Исправление ошибок в учёте - взгляд аудитора

- Опубликовано 07.10.2021 08:36

- Автор: Administrator

- Просмотров: 34153

Под ошибкой в бухгалтерском учете понимают неотражение или неправильное отражение фактов хозяйственной деятельности, в связи с неправильным применением нормативно-правовых актов о бухгалтерском учете, учетной политики организации, неточностями в вычислениях и иными факторами. В этой публикации рассмотрим какие основные рекомендации по исправлению ошибок приводят аудиторы, на каких моментах стоить заострить свое внимание. А также напоминаем, что у нас есть целый мастер-класс по устранению ошибок прошлых лет, благодаря которому вы четко будете знать алгоритм действий в самых разных ситуациях!

Ошибки, произведенные в бухгалтерском учете, нередко искажают данные о реальном финансовом положении организации, дезинформируя заинтересованных пользователей бухгалтерской отчетности.

Важно не только выявлять ошибки своевременно, но и верно их классифицировать, понимать различие ошибки от недобросовестных действий, определять существенность ошибки.

Понятие ошибок и правила их исправления установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. Приказом Минфина России от 28.06.2010 № 63н.

Виды ошибок

Ошибки бывают:

1) текущего года, если они обнаружены в том же периоде, в котором совершены;

2) прошлых лет, когда они раскрыты после окончания того года, в котором совершены.

По степени влияния на отчетность ошибки делятся на:

• существенные;

• несущественные.

Существенной является ошибка, если она может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки определяют самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Обычно уровень существенности определяют в процентах к показателю статьи (группы статей).

Обнаруженные ошибки и их последствия подлежат обязательному исправлению.

Для исправления ошибок текущего года неважно, существенные они или нет, т.к. исправляются одинаково в месяце их обнаружения (сторнировочными или дополнительными записями) по соответствующим счетам (п. 5 ПБУ 22/2010).

Порядок же исправления ошибок прошлых лет зависит от их существенности.

Несущественные ошибки, выявленные до подписания отчетности, корректируются в том же порядке, что и ошибки текущего года записями на 31 декабря.

После подписания отчетности, обнаруженные ошибки исправляются текущим периодом (п. 6 ПБУ 22/2010).

Существенные ошибки, выявленные до утверждения отчетности, исправляются записями на 31 декабря. Необходимо заново сформировать и подписать отчетность.

После следует сдать в налоговую инспекцию уточненную отчетность, если отправили подписанную, но еще не утвержденную отчетность с существенными ошибками (п. 8 ПБУ 22/2010). Утвержденную отчетность прошлых лет менять нельзя.

Существенные ошибки, найденные после утверждения отчетности, правятся текущим годом. Как правило, корректировочными записями в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

В отчетности текущего года сделайте ретроспективный пересчет, то есть отразите данные за прошлые годы так, как будто ошибок не было. В пояснениях к отчетности за текущий год нужно написать, почему изменились данные отчетности за прошлые годы.

Три основных метода исправления ошибок

1. Корректурный способ применим для ошибок в бумажных документах. Ошибочная запись зачеркивается одной чертой так, чтобы можно было ее прочитать, правильная сумма надписывается сверху. Затем делают надпись: «Исправлено» и ставят дату, фамилию и подпись лица, осуществившего исправление. Необходимо дать также краткую, но понятную всем ссылку на документ или другое основание для исправления.

2. Метод дополнительной записи применяется тогда, когда корреспонденция счетов указана правильно, но запись сделана на меньшую сумму, чем следовало. Для исправления ошибки делается дополнительная запись той же корреспонденцией счетов. Если проводку надо подтвердить расчетом, составляют справку-расчет (бухгалтерская справка) - первичный документ, который бухгалтер составляет, если операцию нельзя оформить другим документом. В бухгалтерской справке должны быть все обязательные реквизиты, форма может быть любой.

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 бухгалтерскую справку можно сформировать следующим образом:

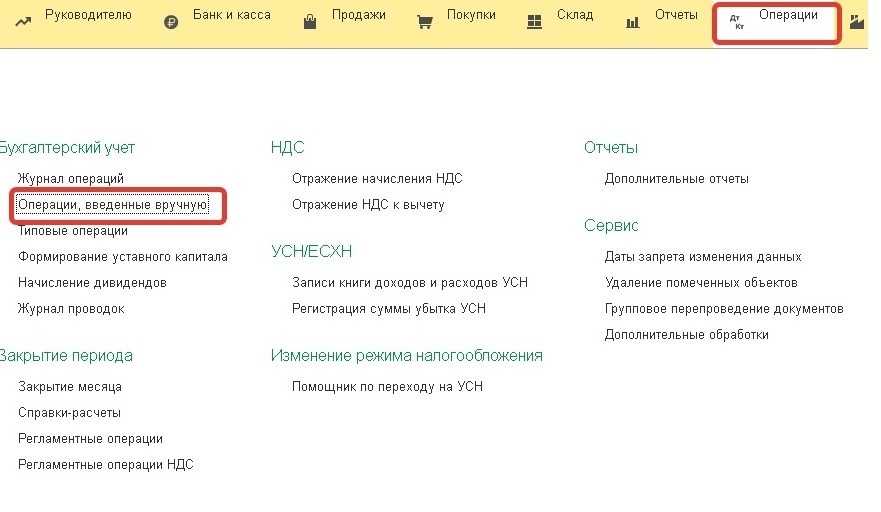

Перейдем в раздел «Операции» и выберем пункт «Операции, введенные вручную».

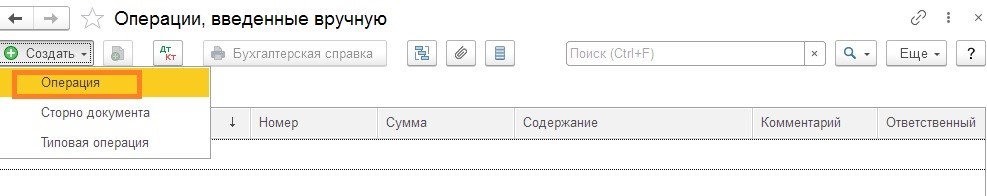

Нажимаем кнопку «Создать»

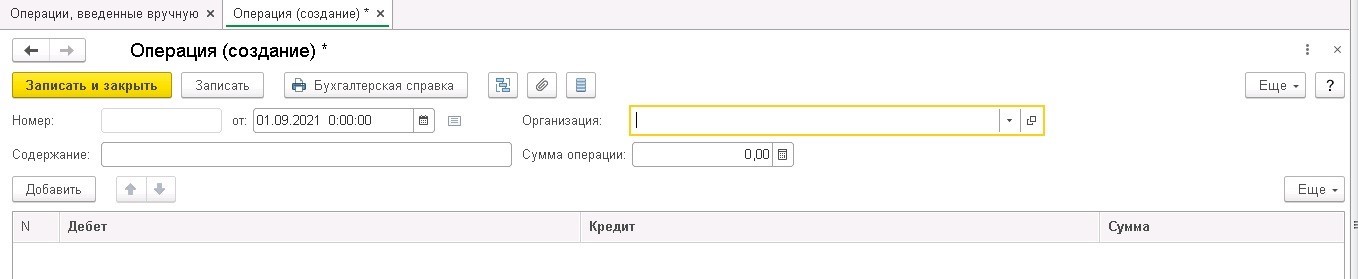

Откроется окно создания документа.

Из практического опыта рекомендуем прикладывать к бухгалтерской справке копии первичных документов, по которым были допущены и исправлены ошибки, а также расчеты, чтобы в дальнейшем не тратить время на доказательство обоснованности исправлений.

3. Способ «красное сторно» применим для исправления ошибок, допущенных в корреспонденции счетов и в тех случаях, когда корреспонденция счетов указана правильно, но сумма завышена.

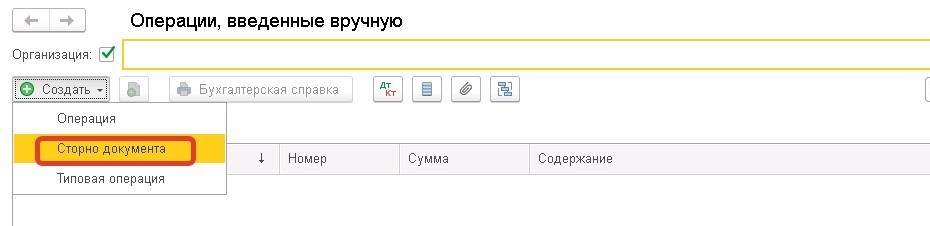

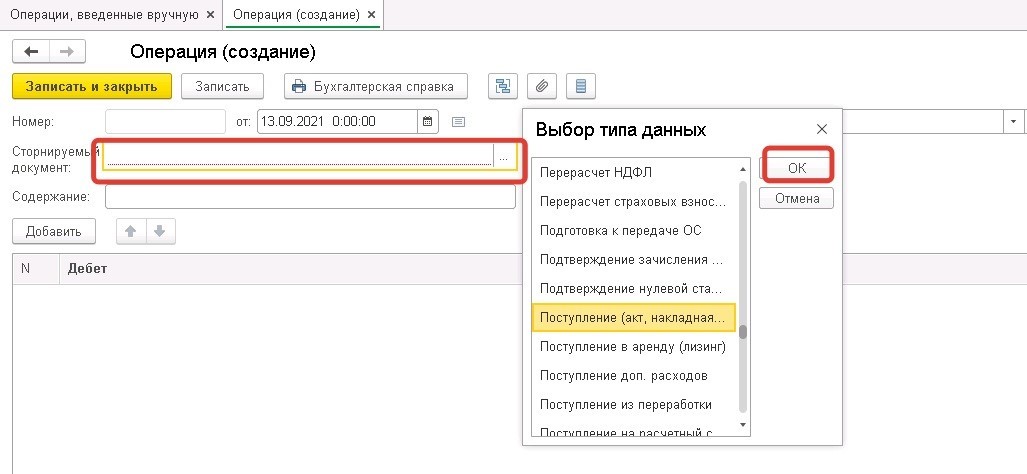

В 1С: Бухгалтерии предприятия сторно документа можно сделать также через раздел «Операции» – «Операции, введенные вручную». Выбираем создать новый документ, в открывшемся окне нажимаем на «Сторно»:

Далее указываем дату составления операции и выбираем документ, который необходимо отсторнировать или произвести в нем исправительные записи.

Как исправлять первичные учетные документы и регистры бухучета?

Допустимо исправлять все первичные документы.

Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов (ч. 7 ст. 9 Закона о бухгалтерском учете, пп. 4.7 п. 4 Указания №3210-У).

Если вы допустили ошибку при составлении кассового документа, его надо оформить заново.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можно производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

С 1 января 2022 года вступает в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», утв. Приказом Минфина России от 16.04.2021 № 62н в котором установлены требования к исправлению документов бухгалтерского учета.

Как исправить ошибки в налоговом учете?

В налоговом учете порядок исправления ошибок отличается от бухгалтерского.

После выявления ошибки в исчислении налоговой базы прошлых отчетных (налоговых) периодов, пересчет нужно производить в периоде совершения ошибки.

Чтобы правильно пересчитать налоговую базу в корректируемом отчетном (налоговом) периоде, необходимо внести исправления в соответствующие налоговые регистры.

Если ошибка затрагивает несколько отчетных периодов, необходимо сдать уточненные декларации за каждый из них. Рекомендуем приложить к ним записку с пояснениями причин внесения исправлений.

Выявленные ошибки могут приводить как к недоплате, так и к переплате налога. Если налогоплательщик недоплатил налог, он обязан внести необходимые дополнения и изменения в налоговую декларацию, а также уплатить недостающую сумму налога и пени.

Какая ответственность предусмотрена за ошибки в учете?

Налоговая ответственность предусмотрена за отсутствие первичных документов, регистров бухучета, систематическое несвоевременное или неправильное отражение фактов хозяйственной жизни в бухучете. Это грубое нарушение правил учета доходов, расходов и объектов налогообложения.

За это предусмотрен штраф (ст. 120 НК РФ):

• 10 000 руб. - если нарушение совершено в одном налоговом периоде и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 30 000 руб. - если нарушение совершено в двух и более налоговых периодах и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. - если нарушение повлекло занижение налоговой базы (базы для начисления страховых взносов).

Административная ответственность предусмотрена за грубое нарушение требований к бухучету, в том числе к бухгалтерской отчетности. За это предусмотрены (ст. 15.11 КоАП РФ):

• штраф от 5 000 до 10 000 руб.;

• штраф от 10 000 до 20 000 руб. или дисквалификация на срок от одного года до двух лет - если правонарушение совершено повторно.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

МСП, без применения пбу 18/02.