Ведение учёта в 1С при патентной системе налогообложения

- Создано 18.05.2020 10:16

- Опубликовано 18.05.2020 10:16

- Автор: Administrator

- Просмотров: 58337

Эпоха коронавируса затронула все сферы жизнедеятельности, особенно сильно она «прошлась» по малому бизнесу. Сейчас разве что ленивый предприниматель не подсчитывает понесенные убытки. Перед многими руководителями остро встал вопрос о целесообразности продолжении деятельности. И прежде, чем принимать решение о закрытии своего дела, предлагаем рассмотреть переход на патентную систему налогообложения (ПСН). Ведь этот спец.режим, как и налог на профессиональный доход НПД, на данный момент является одним из самых выгодных налоговых режимов, и, возможно, спасет ваш бизнес. Почему? Расскажем об этом далее.

Во-первых, налог на ПСН рассчитывается из базовой доходности, а не реально полученной.

Во-вторых, применение ПСН освобождает от уплаты подоходного налога в части осуществления предпринимательской деятельности, налога на добавленную стоимость и налога на имущество физических лиц.

В-третьих, минимизация количества деклараций – сдавать нужно только декларацию 3-НДФЛ и отчётность по сотрудникам в ПФР, ФСС и ФНС, если таковые имеются.

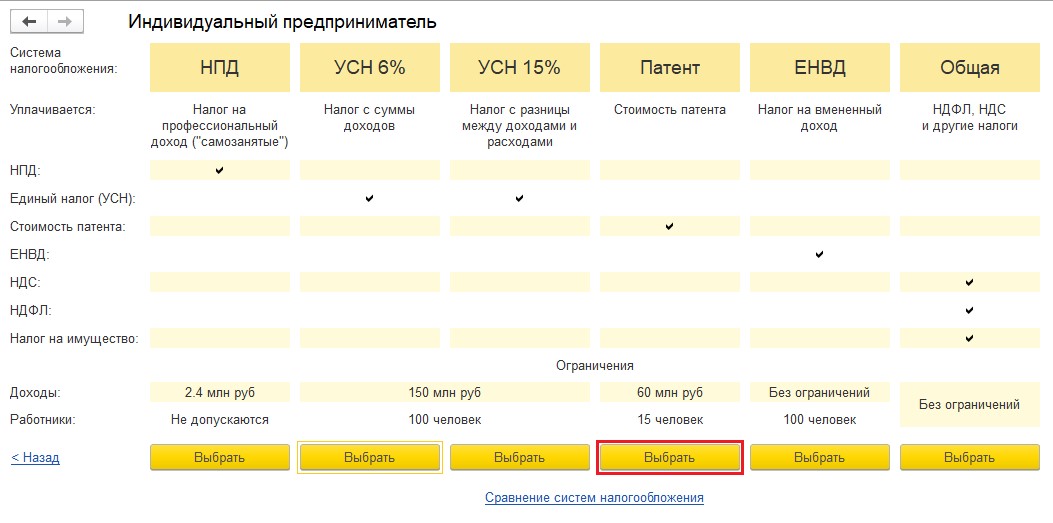

Но к сожалению, применять ПСН могут только индивидуальные предприниматели, соблюдающие критерии, установленные в статье 346 НК РФ. То есть, количество наёмных работников не должно превышать 15 человек, выручка от реализации товаров, выполнении работ, оказании услуг не должна превышать 60 млн. рублей в год, и предприниматель должен осуществлять только разрешённый вид деятельности, указанный в вышеупомянутой статье.

Также предприниматель имеет право на получение нескольких патентов по разным видам деятельности, в этом случае нужно вести раздельный учёт выручки.

И законодательством не запрещено применять ПСН совместно с иными режимами налогообложения.

При применении ПСН возможно ведение учёта в программных продуктах 1С, при этом важно произвести верную настройку программы и заполнение справочников.

Рассмотрим, как начать ведение учёта предпринимателю, применяющему ПСН в программе 1С: Бухгалтерия ред. 3.0.

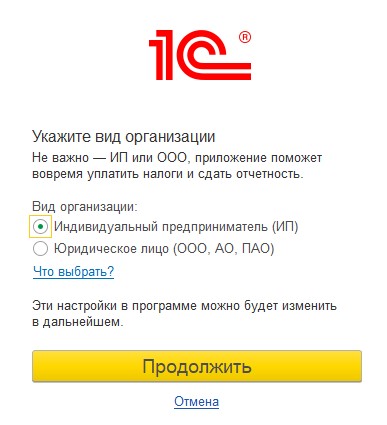

При первом входе в программу вам будет предложено выбрать вид организации. В связи с тем, что в данной статье мы разбираем патентную систему, а её могут применять только индивидуальные предприниматели, то выбор следует сделать в пользу ИП.

После нажатия на кнопку «Продолжить» вы перейдёте ко второму шагу настройки – выбору системы налогообложения.

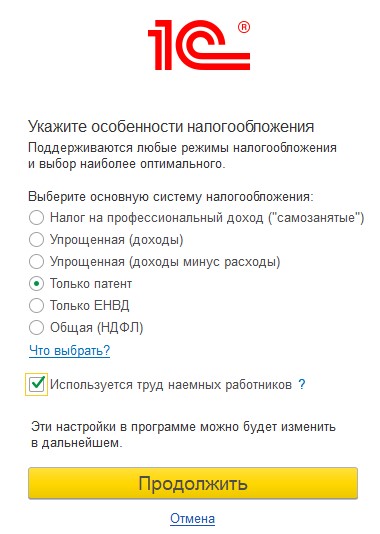

Здесь нужно отметить флагом пункт «Только патент» и указать используете ли вы труд наёмных работников. Если ПСН не является вашей единственной системой налогообложения и вы совмещаете её с иным режимом, то в настройке следует выбрать иную систему, а в дальнейшем, при настройке учётной политики отметить флагом патент.

Далее нажимаем на кнопку «Продолжить» и попадаем в стандартный интерфейс программы.

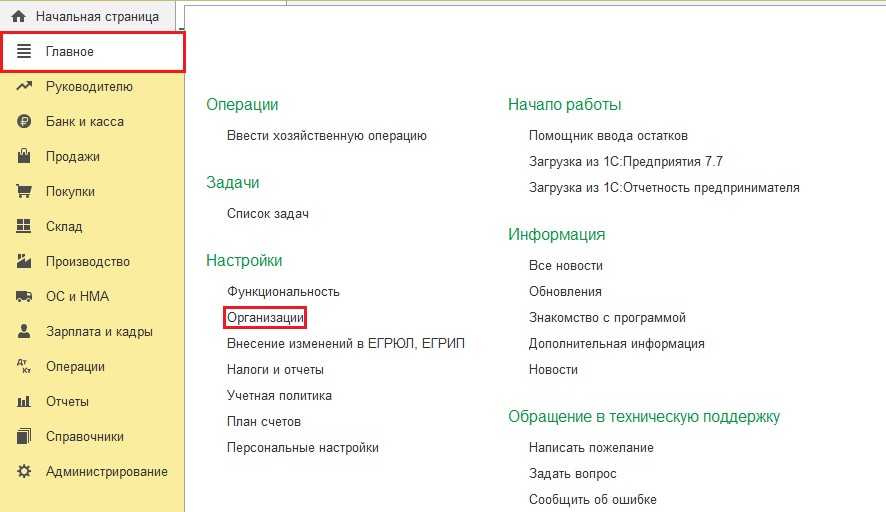

Следующим шагом нам нужно заполнить реквизиты индивидуального предпринимателя в справочнике «Организации», который находится в разделе «Главное».

Так же, если в программном продукте 1С ранее уже велась деятельность иных предприятий и у вас есть необходимость добавить нового индивидуального предпринимателя на патенте, то добавить его можно в этом же справочнике.

При создании нового предпринимателя из справочника «Организации» вам так же будет предложен список систем налогообложения, из которых следует выбрать «Патент».

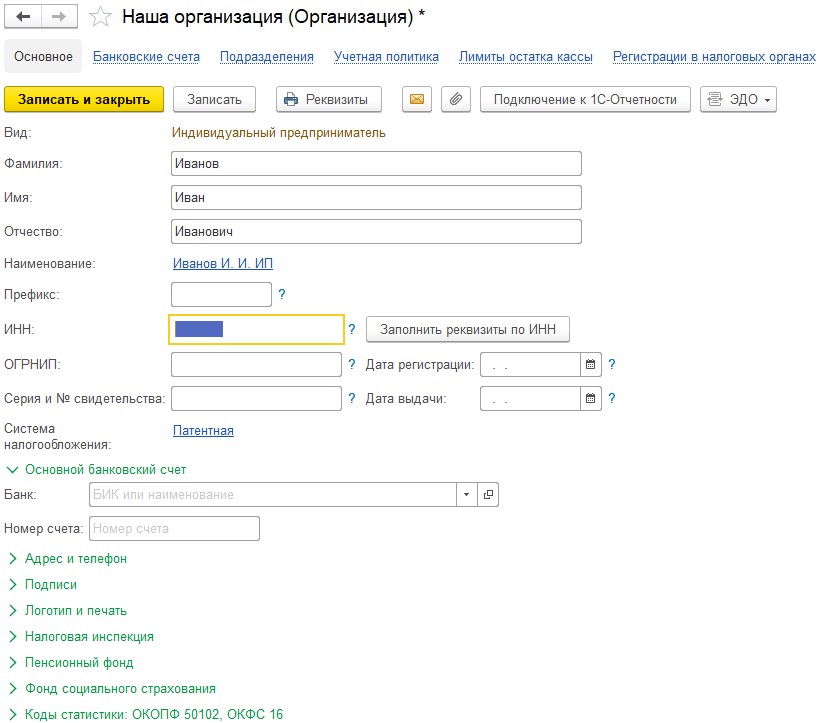

Для тех, кто воспользовался первоначальным помощником, программа создала строку в справочнике «Организации» - «Наша организация». Следует выбрать данную строку, кликнув по ней двойным щелчком мыши, а затем заполнить все реквизиты предпринимателя.

После внесения реквизитов, следует их сохранить, нажав на кнопку «Записать и закрыть». Для удобства, на панели окна есть кнопка  , нажав на которую вы получите печатную форму реквизитов для отправки своим партнёрам.

, нажав на которую вы получите печатную форму реквизитов для отправки своим партнёрам.

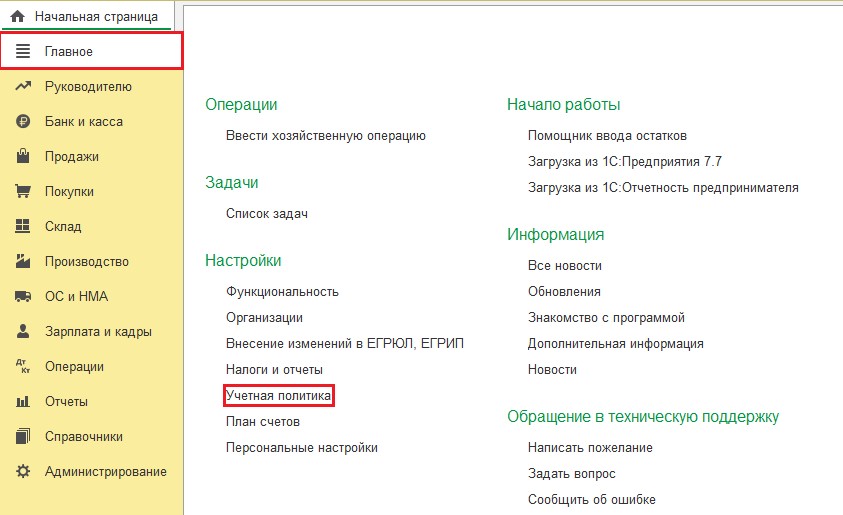

Прежде чем приступать к полноценной работе и вводу документов по предпринимательской деятельности, следует заполнить учётную политику. Открыть её можно в разделе «Главное», выбрав пункт «Учётная политика».

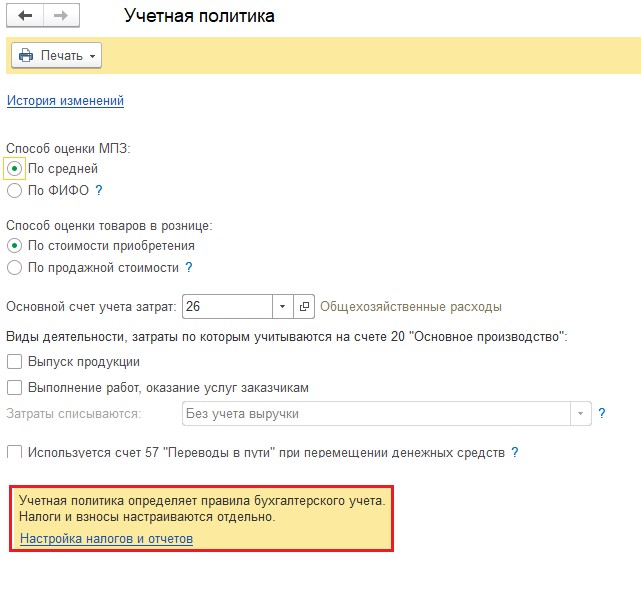

Настройка учётной политики для целей бухгалтерского учёта для индивидуальных предпринимателей отличается от той же настройки для предприятий лишь количеством заполняемых пунктов, поэтому подробную статью про настройку учётной политики вы можете прочитать здесь.

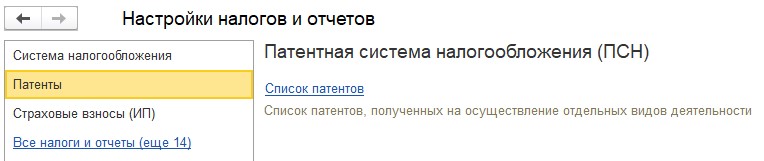

Внизу окна «Учётная политика» есть ссылка на настройку учётной политики для целей налогового учёта – «Настройка налогов и отчётов». Так же её можно открыть в разделе «Главное» - «Налоги и отчёты».

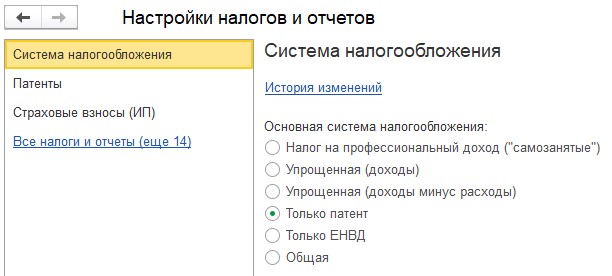

Форма окна состоит из закладок: три основные – это система налогообложения, список патентов и настройка страховых взносов, и четырнадцать дополнительных, которые нужно заполнять лишь при необходимости. В основном это настройки печатных форм документов, которые можно изменить при дальнейшей работе с программой.

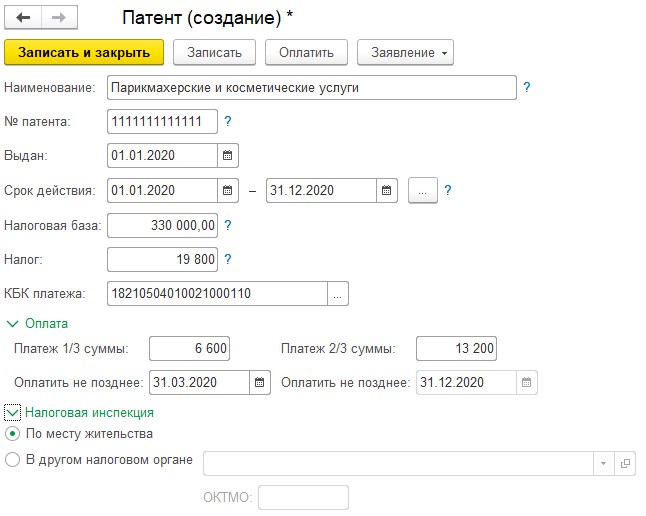

На вкладке «Патенты» необходимо перейти по ссылке «Список патентов» и при помощи кнопки «Создать» ввести все применяемые вами патенты. Строка «Наименование» не обязана совпадать с точным названием деятельности по патенту, достаточно указать понятное вам название. Номер, дата выдачи, срок действия и остальные необходимые параметры вводятся из данных полученного вами патента.

Если у вас есть несколько патентов, то на каждый из них заполняется отдельное окно.

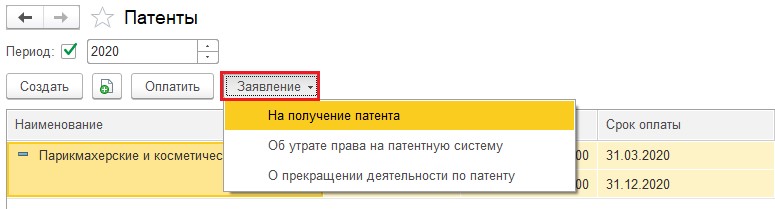

В окне со списком патентов при помощи кнопки «Заявление» есть возможность введения и дальнейшей распечатки заявлений на получение патента, об утрате права на него или о прекращении деятельности по патенту.

Данный функционал является очень удобным, так как срок патента может составлять от 1 до 12 месяцев в пределах календарного года. Соответственно, по истечении его срока необходимо либо подавать новое заявление, либо переходить на другой режим.

Вернёмся к настройке налогов и отчётов, закрыв окно со списком патентов.

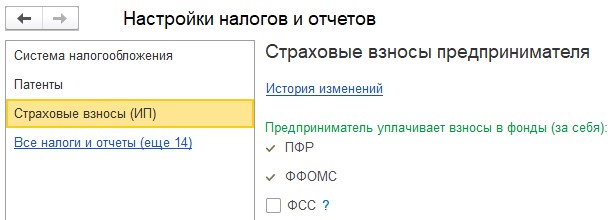

На вкладке «Страховые взносы» часть флагов установлено по умолчанию, так как того требует законодательство.

При применении патентной системы налогообложения индивидуальные предприниматели обязаны уплачивать страховые взносы в ПФР и ФФОМС, а платить взносы в ФСС по временной нетрудоспособности и материнству обязанности нет. Но предприниматель имеет право добровольно вступить в правоотношения по обязательному социальному страхованию, для дальнейшего получения государственных пособий.

После окончания настройки можно начать ведение учёта.

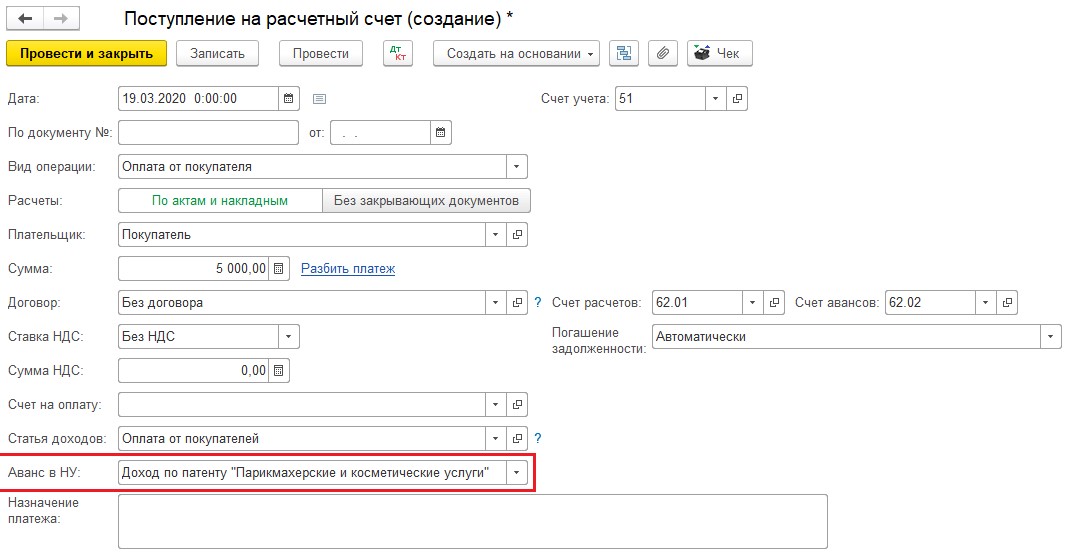

При вводе некоторых операций, например, при вводе документа «Поступление на расчётный счёт» в разделе «Банк и касса» - «Банковские выписки» есть необходимость заполнять вид деятельности по патенту для учёта полученных доходов по каждому из видов деятельности.

Согласно статье 346.53 НК РФ, налогоплательщики обязаны вести учёт доходов от реализации в книге учёта доходов индивидуального предпринимателя.

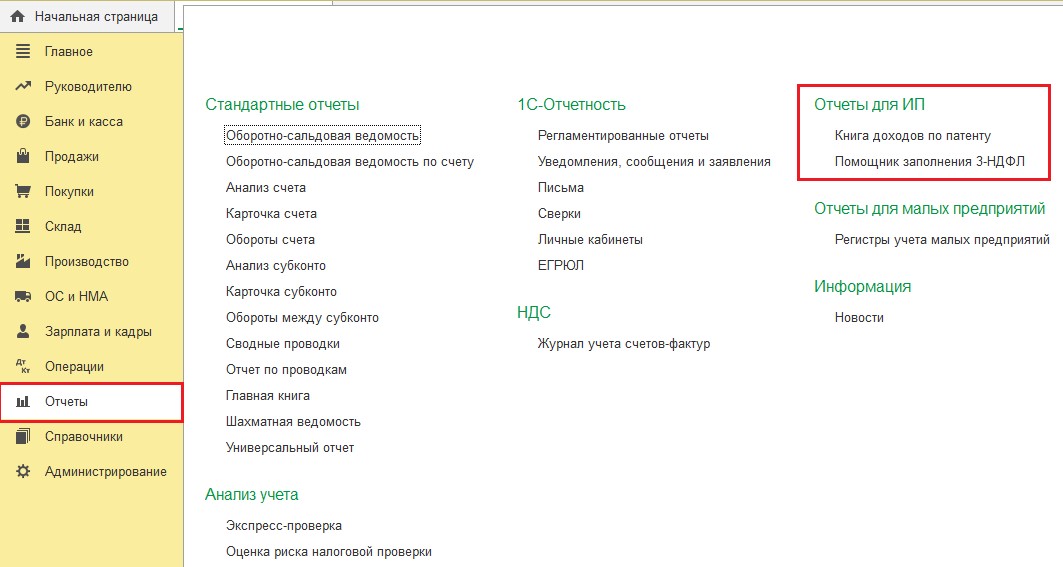

В разделе «Отчёты» предусмотрено автоматическое формирование книги доходов по патенту, а также есть помощник заполнения 3-НДФЛ.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Советую хорошенько подумать, прежде чем оставаться на суммовом учете.

Татьяна, добрый день.

Просто указанием в настройках 2 систем налогообложения дело не решится. Поэтому мы подготовим подробную статью на эту тему. Следите за нашими публикациями.

Добрый день!Ну вы имеете ввиду, что патент как доп система идет, а не основная. Если у ИП будет просто открытая упращенка, то он сдаст пустую УСН и нет необходимости подавать 3НДФЛ. Как тогда быть, если УСН нет и человек автоматом находится на ОСНО? Тогда наверное в дополнении к 3НДФЛ есть необходимость сдавать ежеквартально ф85(единая упращеная декларация)при нулевых показателях?

Добрый день. Пунктом 5 статьи 227 главы 23 Кодекса установлено, что физические лица, зарегистрирован ные в качестве ИП, обязаны представить в налоговый орган по месту своего учета (т.е. месту жительства) декларацию по НДФЛ.

При этом если дохода в отчетном периоде не было получено, то есть обязанность подавать нулевую декларацию 3-НДФЛ, о чем свидетельствуют : письмо Минфина России от 23.07.2008 № 03-04-05-01/271 , письмо ФНС России от 21.03.2008 № 04-2-02/1021@, Определение Конституционног о суда от 11.07.2006 № 265-О, информационное письмо Президиума ФАС РФ от 17.03.2003 № 71.

Подскажите где в НК указана информация про декларацию 3 НДФЛ на патенте?

"В-третьих, минимизация количества деклараций – сдавать нужно только декларацию 3-НДФЛ и отчётность по сотрудникам в ПФР, ФСС и ФНС, если таковые имеются."