Безопасная доля вычетов по НДС

- Опубликовано 09.12.2019 11:11

- Автор: Administrator

- Просмотров: 8669

В налоговом кодексе РФ такого понятия, как "безопасная" доля вычетов по НДС, не существует. Однако при превышении определенного процента вычета, проверяющие органы могут заинтересоваться отчитывающейся организацией. Для того, чтобы не привлекать повышенного внимания налоговиков, бухгалтеру следует контролировать данный показатель.

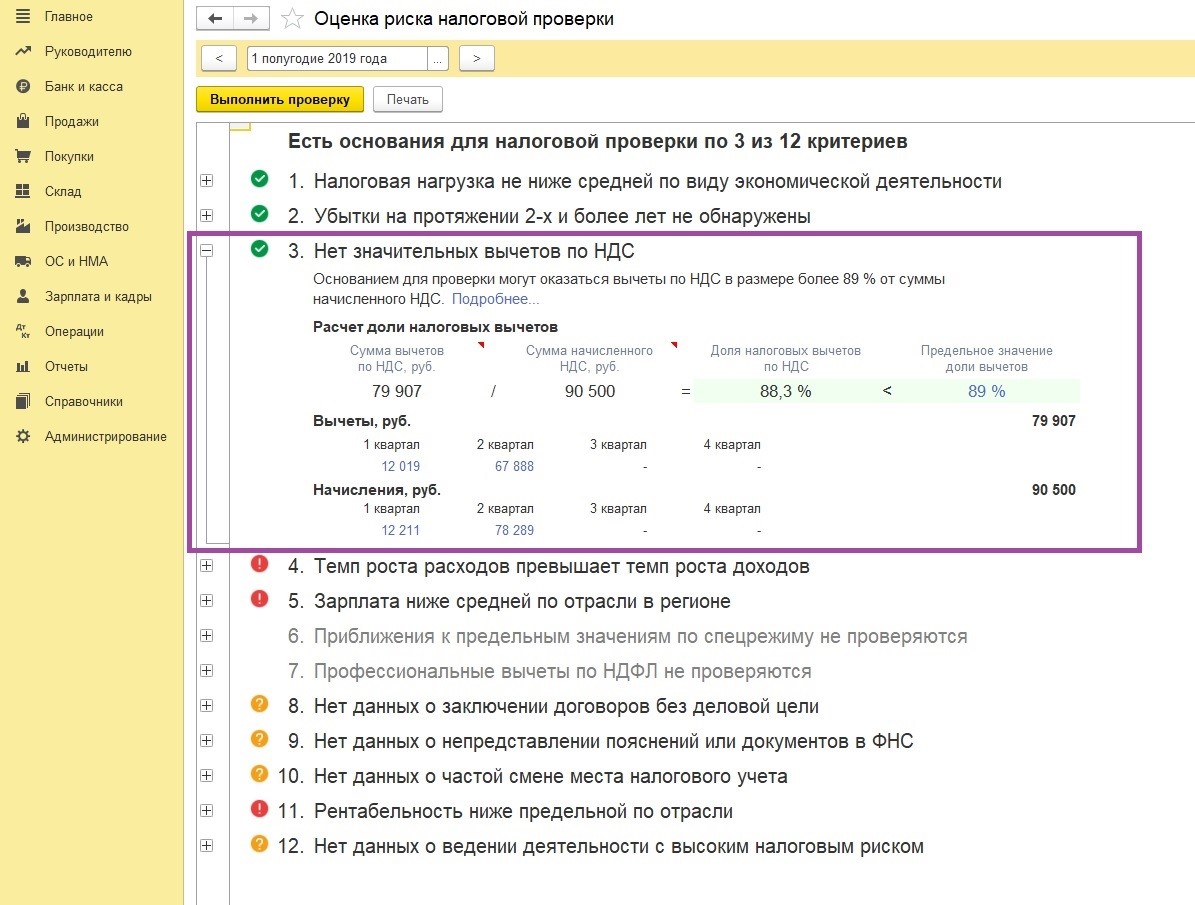

Пункт 3 Общедоступных критериев самостоятельной оценки рисков, утвержденных Приказом ФНС России от 30.05.2007 N ММ-3-06/333@, гласит, что превышение вычетов над суммой начисленного налога более чем на 89% на протяжении 12 месяцев может быть одним из поводов для назначения выездной проверки.

Избежать излишнего внимания возможно, если при подготовке декларации по НДС рассчитать долю вычетов по формуле:

Доля вычетов НДС по организации = Величина вычетов по НДС / Сумма начисленного НДС х 100%

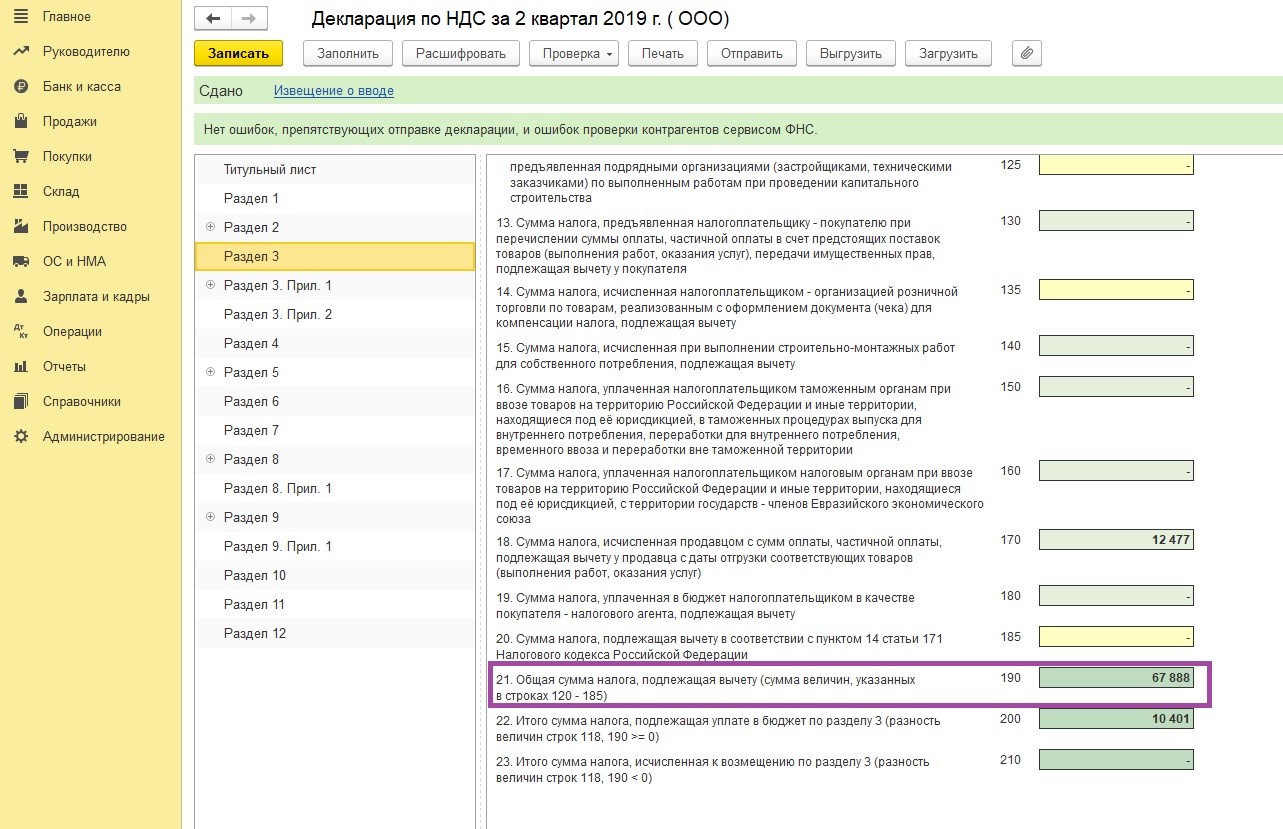

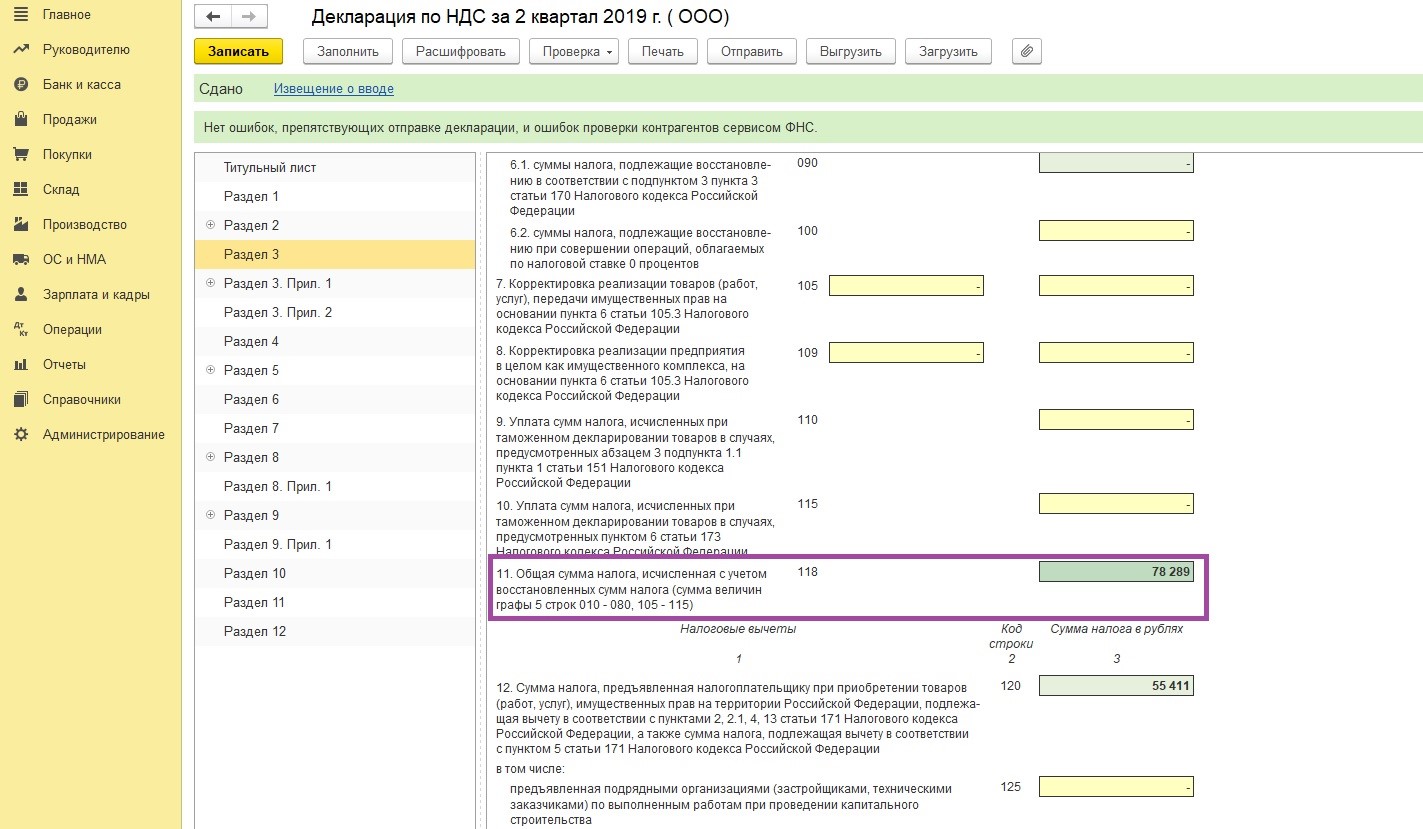

Для вычислений необходимо воспользоваться Разделом 3 декларации по НДС.

Строка 190 отражает общую сумму налога, подлежащую вычету.

Строка 118 содержит информацию об общей сумме исчисленного налога.

Доля вычетов НДС в представленном примере = 67 888 / 78 289 х 100% = 86,7%

Также необходимые данные можно найти в книге покупок и книге продаж организации.

Если полученный результат равен либо превышает 89%, то необходимо задуматься об оптимизации данного показателя путем уменьшения принимаемых к вычету сумм НДС. Напомним, что организации имеют право переносить вычеты на срок не более 3 лет с даты принятия на учет приобретенных товаров, работ, услуг (п. 1.1 ст. 172 НК РФ), о том, как это сделать мы рассказывали в видео Как перенести вычет по НДС на следующий квартал в 1С: Бухгалтерии предприятия 8.

Помимо федерального значения показателя "безопасной" доли вычета НДС равной 89%, организациям необходимо сверяться с одноименным показателем по региону, в котором они зарегистрированы. Налоговые органы не публикуют данные показатели, но их можно рассчитать самостоятельно, используя форму 1-НДС, находящуюся в открытом доступе на официальном сайте налоговой службы.

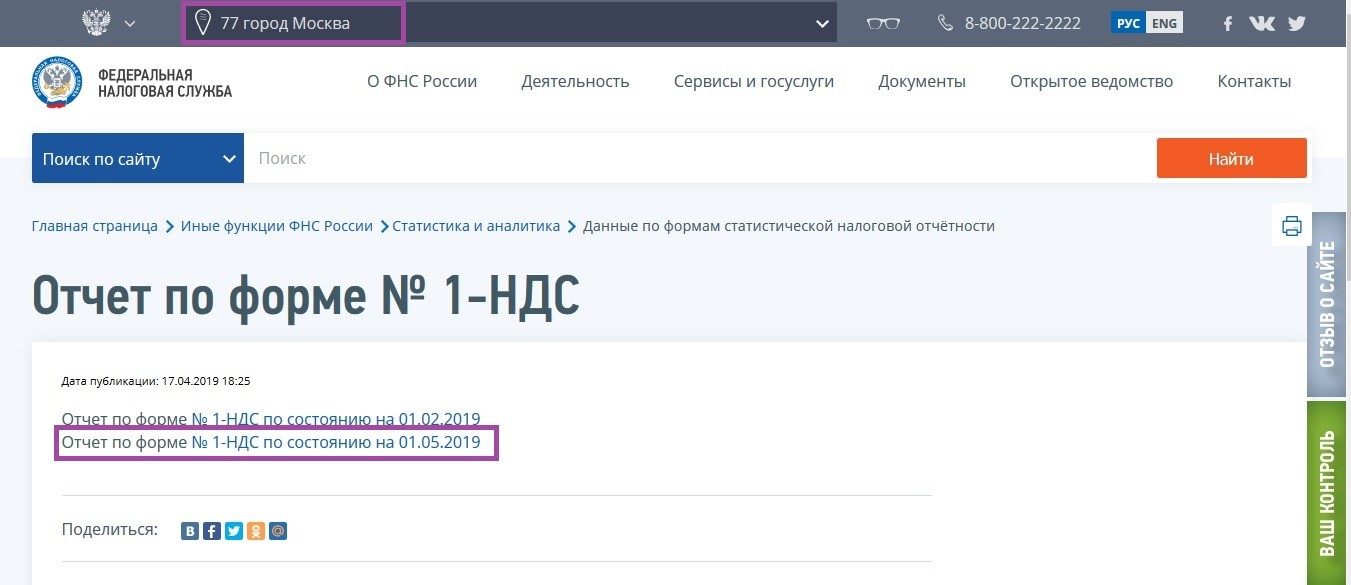

Выбрав необходимый регион, переходим в раздел "Деятельность", находим подраздел "Иные функции ФНС России". Далее выбираем "Статистика и аналитика". Заходим в "Данные по формам статистической налоговой отчетности" и выбираем форму 1-НДС за интересующий год.

В рассматриваемом примере организация зарегистрирована в городе Москва. Отчет по форме № 1-НДС по состоянию на 01.05.2019 года актуален для разбираемого в статье примера.

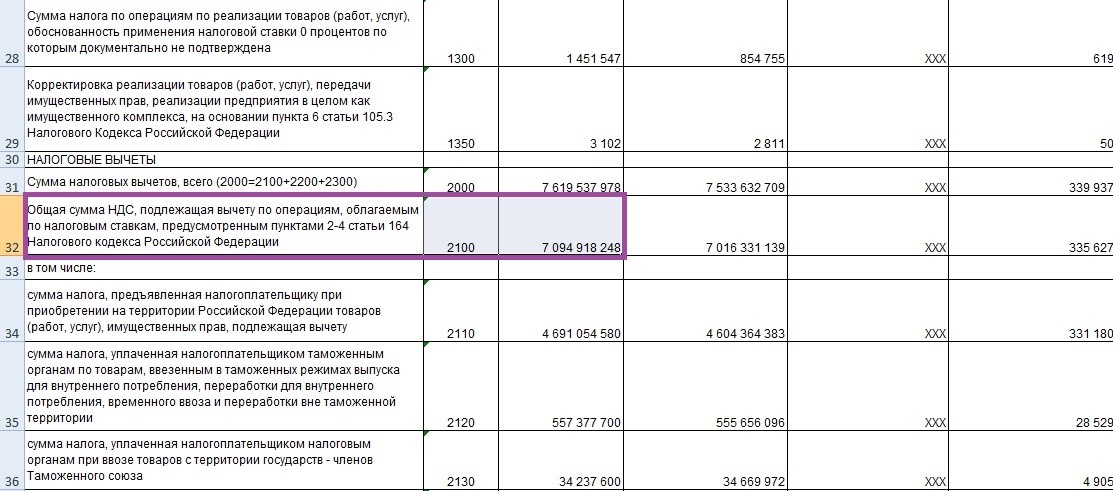

В данном налоговом отчете необходимо найти строки под кодами 1100 и 2100.

Рассчитаем "безопасную" долю вычетов НДС по городу Москва на 2 квартал 2019 года.

Доля вычетов = 7 094 918 248 / 8 097 439 316 х 100% = 87,6%

Как видим, по городу Москва "безопасная" доля вычетов НДС отличается от федерального значения.

Следовательно, организациям, зарегистрированным в Москве, надежнее будет придерживаться доли вычетов НДС равной 87,6%.

В 1С: Бухгалтерии редакции 3.0 предусмотрена возможность проверки "безопасной" доли вычетов НДС.

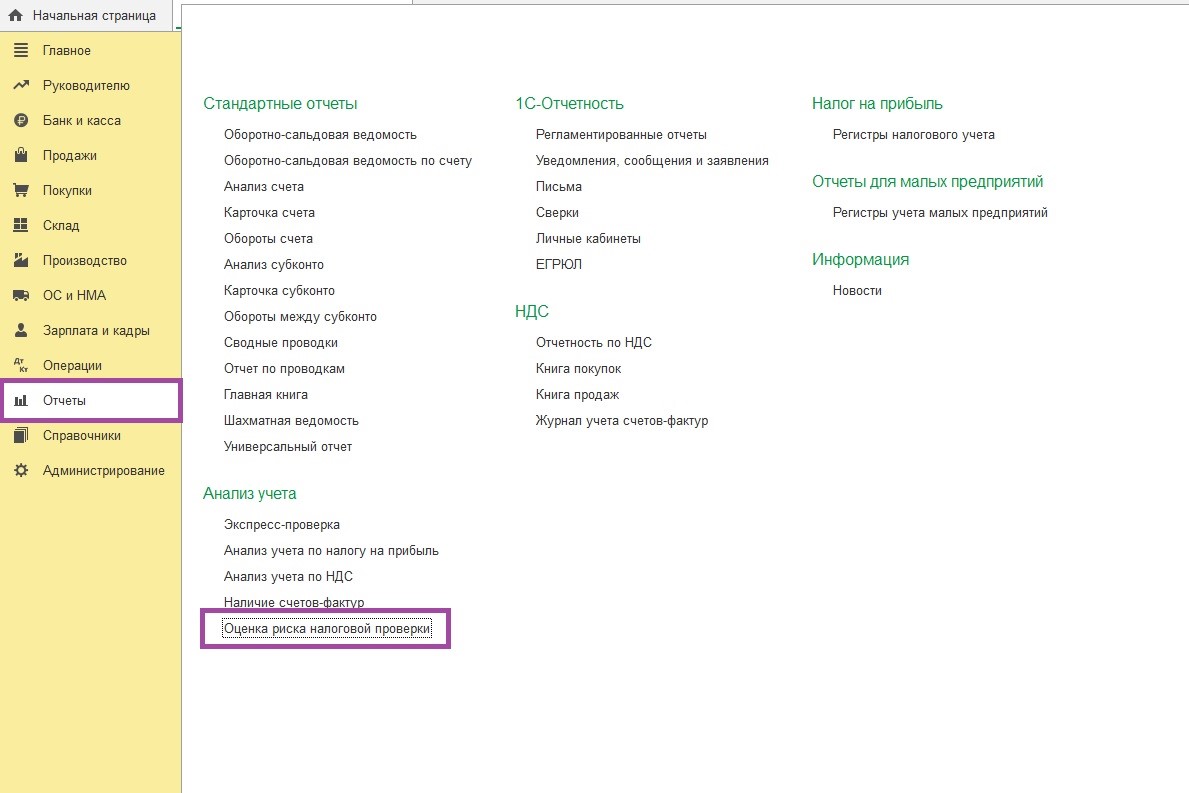

В меню "Отчеты" выбираем "Оценка риска налоговой проверки".

Указываем необходимый налоговый период, затем выполняем проверку.

Обращаем внимание, что в пункте 3 расчет доли налоговых вычетов производится нарастающим итогом, но также есть возможность отследить данный показатель поквартально.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

получается, что в расчет входят также суммы полученыых авансов, зачтенные в этом же налоговом периоде?

С помощью Вашей статьи, наконец-то, порядок в голове навела. Всё так чётко и понятно расписано: где смотреть, откуда брать, как считать.

Спасибо!