Подтверждение вида деятельности организации и смена тарифа страховых взносов в программах 1С

- Опубликовано 14.04.2022 12:01

- Автор: Administrator

- Просмотров: 28938

Ежегодно до 15 апреля организациям необходимо подтверждать основной вид деятельности и в этой статье мы постараемся ответить на самые популярные вопросы по этому отчету: как подтвердить основной вид экономической деятельности в 1С: Бухгалтерии предприятия ред. 3.0 и 1С: ЗУП ред. 3.1 предприятиям на ОСН и УСН, как отразить новый тариф страховых взносов по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний после получения уведомления от Фонда социального страхования, в какой срок оплатить недоплаченные взносы. Также расскажем, что делать, если забыли сдать этот отчет? В общем, данная публикация точно будет полезна всем бухгалтерам!

Кто должен сдавать подтверждение вида деятельности?

Итак, основной вид деятельности подтверждают все юридические лица, за исключением:

- ИП (в соответствии с Постановлением Правительства РФ от 01.12.2005 № 713

(ред. от 17.06.2016) «Об утверждении Правил отнесения видов экономической деятельности к классу профессионального риска» (далее – Правила) основной вид экономической деятельности страхователя - физического лица, нанимающего лиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, соответствует основному виду деятельности, указанному в Едином государственном реестре индивидуальных предпринимателей. При этом ежегодного подтверждения страхователем основного вида деятельности не требуется).

- созданных организаций, которые не осуществляли свою деятельность в предыдущем году (п. 6 Порядка подтверждения основного вида деятельности, утвержденного Приказом Министерства здравоохранения и социального развития РФ № 55 от 31.01.2006 г. (в ред. Приказа Минтруда РФ от 25.01.2017 N 75н) (далее – Порядок);

- вновь созданных организаций в текущем году.

Данные предоставляют в территориальный орган ФСС по месту регистрации организации.

Повторимся: индивидуальные предприниматели не сдают этот отчет!

В состав документов, необходимых для подтверждения вида деятельности, входит:

- заявление о подтверждении основного вида экономической деятельности по форме согласно приложению № 1 Порядка;

- справка-подтверждение основного вида экономической деятельности по форме согласно приложению № 2 Порядка;

- копия пояснительной записки к бухгалтерскому балансу за предыдущий год (кроме страхователей - субъектов малого предпринимательства).

Документы, указанные выше, представляются на бумажном носителе либо в форме электронного документа следующими способами:

- при личном посещении территориального отделения ФСС или МФЦ;

- через портал Госуслуг;

- через личный кабинет страхователя на сайте ФСС;

- через спецоператоров по ТКС.

Где находится отчет «Подтверждение вида деятельности» в программах 1С?

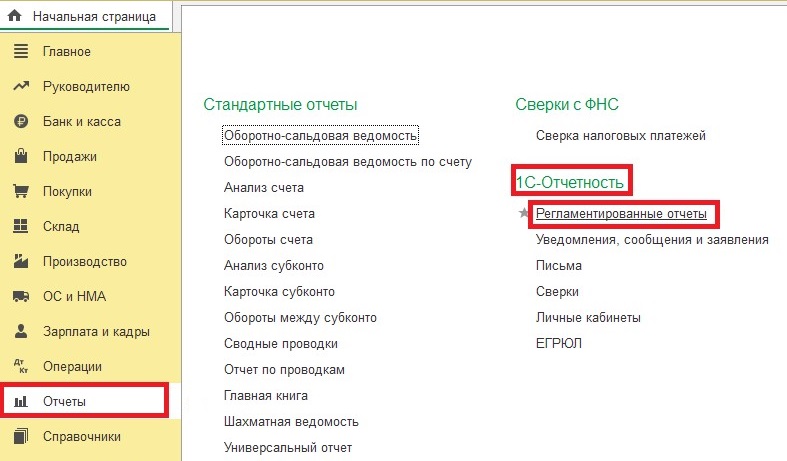

Для того, чтобы сформировать вышеуказанный отчет в 1С: Бухгалтерии предприятия ред. 3.0 в разделе «Отчеты» в блоке «1С-Отчетность» открываем «Регламентированные отчеты».

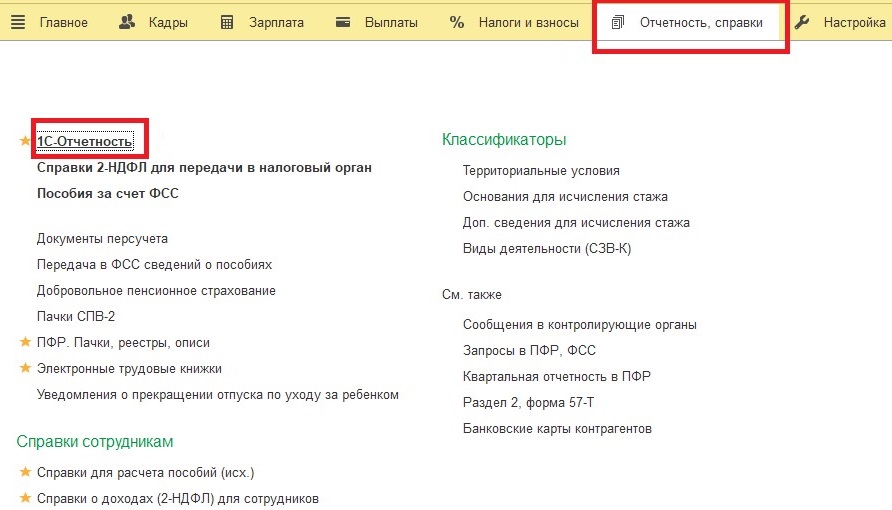

В 1С: ЗУП ред. 3.1 аналогичный пункт находится в разделе «Отчетность, справки».

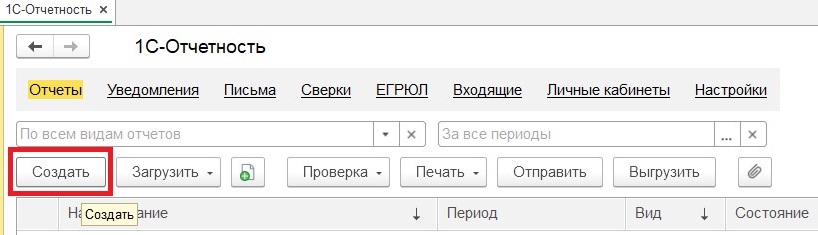

Далее алгоритм одинаков для обеих программ.

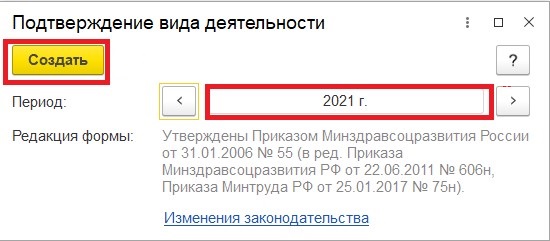

В открывшемся окне нажимаем кнопку «Создать».

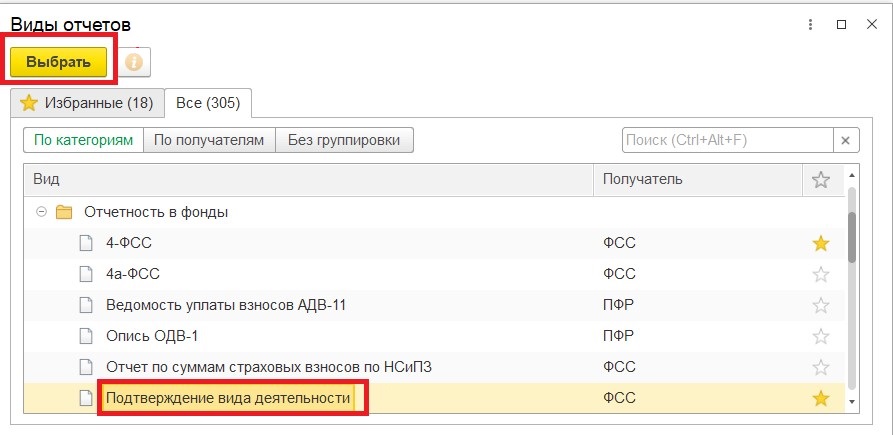

Из перечня отчетов выбираем «Подтверждение вида деятельности».

Устанавливаем период «2021 г.» и нажимаем кнопку «Создать».

В созданном отчете на верхней панели нажимаем «Заполнить».

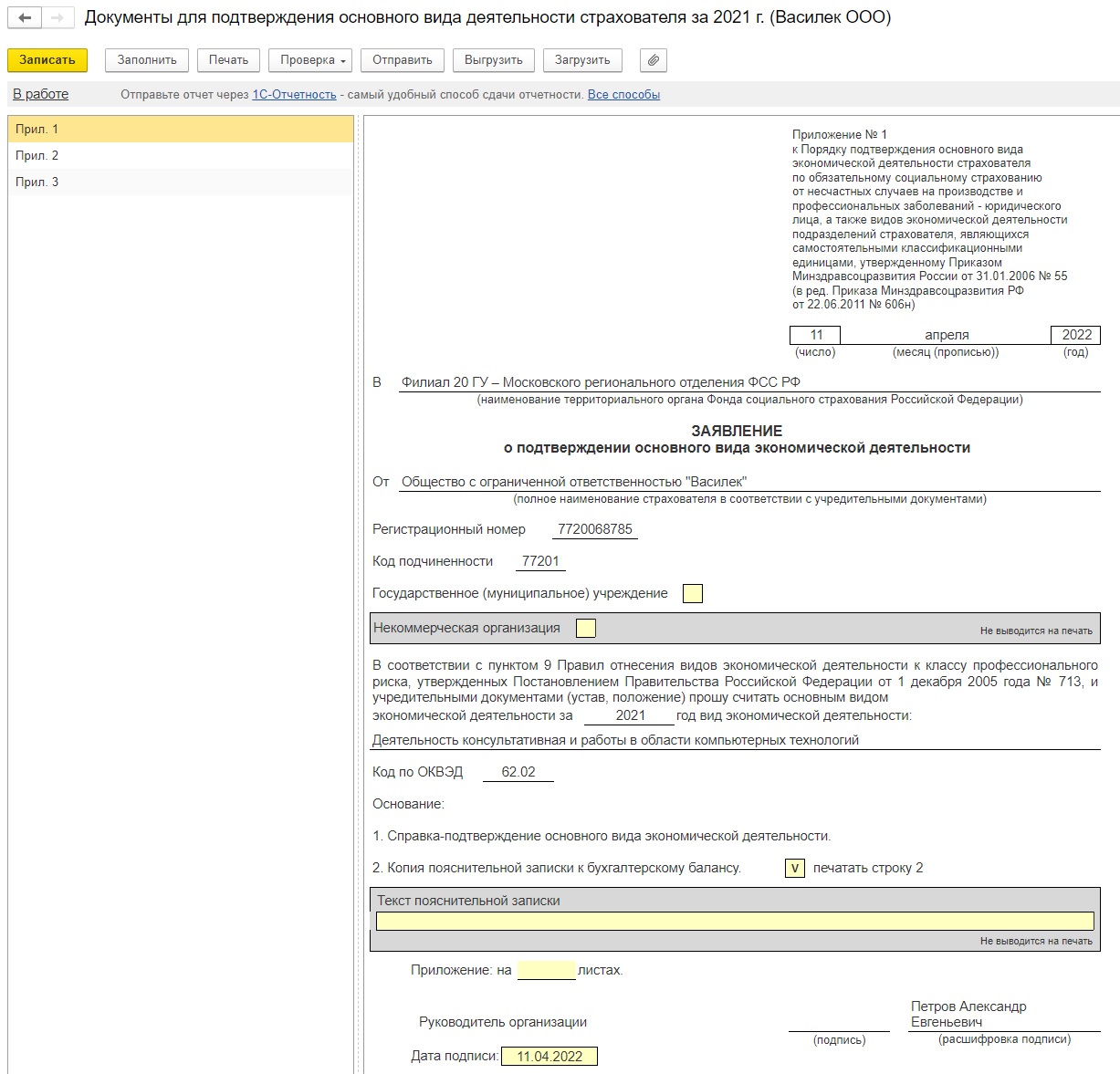

Независимо от выбранной вами программы, сформируется заявление и справка-подтверждение в следующей форме:

Как заполнить отчет «Подтверждение вида деятельности»?

Заявление о подтверждении основного вида экономической деятельности (Приложение №1 к Порядку) заполняется автоматически из данных справочника «Организации» раздела «Главное», если вы ведете несколько организаций в одной базе, или справочника «Реквизиты организации», если ведете одну организацию и данных из справки-подтверждения.

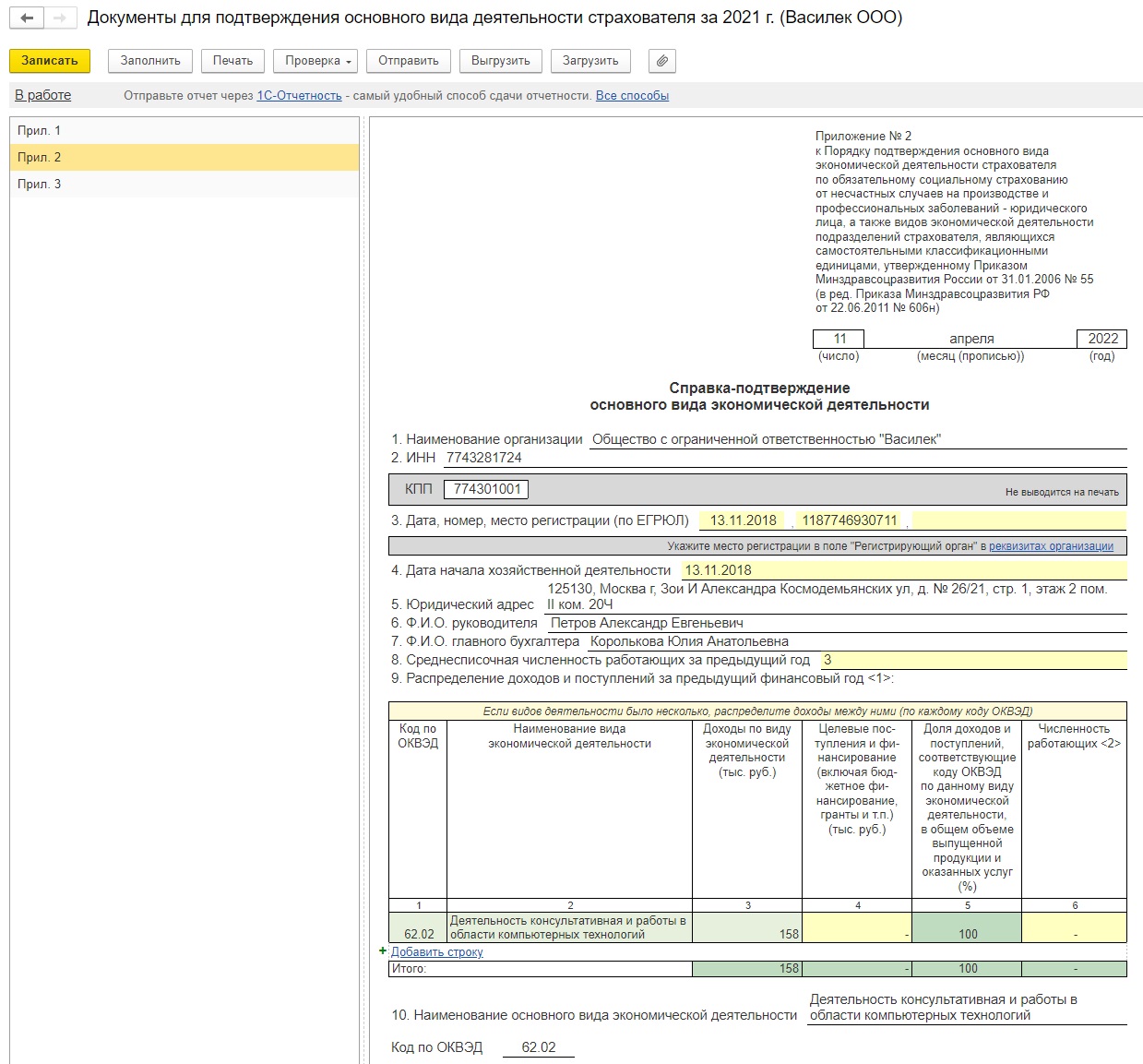

На пунктах с 1 по 7 справки-подтверждения мы останавливаться подробно не будем, эти данные заполняются из внесенных данных в базу 1С из ЕГРЮЛ, но рекомендуем их проверить. Если каких-то данных не хватает, нужно дополнить информацию.

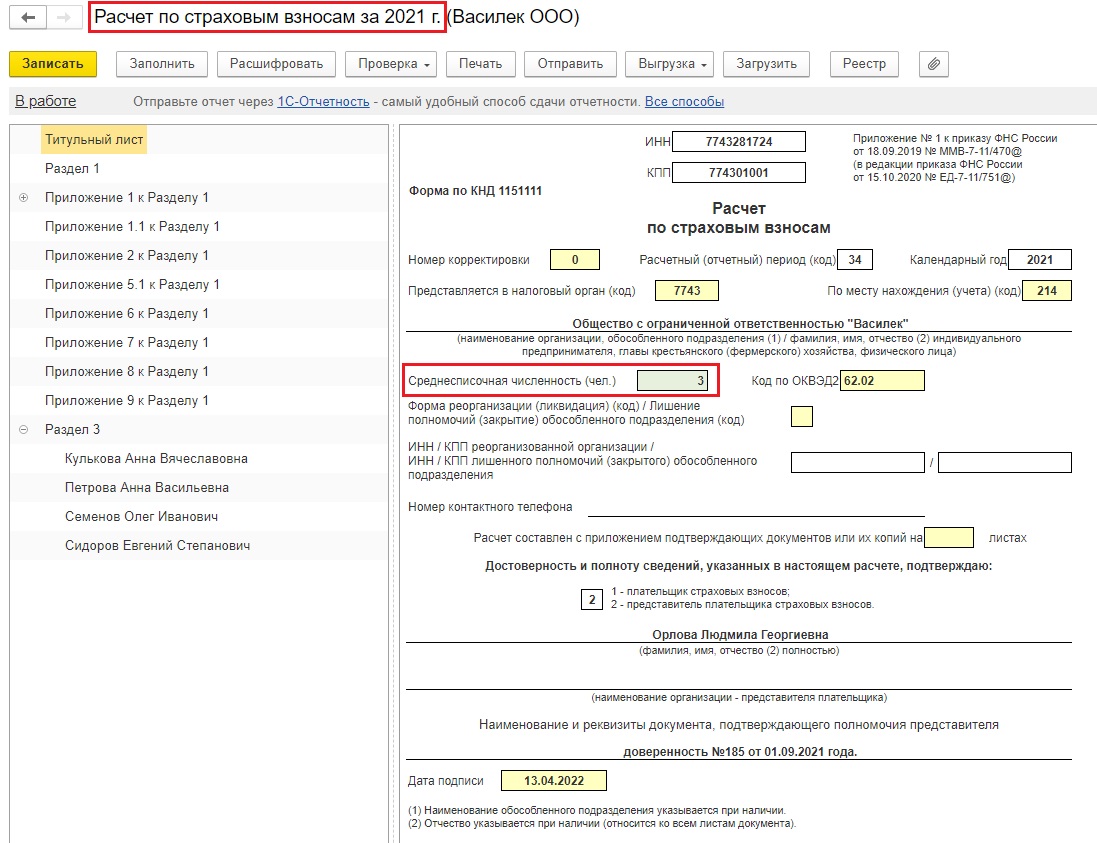

Пункт 8 «Среднесписочная численность работающих за предыдущий год» в программах 1С может заполняться некорректно. Эту цифру необходимо проверить и при необходимости исправить вручную. «Взять» эту цифру можно из титульных листов сданных отчетов РСВ и 4-ФСС за 2021 г.

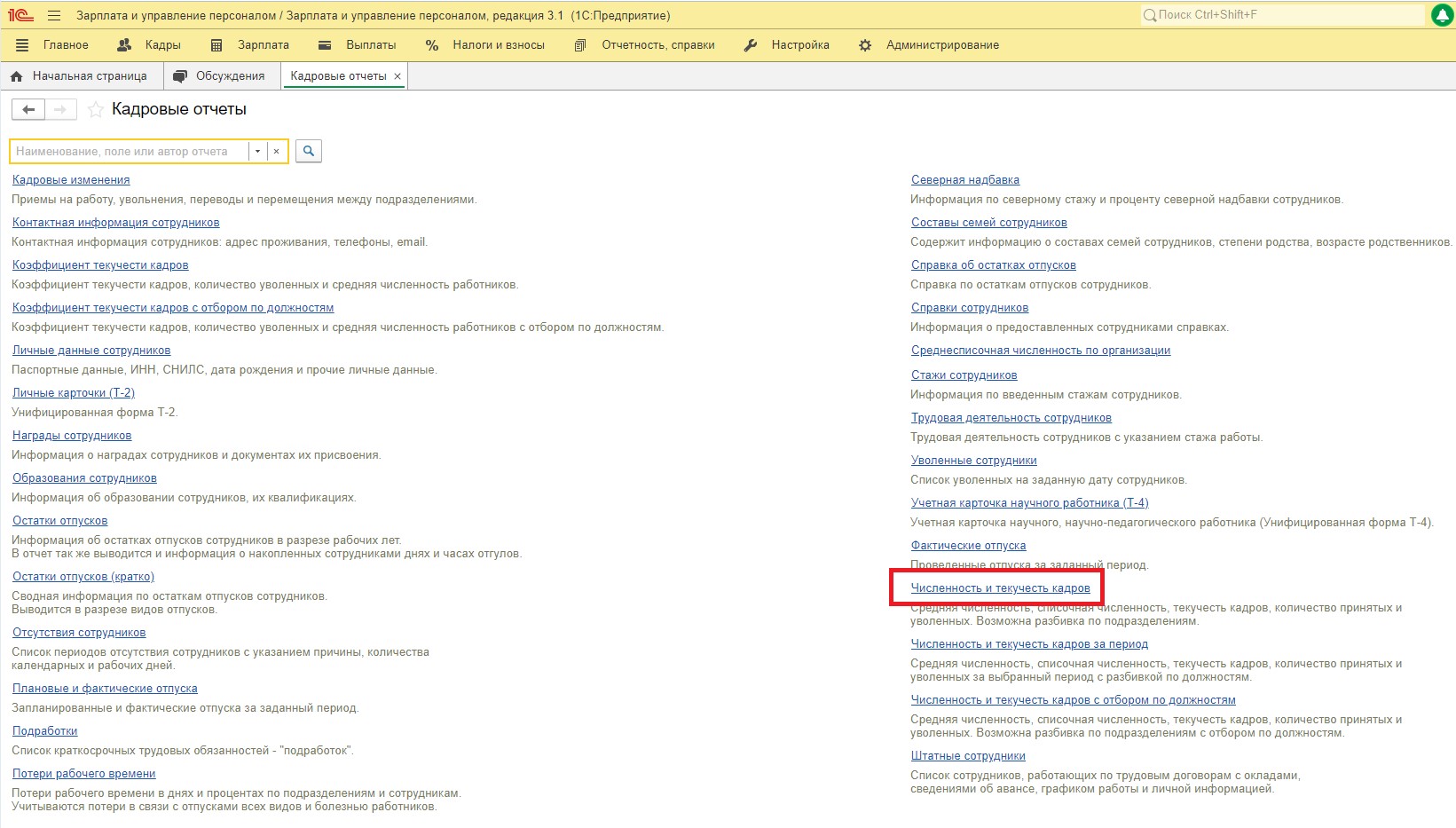

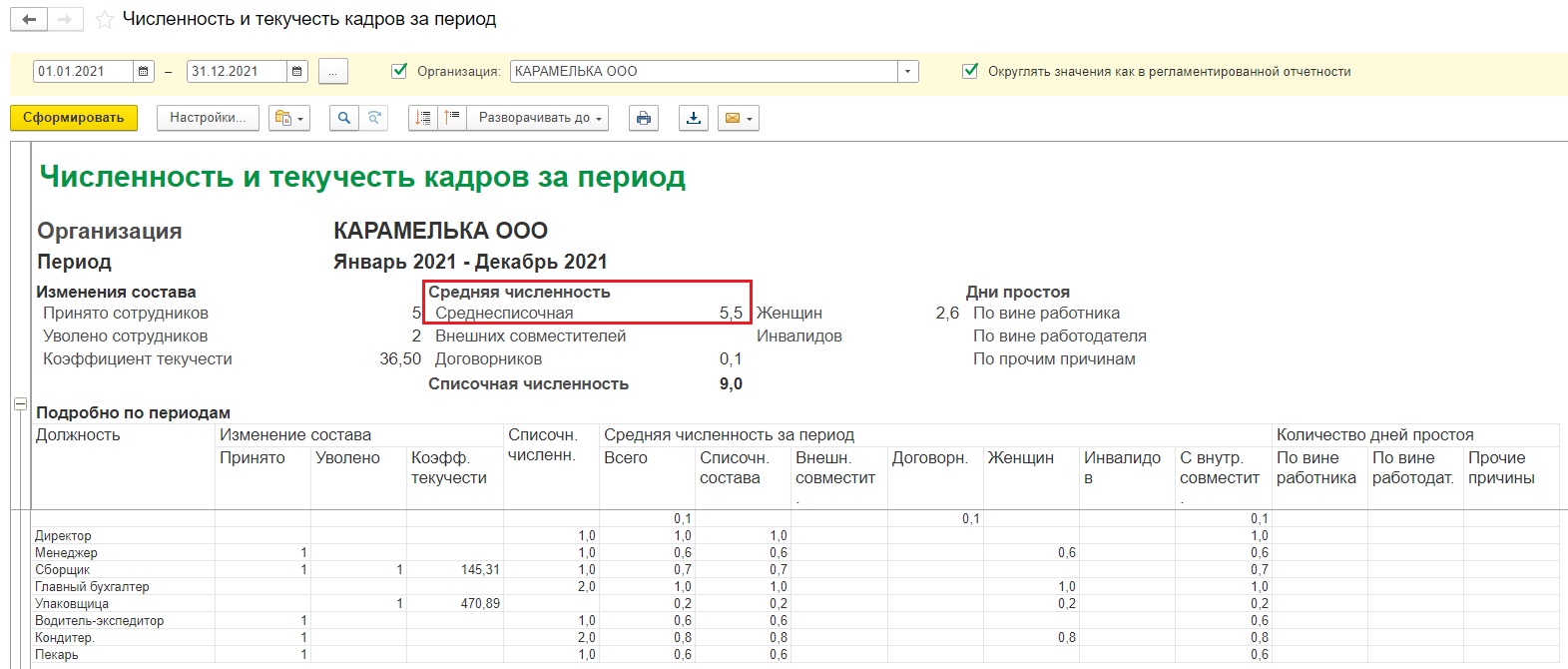

Также можно воспользоваться отчетом «Численность и текучесть кадров» из программы 1С: ЗУП ред. 3.1.

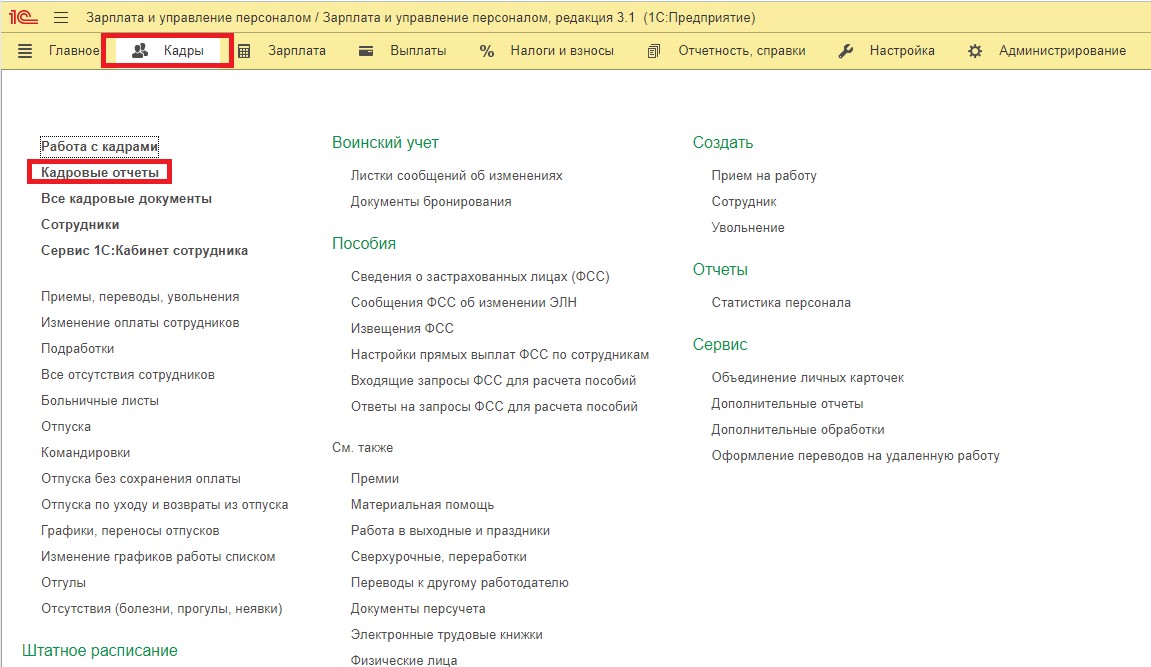

Откройте раздел «Кадры», затем пункт «Кадровые отчеты».

Выберите отчет «Численность и текучесть кадров».

Установите период «01.01.2021-31.12.2021» и нажмите кнопу «Сформировать».

Показатель по среднесписочной численности нужно округлить до целого числа.

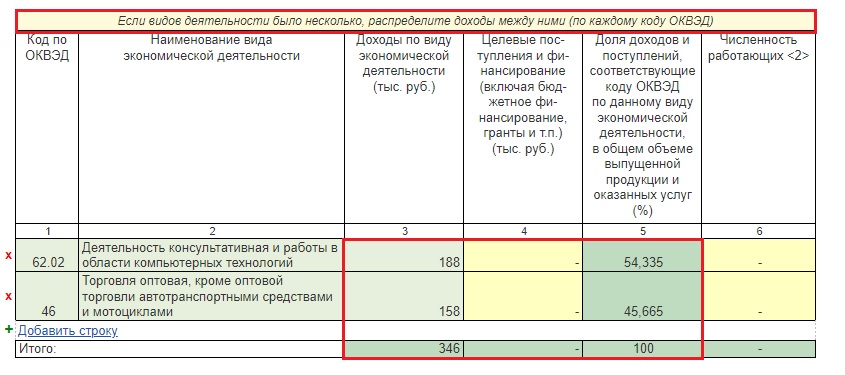

Пункту 9 «Распределение доходов и поступлений за предыдущий финансовый год» нужно уделить пристальное внимание. От данных, указанных в этом пункте, зависит «будущий» тариф страховых взносов от несчастных случаев.

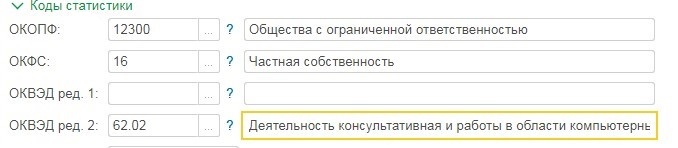

Графы 1 и 2 табличной части заполняются из установленного кода по ОКВЭД ред.2 из справочника «Организации» (в разделе «Главное» в 1С: Бухгалтерии предприятия и в разделе «Настройка» в 1С: ЗУП).

Графу 3 заполняем на основании данных счета 90 «Продажи» в разрезе субсчетов за предыдущий год.

Если в течение года вы осуществляли один вид деятельности, то всю сумму выручки отразите в графе 3 по строке соответствующему коду ОКВЭД.

Если ваша организация на ОСН, то не забудьте вычесть НДС из суммы выручки.

Если работаете на УСН, то заполняете отчет также на основании начисленной выручки по счету 90, а не доходов из КУДИР, как многие ошибочно полагают.

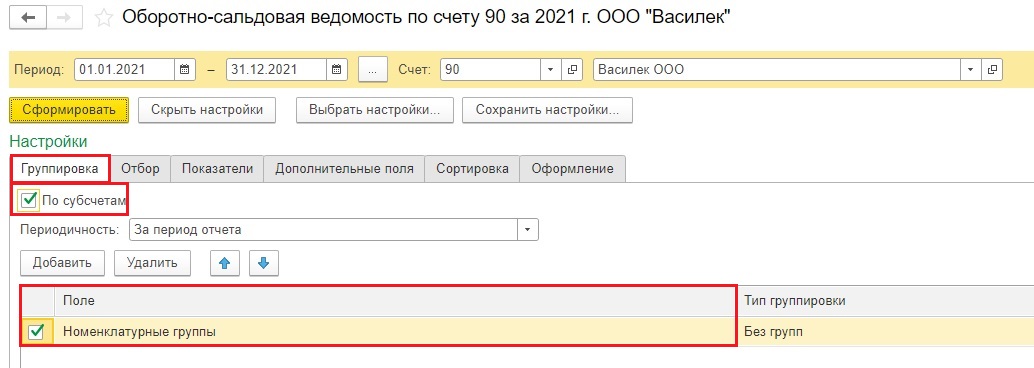

Если вы предыдущем году занимались несколькими видами деятельности, отражая в своей учетной программе виды деятельности по справочнику «Номенклатурные группы», то вам будет проще распределить полученную выручку по видам деятельности, используя тот же самый счет 90.

Ну а если по каким-то причинам вы не вели раздельный учет по видам деятельности, посчитать доходы нужно будет вручную.

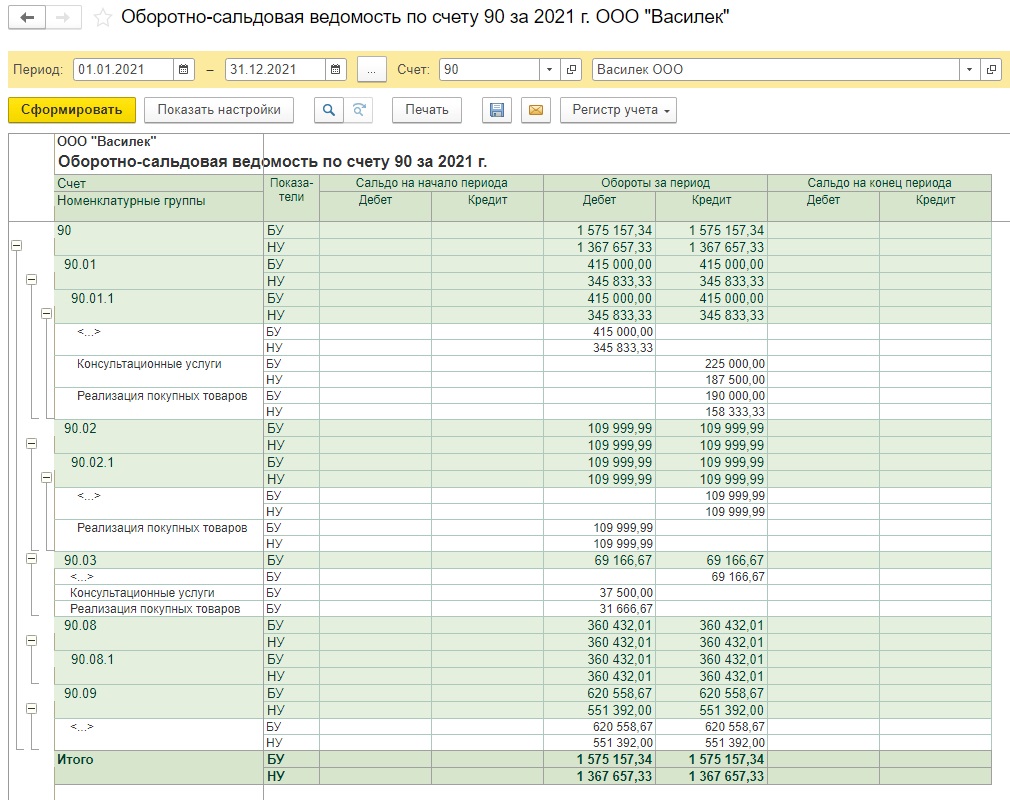

Посмотрим на нашу ОСВ по счету 90 за 2021 г.

В нашем случае выручка (счет 90.01.1) за 2021 г. составила 415 000 руб.

Из этой суммы вычитаем НДС 69 166,67 руб. (счет 90.03), получаем сумму 345 833,33 руб., из них:

- по виду деятельности «Реализация покупных товаров» - 158 333,33 руб. (190 000 - 31 666,67);

- по виду деятельности «Консультационные услуги» - 187 500 руб. (225 000 - 37 500).

Напомним, что для такого подробного формирования ОСВ необходимо в настройках ОСВ установить следующие галочки:

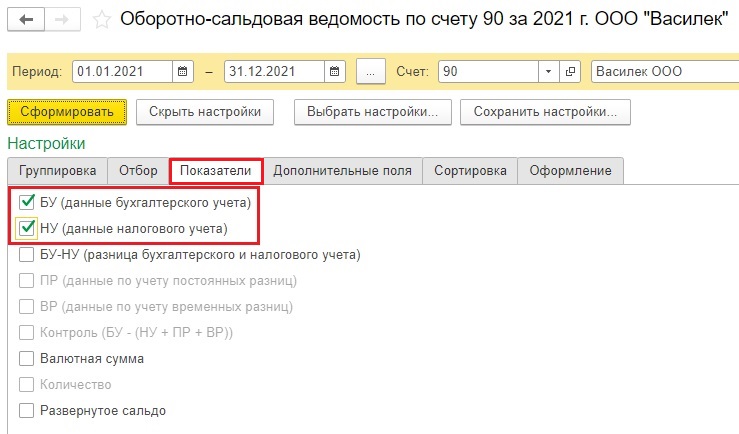

А организациям, находящимся на ОСН, включение галочки «НУ» в разделе «Показатели» поможет сэкономить время на проверку НДС из выручки, т.к. по налоговому учету выручка итак отражается без НДС.

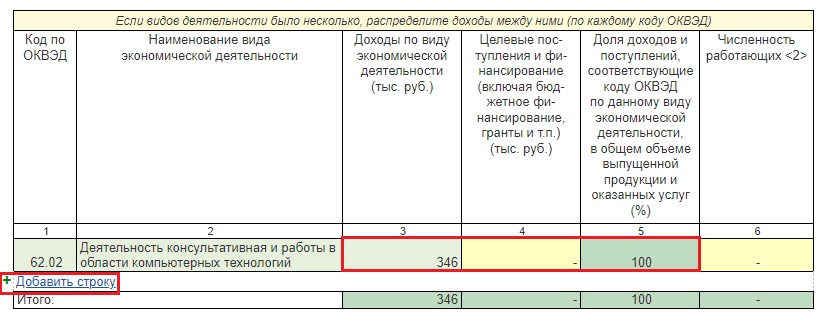

Далее сформируем отчет «Подтверждение вида деятельности».

Видим, что программа автоматически тянет данные только по ОКВЭД 2, относя на него всю сумму выручки без НДС и считая ее за 100%-ную долю доходов.

У нас же несколько видов распределяемой выручки, поэтому необходимо вручную их добавить, нажав на «+Добавить строку» отнеся на подходящий код по ОКВЭД.

При добавлении строки с суммой по торговле доля доходов (графа 5) рассчитывается автоматически. Она распределяется на основании данных указанных по графе 3 по всем видам деятельности, исходя из общей суммы выручки по всем видам деятельности.

Графы 4 и 6 заполняются некоммерческими организациями.

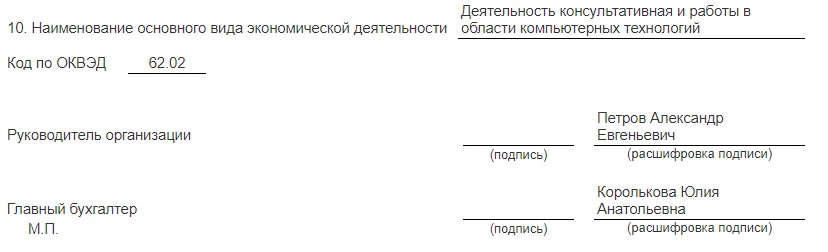

Пункт 10 «Наименование основного вида экономической деятельности» заполняется автоматически из ОКВЭД 2, указанного в реквизитах организации

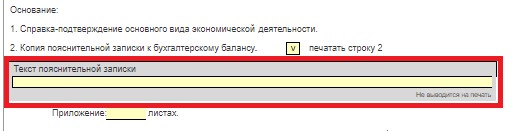

Если ваша организация не относится к субъектам малого предпринимательства, нужно приложить к заявлению копию пояснительной записки к бухгалтерскому балансу за предыдущий в виде отдельного документа. В заявлении, сформированной программой 1С, есть возможность допечатать текст пояснительной записки, но в печатной форме его не будет видно. Текст сохранится при выгрузке из программы 1С в формате файла xml.

Страхователи, имеющие обособленные подразделения, помимо выше перечисленных документов подают еще одну форму (приложение №3 к Порядку) «Заявление о выделении подразделений страхователя в самостоятельные классификационные единицы в составе страхователя». Это заявление заполняется в том случае, если обособленные подразделения осуществляют виды экономической деятельности, которые не являются основными для головной организации (п. 8 Порядка).

Как действует ФСС после получения вашего подтверждения вида деятельности?

Территориальный орган ФСС уведомляет налогоплательщика об установленном ему с начала текущего года размере страхового тарифа в следующие сроки:

- в двухнедельный срок с даты представления документов (п.4 Порядка);

- до 1 мая если страхователь не подтвердил основной вид деятельности.

В этом случае ФСС присвоит наиболее высокий класс профессионального риска виду экономической деятельности в соответствии с кодами по ОКВЭД, указанными в Едином государственном реестре юридических лиц страхователя (п.5 Порядка).

Получить его можно нарочно или в электронном виде, в зависимости от выбранного способа подачи документов.

Если размер тарифа страховых взносов от несчастных случаев и вид деятельности по ОКВЭД2 с января текущего года остался прежним, по сравнению с прошлым годом, вносить изменения в учетные программы не требуется.

Если же в уведомлении установлен новый размер тарифа, необходимо внести соответствующие изменения в программу: установить новый тариф страховых взносов!

Обращаем ваше внимание, что в уведомлении указан период, с которого действует новый тариф страховых взносов - январь текущего года. Так как к моменту получения уведомления заработная плата и налоги за 1 квартал начислены и уплачены, нужно пересчитать страховые взносы по новому тарифу и доплатить в бюджет.

Здесь может возникнуть несколько вопросов.

Нужно ли менять ОКВЭД в 1С?

Нет! ОКВЭД в реквизитах организации менять не нужно! Всё остается, как и было! Ваш основной ОКВЭД, зарегистрированный при открытии организации, навсегда остается основным у вас в программе. Он не меняется никогда! Вам просто присваивается новый тариф страховых взносов, но ОКВЭД при этом не меняется.

Вы можете открывать дополнительные ОКВЭД, но основной всегда не изменен.

Когда нужно перечислить доначисленные взносы от несчастных случаев?

Крайний срок для перечисления взносов законодательством не установлен.

Мы же рекомендуем вам обезопасить себя и перечислить доначисленные суммы в бюджет в короткий срок. Если вы получили уведомление в апреле 2022 г., можно доплатить взносы за 1 квартал 2022 г. вместе со взносами за апрель до 16 мая 2022 г.

Начислит ли ФСС пени на сумму недоплаченных взносов?

Так как согласно п. 11 Порядка до подтверждения основного вида экономической деятельности страхователь относятся к виду экономической деятельности по основному виду экономической деятельности, подтвержденному страхователем в предыдущем финансовом году, то и взносы за этот период нужно платить по тарифу, установленному на 2021 г. А обязанность платить взносы по новому тарифу возникает только после получения уведомления от ФСС.

На основании вышеизложенного, полагаем что оснований у ФСС для начисления пеней не имеется.

Как пересчитать страховые взносы в программах 1С?

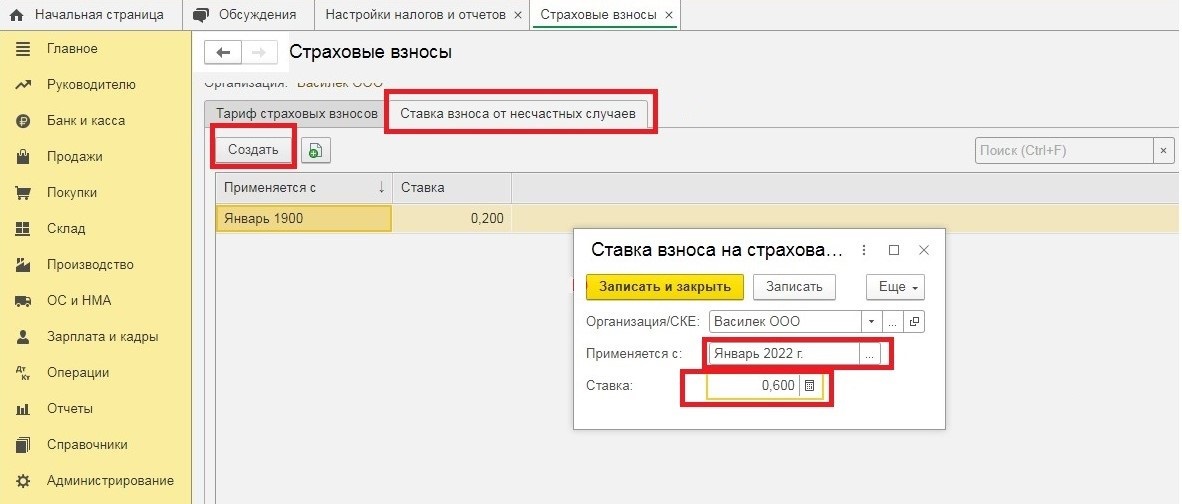

Пусть, например, нашей организации ООО «Василек» ФСС присвоил новый тариф страховых взносов 0,6% (раньше был 0,2%). Как внести такие изменения? Рассмотрим пример сразу в обеих программах 1С, т.к. алгоритм действий одинаков.

Шаг 1. Сначала необходимо изменить тариф страховых взносов.

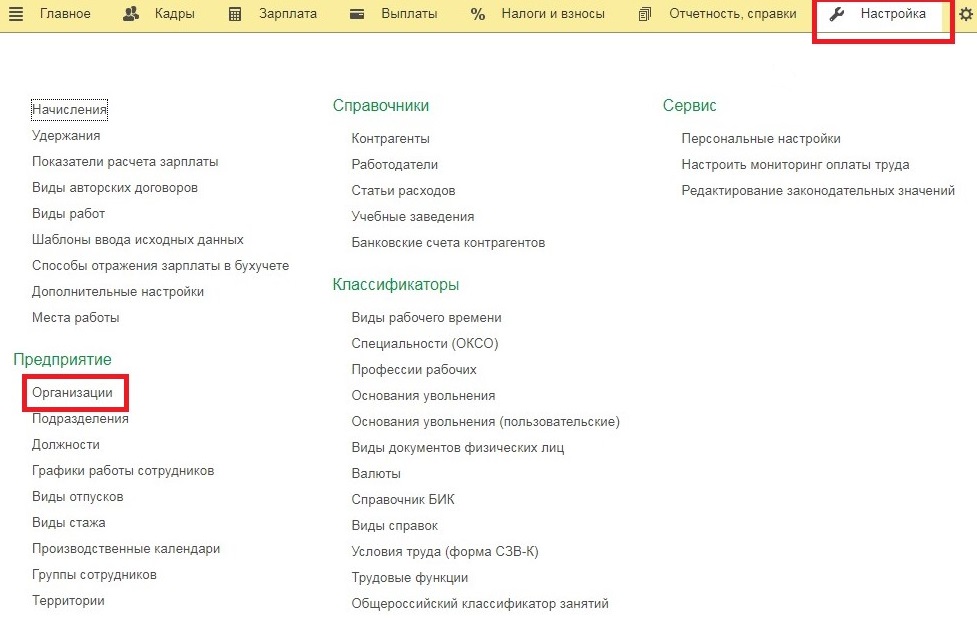

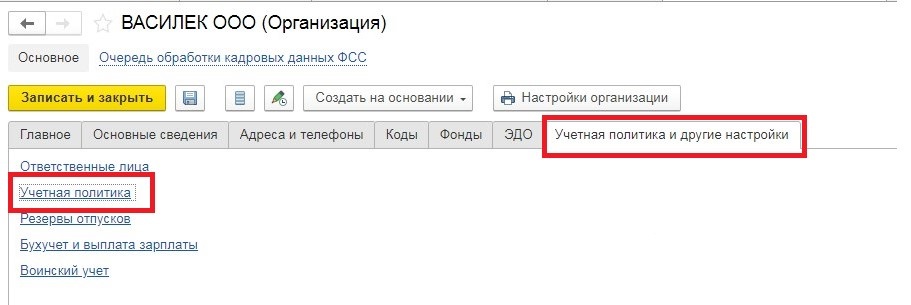

В программе 1С: ЗУП ред. 3.1 зайдем в раздел «Настройка», далее открываем справочник «Организации».

На вкладке «Учетная политика и другие настройки» открываем пункт «Учетная политика».

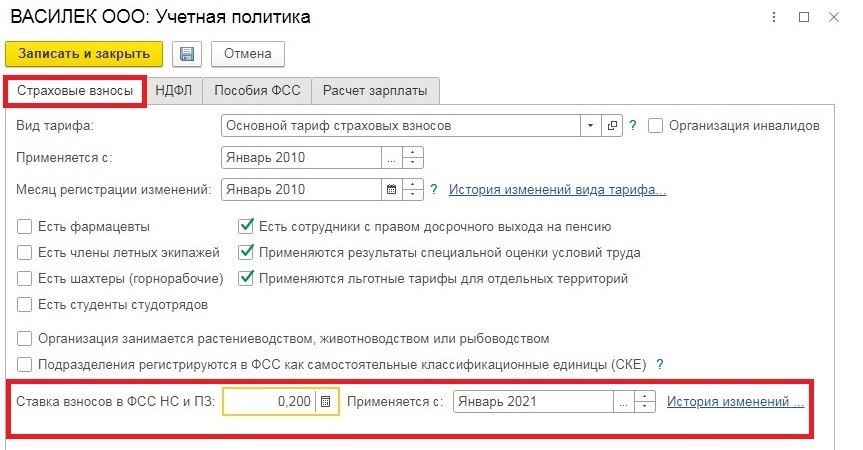

В открывшемся окне на вкладке «Страховые взносы» находим «Ставка взносов в ФСС НС и ПЗ» и переходим по синей гиперссылке «История изменений».

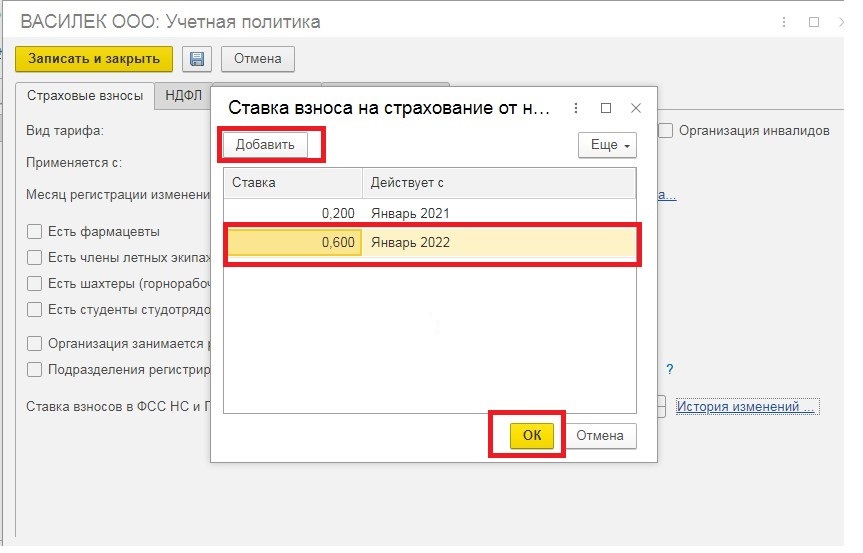

В появившемся окне нажимаем кнопку «Добавить», в новой строке указываем ставку — 0,6 и указываем «Действует с» - Январь 2022. Нажимаем «ОК».

Таким образом устанавливается новый тариф страховых взносов.

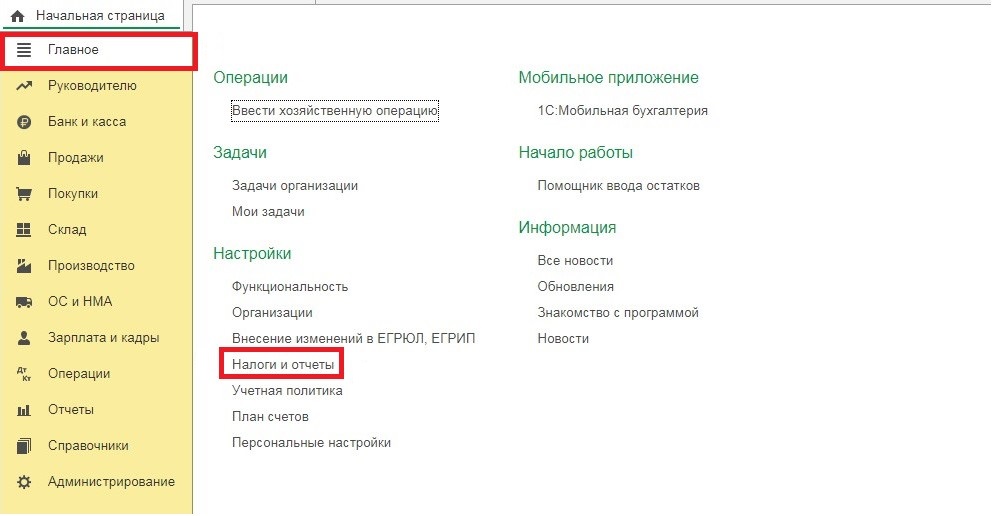

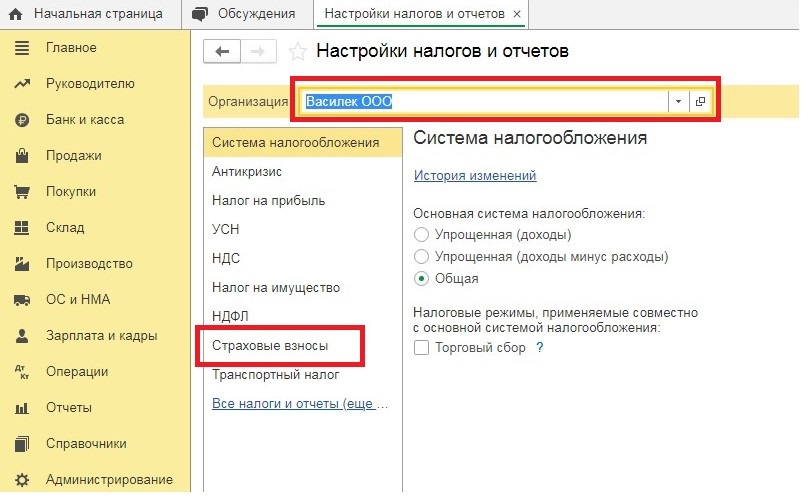

В 1С: Бухгалтерии предприятия ред. 3.0 в разделе «Главное» переходим в пункт «Налоги и отчеты».

Открываем раздел «Страховые взносы».

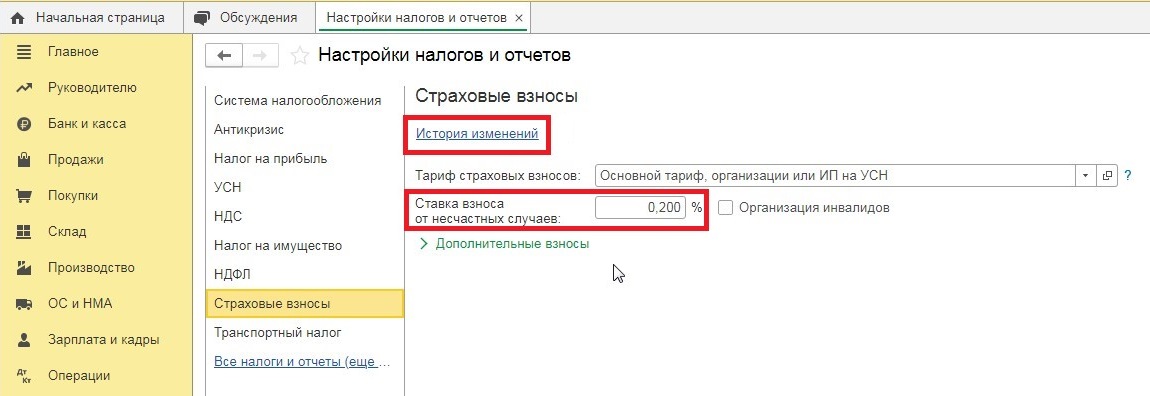

В открывшемся разделе видим, что в организации установлена старая ставка взноса от несчастных случаев — 0,2%. Нам же нужно установить — 0,6%. Для этого переходим по гиперссылке «История изменений».

Переходим на вкладку «Ставка взноса от несчастных случаев», создаем новую запись, устанавливая период с «Января 2022 г.» и ставку «0,6». Нажимаем кнопку «Записать и закрыть».

С установкой нового тарифа страховых взносов закончили, теперь необходимо пересчитать страховые взносы.

Шаг 2. Пересчет страховых взносов можно сделать двумя способами:

Способ № 1 – В первичных документах начисления зарплаты

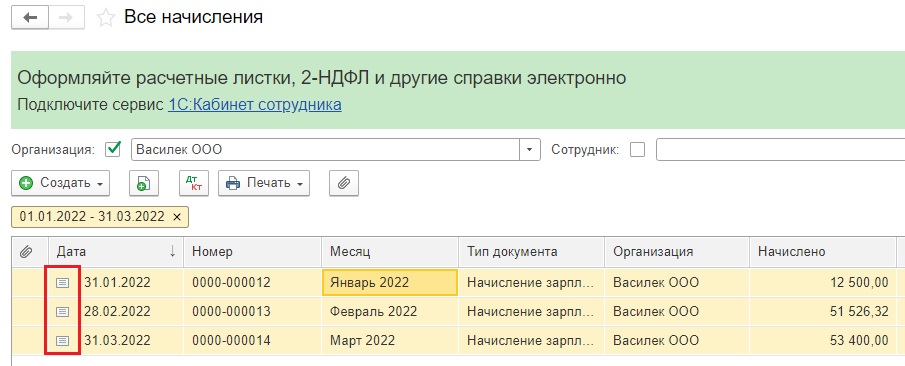

Сначала распроведем все начисления зарплат за 1 квартал, чтобы страховые взносы начислились в верной хронологической последовательности.

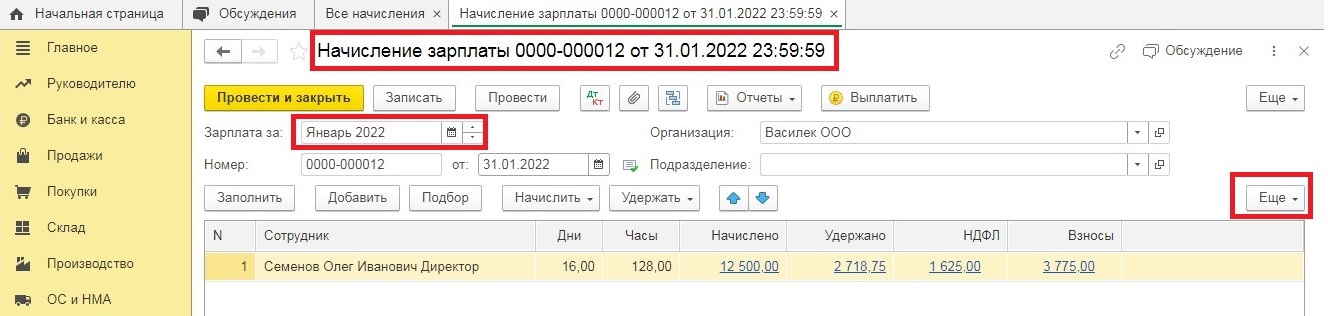

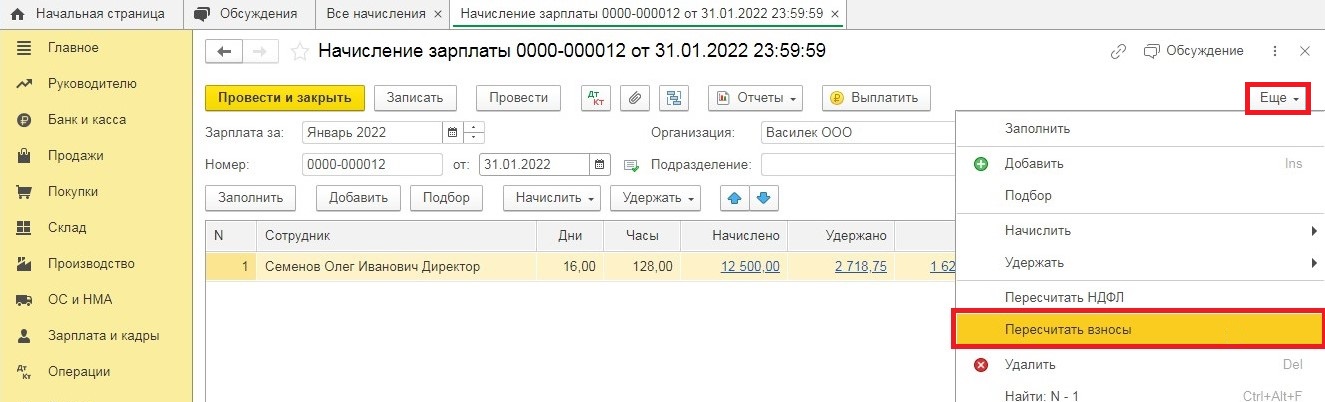

Затем открываем документ начисления зарплаты за январь 2022 г. И для того чтобы пересчитать взносы, нажимаем кнопку «Еще» и выбираем «Пересчитать взносы».

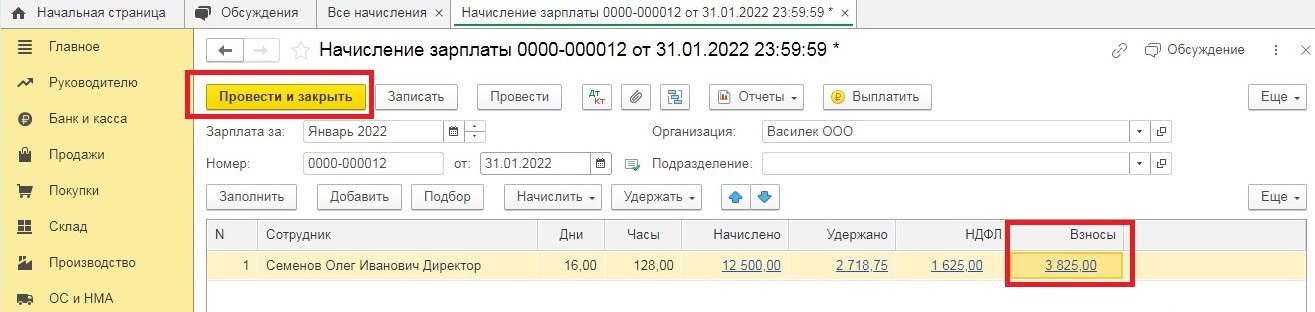

Видим, что сумма взносов увеличилась. До пересчета сумма взносов — 3 775, после пересчета — 3 825.

Нажимаем кнопку «Провести и закрыть». Таким же способом пересчитываем взносы за февраль и март 2022 г.

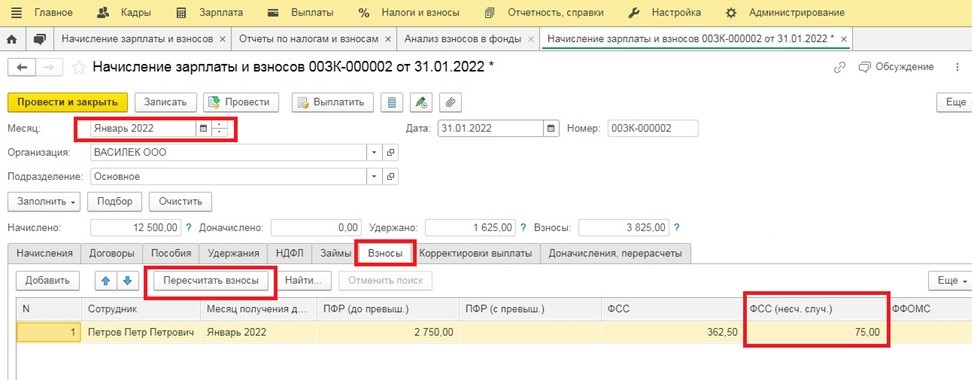

Этот пример мы привели из программы 1С: Бухгалтерия предприятия, в 1С: ЗУП аналогичная кнопка пересчета взносов находится на самой вкладке «Взносы».

Способ № 2 – С помощью документа «Перерасчеты страховых взносов»

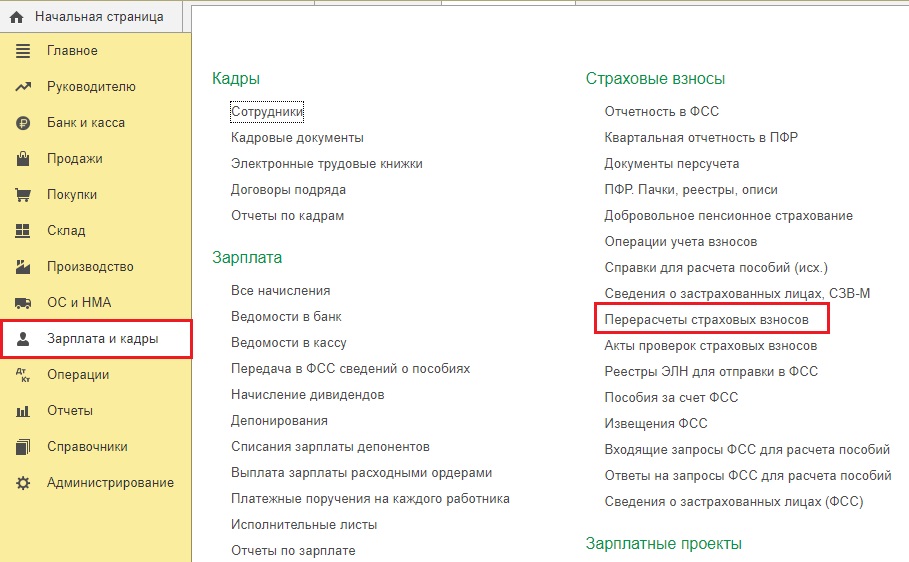

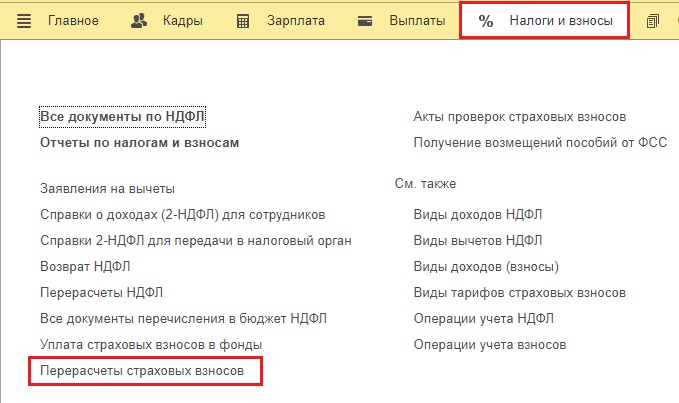

Также можно доначислить страховые взносы с помощью специального документа «Перерасчеты страховых взносов», который в 1С: Бухгалтерии находится в разделе «Зарплата и кадры», а в 1С: ЗУП в разделе «Налоги и взносы».

В таком случае не нужно распроводить документы за первый квартал, они остаются проведенными, как и были. Просто вводите помесячно документ перерасчета страховых взносов.

Однако этим способом пользуются редко. Как-то многим бухгалтерам больше по душе, когда суммы страховых взносов находятся в одном документе, а не в разных.

Вот таким нехитрым способом пересчитываются страховые взносы.

Будьте внимательны! Отчет 4-ФСС за 1 квартал вы должны подать по новым тарифам страховых взносов. Поэтому если поспешили и отправили отчет со старым тарифом, то готовьте корректировочный. Иначе при сдаче отчета за полугодие программа выдаст ошибку, т.к. отчет собирается накопительно с начала года.

Что делать, если забыли отправить отчет «Подтверждение основного вида деятельности?»

Если не подать документы, ФСС установит тариф по виду вашей деятельности из ЕГРЮЛ с самым высоким классом профессионального риска (п. 13 Правил).

Однако если до того, как организации будет направлено уведомление о размере страховых взносов, она успеет подать заявление и другие необходимые документы, то территориальный орган ФСС РФ должен установить тариф исходя из основного вида деятельности, определенного на основании этих документов (Определение Верховного Суда РФ от 11.09.2018 N 309-КГ18-7926).

Ознакомиться с другими примерами из судебной практики, подготовленными нашими коллегами, можно тут.

Автор статьи: Эльвира Бадалова

Понравилась статья? Подпишитесь на рассылку новых материалов