Аренда парковочных мест для сотрудников в 1С: ЗУП ред. 3.1 (транспорт не используется в служебных целях)

- Опубликовано 20.09.2024 08:10

- Автор: Administrator

- Просмотров: 26422

Наши внимательные подписчики заметят, что статья на такую же тему уже была опубликована ранее на нашем сайте. В ней мы предложили порядок действий для программы 1С: Бухгалтерия предприятия ред. 3.0. Настоятельно рекомендуем изучить её, даже если вы пользуетесь для расчета заработной платы программой 1С: ЗУП, так как там подробно рассмотрена нормативная часть вопроса. В данной публикации уделим всё внимание алгоритму действий при аренде парковочных мест для сотрудников в 1С: ЗУП ред. 3.1.

Тезисно обозначим ключевые моменты законодательства:

• организации на ОСНО не могут учесть в расходах по налоговому учету стоимость оплаты парковочного места для транспортных средств своих сотрудников, которые не используются в служебных целях;

• однако, если компенсация таких расходов закреплена положением об оплате труда, работодатель может включить такие расходы в состав заработной платы, что приведет к уменьшению налоговой базы по налогу на прибыль;

• организации на УСН принять к расходам в налоговом учете такие траты не могут;

• при возмездной или безвозмездной передаче сотруднику оплаченного парковочного места работодатель обязан исчислить НДС, право вычета на НДС при этом сохраняется;

• при предоставлении парковочного места сотруднику следует исчислить НДФЛ и страховые взносы.

Рассмотрим порядок действий по теме нашего вопроса в программе 1С: ЗУП ред. 3.1.

Пример 1. Организация на ОСНО оплатила аренду парковочного места для сотрудника

ООО «Пончик» применяет основную систему налогообложения. Организация заключила договор аренды парковочного места с арендодателем с целью предоставления в безвозмездное пользование сотруднику Тревожному О.Н. В организации ведется учет количества дней фактического пользования местом парковки. Датой получения дохода является день начисления заработной платы за месяц. Соответствующее положение определено в локально-нормативных актах организации.

Операции, которые следует отразить в программе:

31.07.2024 г. ООО «Пончик» получила от арендодателя парковочного места ООО «Солано» акт об оказанных услугах за июль на сумму 24 000 руб. (в т.ч. НДС - 4 000 руб.)

31.07.2024 г. сотруднику Тревожному О.Н. начислен доход в натуральной форме из расчета дней пользования парковочным местом (10 дней).

Шаг 1 - Поступление акта об оказанных услугах от арендодателя в программе 1С: Бухгалтерия предприятия ред. 3.0

Для поступления услуг аренды парковочного места в программе предлагаем порядок действий, рекомендованный в нашей статье (Пример 1, шаг 1 и 2). Не забудьте, что при оприходовании услуг следует использовать статью расходов, которая не принимается к налоговому учету. Если поставщик выделил в акте НДС, вы имеет право на вычет по налогу. Но при передаче сотруднику у вас также сохраняется обязанность исчислить НДС.

Шаг 2 - Настройка программы 1С: ЗУП ред. 3.1

Для корректной работы программы в части начисления натурального дохода установим соответствующие настройки.

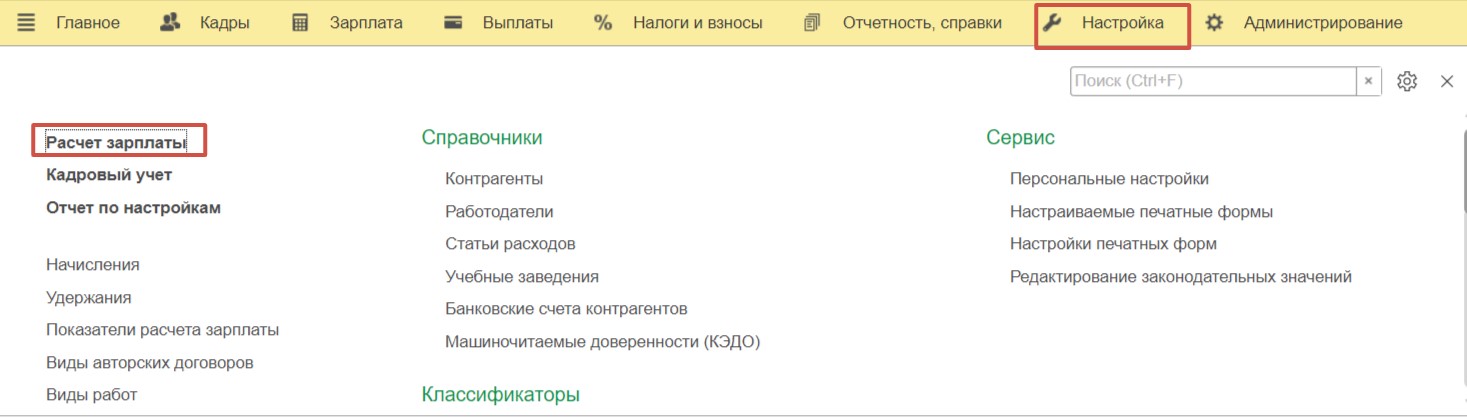

Перейдем в раздел меню «Настройка» и выберем пункт «Расчет зарплаты».

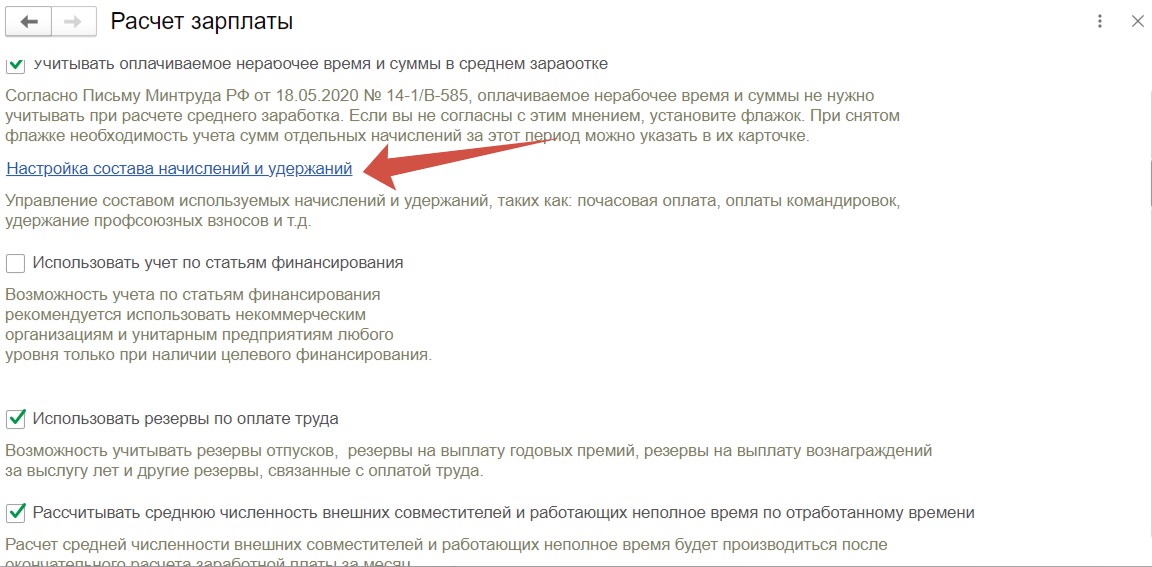

Перейдем по ссылке «Настройка состава начислений и удержаний».

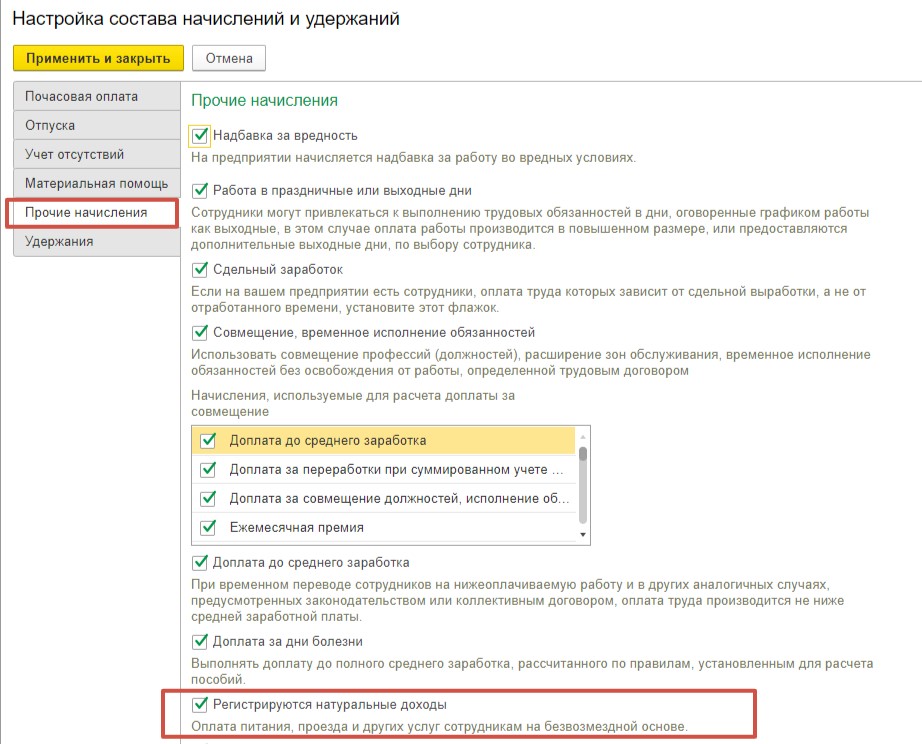

Убедитесь, что флаг «Регистрируются натуральные доходы» на вкладке «Прочие начисления» установлен.

Еще одна настройка понадобится вам в случае, если датой получения дохода признается не день начисления заработной платы, а иной, например, день аванса или любой другой день межрасчетного периода.

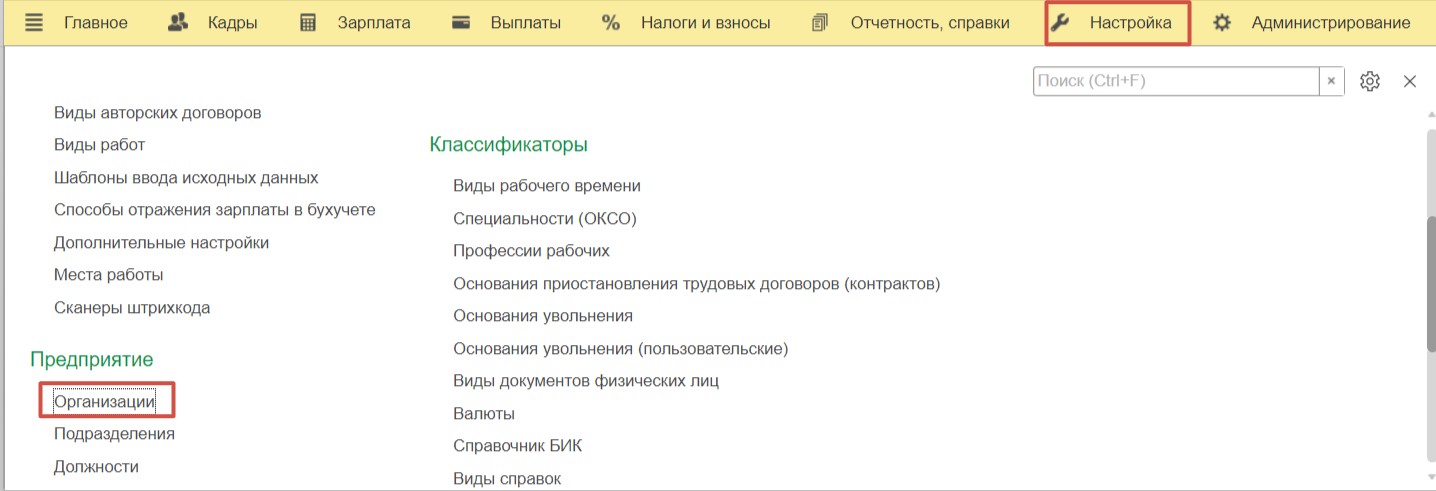

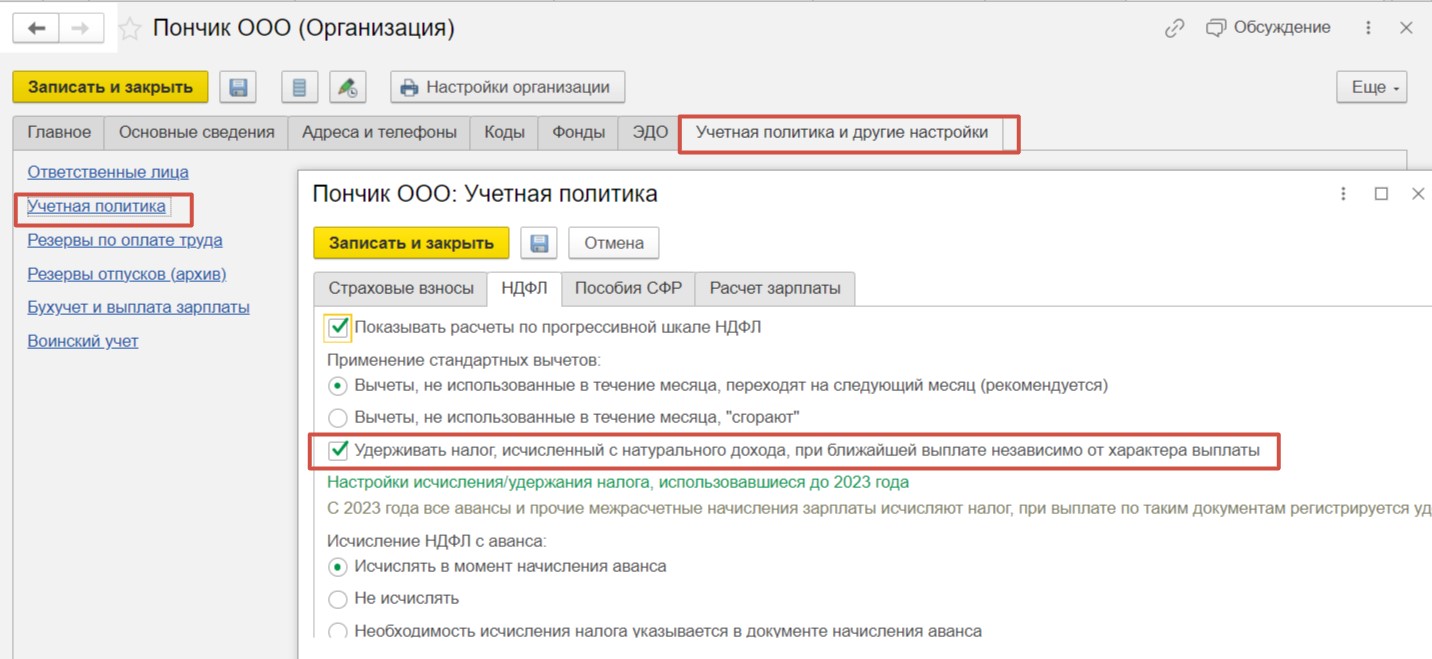

Перейдем в раздел меню «Настройка» и выберем пункт «Организации» (либо «Реквизиты организации»).

На вкладке «Учетная политика и другие настройки» перейдите по ссылке «Учетная политика». Убедитесь, установлен ли флаг «Удерживать налог, исчисленный с натурального дохода, при ближайшей выплате независимо от характера выплаты» на вкладке «НДФЛ».

Шаг 3 – Начисление дохода в натуральной форме

Произведем расчет суммы натурального дохода, полученного сотрудником, исходя из количества дней фактического пользования местом стоянки.

По условию договора сумма ежемесячной оплаты за парковочное место составляет 24 000 руб. В июле 31 календарный день. Таким образом, сумма арендной платы за 1 день в текущем месяце будет равна:

24 000 / 31 = 774,19 руб.

Однако, Тревожный О.Н. использовал парковочное место только 10 дней. Это значит, что натуральный доход составит:

774,19 * 10 = 7 741, 90 руб.

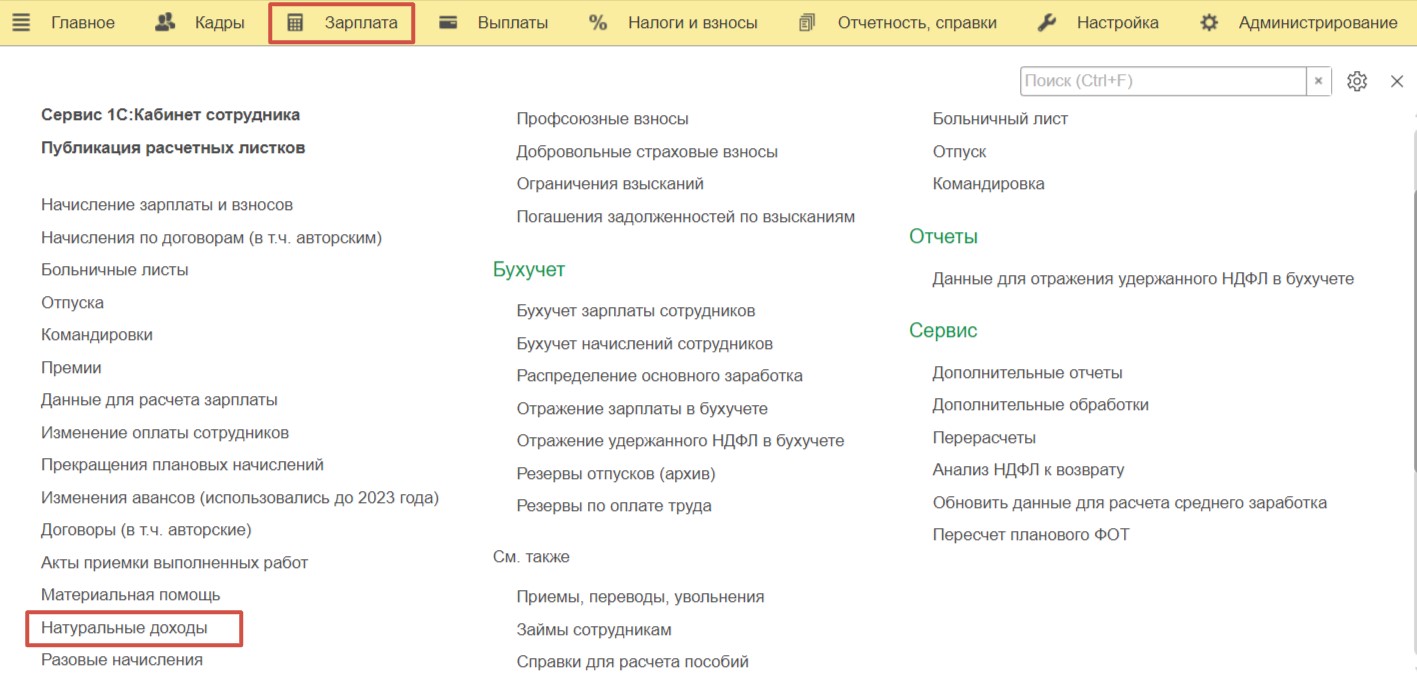

Для регистрации натурального дохода в программе перейдем в раздел меню «Зарплата» и выберем пункт «Натуральные доходы».

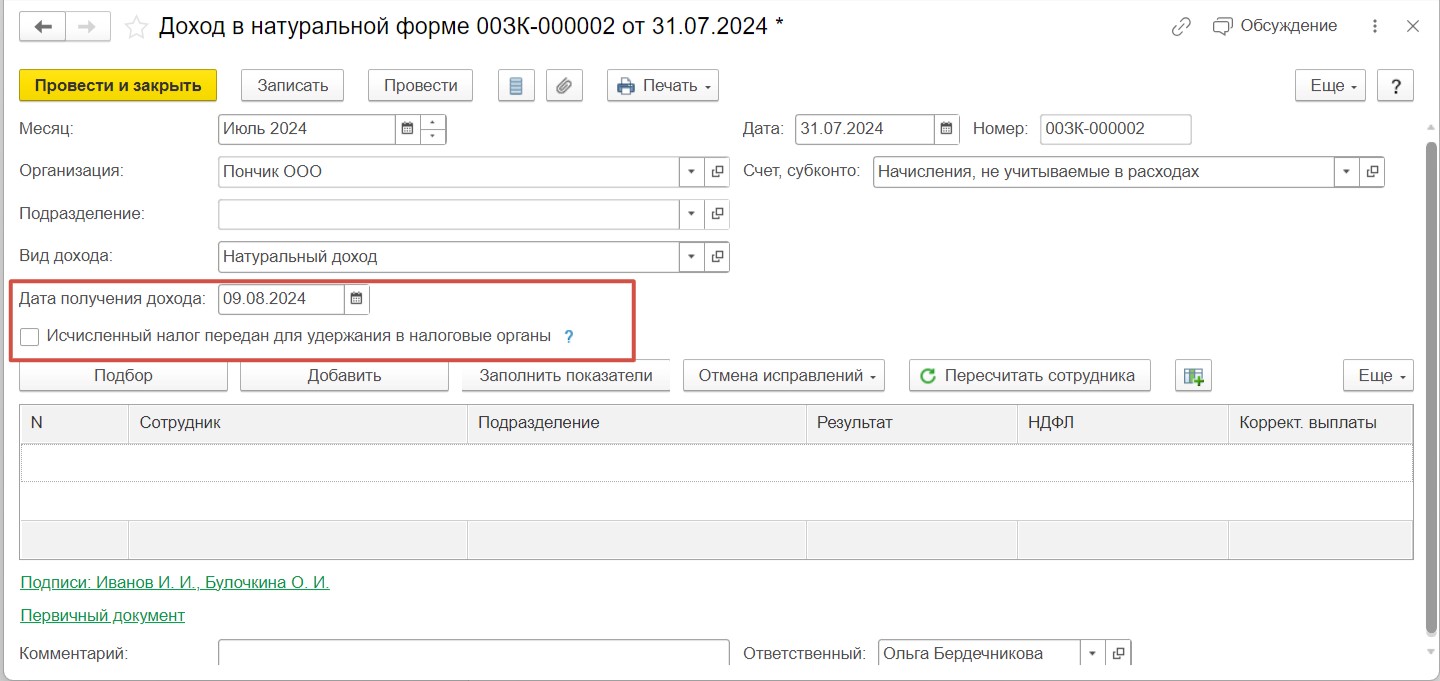

Используем команду «Создать» для начала редактирования документа.

Напомним, что по условиям нашего практического примера в нормативных актах организации закреплено положение о том, что датой получения дохода, возникающего в связи с передачей парковочного места, является дата начисления заработной платы за месяц. Поэтому дата в поле «Дата получения дохода» установлена программой автоматически в соответствии с настройками, заданными для выплаты заработной платы в разделе меню «Настройка» - «Организации» (или «Реквизиты организации»).

Флаг «Исчисленный налог передан для удержания в налоговые органы» установить нужно в том случае, если до окончания квартала у сотрудника не будет выплат. В нашем случае такой необходимости нет.

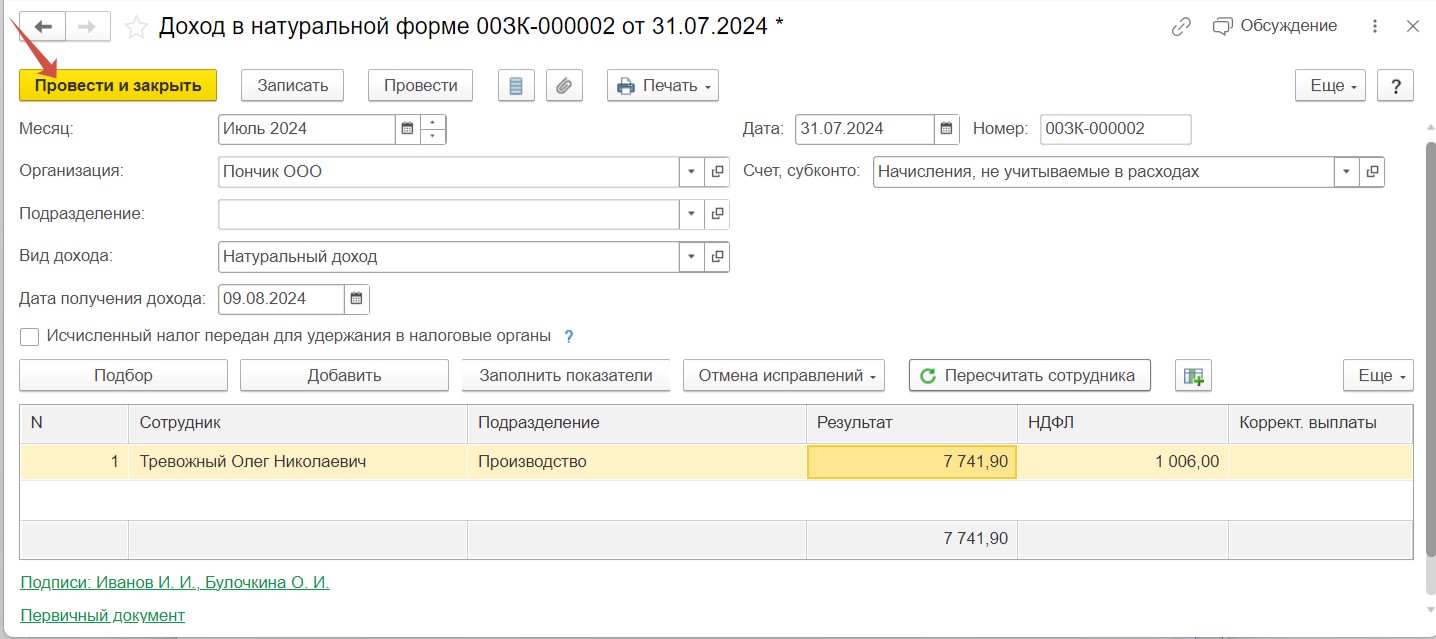

Добавим данные в табличную часть. Выберем сотрудника и внесем рассчитанную ранее сумму натурального дохода. Сумма НДФЛ рассчитана автоматически. Сохраним изменения, нажав «Провести и закрыть».

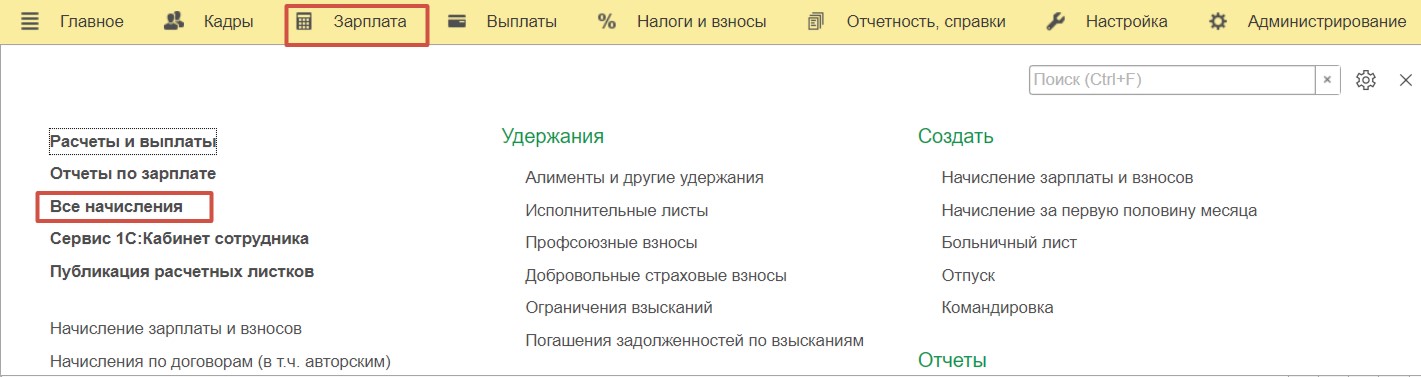

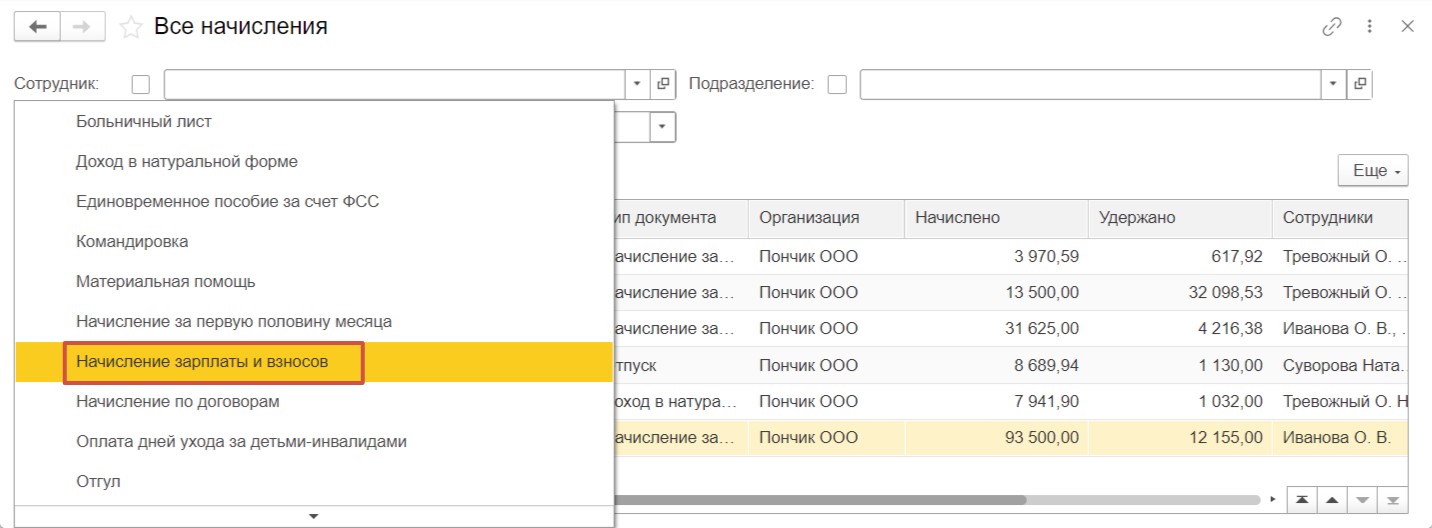

Перейдем в раздел «Зарплата» и выберем пункт «Все начисления».

Используем кнопку «Создать» для регистрации документа «Начисление зарплаты и взносов» за июль.

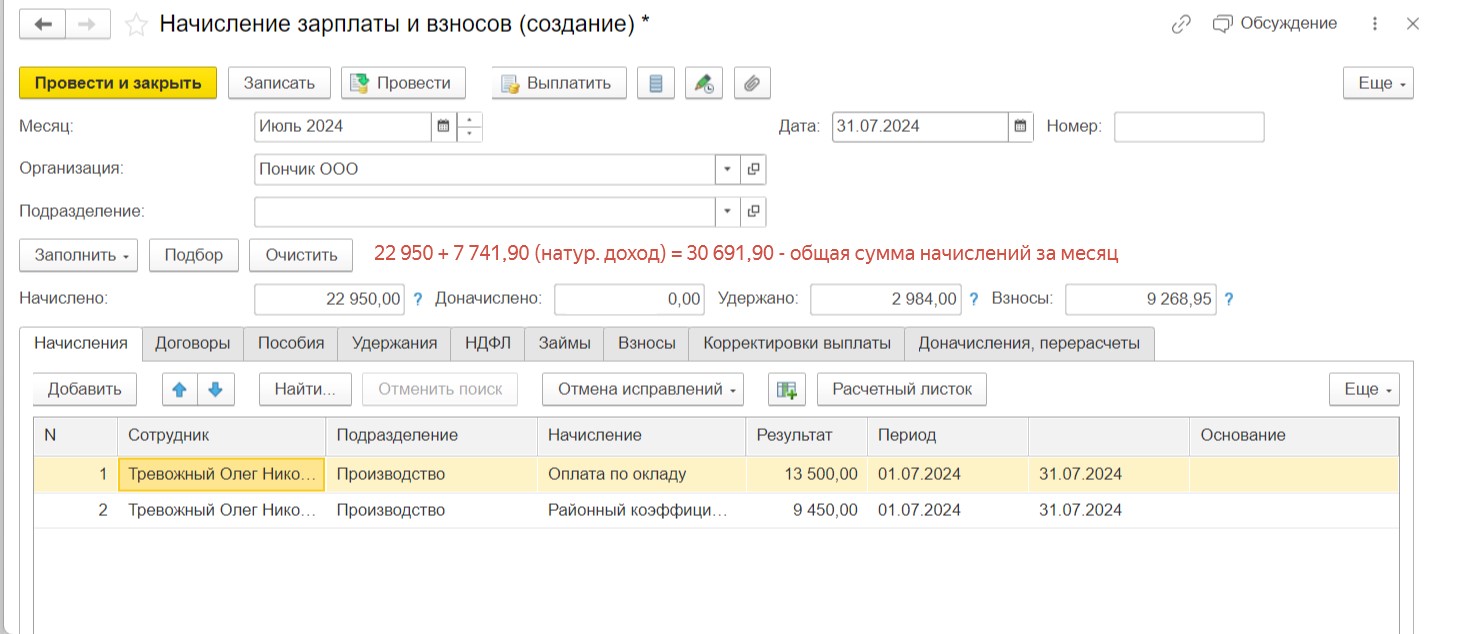

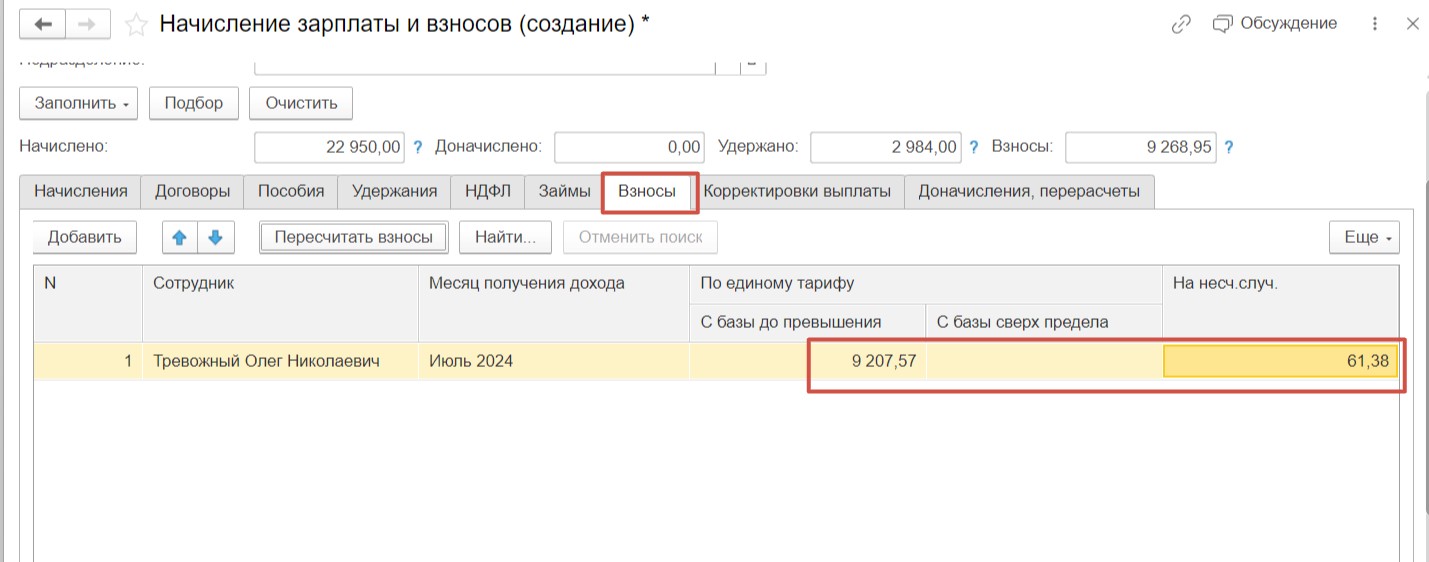

По кнопке «Заполнить» документ будет автоматически сформирован. Общая сумма начислений сотрудника с учетом ранее начисленного натурального дохода составляет 30 691, 90.

На вкладке «Взносы» можем убедиться, что взносы рассчитаны корректно с учетом начисления «Натуральный доход».

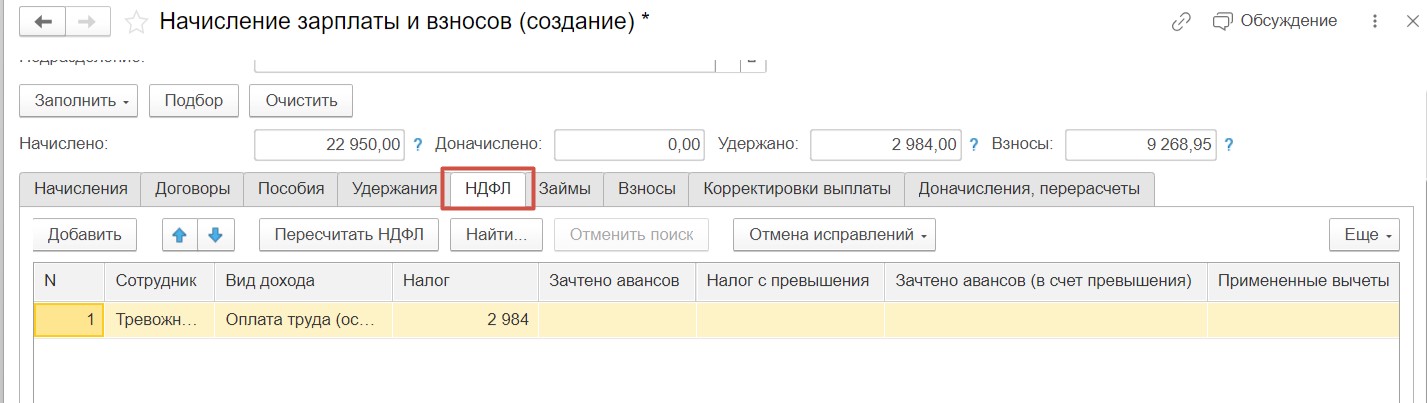

На вкладке «НДФЛ» сумма налога исчислена только по начислениям текущего документа. Налог на натуральный доход был исчислен в одноименном документе.

Шаг 4 – Отражение натурального дохода в отчетности

Натуральный доход, а также исчисленный НДФЛ и взносы подлежат отражению в отчетах по зарплате.

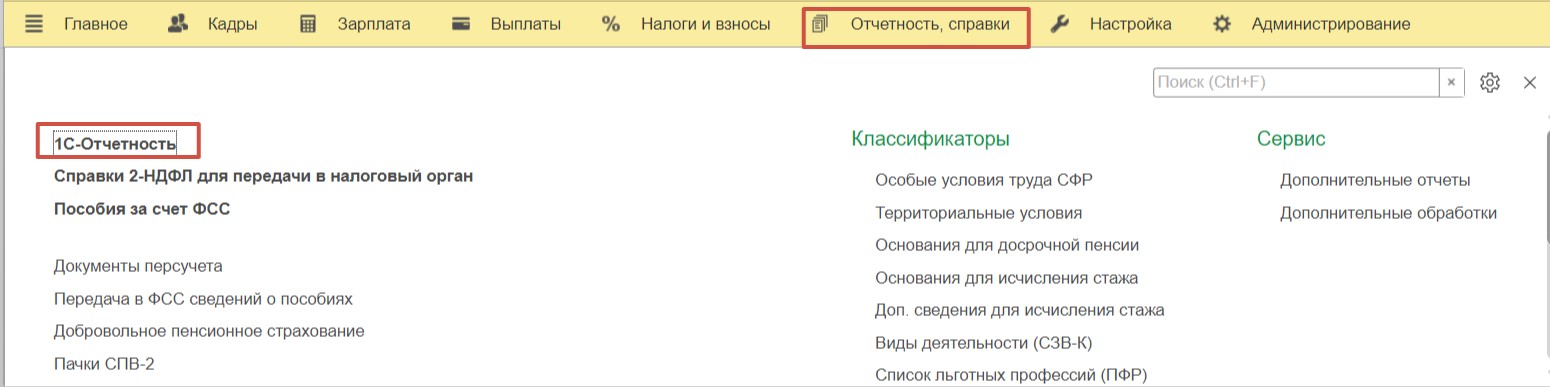

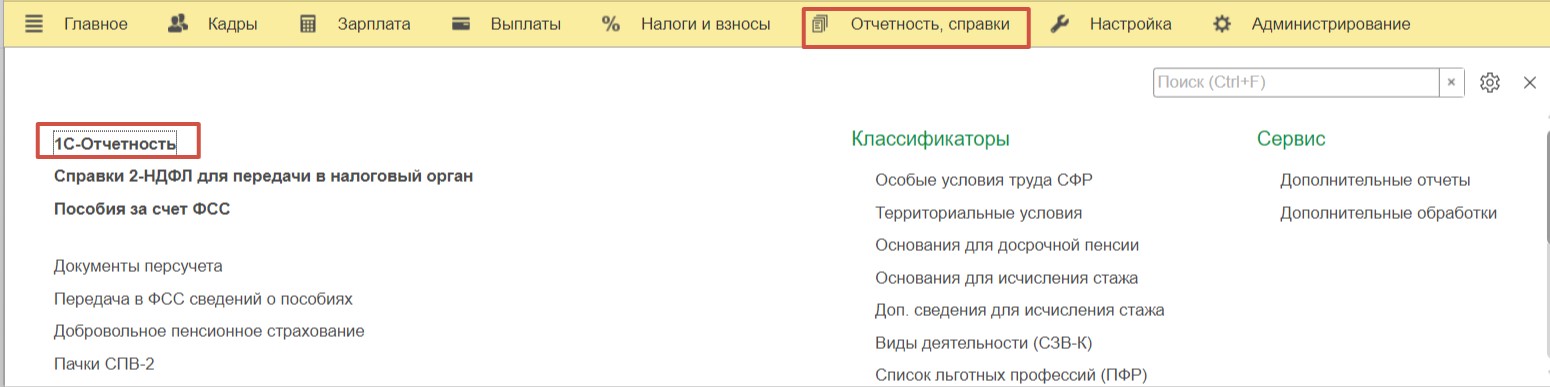

Давайте проверим это и сформируем в разделе «Отчетность, справки» - «1С-Отчетность»: «6-НДФЛ (с 2021 года)» за 9 месяцев, «Персонифицированные сведения о физических лицах» за июль, «Расчет по страховым взносам» за 9 месяцев, «ЕФС-1: Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» за 9 месяцев.

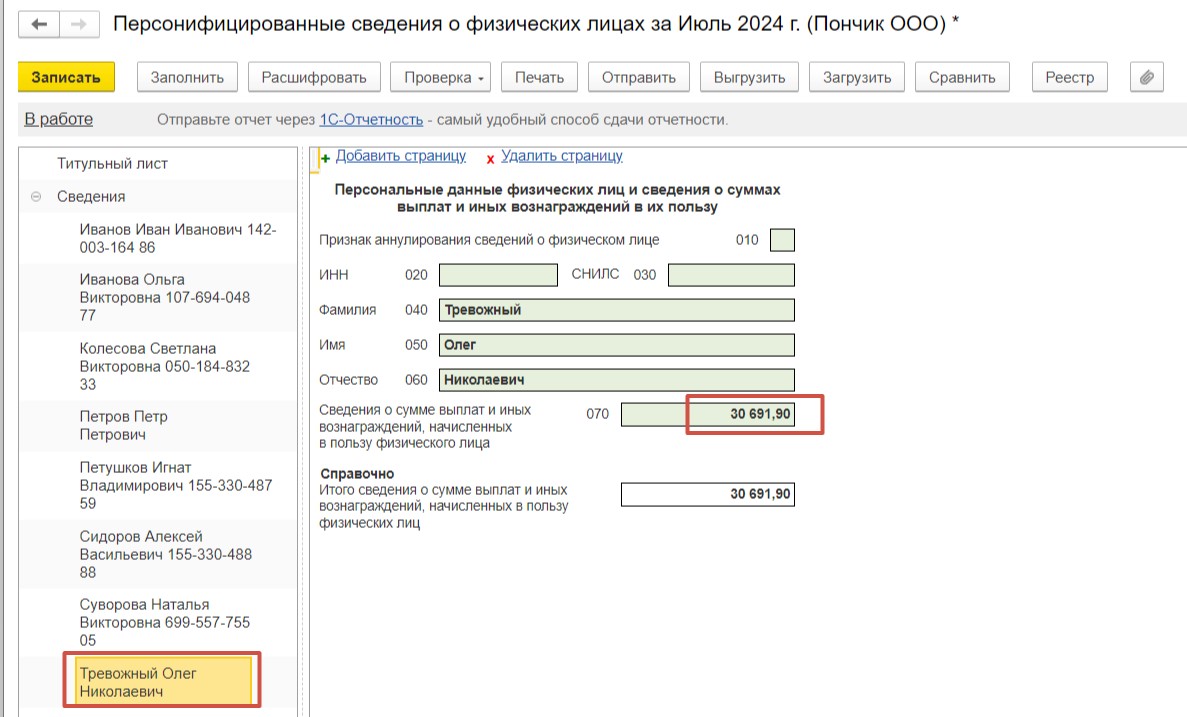

Сумма натурального дохода включена в общую сумму начислений за июль и отражена по строке 070 отчета «Персонифицированные сведения о физических лицах» по сотруднику Тревожный О.Н.

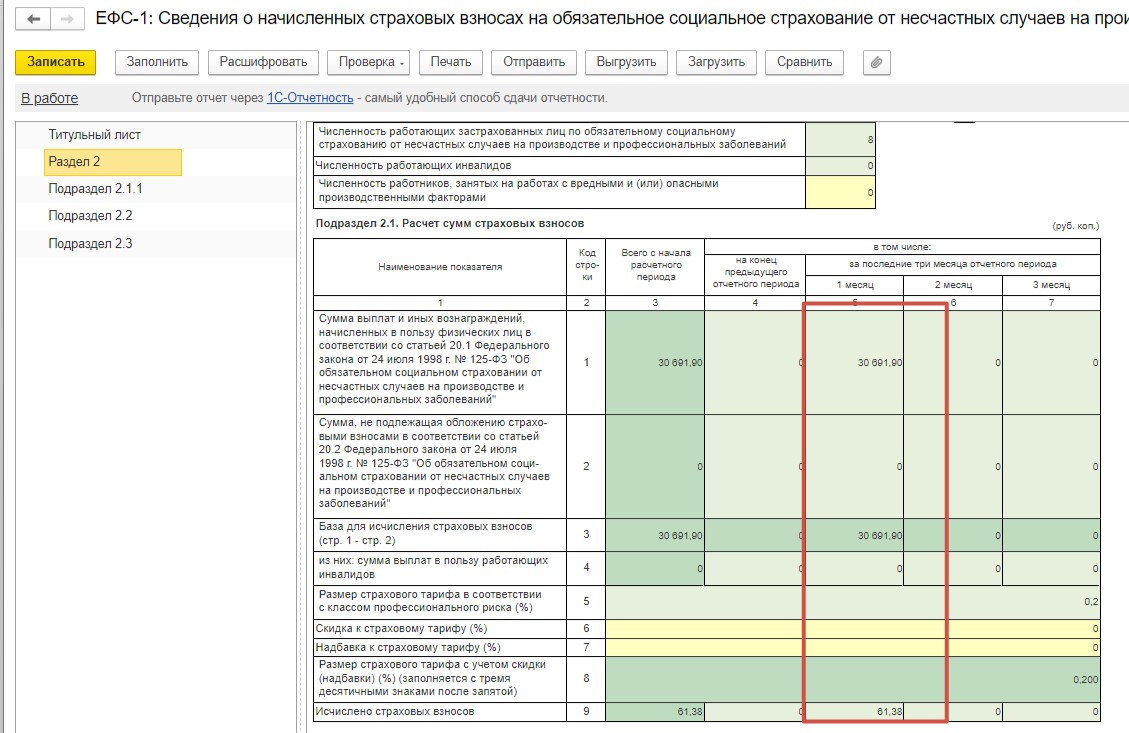

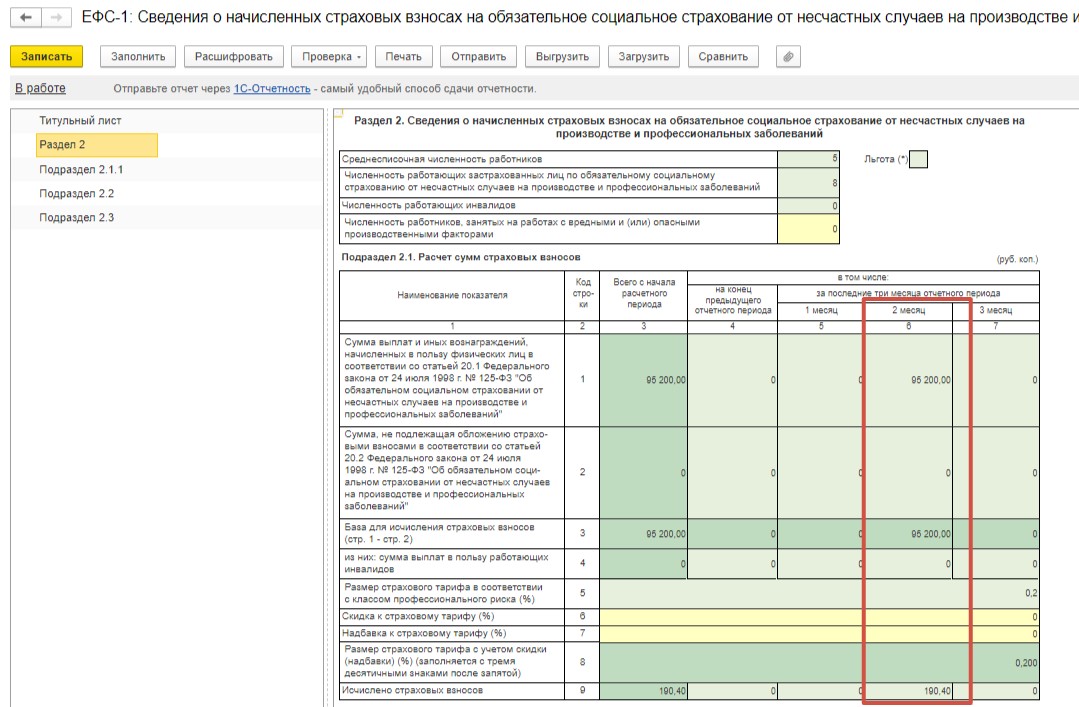

В отчете ЕФС-1 «Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» сумма натурального дохода и исчисленные взносы отражены корректно.

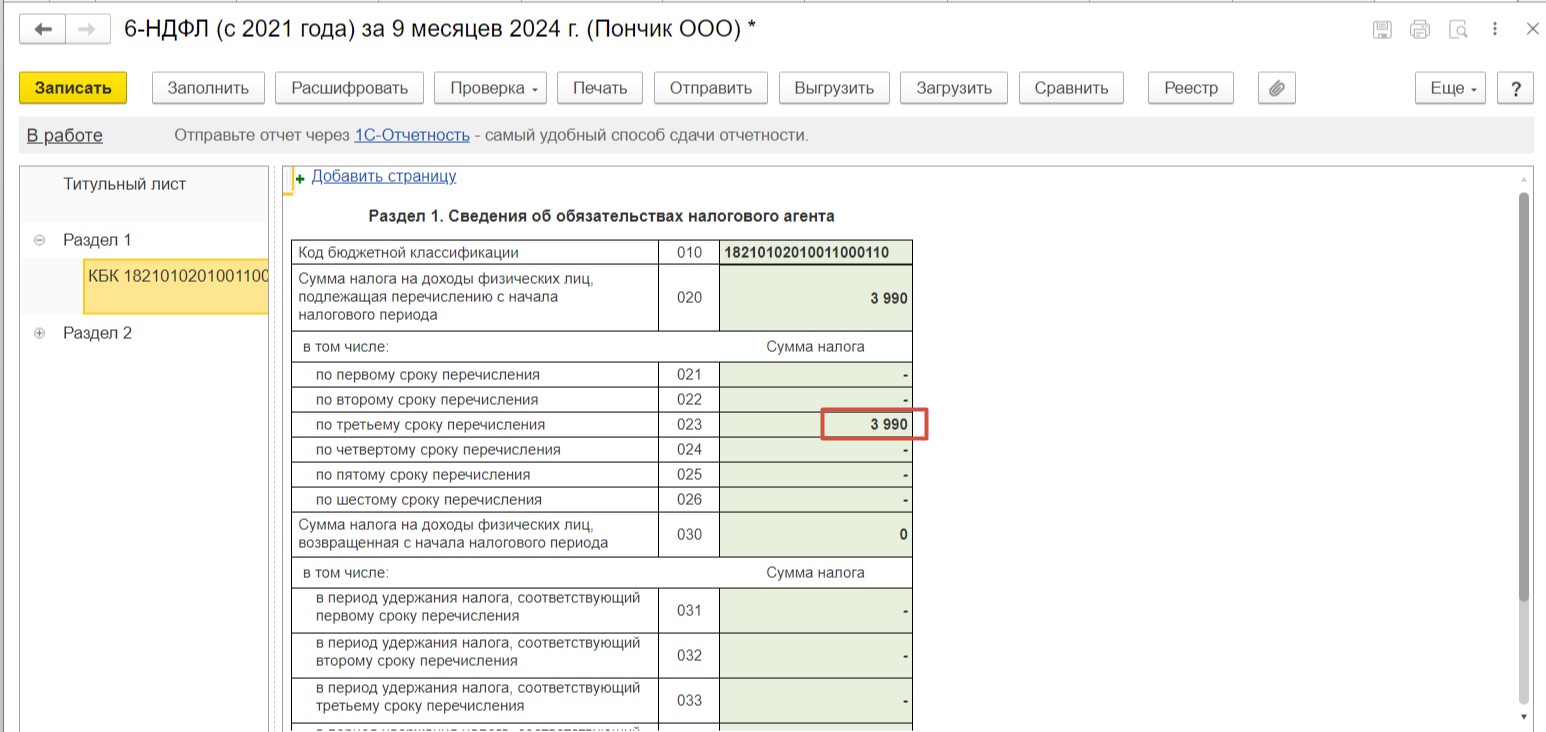

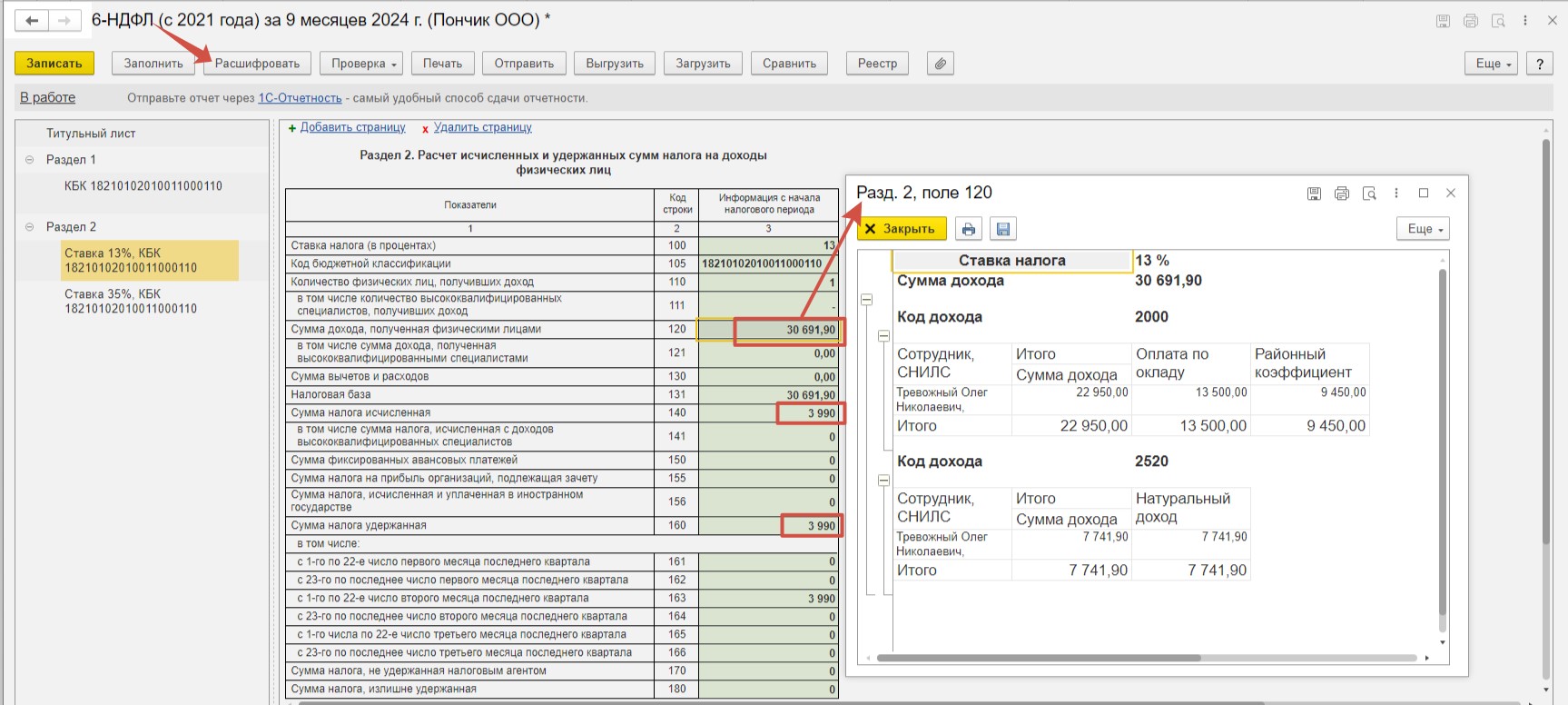

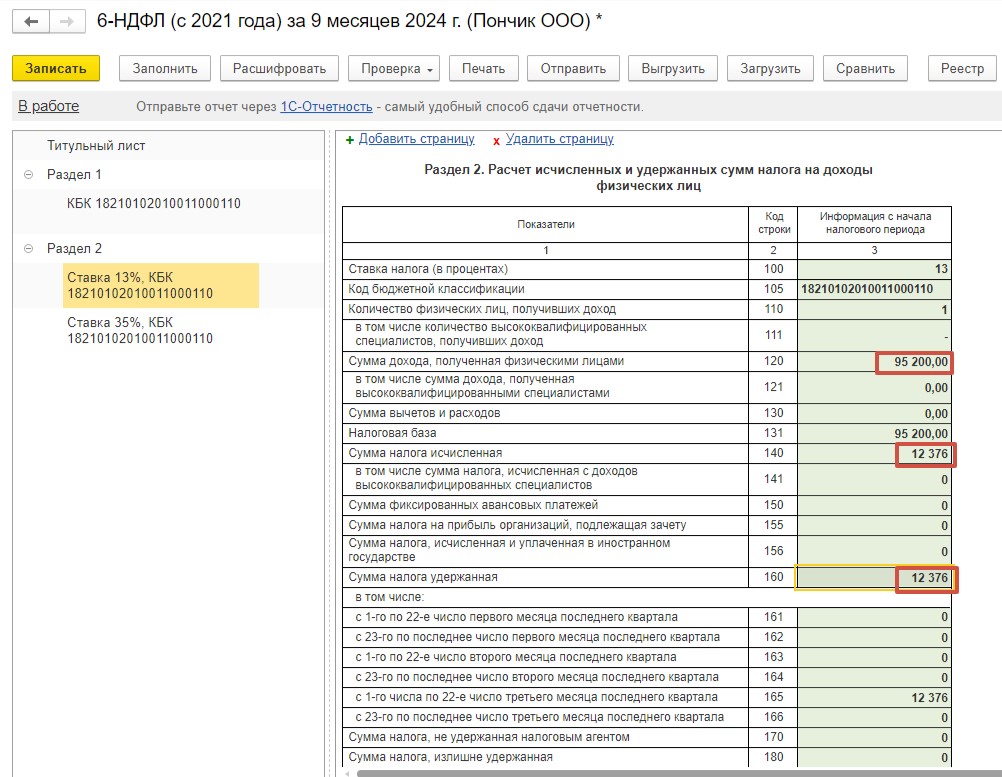

В отчете 6-НДФЛ в разделе 1 сумма НДФЛ отражена по строке 023, требующая перечисления по третьему сроку.

В разделе 2 корректно отражена сумма исчисленного и удержанного НДФЛ по строке 140 и 160. Установив курсор на общую сумму начислений сотрудника по строке 120 и нажав кнопку «Расшифровать», получим детальную информацию по доходам.

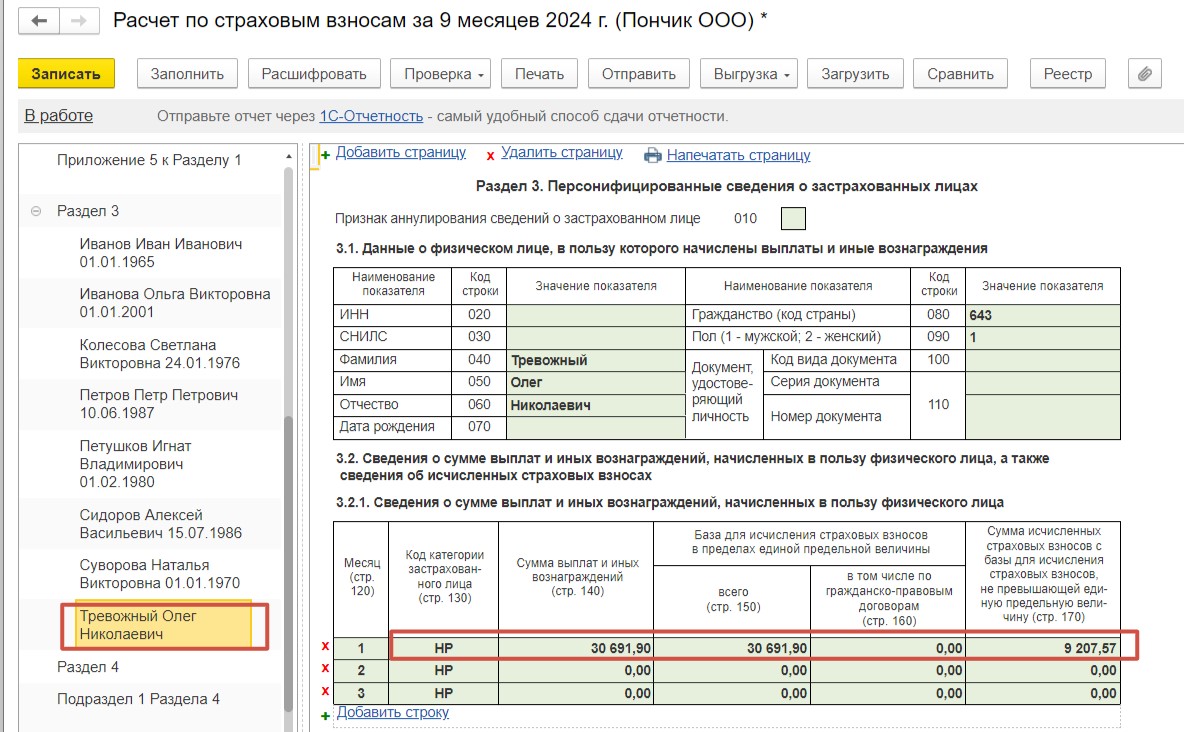

Данные в отчете «Расчет по страховым взносам» также отражены верно.

Пример 2. Организация на ОСНО возмещает сотруднику денежные средства для оплаты парковочного места в составе начислений по трудовому договору

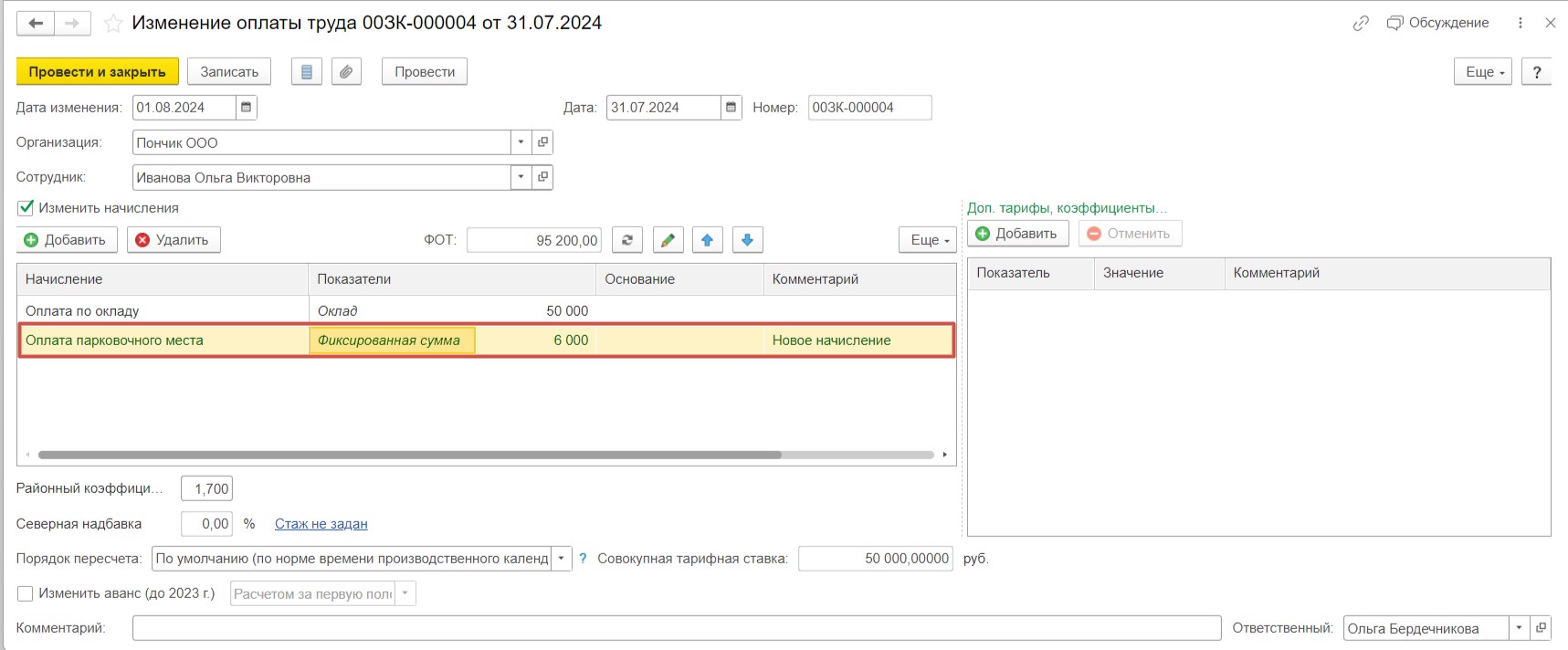

Руководителем организации ООО «Пончик» принято решение об увеличении оплаты труда сотруднице Ивановой О.В. с 01.08.2024 г. с целью ежемесячной компенсации оплаты парковочного места. Сумма компенсации установлена в фиксированном размере 6 000 рублей и не зависит от дней фактического пользования местом стоянки. Выплата является составной частью оплаты труда. Данное положение зафиксировано в дополнительном соглашении к трудовому договору.

Шаг 1 – Изменение размера оплаты труда

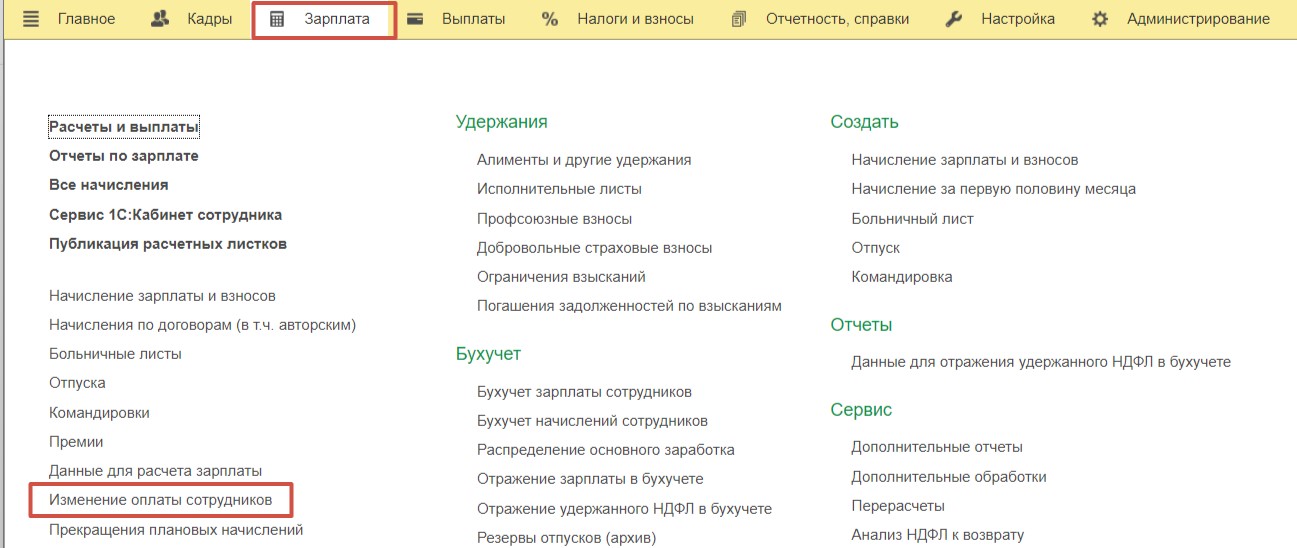

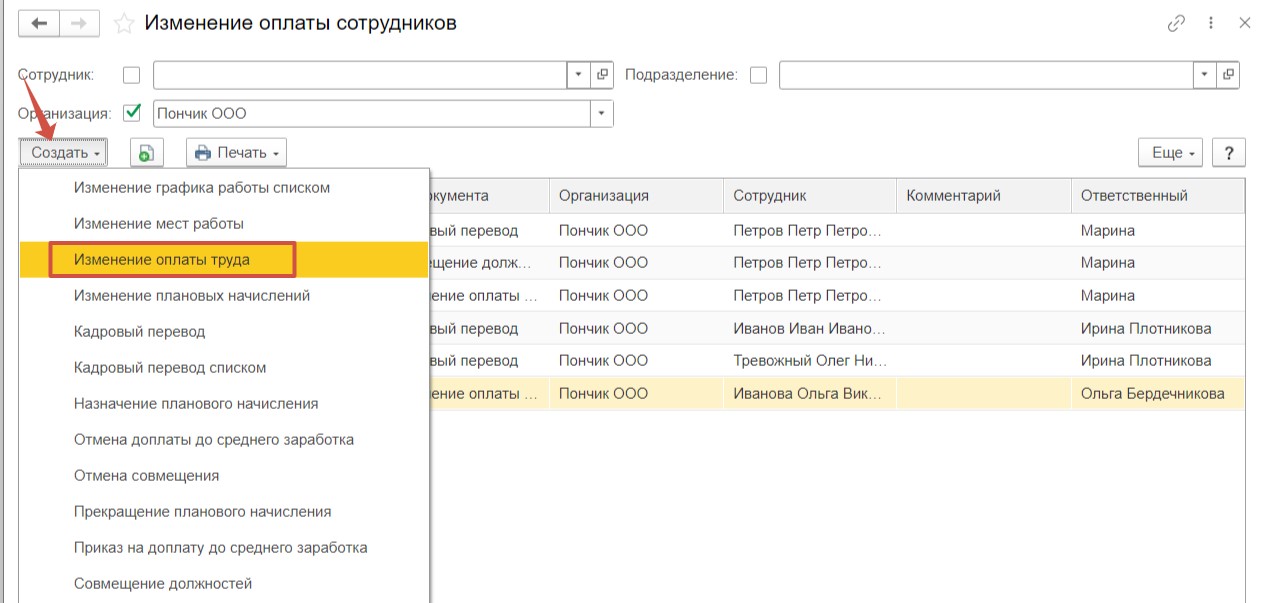

Перейдем в раздел меню «Зарплата» и выберем пункт «Изменение оплаты сотрудников».

Для изменения начислений сотрудницы Ивановой О.В. следует зарегистрировать документ «Изменение оплаты труда» по кнопке «Создать».

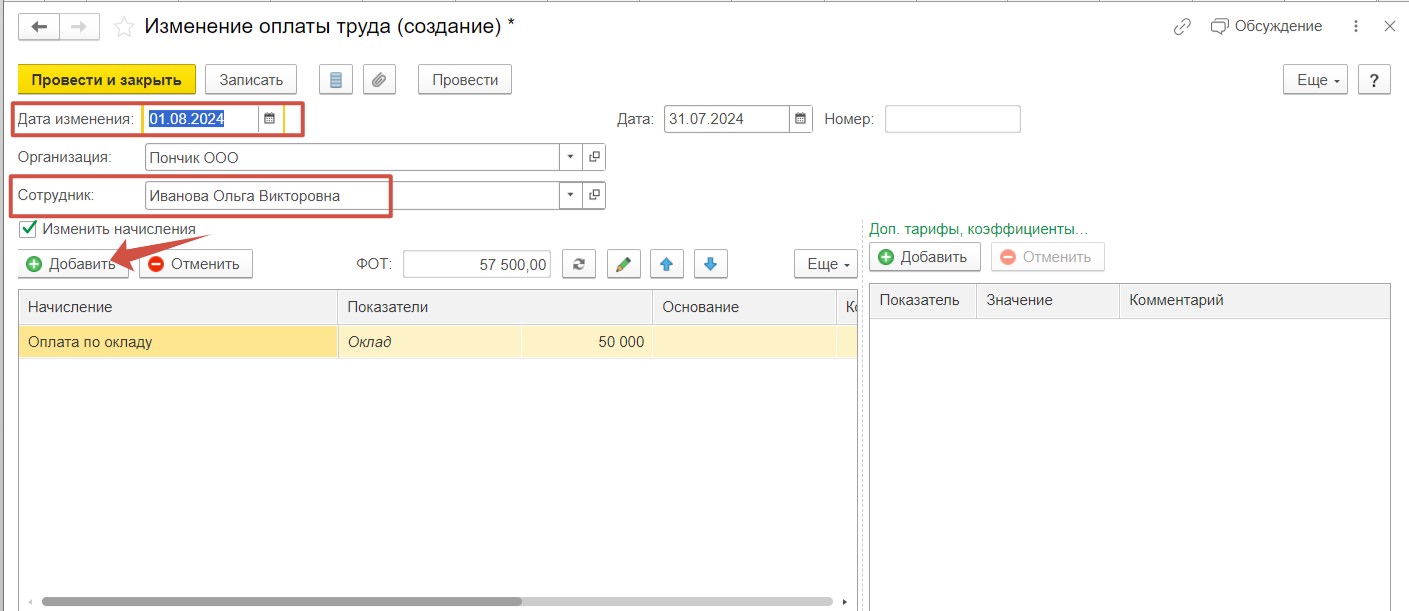

В поле «Дата изменения» укажем дату начала действия изменений и далее выберем сотрудницу. Для заполнения табличной части нажмем «Добавить».

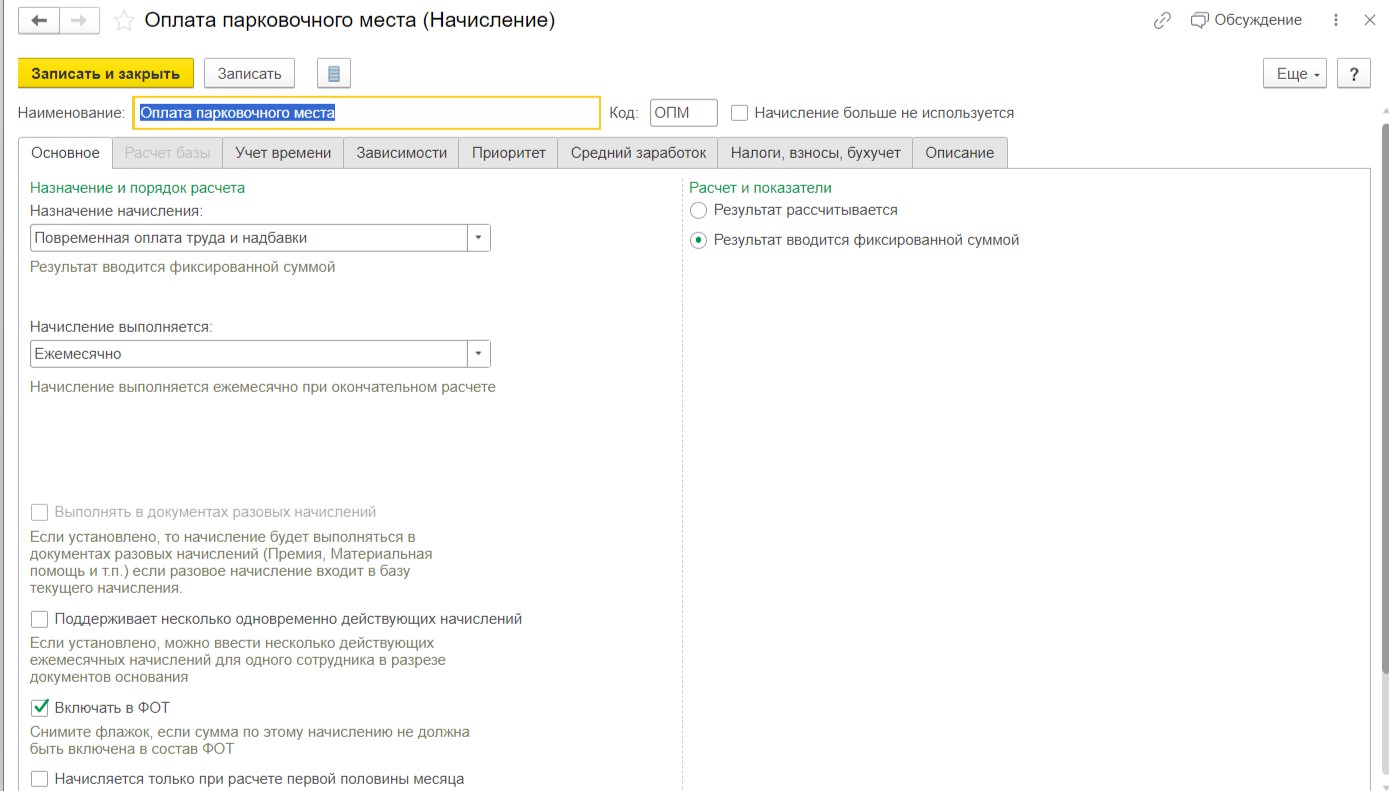

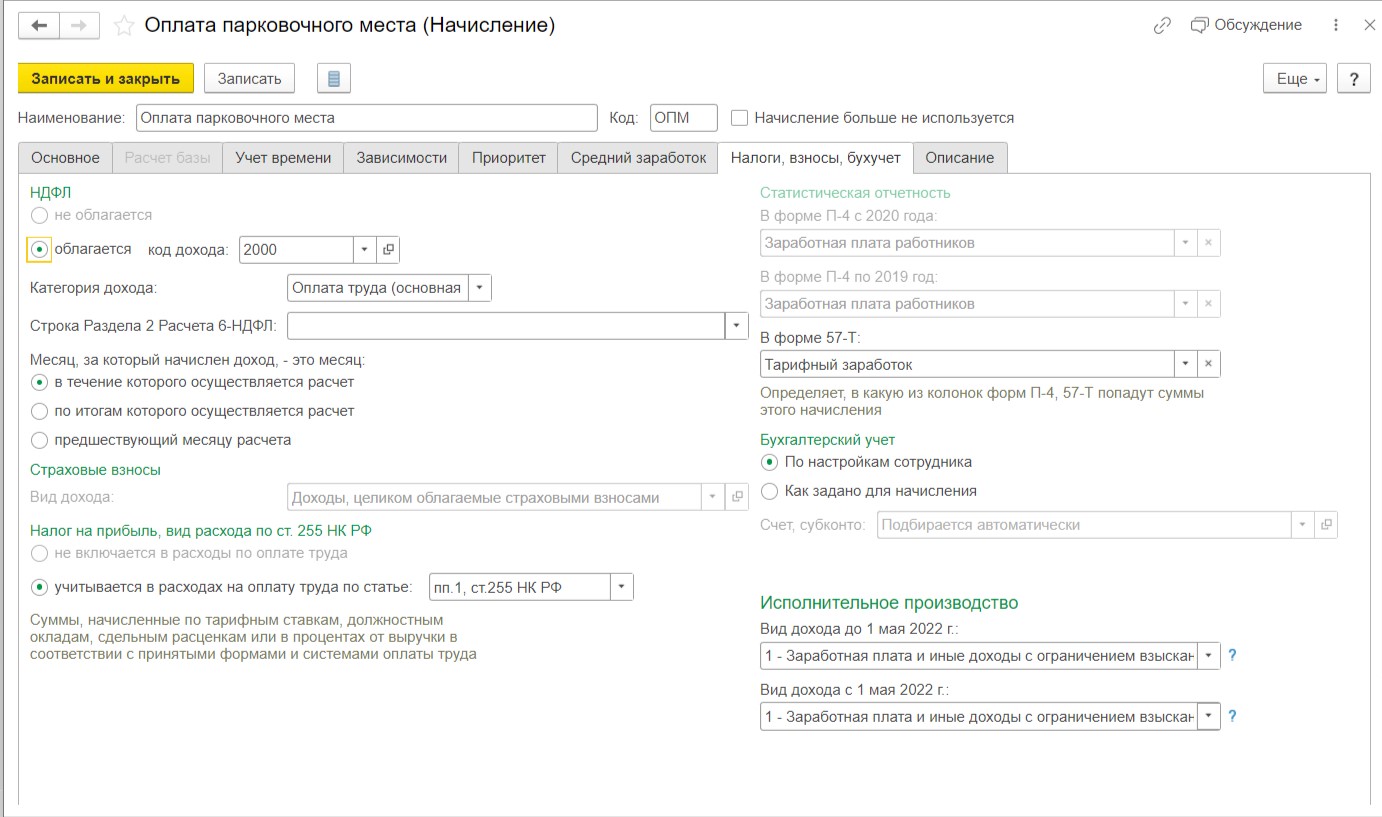

В справочнике мы создадим новое начисление «Оплата парковочного места». Ниже представлены его настройки. В настройках мы учтем тот факт, что начисление будет являться частью оплаты труда в фиксированной сумме, а также будет облагаться взносами и НДФЛ.

Укажем сумму для нового начисления в размере 6 000 рублей. Для сохранения изменений нажмем «Провести и закрыть».

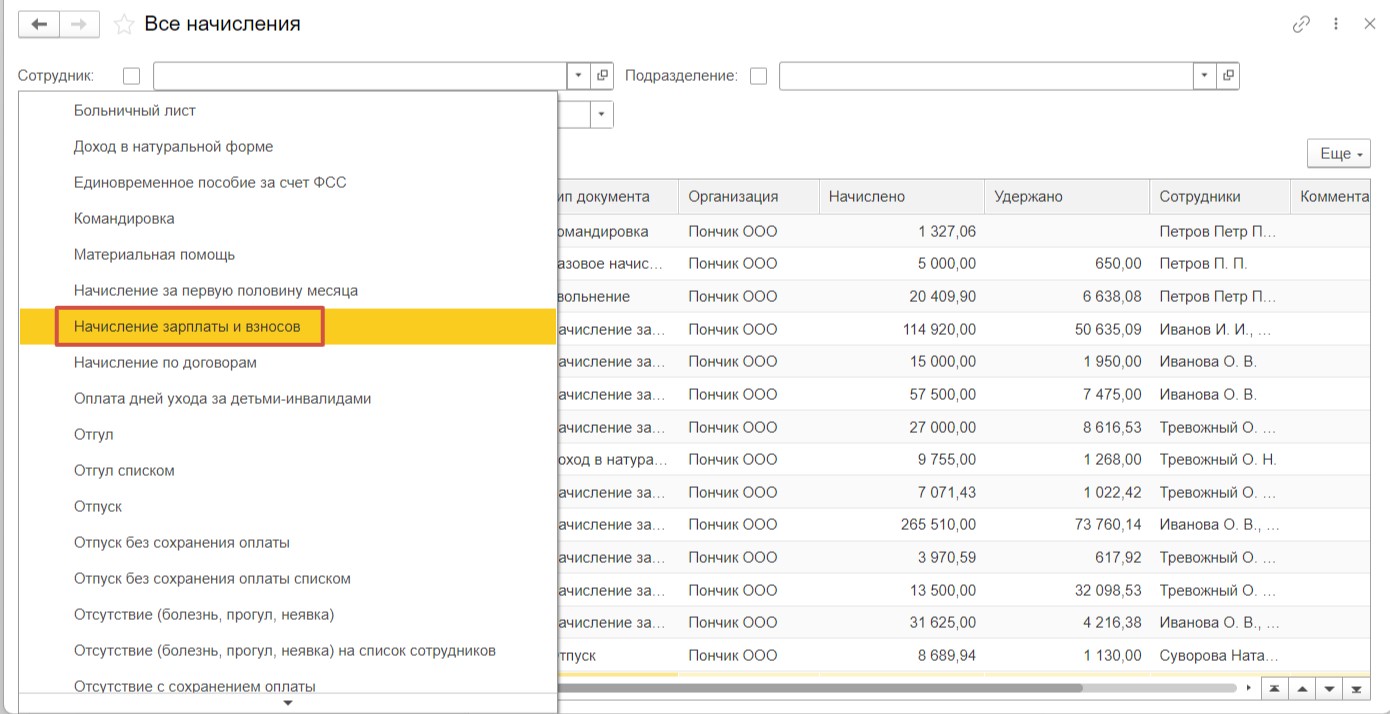

Шаг 2 – Начисление заработной платы

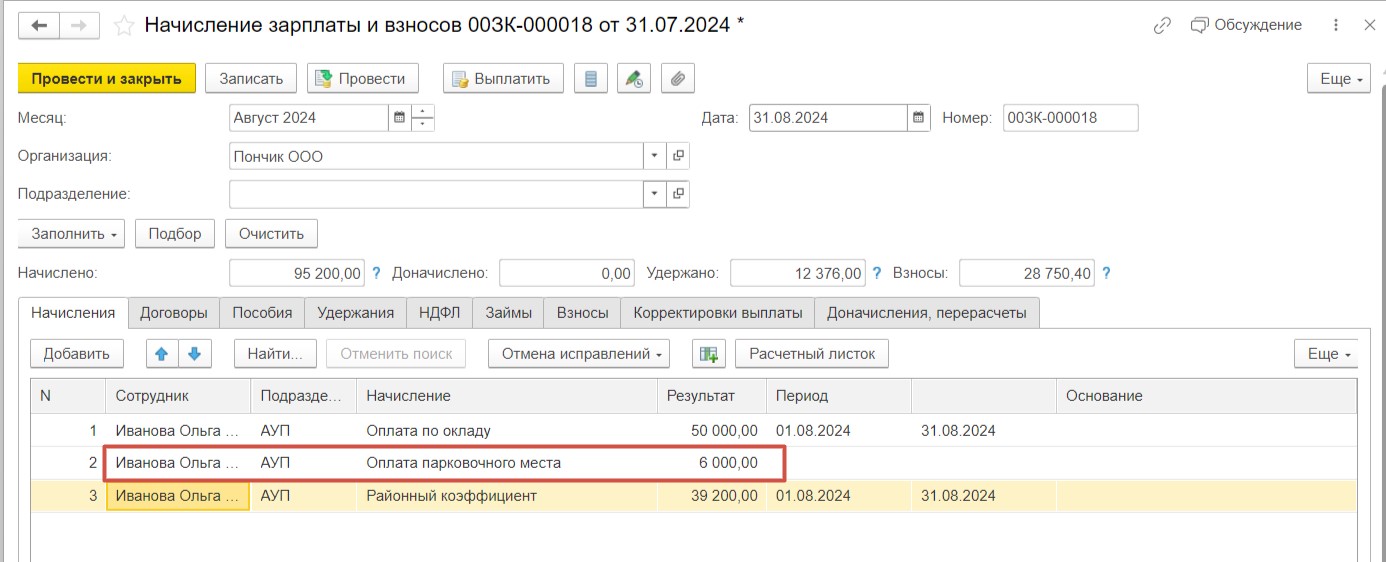

Для регистрации документа «Начисление зарплаты и взносов» за август перейдем в раздел «Зарплата» - «Все начисления».

Воспользуемся командой «Заполнить». Новое начисление «Оплата парковочного места» автоматически добавлено в документ.

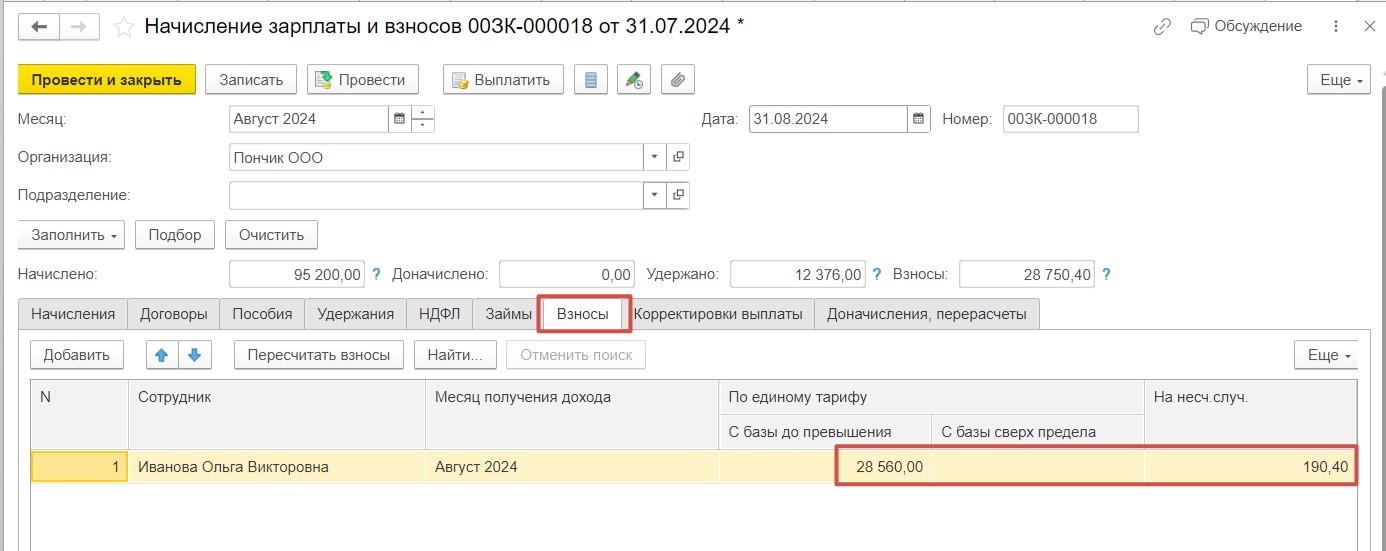

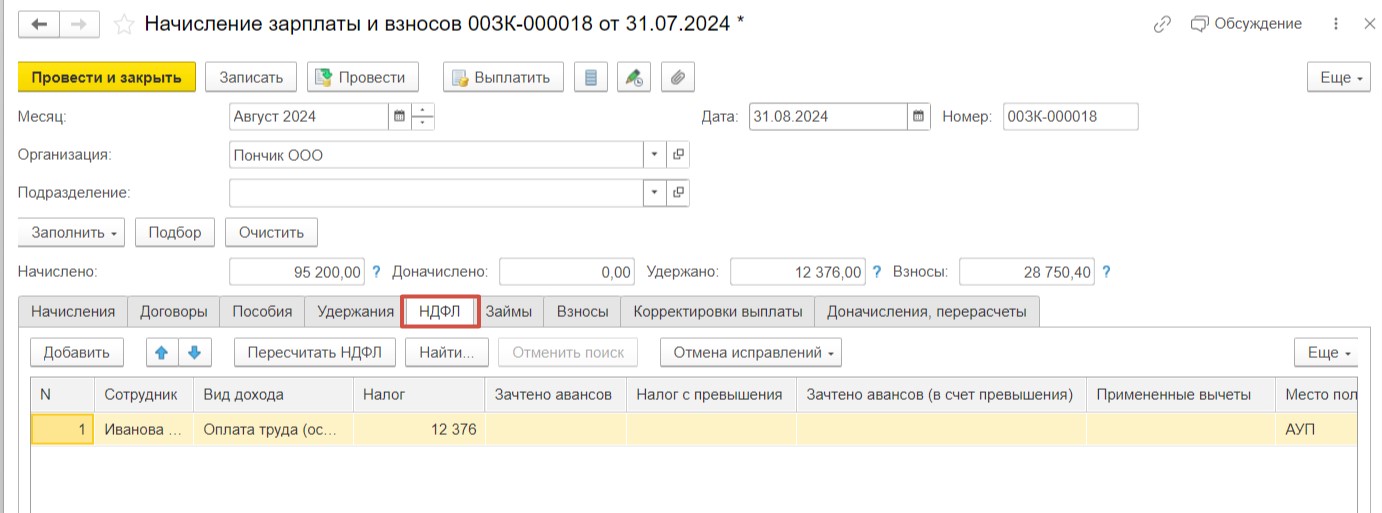

Общая сумма начислений с учетом вновь добавленного составляет 95 200 рублей. Перейдем на вкладки «НДФЛ» и «Взносы» и убедимся, что налог и взносы рассчитаны с общей суммы.

Делаем вывод, что программа произвела корректный расчет.

Шаг 3 - Отражение в отчетности

Новое начисление, а также исчисленный НДФЛ и взносы подлежат отражению в отчетах по зарплате в общем порядке.

Проверим корректность отражения данных, сформировав в разделе «Отчетность, справки» - «1С-Отчетность» такие отчеты как «6-НДФЛ (с 2021 года)» за 9 месяцев, «Персонифицированные сведения о физических лицах» за август, «Расчет по страховым взносам» за 9 месяцев, «ЕФС-1: Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» за 9 месяцев.

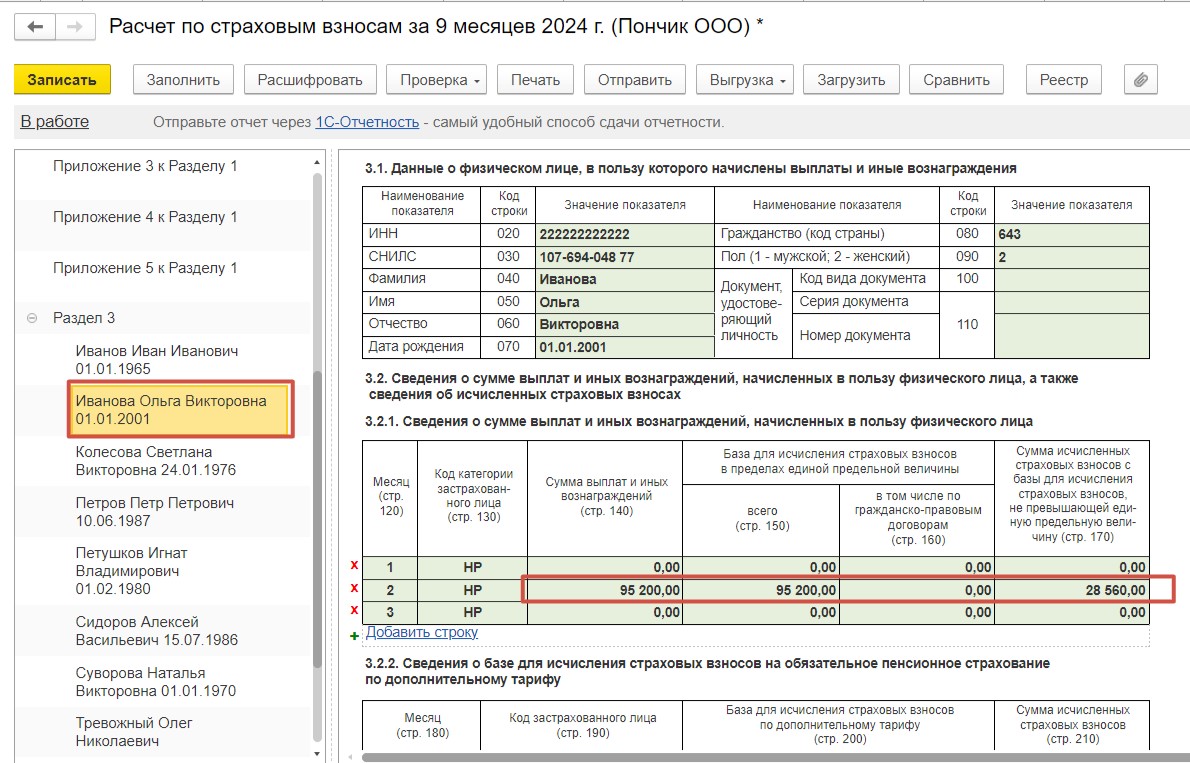

В разделе 3 Расчета по страховым взносам по сотруднице Ивановой О.В. верно отражена общая сумма начислений и взносов.

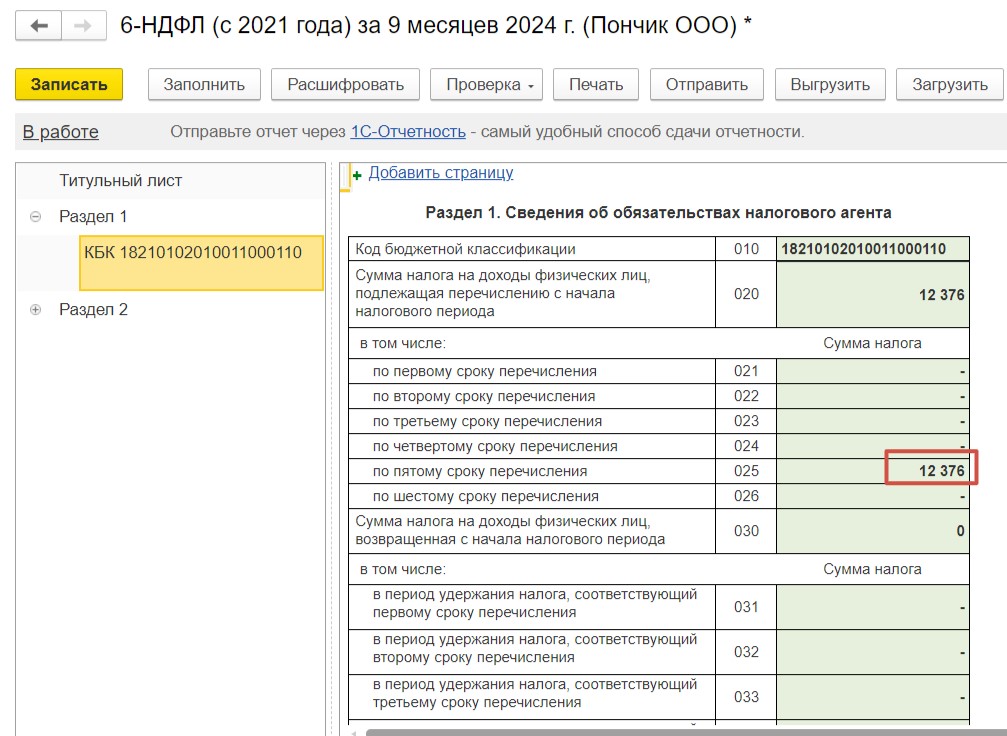

В разделе 1 отчета 6-НДФЛ по строке 025 отражена сумма НДФЛ, подлежащая перечислению по пятому сроку.

В разделе 2 корректно отражена сумма дохода сотрудницы по строке 120, а также сумма исчисленного и удержанного налога по строке 140 и 160 соответственно.

В отчете ЕФС-1 видим, что данные отражены верно.

На вкладке «Сведения» по сотруднице Ивановой О.В. в отчете «Персонифицированные сведения» за август видим общую сумму дохода с учетом нового начисления «Оплата парковочного места».

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов