Доплата до фактического заработка во время нахождения в отпуске в программах 1С

- Опубликовано 27.10.2022 09:15

- Автор: Administrator

- Просмотров: 11487

Опытным работодателям давно известно, что отпускные сотрудника практически всегда получаются меньше, чем заработная плата. Связано это с порядком расчета отпускных: сумма заработка делится на количество календарных дней, а если быть точнее на 29,3 и умножается на количество дней отпуска. Но, как и везде, тут есть некоторые особенности, например, в заработок для расчета отпускных могут не включаться некоторые виды премий. Учитывая этот факт, работодатели могут принять решение о назначении сотрудникам доплаты до фактического заработка, закрепив это решение в локальном нормативном акте. Можно ли такие выплаты принимать к расходам, а также как эта доплата реализована в программах 1С, расскажем в этом материале.

Доплату до фактического заработка, которые вы будете выплачивать сотруднику к отпуску, можно включить в расходы по налогу на прибыль при соблюдении следующих условий (п. 1 ст. 252, п. п. 2, 25 ст. 255 НК РФ):

- выплата предусмотрена трудовым (коллективным) договором;

- она носит стимулирующий характер и связана с выполнением сотрудником его трудовой функции (например, назначается при выполнении плана или норматива);

- выплата подтверждена документами.

Эти выплаты учитываете при кассовом методе - при фактической выплате, а при методе начисления - в том периоде, к которому они относятся (п. 1 ст. 272, пп. 1 п. 3 ст. 273 НК РФ).

При УСН с объектом «Доходы минус расходы» такие выплаты тоже можно включить в КУДиР. Для этого также должны соблюдаться общие условия признания расходов по УСН (пп. 6 п. 1, п. 2 ст. 346.16 НК РФ):

• расходы документально подтверждены;

• экономически обоснованы;

• направлены на получение дохода.

По общему правилу расходы признавайте на дату списания средств со счета, выплаты из кассы (пп. 1 п. 2 ст. 346.17 НК РФ). Если испытываете трудности при начислении зарплаты при УСН, то посмотрите наш видеоурок.

Рассмотрим отражение такой доплаты в программах 1С.

Доплата до фактического заработка во время нахождения в отпуске в 1С: ЗУП ред. 3.1

В данном программном продукте, к счастью, есть необходимый функционал, поэтому сразу рассмотрим алгоритм действий бухгалтера на условном примере.

Сотрудник Иванов Иван Иванович с окладом 20 000 руб. написал заявление на отпуск с 14.02.2022 по 28.02.2022. В организации в локально-нормативных документах закреплено положение о доплате сотрудникам до фактического заработка в период нахождения в отпуске. Необходимо настроить автоматическое начисление доплаты, и в случае, если сумма заработка за время нахождения в отпуске меньше, чем сотрудник получил бы при полностью отработанном времени за месяц, разница начислялась дополнительным начислением.

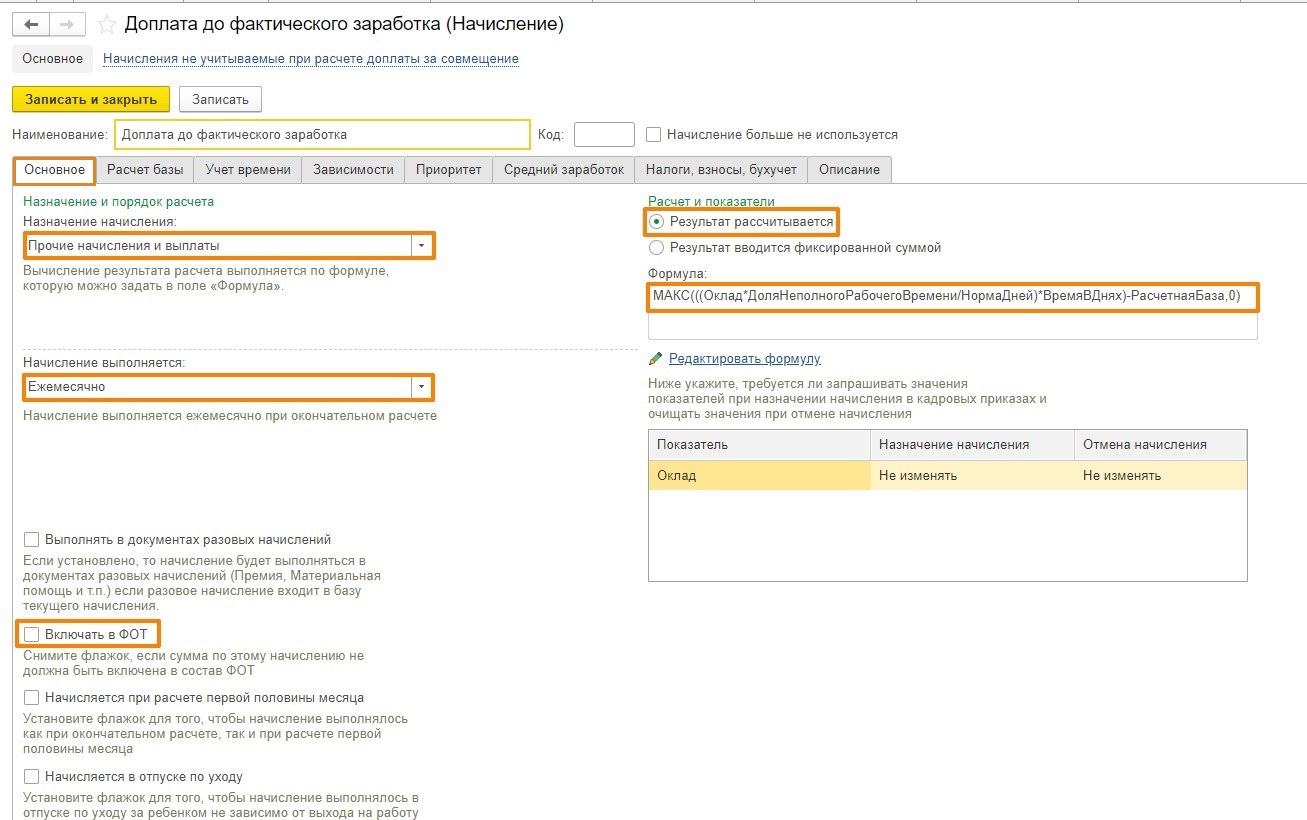

Шаг 1. Зайдем в раздел «Настройка» - «Начисления» и создадим новое начисление «Доплата до фактического заработка».

На закладке «Основное» укажем, что данное начисление относится к прочим начислениям и выплатам.

При указании значения «Ежемесячно» мы зададим программе условие, что такое начисление будет фигурировать в документе «Начисление зарплаты и взносов».

Галочку «Включать в ФОТ» отключите.

Далее в правой части начисления укажем, что результат рассчитывается, что позволит программе автоматически считать доплату по формуле (скопируйте ее и вставьте в поле «Формула» по кнопке «Редактировать формулу»):

МАКС(((Оклад * ДоляНеполногоРабочегоВремени / НормаДней) * ВремяВДнях) – РасчетнаяБаза, 0)

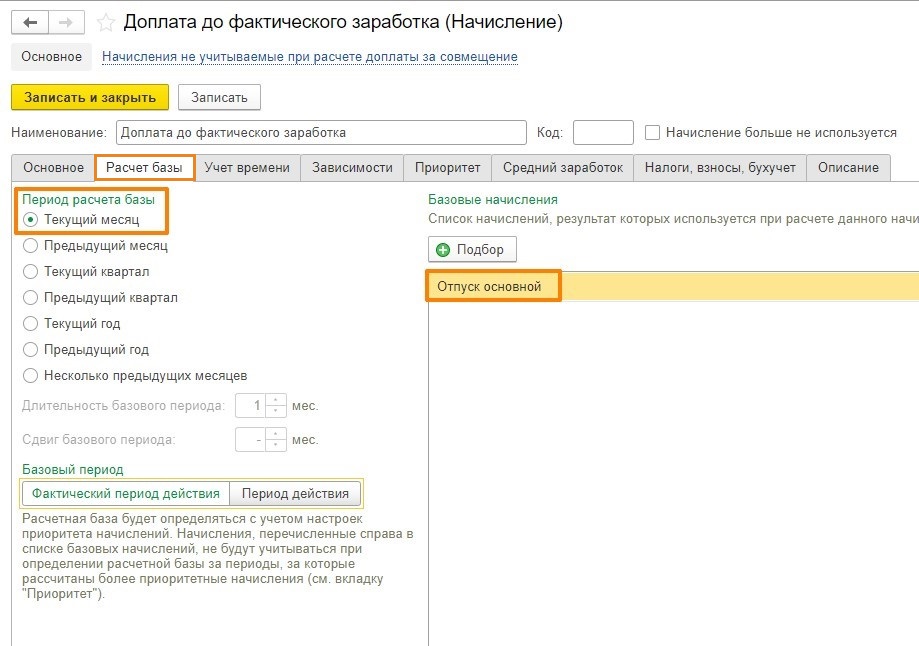

На вкладке «Расчет базы» укажем:

• Период расчета базы – Текущий месяц;

• Базовый период – Фактический период действия;

• Базовые начисления – Отпуск основной.

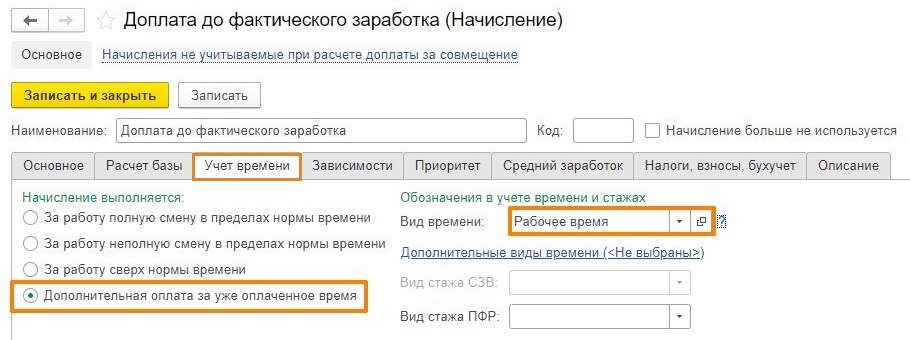

Вкладку «Учет времени» заполним так:

• Начисление выполняется – Дополнительная оплата за уже оплаченное время;

• Вид времени – Рабочее время.

На вкладке «Зависимости» укажем список начислений и удержаний, в базу которых будет входить данная доплата.

Списки уникальны для каждой организации.

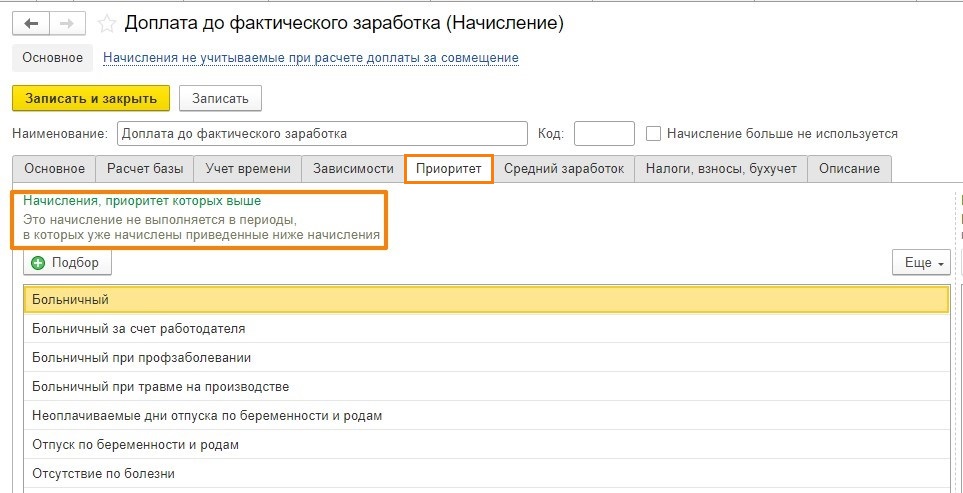

На вкладке «Приоритет» подберем список начислений, вытесняющих данную доплату. Стоит предусмотреть все начисления, в период которых данная надбавка рассчитываться не будет.

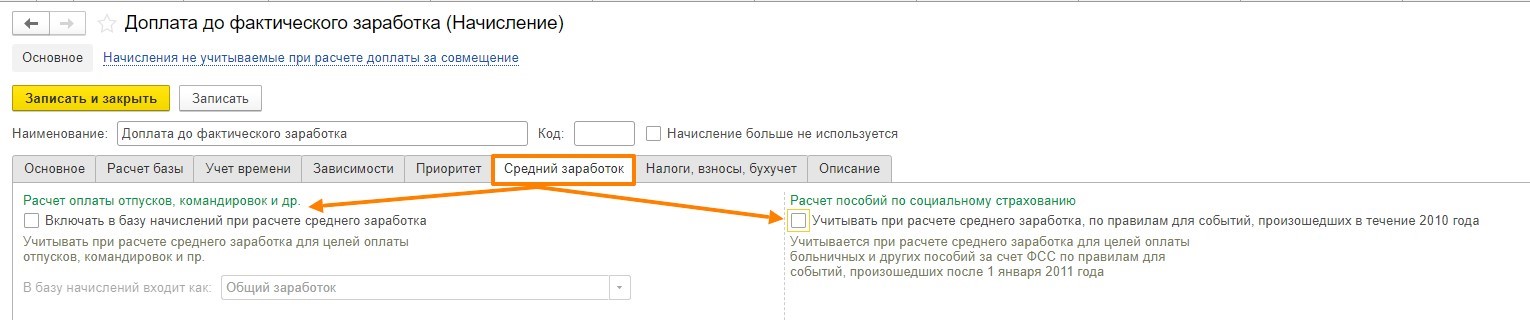

На вкладке «Средний заработок» укажем, что данное начисление не является базой ни для расчета оплаты отпусков, ни для расчета пособий.

Доплата до оклада в период отпуска не должна входить в расчет среднего заработка согласно письму Минтруда России от 03.08.2016 № 14-1/ООГ-7105.

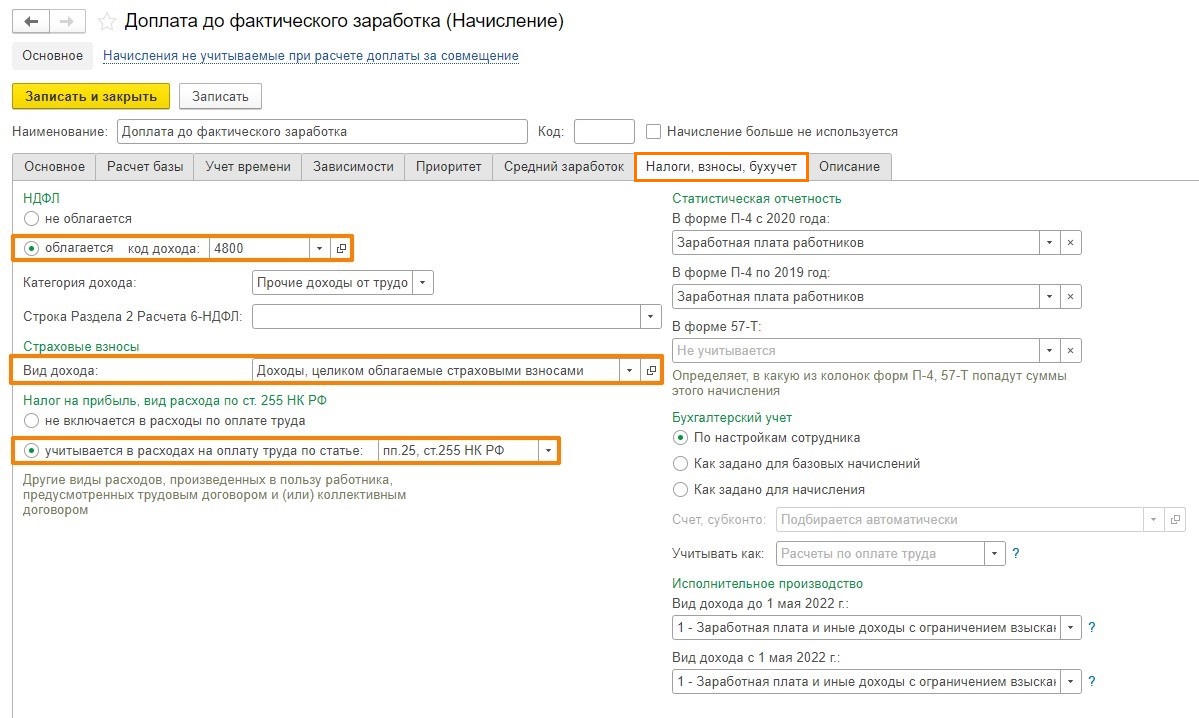

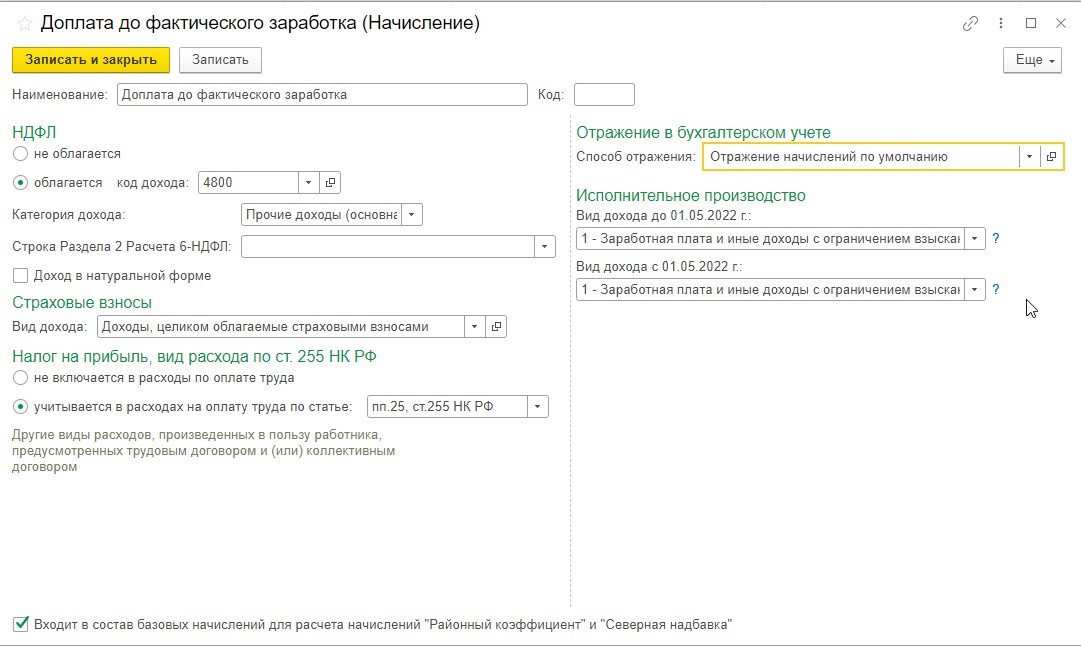

От значений вкладки «Налоги, взносы, бухучет» зависит начисление НДФЛ и страховых взносов, а также заполнение зарплатной отчетности:

• НДФЛ – код дохода 4800, с категорией «Прочие доходы от трудовой деятельности (основная налоговая база)»;

• Вид дохода для страховых взносов – Доходы, целиком облагаемые взносами;

• Налог на прибыль – учитываются в расходах на оплату по статье: пп.25, ст.255 НК РФ.

После настройки начисления порядок действий бухгалтера (или расчетчика) следующий:

- назначаем сотруднику данную доплату на период нахождения в отпуске;

- начисляем отпускные;

- в документе «Начисление зарплаты и взносов» проверяем сумму доплаты, которая автоматически рассчитается сотруднику.

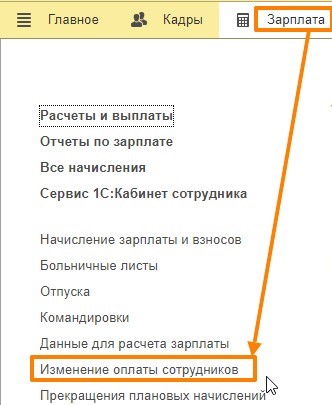

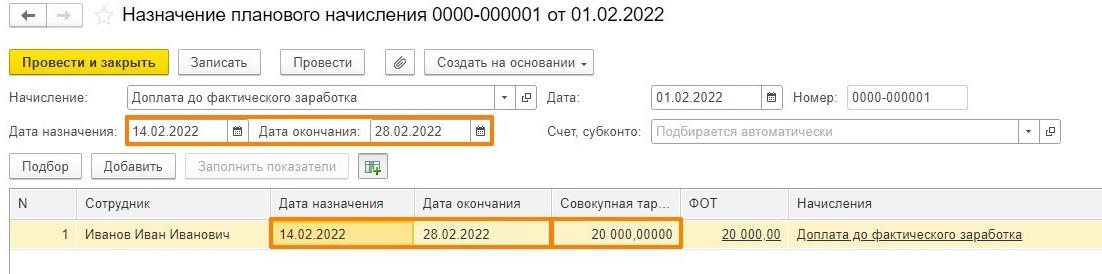

Шаг 2. Как назначить доплату?

С помощью документа «Изменение оплаты сотрудников» в разделе меню «Зарплата».

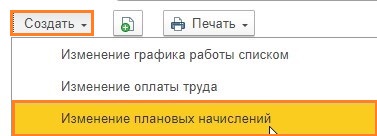

По кнопке «Создать» введем документ «Изменение плановых начислений».

Проверяем следующие поля:

- Дата назначения и дата окончания как в шапке документа, так и в табличной части.

- Период назначения доплаты должен быть равен периоду отпуска.

(Если у Вас нет расшифровки по совокупной тарифной ставке и ФОТ, активируйте функционал кнопки «таблица с зеленым плюсиком»)

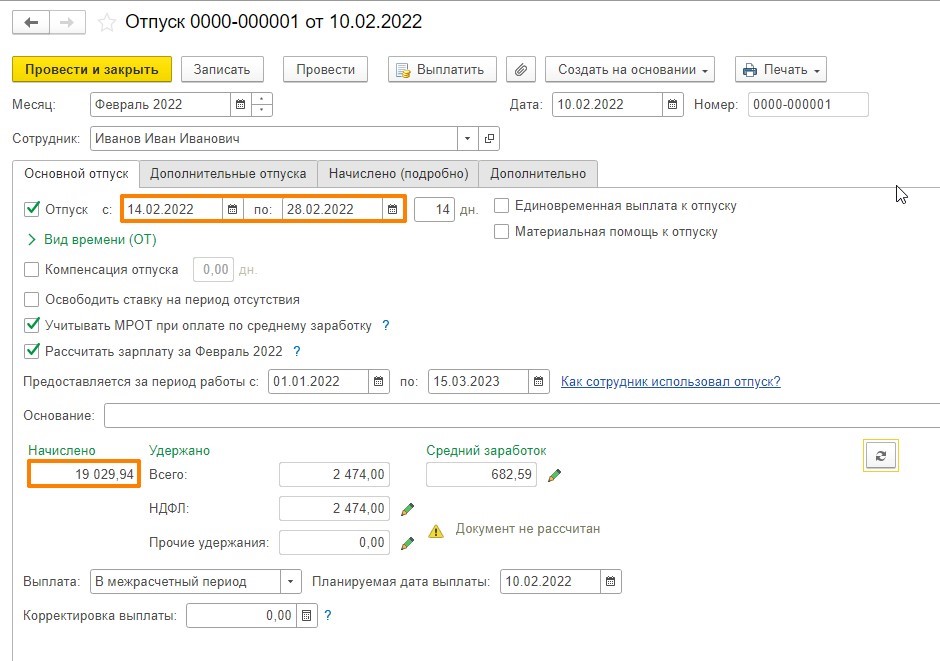

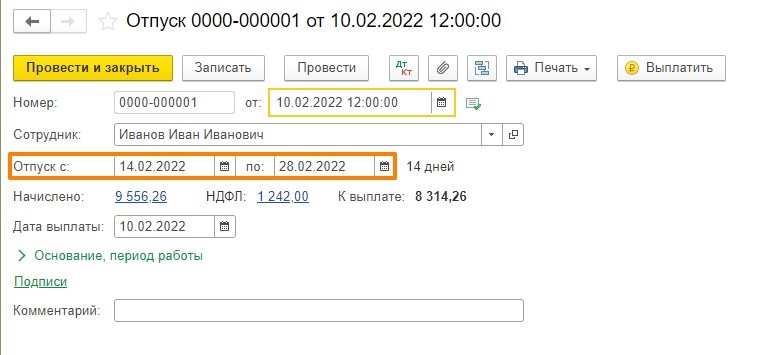

Шаг 3. После назначения доплаты начисляем «Отпуск» одноименным документом в разделе «Зарплата».

При необходимости рассчитываем зарплату в этом документе, чтобы в расчет среднего попала сумма начисленной заработной платы текущего месяца.

В нашем случае – за первую половину февраля.

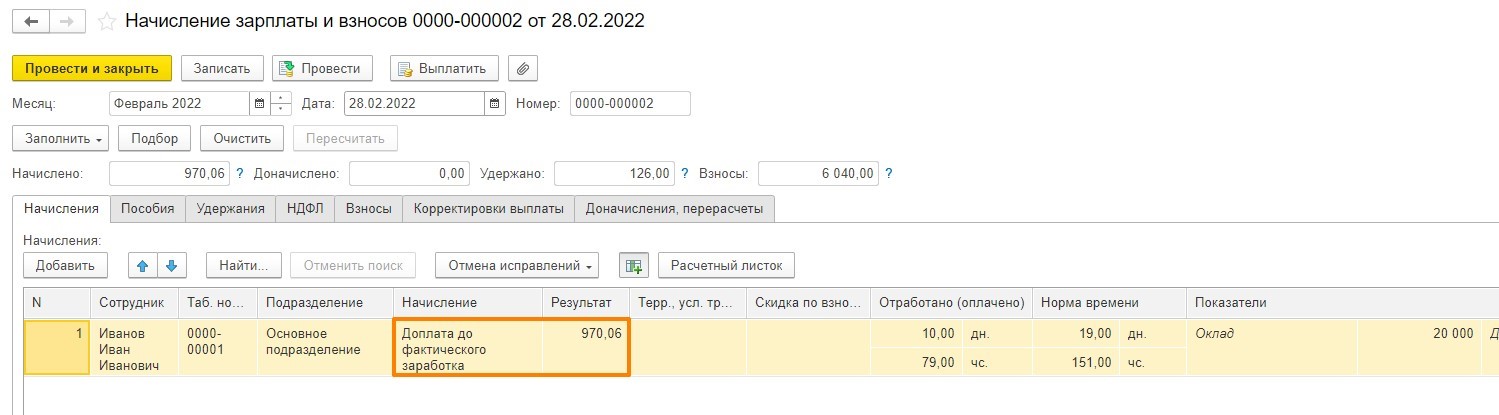

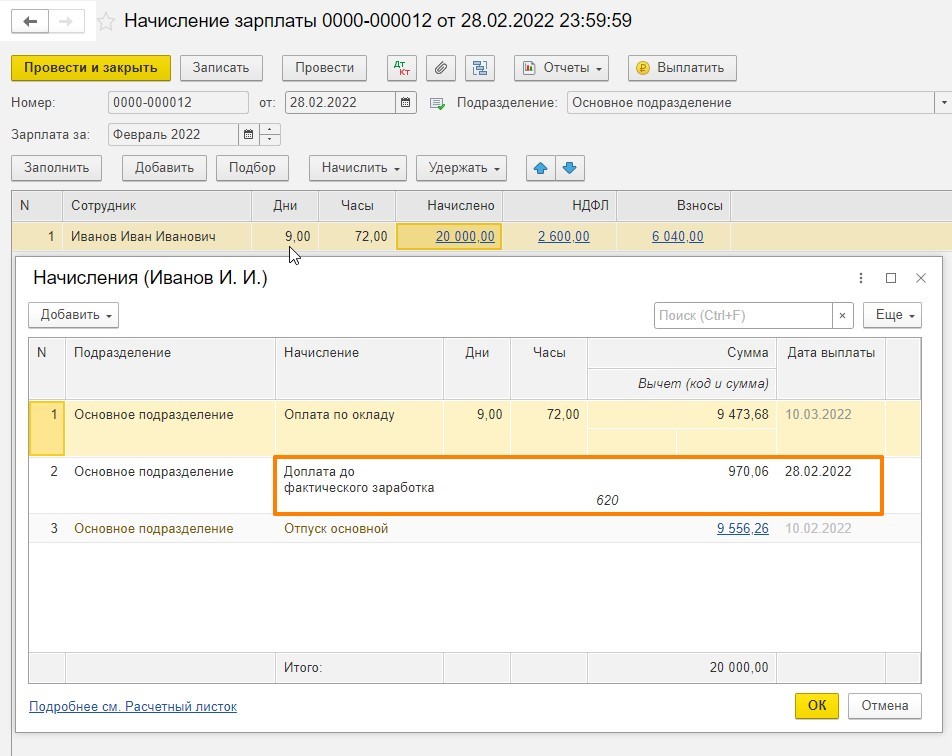

Шаг 4. В конце месяца рассчитываем заработную плату и проверяем наличие надбавки.

Если зарплату рассчитывали в документе «Отпуск» за тот месяц, в котором сотрудник взял отпуск, можно не дожидаться окончания месяца и сделать надбавку в день начисления отпуска.

Важный нюанс: НДФЛ с такой надбавки следует заплатить на следующий рабочий день после выплаты доплаты, поскольку данную надбавку нельзя отнести напрямую к отпускным.

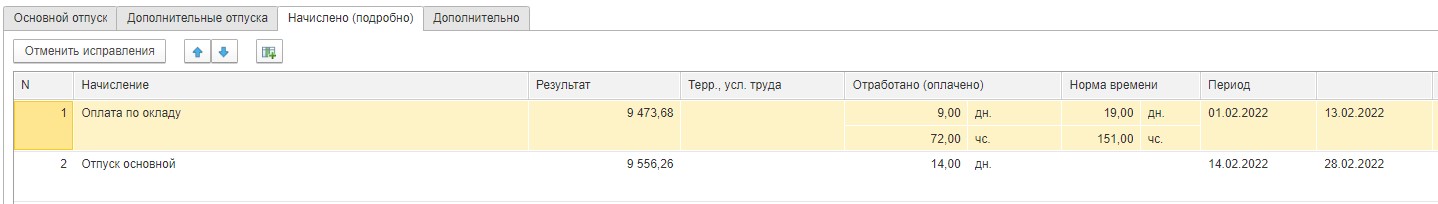

Программа рассчитала надбавку, равную 970,06 руб.

Проверим:

Оклад сотрудника = 20 000 руб.

Отпускные = 9 556,6

Оплата по окладу = 9 473,68

Итого: 20 000 – 19 029,94 (оклад + отпуск) = 970,06

Делаем вывод, что программа все рассчитала правильно.

Доплата до фактического заработка во время нахождения в отпуске в 1С: Бухгалтерии предприятия ред. 3.0

«Автоматизация – сложный процесс. Программа – есть, автоматизации – нет!»

Именно так можно сказать про ограниченный зарплатный блок в 1С: Бухгалтерии предприятия ред. 3.0. Автоматизации такой доплаты до фактического заработка нет, но есть полуавтоматический способ, позволяющий рассчитать с начисленной суммы доплаты НДФЛ и взносы, что уже облегчает работу пользователя.

Пример будет тот же самый.

Шаг 1. В разделе «Зарплата и кадры» - «Настройки зарплаты» выберем пункт «Расчет зарплаты» – «Начисления».

Создадим начисление со следующими настройками:

• Код дохода НДФЛ – 4800 «Иные доходы»;

• Категория дохода – «Прочие доходы (основная налоговая база)»;

• Вид дохода для страховых взносов – «Доходы, целиком облагаемые взносами»;

• Учитывается в расходах на оплату труда по статье «Пп.25, ст.255 НК РФ»

• Способ отражения в бухгалтерском учете выбираете любой удобный для вас.

Шаг 2. В разделе «Зарплата и кадры» - «Все начисления» сформируйте документ «Отпуск», проверьте расчет.

Напомним, что наш сотрудник Иванов получает оклад 20 000 руб. Он ушел в отпуск с 14.02.2022 г. по 28.02.2022 г. Сумма начисленных отпускных составила 9 556,26 руб.

Включить отображение строки «Дата выплаты» в документах начисления отпускных и больничных вам поможет наш лайфхак.

Шаг 3. Производим расчет зарплаты и проверяем, дотягивает ли сумма отпускных + оклад до суммы, которую сотрудник заработал бы, если отработал целый месяц.

Оклад (9 473,68) + Отпуск (9 556,26) = 19 029,94 руб.

Разница = 20 000 руб. - 19 029,94 руб. = 970,06 руб.

Данную сумму вводим вручную в документе «Начисление зарплаты и взносов». Провалимся в сумму по колонке «Начислено» нужного нам сотрудника, в открывшейся расшифровке начислений по кнопке «Добавить» добавим нашу «Доплату до фактического заработка» и сумму.

Также важно указать дату выплаты такой доплаты. Эта дата будет влиять на корректное заполнение отчета 6-НДФЛ.

После этого создаете обычную ведомость на выплату сотруднику с видом выплаты «Зарплата» и подтягиваете ее в реальный документ выплаты зарплаты (по банку или кассе).

Вот таким образом производим начисление и выплату доплаты до фактического заработка в отпуске.

Конечно, могут быть сложности с расчетом переходящих отпускных. Тогда за базу для сравнения дохода нужно будет взять сумму заработка за два месяца при условии полностью отработанного времени.

Переходите работать в 1С: ЗУП! Упрощайте себе жизнь!

Автор статьи: Татьяна Букаренко

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии