Как изменить способ расчета аванса в программах 1С?

- Опубликовано 25.05.2022 08:15

- Автор: Administrator

- Просмотров: 21301

Вы знали, что за выплату недостаточной суммы аванса сотрудникам на основании ч. 6 ст. 5.27 КоАП РФ можно попасть на крупный штраф от 30 до 50 тыс. руб.? Теперь знаете! Эта тема «шумит» во всех бухгалтерских чатах и пабликах уже вторую неделю! И началось все с судебного заседания, которое касалось крупной организации, платившей аванс в размере 20% от оклада. Несмотря на то, что зарплата выплачивалась, как и положено дважды в месяц, суд организация проиграла. Что же теперь делать организациям со способом расчета аванса? Как его изменить в программах 1С? Как проверить свои расчеты? Ответы на эти и многие другие вопросы ищите в данной публикации.

Тема аванса вызывает всегда много вопросов хотя бы потому, что понятия самого аванса в нашем законодательстве не существует. Более того ТК РФ не определяет, в каком порядке рассчитывается размер аванса и какую сумму должен получить работник. Вот и попробуй найти тут «золотую середину»!

Ознакомиться с материалами судебного заседания можно тут.

Согласно мнению судей «установленный размер первой части зарплаты 20% от месячной тарифной ставки, оклада ограничивает право работников на получение зарплаты за отработанное время и противоречит положениям ст.136 ТК РФ».

Судьи подчеркнули, что при определении размера аванса следует учитывать фактически отработанное работником время (фактически выполненную работу), а не установленный в организации способ расчета аванса.

В связи с этим резонансным решением суда методисты 1С рекомендуют выбирать способ выплаты аванса «Расчетом за первую половину месяца», обосновывая это следующим:

Аванс – это зарплата за первую половину месяца. Значит, сумма аванса рассчитывается за работу с 1-го по 15-е число пропорционально отработанному времени.

При расчете размера аванса необходимо учитывать оклад (тарифную ставку) работника за отработанное время, а также надбавки за отработанное время, расчет которых не зависит от оценки итогов работы за месяц в целом, а также от выполнения месячной нормы рабочего времени и норм труда (трудовых обязанностей). К таким надбавкам относятся компенсационная выплата за работу в ночное время, надбавки за совмещение должностей, за профессиональное мастерство, стаж работы и т.д.

Если помимо перечисленных надбавок в организации предусмотрены другие выплаты стимулирующего характера, размер которых зависит от результата работы сотрудника за месяц, а также выплаты компенсационного характера, размер которых зависит от выполнения работником месячной нормы рабочего времени (например, за сверхурочную работу, за работу в выходные и нерабочие праздничные дни), то эти выплаты следует учитывать только при расчете зарплаты по итогам месяца. При расчете аванса учитывать их не следует, поскольку определить размер можно только по итогам месяца целиком.

Приведем несколько примеров расчета аванса.

Как рассчитать аванс сотруднику за первую половину месяца?

Начнем с самого простого примера расчета аванса: пусть оклад работника составляет 25 000 руб., первую половину февраля 2022 г. сотрудник отработал полностью. Рассчитаем аванс за февраль 2022 г.

Согласно производственному календарю в феврале 2022 г. 19 рабочих дней.

На период с 1 по 15.02.2022 приходится 11 рабочих дней, из них отработаны все 11 дней.

Аванс работника за февраль составит 14 473,68 руб. (25 000 руб. / 19 дн. x 11 дн.).

Да, как видим, в этом случае аванс сотруднику превысит сумму окончательного расчета, но оно и логично – 11 рабочих дней из 19 уже отработаны, осталось 8 рабочих дней. Именно такой расчет аванса, по мнению законодателей, не ведет к дискриминации в сфере труда и ухудшению трудовых прав работников.

Как рассчитать аванс сотруднику, если у него есть удержания из зарплаты?

Наверняка это и есть следующий вопрос, который крутится у вас в голове.

Вышеупомянутый пример как раз и доказывает, что легко может возникнуть ситуация, когда у работника за вторую половину месяца заработок может быть маленьким или вообще отсутствовать.

Соответственно, если работодатель будет удерживать и НДФЛ, и алименты только со второй части зарплаты сотрудника, суммы к уплате может и не быть, то есть работодатель рискует нарушить требования ч. 6 ст. 136 ТК РФ о выплате зарплаты два раза в месяц. Кроме того, размер удержания может не покрыть размер причитающихся алиментов, что также является нарушением.

Однако следует сказать, что нет официальных документов, прямо указывающих на удержание алиментов из аванса!

Поэтому бухгалтеру вновь приходится балансировать «меж двух огней».

При выборе способа расчета аванса согласно отработанному времени в 1С: ЗУП есть возможность удержать алименты с аванса. Подробнее об этом читайте в нашей ранней публикации.

Как рассчитать аванс сотруднику, если он был в отпуске или на больничном?

Следуем рекомендациям экспертов и считаем размер аванса пропорционально времени, отработанному в первой половине месяца.

Пусть оклад работника – 25 000 руб. В первой половине апреля он был в отпуске с 1 по 10 апреля 2022 г., остальные дни отработал.

Согласно производственному календарю в апреле 2022 г. 21 рабочий день.

На период с 1 по 15.04.2022 приходится 11 рабочих дней, из них отработано 5 дней (с 11 по 15 апреля).

Аванс работника за апрель составит - 5 952,38 руб. (25 000 руб. / 21 дн. x 5 дн.).

Важный нюанс: если у работника не было ни одного отработанного дня, например, из-за болезни или отпуска, то аванс можно не платить (Письмо Минтруда от 20.03.2019 N 14-1/В-177).

Как рассчитать аванс сотруднику, если в первой половине месяца есть праздничные дни (январь, март, май и июнь)?

Праздничные дни в первой половине месяца при расчете аванса не учитываются.

Пусть оклад работника - 25 000 руб. Первую половину января 2022 г. он отработал полностью.

В январе - 16 рабочих дней.

На период с 1 по 15.01.2022 приходится 5 рабочих дней (с 10 по 14 января).

Аванс работника за январь 2022 г. составит 7 812,50 руб. (25 000 руб. / 16 дн. x 5 дн.).

Нужно ли с аванса удерживать НДФЛ?

Напоминаем, что если аванс выплачен последним днем месяца (30 или 31 числа, а в феврале 28 или 29-го), то сумма такого аванса признается доходом и с нее удерживается НДФЛ. Перечислить НДФЛ организация обязана не позднее следующего дня, после выплаты дохода. Каким образом это настроить в 1С: ЗУП читайте здесь.

Штрафные санкции за неверно рассчитанный аванс

За выплату аванса в меньшем размере, чем это необходимо, контролирующие органы могут привлечь работодателя к ответственности на основании ч. 6 ст. 5.27 КоАП РФ, которая предусматривает наказание в виде предупреждения или штрафа:

• от 10 000 до 20 000 руб. – для должностных лиц;

• от 1 000 до 5 000 руб. – для предпринимателей;

• от 30 000 до 50 000 руб. – для организаций.

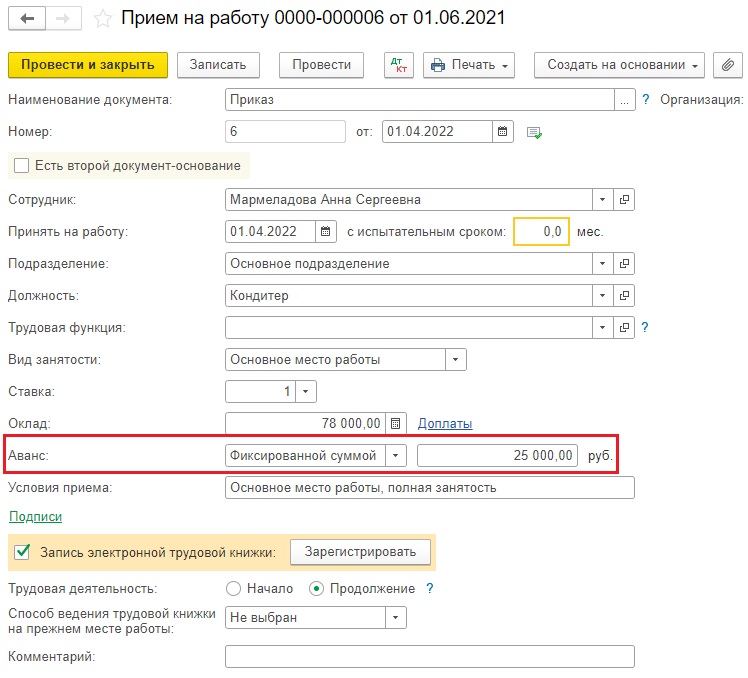

Как изменить способ расчета аванса в 1С: ЗУП ред. 3.1?

Безусловно больше всего приближена к реалиям и требованиям нашего законодательства именно эта программа.

Способ расчета заработной платы за первую половину месяца (аванс) настраивается в ней для каждого сотрудника индивидуально.

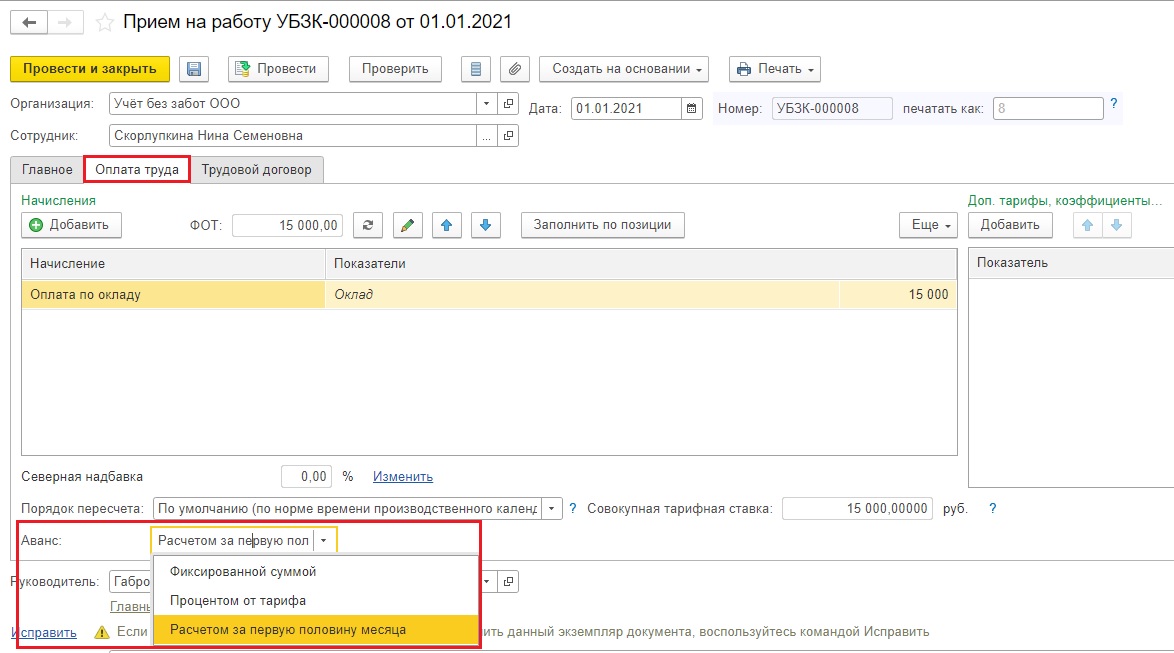

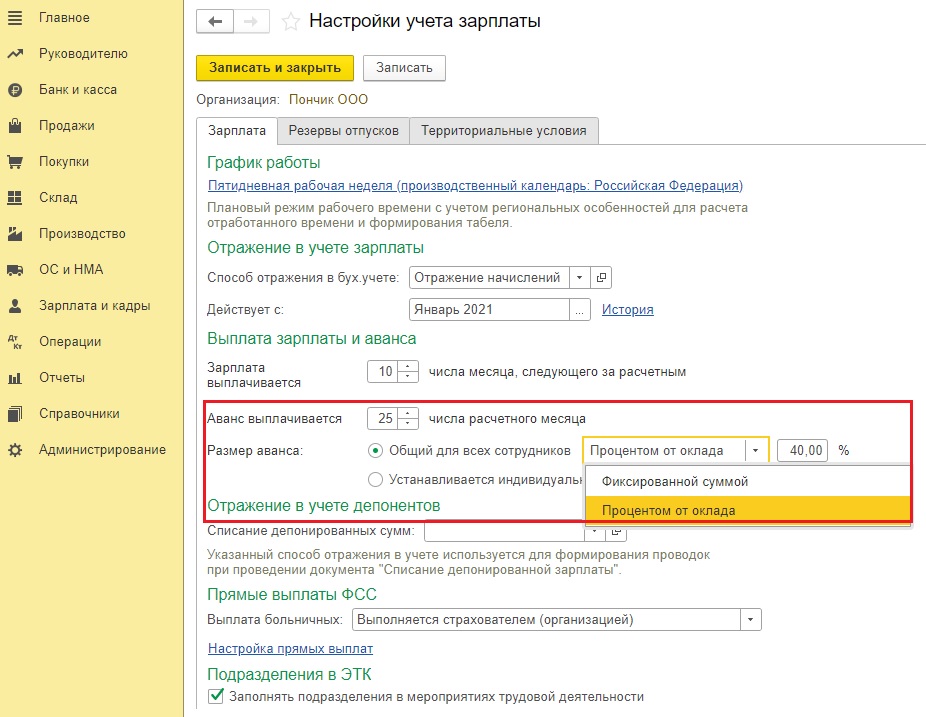

Выбрать способ расчета аванса можно в документе «Прием на работу» в разделе «Кадры».

По умолчанию программа сама всегда ставит самый корректный способ «Расчетом за первую половину месяца».

Изменить способ расчета аванса можно по каждому сотруднику персонально в документах «Кадровый перевод», «Кадровый перевод списком», «Изменение оплаты труда».

Однако это занимает огромное количество времени, особенно если у вас большой штат сотрудников.

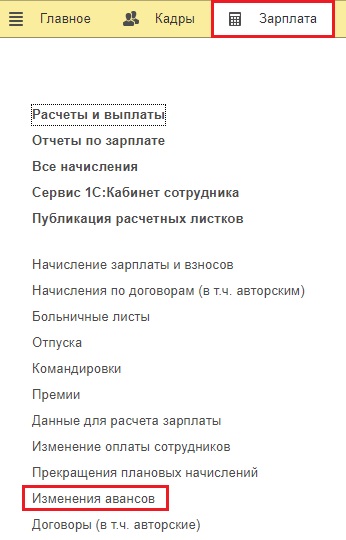

Чтобы облегчить эту работу в 1С: ЗУП предусмотрен массовый переход на новый способ расчета аванса документом «Изменение авансов» в разделе «Зарплата».

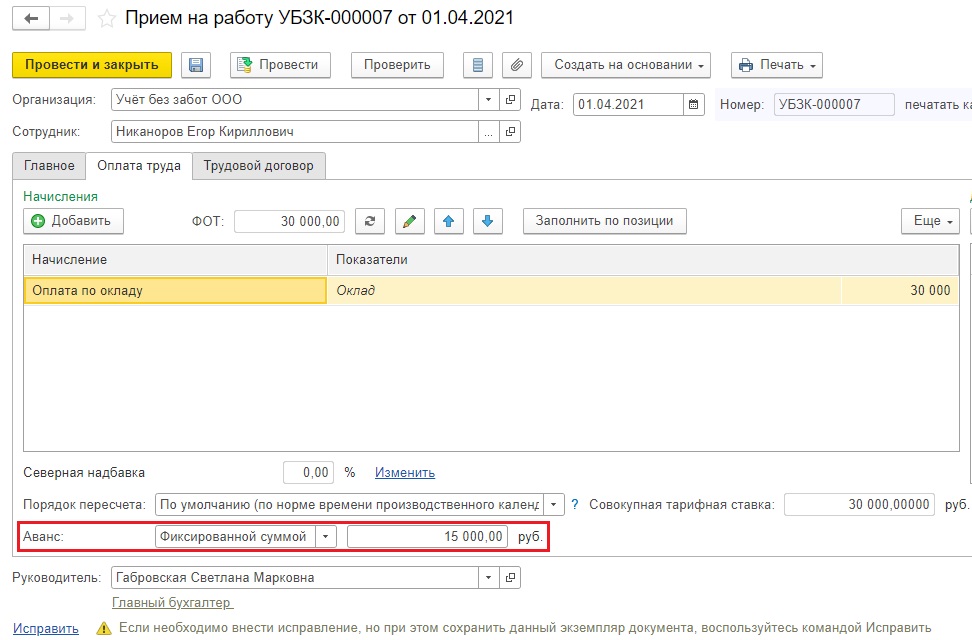

Например, Никанорову Е.К. ранее был назначен способ расчета аванса «Фиксированной суммой» в размере 15 тысяч рублей от оклада в 30 тысяч рублей.

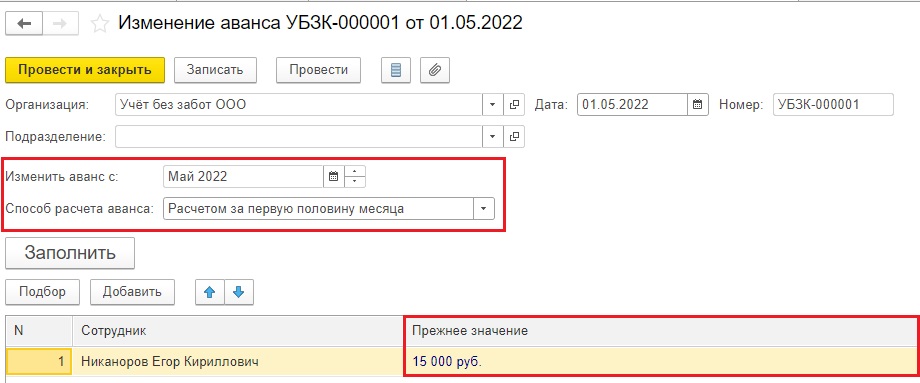

Изменим способ расчета аванса одноименным документом и получим вот такой результат.

По кнопке «Заполнить» туда автоматически подтянутся сразу все сотрудники, у которых способ расчета аванса «Фиксированной суммой» или «Процентом от тарифа». Таким способом можно быстро и просто решить эту проблему.

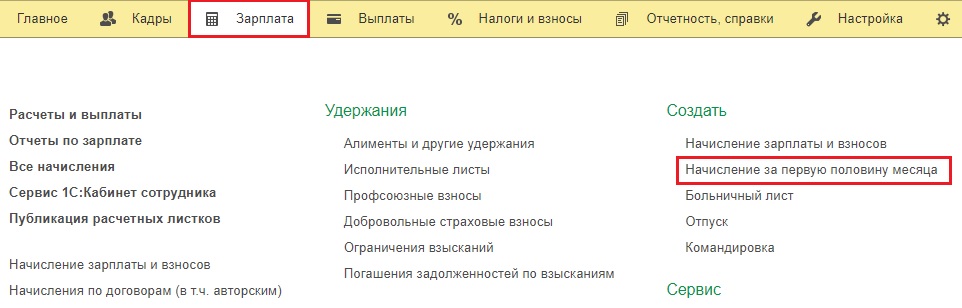

После того как вы установили способ расчета аванса пропорционально отработанному времени сначала необходимо ввести все документы отсутствия сотрудников в первой половине месяца (отпуска, больничные и т.д.), а затем воспользоваться специальном документом «Начисление за первую половину месяца» раздела «Зарплата».

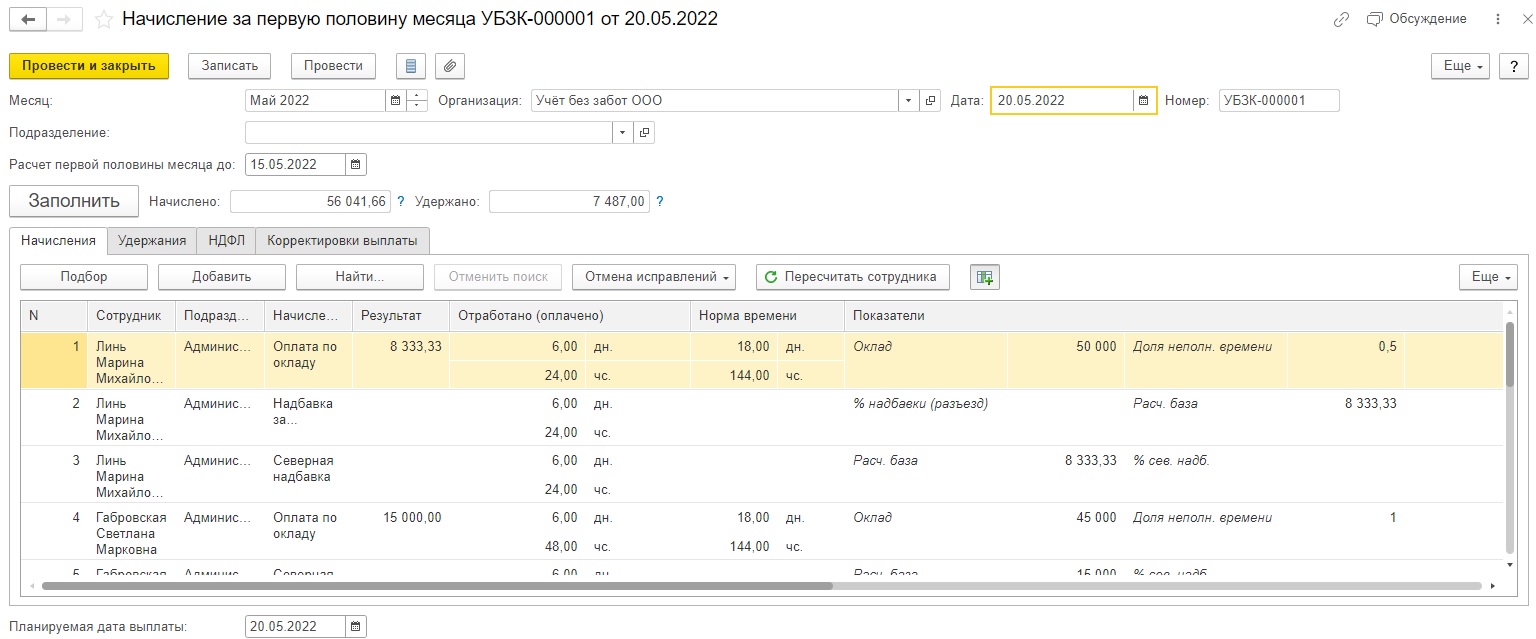

Как изменить способ расчета аванса в 1С: Бухгалтерии предприятия ред. 3.0?

В 1С: Бухгалтерии предприятия, к сожалению, способ выплаты аванса «Расчетом за первую половину месяца» не реализован. Поэтому предлагается рассчитывать аванс вручную согласно отработанному времени и задуматься о переходе в 1С: ЗУП.

С настройками выплаты аванса и заработной платы можно ознакомиться в разделе «Зарплата и кадры» - «Настройки зарплаты» - «Порядок учета зарплаты».

Если размер аванса установлен «Общий для всех сотрудников», то поле выбора аванса больше ни в одном документе встречаться не будет.

Если же поставить галочку в строке «Устанавливается индивидуально», то в приказах о приеме на работу появится поле выбора способа расчета аванса.

Но, повторимся, способы расчета аванса «Фиксированной суммой» и «Процентом от оклада» не рекомендуются методистами 1С и контролирующими органами.

Подводя итог этой темы хочется напомнить один важный нюанс: при смене способа расчета аванса не забудьте внести соответствующие изменения в ваши локальные нормативные документы (в учетную политику, в Положение об оплате труда и т.д)

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. Зайдите в раздел "Зарплата и кадры" - "Сотрудники", провалитесь в нужного сотрудника, внизу будет поле "Выплата", там можно изменить способ выплаты. Не забудьте сдать при изменении способа выплаты зарплаты отправить сведения о застрахованных лицах в ФСС, так как это изменение персональных данных.

Людмила, добрый день. Как-то умудряться, заранее всё считать, подготавливать отчеты заранее.