Командировочные расходы в пределах норм в РСВ на примере 1С: ЗУП

- Опубликовано 31.08.2020 22:47

- Автор: Administrator

- Просмотров: 32312

А вы знаете, что командировочные расходы необходимо отражать в Расчете по страховым взносам? «Зачем? Ведь это по сути доходы, целиком не облагаемые страховыми взносами и НДФЛ (в пределах норм)» - недоуменно ответите вы. Однако Письмо Министерства финансов РФ от 24.03.2020 г. № 03-15-06/22936 гласит об обратном: их необходимо отражать в этом отчете (несмотря на освобождение), поскольку они участвуют в определении базы для исчисления взносов. В этом материале разберем каким образом в 1С: ЗУП ред. 3.1 отражать командировочные расходы в пределах норм, чтобы они корректно легли в Расчет по страховым взносам. А как ведет себя программа при командировочных расходах сверх норм и в каких отчетах, помимо РСВ, они отражаются рассмотрим в следующий раз.

Оплата командировочных расходов сотруднику отражается в расчете по страховым взносам следующим образом (см. также письмо Министерства финансов РФ от 24.03.2020 г. № 03-15-06/22936):

• по строкам 030 подраздела 1.1 и подраздела 1.2 Приложения 1 к разделу 1;

• по строке 020 Приложения 2 к разделу 1;

• по строке 140 подраздела 3.2.1 раздела 3.

В этих строках указывается оплата командировочных расходов в пределах норм и сверх норм (облагаемые страховыми взносами и НДФЛ).

Далее оплату командировочных расходов, которая не облагается страховыми взносами, необходимо отразить:

• по строкам 040 подраздела 1.1 и подраздела 1.2 Приложения 1 к разделу 1;

• по строке 030 Приложения 2 к разделу 1.

По строке 150 подраздела 3.2.1 раздела 3 будет отражаться база для исчисления страховых взносов на обязательное пенсионное страхование по работнику за минусом оплаты командировочных расходов, не облагаемой страховыми взносами (строка 040 подраздела 1.1 Приложения 1 к разделу 1).

Командировочные расходы в пределах нормы.

Для начала нам необходимо создать новое начисление и выполнить некоторые настройки.

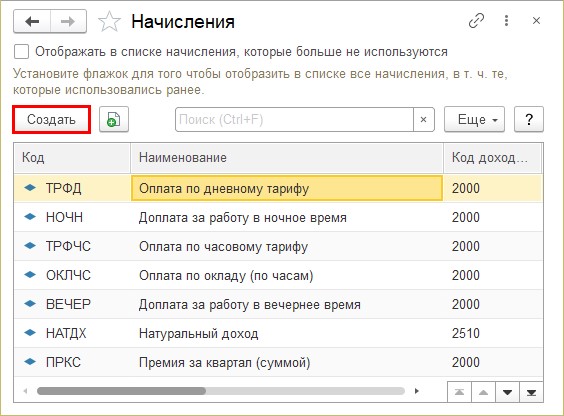

Шаг 1. Перейдите в раздел «Настройка» - «Начисления».

Шаг 2. Нажмите кнопку «Создать».

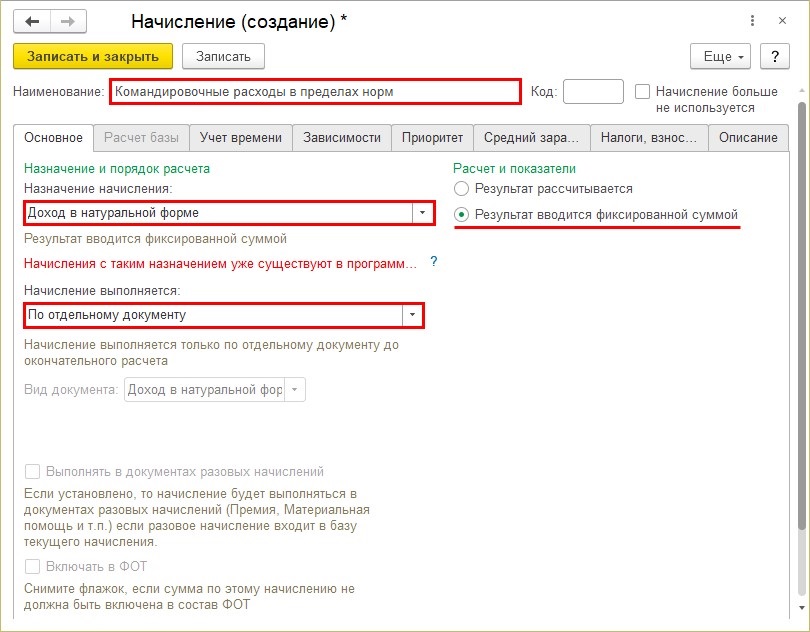

Шаг 3. В карточке начисления укажите:

• наименование – «Командировочные расходы в пределах норм»;

• назначение и порядок расчета – «Доход в натуральной форме»;

• начисление выполняется – «по отдельному документу»;

• расчет и показатели «Результат выводится фиксированной суммой».

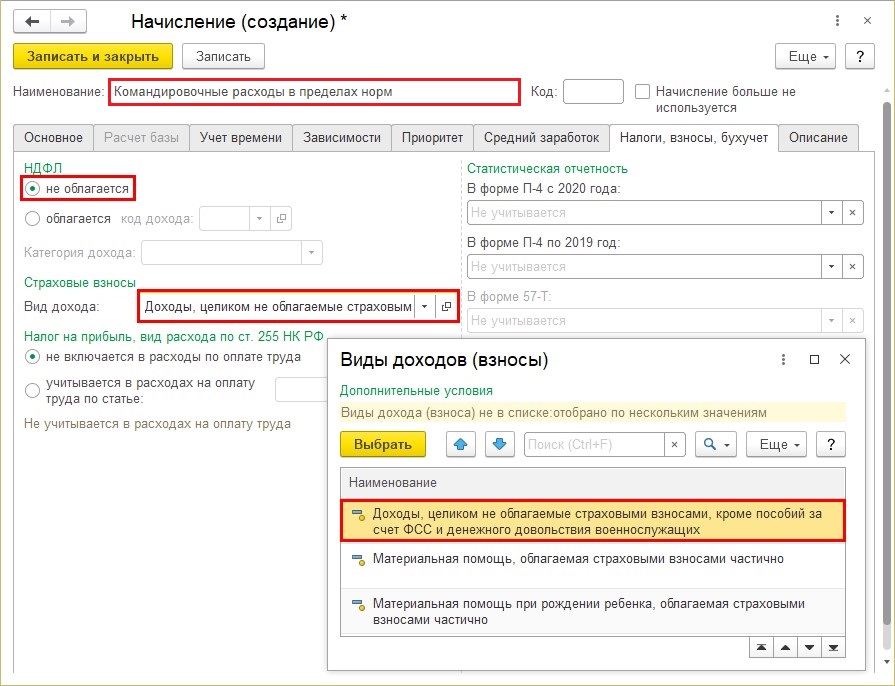

Шаг 4. Перейдите на вкладку «НДФЛ, взносы, бухучет».

Установите переключатель в положение – «НДФЛ не облагается».

Вид дохода, для расчета страховых взносов – «Доходы, целиком не облагаемые страховыми взносами…».

Шаг 5. «Записать и закрыть»; начисление «Командировочные расходы в пределах норм» создано.

Приведем условный пример.

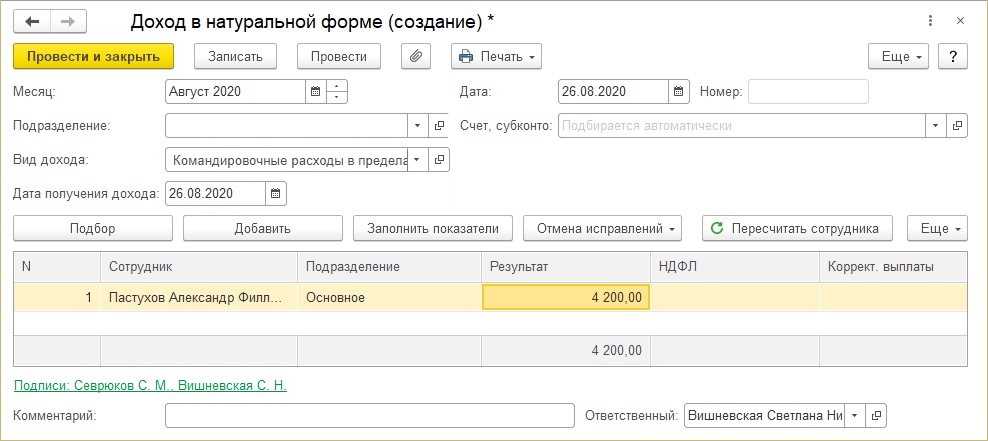

Сотрудник Пастухов А.Ф. направлен в командировку на выставку оборудования «Прогресс» в г. Москва 27-28.08.2020 г. Проживание в гостинице стоит 2800 рублей. Суточные выплачиваются за 2 суток. За период командировки Пастухову А.Ф. положено начислить суточные в размере 1400 рублей (700 рублей * 2 суток). Итого командировочные расходы составили 4200 рублей.

Шаг 1. Откройте раздел «Зарплата» -«Натуральные доходы».

Шаг 2. Создайте новый документ – «Создать» или кнопка «Ins» на клавиатуре.

Укажите месяц начисления, дату получения дохода и подберите сотрудника «Подбор», «Добавить» или кнопка «Ins» на клавиатуре. Введите результат расчета.

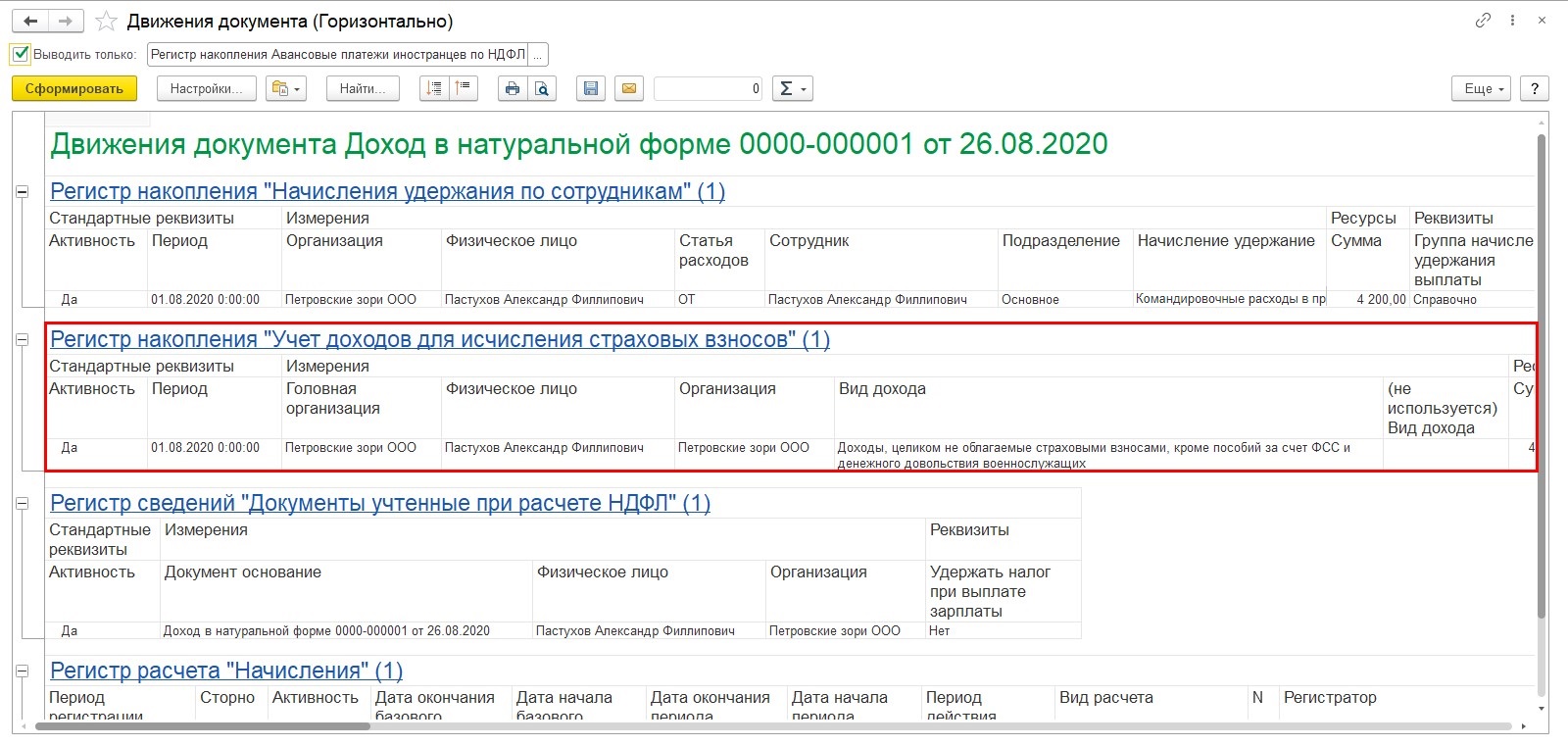

Шаг 3. Нажмите кнопку «Еще», в верхней части документа и выберите команду «Движения документов». В отчете видно по каким регистрам документ сформировал движения. На основании этих записей формируются отчеты, в том числе и РСВ.

Посмотрим, как отразилось начисление командировочных расходов в пределах норм в Расчете по страховым взносам.

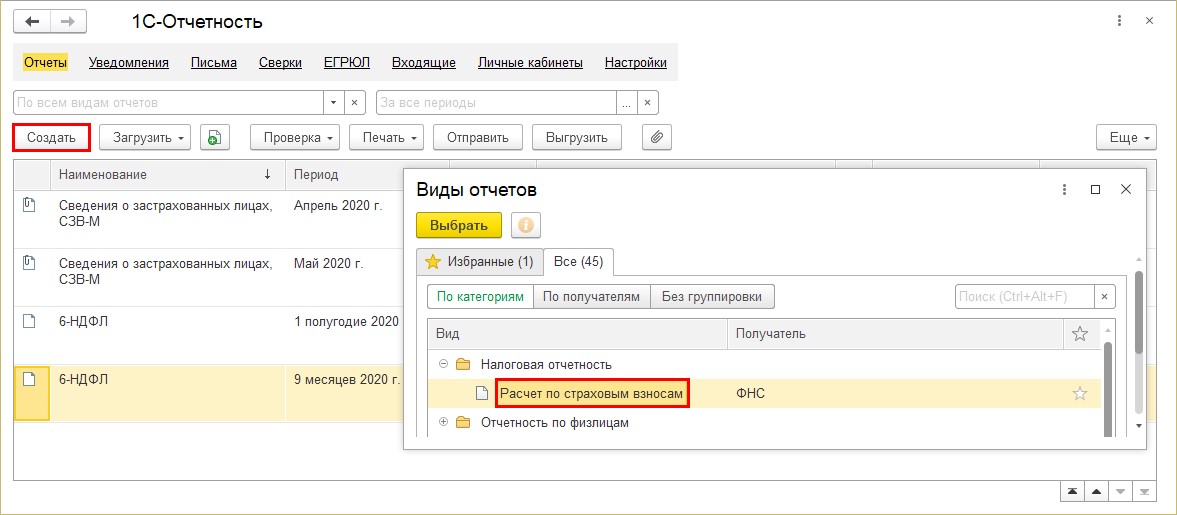

Шаг 1. Откройте раздел «Отчетность, справки» «1С-Отчетность».

Шаг 2. Нажмите «Создать» и в разделе «Налоговая отчетность» выберите отчет «РСВ» - «Расчет по страховым взносам».

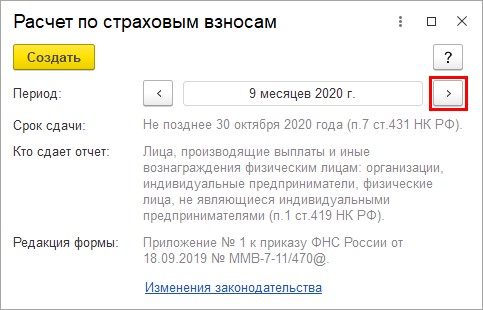

Шаг 3. Выберите период формирования отчета с помощью кнопок управления и нажмите «Создать».

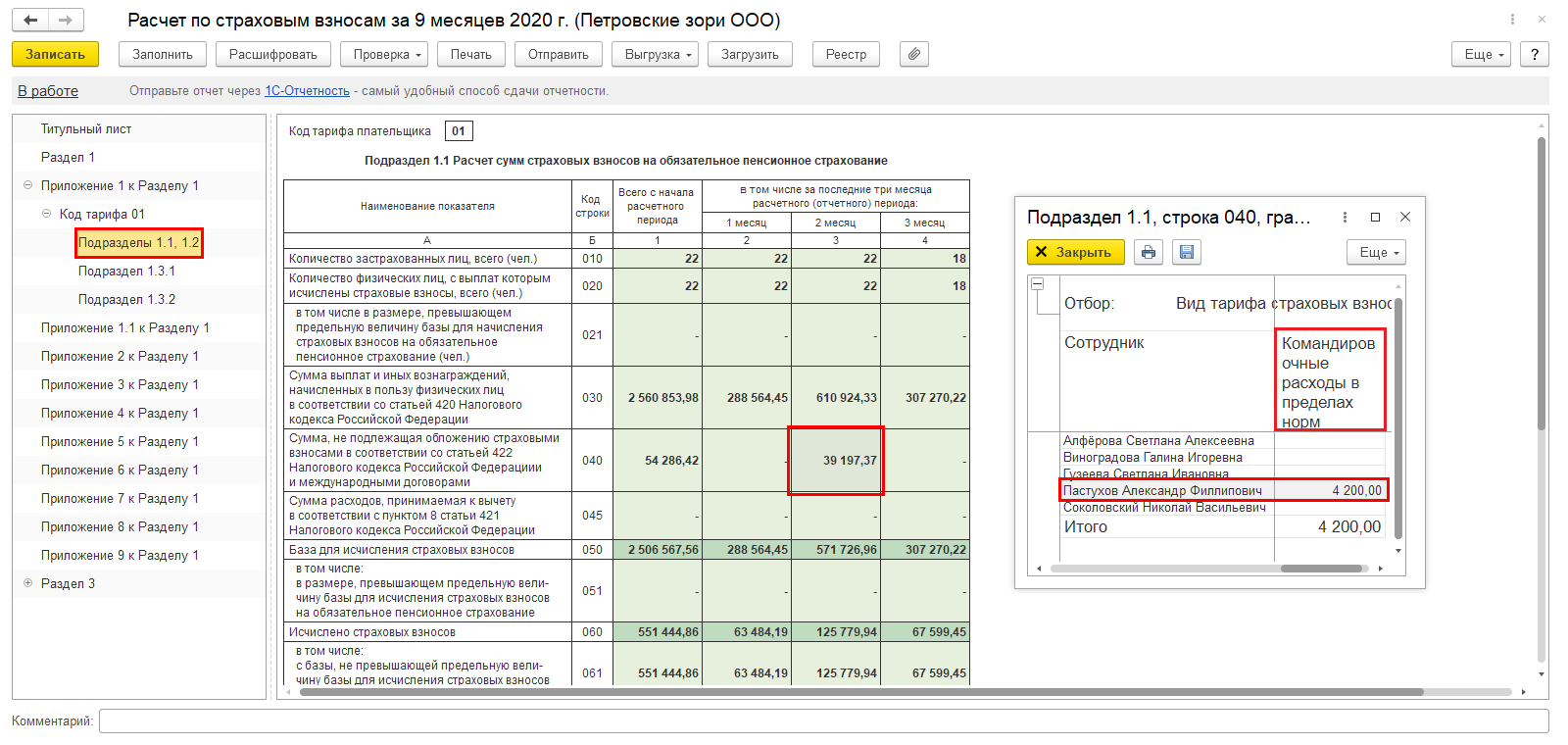

Рассмотрим созданный нами отчет.

Видим, что командировочные расходы в пределах норм, как и положено, отразились в подразделе 1.1 и 1.2 Приложения 1 к Разделу 1 по строкам 030 и 040.

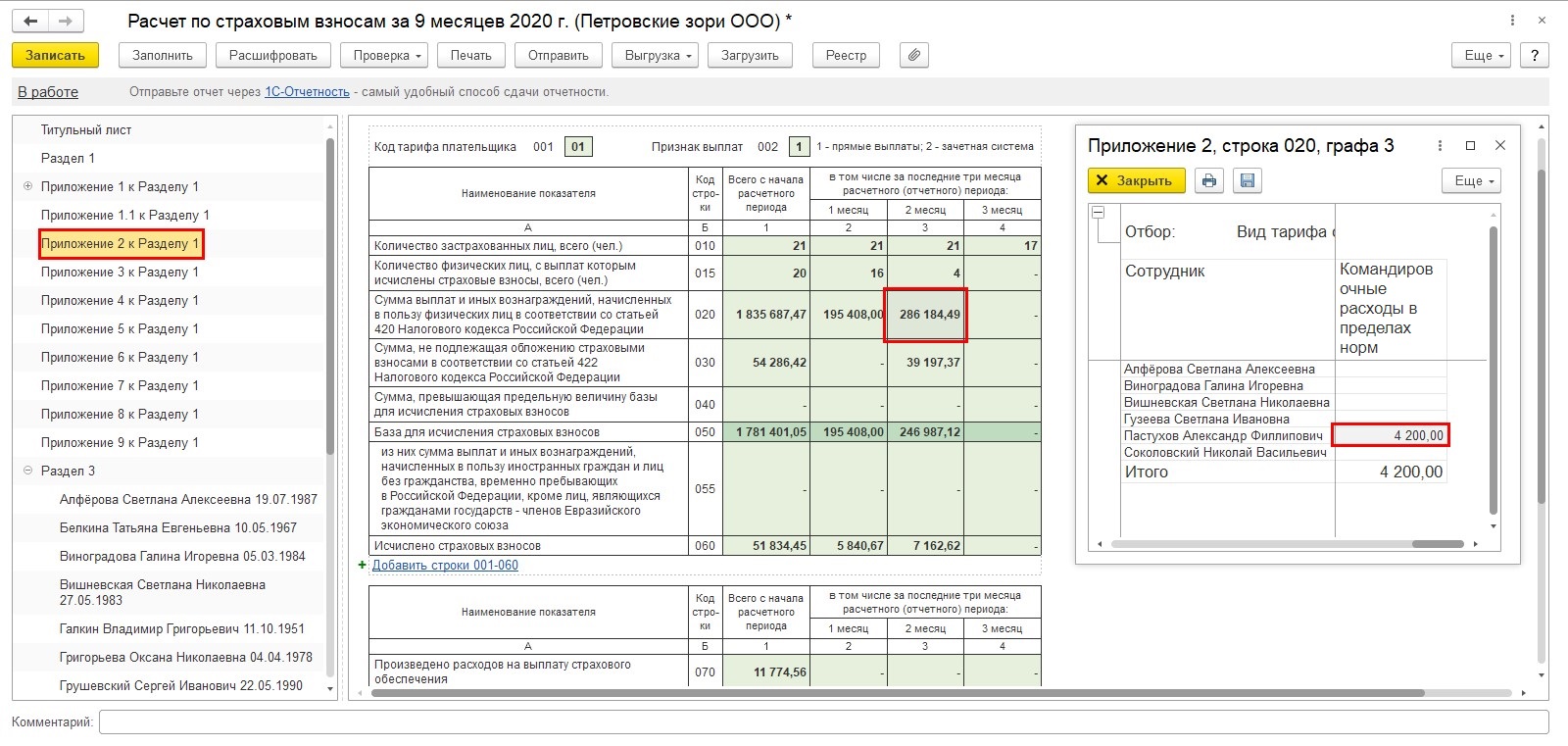

В приложении 2 к разделу 1 в строке 020 нажмите на ячейке «Суммы выплат и иных вознаграждений…» правой кнопкой мышки и выберите «Расшифровать». В открывшемся окне видна детализация ячейки и сумма командировочных расходов в пределах норм, начисленная Пастухову А.Ф.

В расшифровке строки 030 Приложения 2 к разделу 1 отражены суммы, не подлежащие обложению страховыми взносами. В их числе и наше начисление суточных сотруднику Пастухову А.Ф.

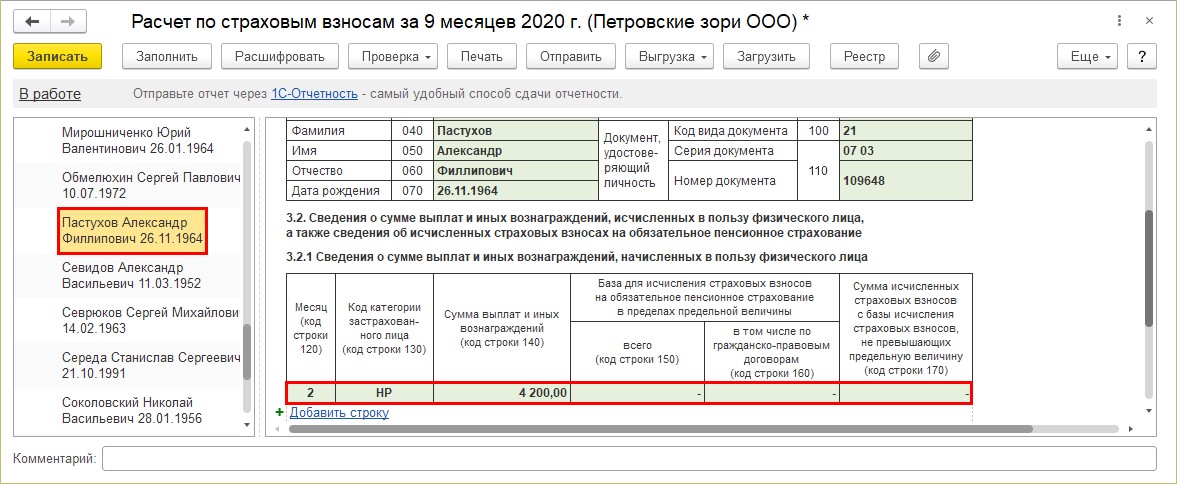

В разделе 3 (код строки 140) также отображается сумма командировочных, выплаченная сотруднику, а ячейка «База для исчисления страховыми взносами» пуста, т.к. данное начисление ими не облагается.

Мы рассмотрели начисление командировочных расходов в пределах нормы и их отражение в Расчете по страховым взносам.

Напоследок, хочется предупредить о возможных вопросах налоговых инспекторов после отправки отчетности почему у сотрудников есть доходы, не облагаемые страховыми взносами и НДФЛ. Будьте готовы дать соответствующие пояснения.

О начислении командировочных расходов сверх норм поговорим в следующей статье.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Меня тоже интересует этот вопрос. Ответьте, пожалуйста!

Маргарита, добрый день.Цитирую Маргарита:

Маргарита, добрый день. Нет, эти доходы у Вас уже отражены в авансовом отчете. Если Вы включите их отражение в БУ - прозойдет задвоение данных.