Материальная помощь к отпуску в 1С: ЗУП ред. 3.1

- Опубликовано 14.05.2020 22:34

- Автор: Administrator

- Просмотров: 10034

Материальная помощь – это, обычно, единоразовая выплата в денежной или натуральной форме, которая предоставляется сотрудникам или членам их семей, носит социальный характер и не входит в состав заработной платы (см. статьи 135 и 129 ТК РФ). Данная помощь выплачивается работникам в тяжелой жизненной ситуации или в иных обстоятельствах по решению работодателя. Именно сейчас, как никогда, такая поддержка будет актуальна по отношению к работникам, поэтому поговорим о ней в статье.

Работодатель может выплачивать своим сотрудникам материальную помощь, например, в связи с такими жизненными ситуациями:

1. в связи с выходом на пенсию;

2. в связи с болезнью;

3. в связи с тяжелым материальным положением;

4. к отпуску;

5. в связи с рождением ребенка (детей);

6. в связи с бракосочетанием и др.

Условия выплаты материальной помощи, а также перечень таковой и сроки выплаты, обычно закрепляются работодателем в коллективном договоре или в локальном нормативном акте, например, в положении о выплате материальной помощи или в положении об оплате труда. Также условия выплаты такой помощи могут быть прописаны в трудовом договоре. Материальная помощь может быть выплачена и только на основании приказа руководителя, но в таком случае есть некоторые риски по налоговому учету.

Сумма материальной помощи может зависеть от таких факторов, как оклад работника, стаж, должность и т.д.

Чтобы получить материальную помощь, сотрудник должен написать заявление в произвольной форме с указанием причины выплаты и суммы, а также приложить подтверждающие документы (например, свидетельство о рождении ребенка). Затем работодатель должен издать приказ о выплате материальной помощи, в котором указывается сумма, сроки и способ выплаты, а также ответственное лицо.

Материальная помощь к отпуску не облагается НДЛФ и страховыми взносами в сумме не более 4000 руб. в год (см. пункт 28 статьи 217 НК РФ и подпункт 11 пункта 1 статьи 422 НК РФ). Именно поэтому, такие выплаты не должны носить регулярный характер, так как в противном случае проверяющие сочтут их завуалированной формой вознаграждения сотрудников (например, в качестве скрытого премирования).

Если такая выплата предусмотрена трудовым и/или коллективным договором, то расходы по начислению материальной помощи могут быть приняты для целей налогового учета, согласно писем Минфина от 02.09.2014 № 03-03-06/1/43912, от 24.09.2012 № 03-11-06/2/129. В остальных случаях учесть такие расходы будет нельзя.

Рассмотрим подробно как начислить и выплатить материальную помощь к отпуску в программе 1С: Зарплата и Управление Персоналом ред. 3.1.

Чтобы отразить начисление такой помощи сначала необходимо включить в программе данный функционал. Для этого перейдём в раздел «Настройка» и выберем пункт «Расчёт зарплаты». В открывшемся окне перейдём по ссылке «Настройка состава начислений и удержаний». Далее на вкладке «Материальная помощь» установим флажок «Материальная помощь при предоставлении отпуска».

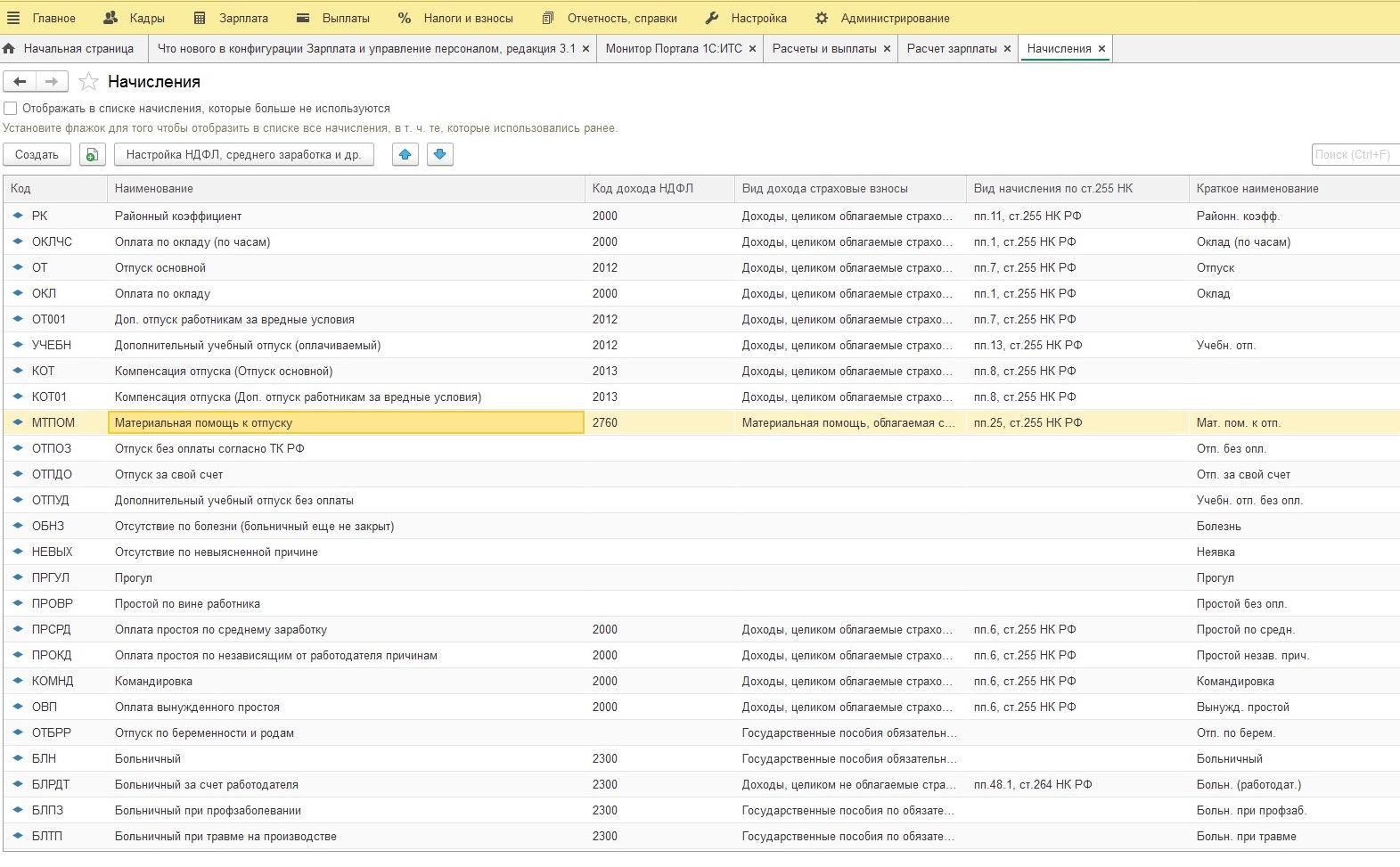

После данной настройки станет доступным вид начисления «Материальная помощь к отпуску» (его можно посмотреть в меню «Настройка» - «Начисления»).

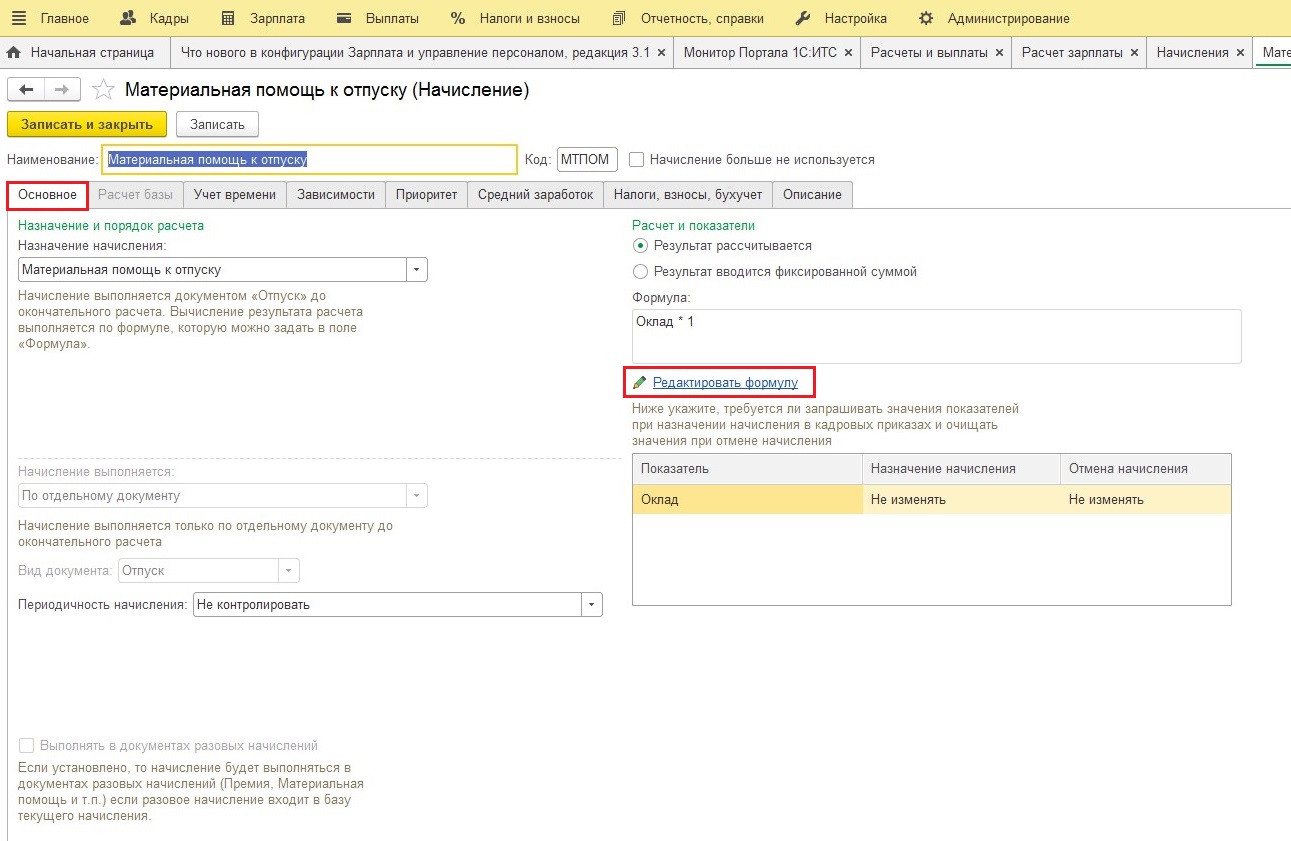

Данный вид начисления уже можно использовать или при необходимости произвести его донастройку. Рассмотрим возможности редактирования этого начисления: щёлкнем по нему дважды.

На вкладке «Основное» задана формула для расчета материальной помощи, которую можно отредактировать по своему усмотрению.

На вкладке «Налоги, взносы, бухучет» можно изменить способ отражения начисления в бухгалтерском учете для формирования проводок. По умолчанию галочка стоит в положении «По настройкам сотрудника». Если галочку поставить в положение «Как задано для начисления», то начисление будет отражаться одинаково для всех сотрудников. Счет и субконто выбирается из справочника «Способы отражения зарплаты в бухгалтерском учете».

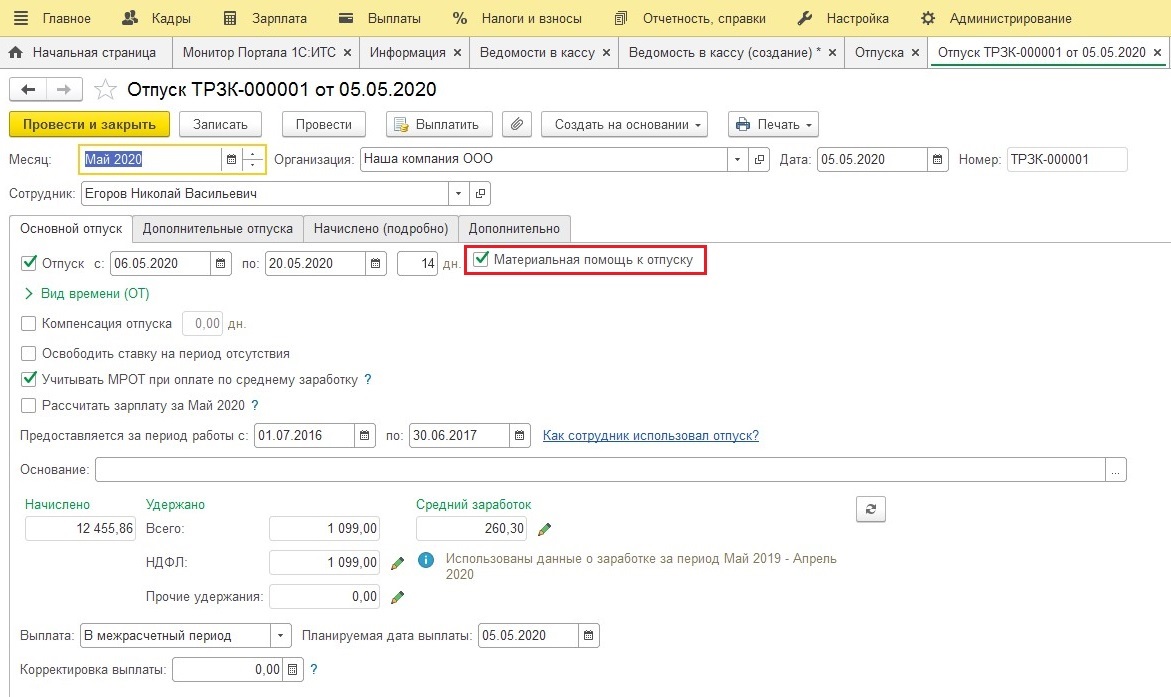

Материальная помощь к отпуску начисляется в документе «Отпуск» (меню «Зарплата» - «Отпуска»). На основной вкладке документа нужно поставить флажок «Материальная помощь к отпуску».

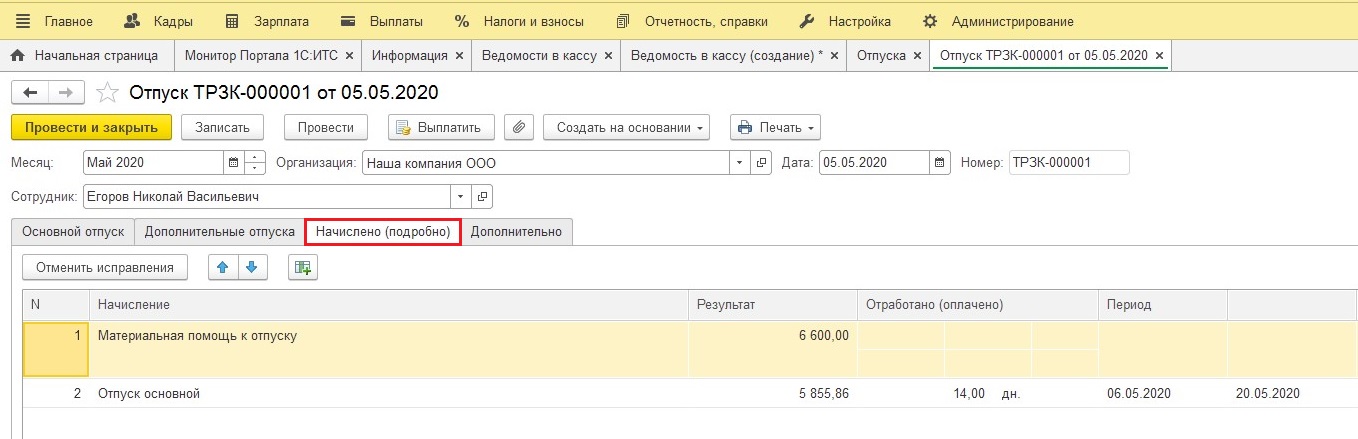

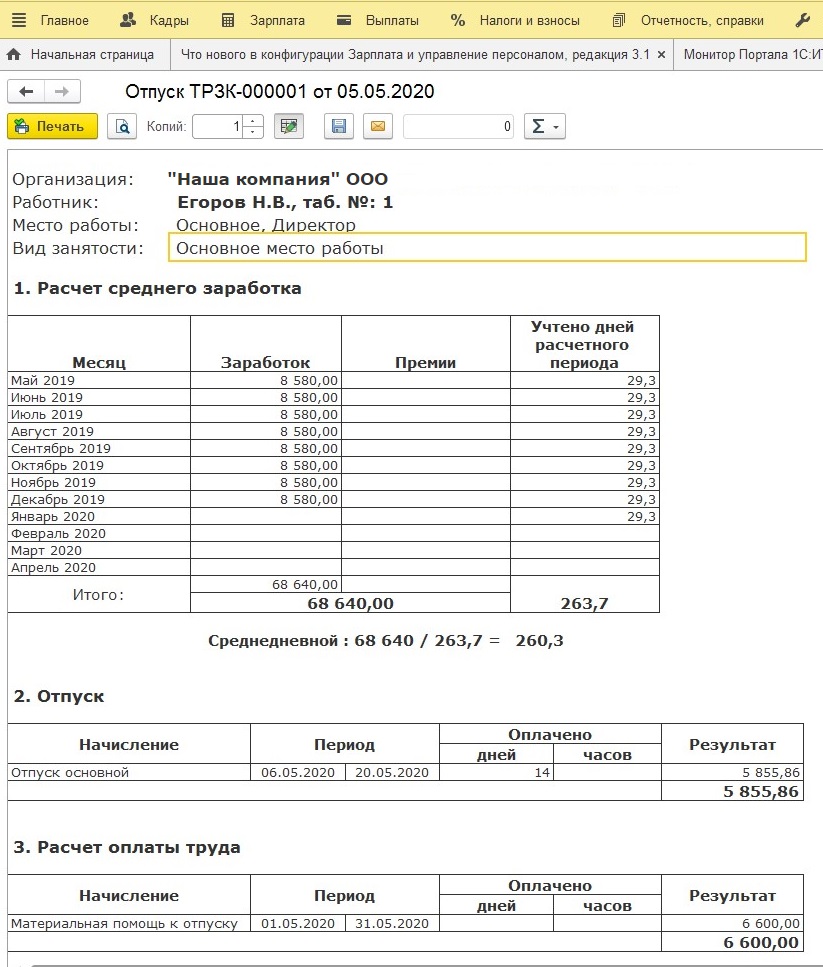

Расчет отпускных и материальной помощи находится на вкладке «Начислено (подробно)». В нашем случае сумма материальной помощи равна окладу - 6 600 руб.

В разделе «Удержано» можно увидеть сумму удержанного НДФЛ. В нашем случае он равен 1 099 р.

Рассмотрим расчет НДФЛ в нашем примере.

Всего начислено: 6 600 + 5 855,86 = 12 455,86 рублей

Напомним, что сумма материальной помощи в размере 4 000 рублей НДФЛ не облагается (п. 28 ст. 217 НК РФ).

Сумма НДФЛ = (12 455,86 – 4 000) * 13 % = 1 099 рублей

Из документа «Отпуск» по кнопке «Печать» – «Подробный расчет начислений» можно посмотреть и распечатать расчет отпускных и материальной помощи.

Выплатить материальную помощь к отпуску можно несколькими способами.

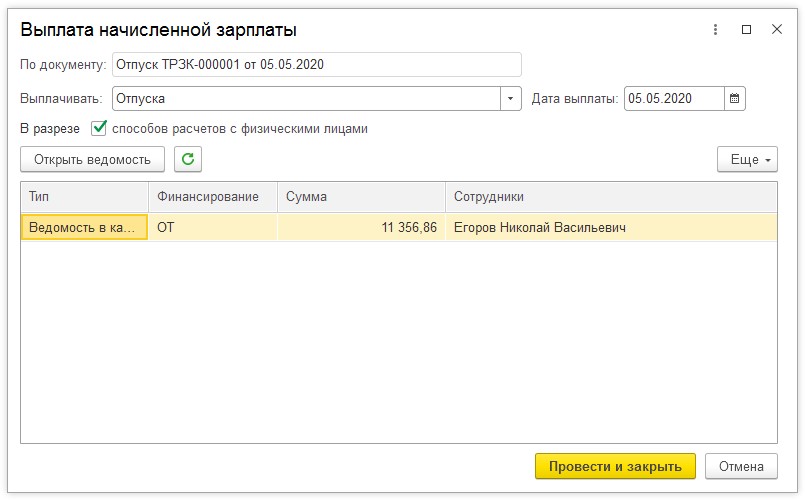

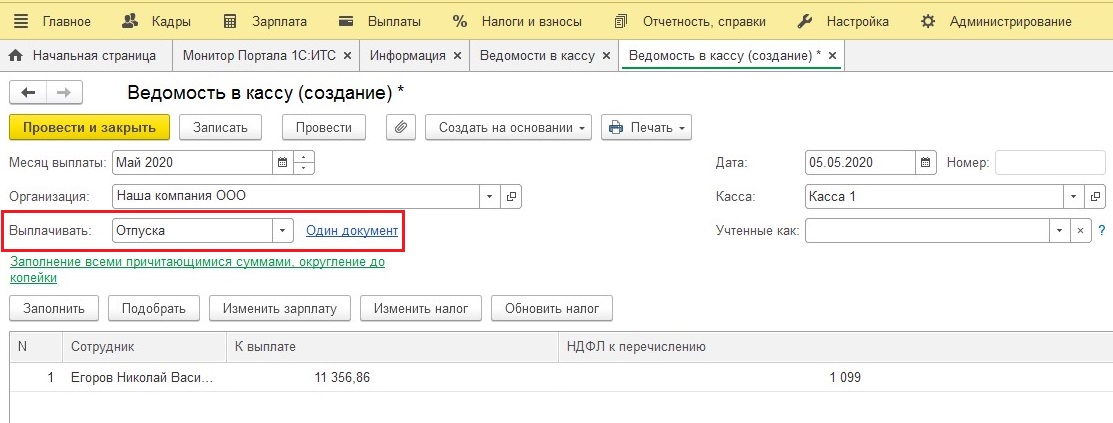

1. Ведомость на выплату отпускных можно сформировать из самого документа «Отпуск» по кнопке «Выплатить».

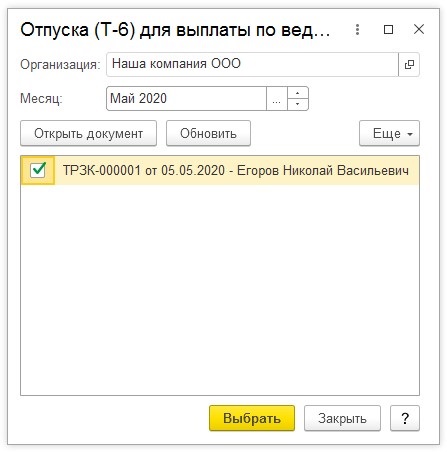

2. Выплату можно произвести, создав на выбор один из следующих документов: «Ведомость в кассу», «Ведомость в банк» или «Ведомость на счета» (пункт меню «Выплаты»). При этом необходимо выбрать вид выплаты «Отпуск» и выбрать сам документ, по которому будет производиться выплата, поставив напротив него галочку.

Расчет страховых взносов с сумм материальной помощи к отпуску свыше 4000 рублей производится в разделе меню «Зарплата» документом «Начисление зарплаты и взносов» на вкладке «Взносы».

Автор статьи: Валентина Никифорова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Здравствуйте, Алена. Благодарим за проявленный интерес к нашим статьям. Обязательно подготовим интересующую Вас тему к публикации. Следите за новостями.