Нужно ли начислять НДФЛ с аванса или нет? Отражение таких операций в 1С: ЗУП ред. 3.1

- Опубликовано 05.07.2021 08:31

- Автор: Administrator

- Просмотров: 11387

Совсем недавно в нашем Instagram-аккаунте мы проводили опрос и выяснили, что многие из наших подписчиков не знают о том, что есть одна ситуация в учете, когда при выплате аванса нужно начислить и удержать НДФЛ. Что это за уникальный случай, и как он отражается в 1С: ЗУП ред. 3.1, разберем подробно в этой публикации.

Согласно трудового законодательства (ч. 6. Ст. 136 ТК РФ) заработная плата работникам выплачивается не реже двух раз в месяц. Работодатель самостоятельно определяет сроки выплаты аванса и окончательного расчета за отработанный месяц.

Согласно разъяснений данных в Письме Министерства труда и социальной защиты РФ от 12 марта 2019 г. № 14-2/ООГ-1663 «О днях выплаты заработной платы», зарплата за первую половину месяца выплачивается в срок с 16 числа и по последний день месяца, а за вторую половину месяца до 15 числа месяца, следующего за расчетным.

Временной разрыв между датами выплат не может быть более 15 дней.

В соответствии с п. 2 ст. 223 НК РФ НДФЛ удерживается с заработной платы сотрудников на дату получения дохода, которой считается последний день месяца.

Поэтому, если аванс выплачен последним днем месяца (30 или 31 числа, а в феврале 28 или 29-го), то сумма такого аванса признается доходом и с нее удерживается НДФЛ. Перечислить НДФЛ организация обязана не позднее следующего дня, после выплаты дохода.

Рассмотрим на примере 1С: ЗУП порядок выплаты аванса и начисление НДФЛ в последний день месяца.

Настройка и удержание НДФЛ с аванса, выплаченного в последний день месяца, в 1С: ЗУП.

Приведем условный пример: ООО «Карамелька» выплачивает аванс сотрудникам в последний день месяца, выплата зарплаты согласно коллективного договора предусмотрена 15-го числа следующего месяца. В июне 2021 года сотрудникам выплачен аванс 30-го числа.

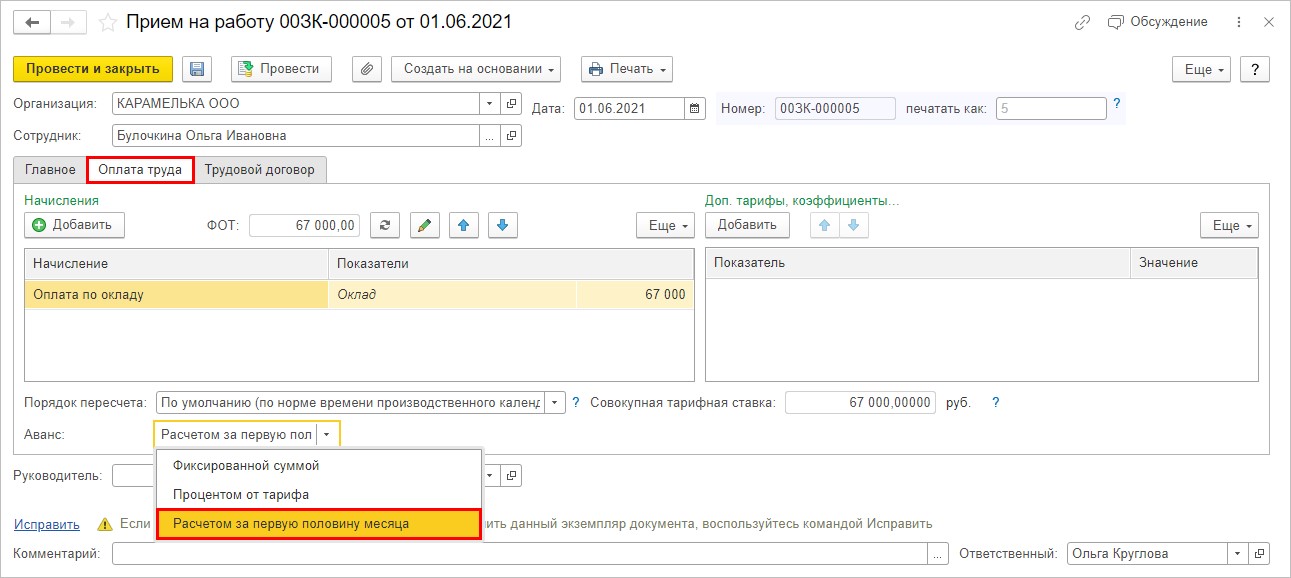

В 1С: ЗУП ред. 3.1 реализована возможность включать настройку начисления НДФЛ с аванса, но она актуальна только при установленном способе определения аванса - «Расчетом за первую половину месяца».

В приказе о приеме на работу сотруднику задается порядок выплаты аванса.

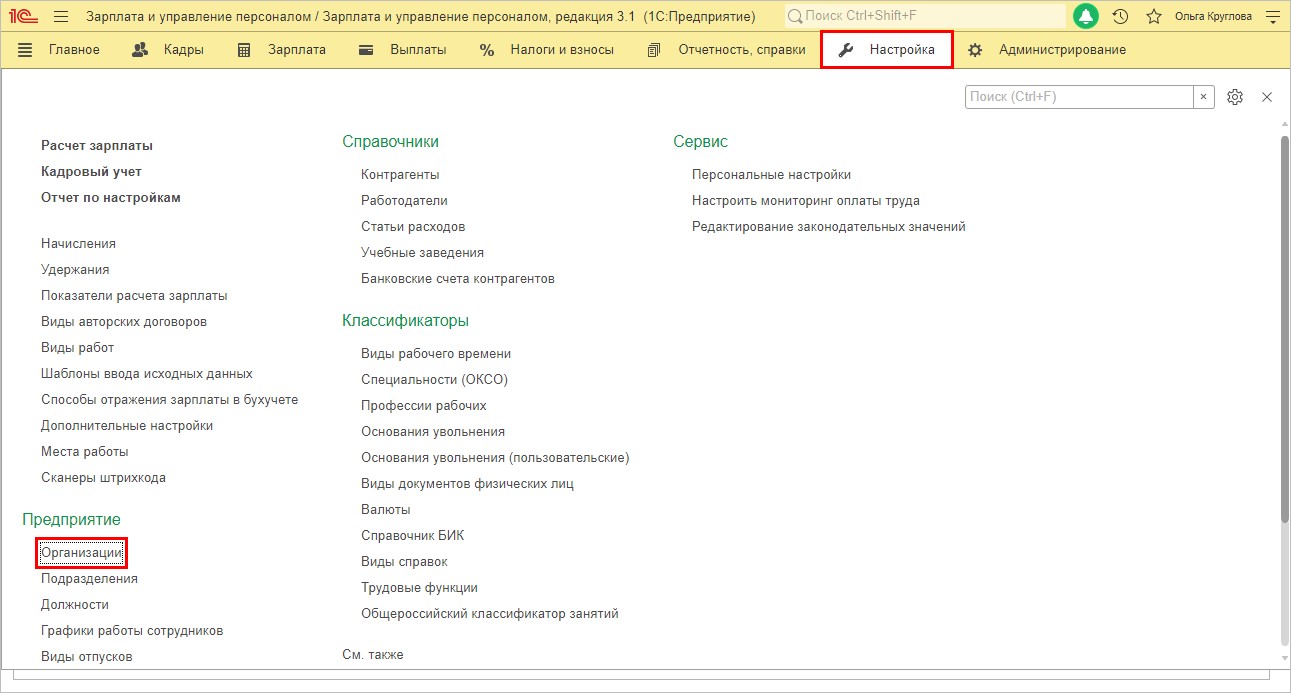

Шаг 1. Перейдите в раздел «Настройка» – «Организации».

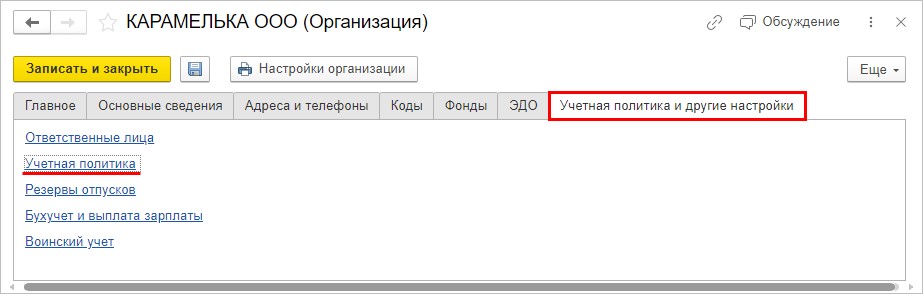

Шаг 2. Откройте карточку фирмы и на закладке «Учетная политика» перейдите по одноименной гиперссылке.

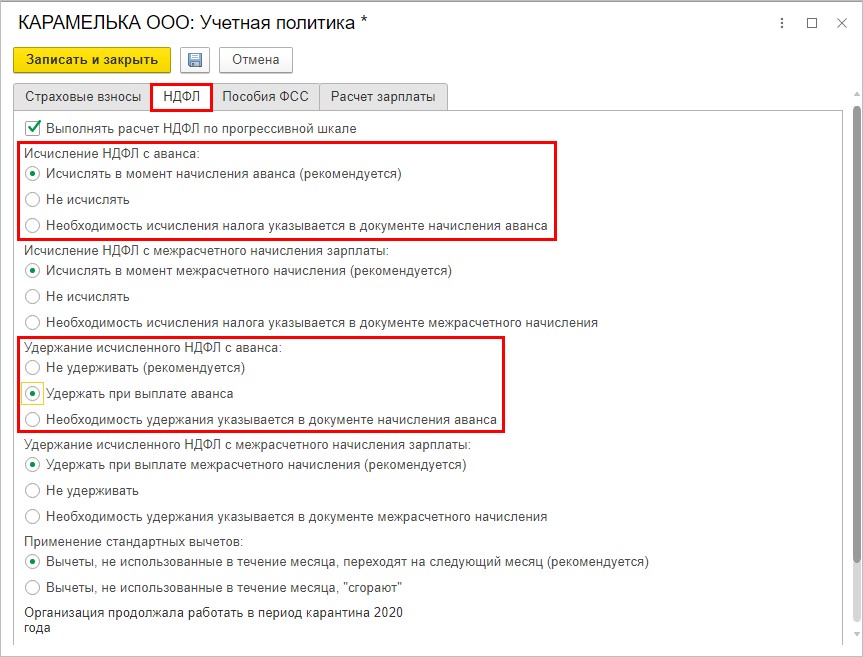

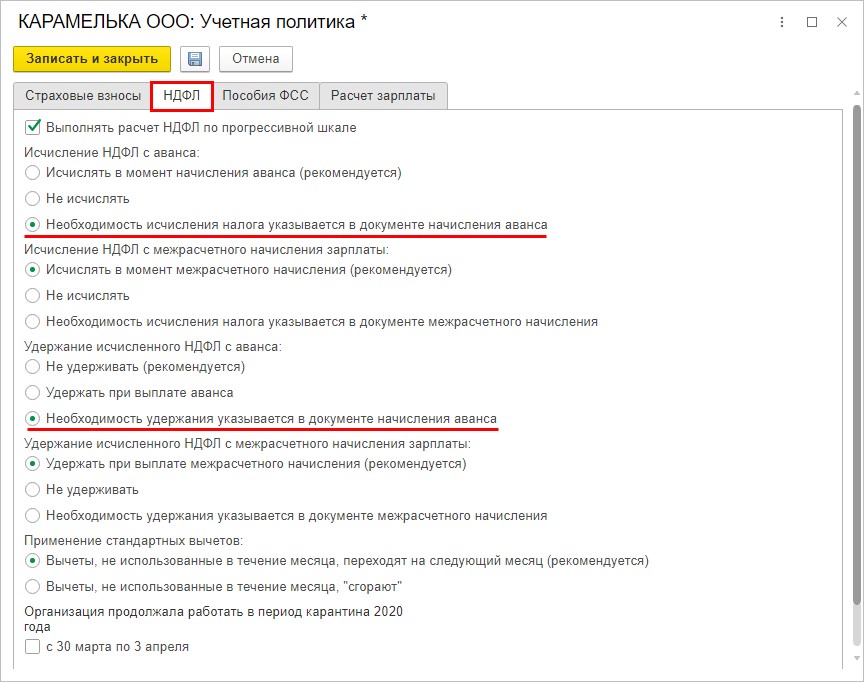

Шаг 3. На закладке «НДФЛ» установите настройки исчисления и удержания НДФЛ с аванса.

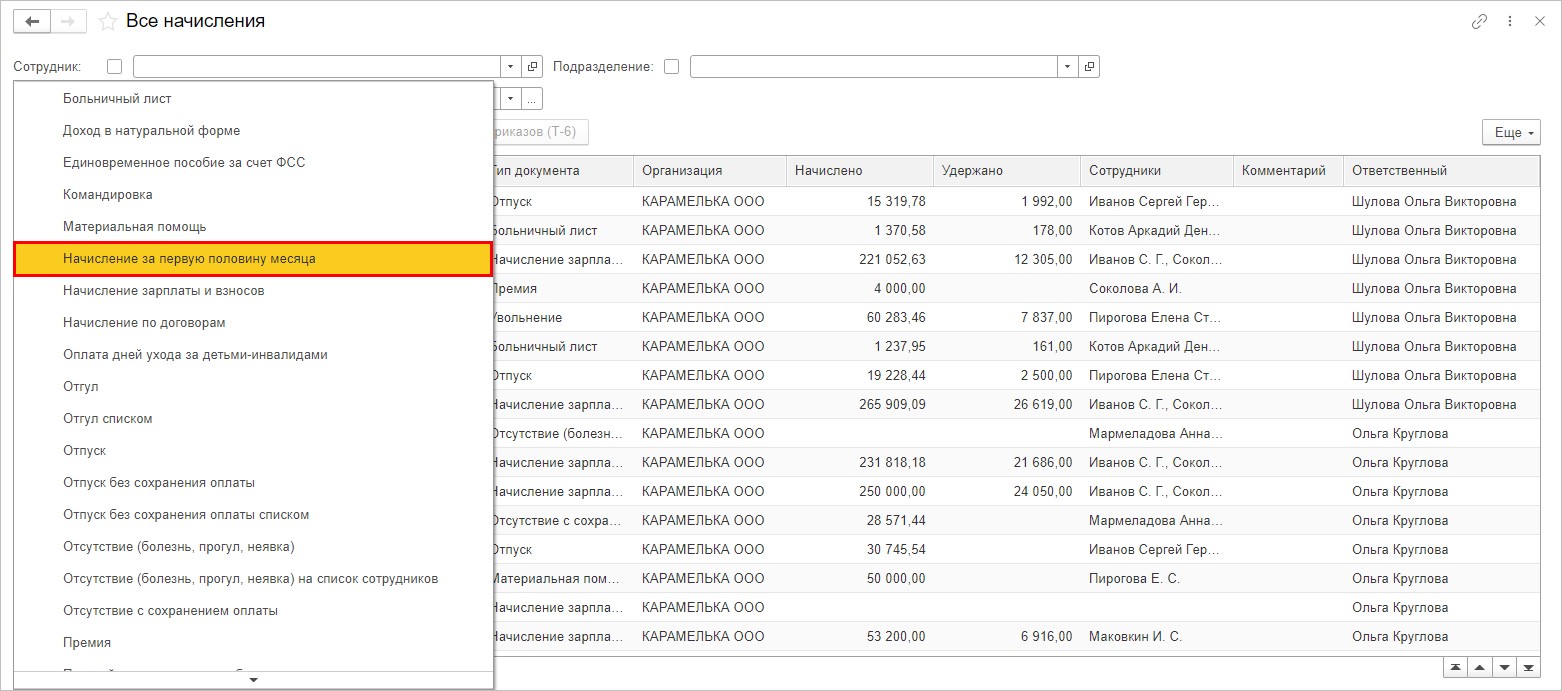

Шаг 4. Начислите заработную плату за первую половину месяца (аванс) – в журнале «Все начисления» введите документ «Начисление за первую половину месяца».

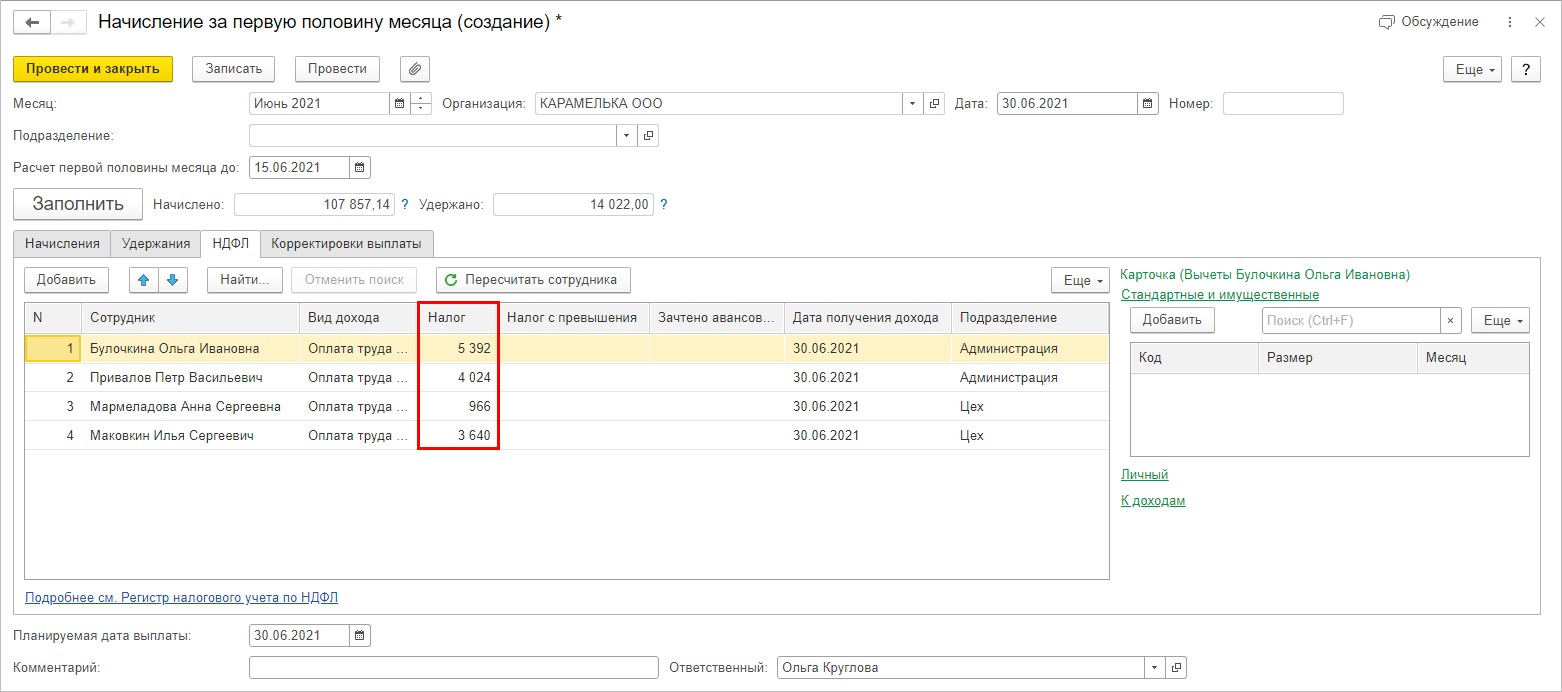

На закладке «НДФЛ» отразятся суммы НДФЛ с рассчитанных сумм аванса.

В нашем примере общая сумма НДФЛ с аванса составила 14022 руб.

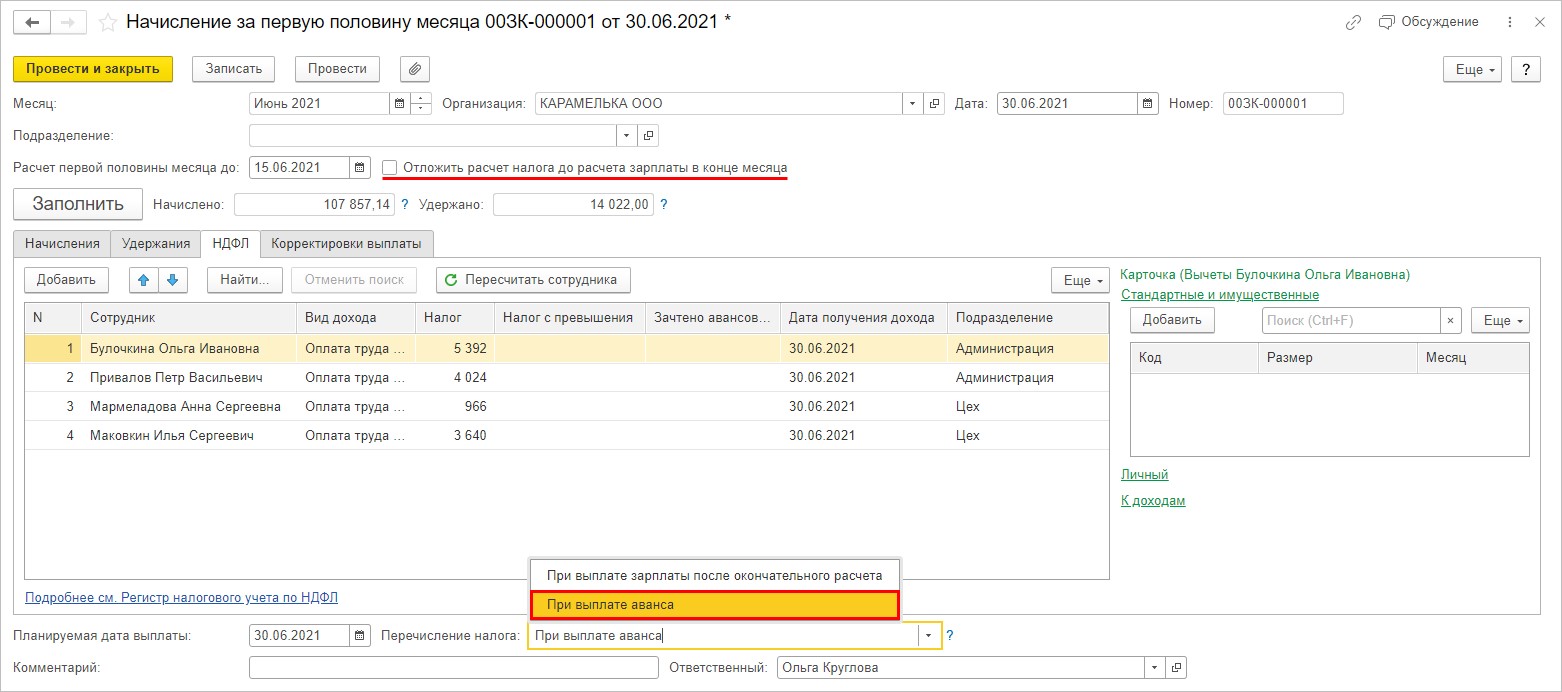

При установленной в учетной политике настройке, указывающей, исчислять НДФЛ с аванса или нет, в документе появляется дополнительная галочка и настройка удержания НДФЛ.

В шапке документа добавлена галочка «Отложить расчет налога до расчета зарплаты в конце месяца», а в нижней части настройки перечисления налога:

• при выплате зарплаты после окончательного расчета;

• при выплате аванса.

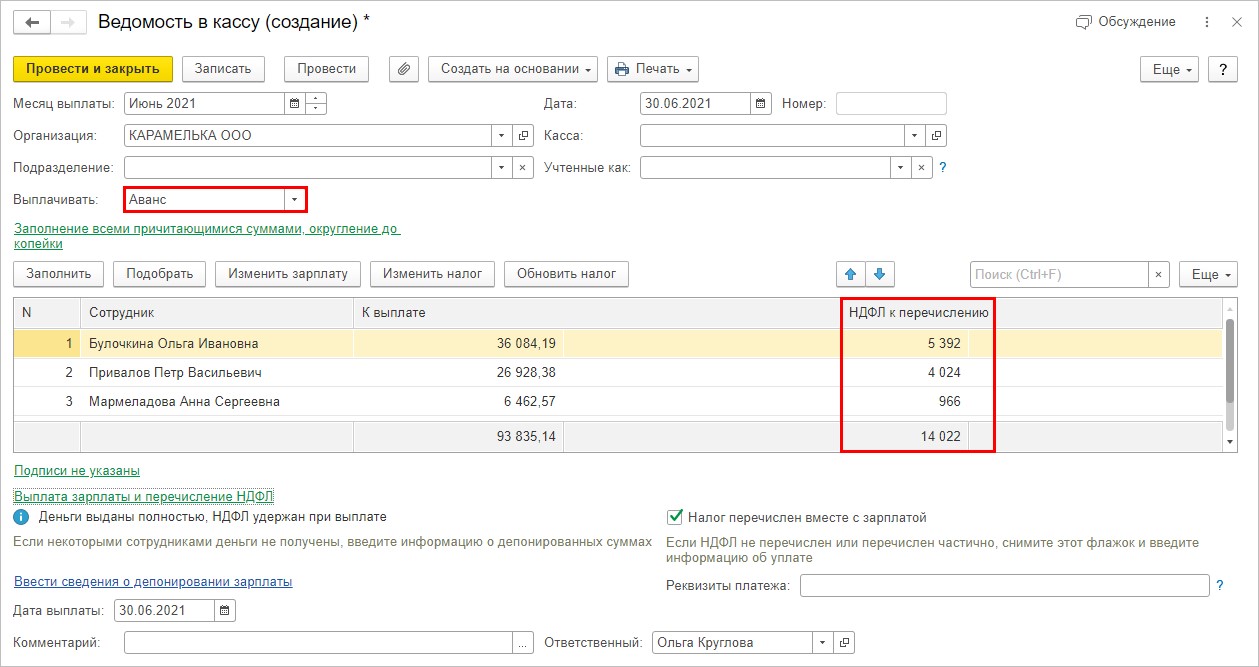

Шаг 5. Отразите выплату аванса. В табличной части отразится графа «НДФЛ к перечислению».

Выполнив настройку ЗУП, начислен и удержан НДФЛ с аванса, выплаченного сотрудникам ООО «Карамелька» последним днем месяца. В документе выплаты аванса сумма к выплате отражена за минусом НДФЛ – 93835,14 руб.

НДФЛ к перечислению составил 14022 руб.

Посмотрим, как отразятся эти суммы в отчетности.

Отражение в отчетности сумм НДФЛ, удержанного с аванса,

выплаченного последним днем месяца.

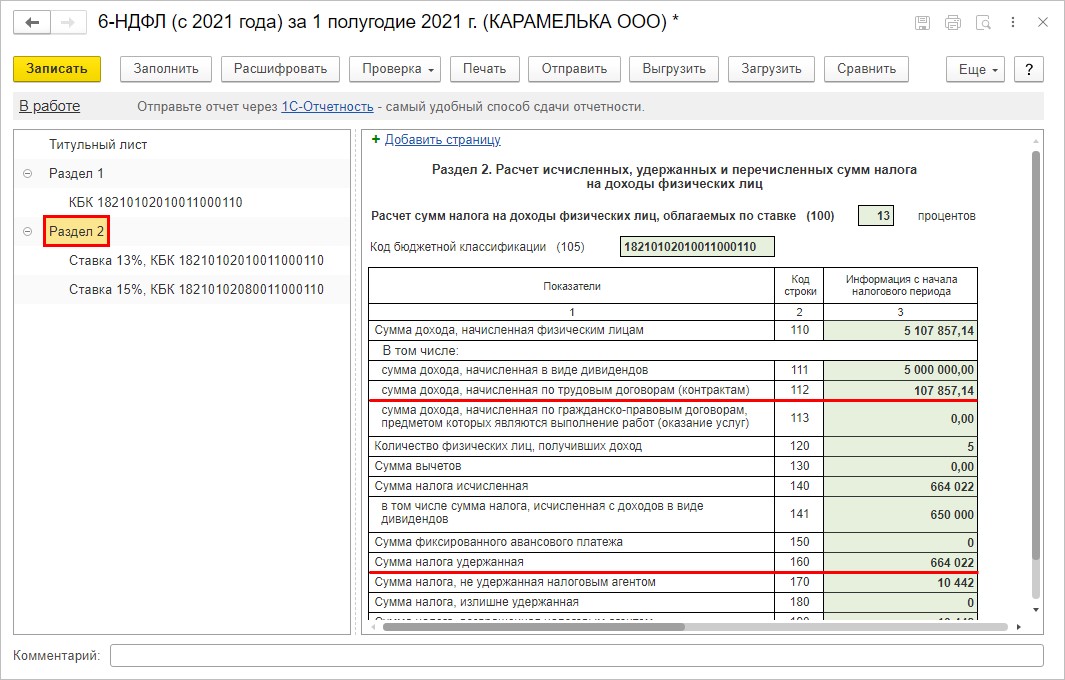

В рассмотренном примере, когда аванс выплачен в последний календарный день месяца – 30 июня 2021 года, суммы начисленного аванса и удержанного налога отражаются в отчете 6-НДФЛ.

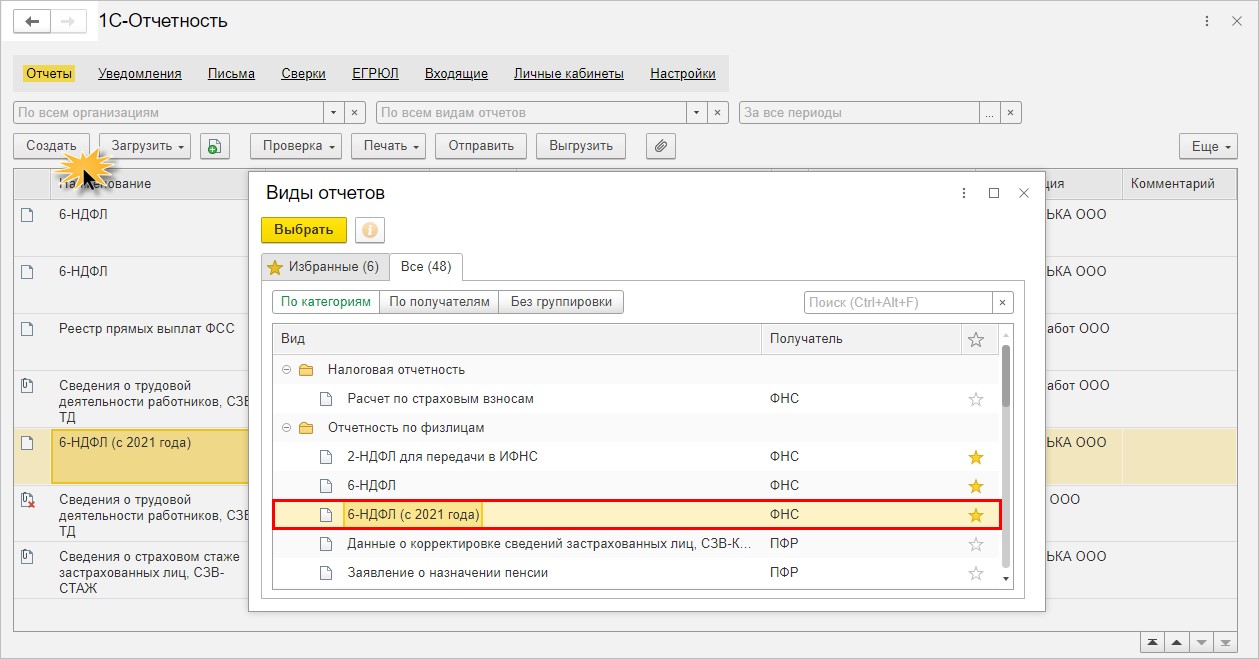

Шаг 1. Выберите отчет «6-НДФЛ (с 2021 года)» в разделе «Отчетность» - «1С – Отчетность».

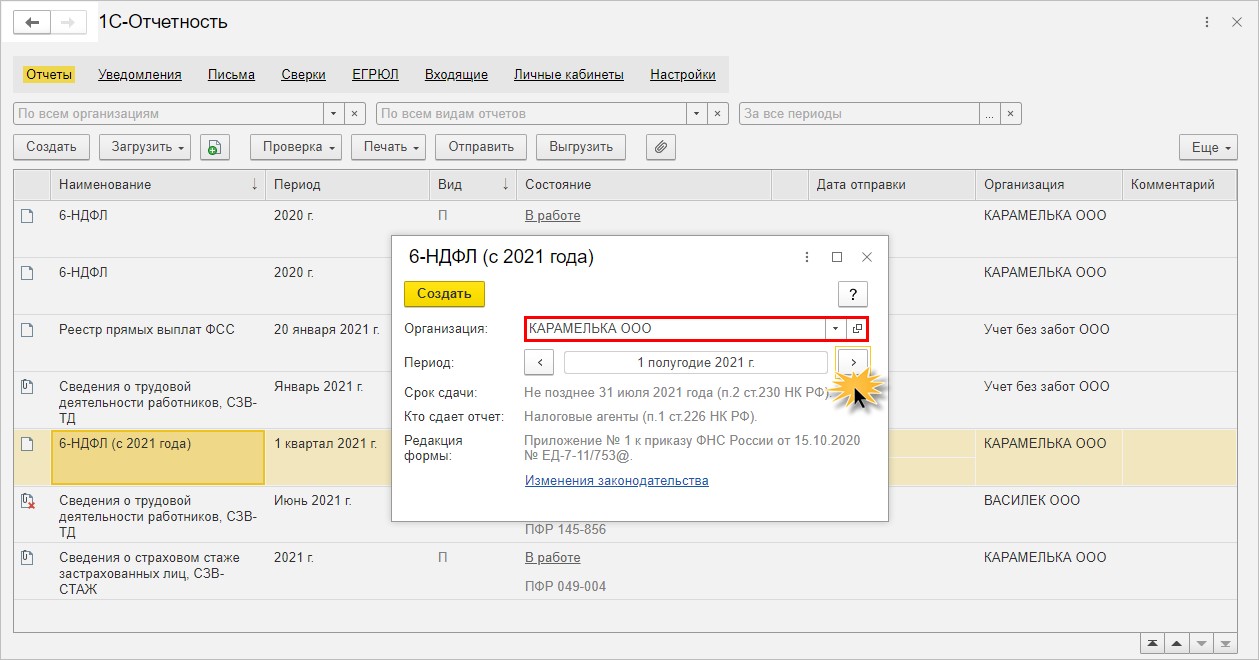

Шаг 2. Выберите организацию и задайте период формирования отчета.

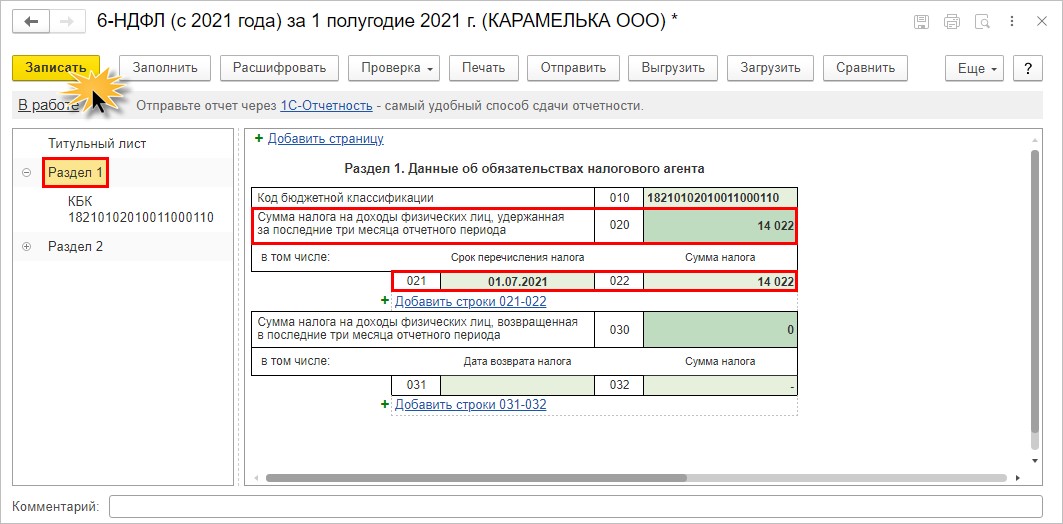

Шаг 3. Заполните отчет.

В разделе 1 в строке 020 отражается сумма НДФЛ, удержанного с аванса, а строкой ниже – 021 и 022 эта же сумма НДФЛ с указанием срока его перечисления. В нашем примере НДФЛ с аванса удержан 30.06.2021 года, и должен быть перечислен не позднее следующего дня – 01.07.2021г.

В разделе 2 сумма дохода, полученная сотрудниками в виде аванса, отражена по строке 112 «Сумма дохода, начисленная по трудовым договорам (контрактам)» – сумма 107857,14 руб. Сумма НДФЛ, удержанного с аванса, учтена в общей строке 160 отчета «Сумма НДФЛ удержанного».

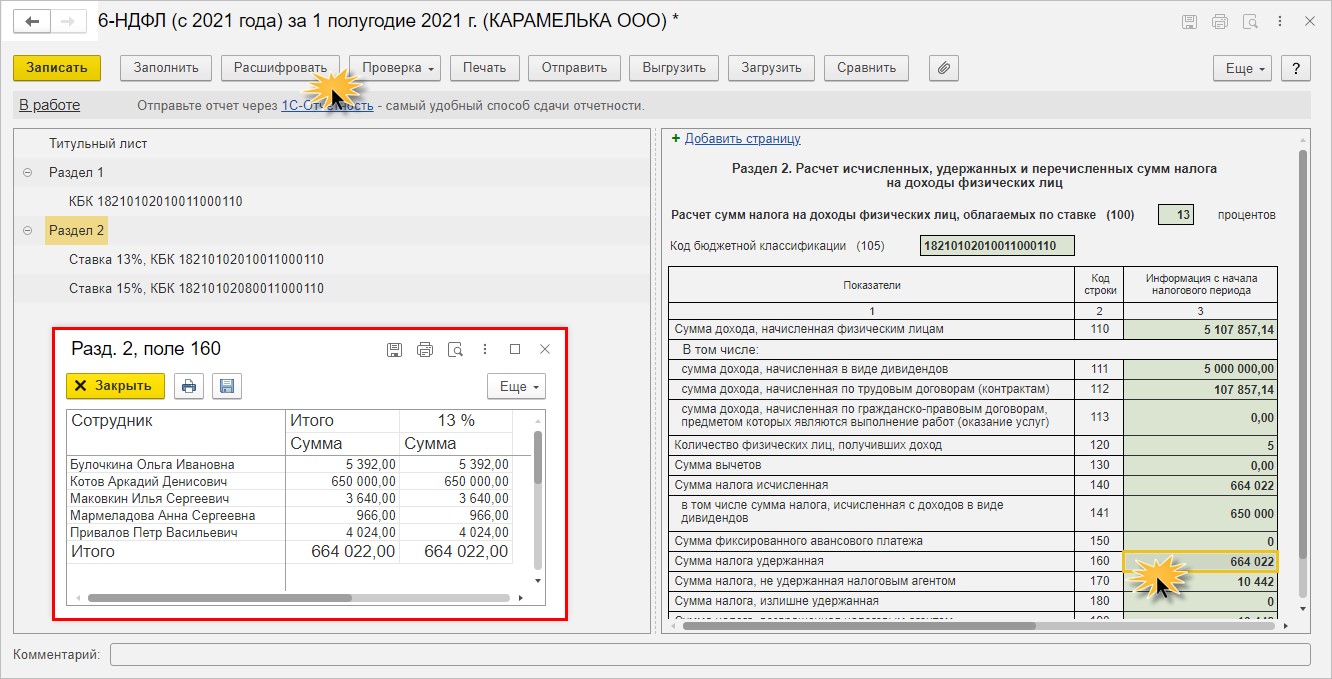

Выделите ячейку и нажмите «Расшифровать» в верхней части отчета или, щелкнув правой кнопкой мышки, можно посмотреть детализацию сумм в разрезе по сотрудникам.

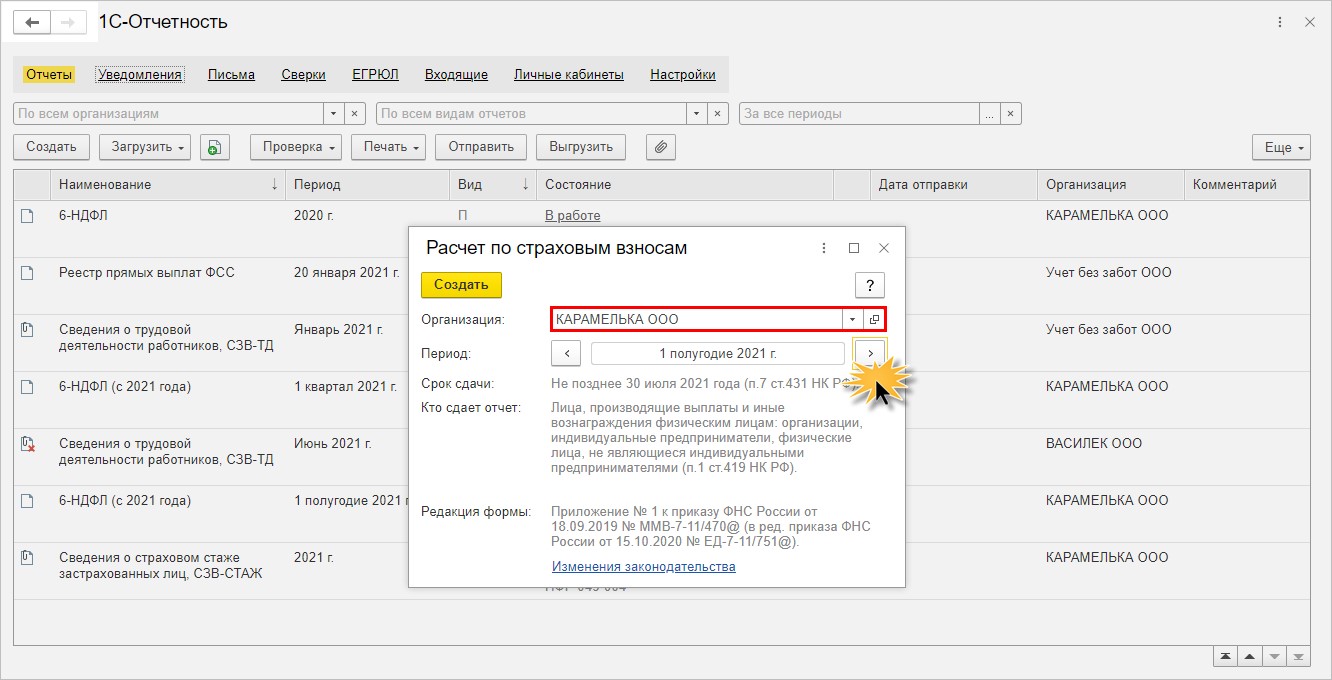

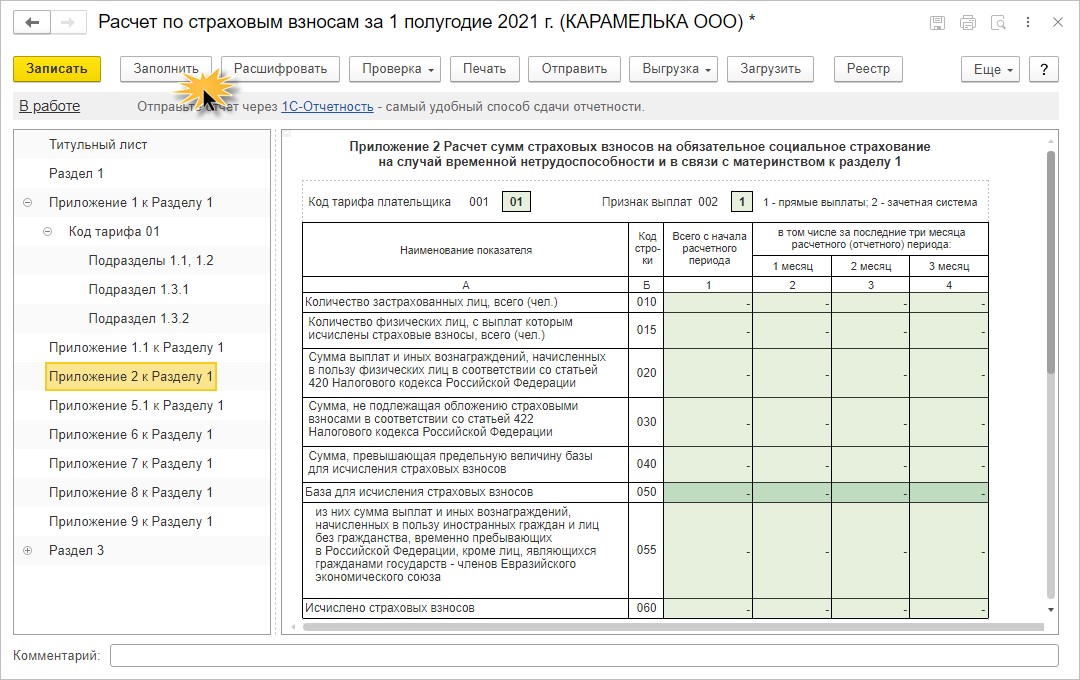

В отчете «Расчет по страховым взносам» сумма аванса и страховых взносов не отражается, т.к. их начисление производится при окончательном расчете зарплаты.

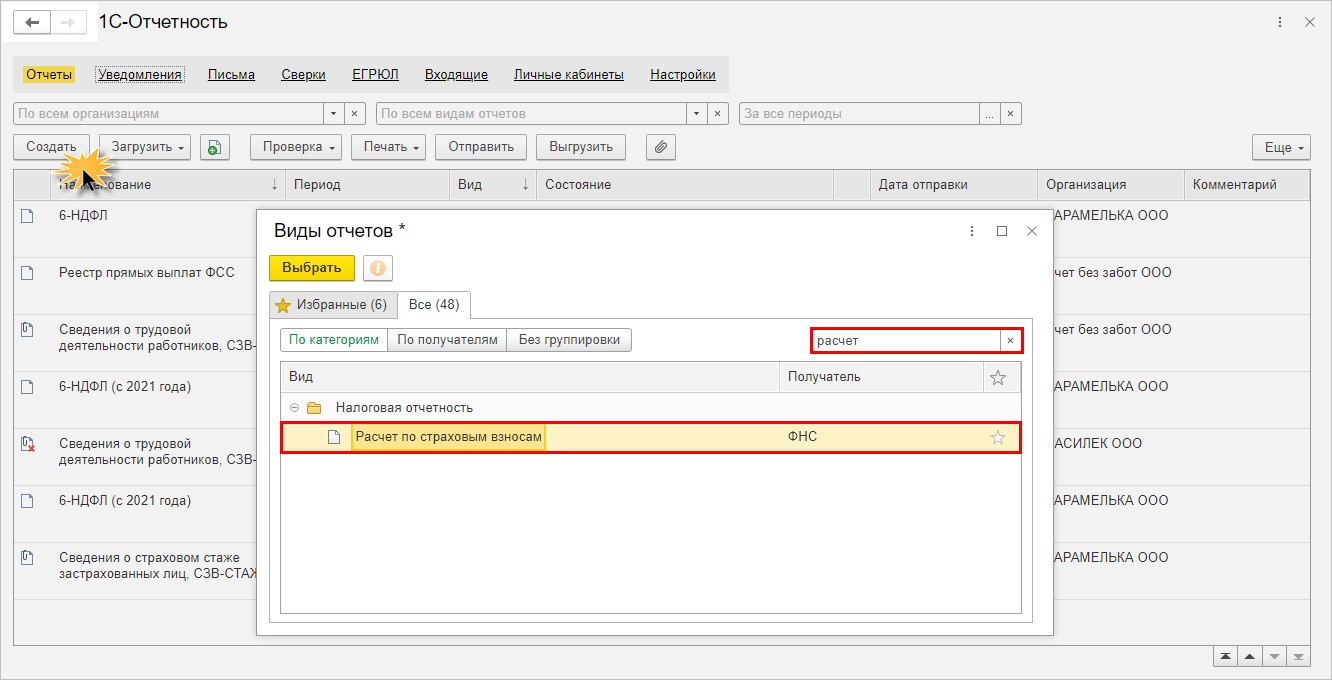

Сформируем для примера Расчет по страховым взносам и проверим, что в нем не отразится сумма аванса, выплаченная последним днем месяца.

Шаг 1. В разделе «1С – Отчетность» нажмите «Создать» и выберите отчет «Расчет страховых взносов». Если отчета нет в избранных, используйте строку поиска, для быстрого перехода к форме.

Шаг 2. Выберите организацию и задайте период отчета.

Шаг 3. Нажмите «Заполнить».

В нашем примере отчет пустой.

Мы намеренно удалили документы начисления заработной платы с января 2021 года по текущий месяц, чтобы наглядно продемонстрировать пример, оставив лишь документы по начислению и выплате аванса 30 июня 2021 года.

Вывод: при выплате аванса последним днем месяца работодатель должен начислить и уплатить НДФЛ.

Совет: Чтобы не было путаницы с начислением НДФЛ и сроками его уплаты:

• не устанавливайте дату выплаты аванса последний день месяца, 30-е или 31-е число.

• при установлении сроков выплаты зарплаты используйте четкие формулировки, указав конкретную дату выплаты зарплаты за первую и вторую половину месяца.

• не используйте «размытые» фразы – «не позднее такого-то числа».

Между датой выплаты аванса и зарплатой должно быть не более 15 дней.

Проверьте сроки выплаты заработной платы в вашей фирме. Согласно ст. 5.27 КоАП, если интервал между датами более 15 дней, то компания может получить штраф до 50 тыс. руб.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов