Особенности учета операций по договорам ГПХ в программах 1С

- Опубликовано 29.04.2019 20:48

- Автор: Administrator

- Просмотров: 67859

Очень часто организации и индивидуальные предприниматели прибегают к заключению с физическими лицами договоров ГПХ. Во многих ситуациях именно такая форма сотрудничества оказывается самой удобной и выгодной. В этой статье мы расскажем о том, что такое договор ГПХ, и как отражать связанные с ним операции в программах 1С: Бухгалтерия и 1С: Зарплата и управление персоналом.

Договор ГПХ - это договор гражданско-правового характера, который заключается с физическим лицом на оказание услуг, выполнение работ, подряда или выполнения авторского заказа для организации. В отличии от трудового договора, который заключается между работодателем и сотрудником и регулируется Трудовым кодексом РФ, отношения в рамках договора ГПХ регламентируются Гражданским кодексом РФ.

Главным отличием этих двух видов трудовых взаимоотношений является предмет договора. В случае с трудовым договором, согласно статье 15 Трудового кодекса, предмет договора - это личное выполнение работником трудовой функции в соответствии с должностной инструкцией по определенной квалификации или должности. В то время, как, согласно п. 1 ст. 702 ГК РФ, предметом договора гражданско-правового характера является конечный результат работы или оказания услуги, который работодатель принимает в срок, установленный договором.

Принципиальное различие также есть в выплатах. Согласно трудовому законодательству, работодатель обязан производить выплаты сотрудникам организации два раза в месяц.А вот оплату работы физического лица, с которым заключен договор гражданско-правового характера, заказчик осуществляет только по факту выполнения всего объема работ, если условиями договора ГПХ не были ранее оговорены авансовые платежи или поэтапная сдача работ.

В соответствии с Налоговым кодексом РФ, с суммы вознаграждения по договору гражданско-правового характера организация должна будет удержать и уплатить в бюджет НДФЛ в размере 13%, а также начислить и уплатить страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование, согласно общеустановленным тарифам - 22% и 5,1% соответственно.

На выплаты по договору ГПХ не начисляются страховые взносы в ФСС, потому что работодатель не выплачивает физическому лицу пособия по временной нетрудоспособности.

Самое главное при заключении договоров гражданско-правового характера – четко сформулировать предмет и условия, чтобы разграничить их с трудовыми договорами. В ином случае ФСС или ИФНС при проверке соблюдения законодательства в части начисления и перечисления страховых взносов вправе в судебном порядке переквалифицировать договор гражданско-правового характера в трудовой с последующим доначислением соответствующих страховых взносов, пеней и штрафов.

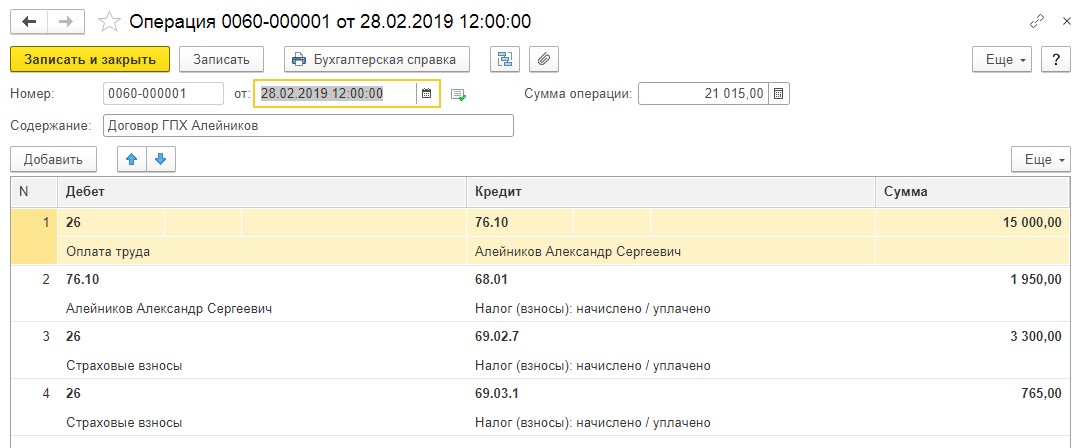

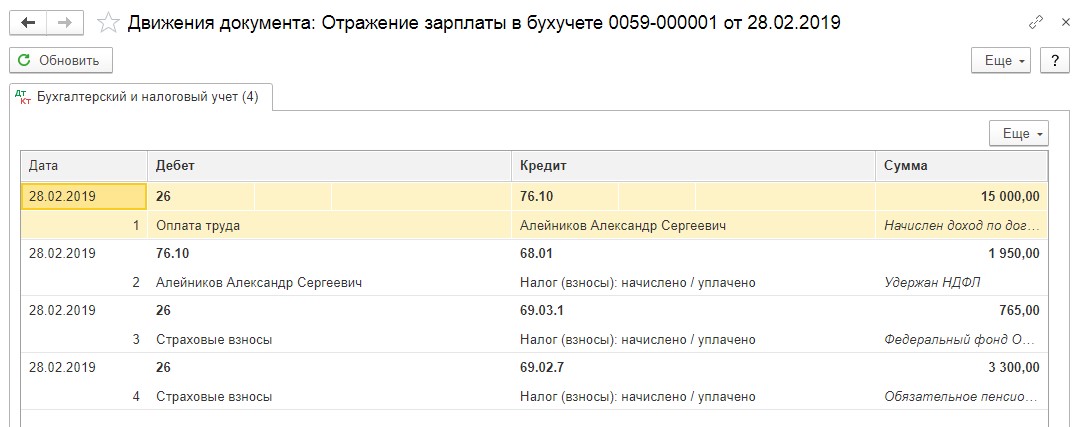

Для отражения в бухгалтерском учете начисления и выплаты вознаграждений по договору гражданско-правового характера используют счет 76.10 “Прочие расчеты с физическими лицами”, для НДФЛ с вознаграждения и начисления страховых взносов - привычные 68.01 “НДФЛ при исполнении обязанностей налогового агента”, 69.02.7 “Обязательное пенсионное страхование” и 69.03.1 “Федеральный фонд ОМС”.

Начисление вознаграждений по договорам ГПХ

в программе 1С: Бухгалтерия 8 редакция 3.0

Рассмотрим, как отражать начисления по договору ГПХ в том случае, если вы не ведете учет в отдельной конфигурации для расчета заработной платы.

В первую очередь, необходимо создать новый элемент справочника “Физические лица”, если договор с этим физическим лицом заключен впервые, и он отсутствует в справочнике. Если этот человек работает в организации или с ним ранее заключался договор, то второй раз заводить карточку физического лица не нужно.

Для корректного отражения начислений вознаграждения по договорам гражданско-правового характера на счете 76.10 необходимо воспользоваться документом «Операция» (раздел Операции - Операции, введенные вручную), в котором при заполнении указываются следующие проводки:

Однако этого недостаточно для программы, если мы хотим, чтобы отчеты (6-НДФЛ, 2-НДФЛ и Расчет по страховым взносам) формировались автоматически.

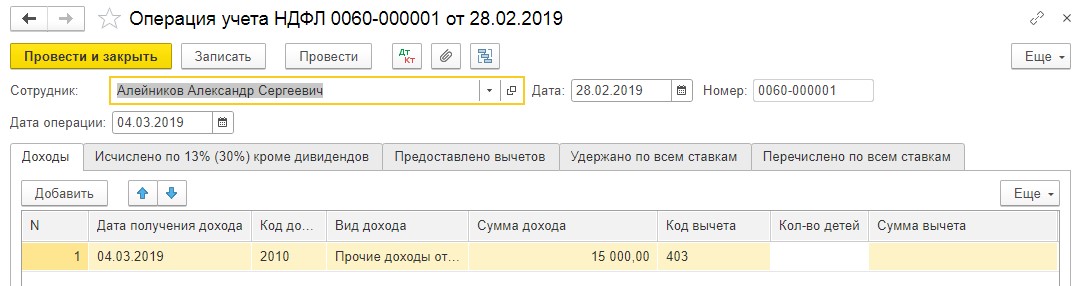

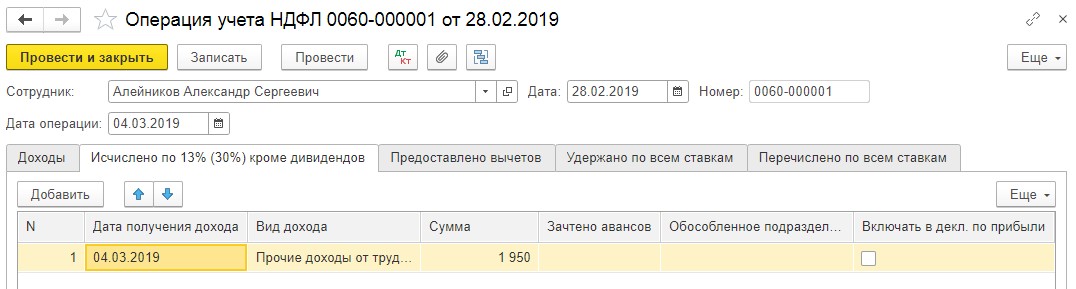

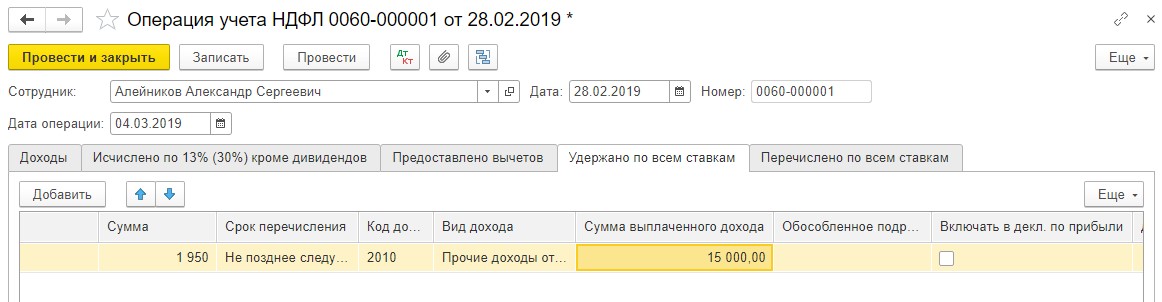

Для отражения НДФЛ дополнительно необходимо создать документ «Операция учета НДФЛ» (раздел Зарплата и кадры - Все документы по НДФЛ).

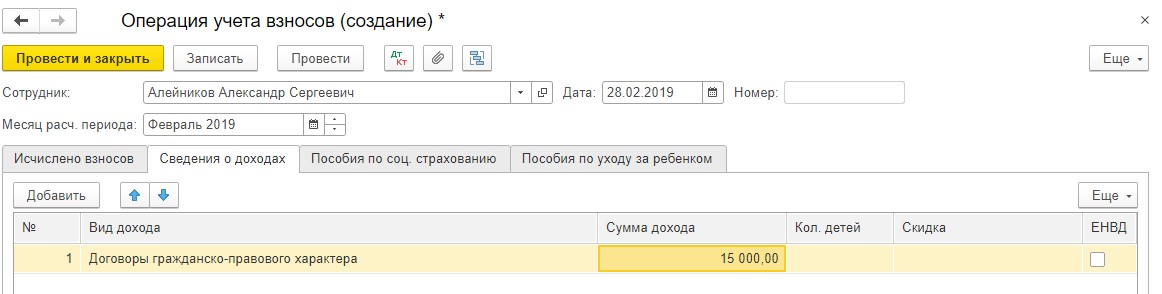

При заполнении документа следует помнить, что вознаграждения по договорам ГПХ отражаются по коду дохода 2010, а это значит, что дата получения дохода равна дате выплате вознаграждения физическому лицу.

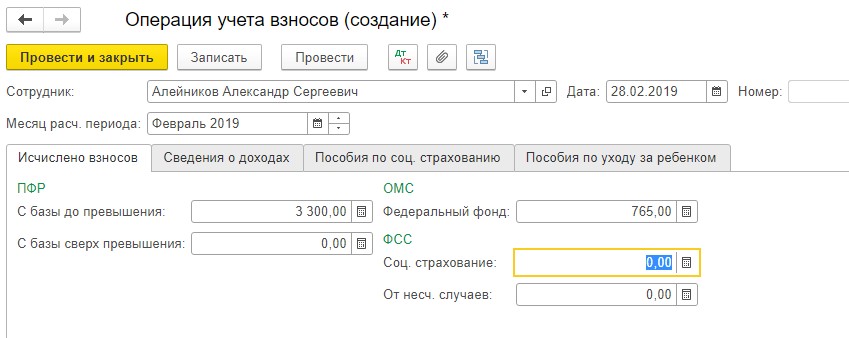

Отражение данных для учета страховых взносов происходит с помощью документа «Операция учета взносов» (раздел Зарплата и кадры - Операции учета взносов).

Начисление вознаграждений по договорам ГПХ

в программе 1С: Зарплата и управление персоналом, редакция 3.1

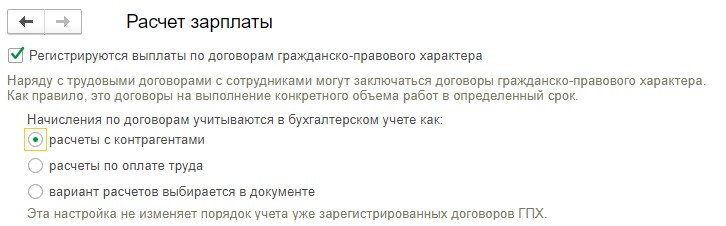

В первую очередь, перед началом работы необходимо зайти в Настройки - Расчет зарплаты, где должна быть установлена галочка напротив значения “Регистрируются выплаты по договорам гражданско-правового характера”, а также выбрано одно из значений:

1) при выборе значения “расчеты с контрагентами” все начисления вознаграждений по договорам ГПХ будут отражаться на счете 76.10 “Прочие расчеты с физическими лицами” при синхронизации с конфигурацией 1С: Бухгалтерия предприятия;

2) если вы поставите “расчеты по оплате труда”, то такие операции отражаются по кредиту счета 70 “Расчеты с персоналом по оплате труда”;

3) при выборе последнего варианта способ отражения в бухгалтерском учете задается непосредственно в самом документе.

После того, как поставили галочку “Регистрируются выплаты по договорам гражданско-правового характера” в разделе «Зарплата» появляется пункт «Договоры (в т.ч. авторские)».

Для начисления и выплаты вознаграждения по договору гражданско-правового характера в ЗУП, редакция 3 необходимо создать следующие документы:

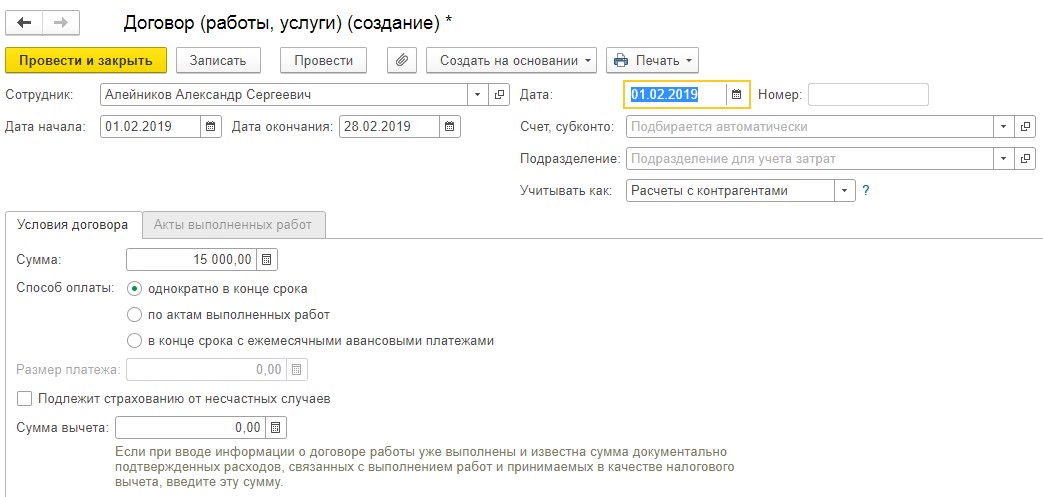

1. «Договор (работы, услуги)» - раздел Зарплата - Договоры (в т.ч. авторские) – или из карточки сотрудника по кнопке Оформить договор - Договоры (ГПХ) - Договор (работы, услуги):

При работе с документом рекомендую обратить внимание на заполнение следующих полей:

- дата начала и дата окончания работ - это период действия договора, на основании которого стаж будет включаться в СЗВ-М и СЗВ-СТАЖ;

- учитывать как - способ отражения в бухгалтерском учете, который указывается в настройке расчета зарплаты;

- сумма - указывается общая сумма вознаграждения по договору ГПХ;

способ оплаты - условия оплаты договора:

- однократно в конце срока - сумма автоматически попадает в документ «Начисление зарплаты и взносов» или «Начисление по договорам» в том месяце начисления, куда входит дата окончания договора;

- по актам выполненных работ - оплата будет производится после создания документа «Акт приемки выполненных работ» (раздел Зарплата - Акты приемки выполненных работ, также есть возможность создать с помощью кнопки «Создать на основании» из договора ГПХ);

- в конце срока с ежемесячными авансовыми платежами - оплата по договору будет производиться ежемесячно и без оформления акта (документа «Акт приемки выполненных работ»), при этом необходимо указать сумму ежемесячного платежа в поле «Размер платежа».

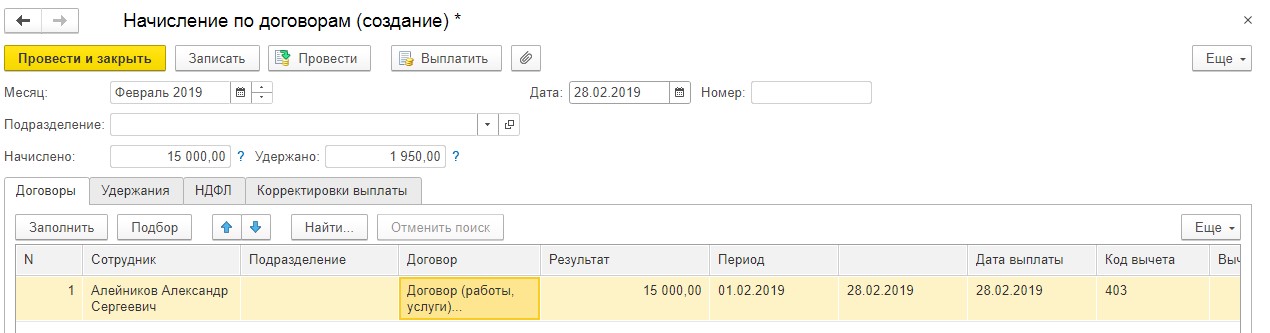

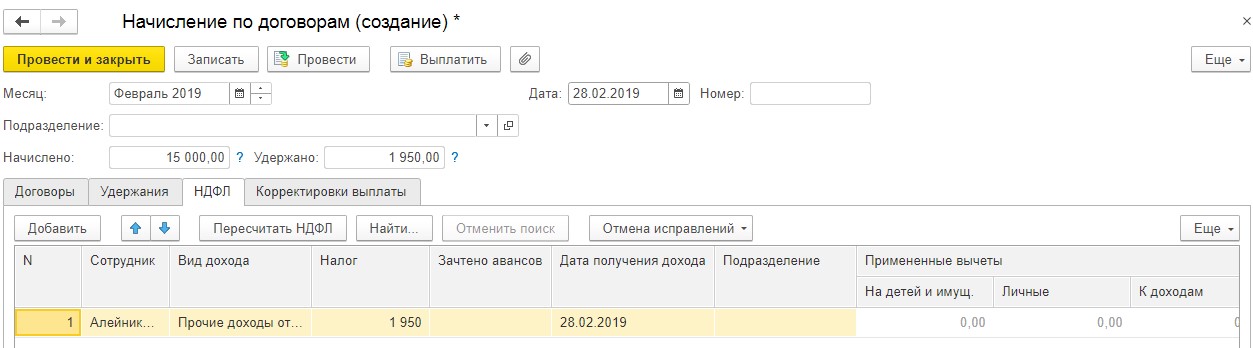

2. В зависимости от способа оплаты, который был выбран при заполнении условий договора, начисление и расчет вознаграждения могут происходить с помощью одного из двух документов: «Начисление зарплаты и взносов» (раздел Зарплата - Начисление зарплаты и взносов) или «Начисление по договорам» (раздел Зарплата - Начисление по договорам (в т.ч. авторским)).

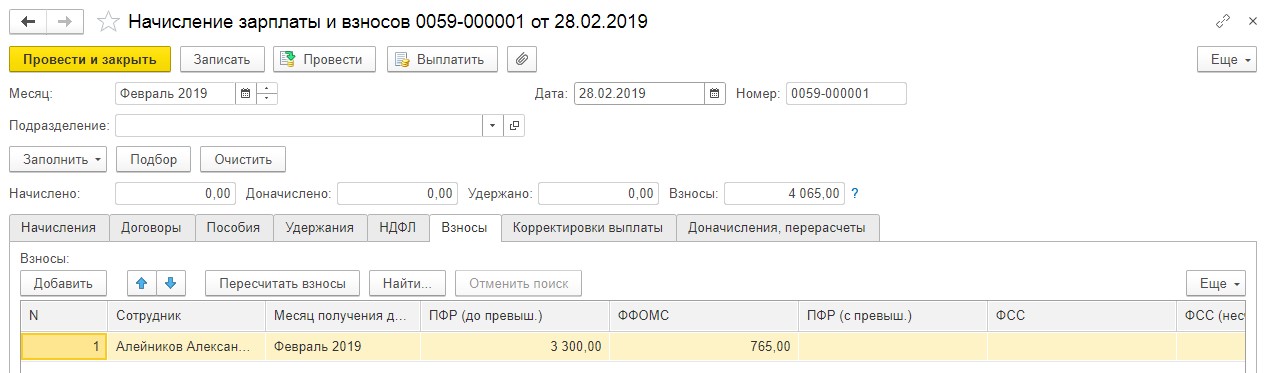

Принципиальное отличие этих двух документов между собой – это дата выплаты вознаграждения. Если необходима выплата по договору ГПХ в межотчетный период, не дожидаясь окончательного расчета заработной платы всех сотрудников, то в таком случае необходимо использовать документ «Начисление по договорам», однако страховые взносы будут рассчитаны в документе «Начисление зарплаты и взносов».

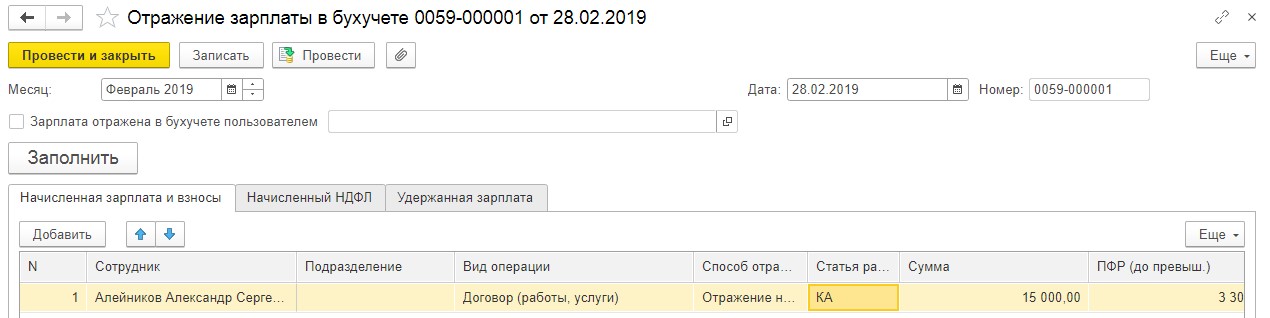

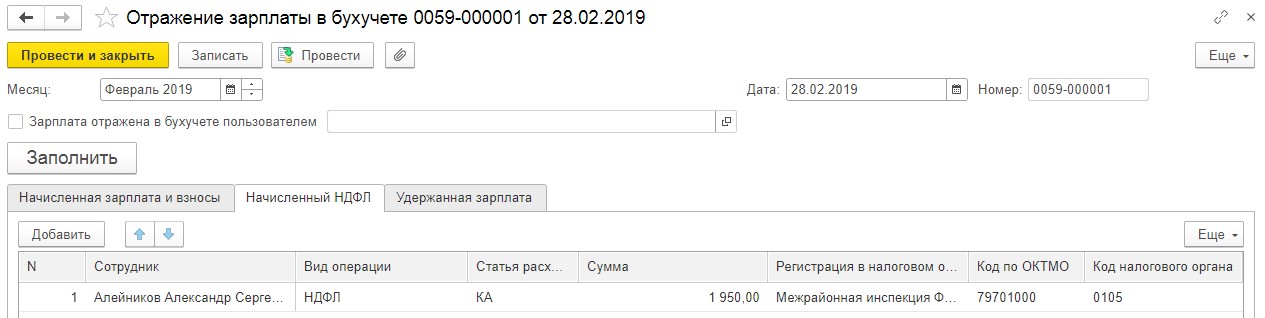

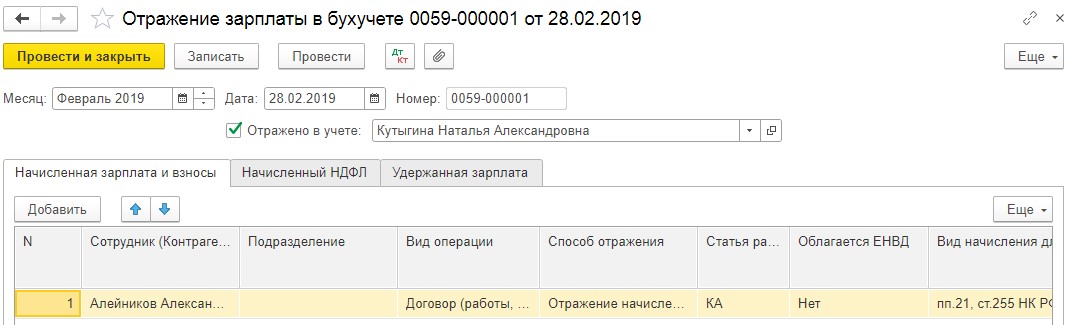

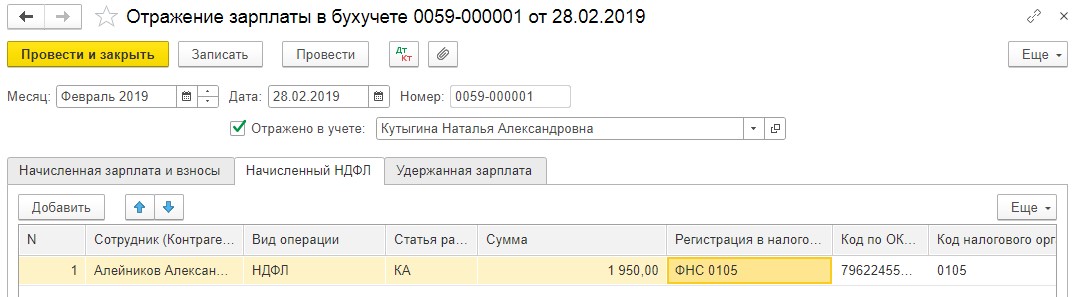

3. Для отражения начисленных вознаграждений по договорам ГПХ на счетах учета необходимо создать документ «Отражение зарплаты в бухучете» (раздел Зарплата - Бухучет - Отражение зарплаты в бухучете). Этот документ заполняется автоматически.

После проведения документа необходимо выполнить синхронизацию с программой 1С: Бухгалтерия предприятия (раздел Администрирование - Синхронизация данных).

4. После того, как данные будут перенесены, нужно войти в программу 1С: Бухгалтерия предприятия, перейти в раздел Зарплата и кадры - Зарплата - Отражение зарплаты в бухучете и выбрать последний выгруженный документ.

Документ будет отражен в бухгалтерском учете и сформирует проводки после того, как вы проверите правильность сумм и поставите галочку “Отражено в учете”, а потом проведете документ.

Автор статьи: Наталья Кутыгина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

В обязательном порядке оплатить их и проверить проводки по платежам, провести закрытие месяца. Если все сделали правильно, они автоматически лягут в КУДИР