Отпуск с первого числа в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 03.11.2022 10:38

- Автор: Administrator

- Просмотров: 27687

Начисление отпуска с первого числа в программном продукте 1С: Бухгалтерия предприятия ред. 3.0 всегда доставляет хлопот бухгалтеру. Почему? Потому что нужно и выплатить отпускные накануне конца месяца, и зарплату за этот месяц начислить, чтобы она вошла в расчет среднего заработка. А еще нужно не забыть выполнить секретное действие, иначе будет ошибка в страховых взносах, которая потянется в зарплатную отчетность. Многие бухгалтеры предпочитают не связываться с этим, даже просят сотрудников не брать отпуск в начале месяца. А зря! Не стоит бояться таких начислений! С инструкцией, описанной в этой статье, вы всегда будете начеку и сможете не допустить досадных ошибок при начислении отпуска с первого числа месяца в 1С: Бухгалтерии предприятия ред. 3.0.

Согласно законодательства выплатить отпускные работнику необходимо не позднее дня, после окончания которого остаются еще 3 календарных дня до начала отпуска.

Приведем примеры:

1. Работник идет в отпуск с понедельника, 03.10.2022. Отпускные должны быть выплачены не позднее четверга, 29.09.2022.

2. Работник идет в отпуск с пятницы, 07.10.2022. Отпускные должны быть выплачены не позднее понедельника, 03.10.2022.

3. Работник идет в отпуск со среды, 12.10.2022. Отпускные должны быть выплачены не позднее пятницы 07.10.2022 (т.к. суббота, 08.10.2022, – выходной день).

Второй и третий пример не приносит особых проблем. К этим датам обычно у бухгалтера уже есть табель выполненных работ за предыдущий месяц, и начисление отпуска проходит легко и автоматически.

Нас интересует первый случай, когда сотрудник идет в отпуск с 3 октября. Его и рассмотрим в 1С: Бухгалтерии предприятия ред.3.0 на примере работника Иванова И.И.

Напомним, что в идеале необходимо постараться соблюсти 2 условия:

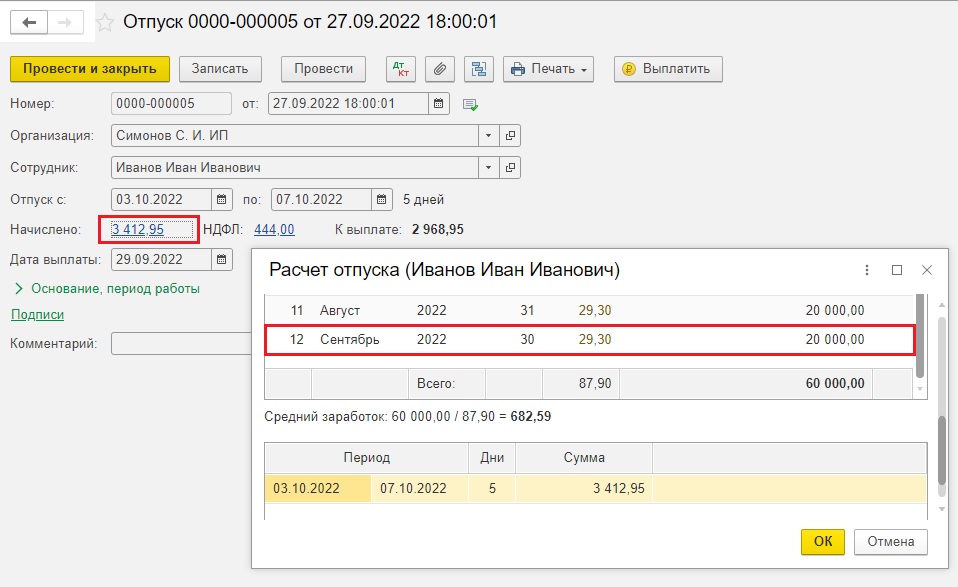

1. Выплатить отпускные 29 сентября

2. Начислить отпускные так, чтобы в расчет среднего заработка попал сентябрь. Почему сентябрь? Потому, что сотрудник идет в отпуск с октября. В расчет среднего заработка для начисления отпуска у него попадают предыдущие 12 месяцев, а именно с октября 2021 года по сентябрь 2022 г.

В 1С: ЗУП ред. 3.1 можно начислить отпуск без попадания сентябрьской зарплаты в расчет, а затем, когда будет известна заработная плата за сентябрь, пересчитать отпуск специальным алгоритмом.

В 1С: Бухгалтерии предприятия ред. 3.0 документа исправления отпуска нет, поэтому в случае необходимости пересчета отпускных придется править текущий документ начисления отпуска.

Рассмотрим алгоритм действий в легкой ситуации, когда вы знаете точную сумму зарплаты за сентябрь, например, у сотрудника начисляется оклад.

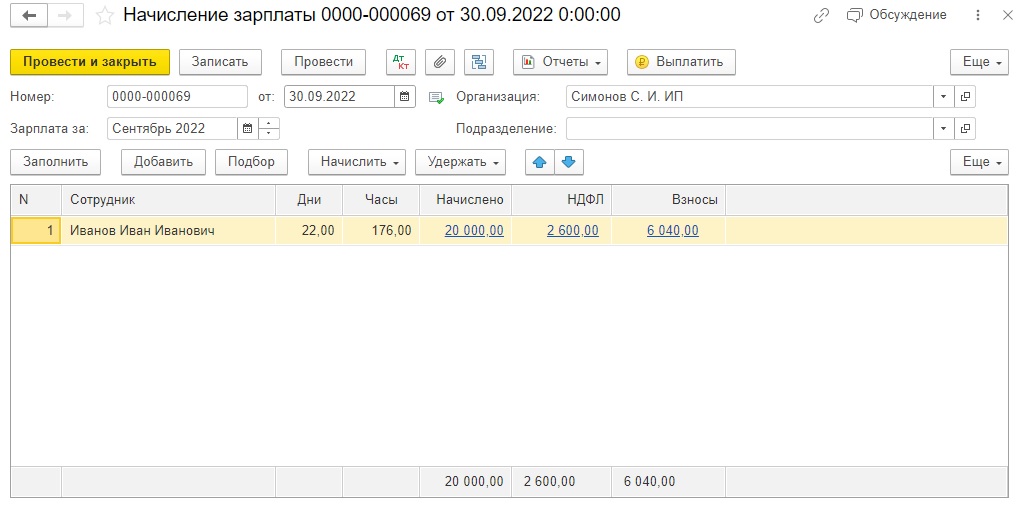

Шаг 1. Начислите зарплату за сентябрь в разделе «Зарплата и кадры» - «Все начисления» - создать «Начисление зарплаты».

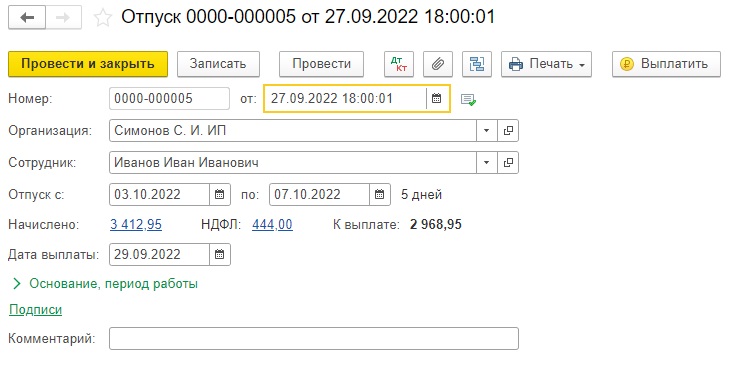

Шаг 2. В том же разделе начислите отпуск.

Провалитесь в сумму по строке «Начислено», проверьте, чтобы в расчет среднего заработка попала начисленная зарплата сентября.

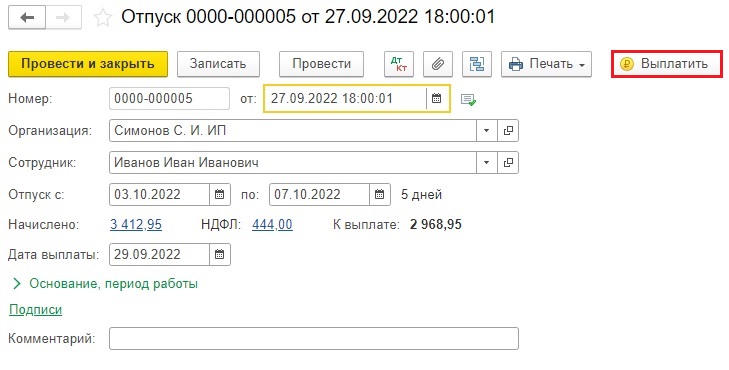

Шаг 3. Выплатим отпускные сотруднику.

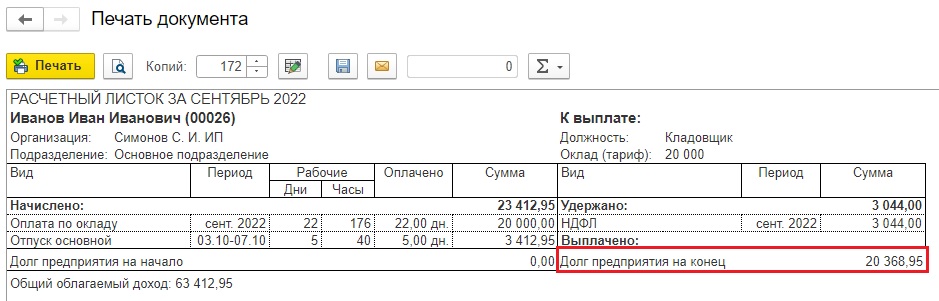

Однако сначала посмотрим его расчетный лист.

Видим, что у сотрудника начислен оклад за месяц и отпуск, сумма долга предприятия на конец месяца общая.

Теперь важно корректно сформировать ведомость на выплату отпускных.

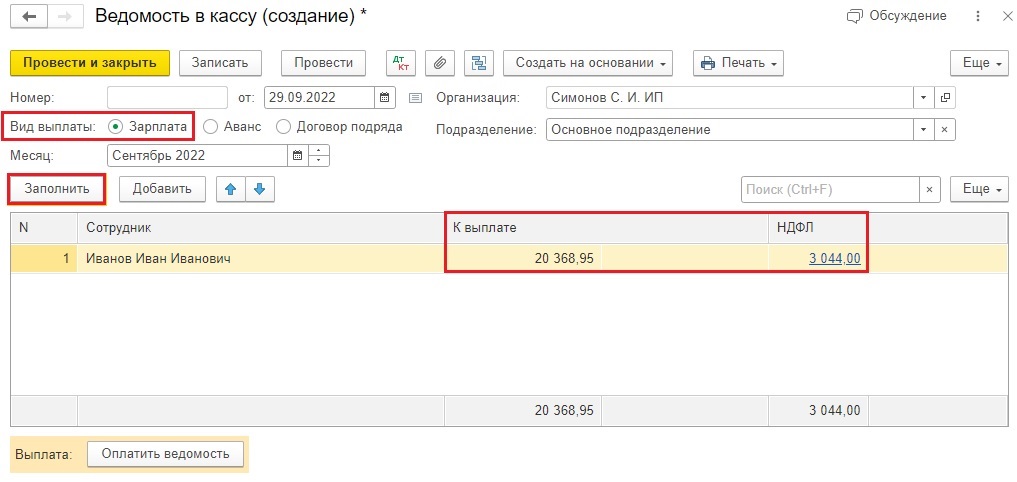

Если вы в разделе «Зарплата и кадры» - «Ведомости в банк» (или кассу) сформируете ведомость на выплату, то программа подтянет всю сумму к выплате (и зарплату, и отпускные), и НДФЛ удержит также с обеих выплат.

Это происходит потому, что программа не понимает, что отпуск и зарплата – это два разных начисления. Она всё считает, как единое целое потому, что в ведомости на выплату вы указываете Вид выплаты «Зарплата».

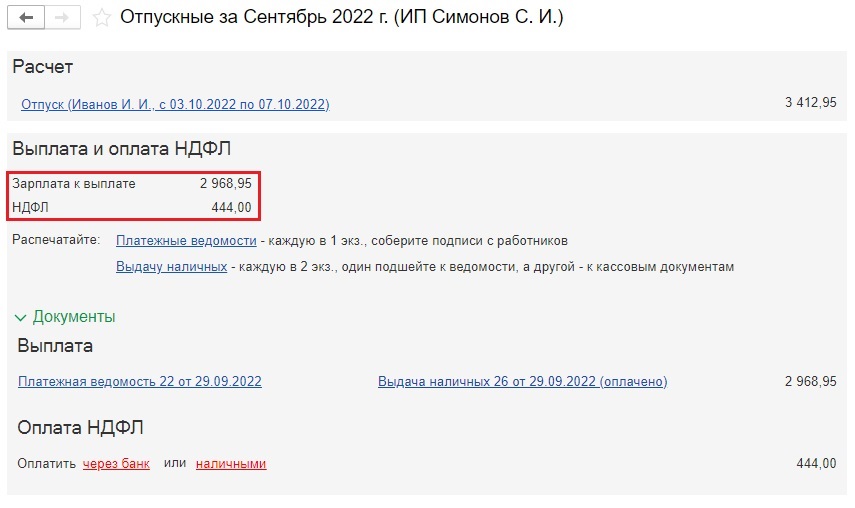

Почему так важно, чтобы ведомость на выплату отпускных содержала в себе только сумму отпускных и НДФЛ? Потому, что от даты ведомости и НДФЛ, удержанного в ведомости, данные попадают в отчет 6-НДФЛ.

Соответственно, если у вас в ведомости НДФЛ с отпуска и с зарплаты за сентябрь, то он так и попадет в одну строку отчета. Но вы ведь перечислять в бюджет планируете пока только НДФЛ с отпускных. Поэтому и в 6-НДФЛ вы должны отдельно показать НДФЛ с отпускных, и отдельно НДФЛ с зарплаты за сентябрь, выплаченной в октябре.

Чтобы выплатить только отпускные и в этой ведомости удержать НДФЛ только с отпускных у вас есть 2 варианта:

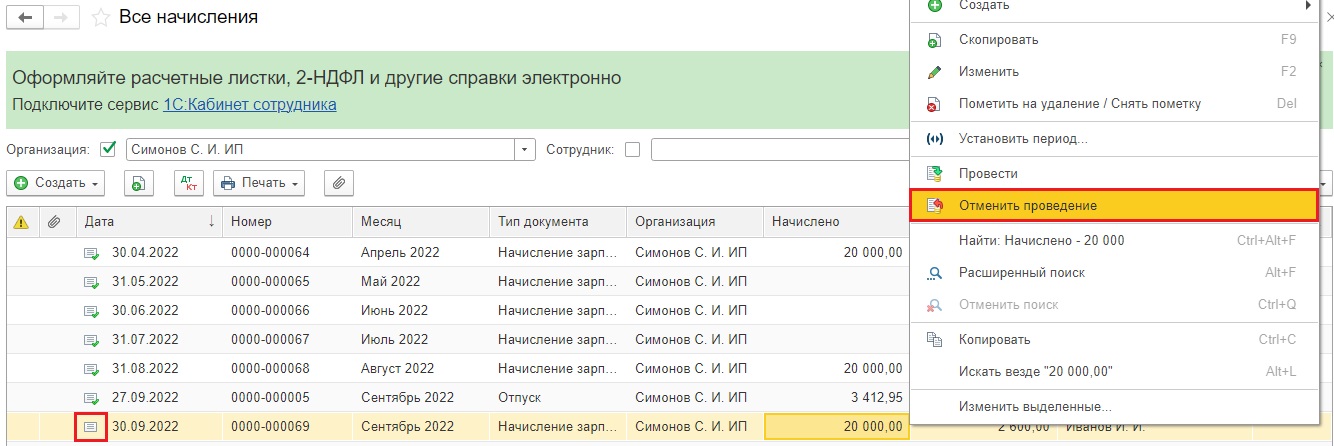

1) Распровести начисление зарплаты за сентябрь.

Тогда программа в ведомости подтянет только суммы отпускных и НДФЛ с отпускных.

2) В документе начисления отпуска нажать кнопку «Выплатить».

В этом случае программа предложит вам сформировать ведомость только на выплату отпускных, плюс платежку на перечисление НДФЛ с отпускных в бюджет.

Шаг 4. Мы подошли к секретному шагу, о котором многие забывают. Нам необходимо пересчитать страховые взносы.

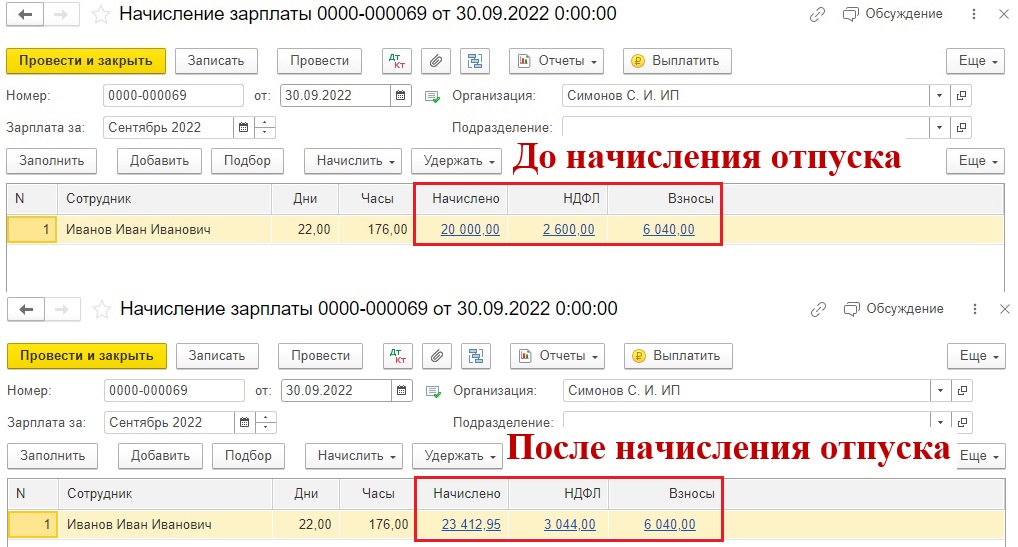

В 1С: Бухгалтерии предприятия ред. 3.0 они автоматически начисляются только в документе «Начисление зарплаты».

В нашем примере нам пришлось начислить зарплату за сентябрь, затем начислить отпуск. В связи с этим налогооблагаемая база изменилась: была 20 000 рублей, а стала 23 412,95 рублей. НДФЛ тоже изменился: был 2 600 рублей, стал 3 044 рубля. И только взносы остались неизменными.

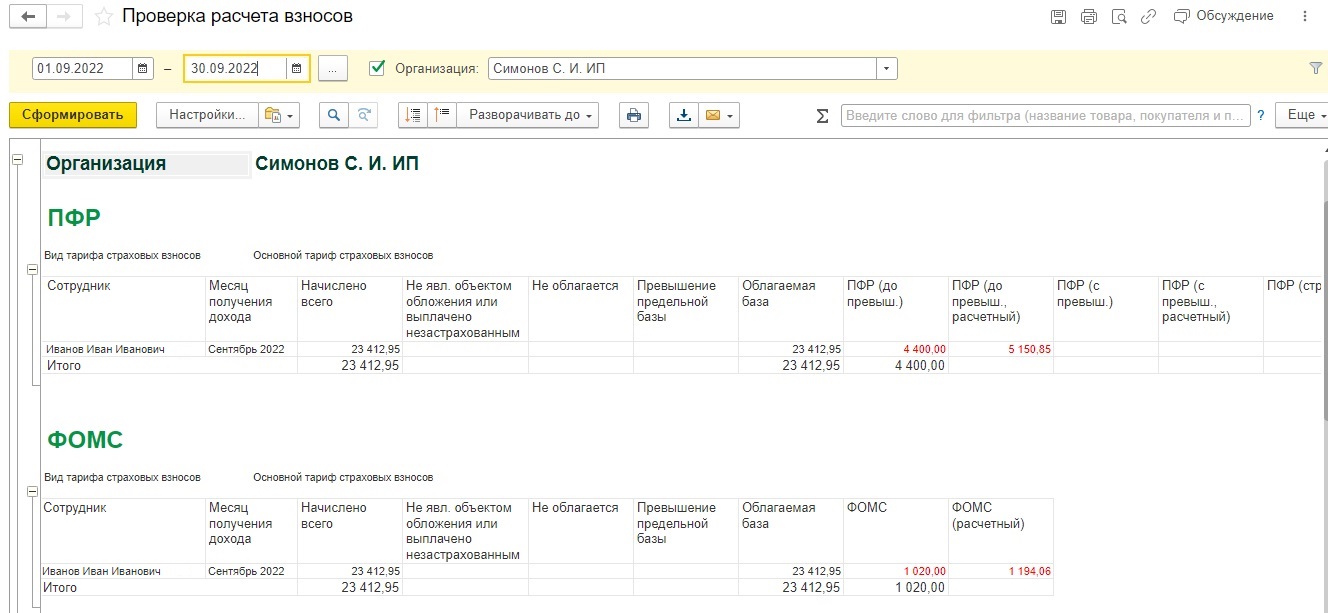

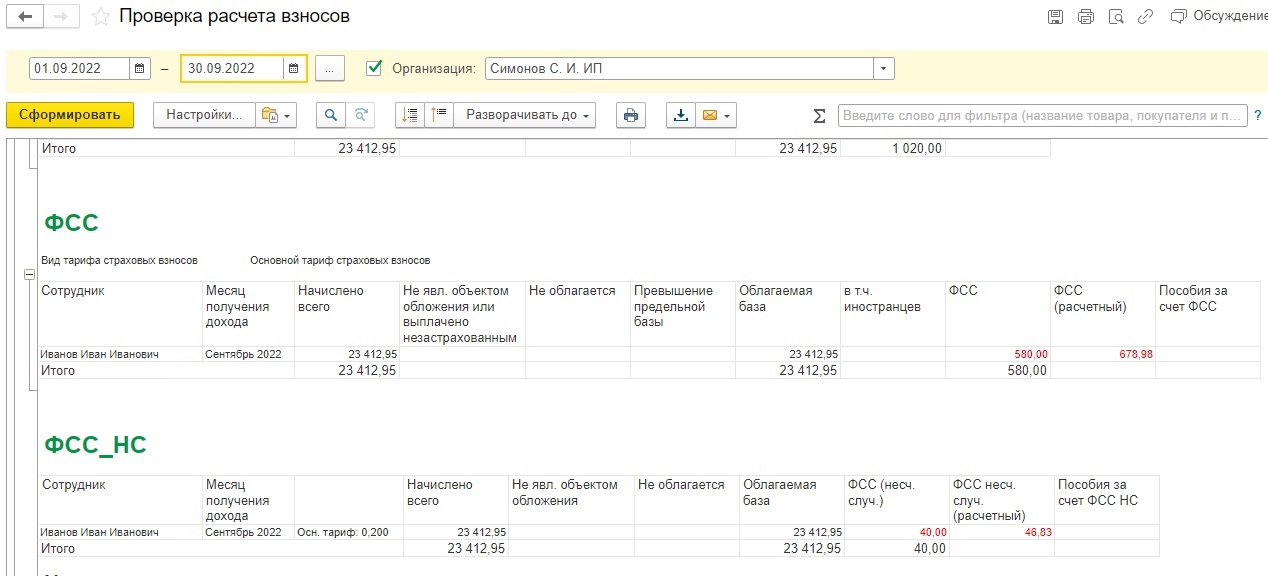

Если вы в разделе «Зарплата и кадры» - «Отчеты по зарплате» сформируете отчёт «Проверка страховых взносов», то увидите, что суммы взносов горят красным.

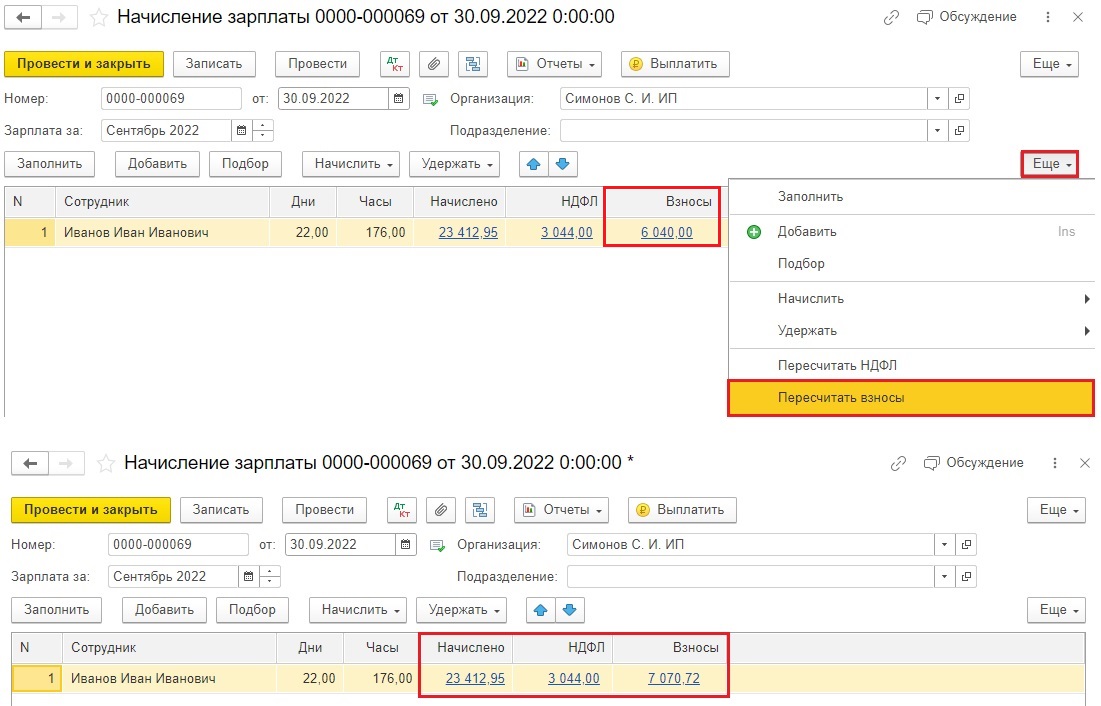

Необходимо снова зайти в начисление зарплаты за сентябрь и по кнопке «Еще» - «Пересчитать взносы».

До пересчета взносы составляли 6 040 рублей, после пересчета 7 070,72 рубля.

Как видите ничего сложного в отпуске, начинающемся с первого числа месяца, нет! Делитесь инструкцией с коллегами, сохраняйте в избранном.

Следите за нашими публикациями, скоро мы расскажем о корректном перерасчете отпускных в 1С: Бухгалтерии предприятия ред. 3.0.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Светлана, добрый день. После того как вы начислите премию и поймете, что она попадает в период для расчета среднего заработка отпускных, то придется пересчитывать отпускные. Доплачивать разницу.

Анна, добрый день. А что смущает с вычетами? Что зарплата, что премия, что отпуск - вычет либо применяется, либо нет, если он был применен ранее.