Отрицательный НДФЛ при увольнении у сотрудника в программах 1С: что делать?

- Опубликовано 26.09.2022 10:27

- Автор: Administrator

- Просмотров: 43119

Коллеги, согласитесь, краснота или минус в оборотно-сальдовых ведомостях всегда напрягают. В большинстве случаев это механическая ошибка бухгалтера, которую легко исправить в текущем периоде, например, с помощью наших рекомендаций. Ошибки прошлых периодов исправить тоже можно, но тут алгоритм действий посложнее. А вот минусы при расчете НДФЛ с зарплаты – это зачастую констатация факта. Например, у сотрудника вычетов больше, чем доход за месяц. Особенно четко это прослеживается в месяце увольнения работника. Что в этом случае делать бухгалтеру? Оставлять как есть? Или делать возврат НДФЛ? В этой статье расскажем, почему программа рассчитывает суммы с минусом и дадим рекомендации, как поступать в таких ситуациях при ведении учета в 1С: Бухгалтерии предприятия ред. 3.0 и в 1С: ЗУП ред. 3.1.

Рассмотрим такие ситуации сразу на практическом примере.

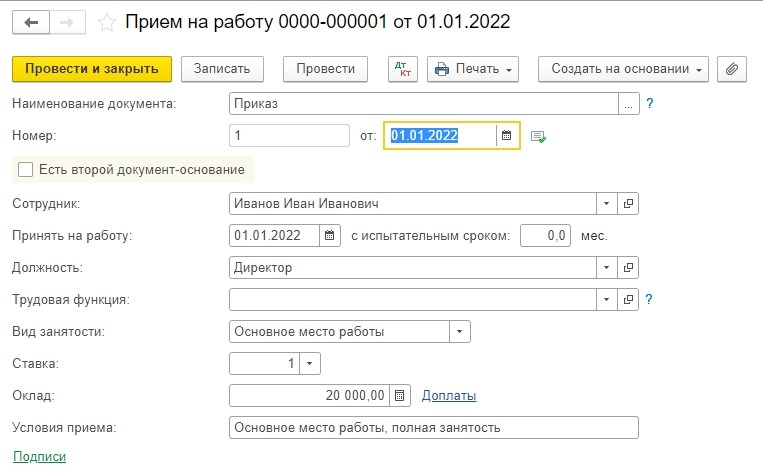

В январе на работу был принят сотрудник Иванов И.И.

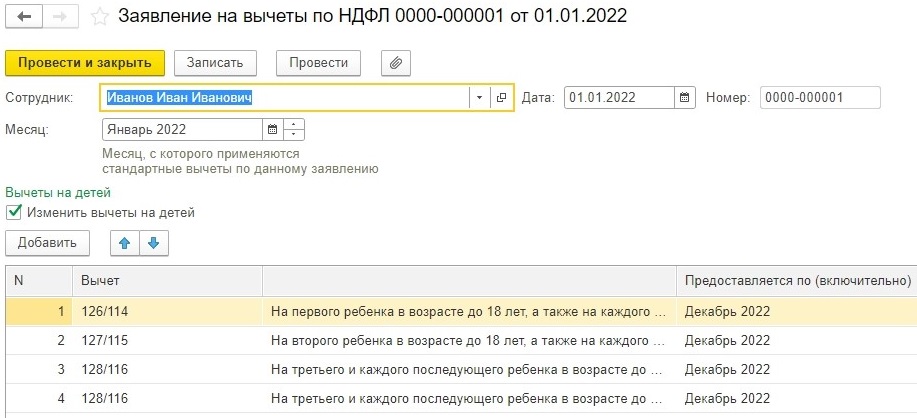

У него четверо детей. Сумма стандартных вычетов на них в общей сумме составляет 8 800 руб.

Пусть в январе месяце сотрудник отсутствовал в период с 15 по 28 января.

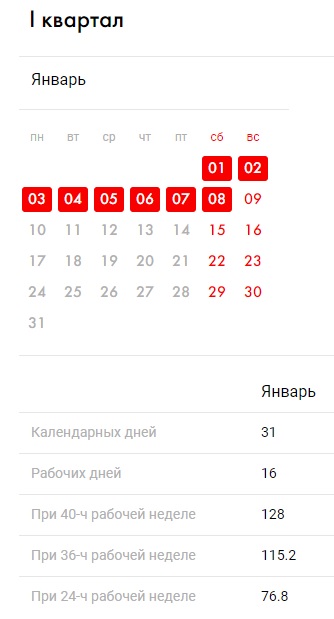

В январе 2022 г. 16 рабочих дней. Сотрудник работал всего 6 дней (с 10 по 14 января и 31 января 2022 г.)

Посчитаем сумму заработной платы за январь 2022 г. по пропорции:

16 рабочих дней – 20 000 рублей

6 рабочих дней – Х

____________________

Х = (20 000 * 6) / 16 = 7 500 рублей

Итак, начисленная зарплата составила 7 500 рублей.

Напоминаем, что вычетов у сотрудников 8 800 рублей.

НДФЛ в январе месяце будет 0 руб., т.к. применились все стандартные вычеты на детей.

Остаток непримененных вычетов в первом месяце = 1300 рублей (7500 - 8800). Они переносятся на следующий месяц.

В январе месяце у сотрудника в регистрах по НДФЛ нет зафиксированного дохода, поэтому ТОЛЬКО в первом месяце вычеты будут применяться не в полной сумме и не будет отрицательного НДФЛ.

Продолжим пример дальше.

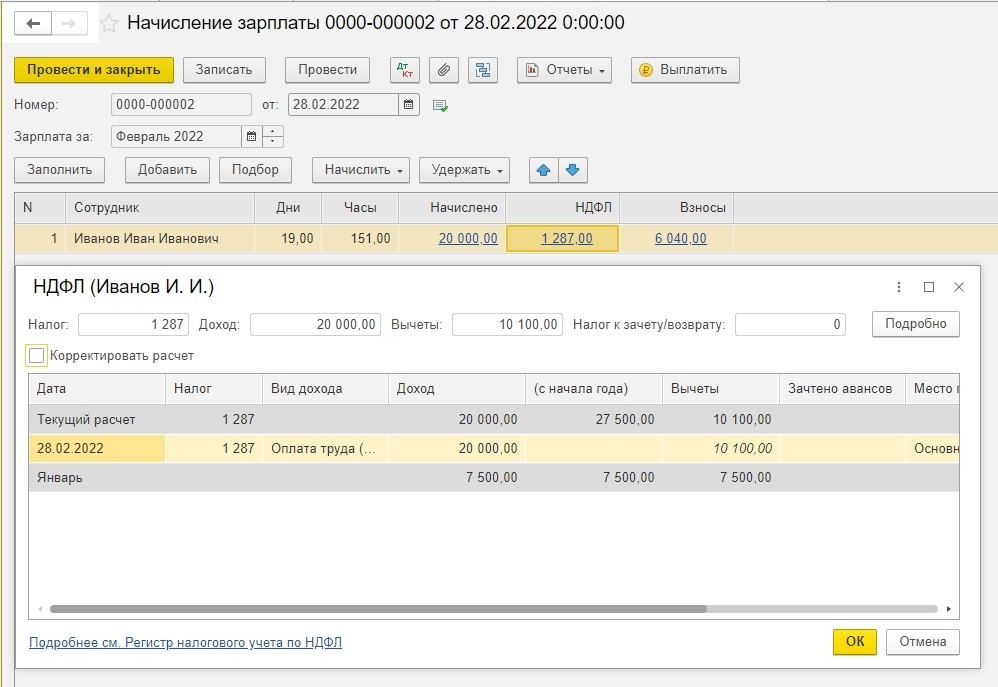

В феврале сотрудник отработал весь месяц и заработал 20 000 руб.

Программа рассчитала НДФЛ в сумме 1 287 рублей. Почему?

Потому что применились вычеты в сумме 10 100 руб. (1 300 руб. остаток непримененного вычета с января + 8 800 с февраля).

(20 000 – 1 300 – 8 800) * 13% = 1 287 рублей.

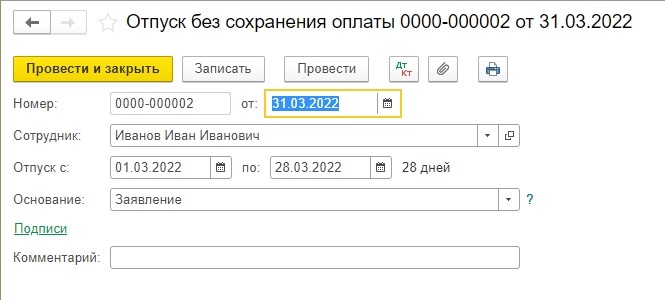

Далее в марте вновь зафиксировано отсутствие сотрудника с 1 по 28 марта.

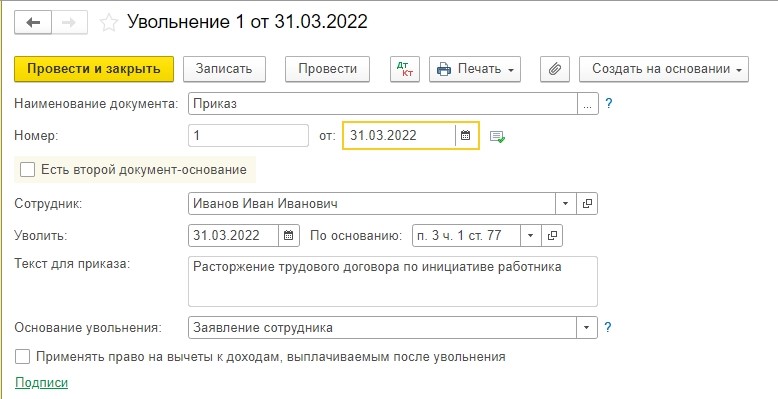

31 марта сотрудник решил уволиться по собственному желанию.

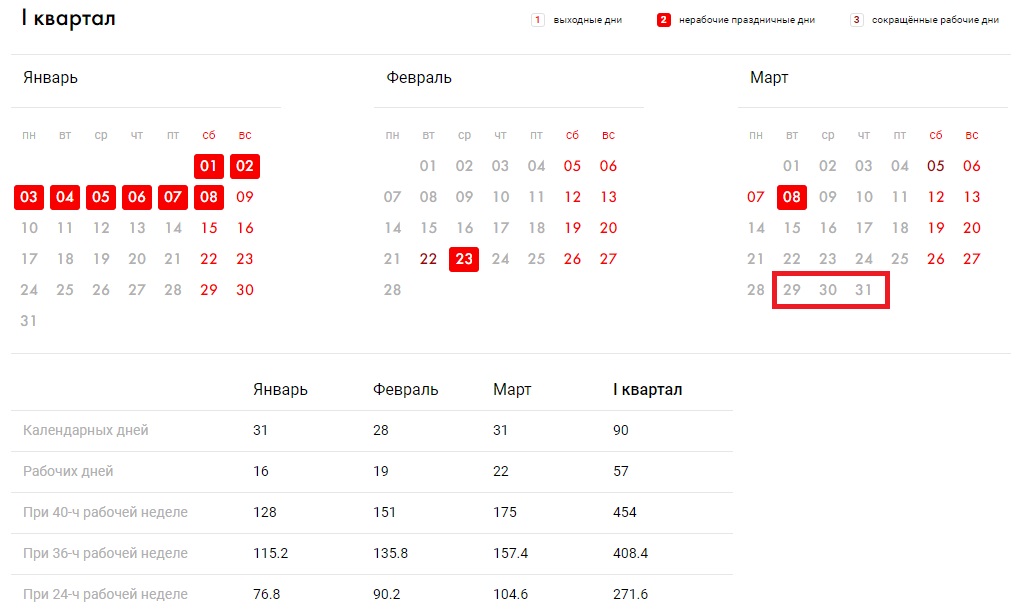

Для расчета зарплаты обратимся к производственному календарю.

В марте 22 рабочих дня, из которых наш Иванов отработал всего 3.

Вновь посчитаем зарплату за март с помощью пропорции:

22 рабочих дня – 20 000 рублей

3 рабочих дня – Х

_________________

Х = (20 000 * 3) / 22 = 2 727,27 рублей.

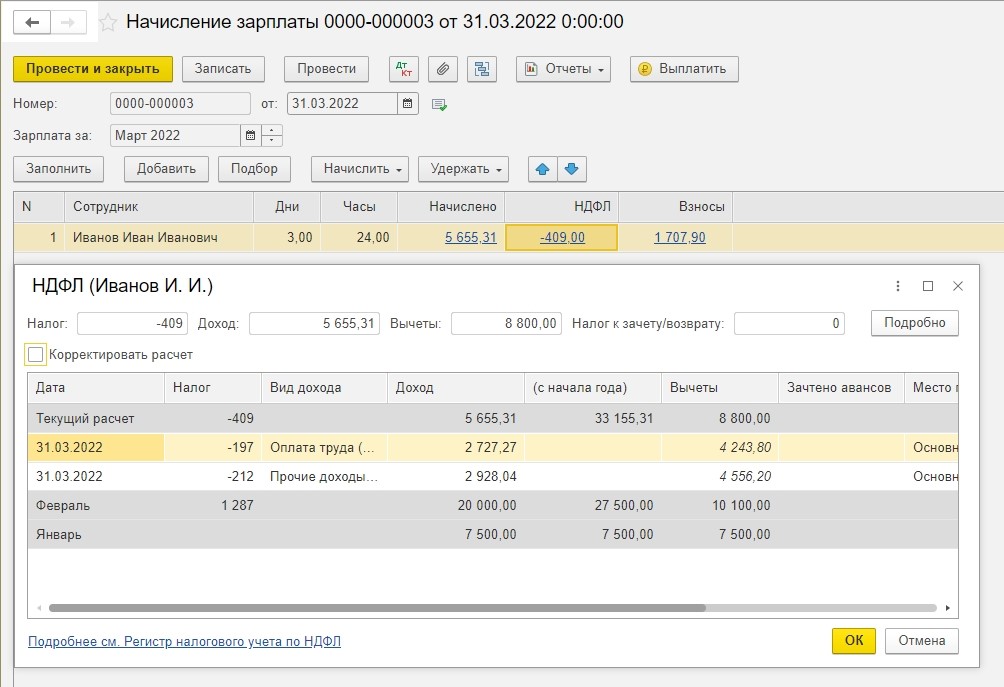

Начисленная зарплата за март равна 2 727,27 рублей, компенсация за неиспользованный отпуск 2 928,04 рублей.

НДФЛ = - 409 рублей.

Давайте разберемся почему именно – 409 рублей?

Сначала немного законодательства.

Налоговый агент исчисляет НДФЛ на дату фактического получения дохода, то есть на дату увольнения в соответствии с п. 2 ст. 223 НК РФ, нарастающим итогом с начала налогового периода применительно ко всем доходам по ставке 13%, за исключением доходов от долевого участия в организации, а также доходов, в отношении которых исчисление сумм налога производится в соответствии со ст. 214.7 НК РФ, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога (п. 3 ст. 226 НК РФ).

При таком расчете в месяце увольнения у работника может образоваться переплата НДФЛ из-за превышения суммы стандартного налогового вычета на детей над суммой начисленного за тот же месяц дохода. Однако поскольку доходы работника рассчитываются нарастающим итогом, то и сумму вычетов также следует исчислять нарастающим итогом. Также в Письме Минфина России от 24.07.2014 N 03-04-06/36470 отмечается, что в пределах одного налогового периода производится суммирование налоговых вычетов. При этом в связи с увольнением работника остаток вычета не может быть предоставлен налоговым агентом в следующих месяцах налогового периода.

Налоговый агент должен сообщать работнику о каждом факте излишне удержанного налога.

Возврат излишне удержанного налога производится на основании заявления работника за счет сумм этого налога, подлежащих перечислению в бюджет в счет предстоящих платежей как по указанному работнику, так и по иным работникам, с доходов которых налоговый агент производит удержание такого налога (п. 1 ст. 231 НК РФ).

Таким образом, в случае возникновения у налогоплательщика переплаты налоговому агенту рекомендуется запросить у него заявление о возврате налога.

Вернемся к нашему примеру.

Проверим рассчитанный НДФЛ за весь период работы сотрудника.

Вычеты за три месяца составили 26 400 рублей (8 800 * 3)

Доход с начала года = 33 155,31 рублей (7 500 рублей за январь + 20 000 за февраль + 5 655,31 рублей за март)

База для расчета НДФЛ = 6 755,31 рублей (33 155,31 – 26 400)

НДФЛ с начала года = 878 рублей (6 755,31 * 13%)

Удержанный НДФЛ составил 1287 рублей (в феврале)

Излишне удержанный НДФЛ = - 409 рублей (878 – 1287)

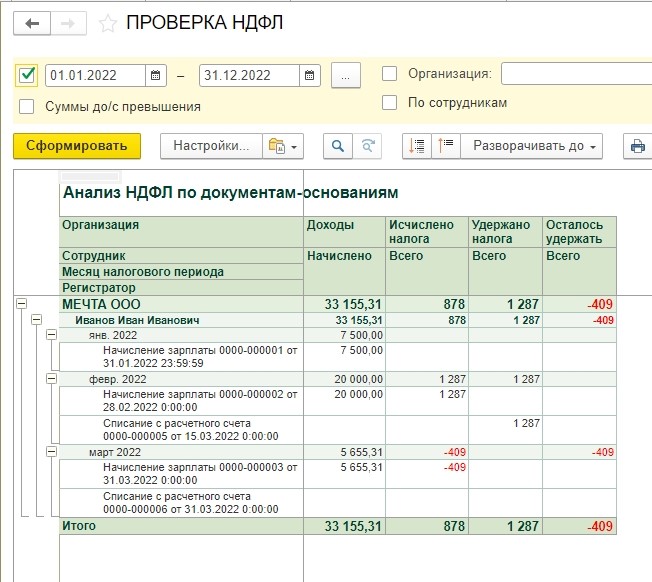

Сформируем отчет «Анализ НДФЛ по документам-основаниям».

Согласно п. 1 ст. 231 НК РФ суммы НДФЛ, излишне удержанные из доходов налогоплательщика, должны быть возвращены налоговым агентом.

Поэтому сформируем документ «Возврат НДФЛ».

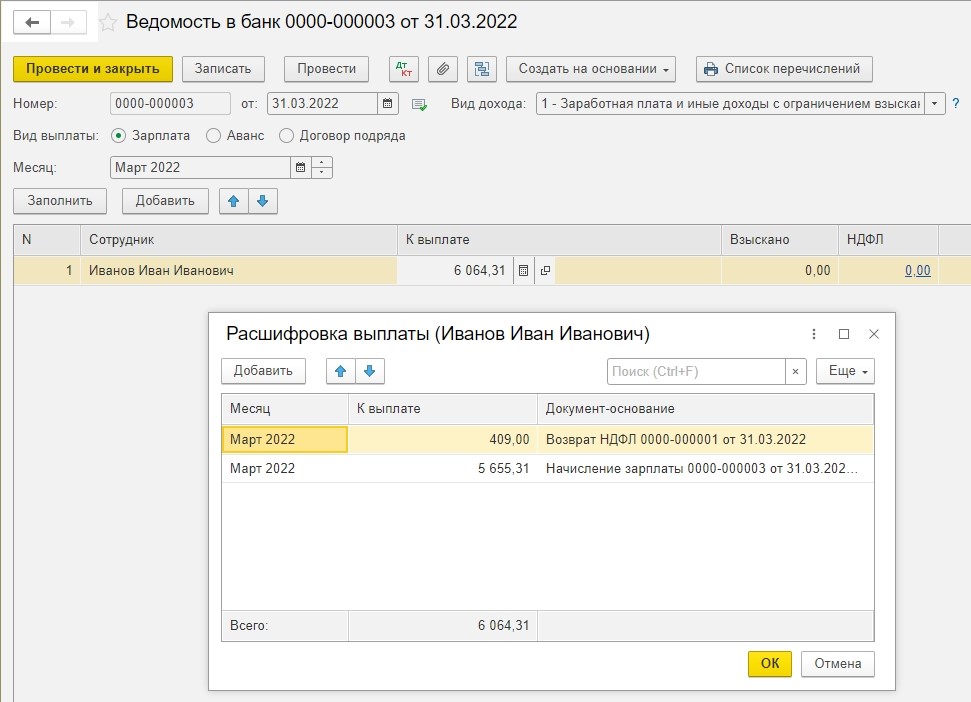

Теперь можем переходить к созданию ведомости на выплату окончательного расчета.

Важный нюанс! При автоматическом заполнении сумма к выплате автоматически (без документа «Возврат НДФЛ») увеличивается на сумму излишне удержанного налога. Если оставить ведомость с автоматическим заполнением, то не пройдет нужного движения по регистрам НДФЛ. И в отчетности по НДФЛ зависнет излишне удержанный налог.

Поэтому обязательно проверяем ведомость на наличие строки с документом-основанием «Возврат НДФЛ». Так же проверяем сумму к выплате по заработной плате. Она не должна быть увеличена на излишне удержанный налог.

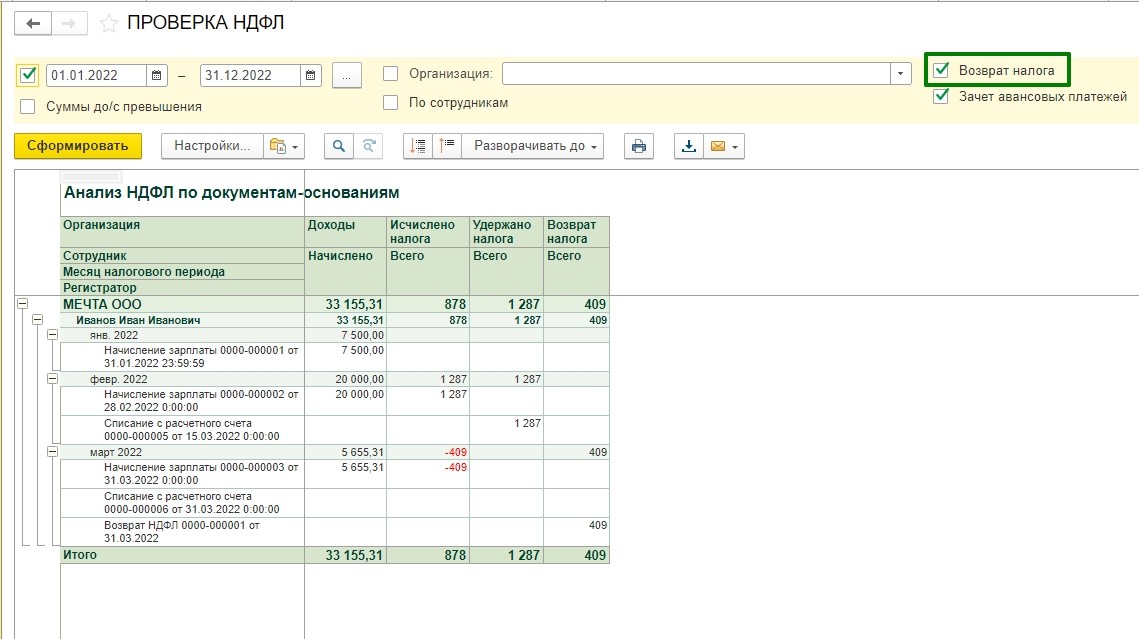

Не забудьте окончательно проверить НДФЛ этого сотрудника после выплаты зарплаты.

Используем наш отчет по НДФЛ с установленной галочкой «Возврат налога». Арифметика простая: Удержанный налог – Возвращенный налог = Исчисленный налог.

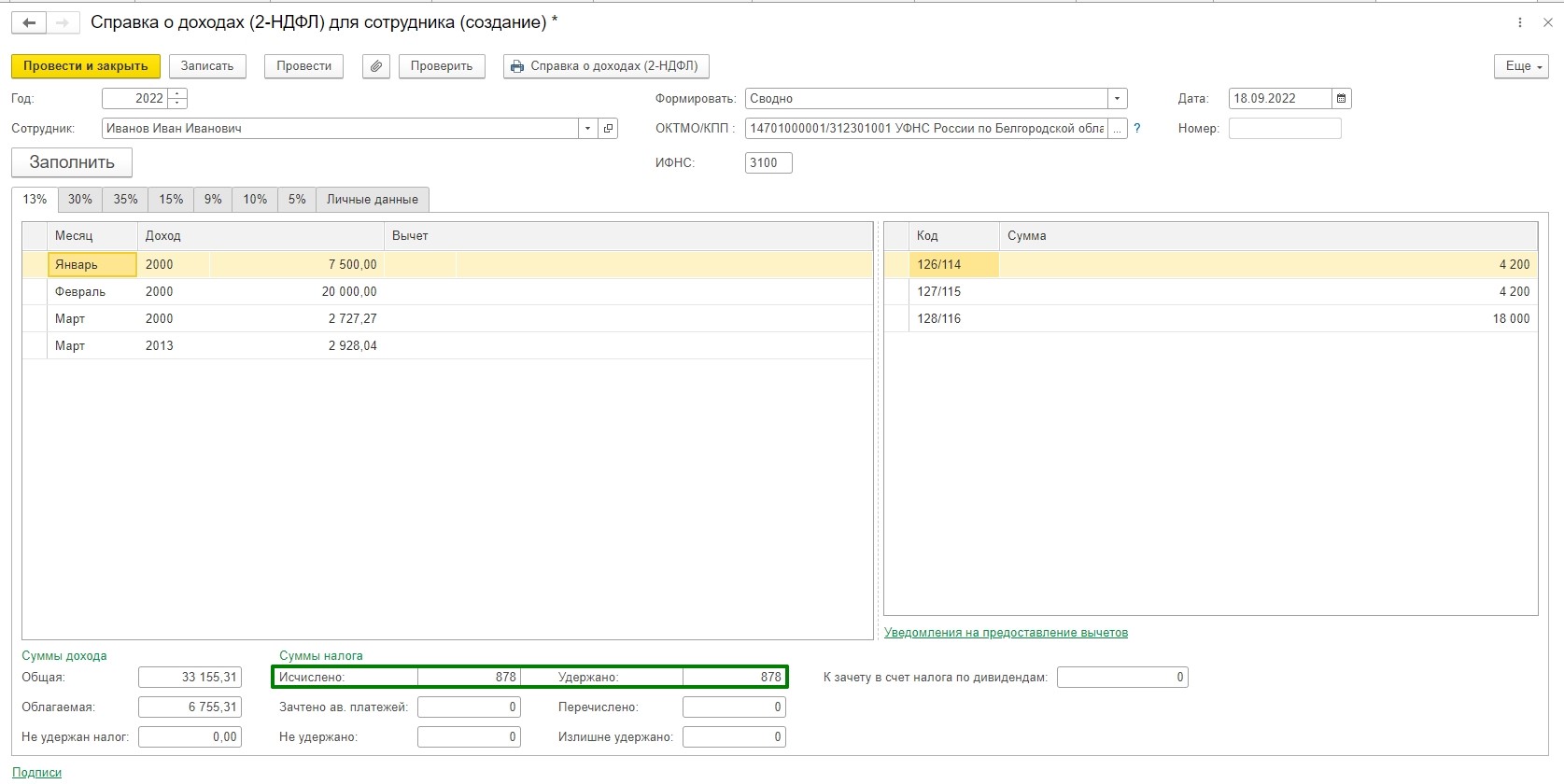

Проверим справку 2-НДФЛ по сотруднику. Исчисленный налог равен удержанному. Этого мы и добивались.

Автор статьи: Татьяна Букаренко

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Ирина, добрый день. Да, вы должны эти 409 рублей сотруднику. Они излишне у него удержаны. В статье эта сумма включена в окончательный расчет с сотрудником (скриншот № 13).