Почему не заполняются суммы НДФЛ и на руки сотруднику в ведомости на выплату зарплаты в программах 1С?

- Опубликовано 11.09.2023 12:37

- Автор: Administrator

- Просмотров: 64707

Мы заметили, что публикации, в которых мы приводим причины того или иного поведения программы, очень популярны среди бухгалтеров. Например, почему доходы и расходы ИП на ОСНО не попадают в КУДИР, 10 причин почему товар списан, а его себестоимость нет, почему в ведомости на выплату зарплаты появляется надпись «в том числе долг за предыдущий период»...? Продолжим добрую традицию и приведем основные причины почему не заполняются суммы в ведомости на выплату зарплаты в программах 1С, причем речь пойдет и о сумме сотруднику на руки, и о сумме НДФЛ. Материал уникальный, собранный буквально по крупицам, сохраняйте в закладки, делитесь с коллегами!

Сначала напомним, что для того, чтобы суммы как НДФЛ, так и на руки сотруднику в принципе появились в ведомости, сначала необходимо начислить вознаграждение сотруднику.

То есть снова и снова обращаем ваше внимание, что должна соблюдаться хронологическая последовательность ввода документов в программу:

- сначала начисление аванса / за первую половину месяца (и в 1С: ЗУП, и в 1С: Бухгалтерии предприятия);

- затем формирование ведомости на выплату аванса (и в 1С: ЗУП, и в 1С: Бухгалтерии предприятия);

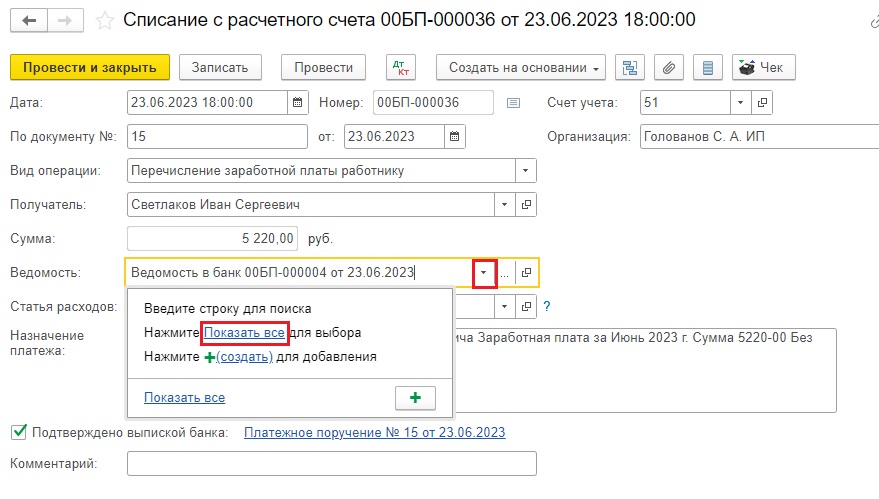

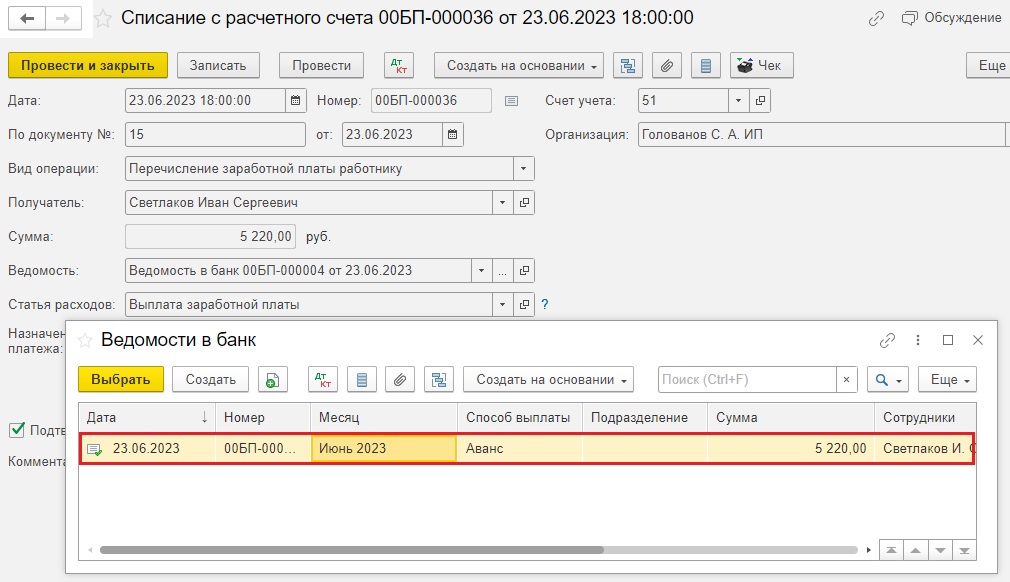

- и только потом «подтягивание» ведомости в документ перечисления аванса - списание с расчетного счета или расходный кассовый ордер (только в 1С: Бухгалтерии предприятия).

То же самое с окончательным расчетом:

- сначала начисление окончательного расчета за месяц (и в 1С: ЗУП, и в 1С: Бухгалтерии предприятия);

- затем формирование ведомости на выплату окончательного расчета (и в 1С: ЗУП, и в 1С: Бухгалтерии предприятия);

- и только потом «подтягивание» ведомости в документ перечисления зарплаты - списание с расчетного счета или расходный кассовый ордер (только в 1С: Бухгалтерии предприятия).

Межрасчетные документы, такие как отпуск, больничный, командировка, отгул, работа в выходные и праздники и т.д. вводятся до момента начисления аванса или окончательного расчета. Т.е. сначала вводим все «отсутствия» сотрудника на рабочем месте, а затем проверяем верно ли программа делает начисление аванса или окончательного расчета.

Если вы соблюдаете последовательность ввода документов, но суммы в ведомости некорректно отображаются или не отображаются вовсе, то следует проверить следующие моменты.

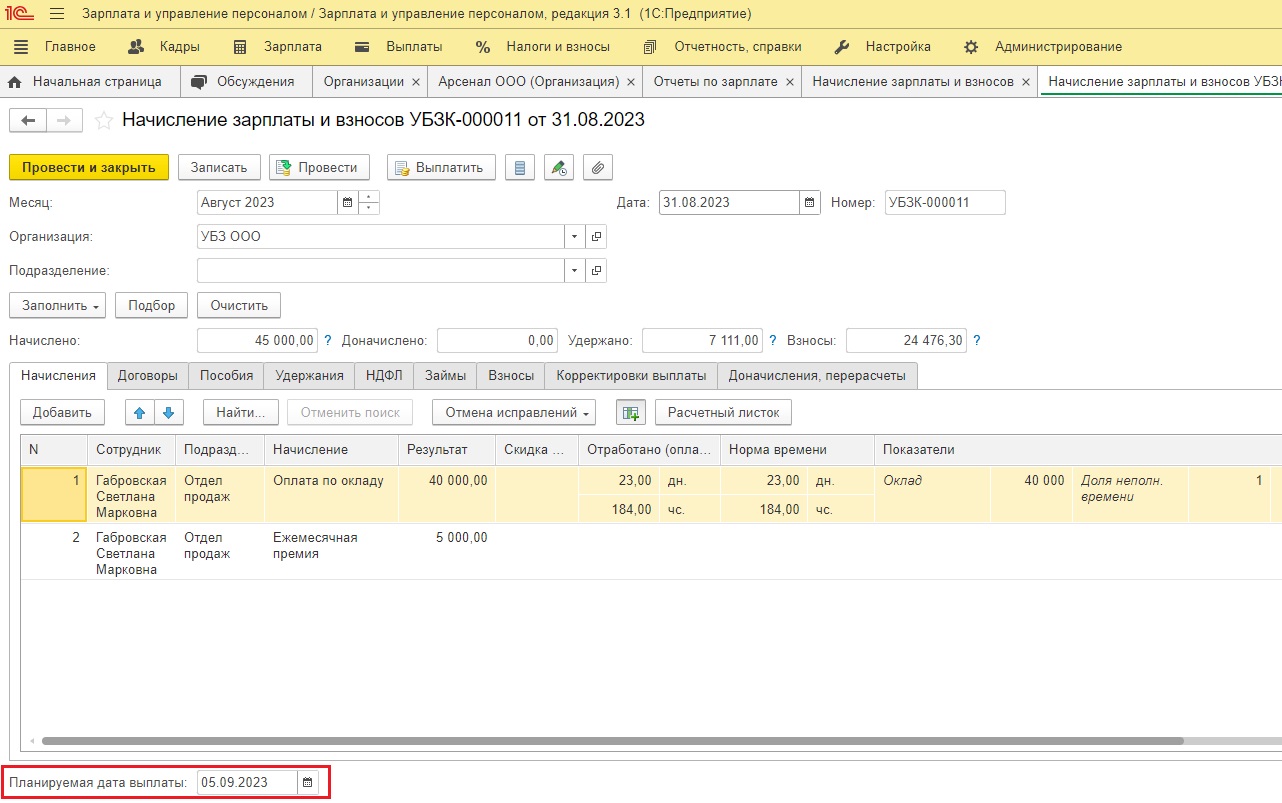

Причина № 1 - Разные месяцы начисления и выплаты зарплаты

Очень часто мы видим ошибку, когда пользователи думают так: «Раз зарплата за январь выплачивается в феврале, значит месяц начисления нужно указать февраль». Это неверно.

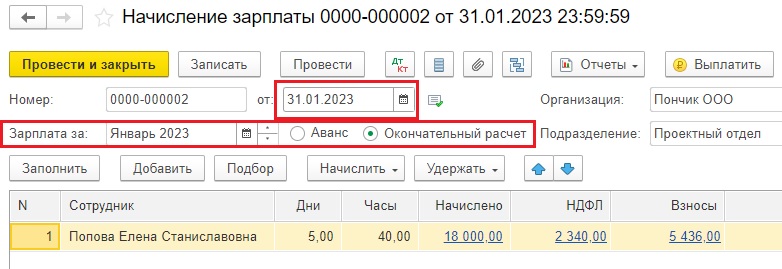

Начисление окончательного расчета за январь должно выглядеть так:

Документ начисления зарплаты:

Дата документа - 31.01.2023 г.

Месяц начисления зарплаты - январь

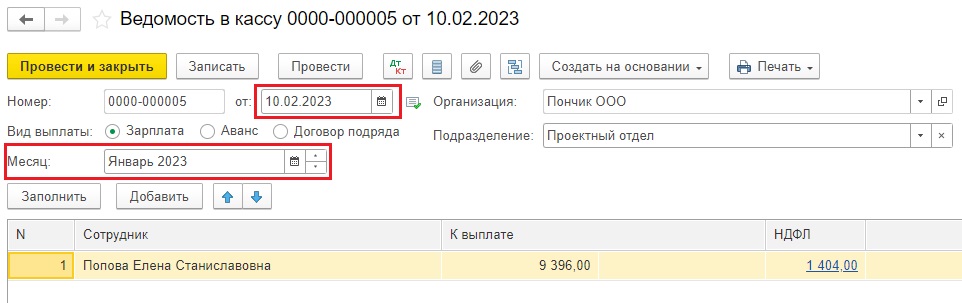

Ведомость на выплату окончательного расчета:

Дата документа - февральская фактическая, например, 10.02.2023 г.

Месяц начисления зарплаты - январь!!!!

Причина № 2 – Разные налоговые в документах начисления и выплаты зарплаты

Это нередкая ситуация, которая пока, к сожалению, не очень хорошо автоматизирована в 1С.

Алгоритм работы программы следующий: начисление и удержание НДФЛ должно производиться в разрезе одной налоговой. Если сначала начислили сумму в одной налоговой, а затем перевели сотрудника в другое подразделение и пытаетесь сформировать ведомость на выплату, то НДФЛ не удержится. Часто бывает, что и сумма к выплате на руки сотруднику при этом не считается.

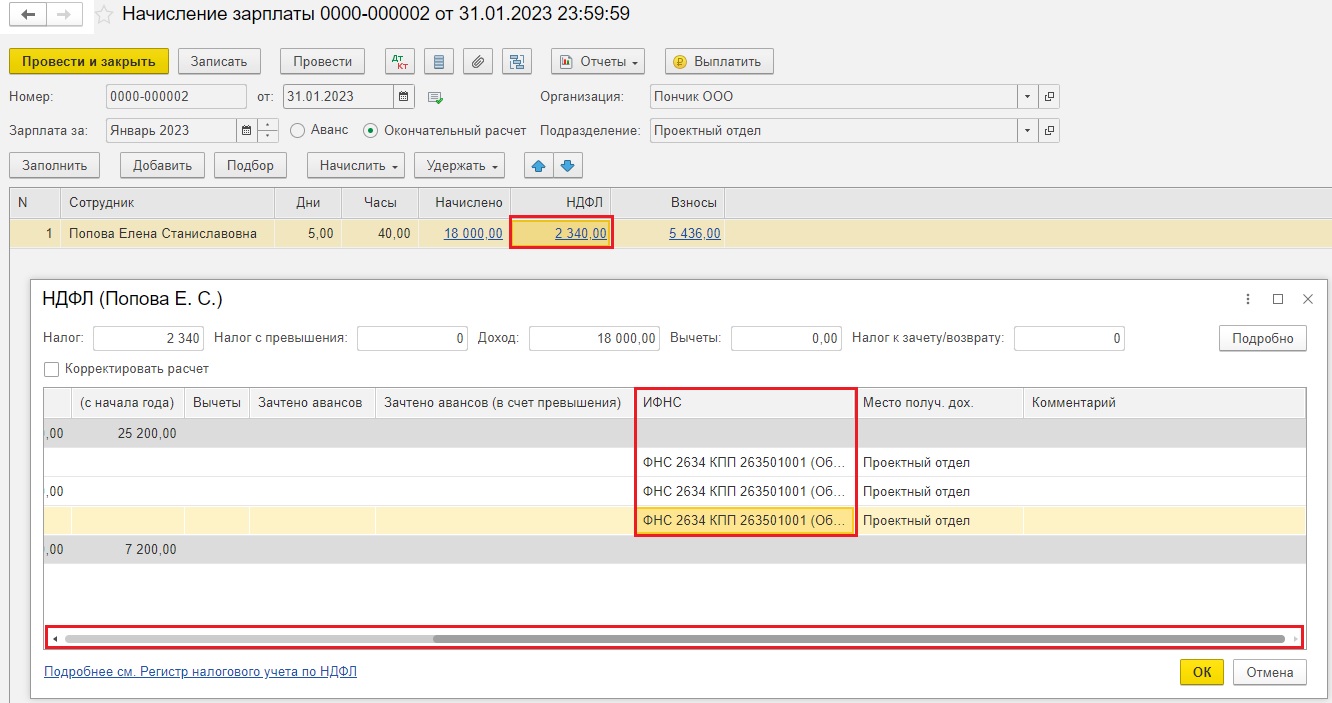

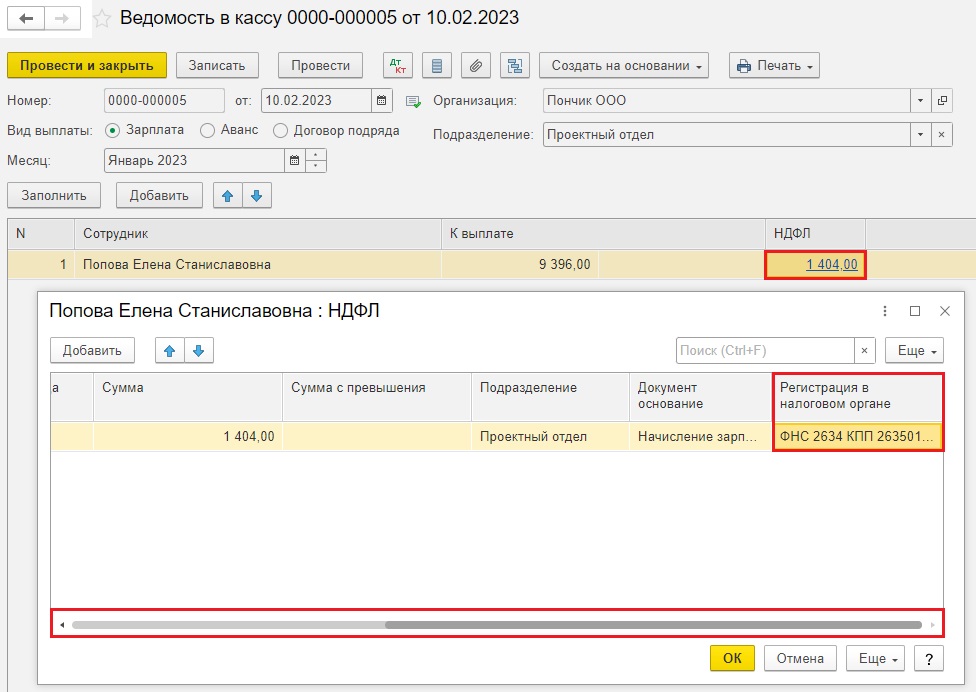

Как проверить какая налоговая указана в документах?

Зайдите в начисление зарплаты или ведомость на выплату, провалитесь в сумму по столбцу «НДФЛ», в открывшемся окне прокрутите ползунок вправо и найдете столбик ИФНС. Там как раз и указана та ФНС, по которой прошло движение зарплатных в регистрах.

Проверьте совпадают ли налоговые в документах начисления и выплаты по сотруднику.

Недавно была ошибка в 1С: Бухгалтерии предприятия: в начислении зарплаты пропала ФНС; для её исправления нужно было заново перезаполнить документ (не просто отменить документ начисления и заново провести, а перезаполнить, т.е. нажать на кнопку «Заполнить»). Возможно у вас устаревший релиз как раз с этой ошибкой.

Причина № 3 – Настройки НДФЛ в 1С: ЗУП ред. 3.1

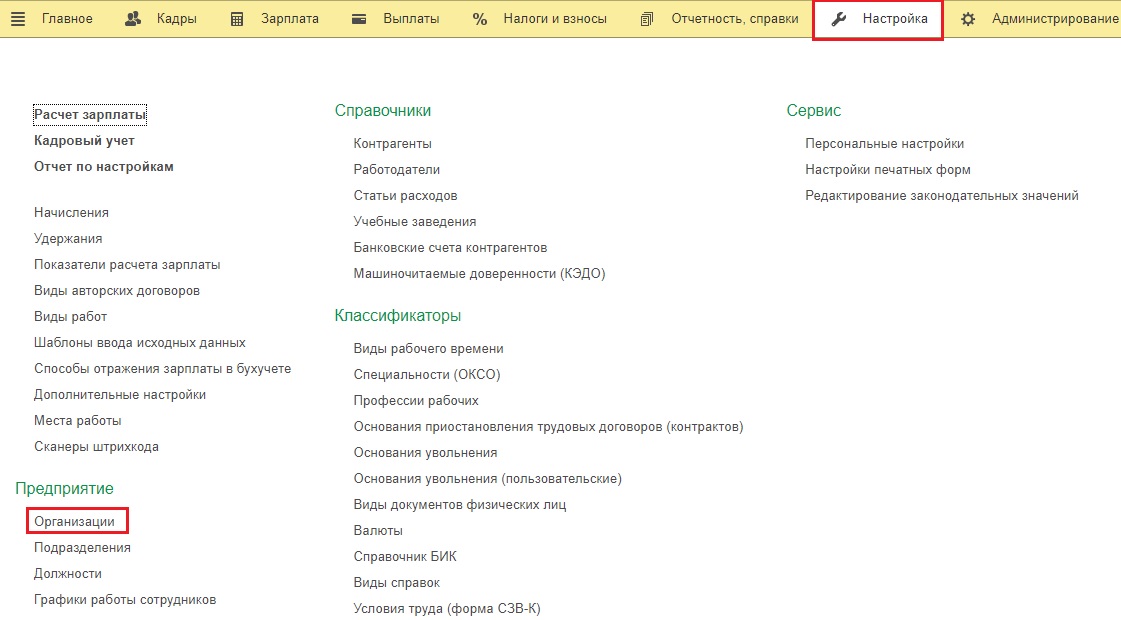

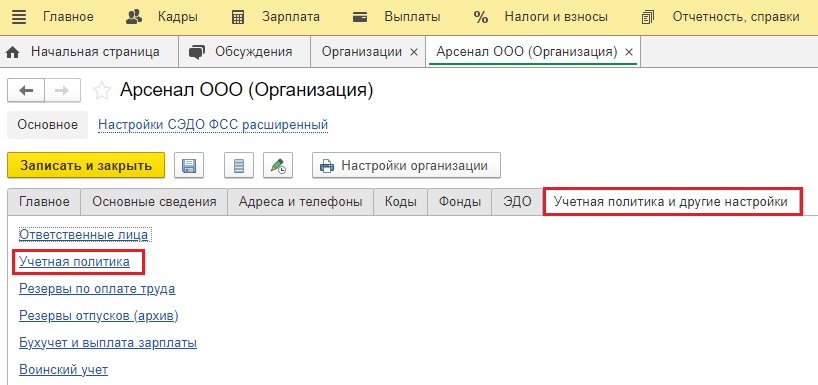

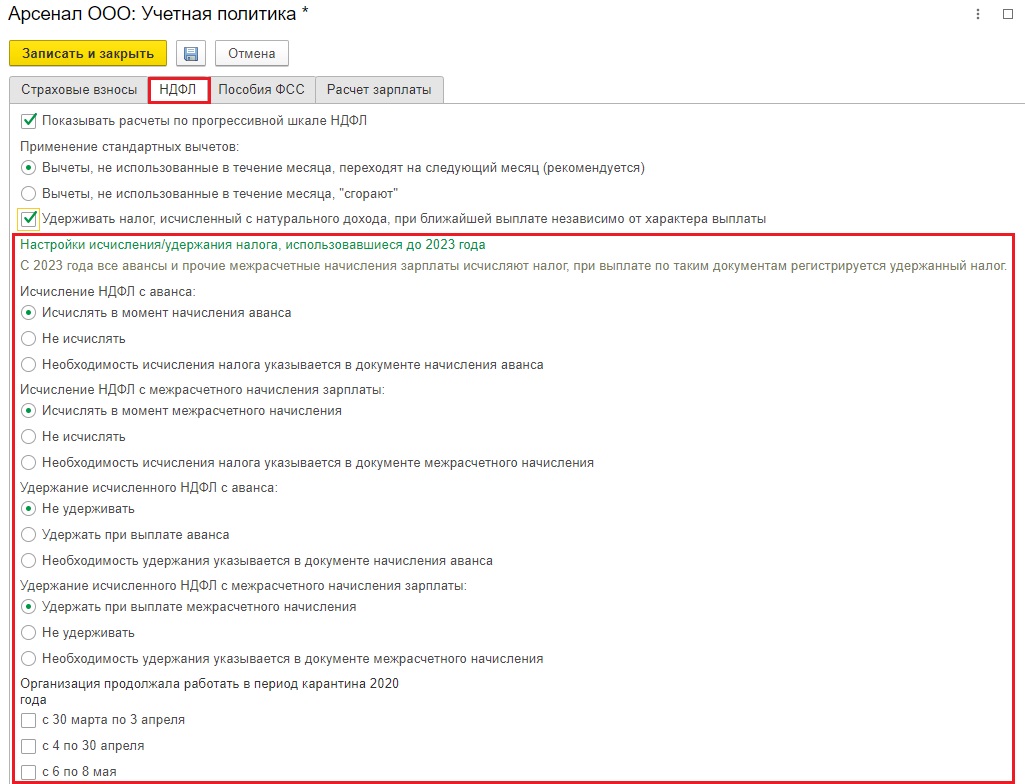

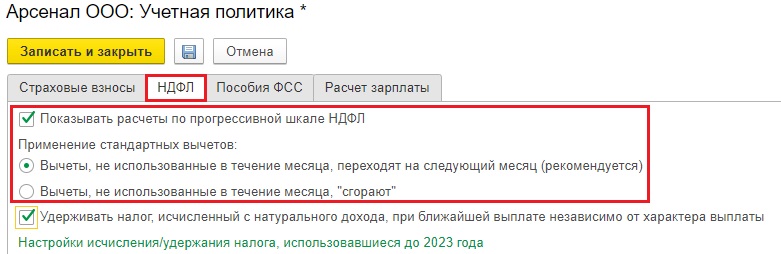

Еще с 2019 г. в 1С: ЗУП налогу на доходы физических лиц был посвящен целый блок настроек. Они работали до наступления 2023 г., поэтому, если вы по каким-то причинам разбираетесь с НДФЛ 2022 г. и более ранних периодов, то посмотрите верные ли настройки у вас указаны в разделе «Настройка» - «Организации» - «Учетная политика и другие настройки» - «Учетная политика» - «НДФЛ».

Что касается 2023 г., то теперь нельзя выбрать нужно ли исчислять или удерживать налог при той или иной выплате. Согласно нововведений в законодательстве с 2023 г. при любом начислении вознаграждения сотруднику регистрируется НДФЛ исчисленный, при выплате вознаграждения НДФЛ появляется НДФЛ удержанный. Эти настройки нигде не включаются, т.к. этот алгоритм «вшит» в программу.

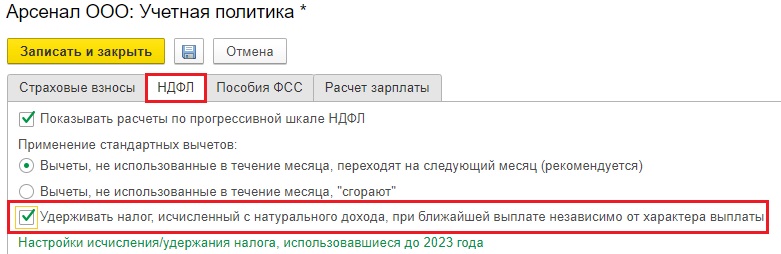

Кстати, в 1С: ЗУП давно была проблема, что с натурального дохода не удерживался НДФЛ в аванс, он удерживался только при окончательном расчете. Начиная с релиза 3.1.27.51 от 16.08.2023 г.., там же в настройках учетной политики, добавлена возможность удерживать НДФЛ, исчисленный с натурального дохода, при ближайшей выплате, независимо от характера выплаты.

Причина № 4 – Вычеты НДФЛ

Это тоже одна из самых распространенных причин почему НДФЛ считается в

программа не так, как вы этого ожидаете. А раз НДФЛ не тот в документе, значит и сумма на руки сотруднику другая.

Во-первых, проверьте настройки НДФЛ по вычетам.

В 1С: ЗУП настройки находятся в разделе «Настройка» - «Организации» - «Учетная политика и другие настройки» - «Учетная политика» - «НДФЛ».

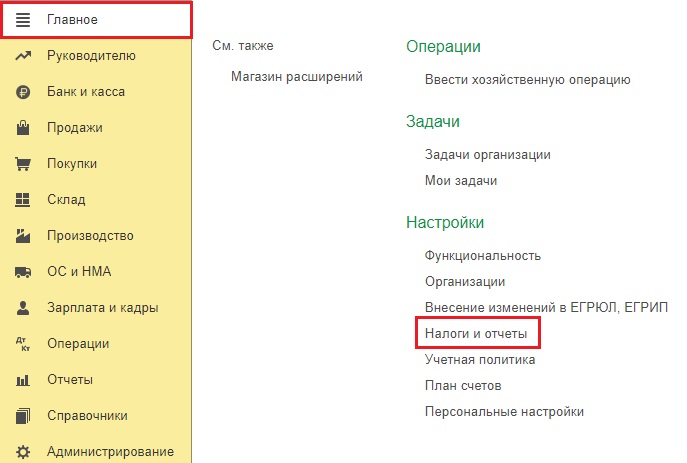

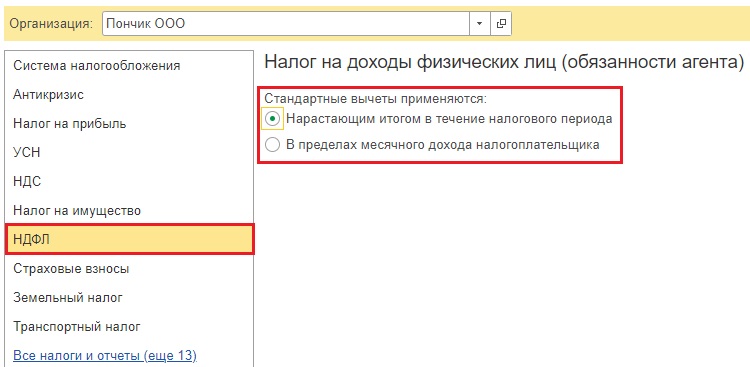

В 1С: Бухгалтерии предприятия настройки вычетов находятся в разделе «Главное» в пункте «Налоги и отчеты»:

Рекомендуется установить именно эти настройки, приведенные на наших скриншотах.

Во-вторых, если при начислении зарплаты или выплате сумма НДФЛ не соответствует вашим ожиданиям, проверьте может применился вычет НДФЛ у сотрудника (стандартный, имущественный и т.д.).

Кстати, с 2023 г. вычеты задваиваются, и это нормальная корректная ситуация.

Также напоминаем, что если в отдельные месяцы налогового периода у сотрудника не было дохода или доход начислялся и выплачивался не за каждый месяц налогового периода, а сразу за несколько месяцев, то стандартные налоговые вычеты предоставляются за каждый месяц налогового периода, включая те месяцы, в которых не было выплат дохода (письмо Минфина России от 15.02.2018 № 03-04-05/9654). Тем самым вычет будет уже не задваиваться, а увеличиваться кратно ещё больше.

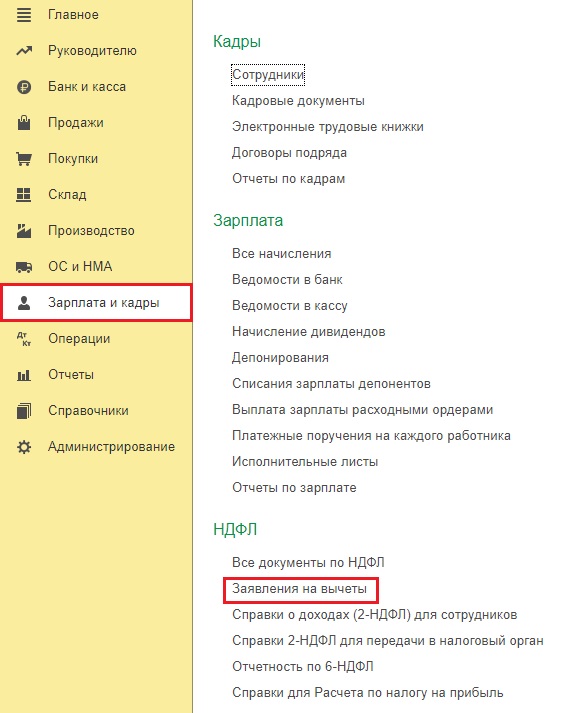

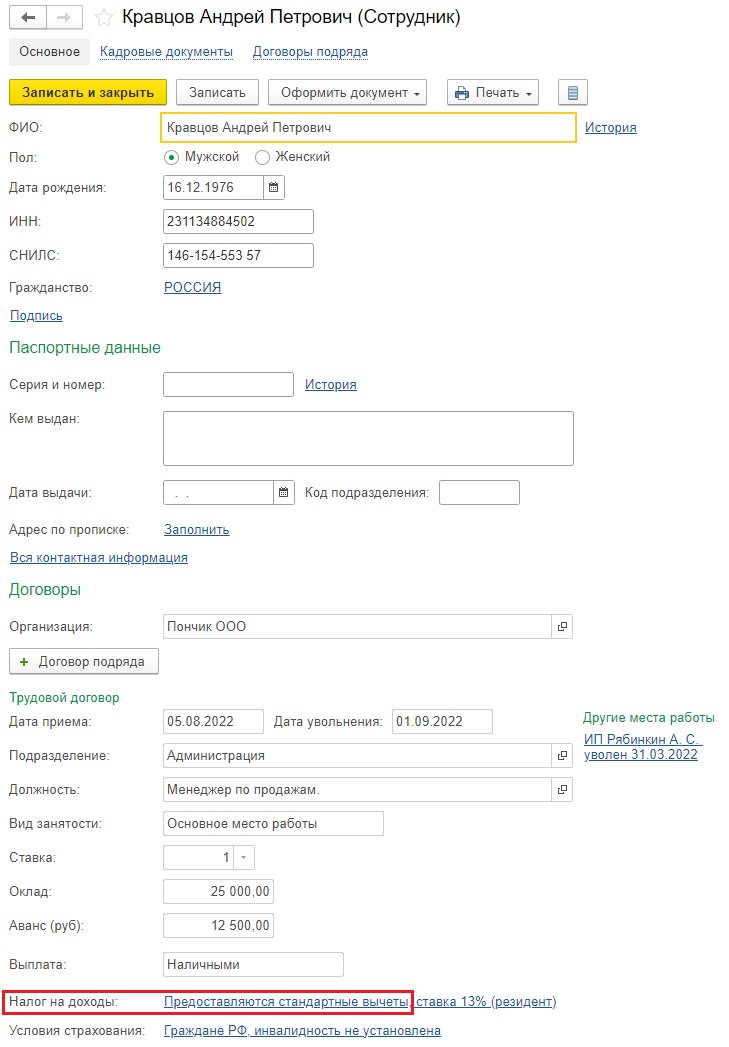

Ввод вычетов в 1С: Бухгалтерию предприятия производится:

- в разделе «Зарплата и кадры» - «Заявления на вычеты»;

- в самой карточке сотрудника внизу в поле «Налог на доходы».

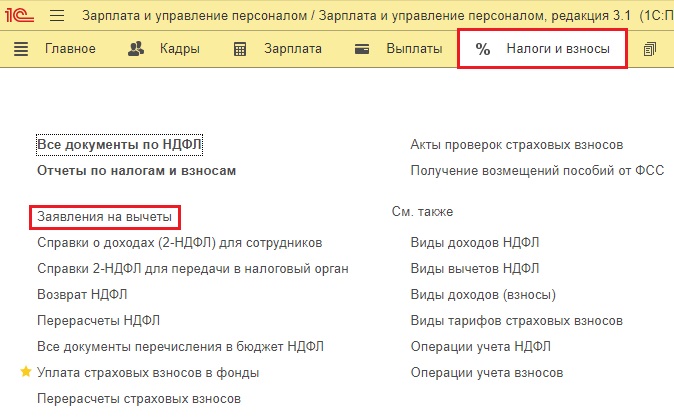

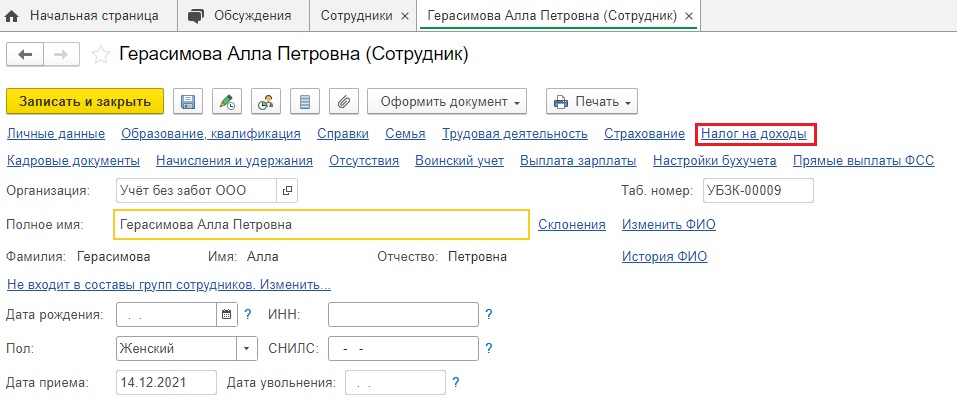

В 1С: ЗУП ввод вычетов производится также возможен в 2 случаях:

- в разделе «Налоги и взносы» - «Заявления на вычеты»;

- в самой карточке сотрудника в поле «Налог на доходы».

Вычет применяется к первой выплате дохода месяца!

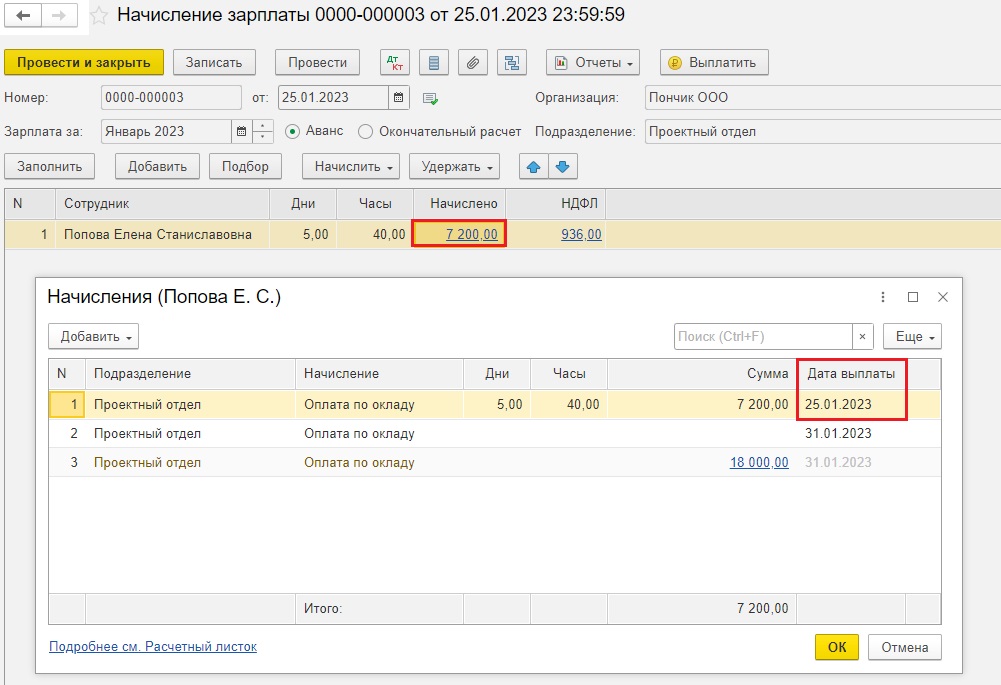

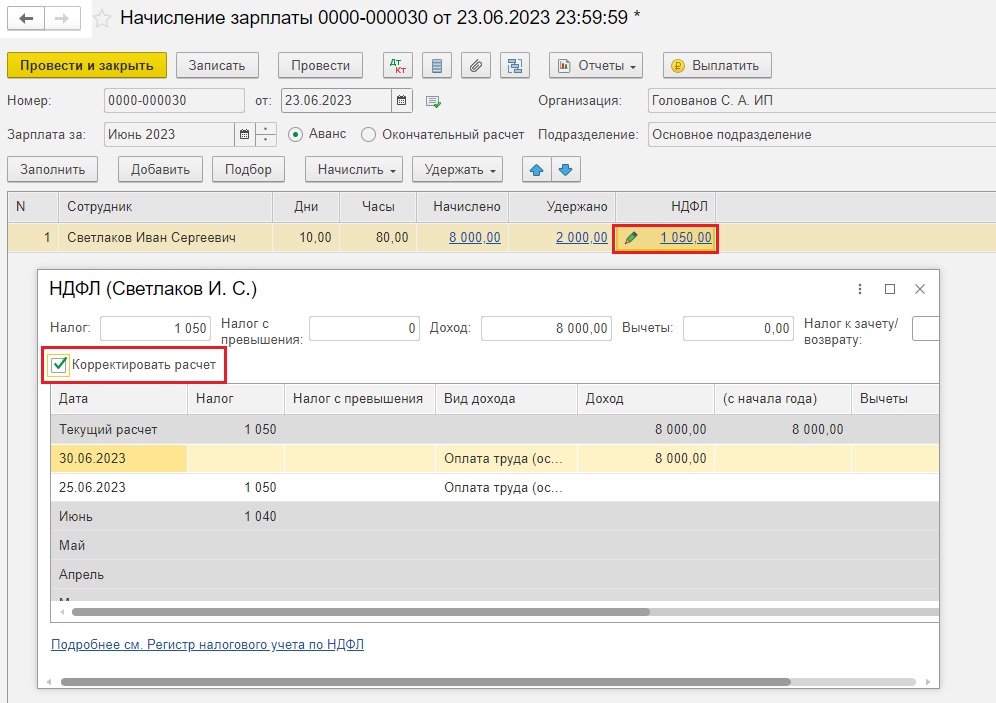

Причина № 5 – Дата ведомости меньше даты начисления

Программы 1С в связи с требованиями законодательства стали очень щепетильны к датам, указанным в документах начисления и выплаты зарплаты.

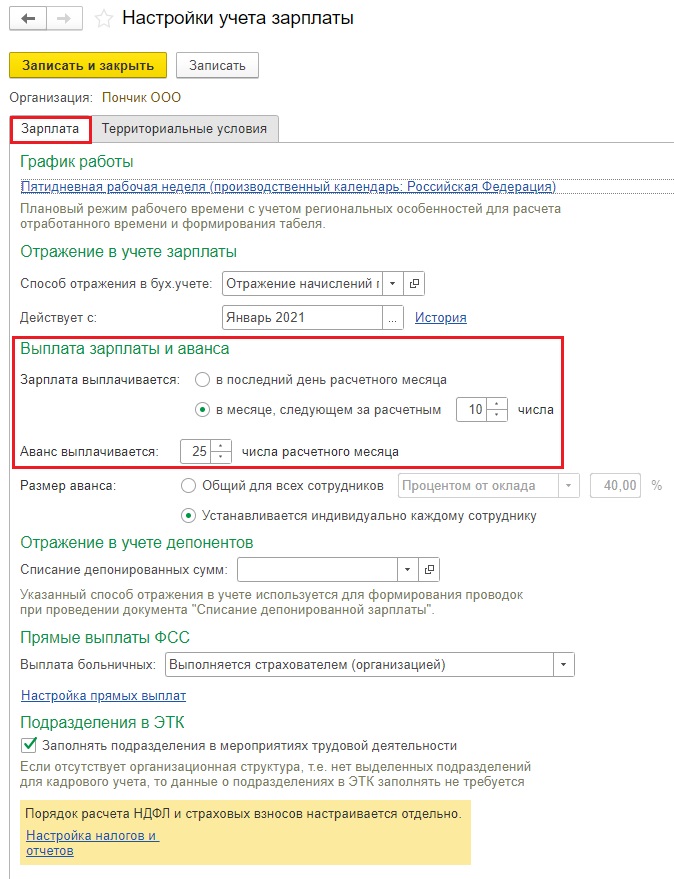

Во-первых, проверьте соответствуют ли даты выплаты аванса и окончательного расчета в программах 1С вашей бумажной учетной политике.

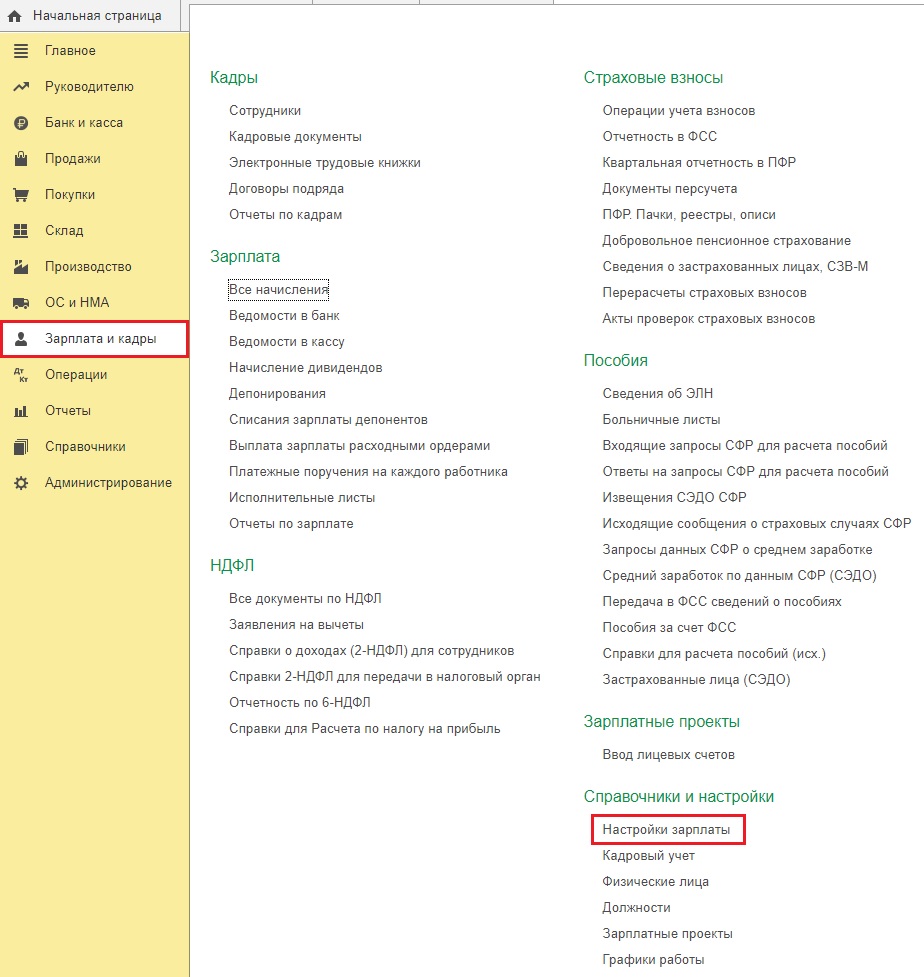

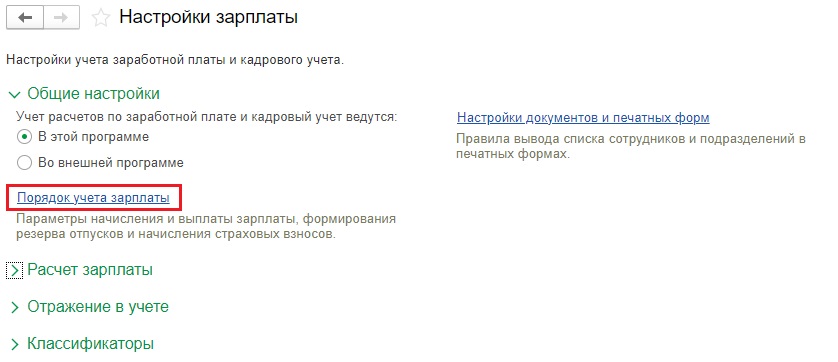

В 1С: Бухгалтерии предприятия ред. 3.0 даты выплаты настраиваются в разделе «Зарплата и кадры» - «Настройки зарплаты» - «Порядок учета зарплаты» на вкладке «Зарплата».

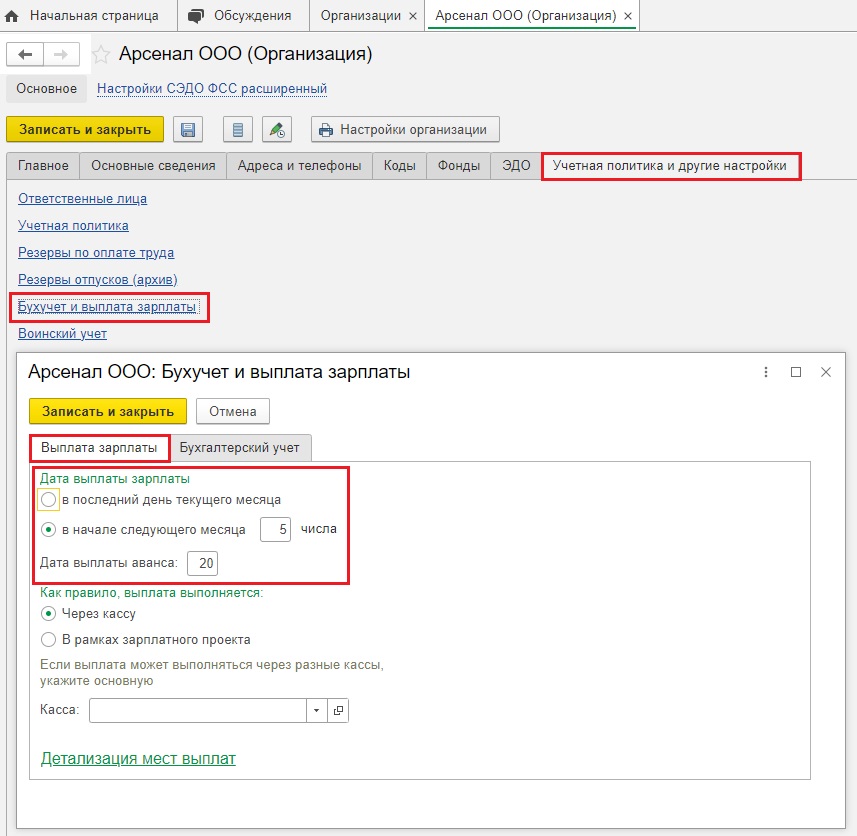

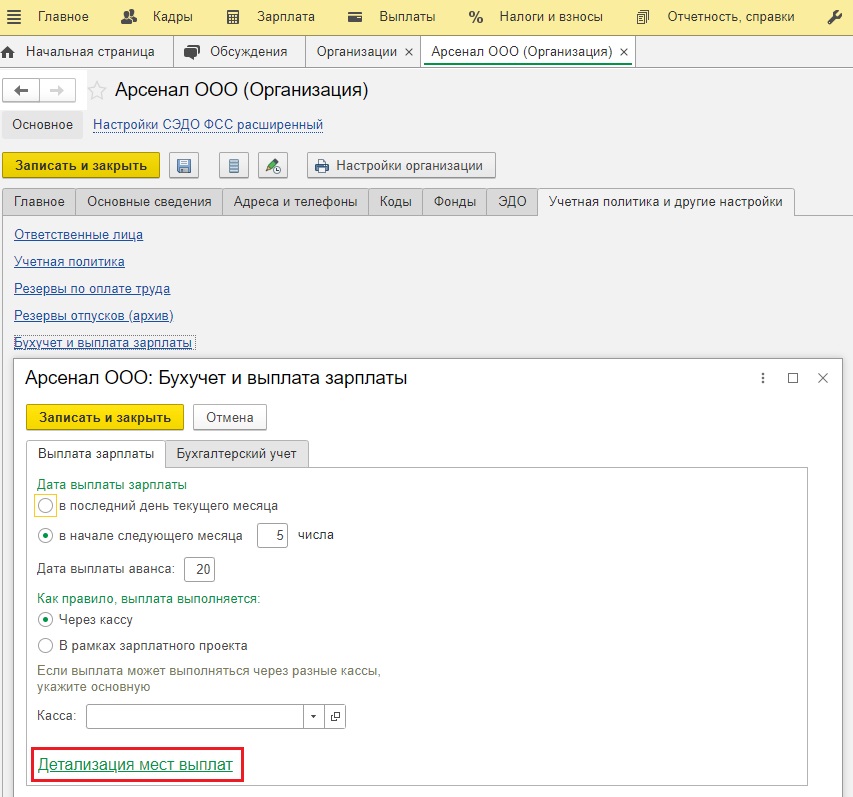

В 1С: ЗУП настройки дат выплаты зарплаты находятся в разделе «Настройка» - «Организации» на вкладке «Учетная политика и другие настройки» в пункте «Бухучет и выплата зарплаты».

Именно эти даты программы тянут автоматически в поле «Дата выплаты».

Поэтому следите, чтобы эти же даты фигурировали не только в начислении зарплаты, но и ведомостях на выплату!

Т.е. если по документу начисления у вас указана выплата 25.01, а ведомость на выплату от 24.01, то могут быть проблемы с НДФЛ.

Если в 1С: Бухгалтерии предприятия у вас скрыто поле «Дата выплаты» в документах начисления отпуска, больничного, дивидендов, то воспользуйтесь этим лайфхаком.

В настоящее время (сентябрь 2023 г.) снова наблюдаются проблемы с указанием дат выплаты, если они выпадают на выходной день. Ведь согласно законодательства в таком случае выплаты должны быть произведены накануне, т.е. в пятницу. На данный момент времени если в программе указать дату выплаты в пятницу, то она в Анализе НДФЛ выводит это как ошибку. Ждем устранения этого недочета.

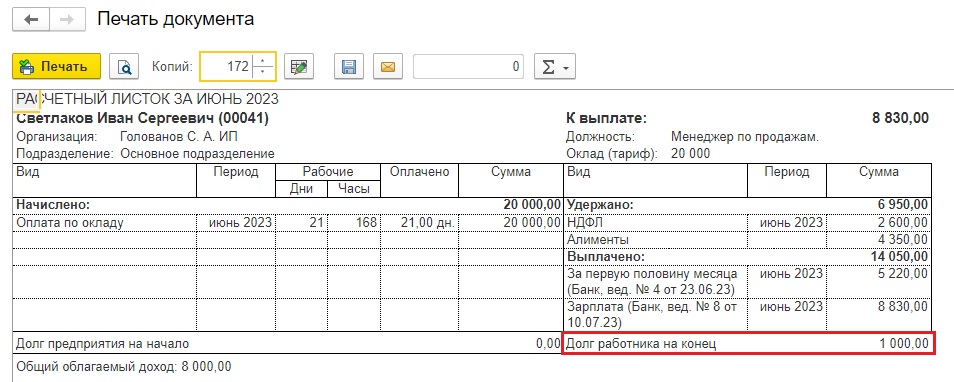

Причина № 6 – Излишне выплаченная зарплата сотруднику

за предыдущий месяц

Сформируйте расчётный листок или ОСВ по 70 счету, проверьте, может у вас на момент выплаты есть долг сотрудника перед вами. Соответственно, программа видит эту задолженность и пытаетесь урегулировать взаиморасчеты, ставя меньшую сумму в ведомость на выплату.

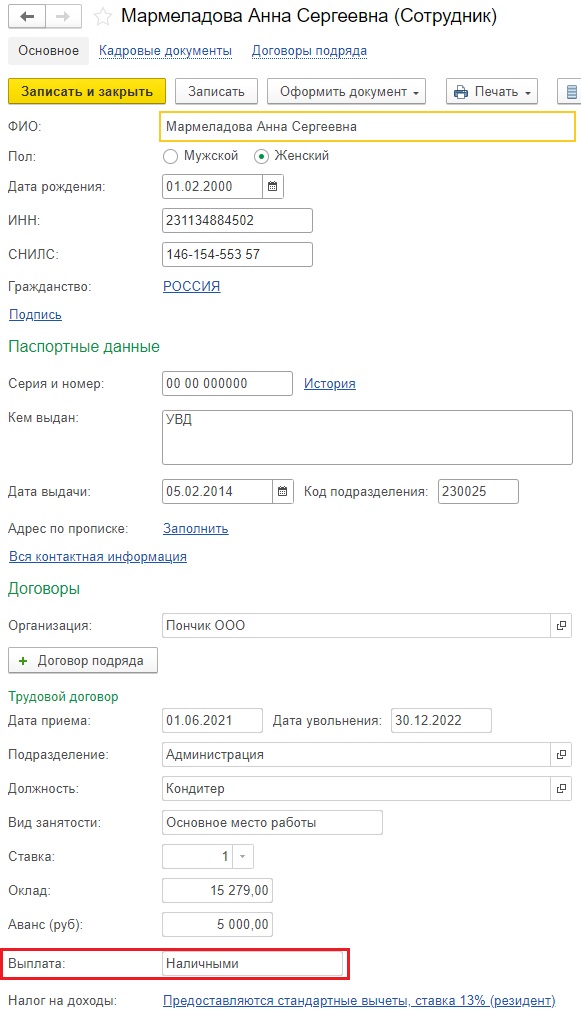

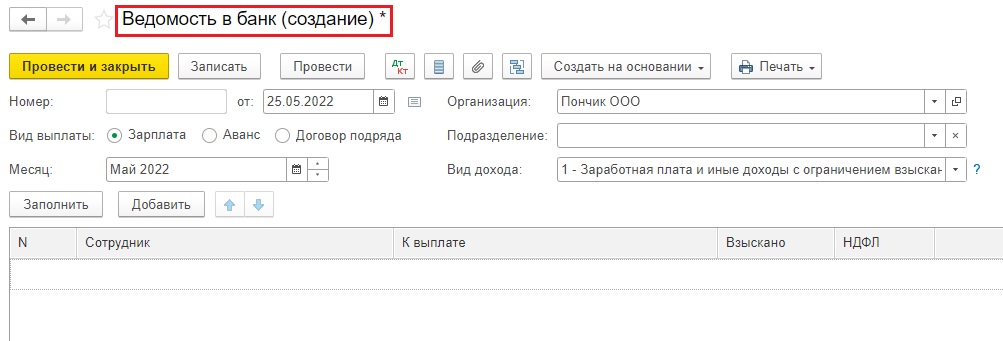

Причина № 7 – Другой способ выплаты зарплаты у работника

Это одна из самых элементарных причин почему вообще не заполняется конкретная ведомость на выплату зарплаты.

Сотрудник, например, хочет получать зарплату наличными, вы в карточке сотрудника указали этот способ выплаты.

Но сами при этом создаете ведомость в банк и искренне не понимаете почему программа не заполняет данные.

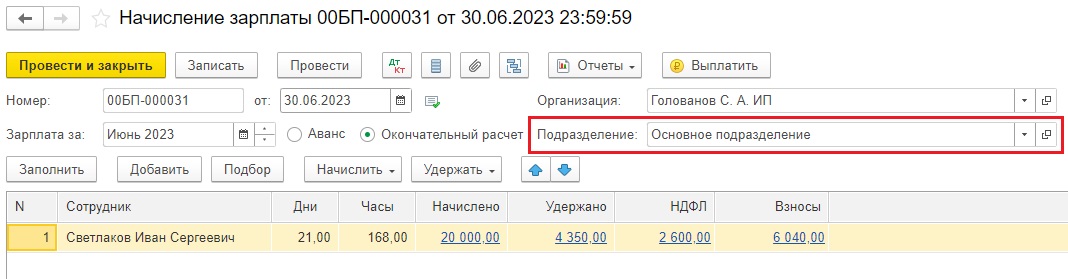

Причина № 8 - Разные подразделения в документах начисления зарплаты и ведомости на выплату

Если у вас сотрудники работают в разных подразделениях, то будьте внимательны при заполнении строки «Подразделение» в документах начисления и выплаты зарплаты.

Или не заполняйте ее вовсе, тогда все сотрудники попадут в одно начисление и все в одну ведомость, или на каждое подразделение формируйте отдельное свое начисление с ведомостью на выплату.

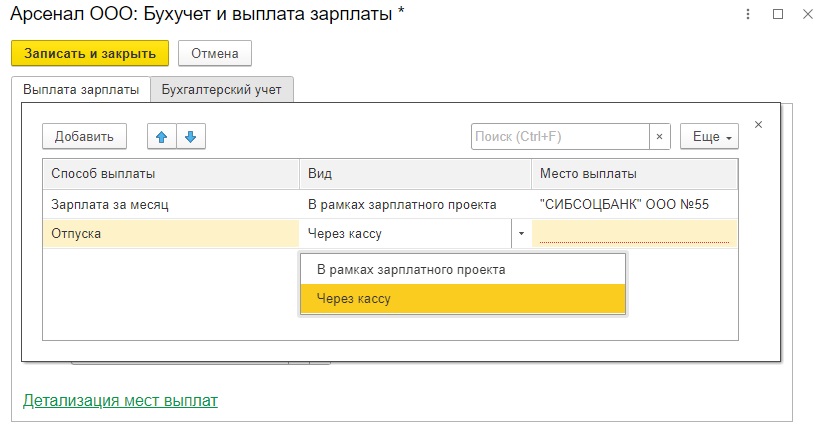

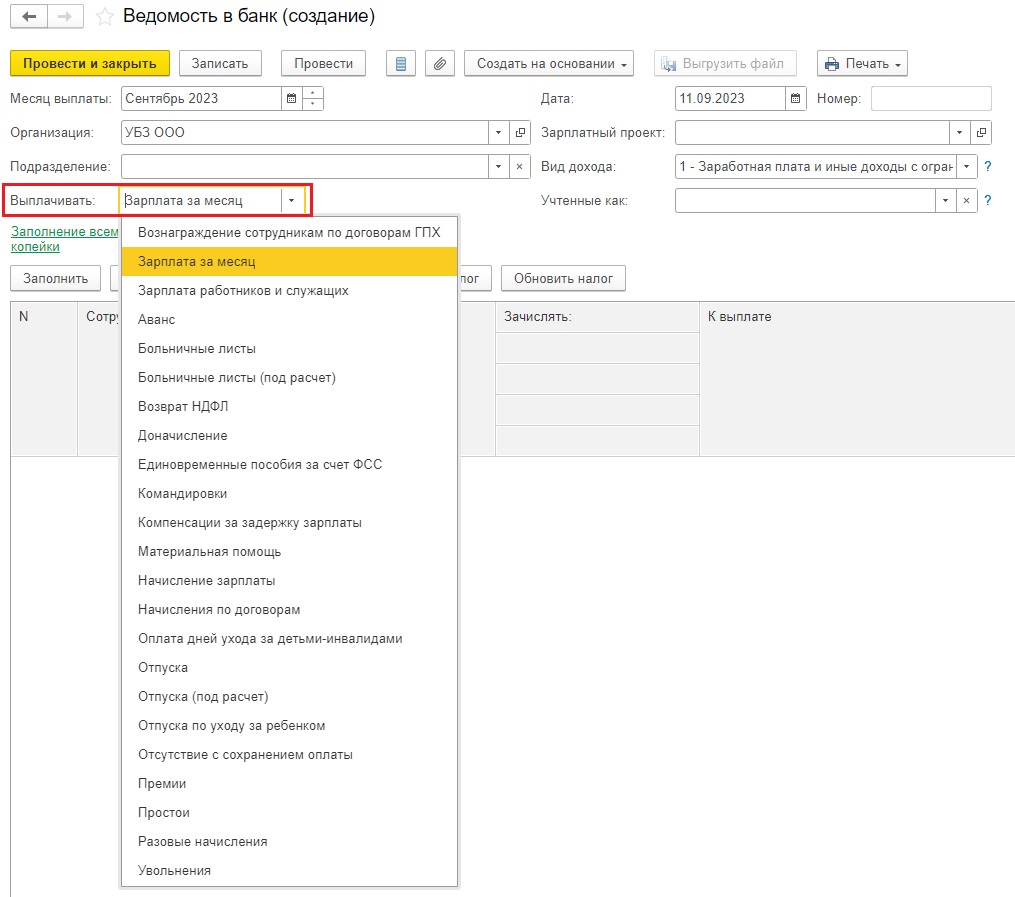

Причина № 9 - Выплата различных частей зарплаты по-разному в 1С: ЗУП

Недавно в 1С: ЗУП появилась возможность автоматически выплачивать разные виды доходов по-разному. Например, аванс выплачивать на карты сотрудникам по зарплатному проекту, отпускные – через кассу и т.д.

Более того, добавлена возможность распределять (ограничивать) размеры выплат (например, отпускные 70 % на карту и 30 % – через кассу).

Для этих целей была реализована настройка «Детализация мест выплат» (раздел «Настройка» - «Организации» - «Учетная политика и другие настройки» - «Бухучет и выплата зарплаты»).

Она задает предопределенное Место выплаты зарплаты для конкретных видов доходов.

Расскажем о этих нововведениях в будущих статьях.

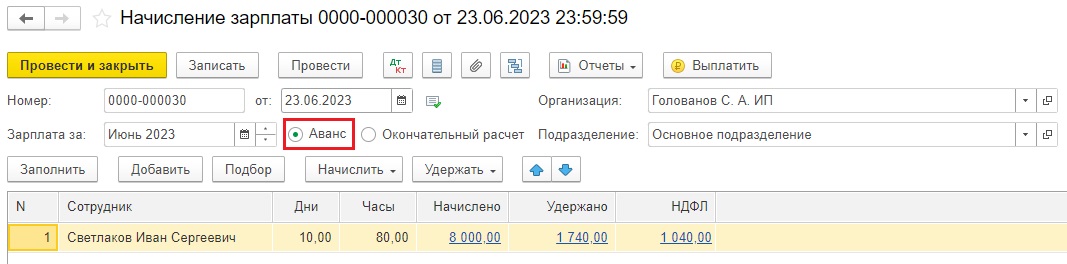

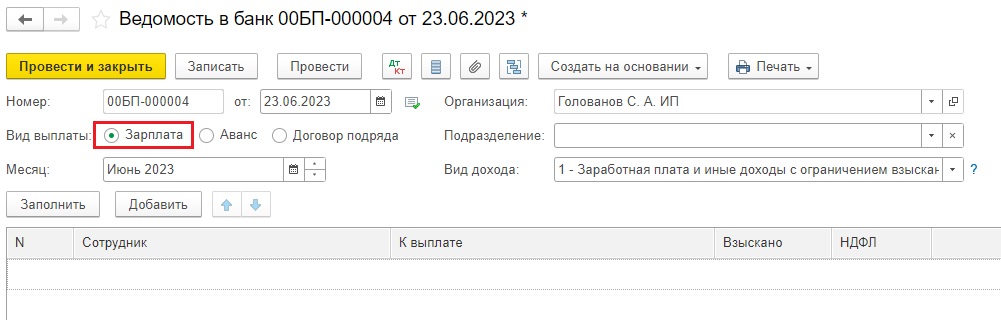

Причина № 10 - Неправильный документ-основание или вид документа

Например, в 1С: Бухгалтерии вы сделали начисление аванса, а в ведомости на выплату ставите флажок «Зарплата».

Естественно, что программа если и заполнит данные, то с ошибками.

Или в 1С: ЗУП вы начислили отпуск, а в ведомости на выплату в поле «Выплачивать» указываете не начисление отпуска, а, например, начисление зарплаты.

Причина № 11 Ручное исправление документов предыдущих периодов

Тут и без слов всё понятно. Косяки прошлых периодов, исправленные вручную, гарантируют продолжение проблем в текущем периоде.

Причина № 12 – Ошибки при перезаполнении документов

Целый блок ошибок с некорректными суммами НДФЛ и сумм на руки сотруднику связан с перезаполнением зарплатных документов.

Весь 2023 г. превратился у бухгалтеров по зарплате в бесконечное перезаполнение документов: то там, то тут что-то не то вылезет из-за очередного обновления программы. Понимаем, сочувствуем, поверьте в аналогичном положении все, даже мы. Волшебной кнопки или чуда ждать не стоит, его нет и не будет. Поэтому приведем наиболее частые ошибки, с которыми сталкивается бухгалтер при перезаполнении документов.

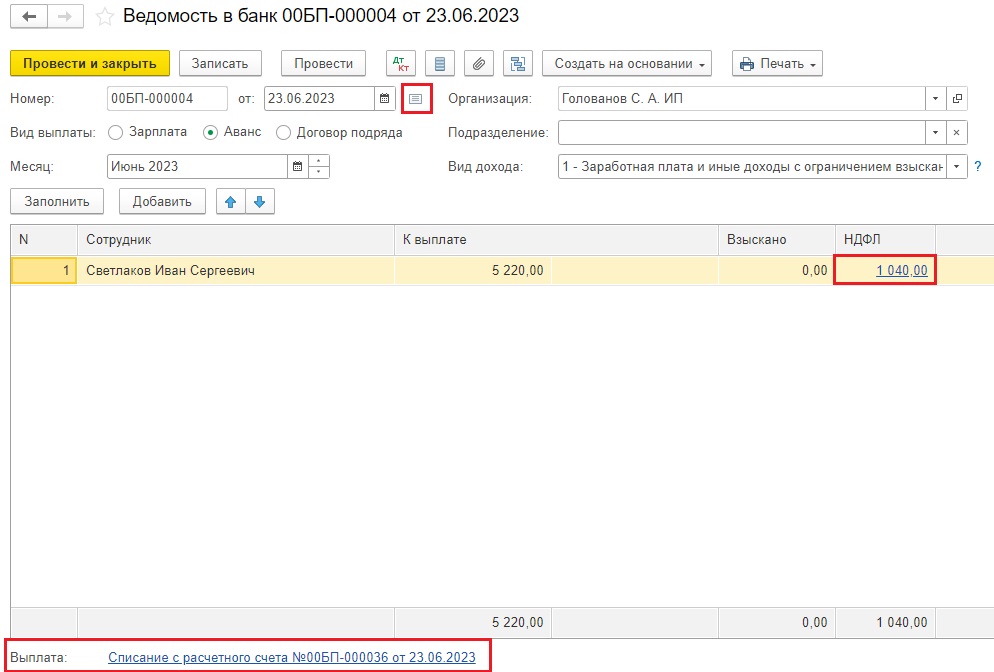

1. Не распроведены все документы перед их перезаполнением

Все знают, что для корректного перезаполнения документов начисления и выплаты зарплаты необходимо их сначала все распровести и в хронологической последовательности снова перезаполнить. Как это делать мы писали в одном из наших постов Телеграм.

Однако в 1С: Бухгалтерии предприятия пользователи часто забывают распровести ещё и документы перечисления зарплаты (списания с расчетного счета или расходные кассовые ордеры).

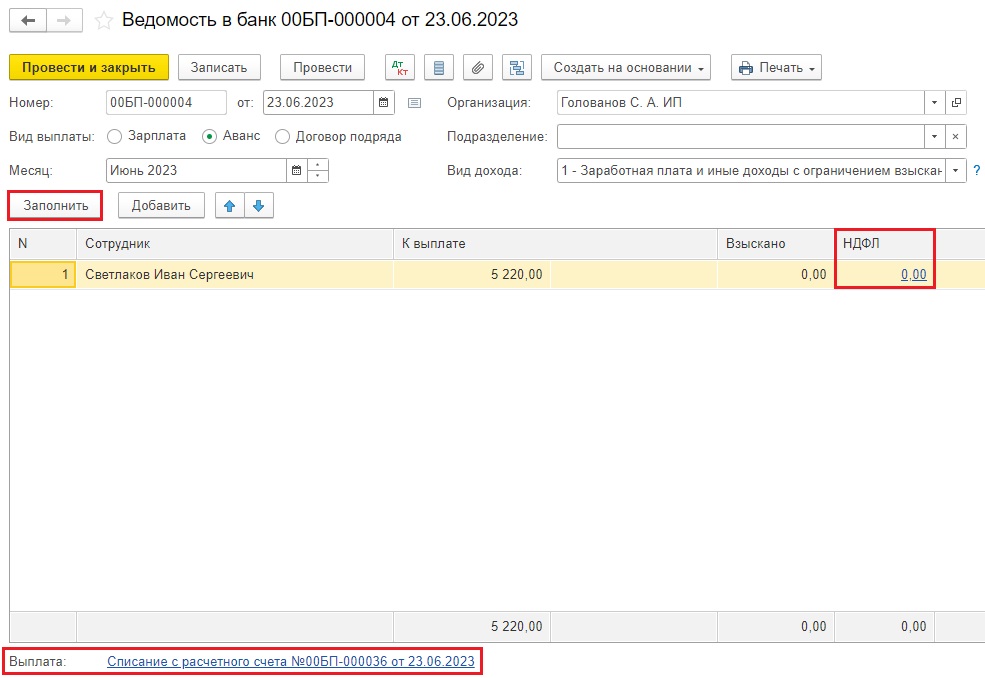

Именно поэтому, когда вы перезаполняете ведомость на выплату зарплаты, а в ней внизу слева в синей гиперссылке «Выплата» указан конкретный документ «Списание с расчетного счета № ... от ...» (или «Выдача наличных № ... от ...»), НДФЛ по сотруднику будет нулевым.

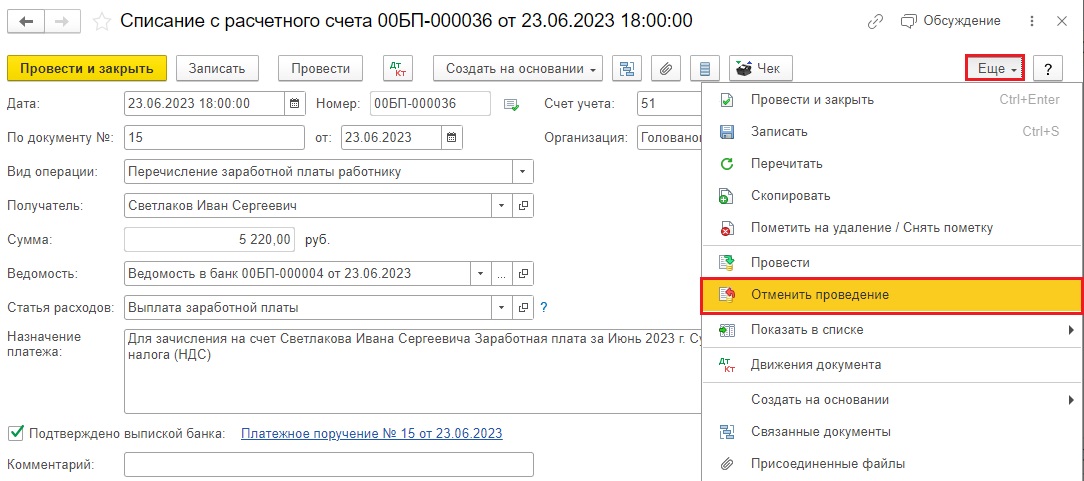

Вам необходимо распровести документы «Списание с расчетного счета»/«Выдачу наличных».

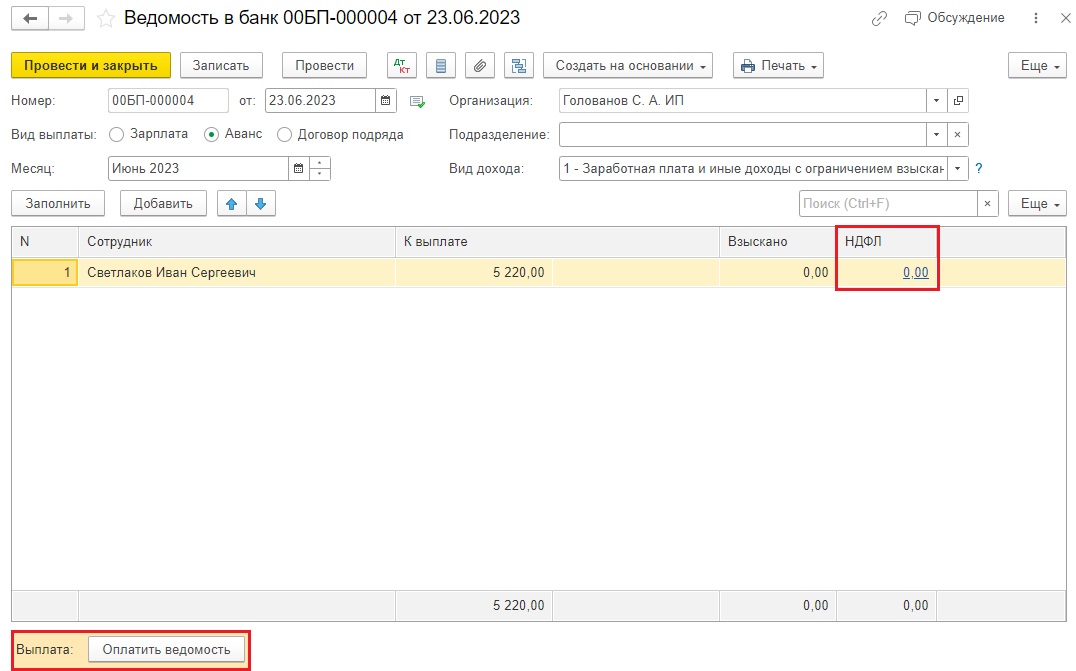

Затем вернуться в ведомость на выплату зарплаты, убедиться, что внизу слева теперь кнопка «Оплатить ведомость» на желтом фоне.

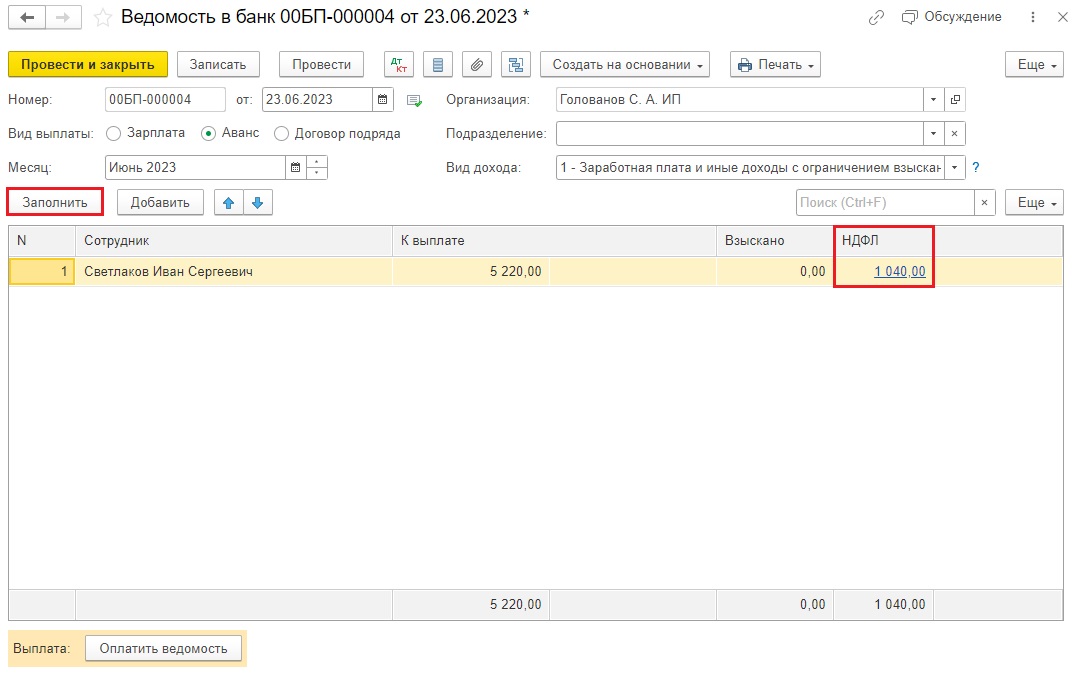

И только после этого нажать кнопку «Заполнить». НДФЛ у сотрудника должен появиться.

После этого в списании с расчетного счета нужно перевыбрать ведомость, иначе эффекта от перезаполнения не будет.

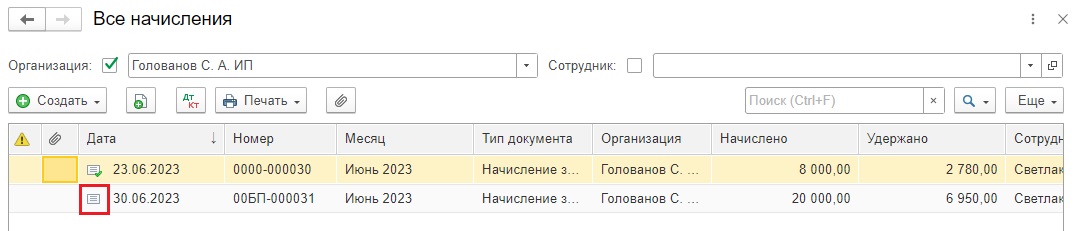

2. Не проведены документы начисления вознаграждения

Да, такое тоже бывает: случайно распровели документы или просто забыли их ввести, особенно когда в спешке что-то делается.

Раз нет документов начисления зарплаты (аванса, отпуска, премии и т.д.), то и ведомость программа не заполняет просто по причине, что она не понимает, что там заполнить, у нее нет документа начисления, чтобы на него опереться при заполнении.

3. Ведомость уже проведена

Такое тоже не редкость.

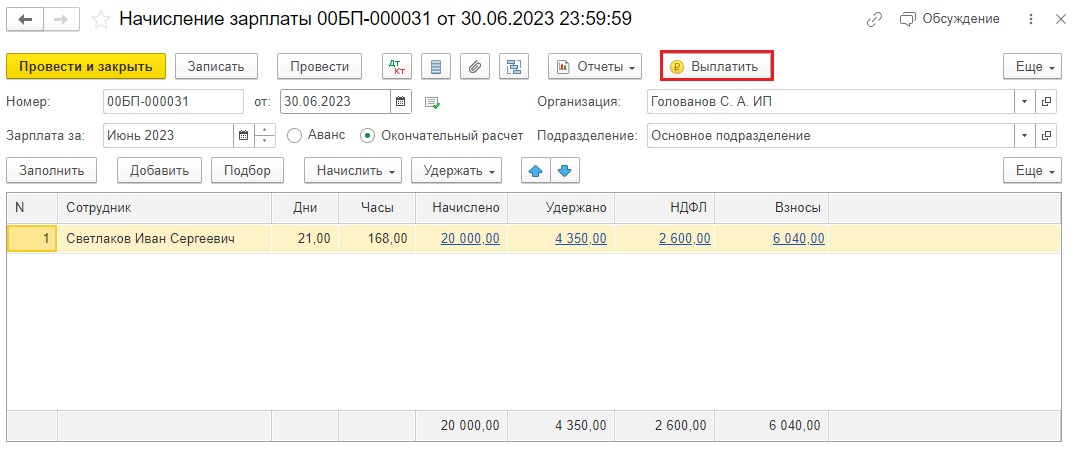

В документе начисления зарплаты есть кнопка «Выплатить», если на нее нажать, то 1С: ЗУП сформирует ведомости на выплату зарплаты, в 1С: Бухгалтерия предприятия создаст не только ведомости, но и РКО/Платежные поручения.

Пользователь может нажать эту кнопку, а потом пытаться повторно создать ведомость, хотя она уже создана программой. Откройте расчетный листок по сотруднику, посмотрите, возможно ведомость там уже есть.

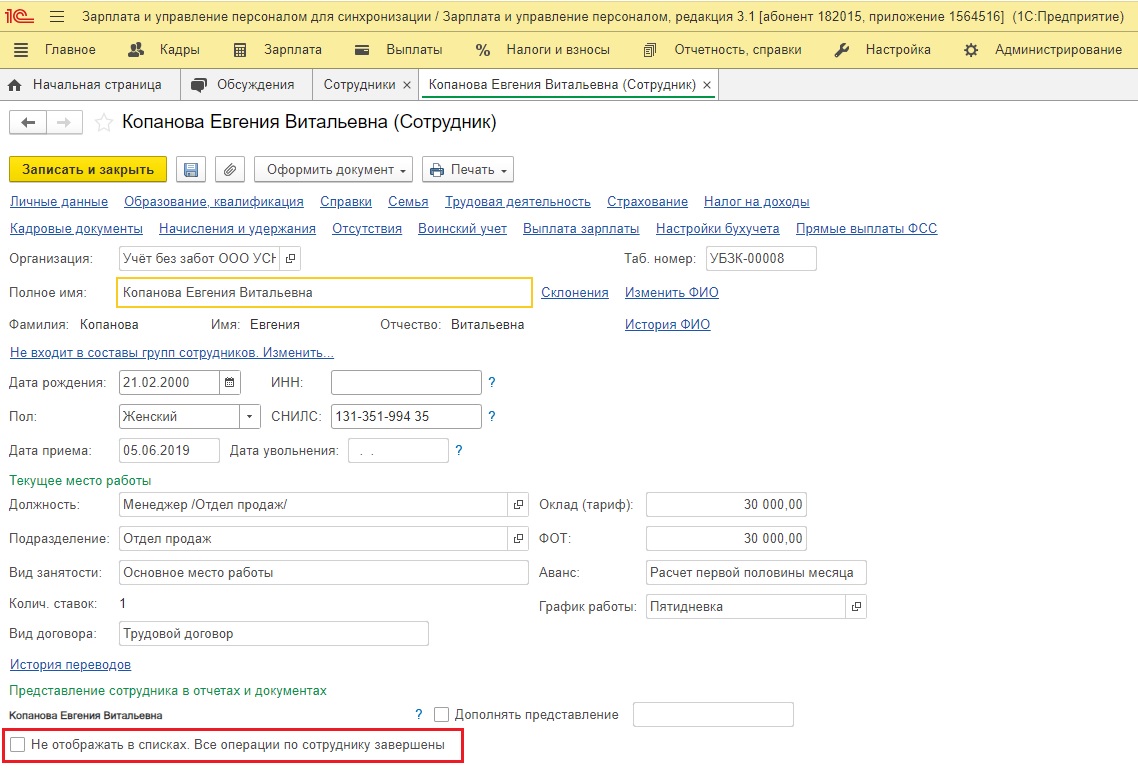

Причина № 13 – Галочка завершения операций по уволенному сотруднику в 1С: ЗУП

Иногда бывают ситуации, когда после проведения окончательного расчета с сотрудником в случае его увольнения, возникает необходимость перезаполнения по нему документов начислений и выплат.

Так вот 1С: ЗУП автоматически закрывает возможность формировать ведомости на выплату сотруднику, так как считает его уволенным.

За это отвечает галочка «Не отображать в списках. Все операции по сотруднику завершены», которую программа устанавливает автоматически в карточке сотрудника в разделе меню «Кадры» - «Сотрудники».

Вам необходимо снять эту галочку, сохранить изменения и после этого перезаполнить ведомость на выплату. Сотрудник вновь появится в ведомости.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

НДФЛ в 1С в этом году - это боль и печаль...