Почему задваиваются вычеты при начислении зарплаты за январь в программах 1С?

- Опубликовано 16.01.2023 15:01

- Автор: Administrator

- Просмотров: 161587

«Что происходит сейчас при начислении зп? Начисляем аванс - применяется вычет, делаем окончательный расчет - снова вычет, да еще и в двойном размере! Как исправить эту ошибку в программах 1С?» Такими вопросами сейчас пестрят все бухгалтерские чаты, поэтому мы решили, что обязательно должны написать статью на эту тему и разложить все по полочкам. Не забудьте поделиться данной публикацией с коллегами, у которых возникает подобный вопрос!

Итак, давайте разберем эту ситуацию на простом примере с такими условиями:

♦ работа ведется в программе 1С: Бухгалтерии предприятия ред. 3.0 (по ней поступает больше вопросов, но в 1С: ЗУП ситуация аналогичная);

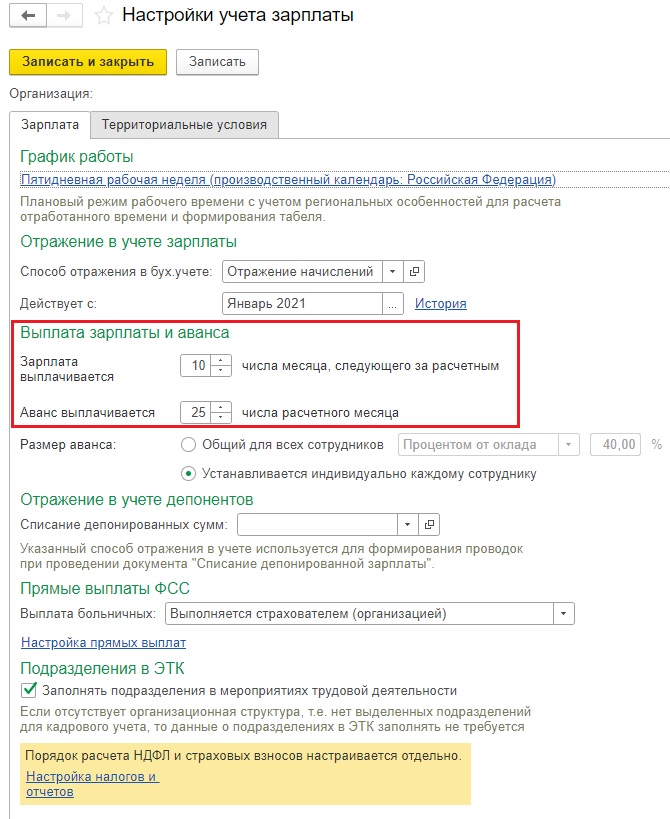

♦ зарплата в организации выплачивается 10 и 25 числа, но выплату за декабрь провели в декабре; соответствующие настройки установлены в разделе «Зарплата и кадры» - «Настройки зарплаты» - «Порядок учета зарплаты».

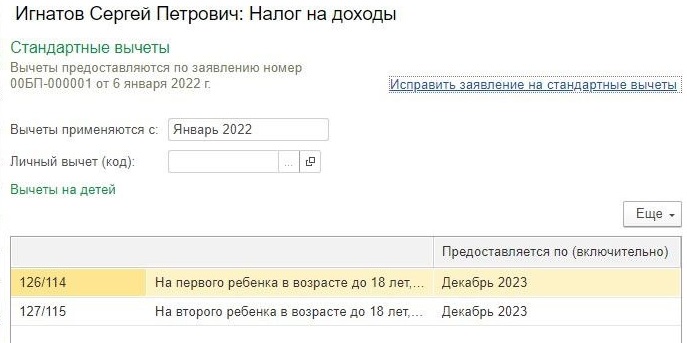

♦ у сотрудника есть право на вычет на двоих детей. Напоминаем, что вычеты вносим либо в разделе «Справочники» - «Сотрудники», провалившись в карточке сотрудника в поле «Налог на доходы», либо в разделе «Зарплата и кадры» - «Заявления на вычеты».

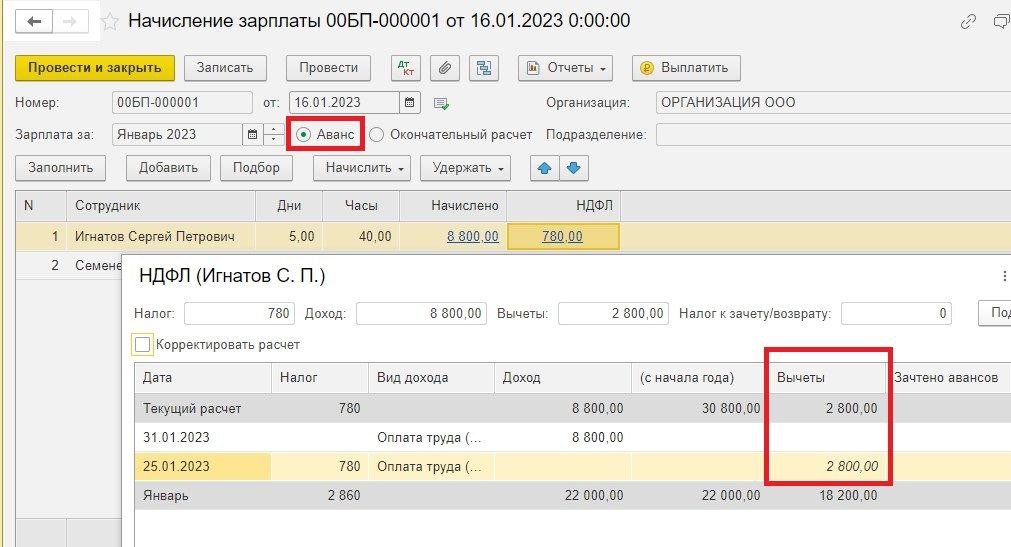

Итак, делаем начисление зарплаты за первую половину месяца, устанавливаем переключатель «Аванс» в документе, дата - 16 января.

Программа применяет вычет в сумме 2800 рублей - это верно, т.к. вычет за январь сотрудник еще не получал, он применяется на двоих детей к первому доходу этого месяца.

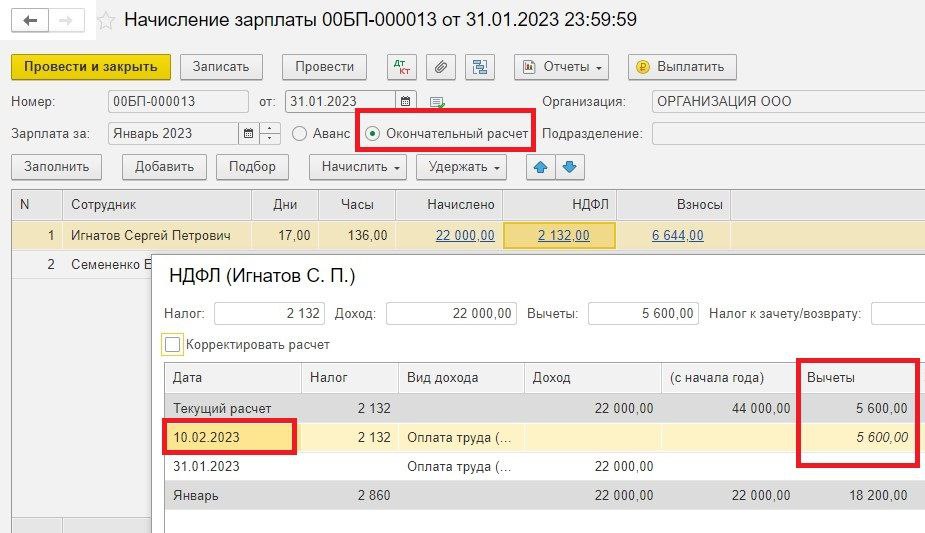

Затем 31 января вводим документ на окончательный расчет и видим... вычет в сумме 5600 рублей!

Почему?

Здесь важно учитывать два момента:

1️. С 2023 года мы определяем дату получения дохода для зарплаты как день выплаты, именно на эту дату мы анализируем право на вычеты. В организации зарплата выплачивается 10 числа, именно это число указано в настройках.

Соответственно, программа считает, что у сотрудника при окончательном расчете за январь появляется доход февраля и применяет вычет за февраль. Дата получения дохода устанавливается верно - 10 февраля.

2️. В документе начисления с признаком "Окончательный расчет" указываются полные суммы за месяц, а НЕ разница между суммой аванса и окончательного расчета!

Вы заметили, что документ на начисление аванса не формирует проводки по счетам учета?

Он нужен только для того, чтобы корректно провести выплату и сделать проводки по регистрам учета НДФЛ. А общие суммы за месяц будут в документе, которым проводится окончательный расчет.

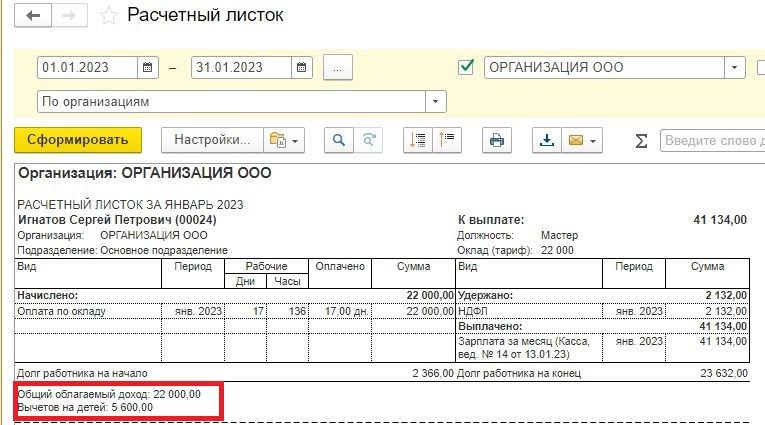

Таким образом, не нужно суммировать вычеты из двух документов! Просто смотрим в окончательном расчете итоговые суммы за январь. Это подтверждается, если мы сформируем расчетный листок.

Получается, что за месяц применен вычет на сумму 5600 рублей - это верная сумма, т.к. у сотрудника двое детей и выплаты проводились в двух разных месяцах.

При начислении аванса за февраль вычета уже не будет. А при окончательном расчете будет применен вычет за март в сумме 2800 рублей.

Таким образом, рассмотренная ситуация не является ошибкой! Это нормальное поведение программы, не нужно ничего исправлять вручную.

Запомните: вычет применяется к первому доходу месяца!

Это может быть аванс, отпускные, больничный, разовая премия и т.д.

Если остались вопросы по этой ситуации, то задавайте их в комментариях!

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Вот и у меня то же самое. Вычет за январь в двойном размере, надеялась что в декабре не будет предоставляться ...но нет, предоставляет и потому налог считает с ошибкой. Решила сделать перерасчет НДФЛ в декабре, НДФЛ доначисляет, но как его теперь удержать, через какой документ чтоб в программе все было ОК...не знаю...

Добрый день. Также в двойном. Начислена зп за январь, у сотрудника есть право на вычет. Выплачена зарплата в феврале, это новый месяц, первая выплата за месяц происходит, сотрудник также имеет право на вычет, поэтому применится вычет и за январь, и за февраль.

Вычетов будет 12, но вычет за декабрь будет предоставлен в ноябре.

Если декабрьская зарплата будет выплачена в январе24, то в декабре будет предоставлен первый вычет за 2024 год.

Такой теперь порядок учета.

Так мне ответили на Линии консультации 1С

Добрый день!

Если зарплата выплачивается в начале месяца (в феврале за январь и т.д.), то это правильное поведение программы.

Последний вычет в году будет предоставлен к зарплате за ноябрь (которая выплачивается в декабре). По году получится 12 вычетов (конечно, если лимит не будет превышен раньше).

Если зарплата за декабрь будет выплачена в декабре, то вычета к ней уже не будет. Если в январе - то применится вычет уже за 2024 год.

программа ставит вычет -3800, это как? и при окончательном расчете этот минус не корректируется.

Что посоветуете?

Не увидела ответов на ряд актуальных вопросов задаваемых в комментариях. У меня та же ситуация в январе льгота задвоенная, начисляю одному сотруднику больничные 02.02.2023, отпускные другому сотруднику 06.02.2023 опять ставит льготу... Разберите такой пример, чтобы всем было понятно

Просьба пояснить, почему в расчетном листке за январь общий облагаемый доход ставится 22000, а вычет 5600. У нас программа заполняет по другому: так как расчетный листок за январь, месяц исчисления дохода январь, то на январь приходится только сумма за первую половину месяца, а не 22 000 за месяц. И вычет приходится на доход января только один. Почему у Вас весь доход января и два вычета попадают в расчетный листок?

Вы разобрались с вашей проблемой? У меня тоже проблема с мат помощью

Спасибо за ответ.

Но хотелось бы уточнить:

В уведомлении есть графа "Отчетный период"

в авансе за январь там написано "Январь 2023"

в зарплате за январь выплаченной 31.01 что в этот период писать?

Цитирую Анжелика:

После выплаты отпускных прогнала в программе февраль, март. Выяснила, что все лишние вычеты сторнированы (за три месяца все красиво - вычеты применены за каждый месяц по разу, НДФЛ исчислен верно). Я так поняла, что по итогу периода все ставится на свои места. Поэтому вопрос снимаю.

Алексей, за февраль подадим уведомление до 25.02. и войдет туда НДФЛ, удержаный с выплат за период с 23.01.23 по 22.02.23. Т.е. в Вашем случае сюда войдет НДФЛ с зарплаты за январь (31.01.23) и с аванса за февраль (до 22.02.23).

Подскажите по уведомлениям:

13.01 выплатили аванс и заплатили НДФЛ.

25.01 подали уведомление где был упомянут НДФЛ с аванса периодом января.

31.01 выплатили зарплату и также заплатили НДФЛ.

25.02 будем подавать уведомение, но что туда писать и каким периодом?

Только НДФЛ с зарплаты и период январь?

Сумму НДФЛ зарплаты и аванса и период январь?

НДФЛ с зарплаты и период февраль?

1С пытается сделать так, но по-моему это в корне не верно.

Думаю, 1С берёт за основу не саму дату начисления, а в каком месяце будет выплата. Аванс в январе - за январь вычет. Начисляем 31.01, а выплачиваем в феврале - применён вычет за февраль. Аванс в феврале - вычета уже нет, поскольку уже был применён.Соглас на, не очень всё корректно, наверное, нам придётся теперь к этому привыкать :)

Уведомление мы подаем не за месяц, а за период - до 22.01, затем за период с 23.01 по 22.02 и так далее. Т.е. в уведомление, которое будем подавать в феврале, попадают суммы НДФЛ, которые мы удержали за этот период. У нас 24 аванс и 08 з/п. Я подам уведомление числа 15-20 и в нем будут указаны оба удержанных НДФЛ (и с аванса 24.01 и с з/п 08.02). В марте в уведомлении будут с аванса 24.02 и с з/п 08.03 и так далее.

С чем это может быть связано? Т.е. получается - за первую половину месяца программа считает и суммирует вычеты? Но ведь база для начисления отстутствует!!! !

Подскажите, а какую сумму НДФЛ нужно перечислять (указывать в уведомлении)за январь в итоге?

нашла выход для начисления 2-х авансов в одном месяце: сделала одно начисление двумя строчками с разными датами выплаты. вроде все красиво прошло. может еще кому-то из пользователей пригодится

это отметить в программе? заранее спасибо

Очень помогли.

В 1с БП 8.3 все равно вычет задваивается

например, вычет у сотрудника 5800, на авнс программа берет 5800 и на вторую половину 5800. по расчетному листку вычет 11600

Как быть в данной ситуации.

Спасибо

Но вот если есть Районный коэффициент, то у него не дает поменять дату выплаты, и вычет в результате задваивается. Выплата зарплаты у нас тоже в последний день месяца. Странно, что 1С не предусмотрела такой вариант выплаты.

Потому что в настройках программы выплата стоит в феврале. Если в окончательном расчете провалиться в сумму начисления, можно поменять день выплаты на 31.01. Тогда считает правильно.

А у нас выплата аванса за январь прошла 13 января 2023 и был применен вычет, а зарплаты 31 января 2023. Почему программа 31 января использует двойной вычет. Ведь в январе должен быть вычет только за январь?

Такой же вопрос. Выплатим зарплату за январь с удвоенным вычетом. Это не ошибка? Не понятная ситуация.

хоть кто-то объяснил.Коммен тирующим коллегам- спасибо!

У меня такая же проблема.. Из-за рекомендаций по выплате двойного аванса при выплате заработной платы за декабрь 30.12.2022 в 1С 8.3 начислили первый аванс 13.01.23, пытаемся начислить второй аванс 24.01.23 - НДФЛ считается некорректно, с повторным применением вычетов. Все даты уже поменяли, т.е программа видит, что выплата будет именно 24.01.2023

Добрый день. я вручную в окончательном начислении провалилась в оклад и там поменяла день выплаты на 31.01

Вопрос при выплате окончательного расчета.

Прочитала все комментарии и не нашла ответа на свой вопрос, поэтому возможно повторюсь.

В нашей компании Окончательный расчет всегда последним днем расчетного месяца, т.е. 30/31 или 28/29.02. В 1С Бухгалтерия нет такой настройки, как минимум 01 число следующего месяца за расчетным, но это уже другой месяц. Вопрос, как делать начисления так, чтобы вставала дата ВЫПЛАТЫ именно последний день расчетного месяца?

Вы сейчас путаете разные виды учета. Для целей НДФЛ датой получения дохода является день выплаты зарплаты (именно такая формулировка).

Но для целей бухгалтерского и налогового учета все осталось по-прежнему, проводки по начислению зарплаты формируются последним днем месяца. Изменения случилось только в правилах учета НДФЛ.

Почему последним днем месяца? А как же "Зарплату начисляют в день выплаты"?

Работник уволен в конце января. Все выплаты в Январе. А вычет по документу начисления за два месяца?

А нет в 1С смешения понятий начисления и выплаты?

п.4 ст.218 НК РФ "4) налоговый вычет за каждый месяц налогового периода распространяетс я на родителя, супруга (супругу) родителя, усыновителя, на обеспечении которых находится ребенок, в следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;"

Усугубим.

Сотрудник в этом году у этого работодателя больше не получит дохода. По вашей логике будет двойной вычет за Январь и Февраль.

Что покажет 2-НДФЛ ? Зарплата Января и два вычета?

В документе на аванс стоит вычет 2800.

В документе на окончательный расчет вычет 5600.

Их не нужно суммировать. Берем просто сумму вычета из документа на окончательный расчет, она будет учтена при определении налога за месяц:

(22000-5600)*13% = 2132

А в документе на окончательный расчет сумма за два месяца, т.к. детей двое и доход относится к двум разным месяцам (январь и февраль)

Надежда, добрый день. На последующие месяцы сейчас можно даже не заглядывать, т.к. при реализации нововведений зачастую всё работает более менее корректно в документах текущего месяца.

Но в ЗУПе почему-то задваивает вычеты за февраль. Даже в регистре налогового учета стоит за февраль нарастающим итогом, как за три месяца. А расчет делает верным.

В 1С: Бухгалтерии не поддерживается расчет аванса по отработанным дням. Вы не подписаны на наш телеграм-канал? Мы писали подробный пост об этой ситуации t.me/uchetbezzabot_1c/960

Здравствуйте! Если выплата зарплаты за декабрь произошла в январе, то эти суммы уже считаются доходом января. После изменения даты получения дохода и пересчета НДФЛ должен появиться январский вычет НДФЛ.

И затем при выплате аванса вычета за январь уже не будет, т.к. он был применен к первой выплате января.

Если нет вычетов в документе начисления декабрьской зарплаты, то проверьте реквизиты заявление на вычет. Может быть, там указано, что он действует по декабрь 2022 года.

Также стоит посмотреть расчетные листки и отчеты по НДФЛ, чтобы понять ситуацию.

Начислять зарплату нужно последним днем месяца. Провести документ февралем программа не позволит, верно.