Второй аванс по заработной плате в 1С: ЗУП ред. 3.1

- Опубликовано 18.01.2024 15:00

- Автор: Administrator

- Просмотров: 7735

В деятельности организаций и ИП могут быть ситуации, когда нужно выплатить несколько авансов по заработной плате сотруднику. Порой это вполне оправданно, например, когда организация меняет даты выплаты зарплаты с нового года и, чтобы не попасть на штраф за невыплату зарплаты раз в 14 дней, необходимо выплатить второй аванс работникам. Иногда выплата второго аванса – это просто желание сотрудника, одобренное руководством. Поэтому важно корректно проводить такие операции в программах 1С. Об этом и будет наша сегодняшняя публикация. В 1С: ЗУП всё автоматизировано, соответственно, вам не составит большого труда сделать два аванса. А вот в 1С: Бухгалтерии предприятия пока наблюдаются ошибки, не позволяющие сделать начисление двух авансов. Следим за ситуацией, как только что-то узнаем – допишем инструкцию!

Приведем условный пример: в 2023 г. организация ООО «Василек» выплачивала аванс по заработной плате 25 числа текущего месяца, а окончательный расчет - 10 числа следующего месяца. По желанию сотрудников и руководства заработная плата за декабрь 2023 г. была полностью выплачена в декабре 2023 г. Также было принято решение с 2024 г. перенести даты выплаты зарплаты на 20 и 5 число. Чтобы не нарушать предписание, установленное ч. 6 ст. 136 ТК РФ, которое обязывает выплачивать зарплату каждые полмесяца, бухгалтерии было дано распоряжение выплатить работникам два аванса: 12 января за отработанный период с 1 по 11 января и 20 января – за период с 12 по 15 января.

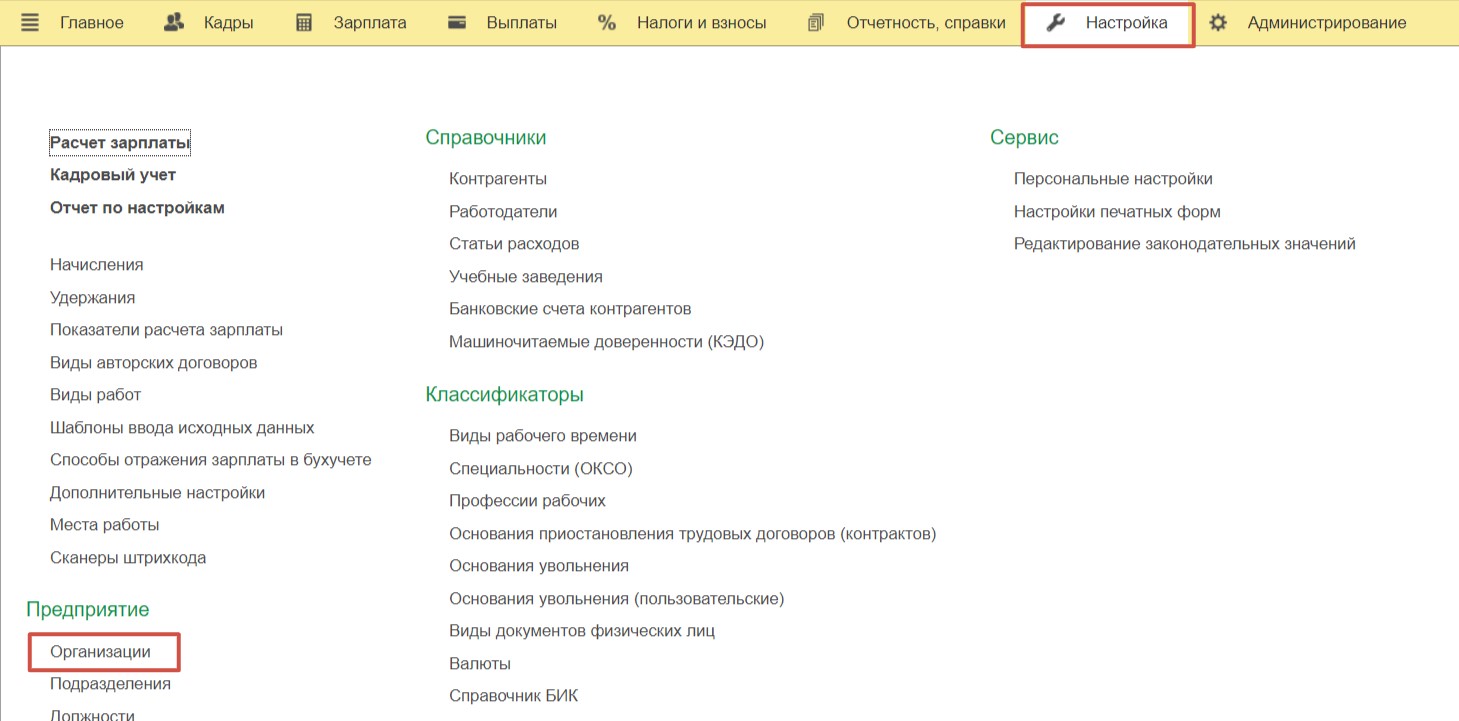

Шаг 1. Поскольку компания решила перейти на новые даты выплаты зарплаты, нам необходимо зафиксировать эти изменения в программе. В разделе меню «Настройка» перейдем в пункт «Организации».

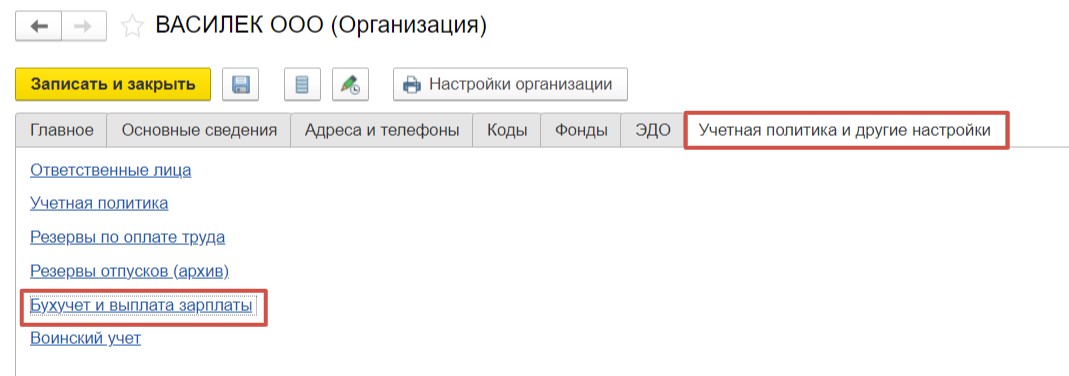

На вкладке «Учетная политика и другие настройки» находится гиперссылка «Бухучет и выплата зарплаты». Нужные нам настройки расположены там.

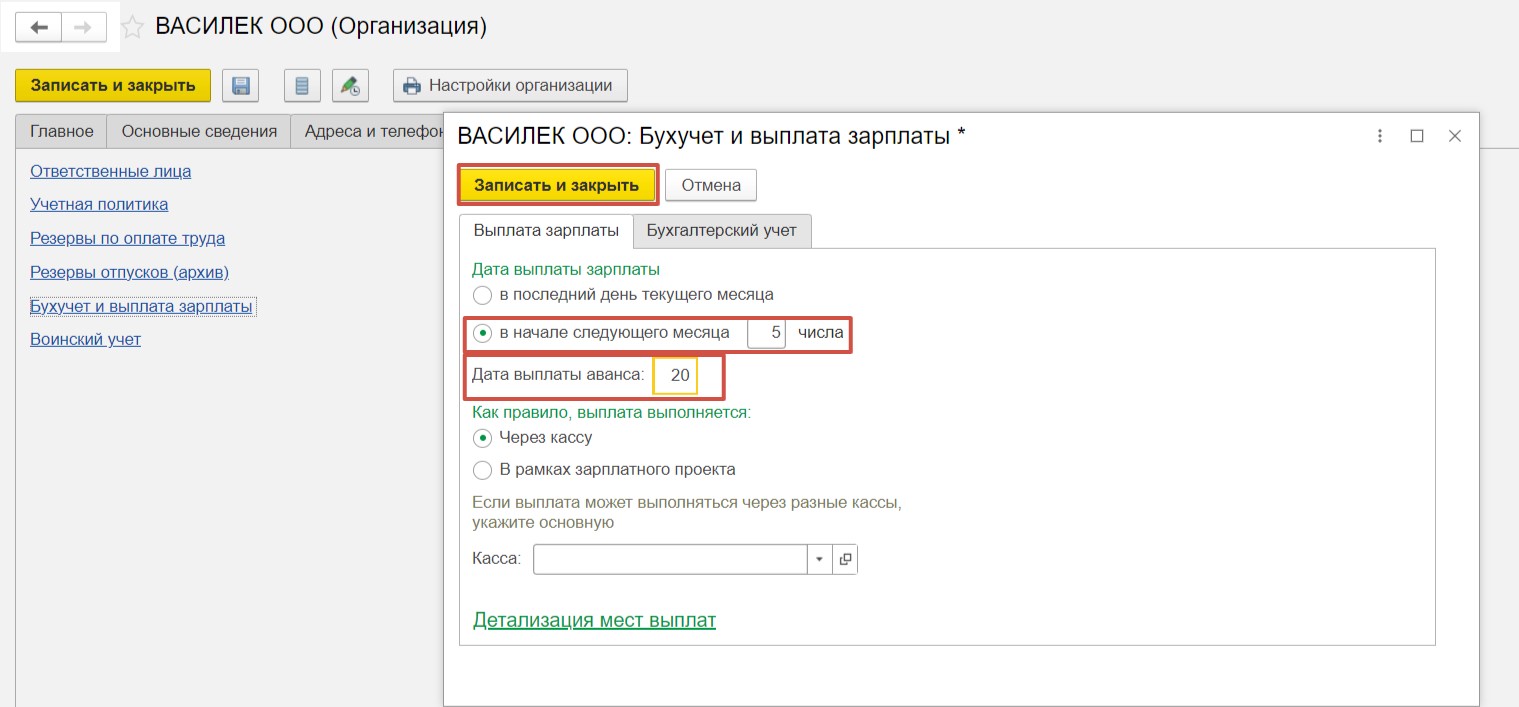

Установим новые даты (20-е и 5-е число) и зафиксируем изменения, нажав кнопку «Записать и закрыть».

Шаг 2. В нашем примере организация выплатила декабрьскую зарплату в декабре 2023 г. Следующей выплатой будет являться аванс за январь. Исходя из текущих установленных дат, это должно произойти лишь 20 января. Но в таком случае возможны споры с проверяющими инстанциями. Для безопасного выхода из такой ситуации решено выплатить два аванса за январь. Например, 12 января выплачивается аванс за отработанный период с 1 по 11 января, а 20 января - за период с 12 по 15 января.

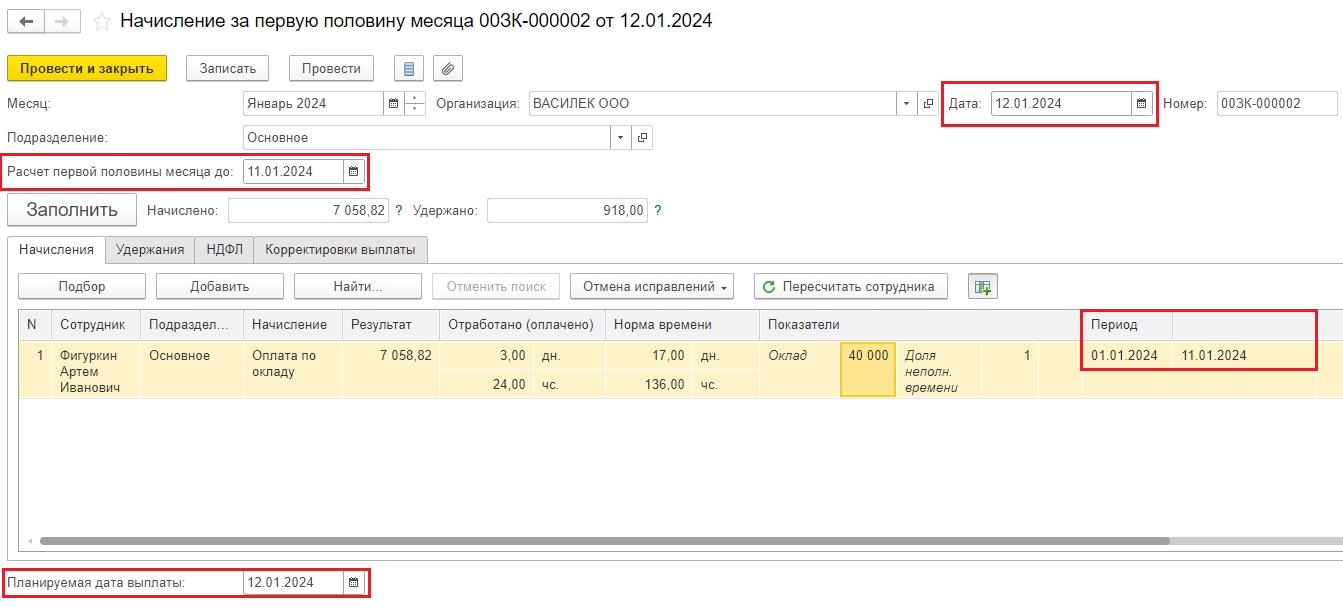

В разделе «Зарплата» - «Все начисления» создадим первое начисление за первую половину месяца, датированное 12 января. После того как мы установим в поле «Расчет первой половины месяца до» значение «11.01.2024», программа произведет расчет только за эти дни (с 01.01.2024 г. по 11.01.2024 г.).

Очень важно слева в подвале документа в строке «Планируемая дата выплаты» указать фактическую даты выплаты, т.е. 12 января.

Проверим расчет аванса: у сотрудника Фигуркина А.И. оклад 40000 рублей в месяц. В январе 2024 г. 17 рабочих дней. Отработанных рабочих дней за период с 01 по 11 января всего 3 (9,10 и 11 и января).

Расчет осуществляется по обычной пропорции:

40000 руб. – 17 дней

Х руб. – 3 дня

Х = (40000*3)/17 = 7058,82 руб.

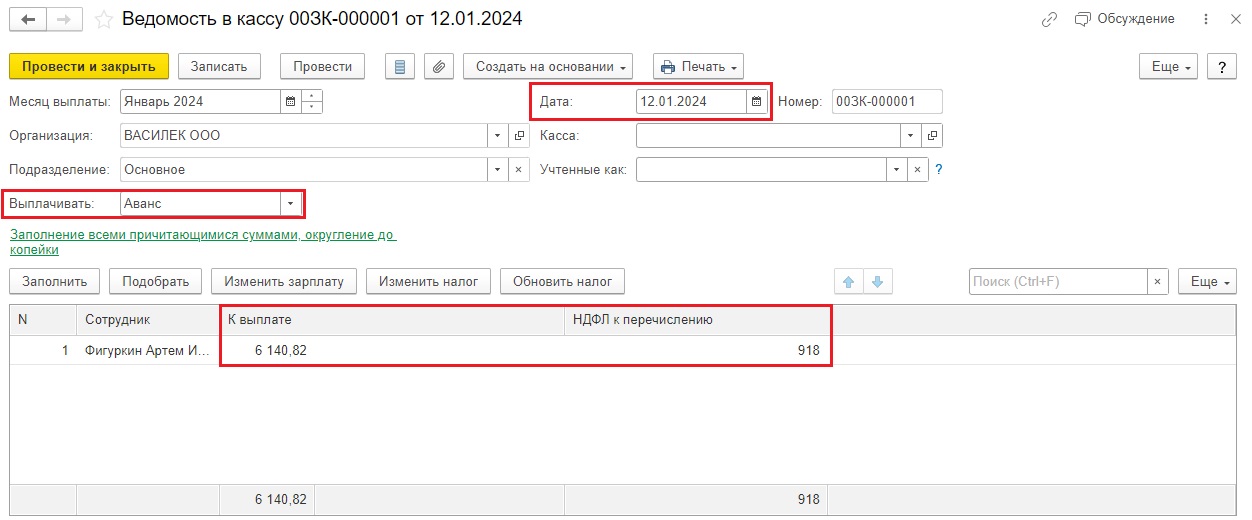

Шаг 3. В разделе меню «Выплата» сформируем ведомость на выплату аванса (в нашем случае это ведомость в кассу) 12 января.

По кнопке «Заполнить» программа рассчитает сумму на руки сотруднику и НДФЛ удержанный.

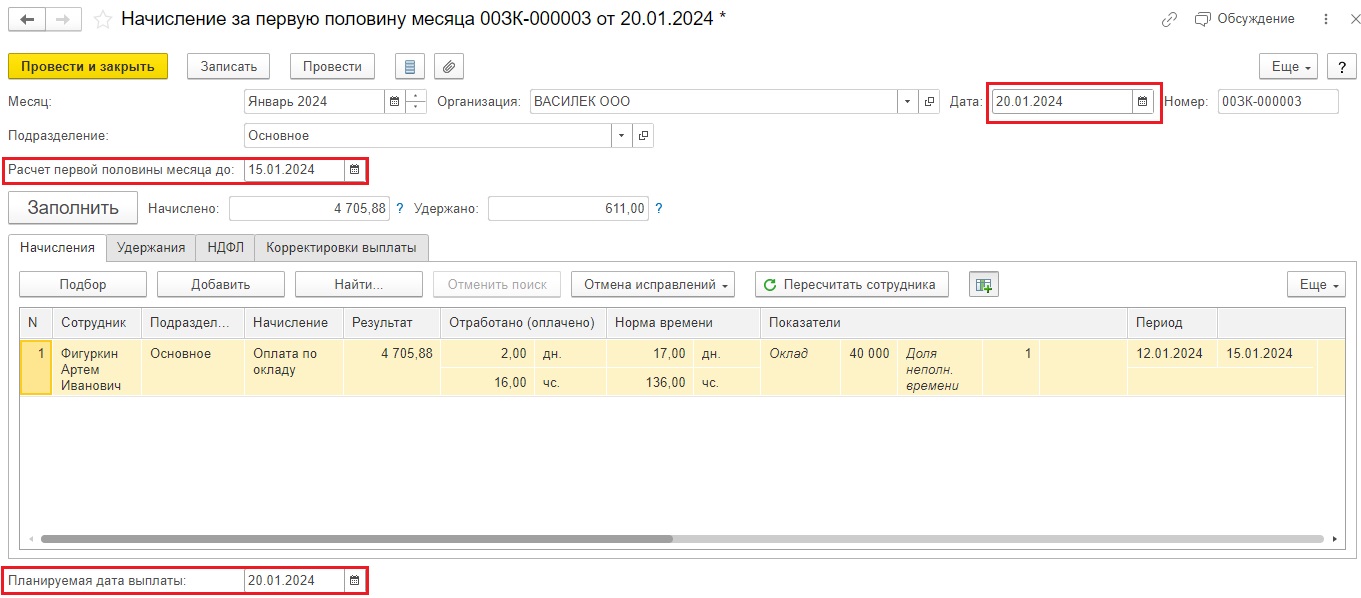

Шаг 4. Теперь зарегистрируем еще один аванс за январь 2024 г, датированный 20.01.2024 г. Установим, что расчет первой половины месяца должен производиться до 15 числа. Программа учтет тот факт, что за период с 1 по 11 января аванс был уже начислен по этому сотруднику и произведет расчет только за оставшиеся четыре календарных дня (с 12 по 15 января), из которых рабочих дней всего 2 (12 и 15 января).

Проверим расчет по всё той же пропорции:

40000 руб. – 17 дней

Х руб. – 2 дня

Х = (40000*2)/17 = 4705,88 руб.

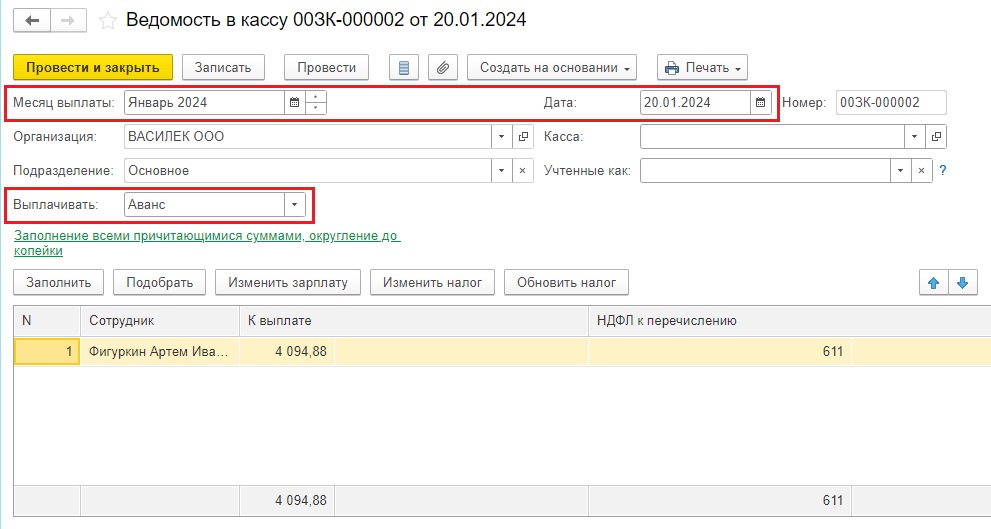

Шаг 5. Останется лишь произвести выплату.

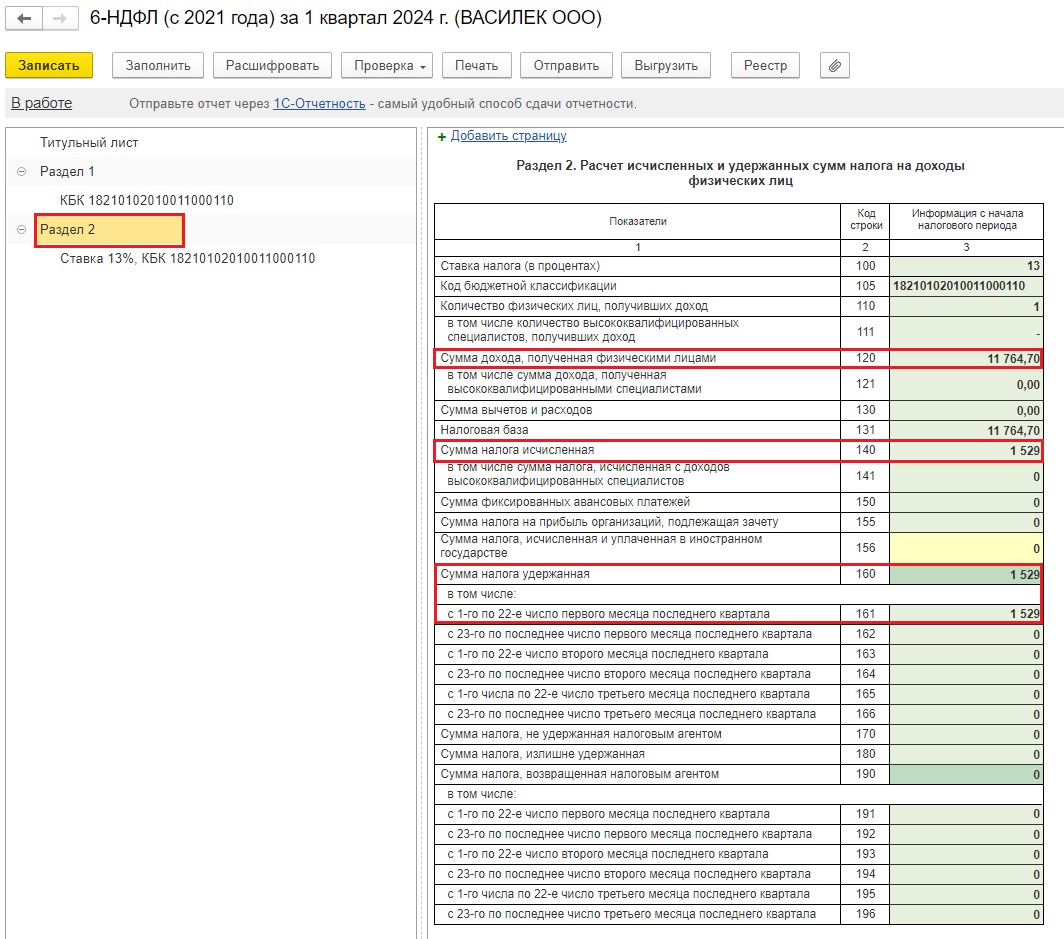

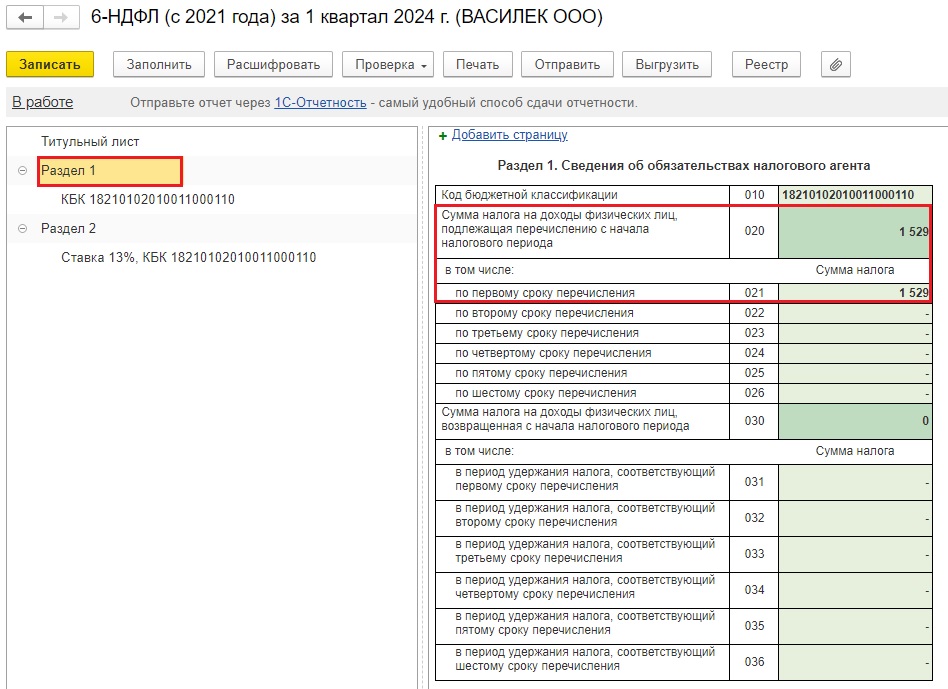

Шаг 6. В разделе «Отчетность, справки» - «1С-Отчетность» сформируем отчет 6-НДФЛ, проверим в нем цифры.

Итого за январь было начислено аванса – 11764,70 руб. (7058,82+4705,88), НДФЛ с него 1529 руб. (11764,70*13%).

Эти цифры мы и видим в разделе 2 и разделе 1 отчета по соответствующим строкам.

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии