Взаиморасчеты с умершим сотрудником в 1С: ЗУП ред. 3.1

- Опубликовано 19.12.2022 09:21

- Автор: Administrator

- Просмотров: 67308

Никогда неизвестно, с чем может столкнуться бухгалтер/расчетчик по заработной плате, поэтому очень важно под рукой всегда иметь надежный источник информации. В данной статье поднимем тему взаиморасчетов и выплат умершего сотрудника в 1С: ЗУП ред. 3.1. Специально рассмотрим интересный пример, где есть и премия, и прекращение алиментов, и больничный, уж слишком много нюансов и фишечек программы хочется вам рассказать!

Основные правила, которые следует знать для соблюдения требований законодательства:

1. День увольнения – дата смерти сотрудника (п. 10 ч. 1 ст. 77, п. 6 ч. 1 ст. 83 ТК РФ). Основанием является свидетельство о смерти.

2. За выплатой могут обратиться члены семьи или иждивенцы (ст. 141 ТК РФ) в течении четырех месяцев со дня смерти (ст. 1183 ГК РФ). Если за выплатой обратились несколько членов семьи, то выплату получает первый обратившийся.

3. На выплату после получения заявления от члена семьи/иждивенца работодателю дается неделя.

4. Все выплаты в пользу умершего освобождаются от НДФЛ (письма Минфина России от 06.03.2020 № 03-04-06/16879, от 22.01.2020 № 03-04-05/3420, от 24.04.2017 № 03-15-06/24374, от 06.10.2016 № 03-04-05/58142).

5. Суммы, начисленные умершему сотруднику до даты смерти, облагаются страховыми взносами (письмо Минфин России от 22.08.2017 № 03-15-07/53912).

6. Суммы, начисленные после даты смерти не подлежат обложению страховыми взносами (письма Минтруда России от 20.02.2013 № 17-3/292, от 23.06.2015 № 17-3/В-307).

Рассмотрим пример: сотрудник Неизвестный Н.Н. умер 10.11.2022 г. В организации датой выплаты аванса является 25 число каждого месяца, а датой выплаты зарплаты - 15 число следующего месяца. Оклад сотрудника составляет 50 000 руб.: 20 000 руб. – аванс и 30 00 руб. – заработная плата. У сотрудника имеется исполнительный лист, а остаток отпуска составляет 5 дней. Также, сотрудник ушел на больничный с 05.11.2022 г. Помимо этого, сотруднику была начислена премия по результатам работ за октябрь 2022 г. и 1000 рублей 11 ноября за выполнение особо важного задания. О факте смерти организации стало известно 14 ноября, когда в компанию обратилась жена умершего с заявлением о перечислении невыплаченной заработной платы и компенсации отпуска на свою карточку, указав номер счета в заявлении о выплате.

*Если о факте смерти вам стало известно уже после выплаты заработной платы, то перечисленную на карту умершего сумму, родственники смогут получить только после вступления в наследство, но в этом случае они вправе составить заявление на получение компенсации за неиспользованный отпуск.

В нашем примере, организация узнала о смерти сотрудника не сразу, а через 4 дня. На эту же дату организация получила заявление от супруги на получение всех выплат, причитающихся умершему.

Не забывайте в заявлении просить указать способ выплаты денежных средств и, если это банковский счет, то указать реквизиты счета.

Приступим к поэтапному рассмотрению нашего примера в 1С: ЗУП ред. 3.1.

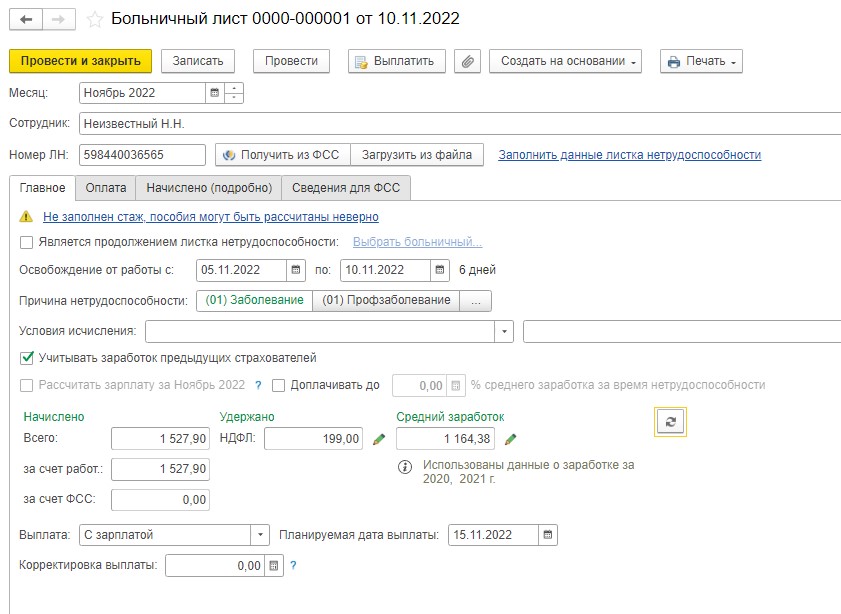

БОЛЬНИЧНЫЙ ЛИСТ

Введем больничный листок в разделе «Зарплата» датой его получения. Информацию о взаимодействии работодателя с ФСС с 2022 г. смотрите здесь.

Проверяем загруженные сведения, ставим нужную дату выплаты - у нас дата выплаты заработной платы.

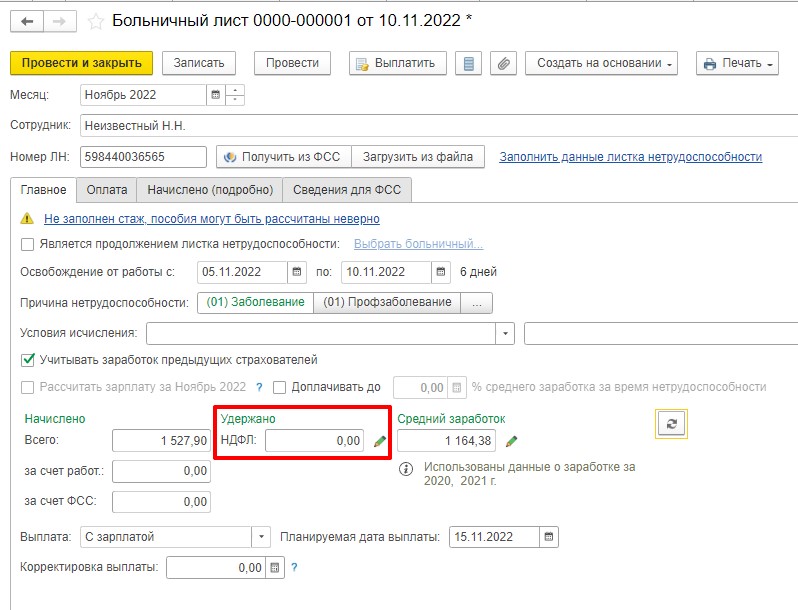

Поскольку окончание больничного листка приходится на дату смерти, то на этот больничный не должен начисляться НДФЛ.

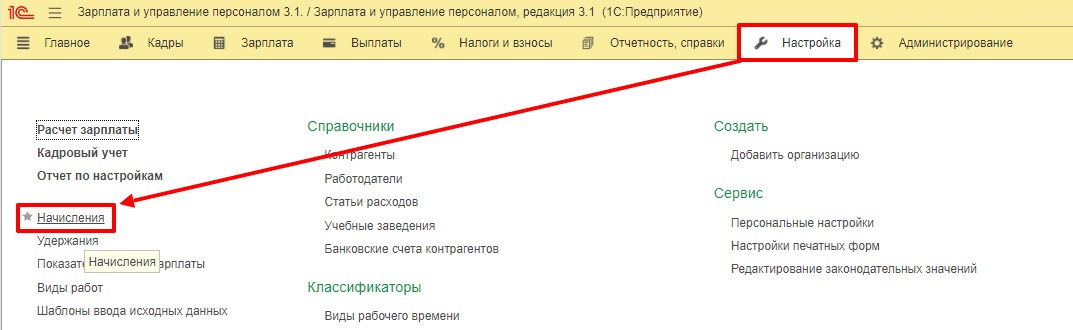

Для того, чтобы этого не произошло, нам нужно создать новое начисление больничного по ссылке: «Настройки» - «Начисления» - «Создать».

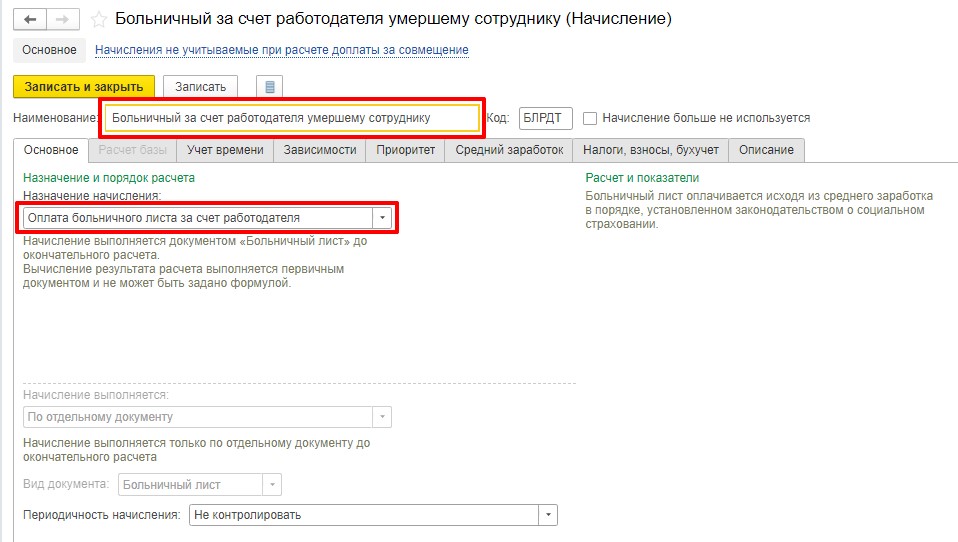

Введем нужные параметры начисления:

- Наименование «Больничный за счет работодателя умершему сотруднику»;

- Назначение начисления «Оплата больничного листа за счет работодателя».

При проведении программа может поругаться, что данное начисление избыточное, но мы не обращаем на это внимание и записываем созданное начисление.

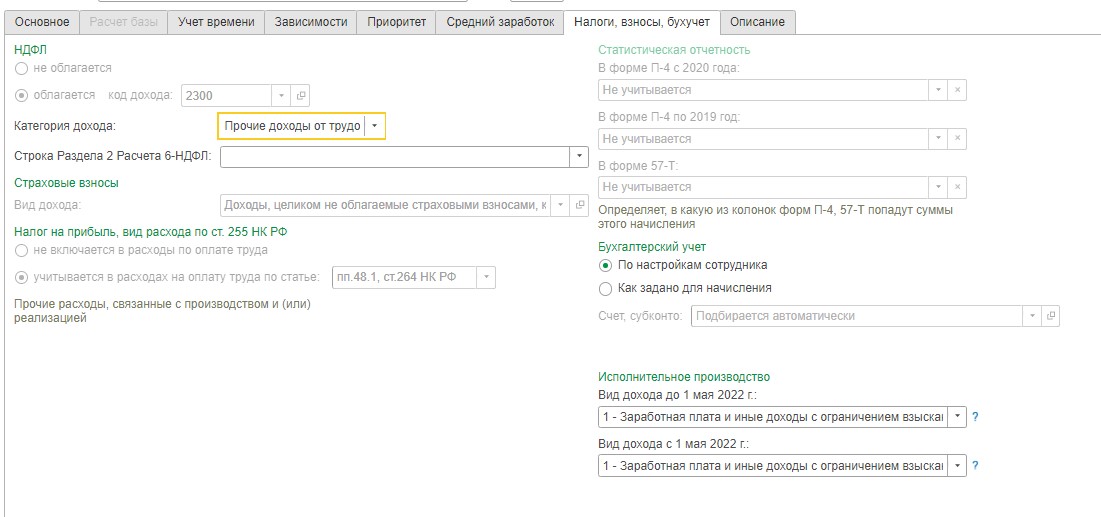

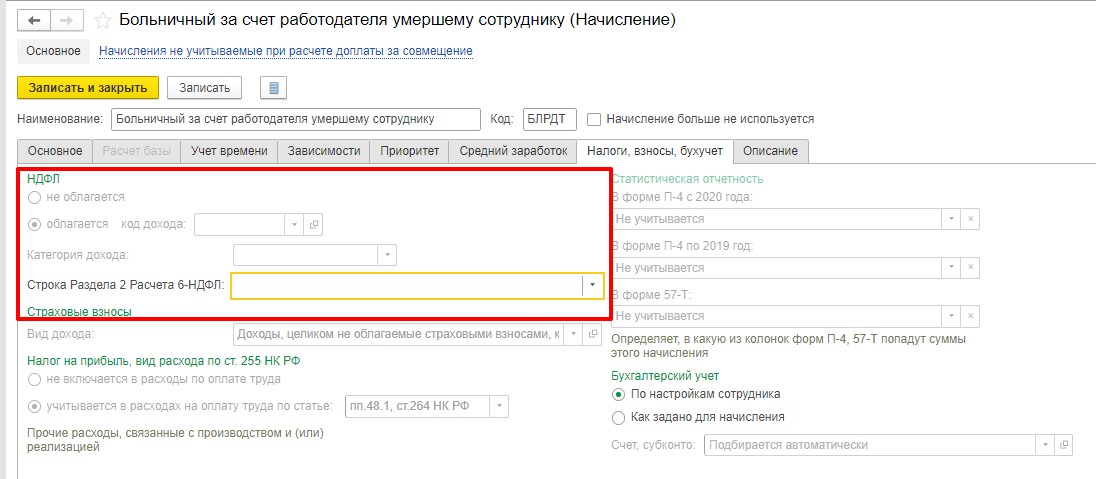

Поскольку вкладка «Налоги, взносы, бухучет» заполняется автоматически и не подлежит редактированию, мы сделаем некоторую «хитрость». Нам нужно, чтоб все-таки НДФЛ с этого больничного не начислялся.

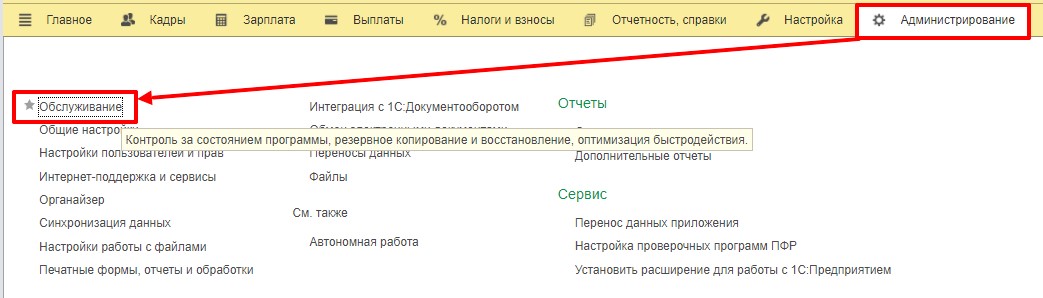

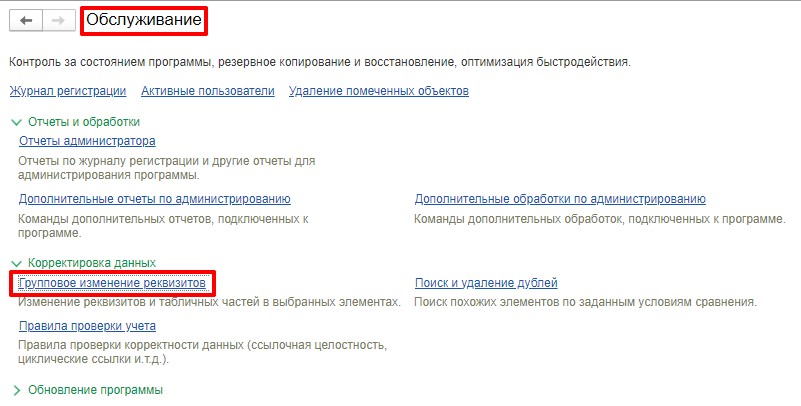

Перейдем по ссылке «Администрирование» - «Обслуживание» - «Корректировка данных» - «Групповое изменение реквизитов».

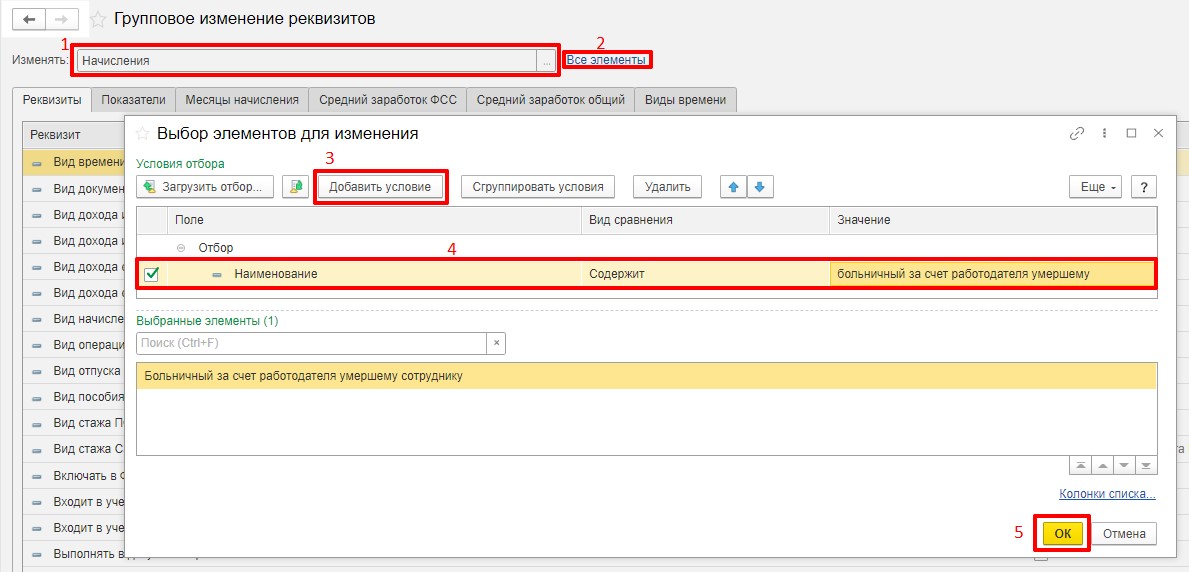

Для изменения «Начисления» по кнопке «Все элементы» настроим отбор по указанным ниже параметрам (Поле отбора - «Наименование», Вид сравнения – «Содержит», значение – «Больничный за счет работодателя умершему сотруднику»), завершим отбор кнопкой «ОК».

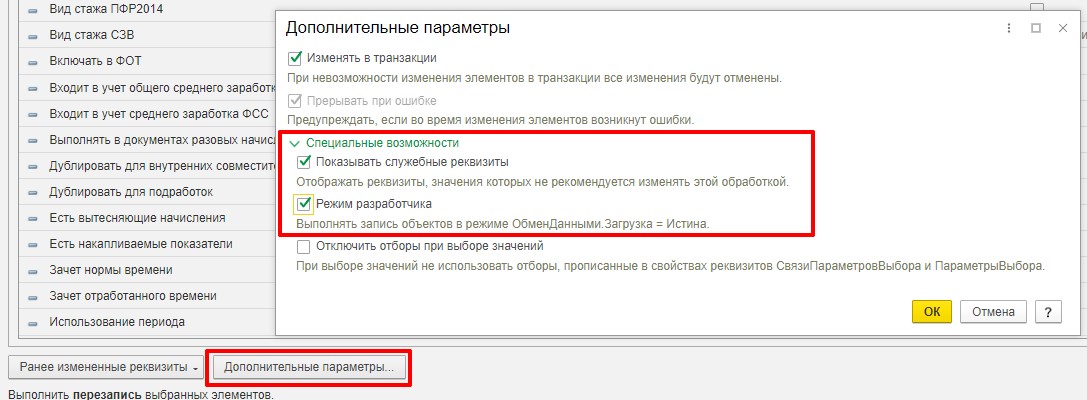

Далее нам нужно установить в «Дополнительных параметрах» следующие галки: «Показывать служебные реквизиты», «Режим разработчика».

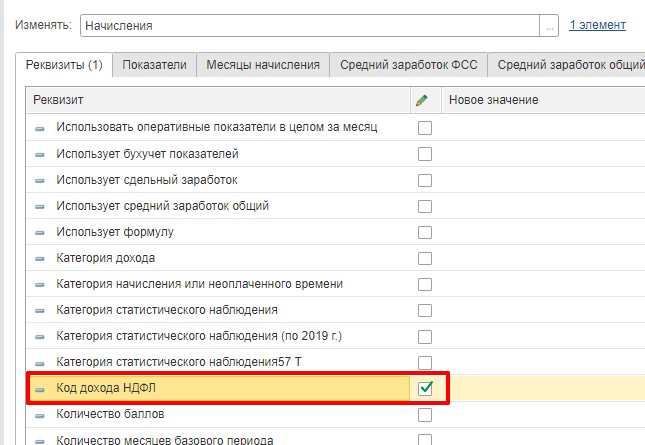

После этого на вкладке «Реквизиты» найдем поле «Код дохода НДФЛ», установим галочку, оставив пустым поле «Новое значение» и изменим начисление по кнопке «Изменить реквизиты» (в правой нижней части экрана).

Проверим наш больничный. Как можем заметить, у НДФЛ пропал код дохода. Это нам и было нужно.

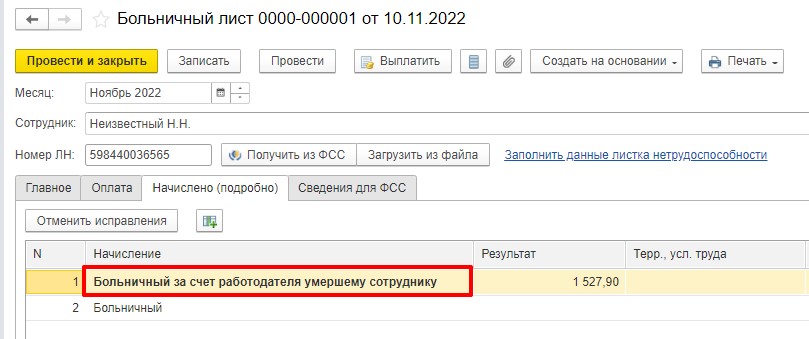

Вернемся к документу «Больничный лист». Перейдем на вкладку «Начислено (подробно)» и изменим начисление «Больничный за счет работодателя» на новое значение «Больничный за счет работодателя умершему сотруднику».

! Очень важно после этой манипуляции не пересчитывать документ, иначе измененное начисление вернется к первоначальному значению.

Как видно на скриншоте, сумма НДФЛ исчезла. Этого мы и добивались.

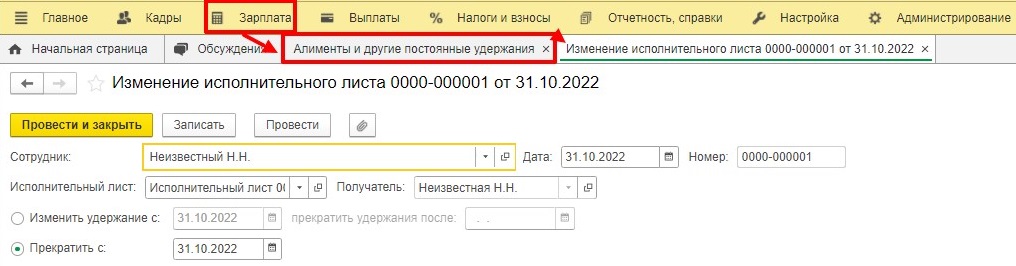

ОТМЕНА ИСПОЛНИТЕЛЬНОГО ЛИСТА

Перейдем в раздел «Зарплата» - «Алименты и другие удержания» - «Создать» - «Изменение условий исполнительного листа».

Заполняем все необходимые данные: «Сотрудник», «Исполнительный лист», «Получатель», «Дату прекращения».

Очень важно установить дату прекращения - это последний календарный день предыдущего месяца. Иначе, программа при расчете заработной платы рассчитает сотруднику сумму к удержанию.

Также важно обратиться в службу приставов с информацией о том, что сотрудник умер и предоставить все необходимые документы, которые запросят судебные приставы.

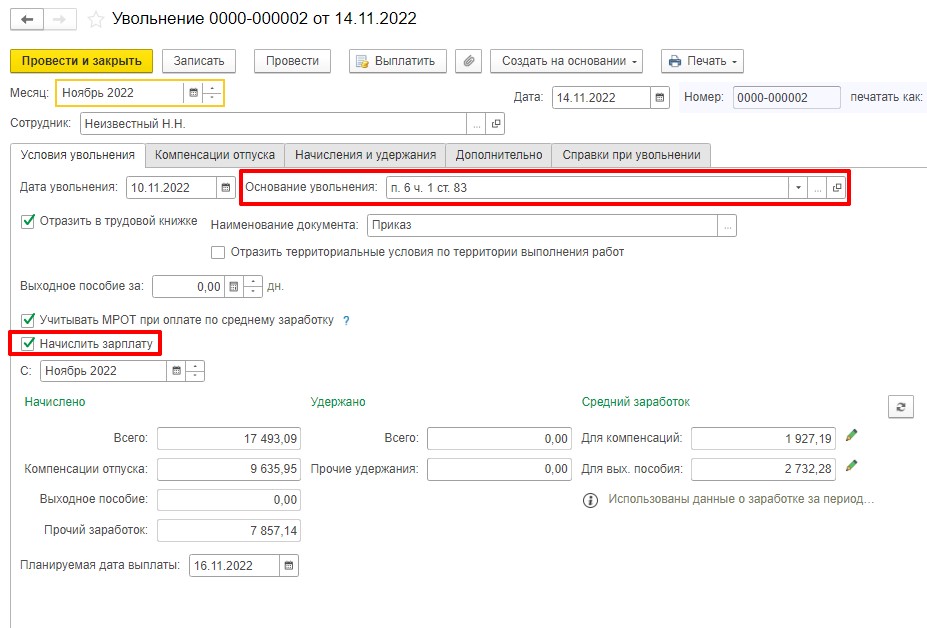

УВОЛЬНЕНИЕ

Создадим документ «Увольнение» (в разделе «Кадры» - «Приемы, переводы, увольнения» / «Все кадровые документы» - «Создать» - «Увольнение»).

Очень важно указать верное основание увольнения - п. 6 ч.1 ст. 83, чтобы на начисленные суммы сотруднику не начислялись страховые взносы и не исчислялся НДФЛ.

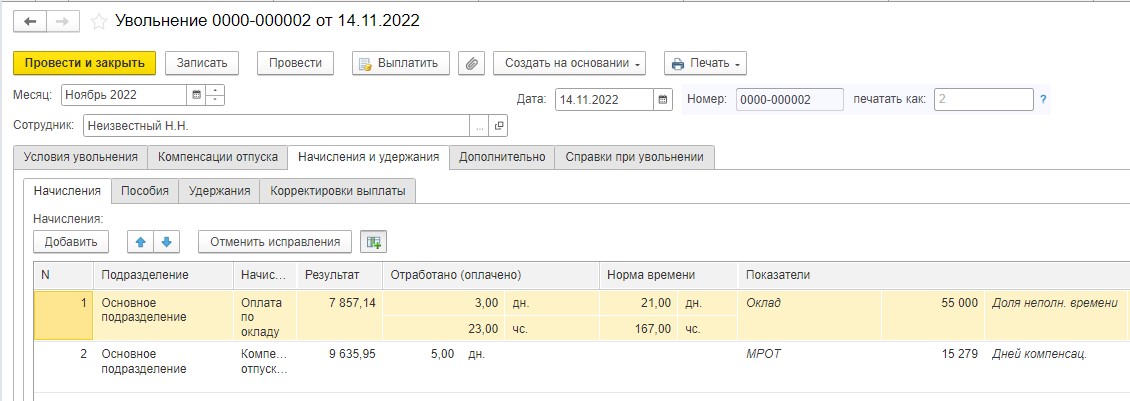

Подробнее рассмотрим рассчитанные суммы:

Оплата по окладу = 7 857,14 руб. (за три дня работы с 01.11.2022 - 03.11.2022);

Компенсация отпуска = 9 635,95 руб.

!!!Также ОЧЕНЬ ВАЖНО именно в данном документе рассчитать сотруднику заработную плату, поскольку программа видит причину увольнения и не начисляет НДФЛ и взносы именно в документе «Увольнение».

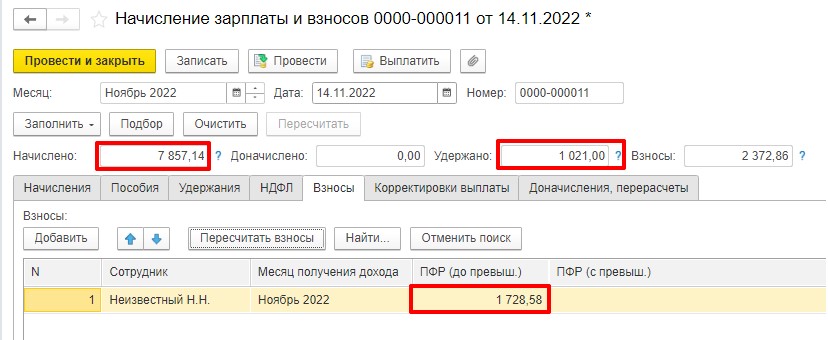

Совсем иначе обстоят дела с документом «Начисление зарплаты и взносов». Этот документ с суммы зарплаты рассчитает и взносы, и НДФЛ.

Давайте в этом удостоверимся. Сотруднику положена сумма заработной платы за три дня работы в ноябре (сотрудник на больничным с 05.11.2022 г.).

7 857,14 руб. (Оклад = 55 000 руб.)

(55 000 руб. / 21 рабочий день) * 3 отработанных дня = 7 857,14 руб.

Для примера расчета взносов возьмем «Основной тариф страховых взносов».

Взносы: 7 857,14* 22% (взносы ПФР) = 1 728,58 руб.

НДФЛ: 7 857,14*13% = 1 021 руб.

Соответственно, делаем вывод, что сумма, начисленная в документе «Начисление заработной платы и взносов» даже с учетом проведенного документа увольнения, производит некорректный расчет и как будто бы не видит причину увольнения.

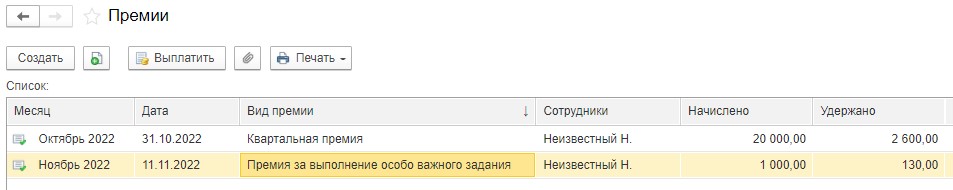

ПРЕМИИ (до и после смерти работника)

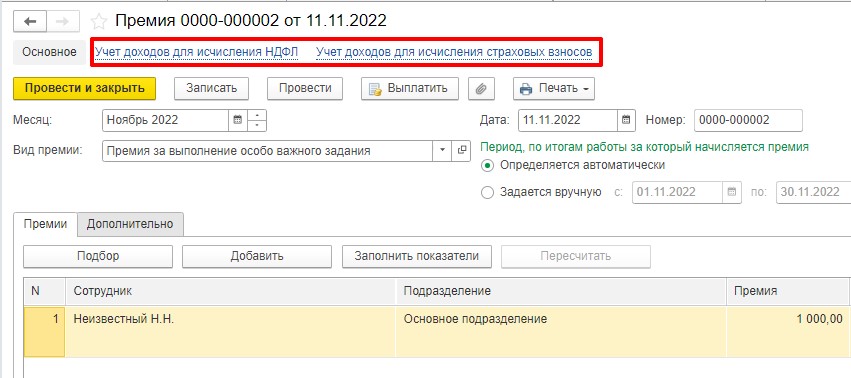

Проверим премии, которые были начислены сотруднику («Зарплата» – «Премии»).

В октябре сотруднику была начислена премия по итогам работы за квартал, т.е. этот период сотрудник у нас работал, поэтому на данную премию будет начислен и НДФЛ и взносы, даже если дата выплаты относится к дате выплаты зарплаты - 15.11.2022 г.

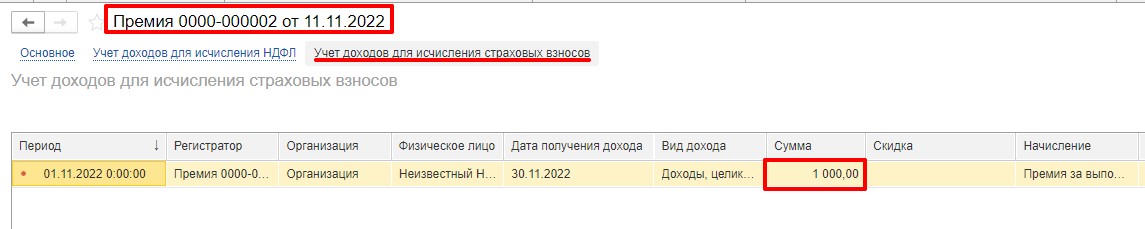

А вот вторая премия очень интересная, поскольку начислена она после наступления смерти сотрудника.

И, к сожалению, на нее программа посчитает НДФЛ и страховые взносы, даже если был проведен документ «Увольнение» с нужной статьей. И с этой премией нам нужно будет поработать, а именно - отсторнировать базу для начисления НДФЛ и взносов.

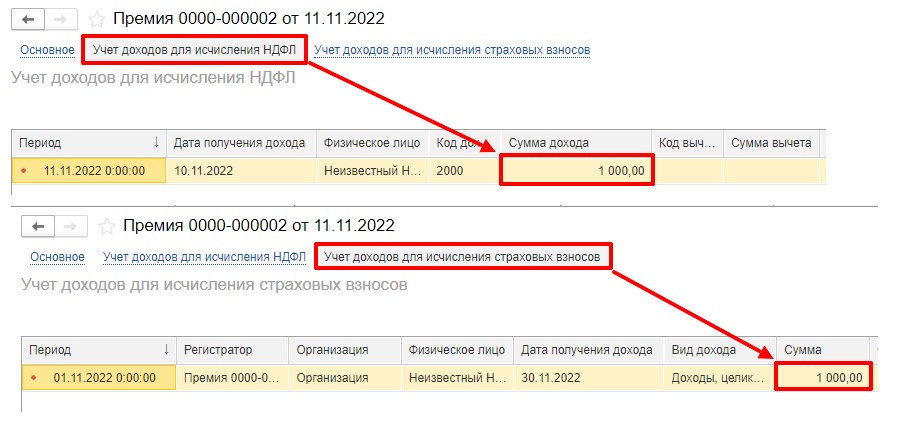

Немного теории о базе по НДФЛ и страховым взносам. За расчет базы по НДФЛ в программе отвечает регистр накопления «Учет доходов для исчисления НДФЛ», а за расчет базы по страховым взносам отвечает регистр накопления «Учет доходов для исчисления страховых взносов».

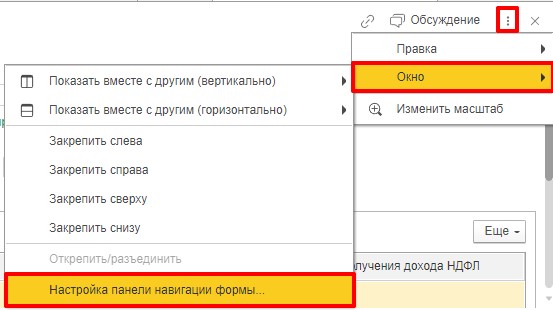

Их можно очень быстро вывести в любой расчетный документ, чтобы точно понимать, что происходит с налогами в программе.

В любом документе начисления («Начисление зарплаты», «Премии», «Разовое начисление») перейдите по троеточию в правом верхнем углу – «Окно» - «Настройка панели навигации формы».

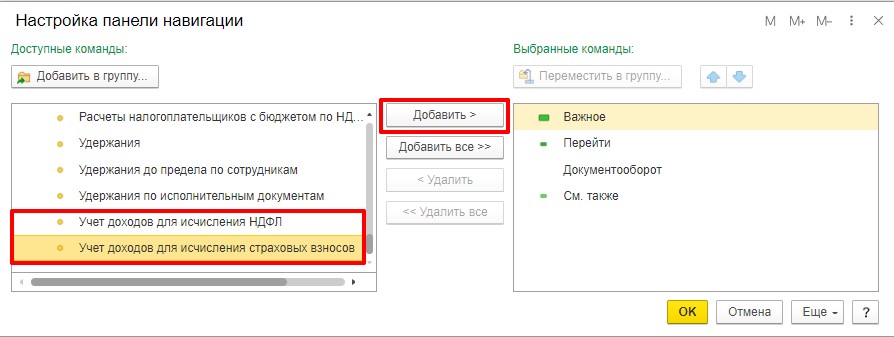

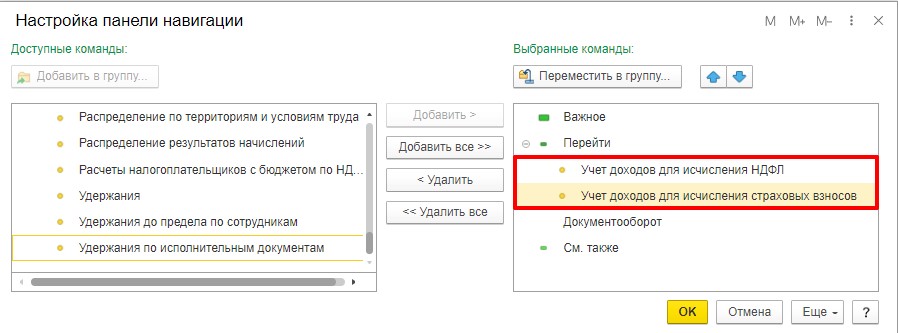

Разверните список и найдите в нем регистры, выделенные на скриншоте, по отдельности выделите каждый нужный регистр и добавьте по кнопке «Добавить»:

Должно получиться вот так, нажимаем «ОК».

После этого мы с легкостью можем анализировать движения документа по данным регистрам и проверять, сформировалась ли база по нашим начислениям для НДФЛ и взносов.

Очень удобно использовать данный функционал, если Вы работаете в 1С: Fresh, который не подразумевает доступа к функциям технического специалиста.

Как видим, база сформировалась как для расчета НДФЛ, так и для расчета взносов. Нам это не нужно, поэтому будет исправлять.

Исправление базы по НДФЛ:

Зайдем в раздел «Налоги и взносы» - «См. Также» - «Операции учета НДФЛ» - «Создать».

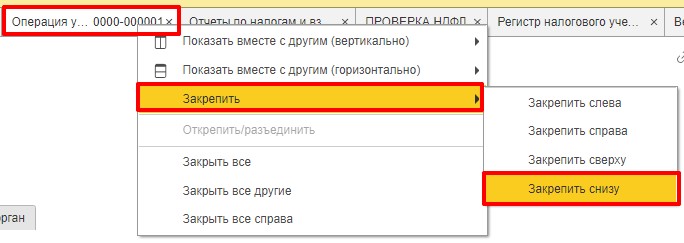

Как только откроете документ, рекомендую его закрепить снизу, вот так:

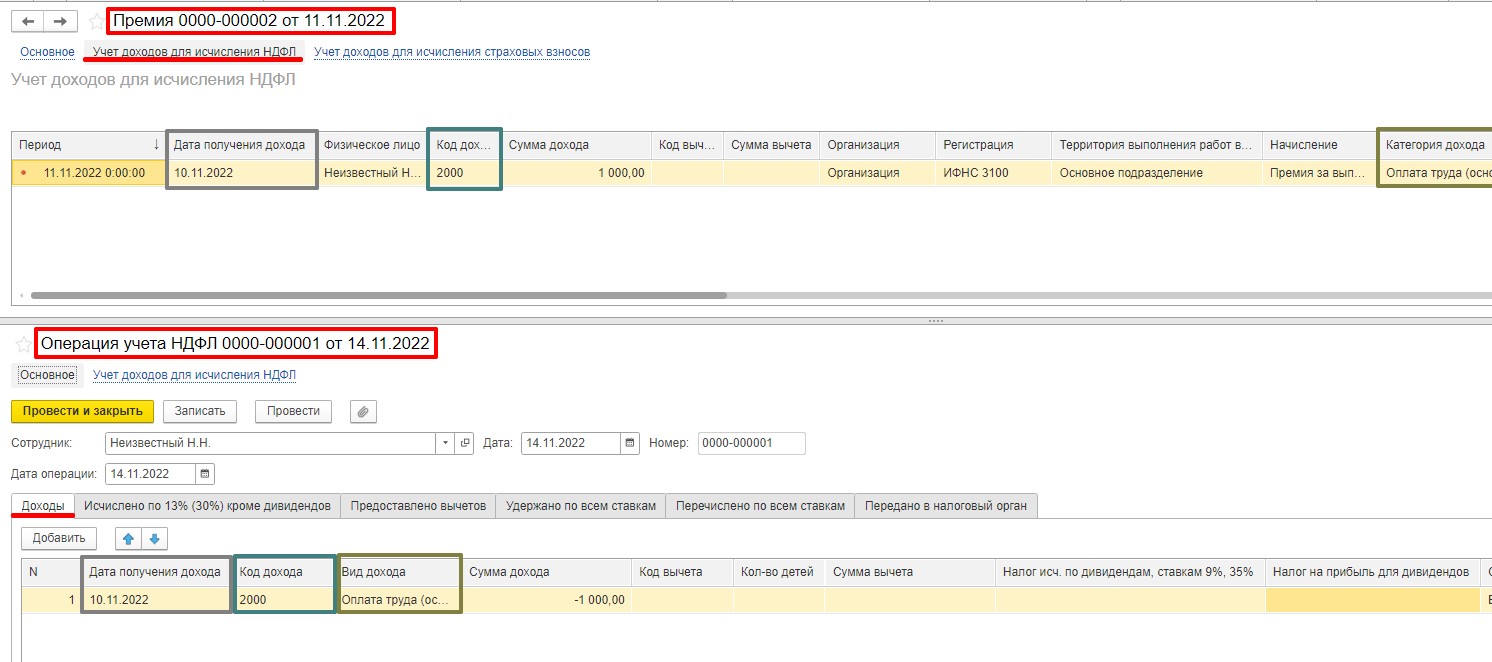

Тогда вам будет удобнее работать. У вас в поле видимости находится сразу два документа – «Операция учета НДФЛ» и «Премия», базу по которой нужно отсторнировать.

Таким образом вы точно все сделаете верно, поскольку не придется гадать какое значение должно стоять в поле «Дате получения дохода», какой «Код дохода», «Сумма» и т. д.

Вы сразу все можете соотнести и сделать 200% верно. Разве не классно?

(Разными цветами мы специально выделили поля, соответствующие друг другу в регистре из документа «Премия» и «Операция учета НДФЛ»).

После проведения документа «Операция учета НДФЛ» в регистр «Учет доходов по НДФЛ» попадает сумма = -1000 руб.,

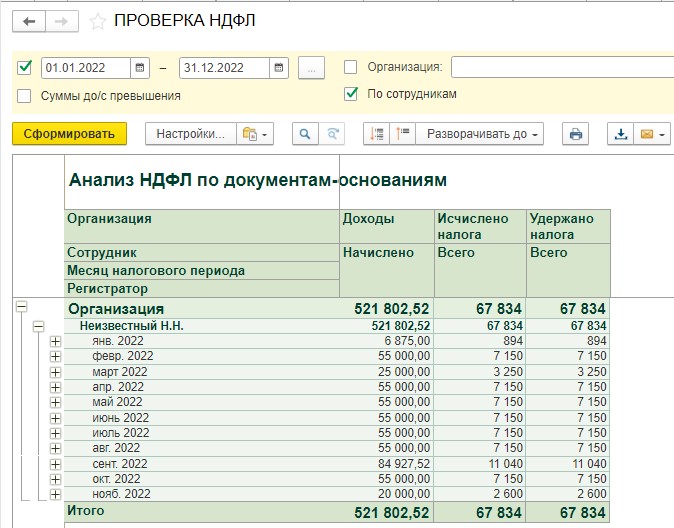

тогда при заполнении документа «Начисление зарплаты и взносов», НДФЛ на сумму премии начисляться не будет. Базу можем проверить еще по отчету “Анализ НДФЛ по документам-основаниям”.

Исправление базы по страховым взносам:

Вернемся к нашей премии за ноябрь - 1000 руб. Помимо базы по НДФЛ, которую мы исправили выше, есть еще и база по взносам. Давайте тоже ее исправим, поскольку премия была начислена после смерти сотрудника.

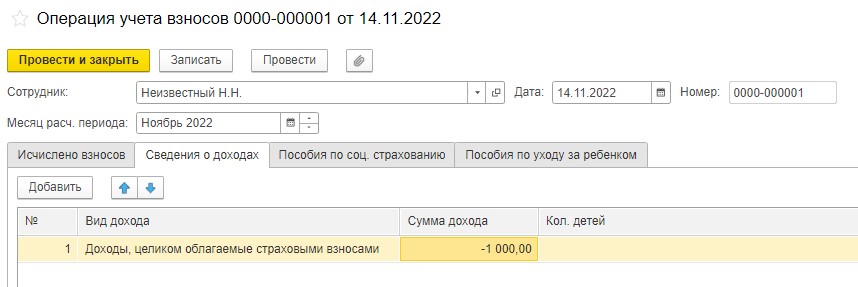

Воспользуемся документом «Операция учета взносов» («Налоги и взносы» - «См. Также» - «Операции учета взносов»).

На вкладке «Сведения о доходах» укажем Вид дохода – «Доходы, целиком облагаемые страховыми взносами», Сумма = -1000 руб.

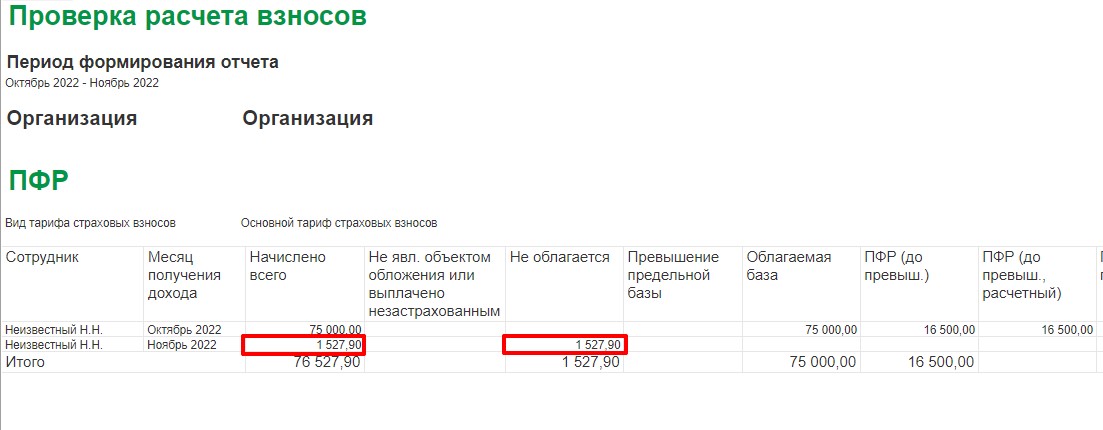

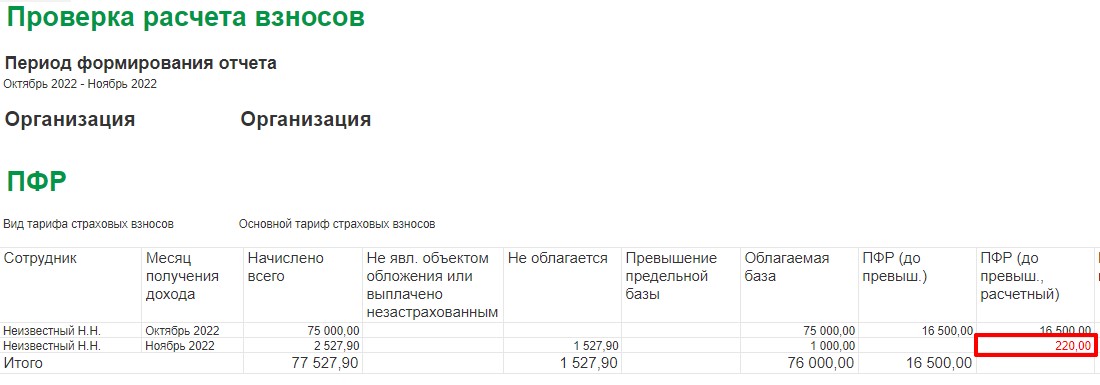

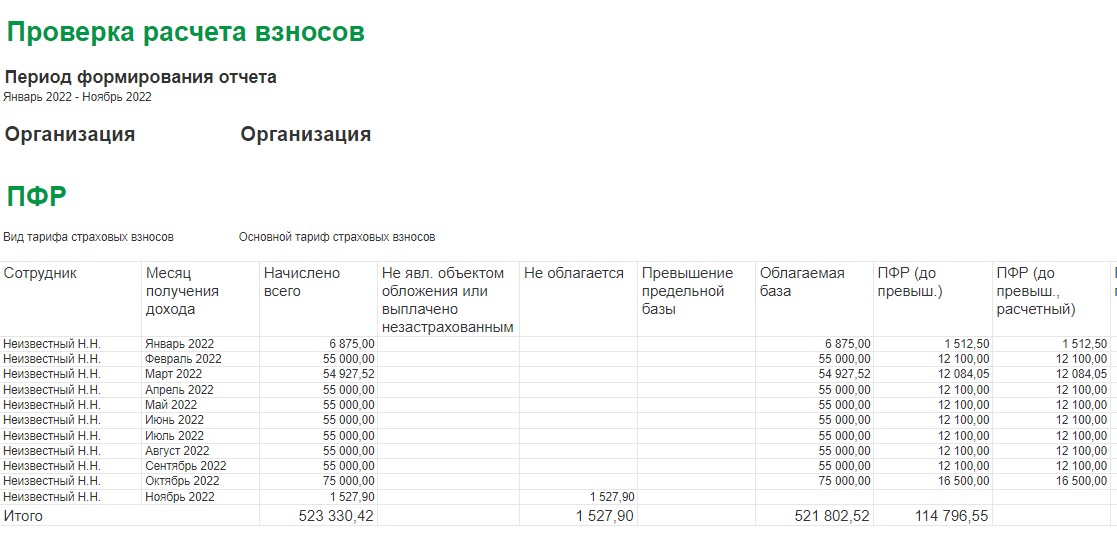

Проверим взносы через отчет «Проверка расчета взносов» (Раздел «Налоги и взносы» - «Отчеты по налогам и взносам»).

А вот так бы выглядел отчет, если бы мы пропустили документ «Операция учета взносов». Программа сразу распознала бы ошибку и выделила ее красным.

Таким образом, с премией сотрудника после смерти разобрались, убрали из базы для начисления НДФЛ и страховых взносов.

ВЫПЛАТА ЗАРАБОТКА РОДСТВЕННИКАМ УМЕРШЕГО РАБОТНИКА

Так как выплату будет получать жена умершего сотрудника, то мы должны перечислить сумму на ее расчетный счет, при этом завершив все взаиморасчеты с умершим сотрудником.

Для того, чтобы все сделать красиво, будем работать через схему «Удержание в счет третьих лиц».

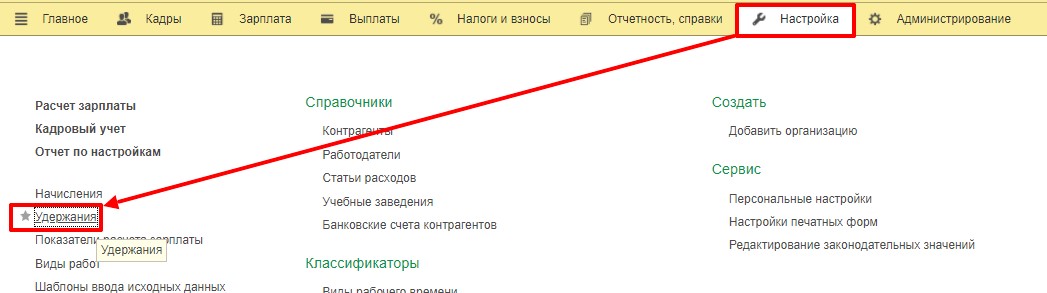

Создадим данное удержание («Настройка» - «Удержания» - «Создать»).

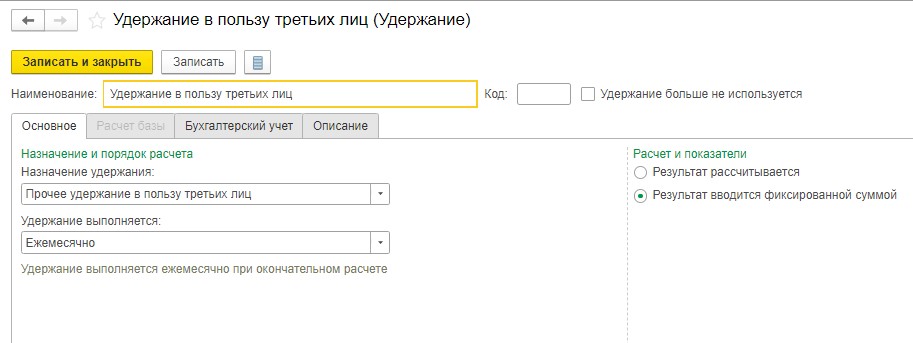

Укажем удобное наименование, а также следующие параметры:

- Назначение удержания «Прочее удержание в пользу третьих лиц»;

- Расчет и показатели «Результат вводится фиксированной суммой»;

- Удержание выполняется «Ежемесячно».

Запишем и закроем.

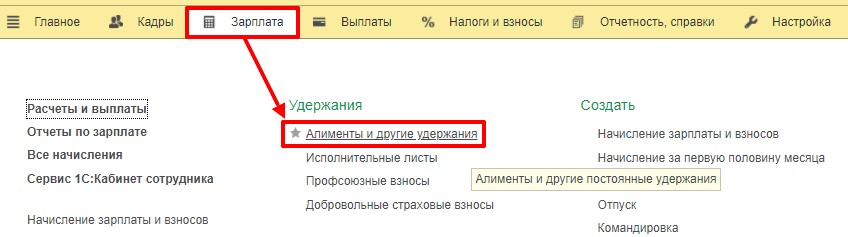

Назначим данное удержание в пользу супруги умершего сотрудника.

Перейдем в раздел «Зарплата» - «Алименты и другие удержания».

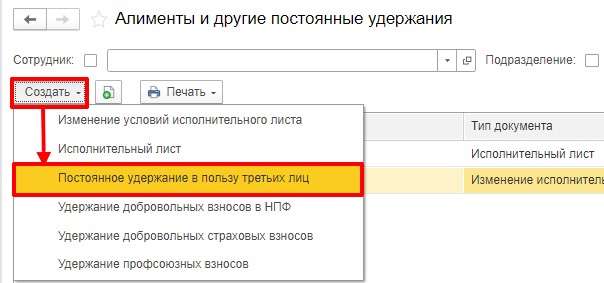

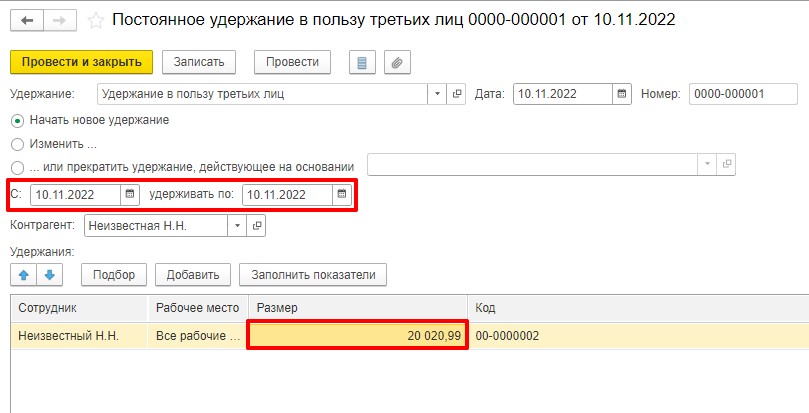

По кнопке «Создать» сформируем «Постоянное удержание в пользу третьих лиц».

Заполним данные:

- Удержание «Удержание в пользу третьих лиц»:

- С 10.11.2022 по 10.11.2022, поскольку дата увольнения - это дата смерти;

- Контрагент - супруга умершего;

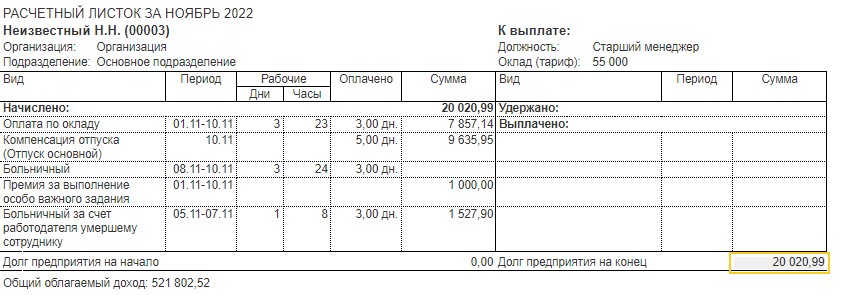

В табличной части заполняем умершего сотрудника и размер удержания. Удержание удобно посмотреть сумму по расчетному листку.

В нашем случае сумма к выплате по расчетному листку составляет - 20 020,99. Соответственно, эту сумму и ставим к удержанию.

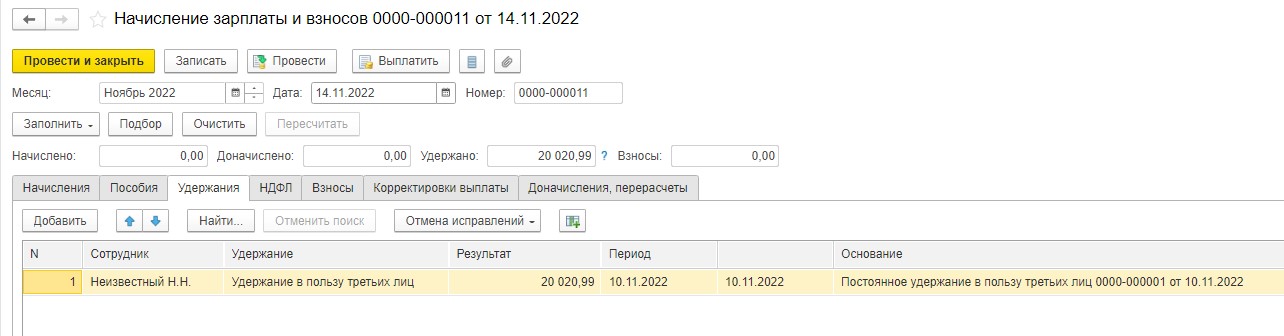

После проведения удержания, в документе «Начисление зарплаты и взносов» должно получиться вот так:

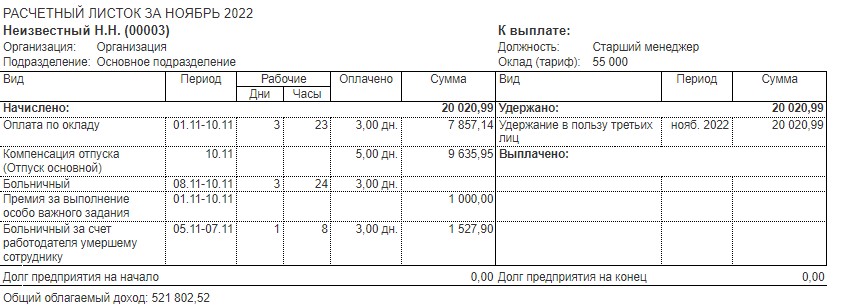

И тогда расчетный листок приобретает следующий вид:

После удержания все взаиморасчеты с супругой умершего мы производим в 1С: Бухгалтерия 3.0.

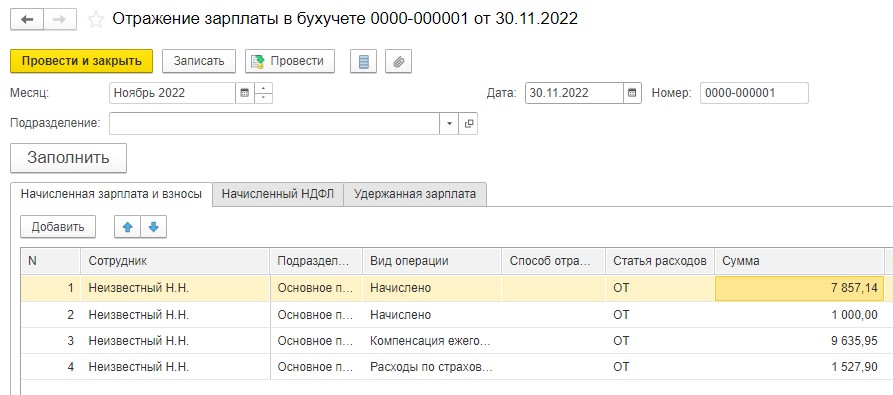

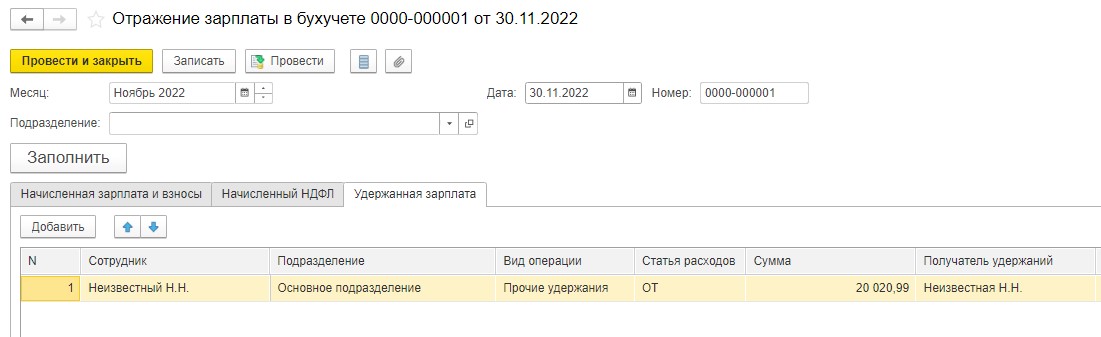

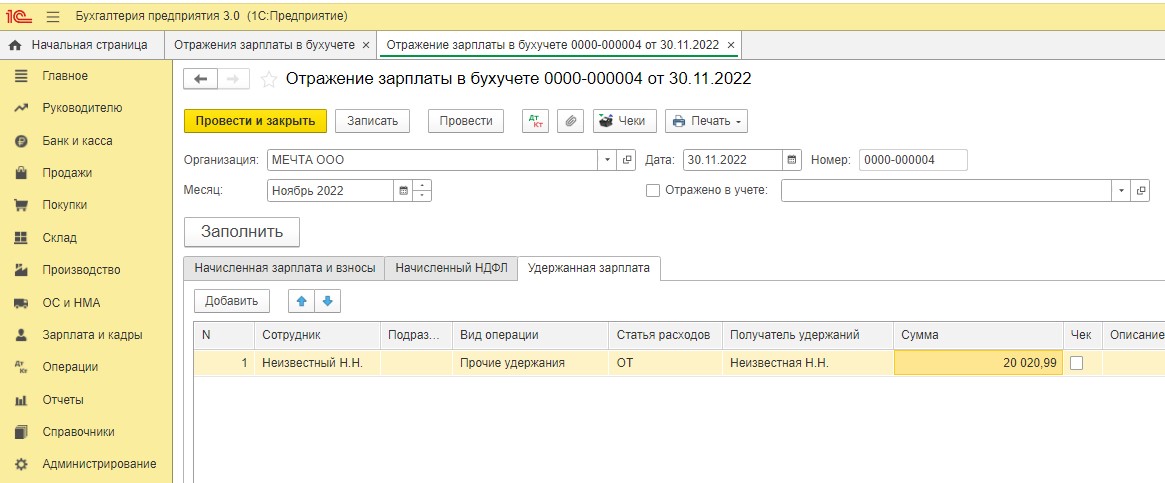

Перед этим давайте посмотрим, как у нас отразятся взаиморасчеты с сотрудником в документе «Отражение зарплаты в бухучете» в разделе «Зарплата».

Первая вклада будет содержать в себе все начисленные суммы.

А последняя вкладка будет выглядеть следующим образом.

Ну и для пущей убедительности снова сформируем по сотруднику «Анализ НДФЛ по документам – основаниям».

А взносы проверим по отчету «Проверка расчета взносов» («Налоги и взносы» - «Отчеты по налогам и взносам»).

Как видим, везде все хорошо, поэтому делаем вывод, что мы все операции выполнили верно.

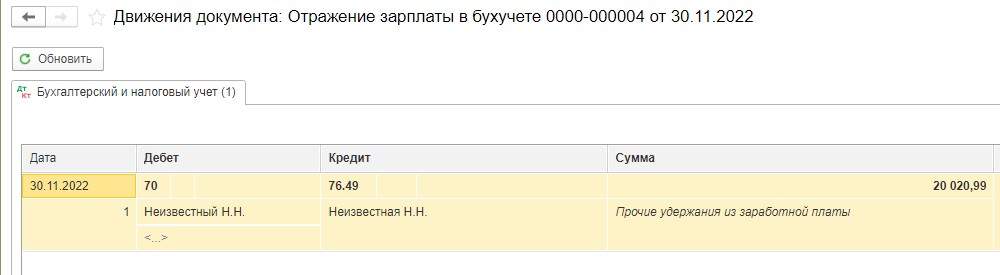

В 1С: Бухгалтерии предприятия ред. 3.0 у вас будет примерно следующая картина:

Проводки:

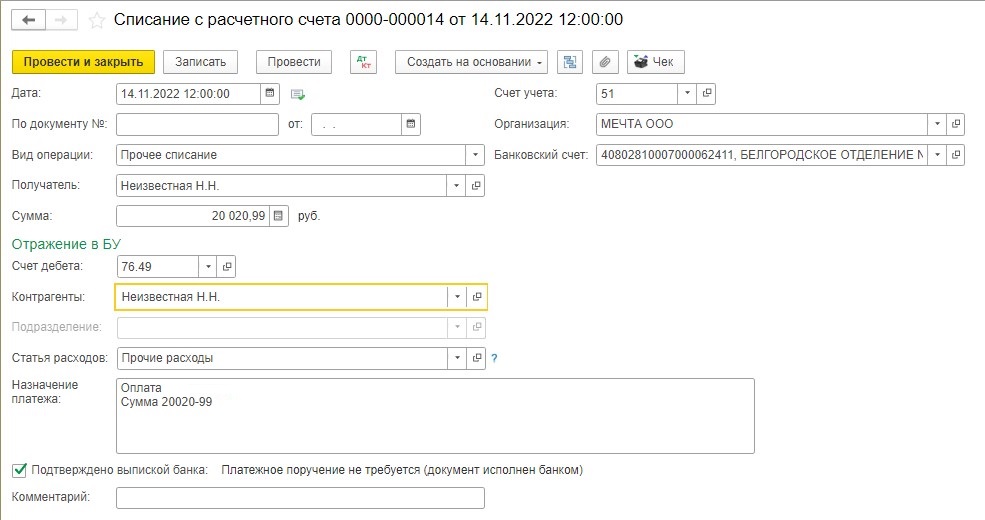

Выплата супруге умершего:

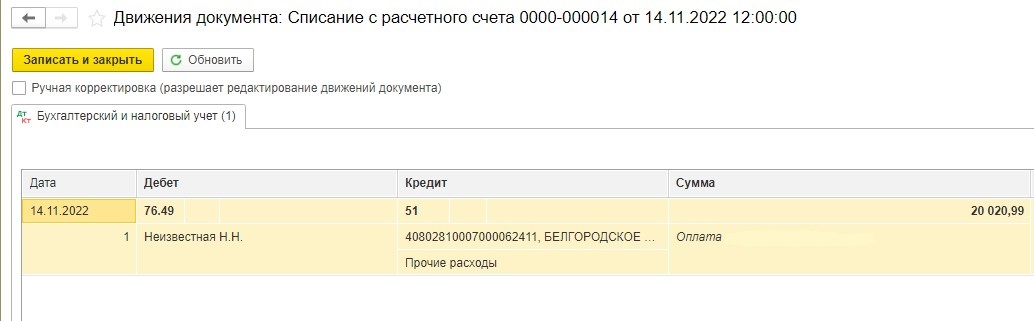

Проводки выплаты:

На этом наши взаиморасчеты с умершим сотрудником завершены. Конечно, в жизни не все так просто и прозрачно, как в нашем примере, однако, надеемся, что благодаря таким подробным инструкциям у вас появится общая картина последовательности действий.

Нужна такая инструкция в 1С: Бухгалтерии предприятия ред. 3.0? Напишите в комментариях с какими проблемами в этой конфигурации вы столкнулись при расчетах с умершим сотрудником? Мы постараемся обратить внимание на эти нюансы.

Автор статьи: Татьяна Букаренко

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Здравствуйте, подскажите, как вы оформили выплату? Если на данный моменттнекому выплачивать, на депонент и как это провести в ЗКГК?Спасибо.

Добрый день! Такой же вопрос. Что делать с исчисленным НДФЛ, но не удержанным?

ЗП за апрель, что делать с НДФЛ по этой зарплате? Очень нужна Ваша помощь!!!

>>сотрудник Неизвестный Н.Н. умер 10.11.2022 г. В организации датой выплаты аванса является 25 число каждого месяца, а датой выплаты зарплаты - 15 число следующего месяца.