Аудит расчётов с подотчётными лицами в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 15.04.2022 13:50

- Просмотров: 9308

Мы продолжаем публиковать статьи по аудиту различных участков учёта, и сегодня мы рассмотрим тему расчётов с подотчётными лицами. Специфика данного раздела учёта обусловлена тем, что он включает в себя многочисленные хозяйственные операции: от приобретения канцелярских товаров, ГСМ и оплаты различного рода мелкого ремонта (автомобилей или оргтехники) до командировочных расходов на заграничные поездки и оформление представительских расходов. Из-за разнообразия операций на этом участке работы возникает немало проблем, связанных с оформлением первичной документации и отчётов, возмещением понесённых сотрудником расходов или сложностей с невозвратом подотчётных сумм, что и объясняет интерес к счёту 71 «Расчеты с подотчётными лицами» как со стороны бухгалтерии, руководства, так и проверяющих органов. Про традиции в этой публикации разберем самые распространенные ошибки по операциям, связанным с подотчетными суммами.

Выдача денежных средств сотрудникам под отчёт ситуация стандартная и довольно распространенная, встречаемая в деятельности почти каждой организации.

Широкое использование наличных денежных средств для расчётов между юридическими лицами (ИП) нередко создаёт предпосылки для злоупотреблений и ухода от налогов, и налоговые инспекторы предъявляют к расчётам с подотчётными лицами и оформлению соответствующих документов немало претензий.

Поэтому важно минимизировать количество возможных нарушений при расчётах с подотчётными лицами.

В процессе аудита уделяется внимание следующим вопросам:

• оценке системы внутреннего контроля при проведении операций по учёту расчётов с подотчётными лицами;

• наличию внутренних документов, определяющих порядок оформления расчётов по анализируемому участку учёта;

• достоверности выдачи и полноты возврата подотчётных сумм;

• анализ аналитического учёта и взаимосвязи с синтетическим учётом;

• изучение порядка документального оформления хозяйственных операций по расчётам с подотчётными лицами;

• оценка корректности отражения расчётов по счёту 71 в бухгалтерской отчётности.

Операции с подотчётными лицами в учёте имеют не слишком трудоёмкое отражение, но следует отметить сложность предотвращения и исправления некоторых ошибок, так как уровень ответственности за них ложится не только на бухгалтерию, но и на сотрудников, поскольку многие из нарушений допускаются самим подотчётным лицом.

Рассмотрим наиболее популярные ошибки, выявляемые при проверке рассматриваемого участка учёта:

1. Ненадлежащий порядок выдачи средств сотрудникам под отчёт:

- Выдача денежных средств лицам, не указанным в списке, утверждённом приказом руководителя организации.

Законодательно не установлено обязанности утверждать приказ, содержащий перечень работников, имеющих право получать деньги под отчёт. Однако, если организация решила утвердить такой список приказом, чтобы ограничить круг лиц, получающих деньги под отчёт, то такое распоряжение следует соблюдать.

- Получение средств лицами, которые не значатся работниками организации.

Выдаваться под отчёт могут:

• любым сотрудникам, включая тех, кто имеет задолженность по ранее полученной под отчёт сумме, поскольку требование полного погашения задолженности отсутствует в Указании № 3210-У;

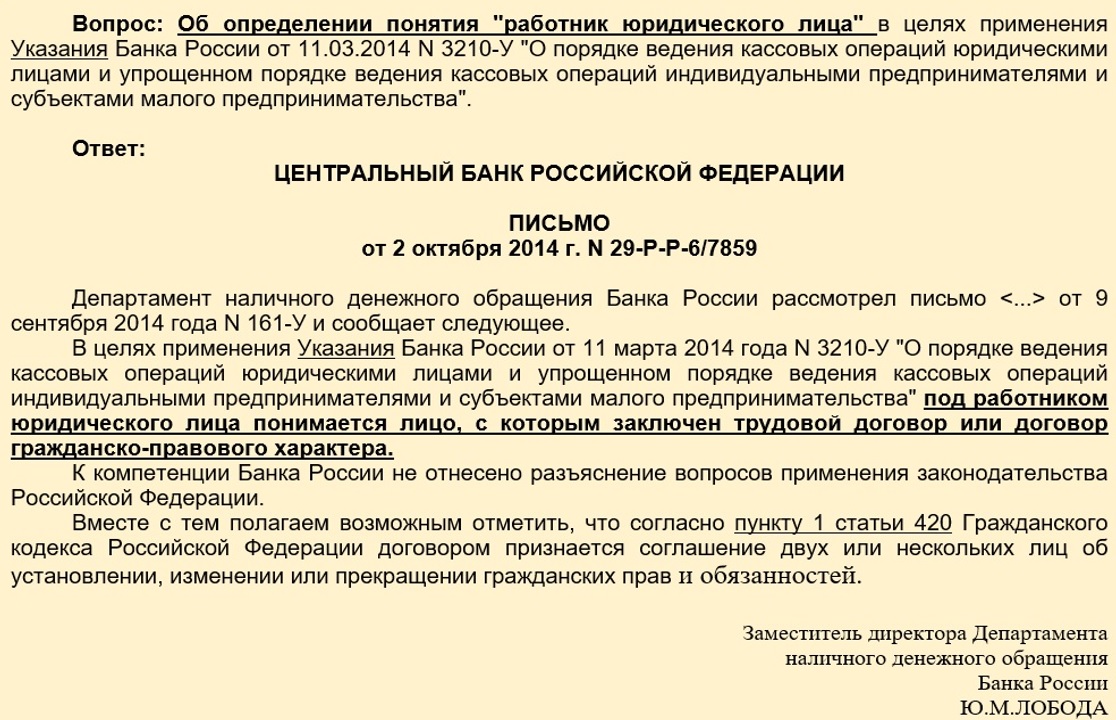

• физическим лицам, с которыми у организации заключен гражданско-правовой договор (Письмо Банка России от 02.10.2014 № 29-Р-Р-6/7859).

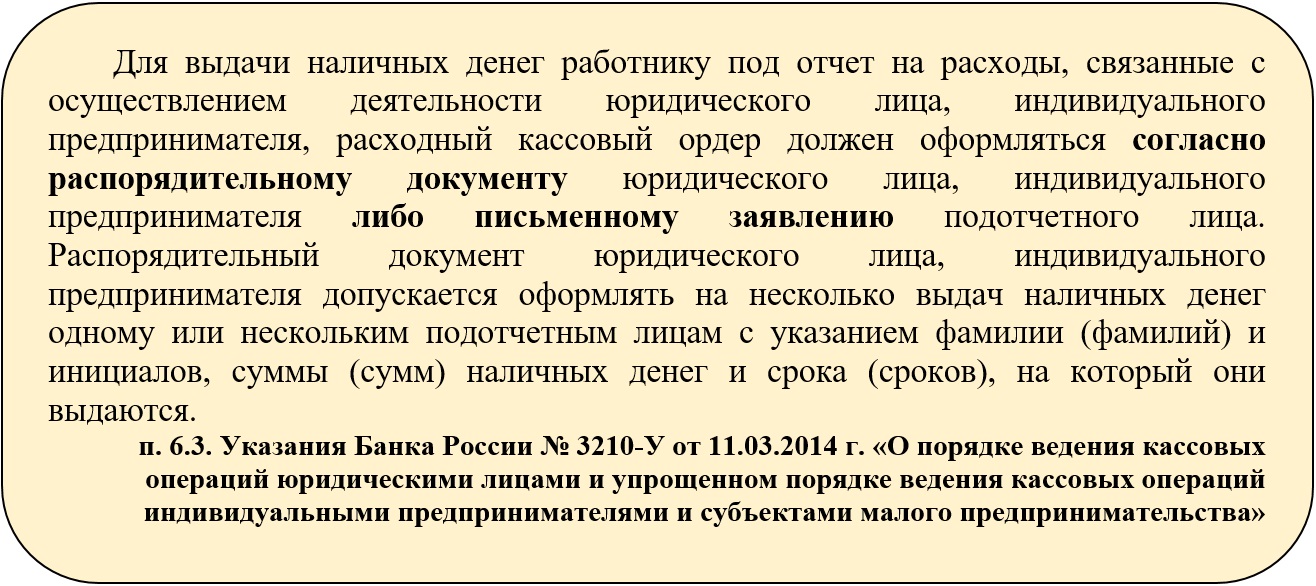

- отсутствие заявлений или иного распорядительного документа, разрешающего выдачу средств под отчёт;

- нарушение срока возврата подотчётной суммы.

2. Ненадлежащее документальное оформление авансовых отчётов и приложений к ним.

- не утверждение руководителем авансовых отчётов;

- оформление и утверждение авансового отчёта датой раньше, чем фактическое осуществление расходов;

- отсутствие подписей должностных и подотчётных лиц;

- допущение подчисток и исправлений, внесённых ненадлежащим образом;

- выявление факта расхождений суммы, утверждённой в авансовом отчёте с суммой, отраженной в прилагаемых первичных документах;

- авансовые отчёты не подтверждены оправдательными документами или они оформлены ненадлежащим образом.

Например:

• принятие к возмещению суммы НДС на основании кассовых чеков, без счёта-фактуры;

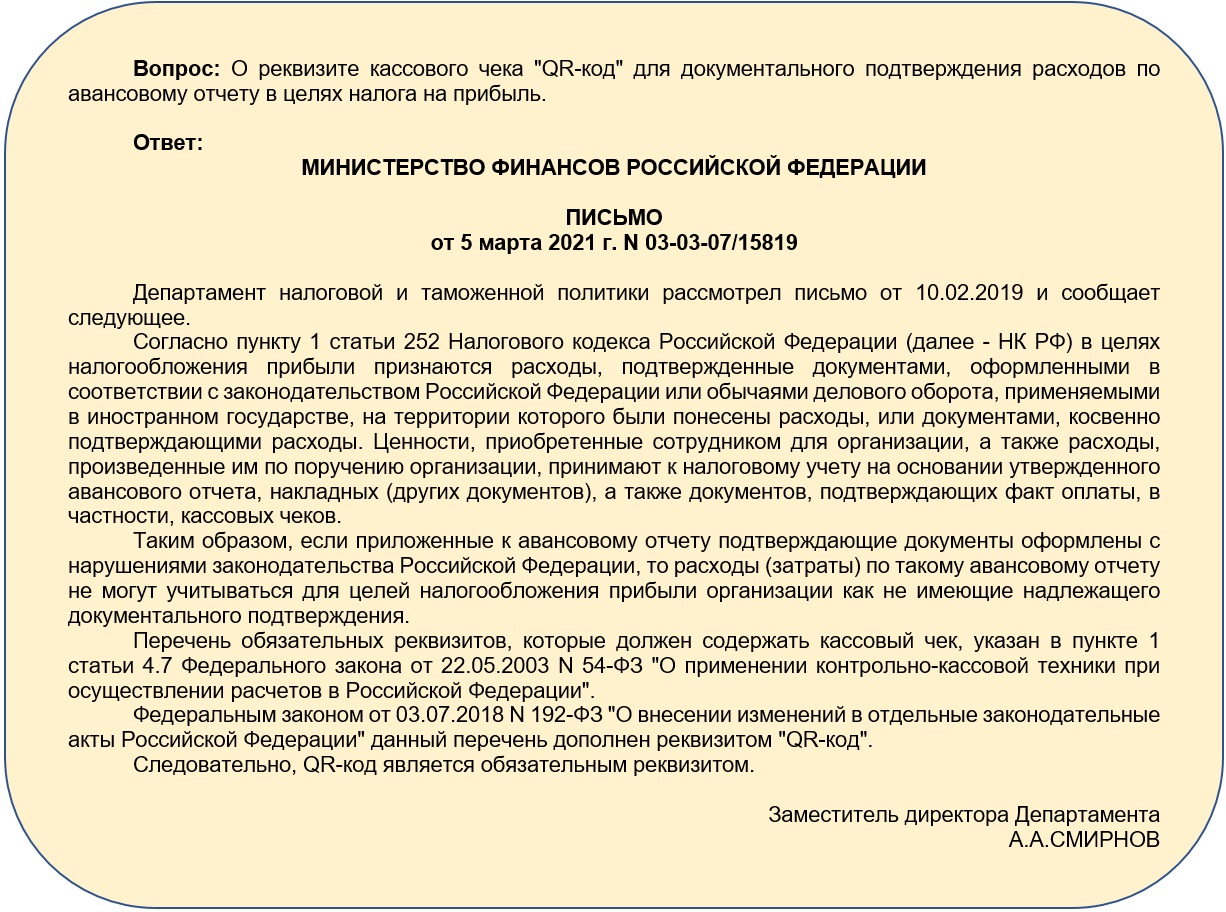

• в кассовом чеке отсутствует QR-код, в результате такой документ не будет признан, подтверждающим расходы для налогового учёта.

- чеки ККТ, прилагаемые к авансовому отчёту, нечитаемые, а, соответственно, не могут подтвердить сумму понесённого расхода.

Все реквизиты, присутствующие на кассовом чеке, должны быть легко читаемыми в течение не менее шести месяцев со дня их выдачи на бумажном носителе, но у таких чеков есть большая проблема: они быстро выцветают. Рекомендовано делать ксерокопии чеков и заверять их подписью должностного лица и печатью с приложением оригиналов чеков (письмо Минфина России от 17.09.2008 г. № 03-03-07/22).

- к авансовым отчётам прилагаются документы на приобретение товарно-материальных ценностей (за оказанные услуги) дата которых приходится на выходные или праздничные дни. Если период не относится ко времени нахождения в командировке, то у проверяющих органов могут появиться дополнительные вопросы, связанные с привлечением работника к выполнению трудовой функции в нерабочие (выходные дни).

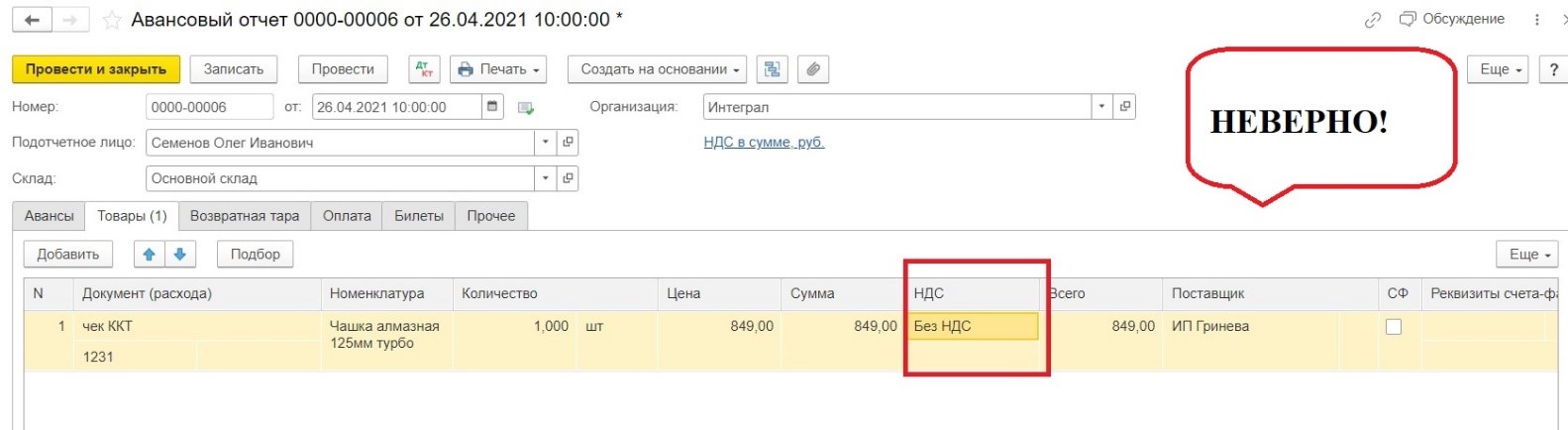

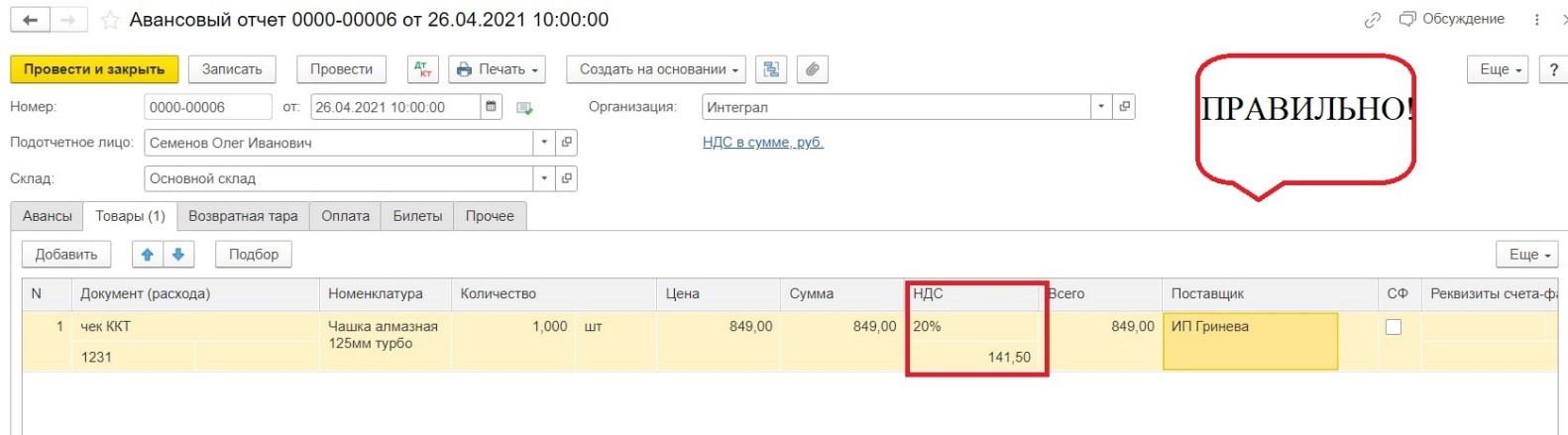

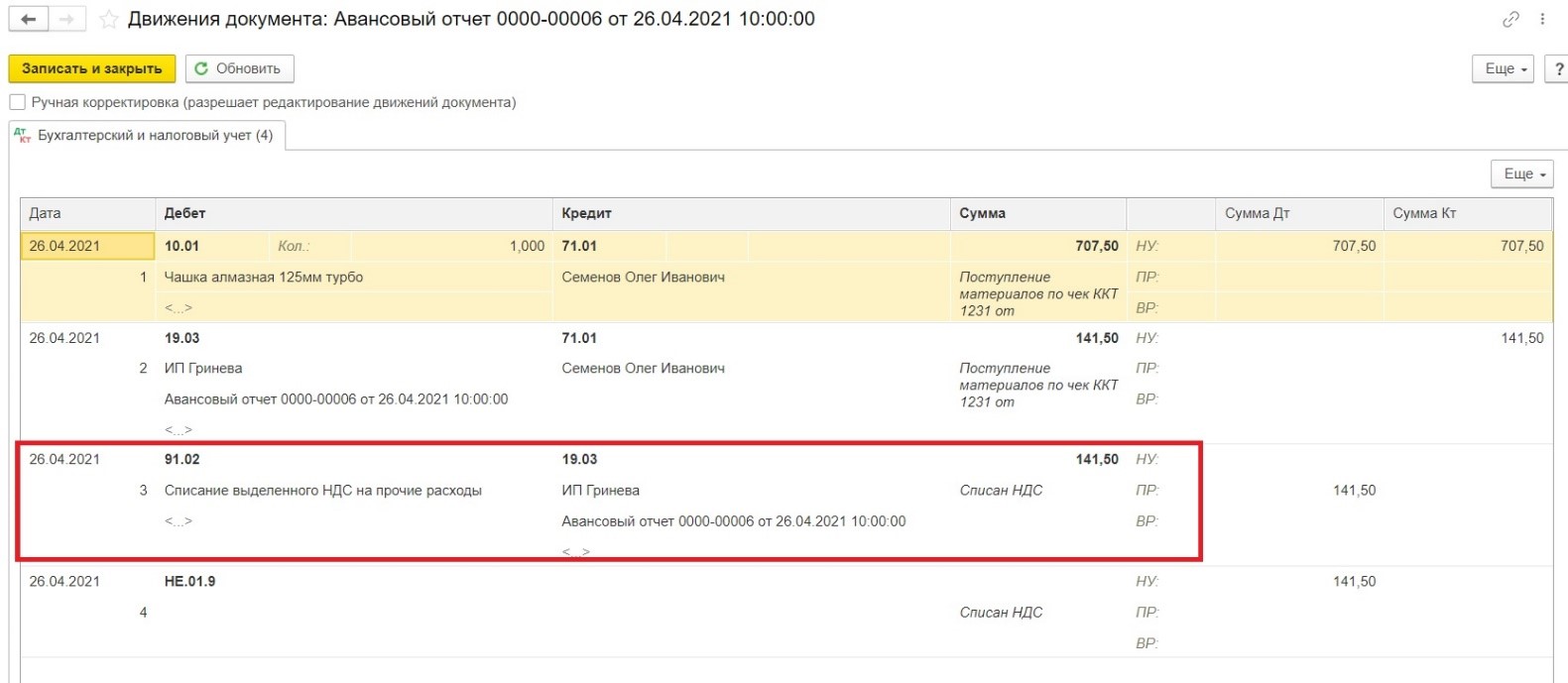

- вся сумма НДС, выделенная в чеках ККТ, включена в стоимость приобретённых товаров (работ, услуг), что противоречит требованиям законодательных актов.

НДС, выделенный в чеке, не может быть включен в стоимость приобретённого товара и предъявлен к вычету, т.к. отсутствует счёт-фактура, соответственно он должен быть списан на прочие расходы.

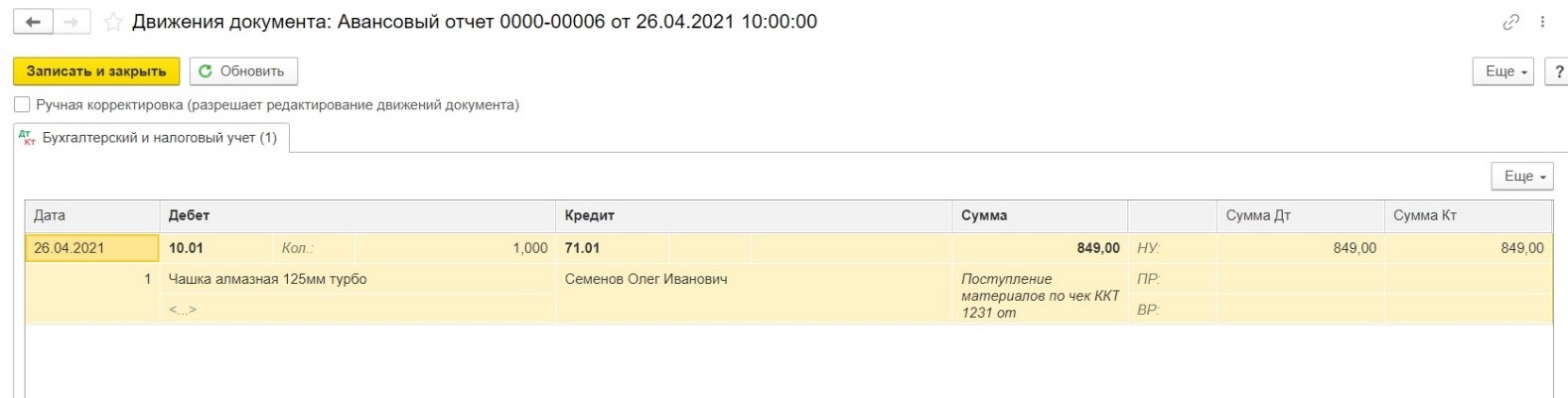

Корреспонденция счетов будет выглядеть следующим образом:

В 1С: Бухгалтерии предприятия ред. 3.0 для этого достаточно провести авансовый отчёт. Подробно как отразить в учёте НДС в кассовом чеке мы рассказывали в статье ранее.

- в документах на услуги по обслуживанию автомобиля (шиномонтаж, мойка и т.д.) не содержится информация о государственном номере и марке, что не позволяет подтвердить принадлежность транспорта организации, и соответственно, экономическую обоснованность произведённых затрат;

- покупателем (плательщиком) в приложенных к авансовым отчётам документах указано физическое лицо, а не организация;

- в подтверждающих документах (например, товарном чеке) наименование товара указано на иностранном языке или сокращенно в виде аббревиатуры.

3. Ненадлежащее оформление и учёт командировочных расходов:

- не оформлены приказы (распоряжения) о направлении работника в командировку, отчёт о поездке.

Несоблюдение правил отправления персонала в служебные командировки является нарушением трудового законодательства, ответственность за которое предусмотрена ст. 5.27 КоАП РФ, поэтому к данному вопросу необходимо относиться крайне внимательно и серьёзно.

- отсутствуют приказы об определении размера суточных;

- не соблюдаются установленные нормы командировочных расходов;

- неверно определен размер выплат суточных согласно дням нахождения сотрудника в командировке;

- неверный расчёт размера суточных для зарубежных командировок;

- нарушение правил налогообложения при выплате суточных сверх установленных законодательством норм;

- даты направления и сроки пребывания работника в командировке не соответствуют подтверждающим документам;

- несвоевременное предоставление авансового отчёта и документов, прилагаемых к нему сотрудником после возвращения из поездки.

4. Превышение предельного расчёта наличными денежными средствами между юридическими лицами (100 000,00 рублей).

Подотчётные лица выступают по доверенности от имени своей организации (юридического лица), соответственно нельзя забывать о предельном размере расчётов, а вот с физическими лицами ограничений не установлено.

5. Возмещение представительских расходов:

- ненадлежащий порядок документального оформления представительских расходов;

- возмещение сотрудникам денежных средств, потраченных на представительские и иные цели, но неподтвержденные документально;

- размер представительских расходов фактически не соответствует утверждённой смете (или её отсутствие);

- представительские в сумме, превышающей норматив (4% расходов на оплату труда), включены в расходы для налога на прибыль;

6. Неправильная корреспонденция счетов, нарушение методологии отражения хозяйственных операций по расчётам с подотчётными лицами;

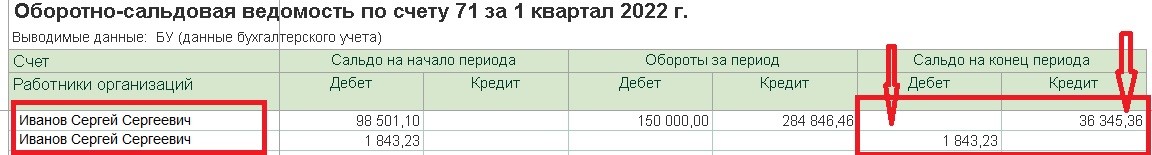

7. Ненадлежащий аналитический учёт по счёту 71, например, одновременно значится задолженность по одному сотруднику дважды.

Итак, поскольку практически в любой организации возникают ситуации, когда есть необходимость произвести расчёты с подотчетными лицами, важно правильно проводить такие операции и надлежащим образом организовать их документальное оформление, ведь невыполнение требований ведения бухгалтерского учёта влечёт за собой неправильное формирование бухгалтерской отчётности предприятия, и как следствие возможное наложение штрафных санкций за грубое нарушение ведения учёта.

Выявленные ошибки могут оказать как незначительное, так и существенное влияние на бухгалтерскую отчётность в целом и в отношении отдельных строк бухгалтерского баланса, а также повлечь искажение налогооблагаемой базы по налогу на прибыль/ УСН и НДФЛ. Всё зависит от объема операций, проводимых по счёту 71 в каждой организации и количества затраченных сумм.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов