Нюансы заполнения счета-фактуры при реализации товаров, работ, услуг через обособленное подразделение в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 13.05.2022 08:55

- Просмотров: 94782

Бухгалтеры, работающие на участках «покупки» и «продажи», рано или поздно задаются вопросом: «Почему у некоторых контрагентов первые цифры ИНН и КПП не совпадают? Почему какая-то странная неразбериха в строках грузоотправителя и грузополучателя отгрузочных документов?». Ответ прост: многие предприятия по мере своего развития и освоения новых рынков и территорий открывают свои представительства (обособленные подразделения) в других регионах, поэтому реквизиты и отличаются. В данной статье мы разберем, что же такое обособленное подразделение с точки зрения ГК, НК, какие налоги уплачивает ОП, можно ли принять НДС к вычету по документам обособленных подразделений и т.д. А еще обязательно покажем, как оформляются реализации товаров (работ, услуг) в адрес обособленного подразделения и наоборот в 1С: Бухгалтерии предприятия ред. 3.0.

Что такое обособленное подразделение?

В ГК РФ (п. 1, 2 ст. 55 ГК РФ) указаны только два вида обособленных подразделений - представительство и филиал.

Представительство - это обособленное подразделение юридического лица, которое располагается вне места его нахождения, представляет его интересы и осуществляет их защиту.

Филиалом является обособленное подразделение юридического лица, расположенное вне места его нахождения и осуществляющее все его функции или их часть, в том числе функции представительства.

Представительства и филиалы не являются юридическими лицами. Они наделяются имуществом создавшим их юридическим лицом и действуют на основании утвержденных им положений. Руководители этих подразделений назначаются юридическим лицом и действуют на основании доверенности.

Отличительная особенности филиала и представительства – сведения о них должны содержаться в ЕГРЮЛ (п. 3 ст. 55 НК РФ).

НК РФ, однако, допускает создание и третьего вида обособленного подразделения. Это подразделение, сведения о котором не содержатся в учредительных документах организации и не содержатся в ЕГРЮЛ (п. 2 ст. 11 НК РФ). Руководитель такого подразделения также назначается юридическим лицом и действует на основании доверенности.

Исходя из определения обособленного подразделения, приведенного в Налоговом кодексе, можно выделить следующие признаки обособленного подразделения (п. 2 ст. 11 НК РФ):

- территориальная обособленность подразделения от самой организации (то есть несовпадение места нахождения обособленного подразделения с адресом самой организации (Письмо Минфина от 26.07.2019 № 03-03-06/1/56159));

- наличие хотя бы одного стационарного рабочего места в обособленном подразделении (рабочее место – это место, где работник должен находиться или куда ему необходимо прибыть в связи с его работой и которое прямо или косвенно находится под контролем работодателя (ст. 209 ТК РФ). Рабочее место считается оборудованным, если созданы условия для выполнения работником своей трудовой функции: установлены необходимые мебель и оборудование, приобретены необходимые инструменты и т.д. Кроме того, важным условием является само исполнение обязанностей на оборудованном рабочем месте);

- создание рабочего места на срок более месяца, при этом неважно, будет ли трудиться на этом месте работник постоянно или периодически;

- подконтрольность объекта, где находится рабочее место, именно вашей организации;

- прием на работу хотя бы одного сотрудника для работы в обособленном подразделении (лишь после того, как будет принят на работу первый работник (то есть фактически начнет вестись деятельность через обособленное подразделение), это подразделение нужно будет поставить на учет в течение одного месяца (Письма Минфина от 13.09.2016 № 03-02-07/1/53392, от 13.11.2015 № 03-02-07/1/65879).

Открытие и регистрация обособленного подразделения

Обособленное подразделение (ОП) - помещение или другой объект по адресу, отличному от адреса организации в ЕГРЮЛ, где она создала хотя бы одно рабочее место на срок больше месяца (Письма Минфина от 26.07.2019 № 03-03-06/1/56159, от 31.05.2019 № 03-02-07/1/41780).

Для создания филиала или представительства нужно решение участников и внесение изменений в ЕГРЮЛ. Другие ОП могут быть открыты по приказу руководителя организации (ст. 5 Закона № 129-ФЗ).

Постановка на учет обособленного подразделения зависит от его вида: филиал (представительство) или ОП.

Постановка на учет в налоговых органах российской организации по месту нахождения ее филиала, представительства, осуществляется на основании сведений, содержащихся в Едином государственном реестре юридических лиц (п. 3 ст. 83 НК РФ).

Постановка на учет в налоговых органах российской организации по месту нахождения ее обособленных подразделений (за исключением филиала, представительства) осуществляется налоговыми органами на основании сообщений, представляемых (направляемых) этой организацией в соответствии с пунктом 2 статьи 23 Налогового кодекса Российской Федерации (п. 4 ст. 83 НК РФ).

Если филиал или другое ОП будет начислять и перечислять выплаты работникам со своего банковского счета, в ИФНС подается отдельное сообщение - форма КНД 1112536 (ст. 23 НК РФ).

В ПФР регистрировать ОП не надо. Фонд сам поставит на учет подразделения, которые начисляют зарплату и имеют счет в банке (ст. 11 Закона № 167-ФЗ).

В ФСС регистрируется только ОП, которое имеет банковский счет и начисляет выплаты физлицам. Не позднее 30 календарных дней со дня создания ОП в ФСС подается заявление о регистрации по месту его нахождения, справка из банка об открытии счета и документ о зарплатных полномочиях ОП. Например, копия положения об ОП или приказ руководителя (п. п. 6, 10 Порядка № 202н).

О нюансах открытия ОП мы рассказывали ранее.

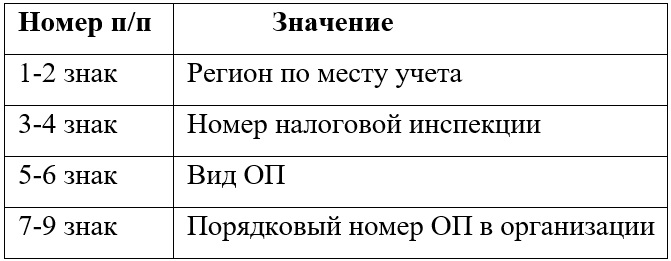

Что означают цифры в номере КПП?

Какие налоги уплачиваются по месту нахождения обособленного подразделения?

Остановимся вкратце на налогах, которые уплачивает ОП:

- налог на имущество (ст.384 НК РФ): платится только по обособленным подразделениям, выделенным на отдельный баланс;

- транспортный налог: уплата налога и авансовых платежей по налогу производится налогоплательщиками в бюджет по месту нахождения транспортных средств (СТ.363 НК РФ);

- НДФЛ уплачивается в налоговый орган, где состоит на учете обособленное подразделение (п. 7 ст. 226 НК РФ) в отношении только тех работников (по трудовому договору), кто считается работником такого подразделения. Подтверждением этого может быть запись о месте работы в трудовой книжке (в случае ее ведения), трудовом договоре, штатном расписании;

- налог на прибыль: доля налога на прибыль, подлежащая зачислению в федеральный бюджет исчисляется по всей организации без распределения его по обособленным подразделениям (п. 1 ст. 288 НК РФ); налог, подлежащий зачислению в бюджет субъекта РФ, организация исчисляет отдельно по головному подразделению и отдельно по каждому обособленному подразделению, исходя из приходящейся на него доли прибыли. О нюансах заполнения декларации по налогу на прибыль при наличии обособленного подразделения можно прочитать тут.

- порядок уплаты страховых взносов зависит от того, открыт ли подразделению счет в банке и кто начисляет и выплачивает вознаграждение: обособленное подразделение или сама организация (п. 11 ст. 431 НК РФ). Подробнее об этом рассказывали здесь.

Как рассчитывается и уплачивается НДС при наличии обособленных подразделений?

НДС – это федеральный налог.

Он рассчитывается и уплачивается в целом по организации без разбивки по обособленным подразделениям, ведь подразделения не являются самостоятельными плательщиками НДС (п. 1 ст. 143 НК РФ, Письмо Минфина России от 01.02.2016 № 03-07-11/4411).

Декларация по НДС подается по месту нахождения головной организации за всю организацию в целом, без распределения налога по обособленным подразделениям (п. 5 ст. 174 НК РФ). Сдавать декларации по месту нахождения обособленных подразделений не нужно.

Налог уплачивается только по месту нахождения головной организации (п. 2 ст. 174 НК РФ, Письмо Минфина России от 01.02.2016 № 03-07-11/4411).

Если НДС не рассчитывается и не уплачивается по месту нахождения обособленного подразделения, то почему мы остановились на этом налоге подробнее? А все дело в том, что при оформлении отгрузочных документов с обособленного подразделения продавца или в адрес обособленного подразделения покупателя есть определенные нюансы и мы остановимся на них подробно.

Нюансы заполнения счет-фактуры при продаже товаров, работ, услуг через обособленное подразделение

Если продавец продает товары (работы, услуги) через обособленное подразделение, то в оформлении счета-фактуры есть следующие особенности.

В нумерации счета-фактуры, которую выписывает обособленное подразделение, нужно добавлять цифровой индекс подразделения через разделительную черту "/" (пп. "а" п. 1 Правил заполнения счета-фактуры). Цифровой индекс каждого подразделения должен быть указан в учетной политике.

В строках 2 и 2а (продавец и его адрес) указывается название и адрес головной организации (пп. "в", "г" п. 1 Правил заполнения счета-фактуры, Письмо Минфина России от 18.05.2017 № 03-07-09/30038).

В строке 2б счета-фактуры указывается КПП обособленного подразделения, через которое продаете товар, работу или услугу (Письма Минфина России от 18.05.2017 № 03-07-09/30038, ФНС России от 16.11.2016 № СД-4-3/21730@).

В строке 3 "Грузоотправитель и его адрес" указывается название и адрес обособленного подразделения, если отгрузка товаров идет от него (пп. "е" п. 1 Правил заполнения счета-фактуры, Письмо ФНС России от 16.11.2016 № СД-4-3/21730@).

Если подразделение оказывает услуги или выполняет работы, в строке 3 ставится прочерк.

Нюансы заполнения счет-фактуры при покупке товаров, работ, услуг через обособленное подразделение

Счета-фактуры при покупке товаров (работ, услуг) через обособленное подразделение также оформляются с особенностями. При получении такого счета-фактуры от поставщика проверьте следующее (Письмо Минфина России от 04.05.2016 № 03-07-09/25719):

- счет-фактура должен быть выписан на имя головной организации (строки 6 и 6а), но в строке 6б должен быть указан КПП обособленного подразделения;

- в строке 4 "Грузополучатель и его адрес" должны быть указаны название обособленного подразделения и его адрес (только по товарам, в других случаях можно поставить прочерк).

КПП в платежном поручении при расчетах между контрагентами

Нужно ли покупателю указывать КПП обособленного подразделения продавца в платежном поручении?

При перечислении денег контрагенту покупатель обычно указывает в поле 102 КПП организации-плательщика и в поле 103 - КПП организации-получателя. Но даже если эти поля не будут заполнены, банк проведет платеж.

Указывать КПП в платежках обязательно, только если средства перечисляются в бюджет (Приложение 1 к Положению Банка России от 29.06.2021 № 762-П, ч. 1 ст. 8 Федерального закона от 27.06.2011 № 161-ФЗ, п. п. 4, 11 Приложении № 1 к Приказу Минфина России от 12.11.2013 № 107н).

КПП плательщика (получателя) не указывается, если плательщиком (получателем) выступает индивидуальный предприниматель или иное физлицо, так как КПП у них нет (п. п. 3, 13 Приложения к Приказу ФНС России от 29.06.2012 № ММВ-7-6/435@). Поле 102 предприниматели заполняют только при перечислении средств в бюджет: здесь они указывают "0" (п. 4 Приложения № 1 к Приказу Минфина России от 12.11.2013 № 107н).

Таким образом, в платежном поручении нужно указывать КПП головного подразделения поставщика, но даже если КПП не указан, платеж все равно пройдет.

Как продавцу создать обособленное подразделение покупателя

в 1С: Бухгалтерии предприятия ред. 3.0?

Если продавец осуществляет отгрузку в адрес обособленного подразделения покупателя, то в строке «Грузополучатель и его адрес» в счете-фактуре или УПД он должен указать адрес обособленного подразделения покупателя, а в строке «ИНН/КПП покупателя» также указывается КПП обособленного подразделения.

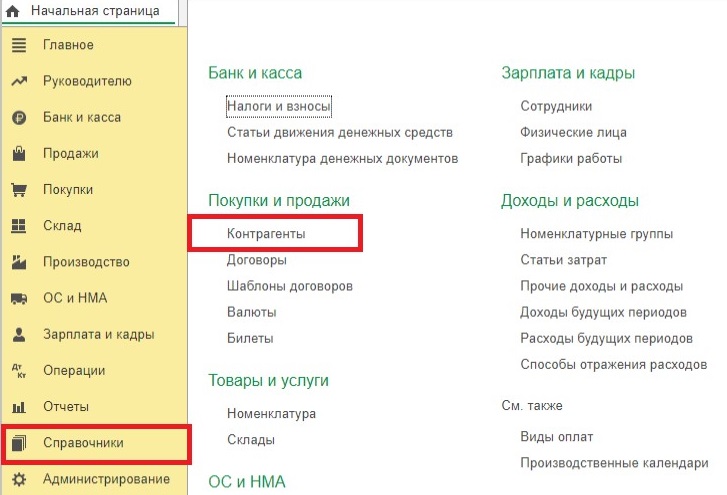

Данные обособленного подразделения покупателя вносятся в справочник «Контрагенты». Для этого в разделе «Справочники» мы находим одноименный справочник «Контрагенты»:

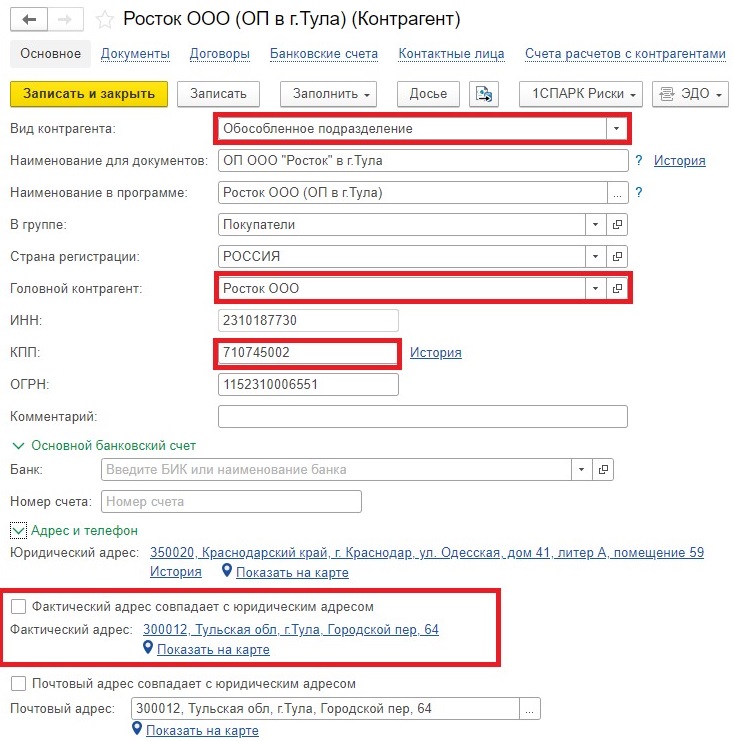

Далее в справочнике «Контрагенты» находим папку «Покупатели» и создаем нового контрагента. Возможно, что ваша организация не использует папки для сортировки контрагентов. В этом случае просто находим нужного контрагента в списке организаций и ИП.

Заполняем данные контрагента по ИНН.

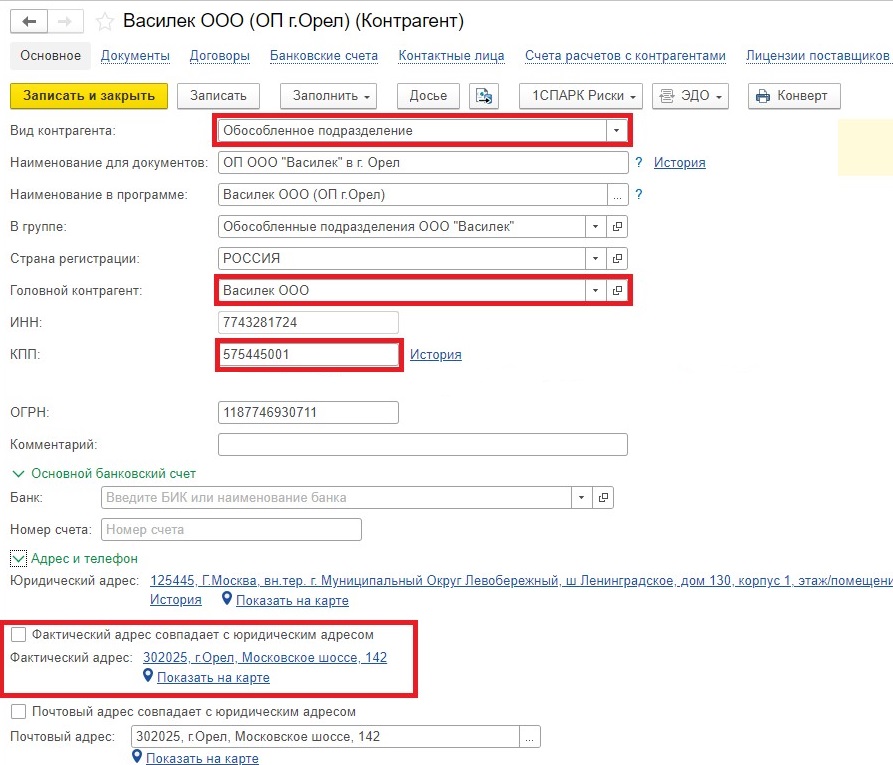

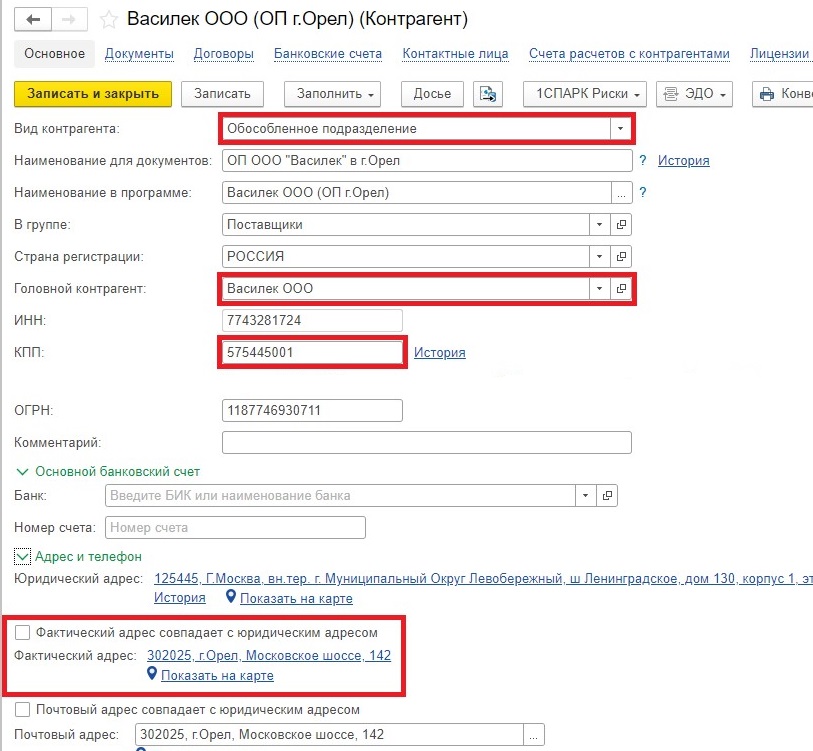

Вид контрагента выбираем «Обособленное подразделение». Также выбираем головного контрагента.

Заполняем поле «Наименование для документов». Заметим, что обособленное подразделение может иметь как свое собственное название, отличное от названия головной организации, так и называться так же, как и головная организация, с указанием на обособленность (Обособленное подразделение). В нашем случае обособленное подразделение не имеет своего названия, поэтому мы просто укажем, что это обособленное подразделение в г. Тула. КПП проставляем обособленного подразделения.

Информация о юридическом адресе заполняется по данным головного контрагента, т.е. ООО «Росток». А фактический адрес – это адрес обособленного подразделения:

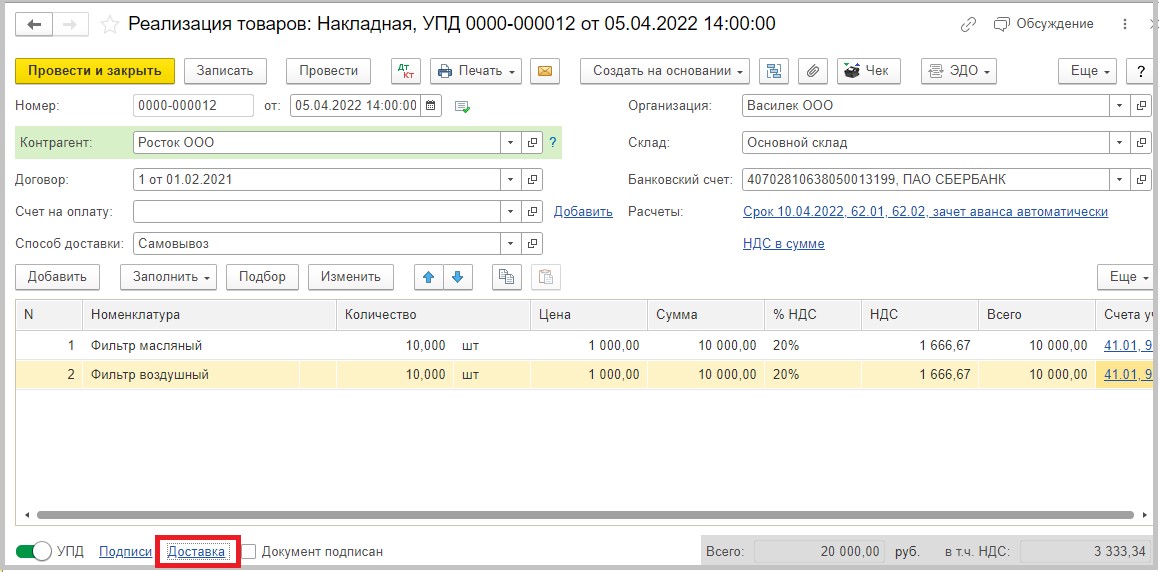

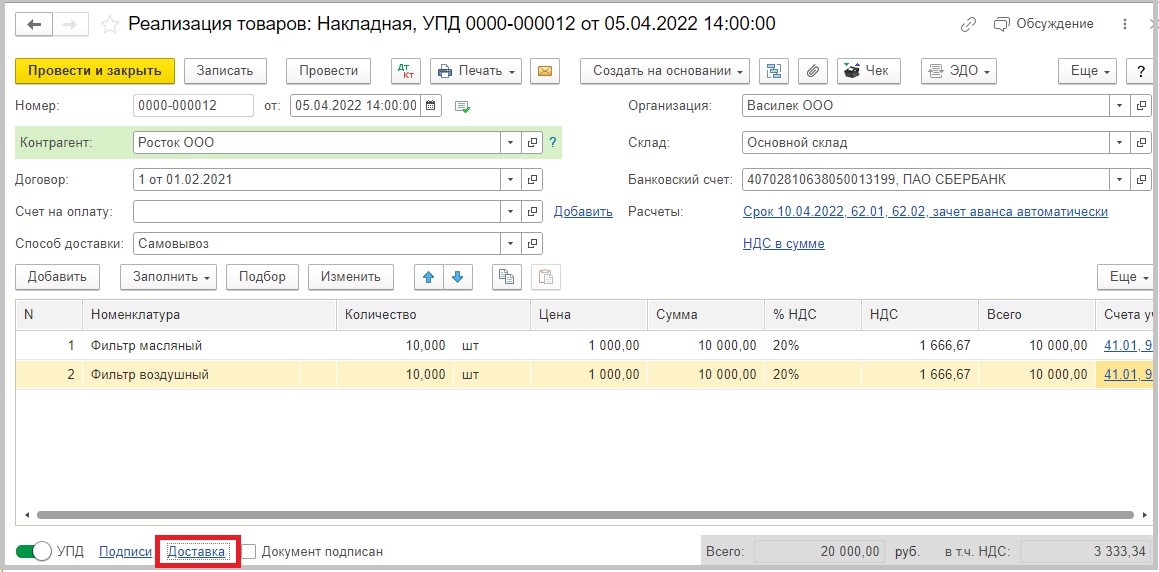

Приведем пример отгрузки в адрес обособленного подразделения покупателя.

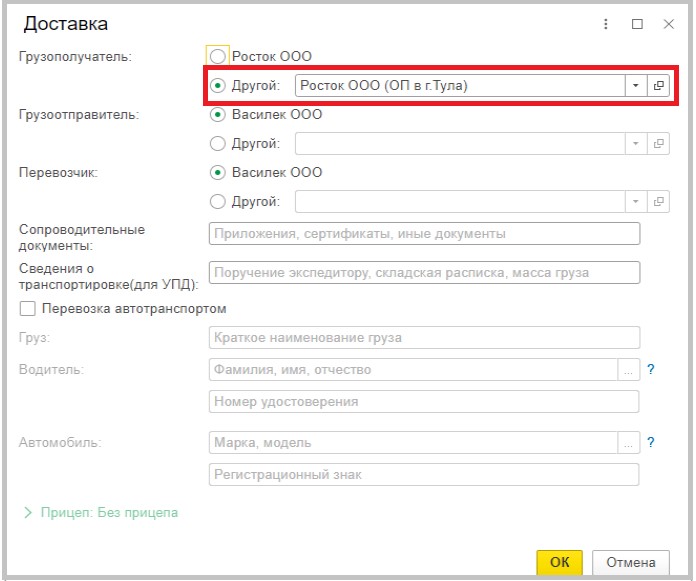

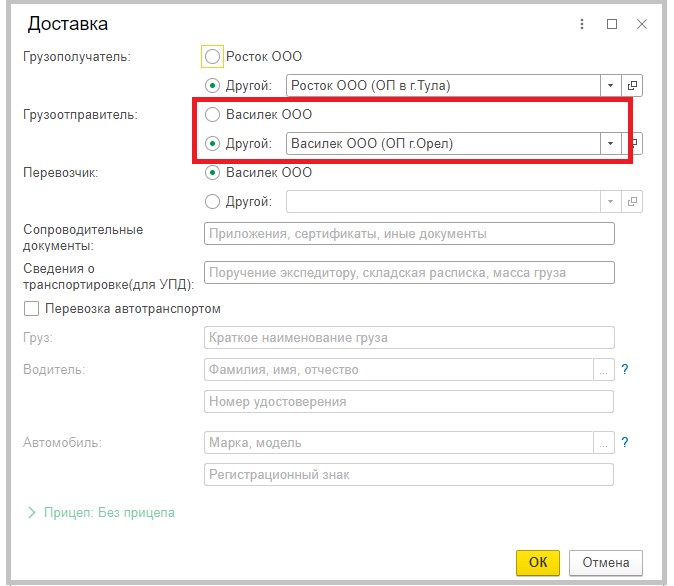

Создадим документ «Реализация товара». Далее нужно зайти во вкладку «Доставка»:

Здесь нам нужно поставить галочку в поле «Грузополучатель» - «Другой» и выбрать из справочника обособленное подразделение контрагента:

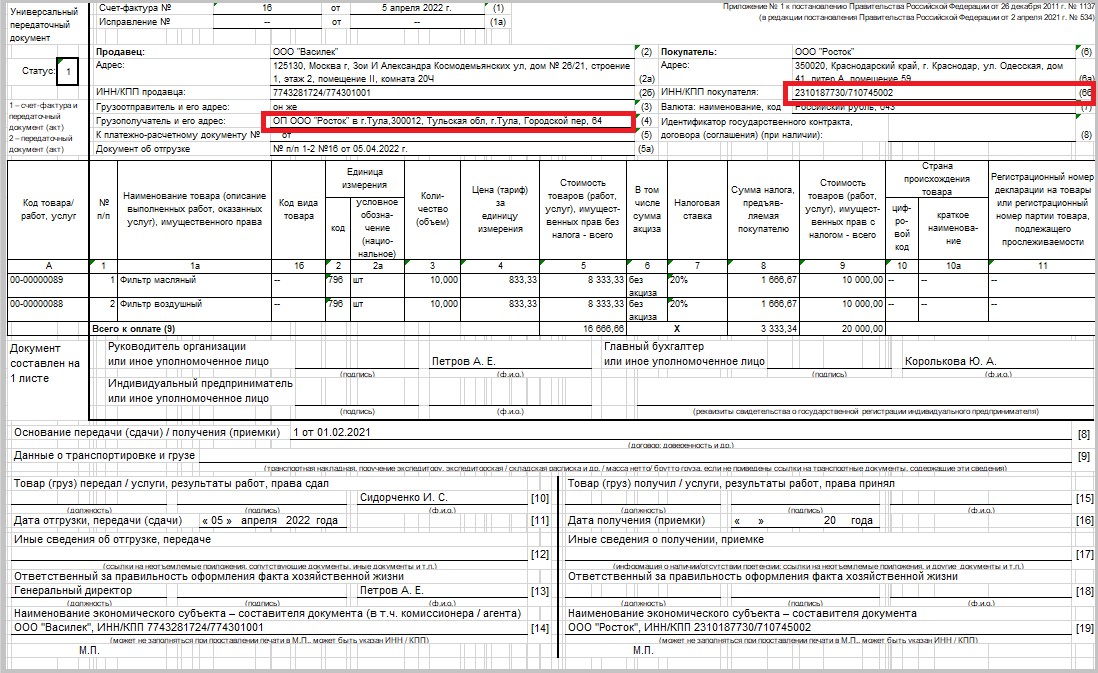

Выведем документ на печать. Мы видим, что в поле «Грузополучатель и его адрес» у нас заполнился адрес обособленного подразделения покупателя. Также, в поле «ИНН/КПП покупателя» у нас должен быть указан КПП обособленного подразделения:

Как вывести счет-фактуру от имени обособленного подразделения продавца в 1С: Бухгалтерии предприятия ред. 3.0?

По аналогии с предыдущим примером создаем в справочнике «Контрагенты» обособленное подразделение у продавца:

Усложним условия нашего примера и проведем отгрузку с обособленного подразделения продавца:

Для этого на вкладке «Доставка» поставим галочку на поле «Грузоотправитель» - «Другой» и выберем из справочника обособленное подразделение продавца:

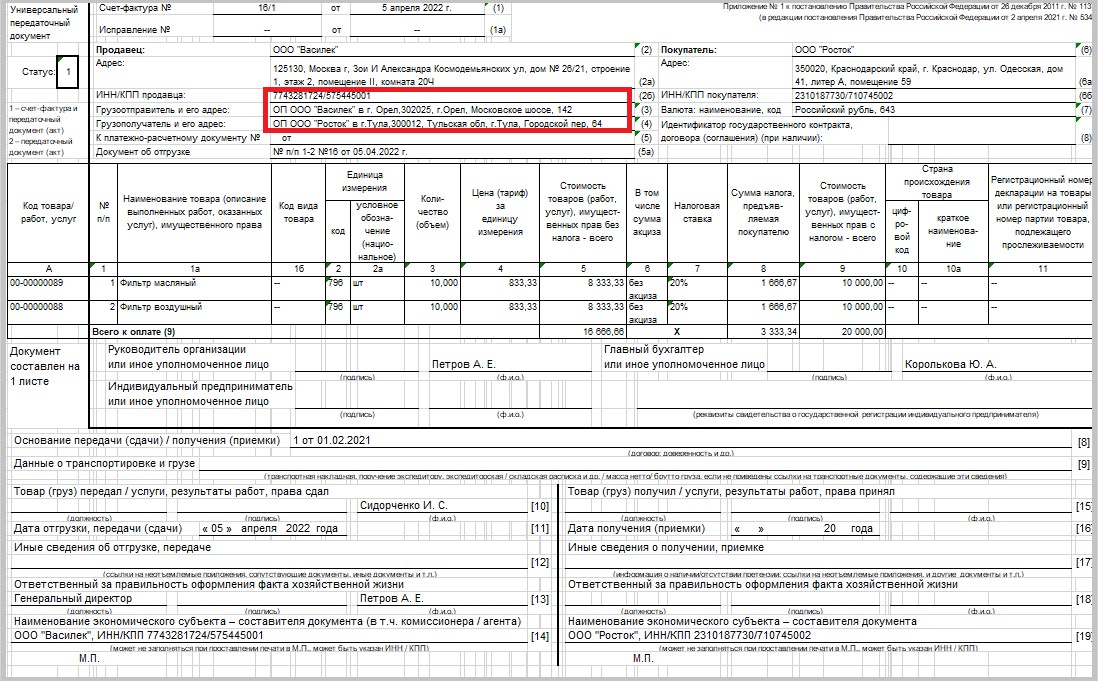

Выведем УПД на печать и обратим внимание на поля, которые обязательно должны быть заполнены в случае отгрузки с обособленного подразделения продавца:

- поле «Грузоотправитель и его адрес» - адрес ОП ООО «Василек»;

- в поле «ИНН/КПП продавца» указывается КПП обособленного подразделения продавца.

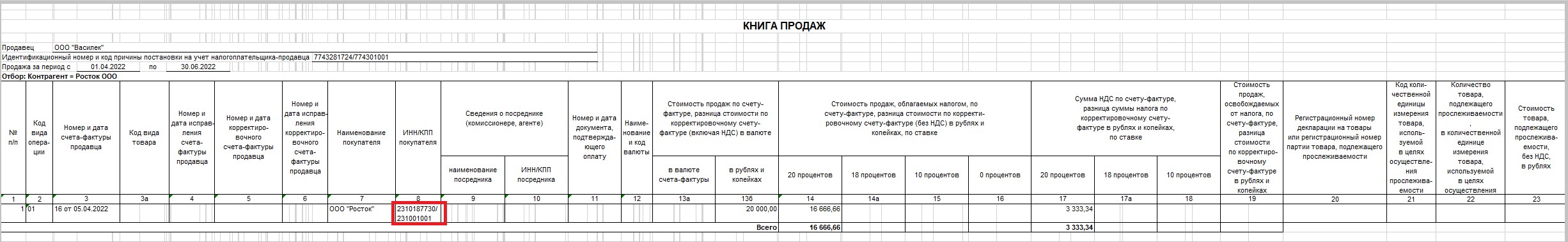

В книге продаж продавца КПП будет стоять головной организации.

Как мы помним, НДС уплачивается по месту нахождения головной организации за всю организацию в целом, без распределения налога по обособленным подразделениям (п. 5 ст. 174 НК РФ).

Как покупателю отразить в учете счет-фактуру/УПД, выданную обособленным подразделением продавца, в 1С: Бухгалтерии предприятия ред. 3.0?

Продавец, отгружая товары (работы, услуги) со своего обособленного подразделения, в счете-фактуре /УПД должен указать следующие данные:

- в графе «Грузоотправитель и его адрес» - адрес своего обособленного подразделения;

- в графе «ИНН/КПП продавца» - КПП своего обособленного подразделения.

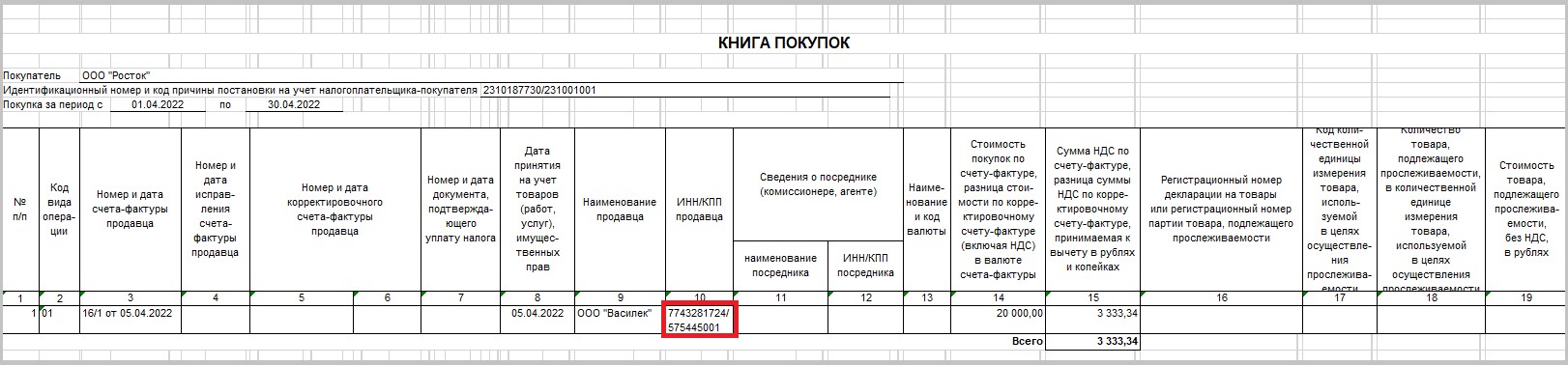

Покупатель, регистрируя счет-фактуру/УПД в Книге покупок, должен заполнить тот КПП, который указан в счете-фактуре продавца. Следовательно, если в СФ указан КПП обособленного подразделения, то именно он и должен отражаться в Книге покупок и в декларации по НДС в Разделе 8.

Напомним, что НДС принимается к вычету при выполнении следующих условий (п. 2 ст. 171 НК РФ):

- товары приобретены для деятельности, облагаемой НДС;

- в наличии — правильно оформленный СФ (УПД);

- товары приняты к учету (п. 1 ст. 172 НК РФ).

Итак, при получении СФ от обособленного подразделения продавца запись в Книге покупок у покупателя будет иметь следующие особенности:

Наименование продавца, гр. 9 — головная организация;

ИНН/КПП продавца, гр. 10:

ИНН — данные головной организации;

КПП — данные обособленного подразделения.

Разберем на примере все особенности внесения такого счета-фактуры/УПД в Книгу покупок.

Сначала внесем обособленное подразделение поставщика в справочник «Контрагенты» по аналогии с вышеприведенным примером.

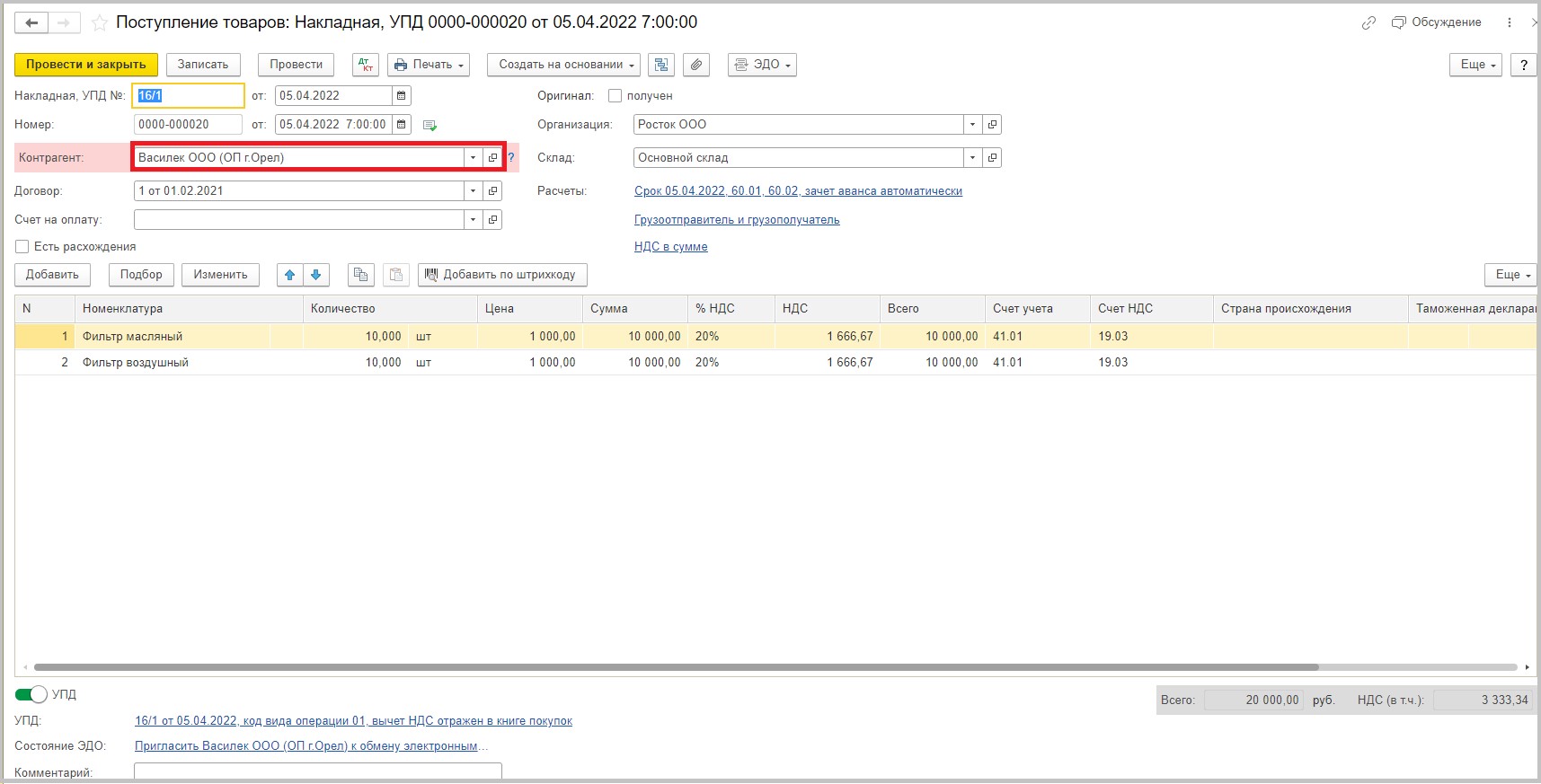

Далее, оприходуем товар от поставщика, в поле контрагент выберем ОП.

Посмотрим, как в книге покупок отразился данный приход. Поставщик у нас указан основной, а КПП указан обособленного подразделения.

Если вместо КПП обособленного подразделения указан КПП головной организации, можно ли принять к вычету НДС по такой СФ/УПД?

Принять к вычету НДС можно (п. 2 ст. 169 НК РФ, п. 2 ст. 171 НК РФ, п. 1 ст. 172 НК РФ). Указание КПП головной организации вместо КПП филиала не помешает ИФНС идентифицировать поставщика и не является существенной ошибкой, ведущей к отказу в вычете НДС.

В декларации по НДС в Разделе 9 «Сведения из книги продаж» продавец информацию о КПП обособленного подразделения не указывает. Поэтому сверки по КПП в декларации по НДС нет.

И все же не нужно принимать некорректно оформленные первичные документы от поставщика. Нужно попросить заменить документы, если поставщик по ошибке указал КПП головной организации, а адрес обособленного подразделения, чтобы обезопасить себя от возможных придирок контролеров.

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

А письмо минфина есть и 12 года, где говорится обратное, просто там ответ был компании, которая здаёт отчётность за свои филиалы. А письмо 16 года отвечает компании, у которой филиалы сами сдают отчётность.