Как исправить ошибки в Уведомлениях об исчисленных суммах налогов в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 16.02.2023 20:54

- Просмотров: 57517

С 2023 года в жизни налогоплательщиков появилась масса новых отчетов. Одним из них является Уведомление об исчисленных суммах налогов. Хоть инспекторы и не считают данный документ отчетом, но как его ни назови, а представлять все равно придется. У него есть свои сроки, требования к заполнению, штрафы за непредставление и даже нюансы по исправлению ошибок. Сегодня мы хотели бы остановиться на последнем пункте, а именно на исправлении ошибок в Уведомлениях в программе 1С: Бухгалтерии предприятия ред. 3.0. Как говорится, не ошибается тот, кто ничего не делает. Делитесь с коллегами, сохраняйте в закладки, эта статья точно пригодится абсолютно каждому бухгалтеру!

В статье рассмотрим несколько ситуаций, с которыми на сегодняшний день столкнулись наши клиенты.

Ситуация № 1 - Допущена ошибка в сумме

Представим следующую ситуацию.

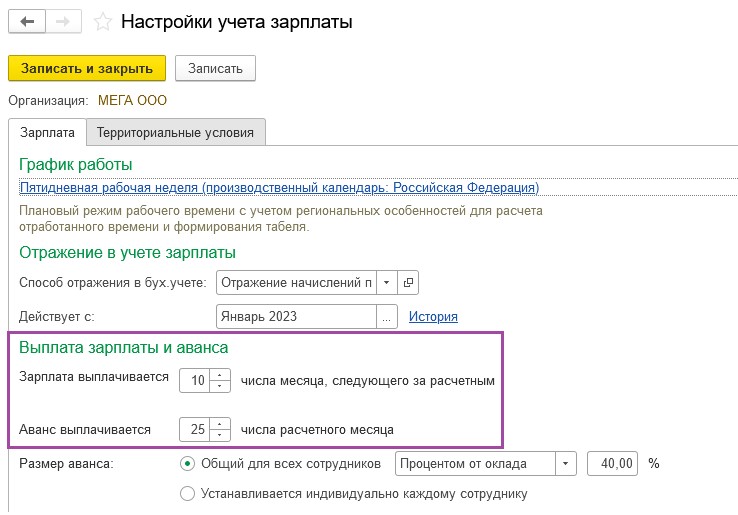

Организация выплачивает заработную плату сотрудникам 10 и 25 числа.

Компания должна отправить Уведомление по НДФЛ за февраль 2023г. до 27 февраля 2023 года.

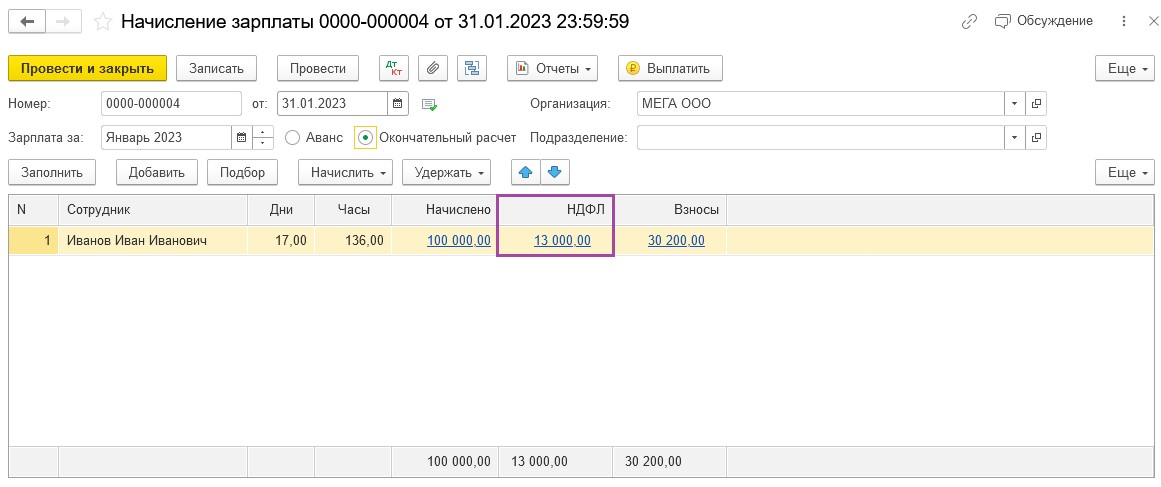

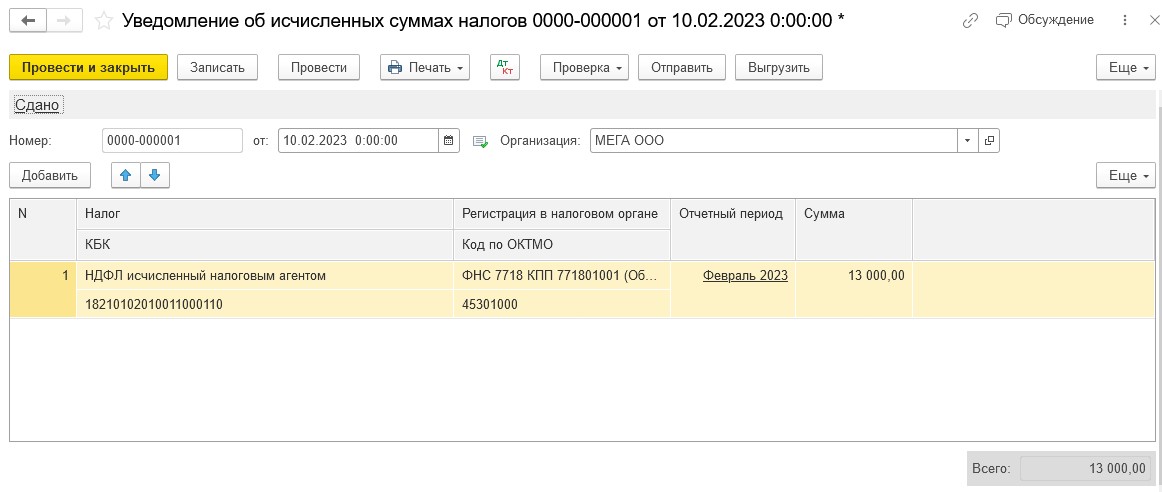

Одновременно с выплатой заработной плата за январь 2023 года, бухгалтер, чтоб не забыть, сразу отправила Уведомление по НДФЛ за февраль 2023 года. Сумма налога в документе была равна 13 000 рублей. Именно эта сумма фигурировала в Начислении заработной платы за январь 2023 года. Других выплат физлицам компанией не производилось.

Но бухгалтер не учла того, что аванс за февраль 2023г., в связи с праздничными днями, она должна будет выплатить 22.02.2023г.

А как мы знаем, Уведомление по НДФЛ за февраль 2023г. подается налогоплательщиком за период с 23 января по 22 февраля. А это значит, что сумма налога в поданном ранее документе не верная.

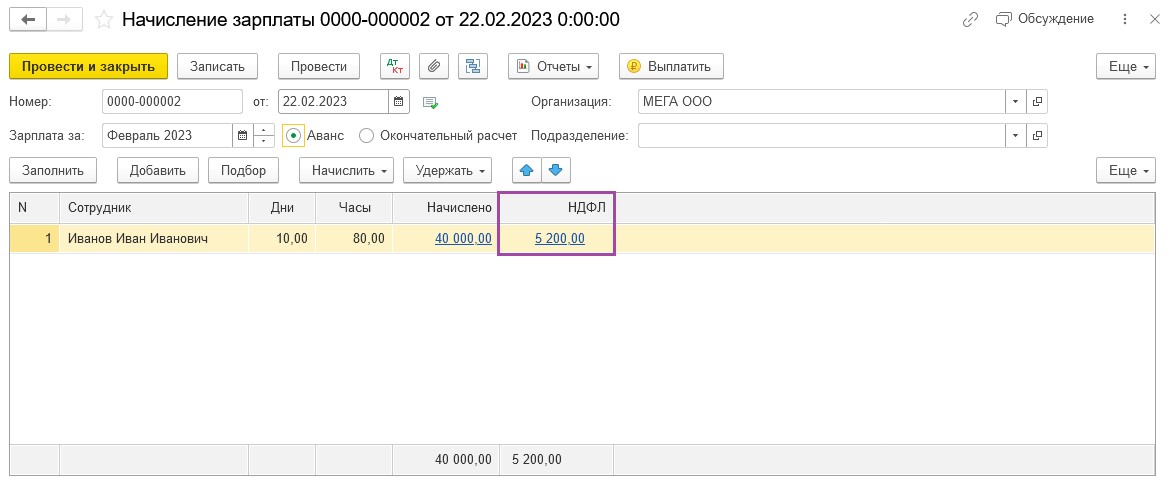

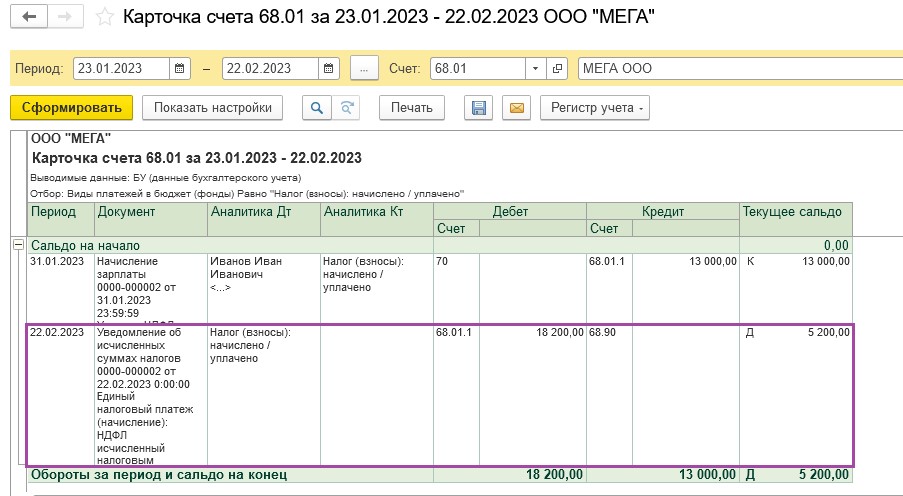

Посмотрим начисление аванса и увидим, что НДФЛ с аванса составил 5 200р.

Понятно, что Уведомление придется пересдавать, ведь налоговую инспекцию организация дезинформировала, но как это сделать?

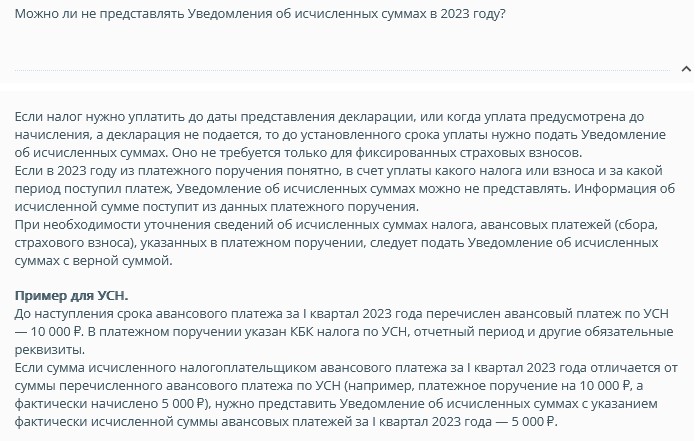

На странице ФНС, посвященной ЕНС, имеется следующая информация:

В нашем случае ошибка допущена в сумме. А это значит, что нам требуется подать новое Уведомление и указать в нем верную сумму.

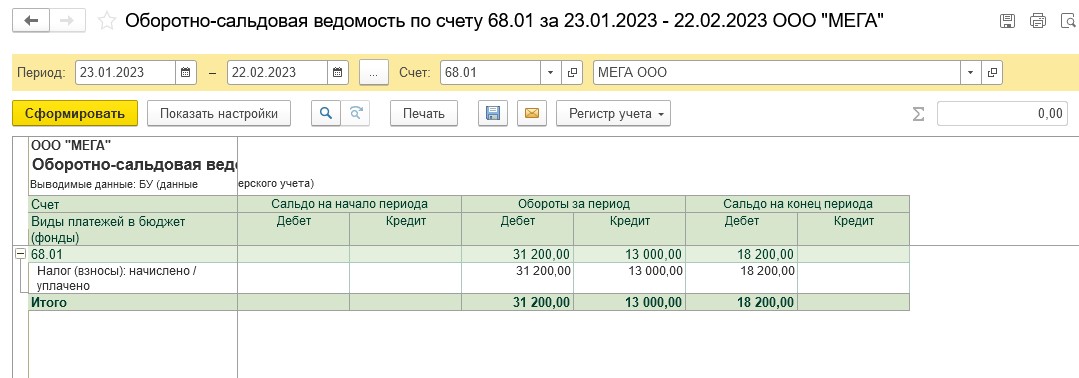

Сумма налога, которую нужно показать в Уведомлении составит 18 200р.

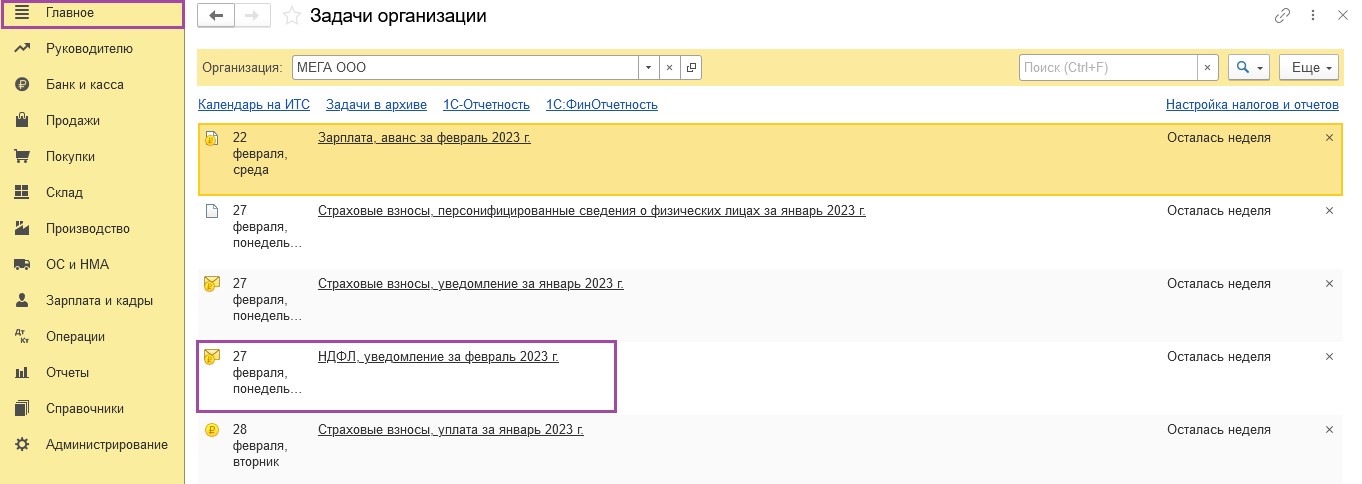

Заходим снова в «Задачи организации» и находим ссылку на нужное нам Уведомление.

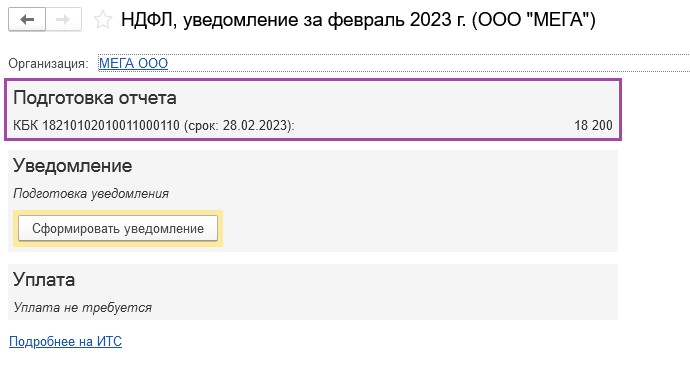

Программа предлагает нам создать Уведомление на сумму 18200р.

Формируем новое Уведомление и отправляем в налоговую инспекцию.

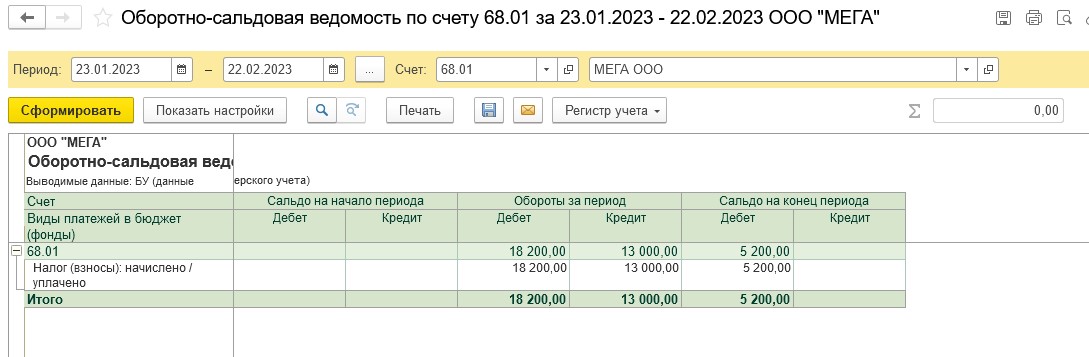

Но теперь в Оборотно-сальдовой ведомости по счету 68.01 отражены некорректные данные.

Все дело в том, что Уведомление создает записи в регистрах и записи по счетам учета.

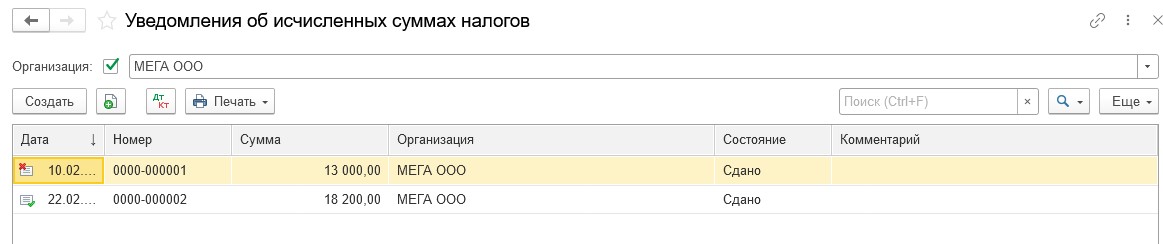

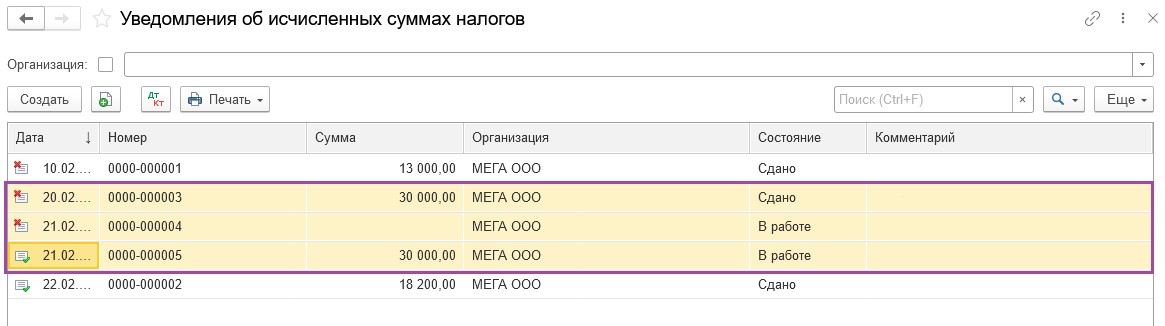

А так как в программе у нас в настоящий момент числятся два Уведомления (ошибочное и верное), то соответственно и записи по счетам учета и регистрам задвоились.

К сожалению, после подачи нового Уведомления предыдущее Уведомление автоматически в программе не сторнируется. Поэтому пользователям придется самостоятельно отслеживать данную ситуацию и вручную удалять ненужные Уведомления, во избежание искажения данных на счетах бухгалтерского учета и в регистрах.

Перейдем в раздел «Операции» - «Единый налоговый счет» - «Уведомления» и пометим на удаление ошибочно поданное Уведомление.

Сформируем повторно Оборотно-сальдовую ведомость по счету 68.01.

Видим, что по состоянию на 22 февраля данные в учете отражены корректно.

Информация на счетах учета не задвоена.

Напомним, что начисление аванса (документ «Начисление зарплаты» с признаком «Аванс») в программе не создает бухгалтерских проводок, поэтому НДФЛ на счете 68.01 удержанный с доходов сотрудников за февраль 2023 года появится только при проведении в учете документа «Начисление зарплаты» с признаком «Окончательный расчет».

Теперь проанализируем еще одну ситуацию, когда требуется исправить ошибку в Уведомлении:

Ситуация № 2 - Допущена ошибка в КБК

Снова обратимся к сайту ФНС и посмотрим, каким образом рекомендовано поступать налогоплательщикам в такой ситуации.

Наша ошибка является ошибкой в иных данных. То есть способом, который мы рассмотрим ниже будут исправляться все ошибки, кроме неверной суммы. Будем действовать в соответствии с рекомендациями инспекторов.

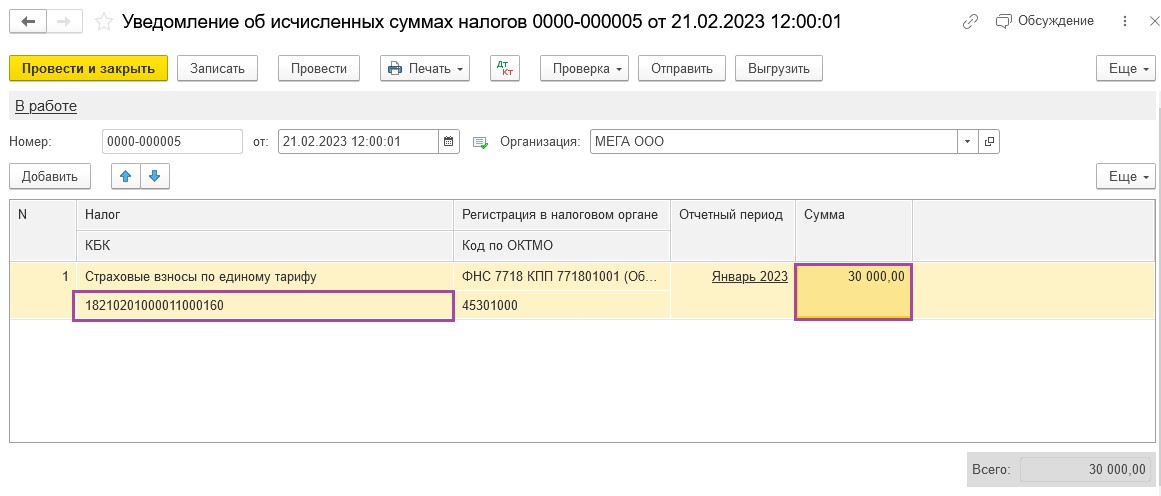

Представим, что нам требуется подать Уведомление по страховым взносам за январь 2023 года. Срок представления такого Уведомления 27.02.2023г.

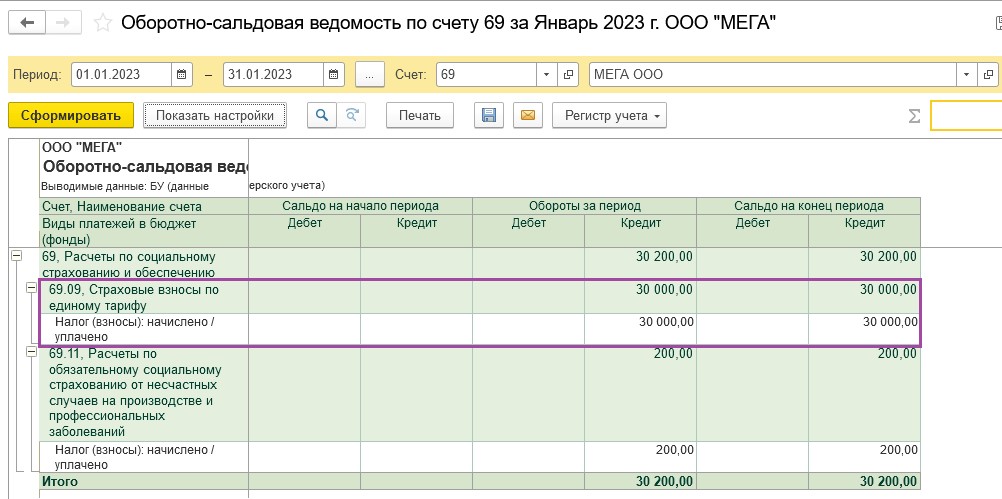

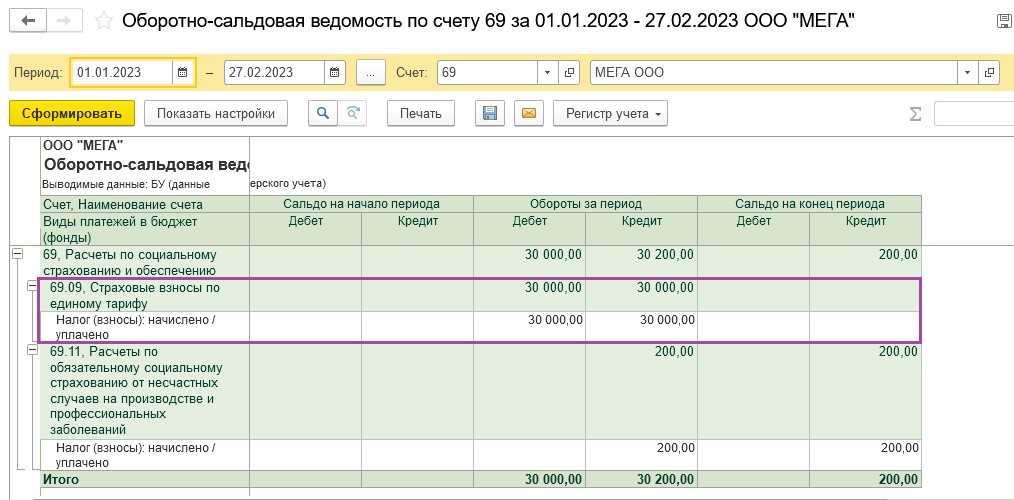

Сформируем Оборотно-сальдовую ведомость по счету 69 за январь 2023г. Страховые взносы по единому тарифу составили 30 000р.

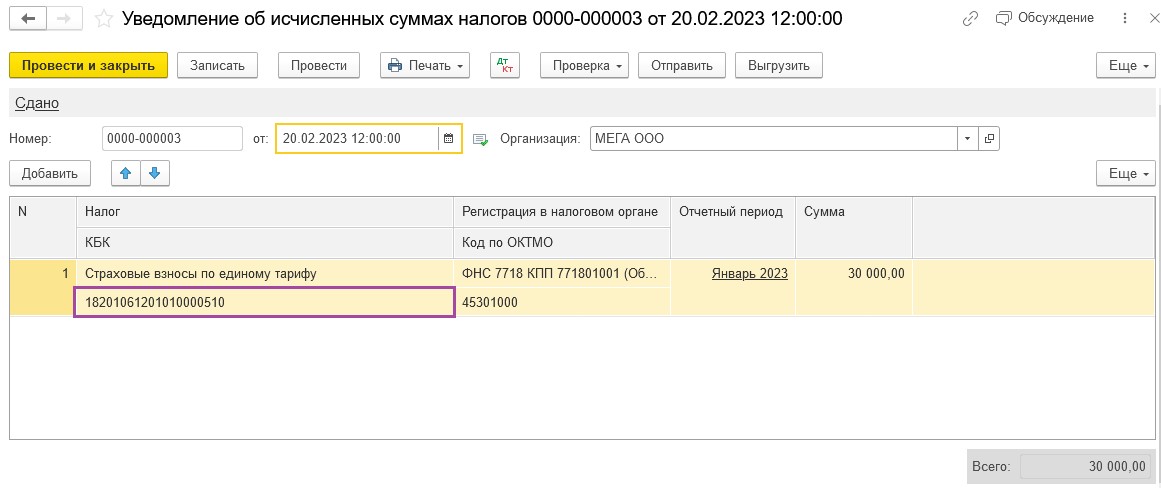

В нашем примере Уведомление с верной суммой было отправлено в налоговую инспекцию с неверным КБК.

Ошибочно в Уведомлении указали КБК для перечисления ЕНП – 18201061201010000510. Но инспекторы не приняли такой документ, так как при подаче Уведомления должны быть указаны коды, которые соответствуют определенному налогу или взносу. Для НДФЛ КБК - 18210102010011000110, а для страховых взносов КБК - 18210201000011000160.

Также обратите внимание, что с 2023 года разделения по видам взносов для страхователя не существует. Все взносы начисляются по единому тарифу и имеют один КБК. Делить страховые взносы по видам страхования (как это было до 2023 года) не нужно.

Создадим в программе новое Уведомление («Операции» - «Единый налоговый счет» - «Уведомления») и заполним его в точности, как ошибочное, но сумму проставим 0.

А вот, что касается рекомендации инспекторов: «Новой строкой укажите верные данные», то на сегодняшний день, при подаче одного Уведомления с двумя строками (сумма «0» по неверному КБК и сумма по верному КБК), наши клиенты столкнулись с ситуацией, когда поданное по такой рекомендации Уведомление некорректно отразилось на ЕНС.

Исправить ошибку удалось, отправив отдельное Уведомление с нулевой суммой, а затем еще одно Уведомление с верными данными.

Возможно, в будущем эту ситуацию исправят и рекомендации на сайте ФНС будут корректными. Но на данный момент имейте в виду этот нюанс.

Вернемся к нашему примеру и отправим в налоговый орган Уведомление с суммой «0».

Далее создадим еще одно Уведомление, в котором укажем верное КБК и необходимую сумму. На основании этого Уведомления инспекторы самостоятельно скорректируют данные.

Не забудьте удалить первое ошибочное Уведомление и второе корректировочное Уведомление. В программе должно остаться только одно верное Уведомление.

Еще раз сформируем Оборотно-сальдовую ведомость по счету 69. Данные отражены корректно.

Подводя итог всему вышесказанному, можно сделать такой вывод: лучше всего подавать Уведомление из «Задачи организации» («Главное» - «Задачи» - «Задачи организации»). Ведь именно этот способ автоматизирован разработчиками программы, а это значит, что Уведомление заполнится автоматически, что позволит пользователям избежать случайных ошибок.

Но при исправлении ошибок пользователю придется формировать Уведомление самостоятельно («Операции» - «Единый налоговый счет» - «Уведомления») и выбирать верные реквизиты. Хотя программа все равно подскажет, как сделать правильно.

И помните, что исправить ошибку можно только до подачи налоговой декларации или расчета. Так как после получения налоговых данных, инспекторы уже не будут нуждаться в информации, которая указывается налогоплательщиком в Уведомлении. Все сведения налоговики возьмут из деклараций или расчетов.

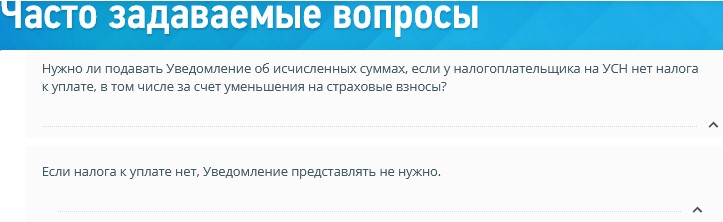

И в заключении хотим ответить на часто задаваемый вопрос:

Нужно ли подавать Уведомление, если у налогоплательщика нет налога к уплате?

На этот вопрос ФНС в разделе «Часто задаваемые вопросы» ответила отрицательно.

То есть не нужно представлять Уведомление, если налога к уплате нет.

Мы рекомендуем почаще заглядывать на страницу с ФНС Часто задаваемыми вопросами, так как инспекторы постоянно пополняют базу данных с ответами, а это однозначно поможет избежать ошибок. Кроме того, инспекторы в ответах публикуют не только теоретические аспекты, которые зачастую и так известны налогоплательщикам, но и приводят примеры.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Спасибо, попробуем так, если других вариантов нет.

Столкнулась с такой же ситуацией и вышла из положения не удалением уведомления, а операцией сторнирования (операции введенные в ручную-сторно документа-выбра ла нужное уведомления и нужные суммы), надеюсь что так тоже правильно

Добрый вечер, такая же ситуация. Помогите советом, что делать?

Гузель, добрый день.

В уведомление попадает удержанный НДФЛ. Удержанным он становится в момент выплаты зп, т.е. когда проведена ведомость на выплату зп, в ней заполнена колонка НДФЛ, и эта ведомость подтянута в документ перечисления зп (списание с расчетного счета или кассовый документ). Предполагаю, что у вас сегодня 20.02 только произойдет выплата аванса. Завтра скачаете банковскую выписку,разнеси те все платежи и сформируйте новое уведомление датой 21.02, всё должно заполниться.