Как проверить отчет в ПФР по форме РСВ-1

- Опубликовано 21.04.2015 21:53

- Просмотров: 26532

Практически всем расчетчикам заработной платы, ответственным также за формирование зарплатной отчетности, знакома такая ситуация, когда отчет, отправленный в ПФР, постоянно возвращается с новыми и новыми ошибками. В этой статье я расскажу об основных этапах проверки отчета, которые необходимо выполнять перед его отправкой. Сохраните у себя данный алгоритм, он поможет вас сэкономить время и нервы в отчетные периоды.

О том, как сформировать отчетность в ПФР в различных программах я рассказывала в своих видеоуроках

Как сформировать отчетность в ПФР в 1С: Зарплата и управление персоналом 8

Формирование отчета в ПФР по форме РСВ-1 в 1С: Бухгалтерии предприятия 8

и в статье Как заполнить РСВ-1. Сейчас же речь пойдет исключительно о проверке отчета.

Итак, после того, как вы сформировали отчетность, нужно сделать следующее:

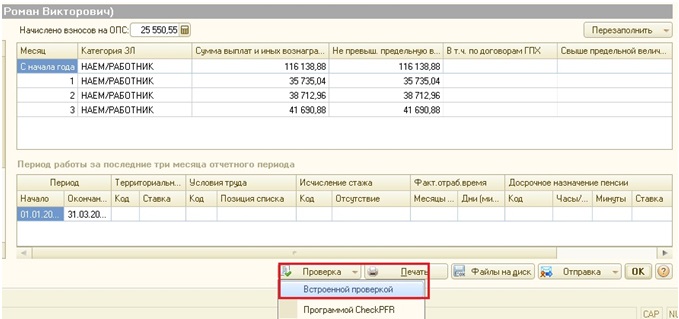

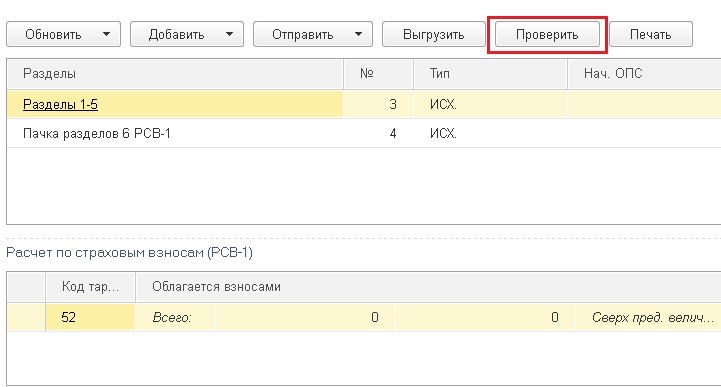

1) проверка штатными средствами программ 1С

Проще говоря, в форме обработки отчетности нажимаем кнопку "Проверка" и используем встроенный сервис 1С. При этом программа проверяет

- корректность сумм исчисленных страховых взносов (умножает облагаемые начисления по каждому сотруднику и по организации в целом на тариф);

- корректность страховых номеров сотрудников;

- соответствие начислений и стажевых периодов (например, подозрительна ситуация, когда сотрудник работает, но не получает зарплату);

- наличие отрицательных сумм начислений;

- соответствие разделов РСВ-1 с общей информацией по организации и суммами в индивидуальных сведениях и др.

То есть осуществляется первичная проверка самых важных параметров отчета. Все ошибки, которые программа обнаружила, нужно обязательно исправить.

В 1С: Зарплата и управление персоналом 8 редакции 2.5

В 1С: Бухгалтерии предприятия 8 редакции 3.0

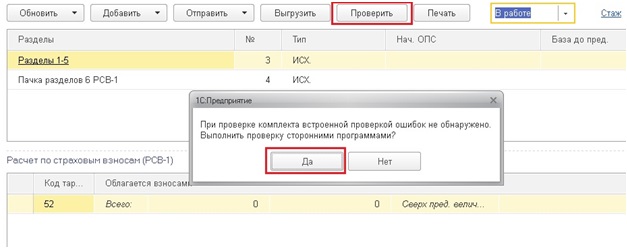

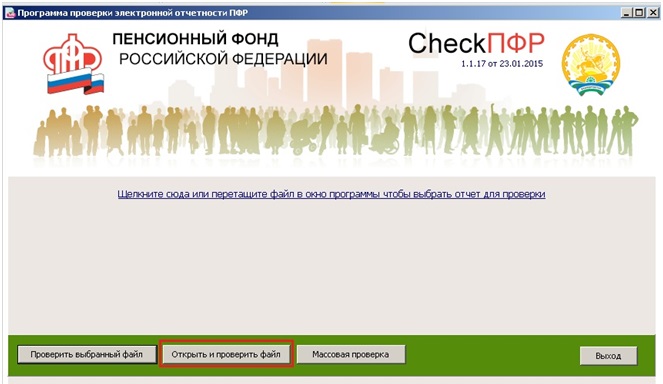

2) проверка сторонними программами (CheckPFR)

Актуальную версию программы можно бесплатно скачать на сайте ПФР. Точную ссылку на скачивание вы можете найти на моем сайте в разделе Каталог полезных ссылок.

Данная программа также проверяет корректность данных, правильность расчета взносов, исходя из сумм начислений, а также различные контрольные соотношения в форме РСВ-1 и др.

Как показывает практика, эта программа находит больше ошибок, чем внутренняя проверка 1С. И именно эта программа, в том числе, используется в отделениях пенсионного фонда при проверке отчетов.

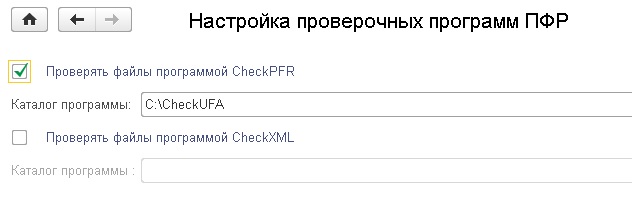

Вам необходимо скачать программу, установить её. Затем либо указать 1С путь к ней и проверять непосредственно из программы (просто попытайтесь проверить отчет сторонними программами из формы подготовки отчетности, если информации о таких установленных программах у 1С нет, то она "попросит" указать каталог, в котором находится программа проверки),

либо можно выгрузить файлы из 1С, а потом просто запустить CheckPFR, выбрать их и проверить.

Если программы автоматической проверки (внутренняя проверка 1С или CheckPFR) обнаружили ошибки, то их также нужно исправить. Так как описание ошибок иногда достаточно сложно понять, я подготовила для вас небольшую статью, в которой указала самые часто встречающиеся ошибки, их расшифровку и способы исправления Самые популярные ошибки в отчетности в ПФР - как исправить?

Но в том случае, если всё хорошо, расслабляться еще рано. Теперь необходимо проконтролировать еще несколько параметров, проверка которых не под силу рассмотренным выше программам.

3) сверка остатков на начало периода

В разделе 1 расчета РСВ-1 нужно внимательно сверить строку 100. В том случае, если вы формируете отчет за 1 квартал, то нужно посмотреть остатки на конец года из предыдущего отчета и их поставить как начальное сальдо текущего отчетного периода. При формировании остальных отчетов в ПФР в текущем году нужно руководствоваться суммами из РСВ за 1 квартал. Остатки на начало года на протяжении 4 кварталов остаются неизменными.

4) сверка сумм начисленных страховых взносов и базы для расчета

Я традиционно рекомендую бухгалтерам проводить такую проверку отчета, т.к. часто она помогает выявить скрытые ошибки и вовремя их исправить. Речь идет о том, что данные раздела 1 нужно сверять с суммами на 69-х счетах. А информацию из раздела 2 со сводом начисленной заработной платы.

Убедитесь, что общая сумма начислений в отчет попала верно, что необлагаемые суммы действительно таковыми являются, а база для расчета страховых взносов правильная. Также отдельно нужно проверить суммы, превышающие предельную базу. Ну и конечно, начисленные и уплаченные страховые взносы должны соответствовать данным ОСВ по 69-м счетам.

5) сверка нарастающего итога

В том случае, если вы формируете отчет НЕ за 1 квартал, а за последующие, то нужно сверять суммы нарастающего итога с начала года. В разделе 1 это строки 110 и 140. А в разделе 2 - колонка 3 по каждой из заполненных строк. Для этого нужно взять отчет за предыдущий период, посмотреть общую сумму из него по каждой из строк и прибавить данные за текущий отчетный период.

Нередко бывают ситуации, когда именно в этом пункте кроются ошибки, и ПФР возвращает отчет. Причины могут быть разными: кто-то внес исправления вручную в отчет предыдущего периода и забыл о них, кто-то случайно изменил данные по зарплате или взносах за прошлые месяцы и т.д. В любом случае, если выявлено расхождение, то нужно внимательно разобраться, в чем его причина, т.к. возможно, потребуется подавать корректировки.

6) снова автоматическая проверка средствами 1С и программой CheckPFR

Если в пунктах 3-5 были обнаружены ошибки, которые повлекли за собой внесение исправлений в отчет, то я рекомендую снова проверить его автоматическими средствами. В том случае, если всё хорошо - отчет можно отправлять. Всем удачи и легкого отчетного периода!

Понравилась статья? Подпишитесь на рассылку новых материалов