Предоставление вычета по НДФЛ на сумму оплаченных лично работником спортивно-оздоровительных услуг в программах 1С

- Опубликовано 13.09.2024 13:19

- Просмотров: 3502

Ранее на нашем сайте были опубликованы материалы о том, когда и как можно включить в расходы затраты организации на оплату фитнеса для сотрудников. Мы очень подробно разобрали алгоритм действий бухгалтера и для программы 1С: Бухгалтерия предприятия ред. 3.0, и для программы 1С: ЗУП ред. 3.1. Сегодня же поговорим о ситуации, когда сотрудник самостоятельно оплатил услуги фитнеса, ведь в таком случае он имеет право на вычет по НДФЛ. Вновь рассмотрим сначала законодательные основы, а затем уже перейдем к практическим примерам в программах 1С.

Условия получения и размер вычета

Вычет может быть предоставлен налогоплательщику по расходам на спортивно-оздоровительные услуги начиная с доходов за 2022 год (п.1 пп.7 ст.219 НК РФ, п. 2 ст. 2 Федерального закона от 05.04.2021 №88-ФЗ). При этом, вычеты предоставляются по доходам, относящимся только к основной налоговой базе по НДФЛ (п.3 ст. 210 НК РФ). Сюда относятся доходы резидентов РФ, облагающиеся по ставке 13 (15) % (п.2.1 пп. 9 ст. 210 НК РФ).

Важное условие - организации (ИП) и предоставляемые ими услуги фитнеса должны быть включены в специальные перечни, формируемые Минспортом и Правительством РФ (п.1 пп.7 ст. 219 НК РФ).

Следует отметить, что получить вычет можно, оплачивая фитнес не только за себя, но и за детей (в том числе усыновленных) и подопечных до 18 лет, а также детей до 24 лет, если ребенок обучается на очной форме. А вот за супруга(у) вычет получить нельзя.

Есть установленный предельный размер вычета. До 2024 года он составлял 120 000 рублей, с 2024 года равен 150 000 рублей (п. 2 ст. 219 НК РФ).

Но обратим ваше внимание, что названные лимиты — это совокупная сумма социального вычета, которая относится в том числе к расходам на обучение, лечение и медикаменты, на пенсионные и страховые взносы, кроме расходов на обучение детей и дорогостоящее лечение. Поэтому если налогоплательщик понес расходы не только на спортивные услуги, и при этом общая сумма превысила установленный лимит, ему стоит определиться, по каким тратам заявить вычет в меньшей части. Выбор можно закрепить в заявлении на вычет.

При этом, если сумма вычета не израсходована в течении года, она не переносится на другие периоды (п. 3 ст. 210 НК РФ).

Порядок получения вычета

Налогоплательщик может обратиться за предоставлением вычета к своему работодателю (кроме работодателей на АУСН) в рамках текущего года и в налоговые органы, если оплата услуг фитнеса была совершена в прошлые периоды (п. 2 ст. 219 НК РФ).

Для предоставления вычета у работодателя налогоплательщику следует обратиться в налоговый орган с соответствующим заявлением и документами, подтверждающими оплату спортивных услуг. В течение 30 календарных дней налоговая должна уведомить налогоплательщика о статусе рассмотрения заявления и при ее положительном протоколе самостоятельно направляет работодателю уведомление, которое подтвердит право вычета. Далее сотрудник обращается с заявлением на вычет к своему работодателю. Заявление может быть составлено в произвольной форме. Напомним, что документы, подтверждающие право на вычет работника, работодатель должен хранить в течении 5 лет (п.3 пп.5 ст. 24 НК РФ).

При этом, независимо от того, в каком месяце сотрудник обратился с таким заявлением, работодатель обязан предоставить вычет с начала года. Такое мнение содержат Письма Минфина России от 26.11.2021 № 03-04-06/96005, от 24.11.2021 № 03-04-05/95017 и др.

Перейдем к рассмотрению практических примеров в программах 1С.

Алгоритм действий в программе 1С: Бухгалтерия предприятия ред. 3.0.

Сотрудник ООО «Четыре колеса» Воробьев Н.И. самостоятельно оплатил годовой абонемент в тренажерный зал стоимостью 35 000 рублей. В июле 2024 года Воробьев Н.И. обратился к работодателю с заявлением о предоставлении вычета по произведенным расходам на спортивные услуги. Организация получила от налогового органа уведомление, которое подтверждает право на вычет в полной сумме понесенных затрат.

Шаг 1 - Регистрация права на вычет

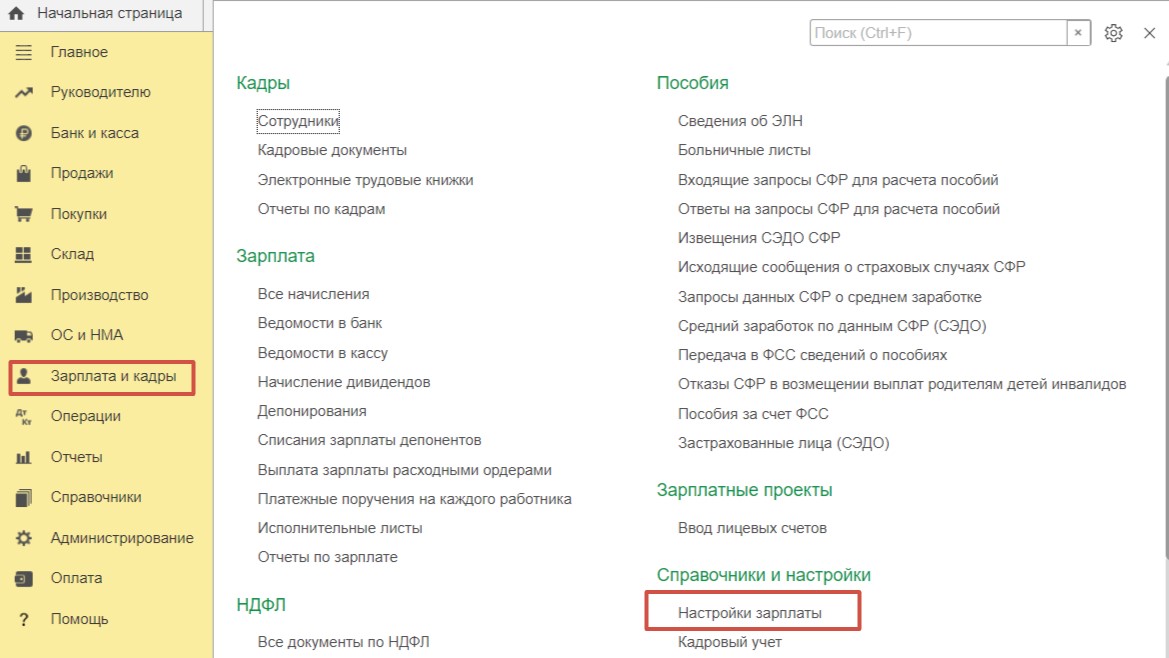

Перейдем в раздел меню «Зарплата и кадры» и выберем пункт «Настройки зарплаты» в подразделе «Справочники и настройки».

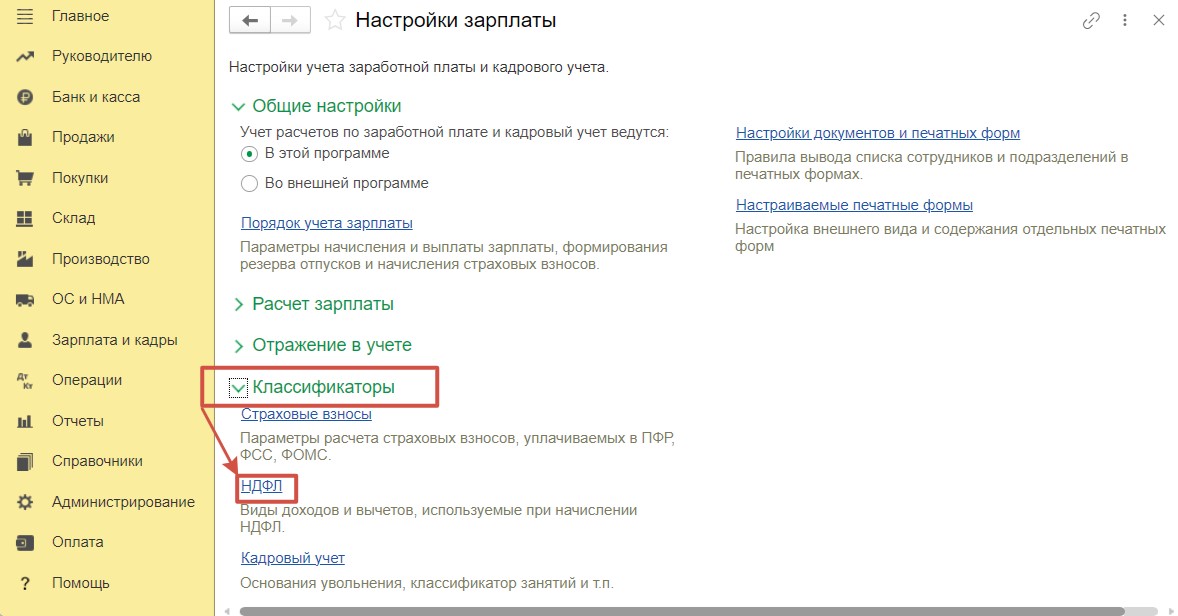

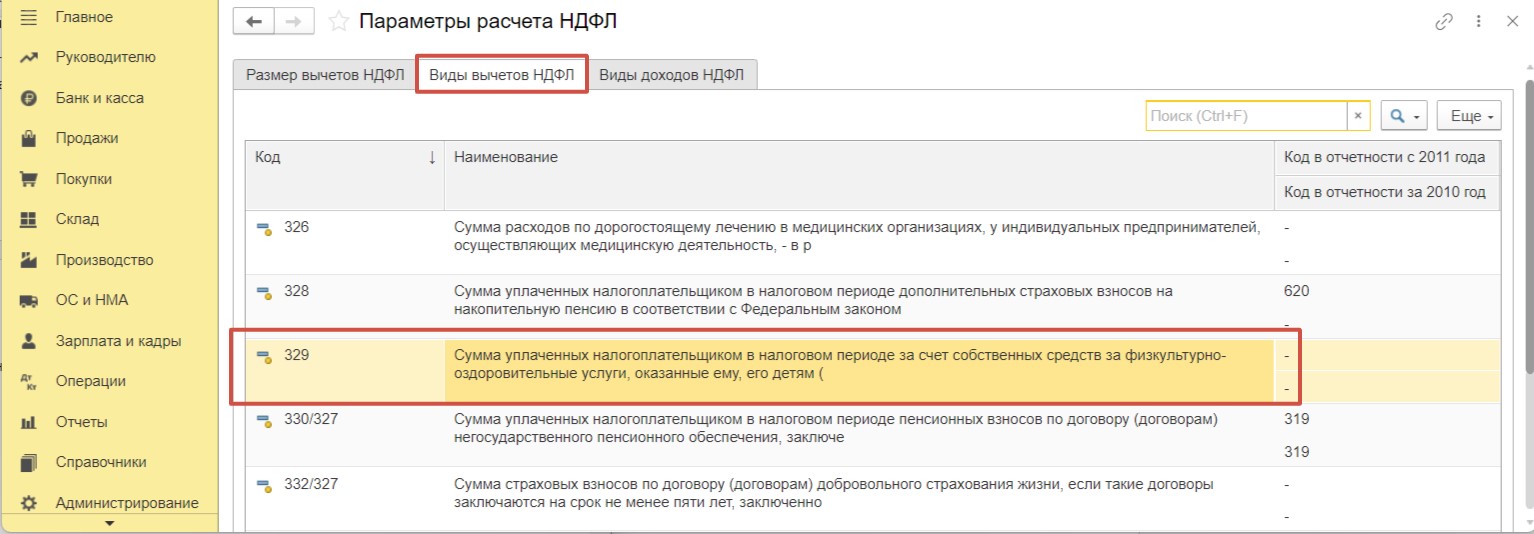

Развернув раздел «Классификаторы» перейдем по синей гиперссылке «НДФЛ».

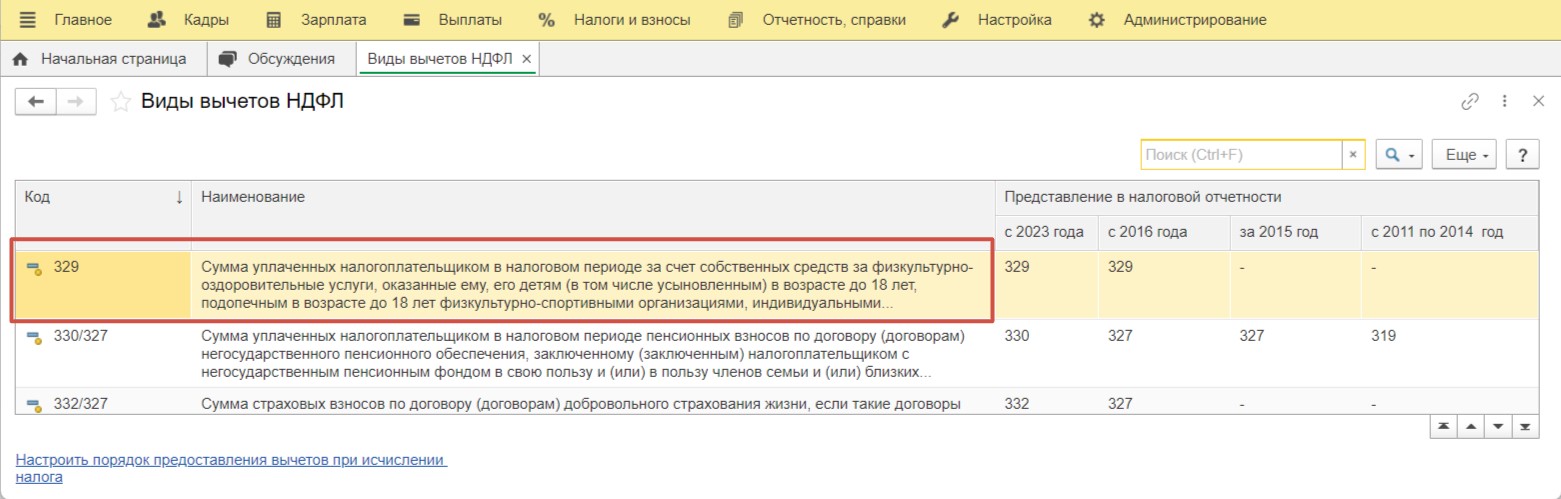

Убедимся, что на вкладке «Виды вычетов НФДЛ» вычет с кодом «329» соответствует вычету на спортивно-оздоровительные услуги.

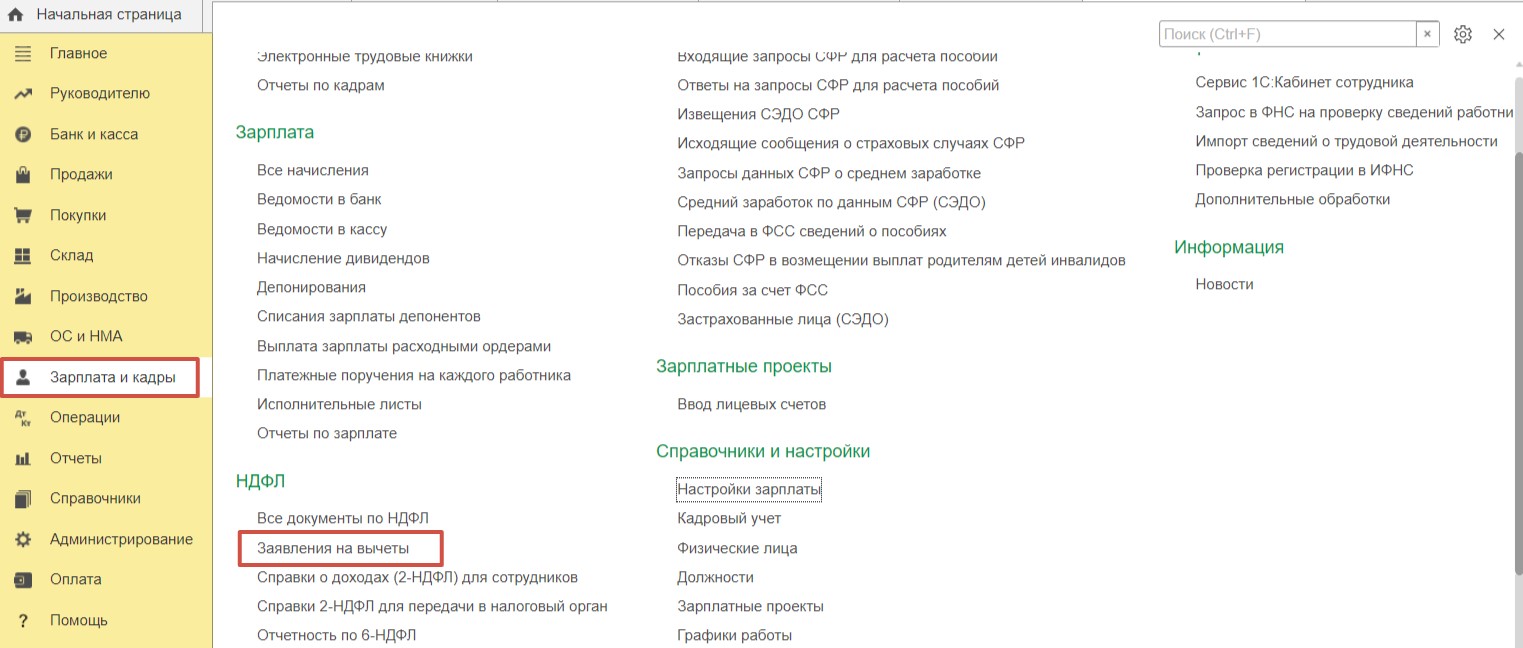

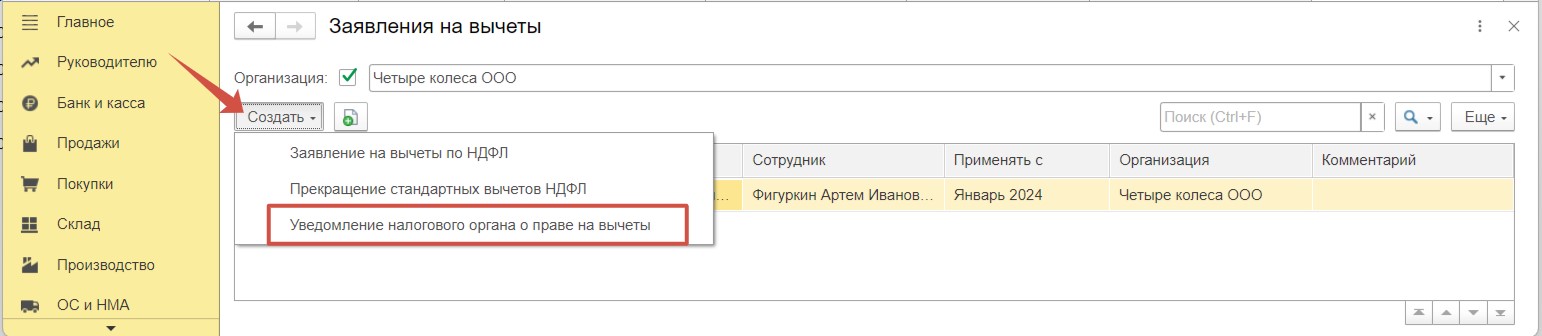

Вернемся в раздел «Зарплата и кадры» и выберем пункт «Заявления на вычеты».

Используя команду «Создать», выберем документ «Уведомление налогового органа о праве на вычеты» из открывшегося меню.

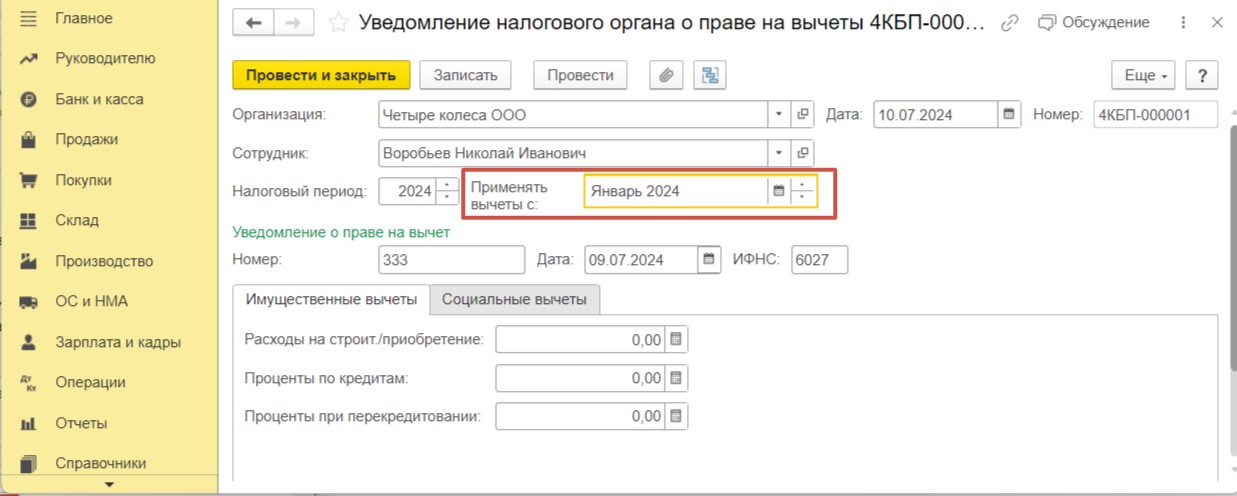

В поле «Дата» укажем дату получения уведомления от налогового органа. В поле «Сотрудник» выберем сотрудника, который обратился с заявлением на предоставление вычета. Поле «Налоговый период» по умолчанию имеет значение текущего года.

Обратите внимание на строку «Применять вычеты с:». Мы должны предоставить вычет с начала года, независимо от того, в каком месяце сотрудник обратился с заявлением.

Далее заполняем номер, дату уведомления и код налогового органа, выдавшего уведомление. Переходим на вкладку «Социальные вычеты».

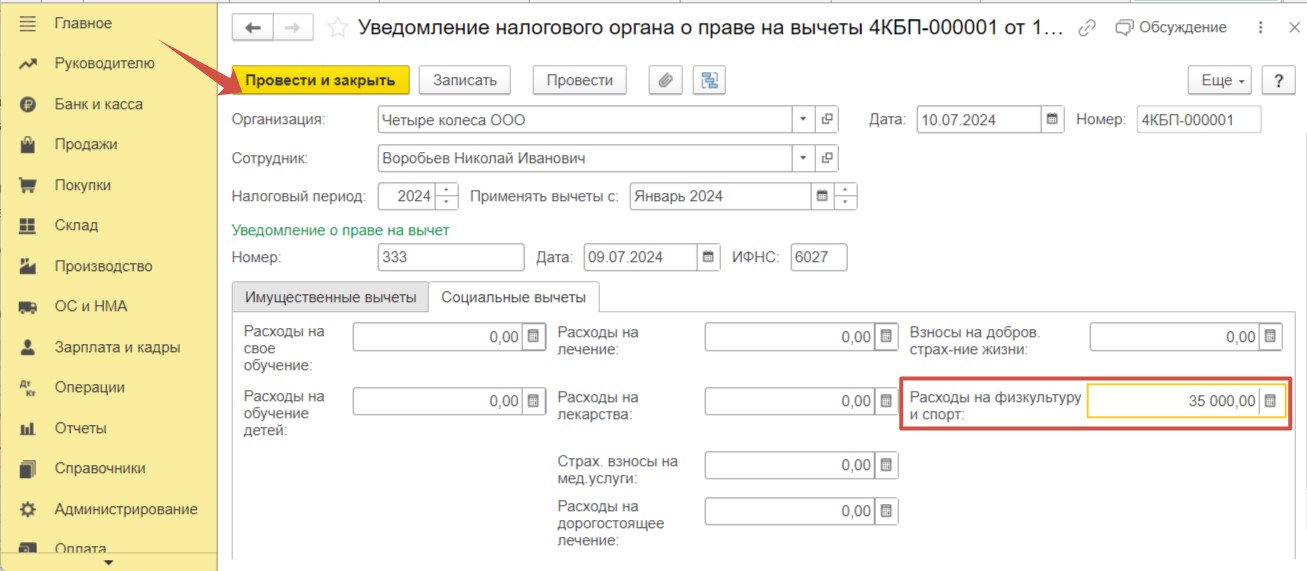

В поле «Расходы на физкультуру и спорт» укажем сумму расходов на спортивно-оздоровительные услуги, в нашем примере это 35 000 рублей.

Для сохранения документа нажмем «Провести и закрыть».

Шаг 2 – Начисление зарплаты и исчисление НДФЛ с учетом вычета

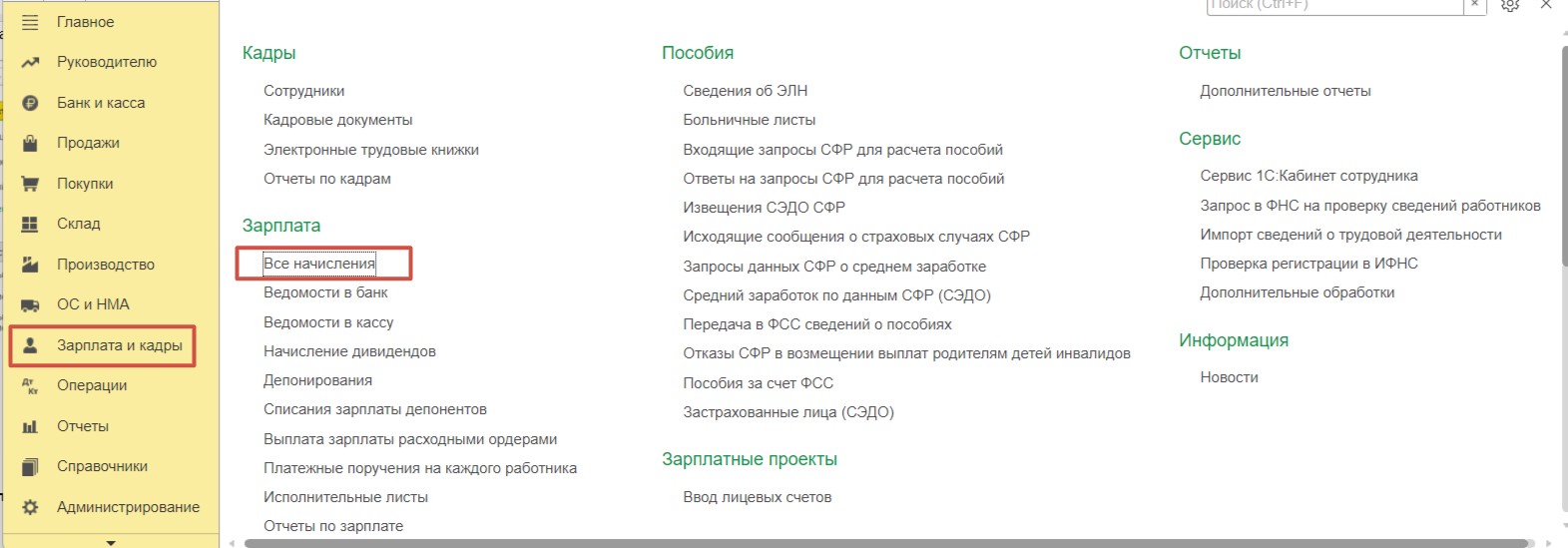

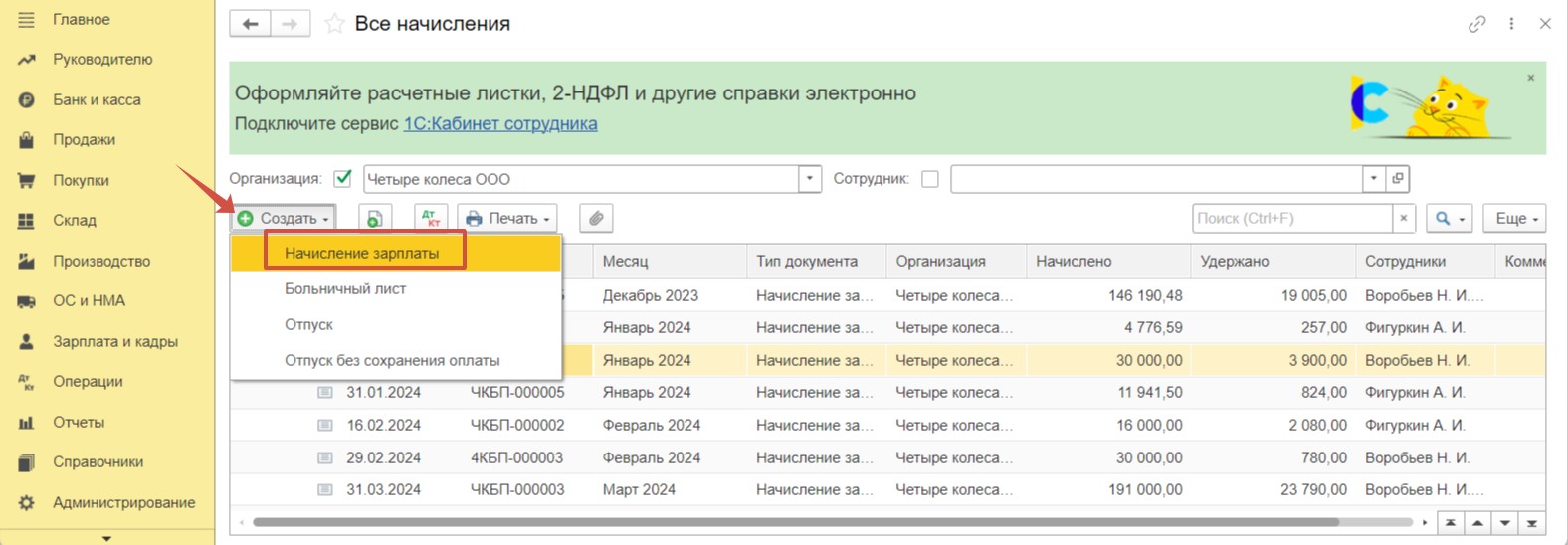

Перейдем в раздел «Зарплата и кадры» и выберем пункт «Все начисления».

Нажмем на кнопку «Создать» для регистрации документа «Начисление зарплаты».

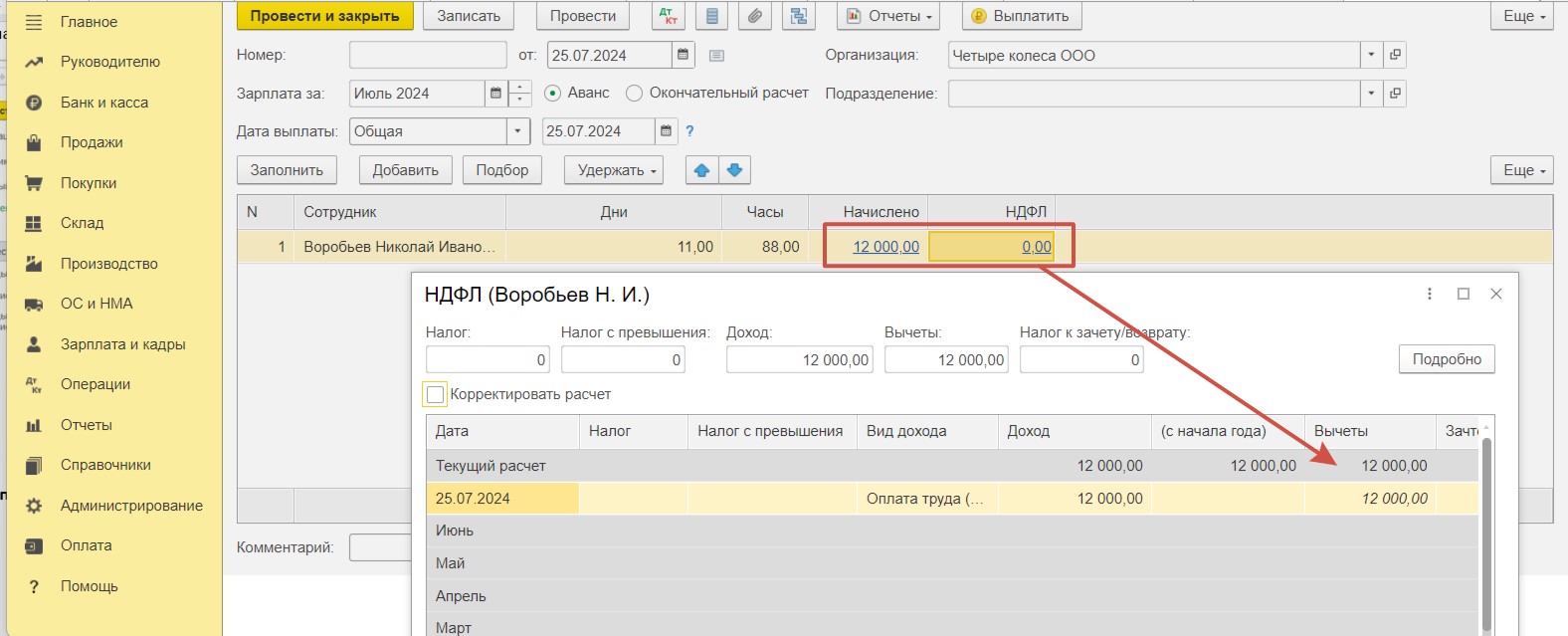

При начислении заработной платы за первую половину июля у сотрудника применен вычет на полную сумму полученного дохода. Исчисленный НДФЛ равен нулю. Остаток суммы вычета составляет: 35 000 – 12 000 = 23 000.

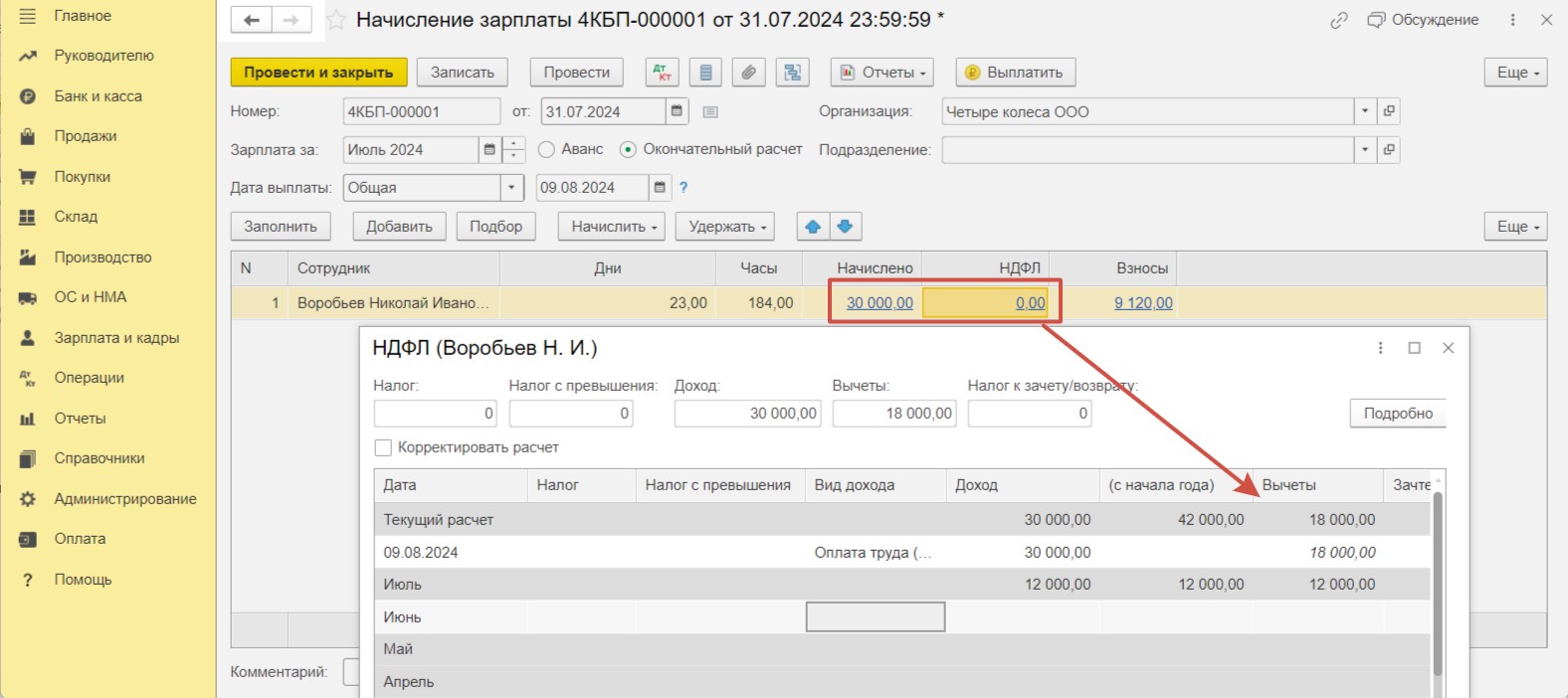

При начислении окончательного расчета за июль также применен вычет на сумму начисленного дохода, то есть на сумму 18 000 рублей. НДФЛ также не исчислен и равен нулю. Остаток суммы вычета составляет: 35 000 – 12 000 - 18 000 = 5 000 рублей.

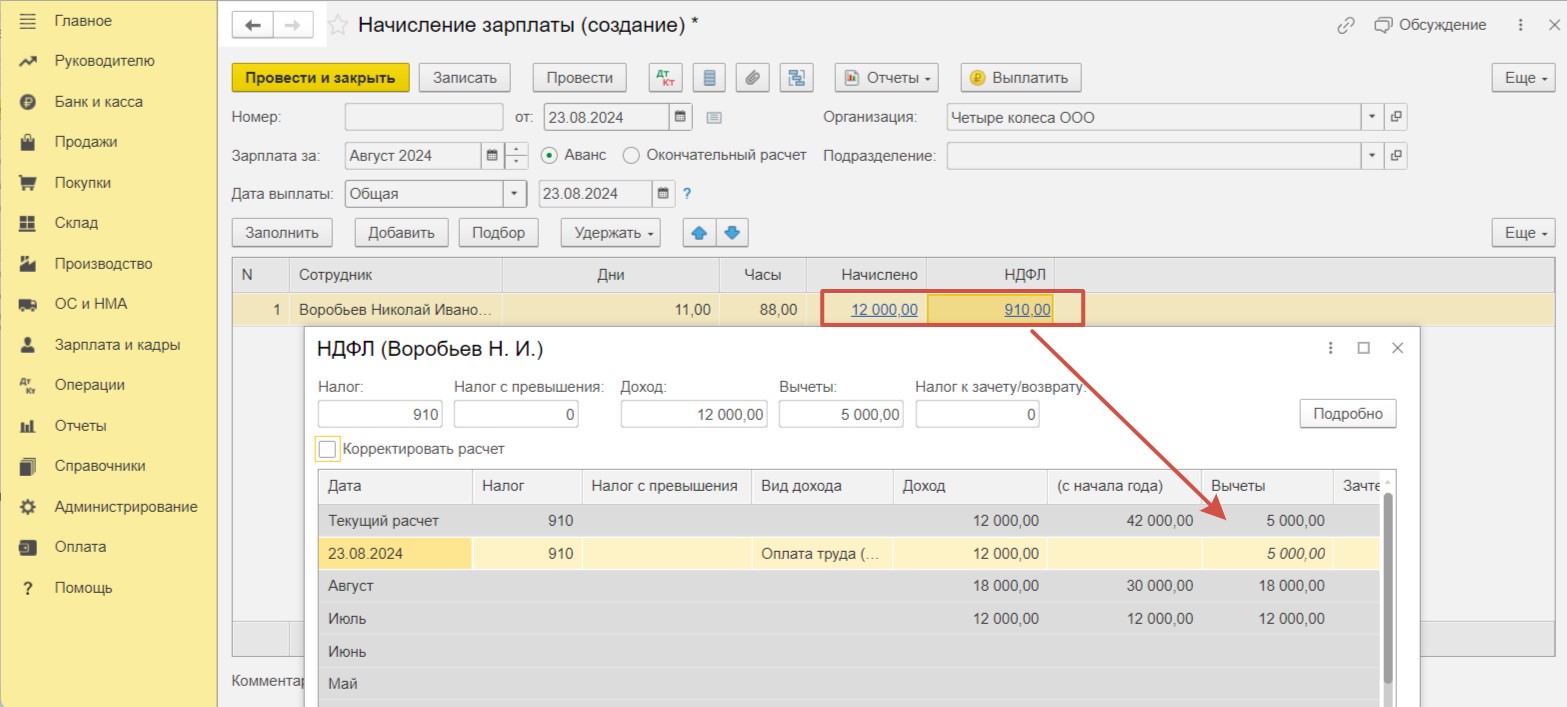

Далее начислим аванс за август, пусть он у нас снова равен 12 000 рублей, как и в июле. Остаток вычета в сумме 5 000 рублей применен при начислении заработной платы за первую половину августа.

НДФЛ исчислен с суммы 7 000 рублей (12 000 – 5 000) и равен 910 рублей (7 000 * 13%).

Шаг 3 – Отражение вычета в 6-НДФЛ

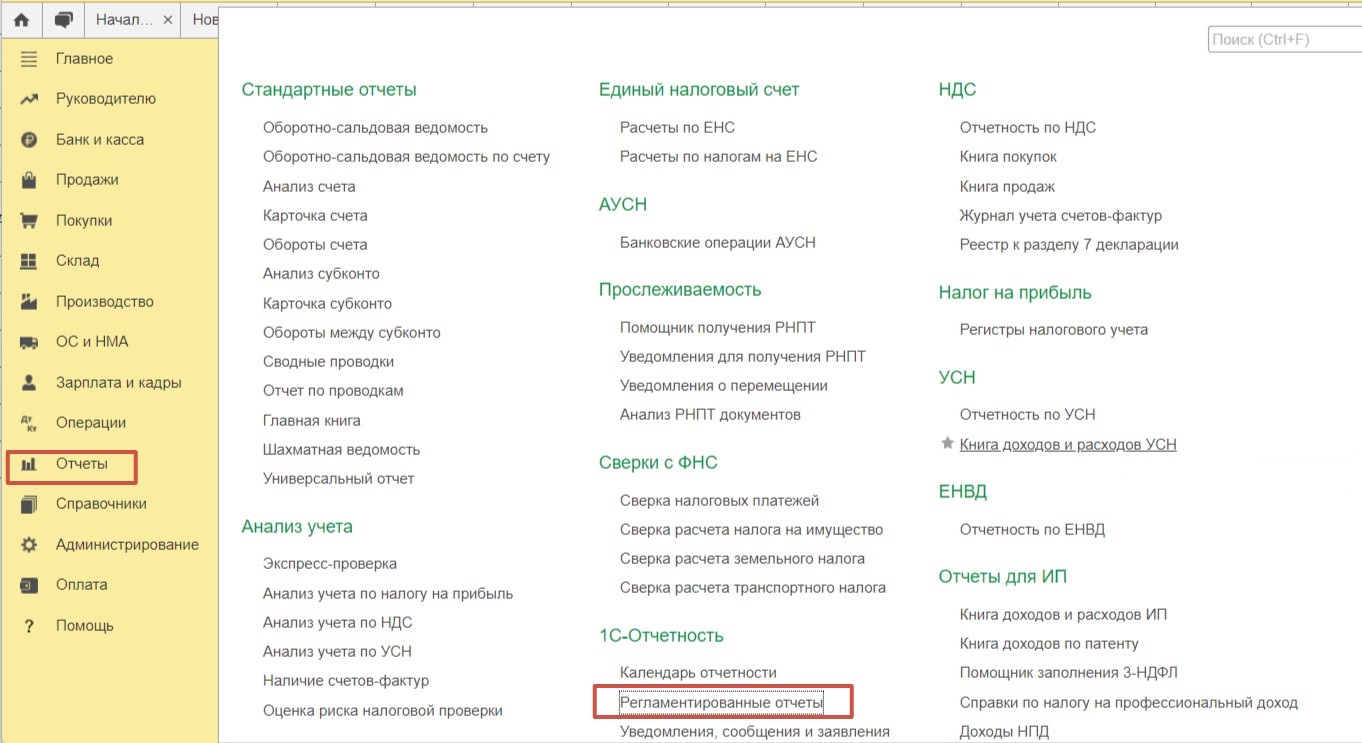

В разделе меню «Отчеты» выберем пункт «Регламентированные отчеты».

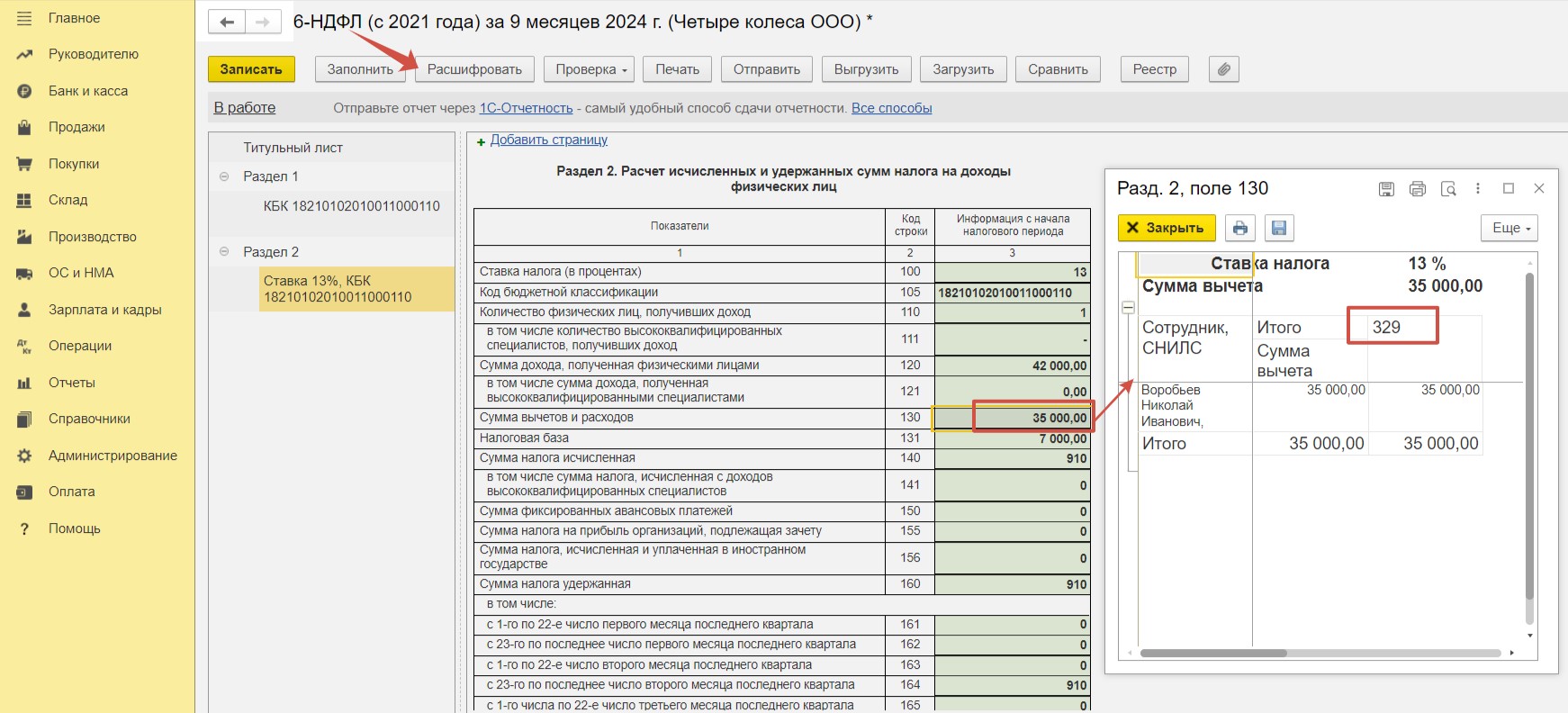

Сформируем отчет «6-НДФЛ (с 2021 года)» за 9 месяцев после выплаты всех начислений.

Сумма примененных вычетов в размере 35 000 отражена по строке 130 раздела 2. Нажав кнопку «Расшифровать», можем увидеть детальную информацию с указанием кода вычета.

Алгоритм действий в программе 1С: ЗУП ред. 3.1.

Пример аналогичный: струдник ООО «Арсенал» Гончаров А.И. самостоятельно оплатил годовой абонемент в фитнес-центр стоимостью 35 000 рублей. В июле 2024 года Гончаров А.И. обратился к работодателю с заявлением о предоставлении вычета по произведенным расходам на фитнес-услуги. Организация получила от налогового органа уведомление, которое подтверждает право на вычет в полной сумме понесенных затрат.

Шаг 1 - Регистрация права на вычет

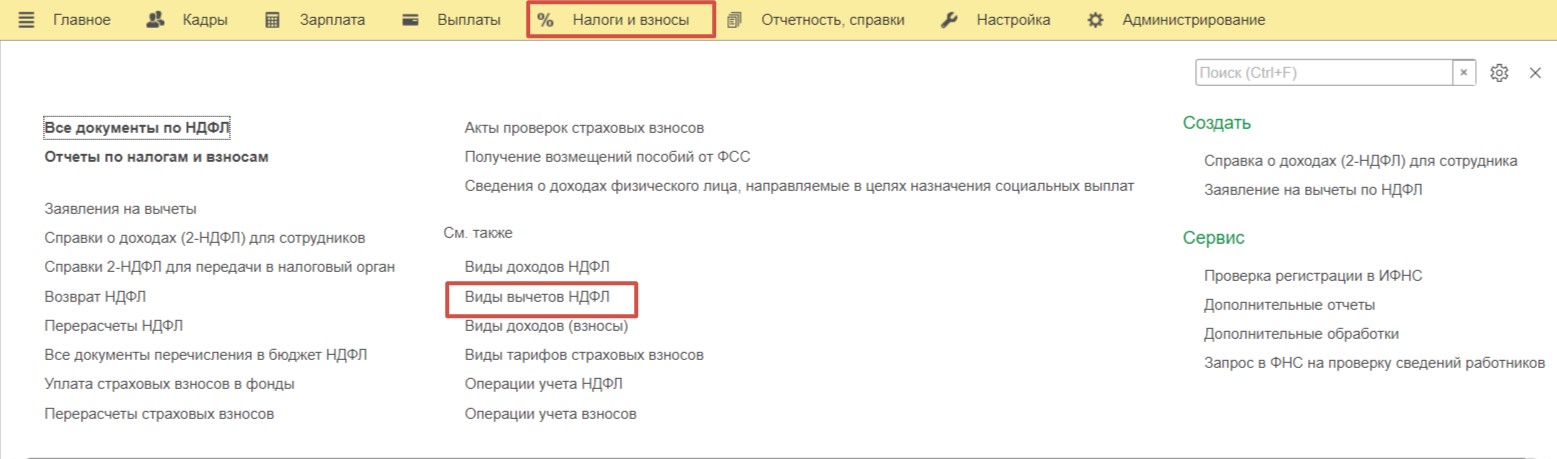

Перейдем в раздел «Налоги и взносы» и выберем пункт «Виды вычетов НДФЛ».

Код «329» соответствует вычету на физкультурно-оздоровительные услуги.

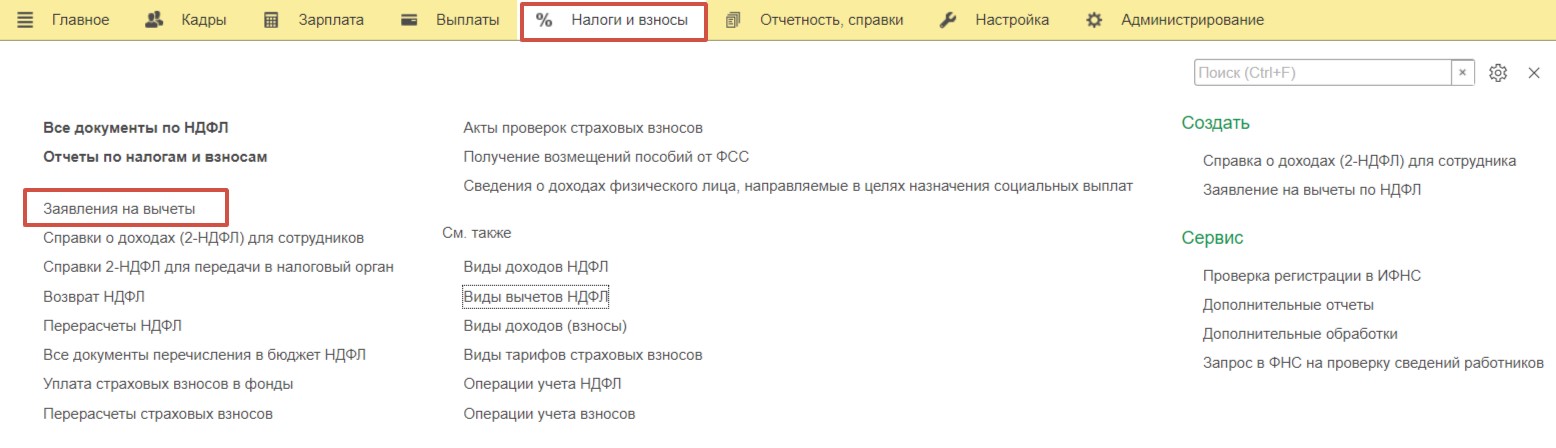

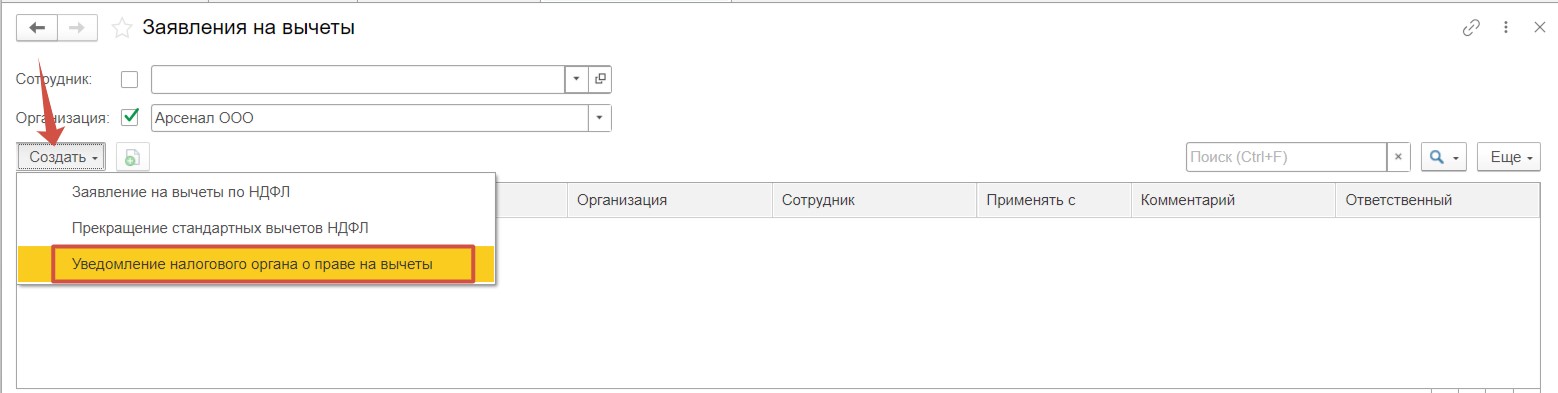

Вернемся в раздел «Налоги и взносы» и выберем пункт «Заявления на вычеты».

Используем команду «Создать» и выберем документ «Уведомление налогового органа о праве на вычеты».

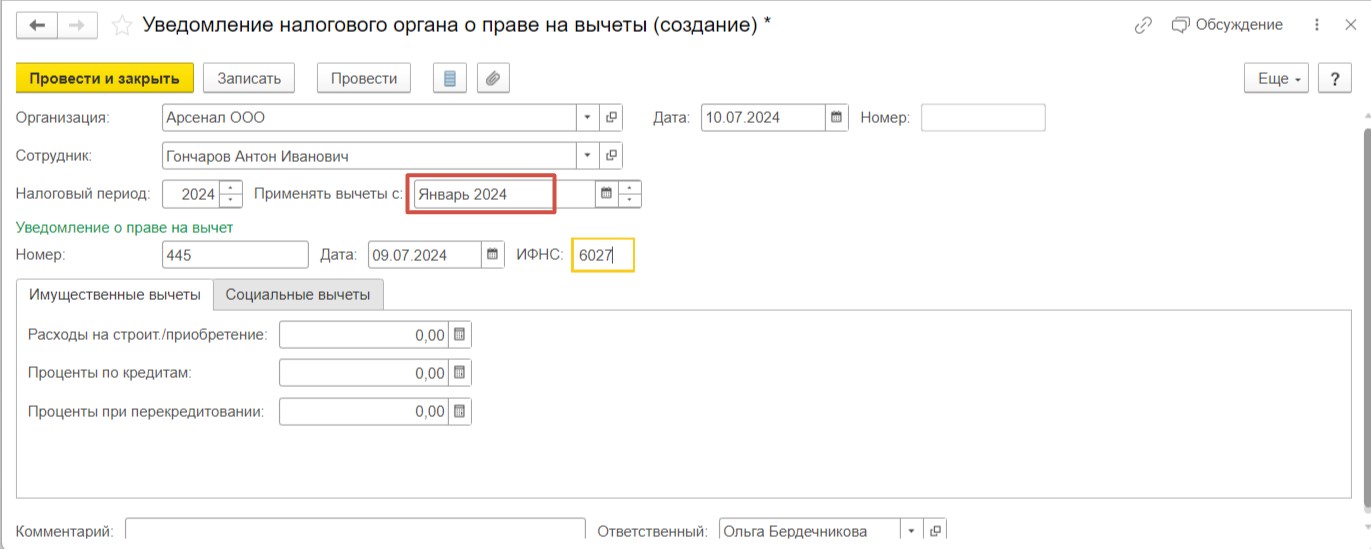

В поле «Дата» укажем дату получения уведомления от налогового органа. Поле «Налоговый период» заполнено по умолчанию – установлен текущий календарный год. Выберем сотрудника в одноименном поле, а в строке «Применять вычеты с:» укажем, что применять вычеты нужно с начала года, независимо от того, что заявление сотрудник принес в июле. Указываем номер и дату уведомления, полученного от налогового органа, а также вносим код инспекции.

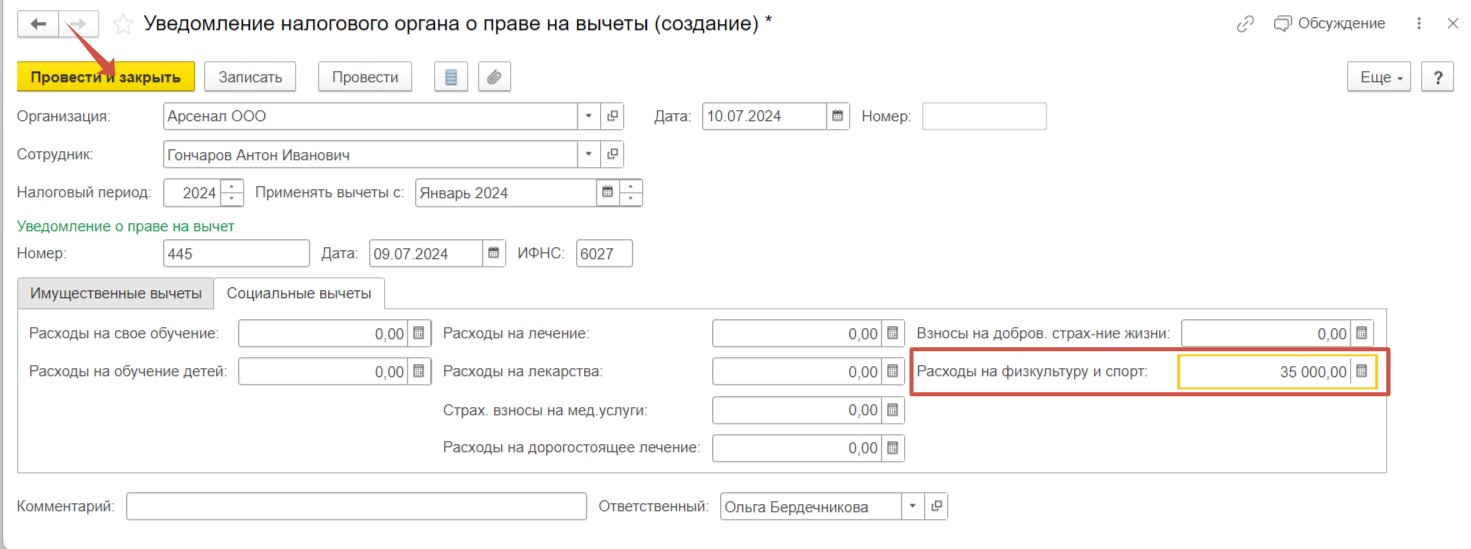

На вкладке «Социальные вычеты» в поле «Расходы на физкультуру и спорт» укажем сумму понесенных затрат в размере 35 000 рублей. Для сохранения изменений в программе нажмем «Провести и закрыть».

Шаг 2 – Начисление зарплаты и исчисление НДФЛ с учетом вычета

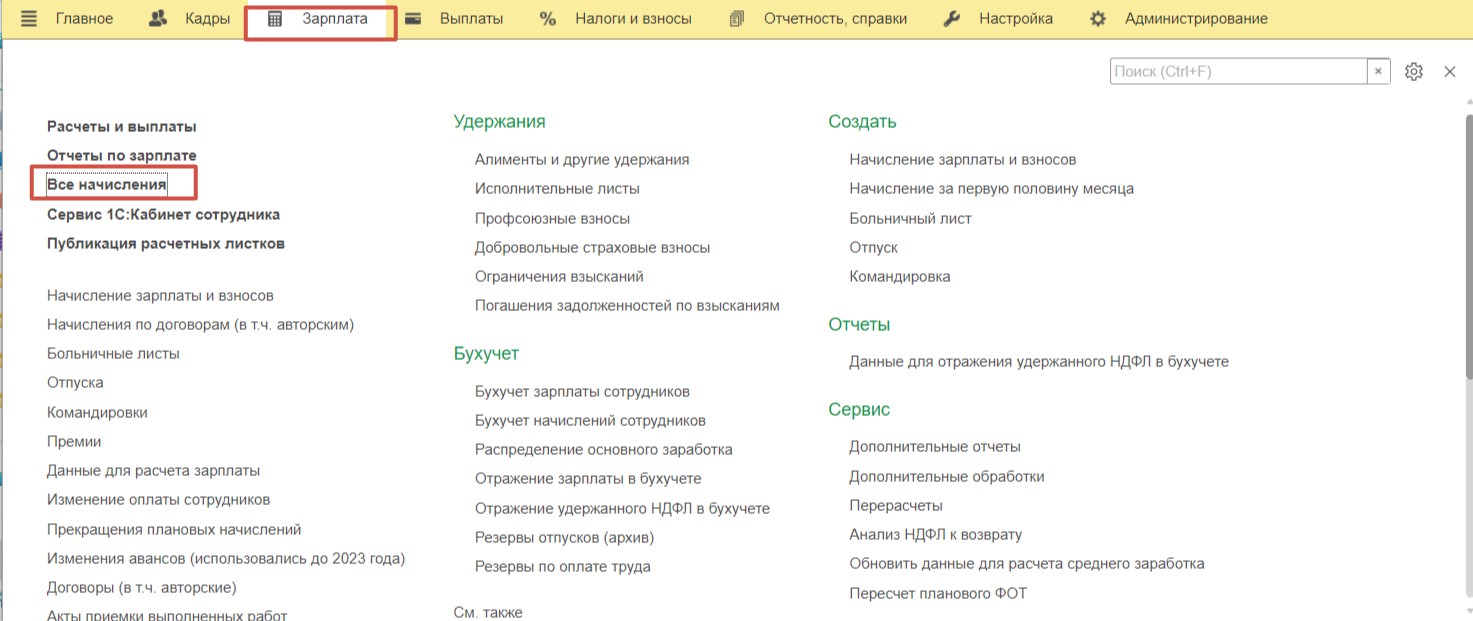

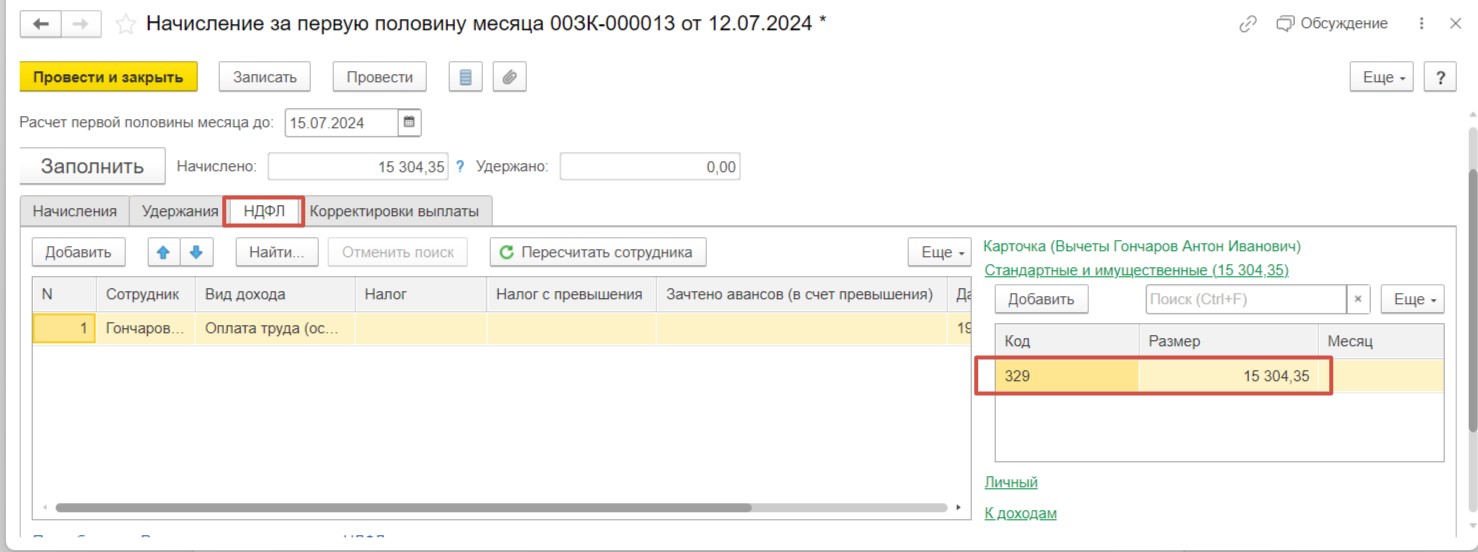

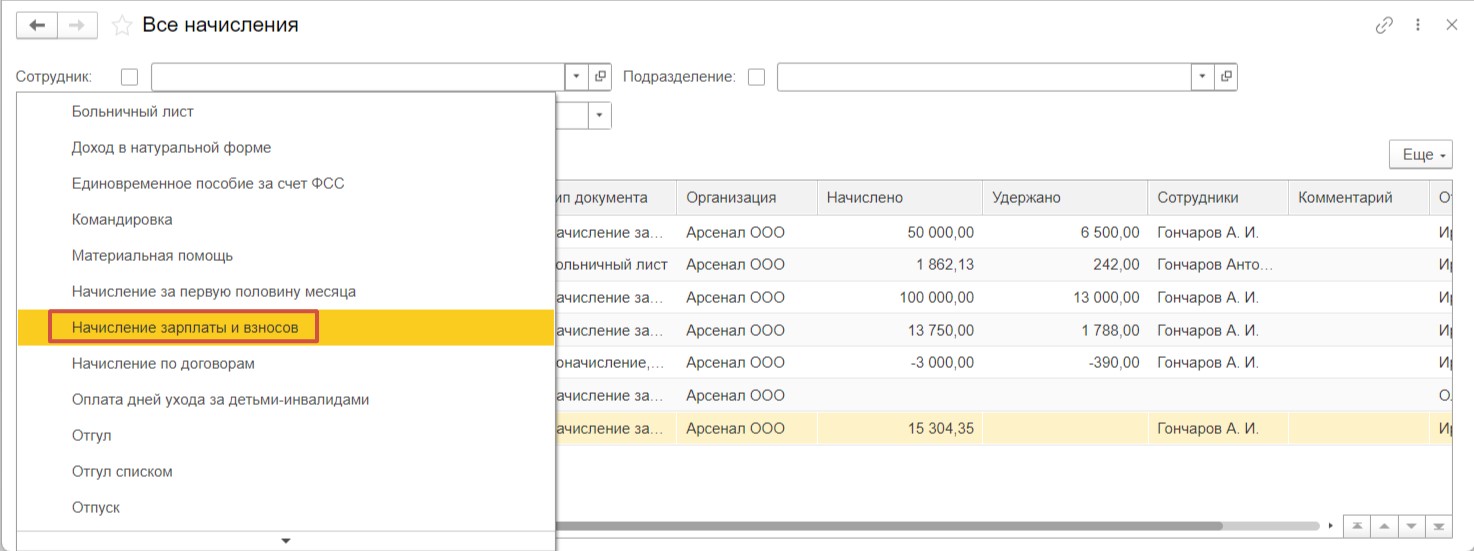

Перейдем в раздел «Зарплата» и выберем пункт «Все начисления».

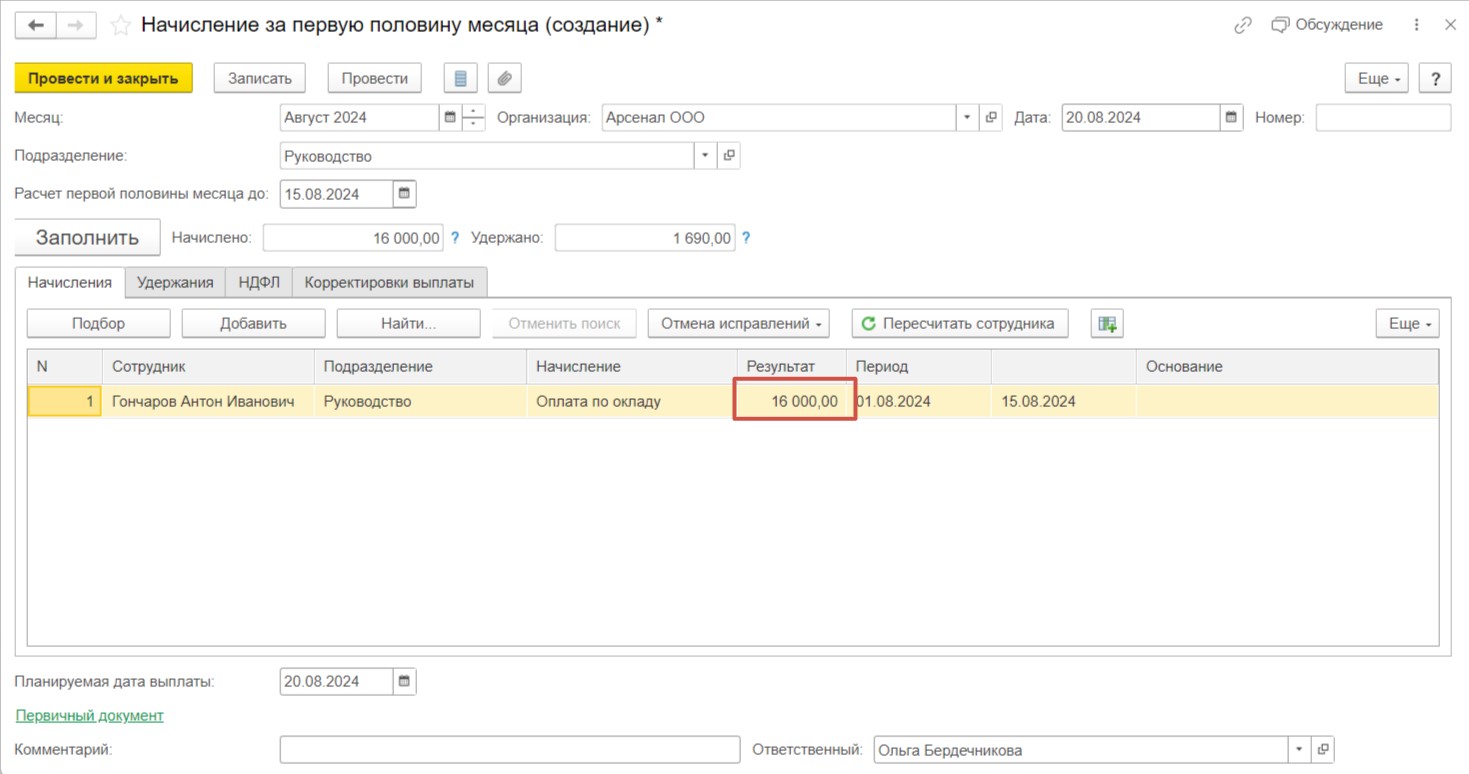

По кнопке «Создать» выберем документ «Начисление за первую половину месяца».

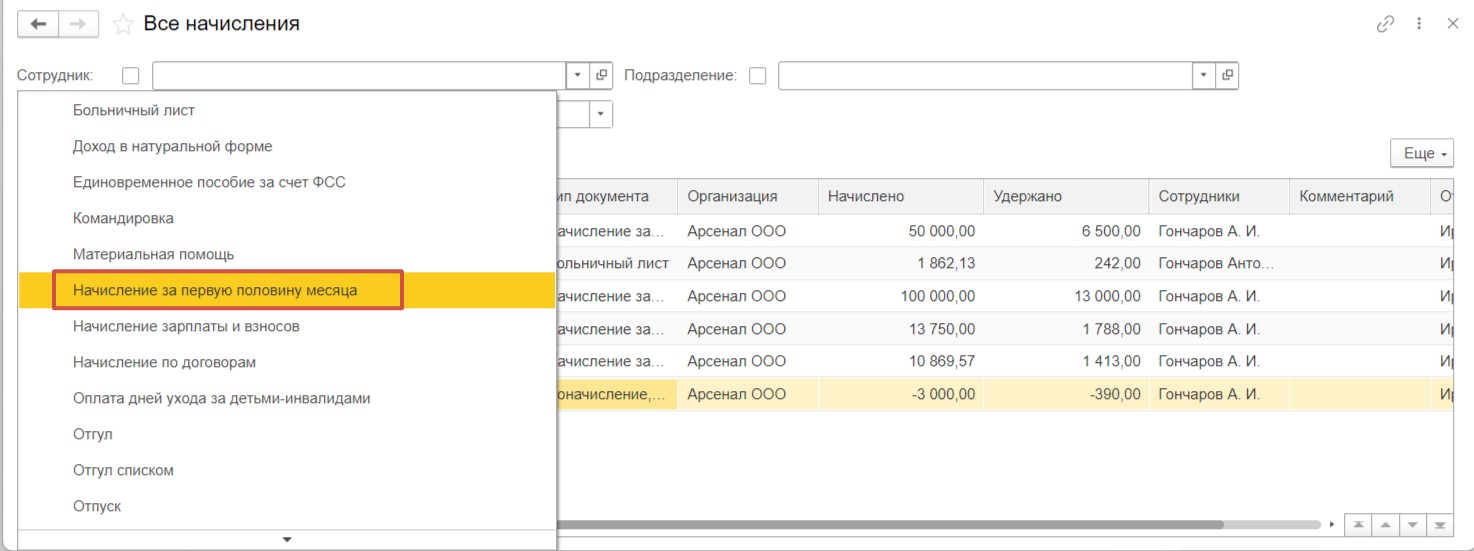

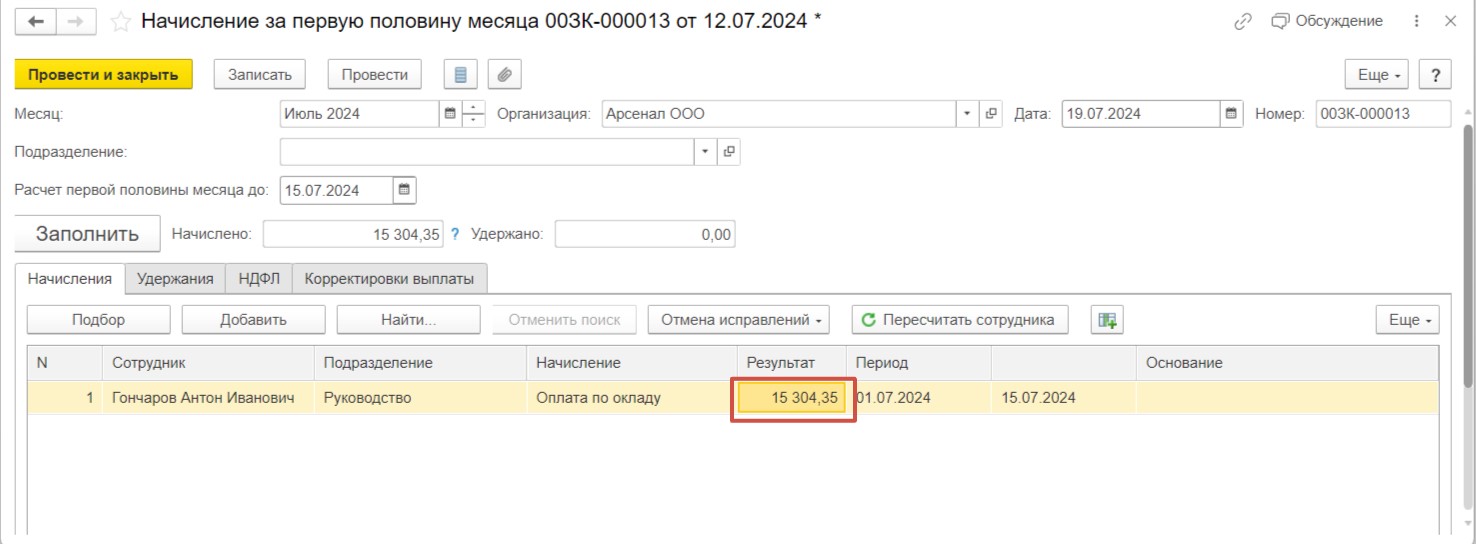

За первую половину июля сотруднику начислена сумма в размере 15 304,35.

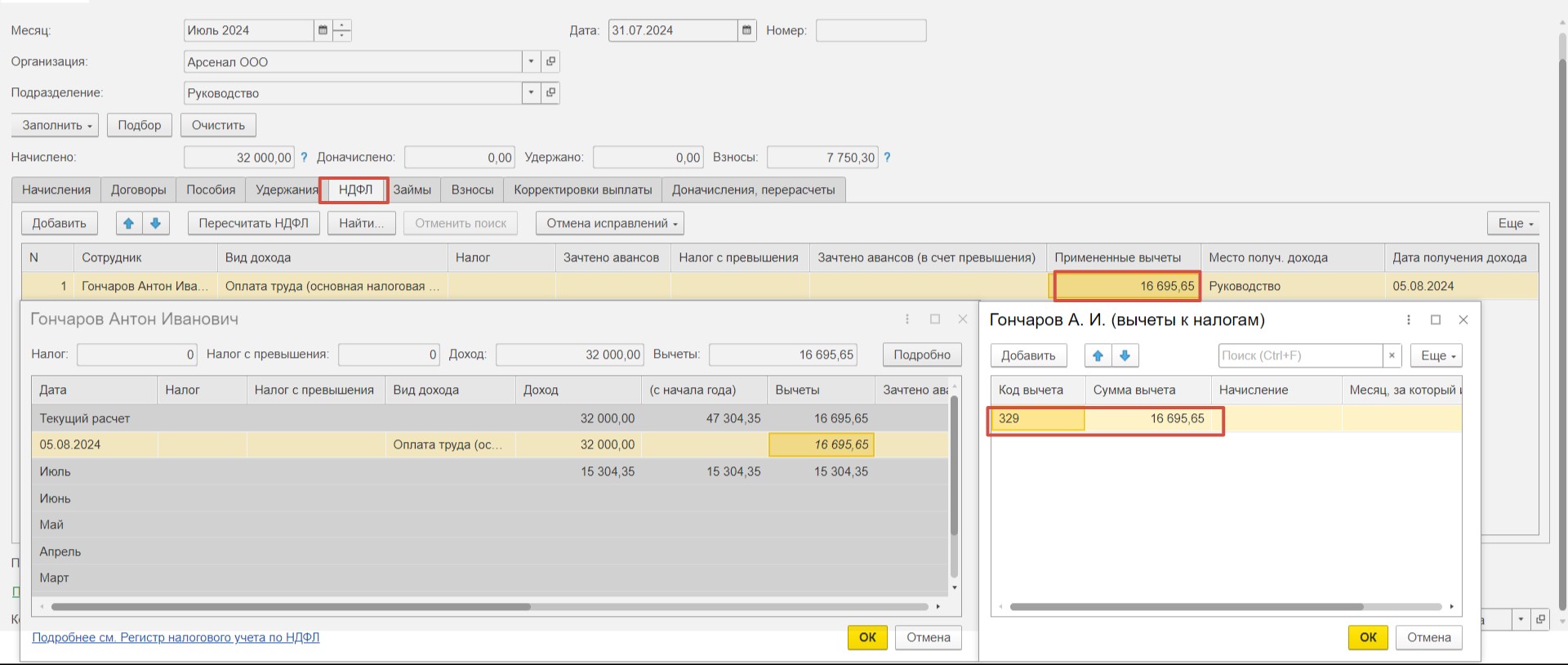

Перейдем на вкладку «НДФЛ» и видим, что налог не исчислен. Вычет по коду «329» применен на общую сумму начисленного дохода. Остаток вычета: 35 000 – 15 304,35 = 19 695,65 рублей.

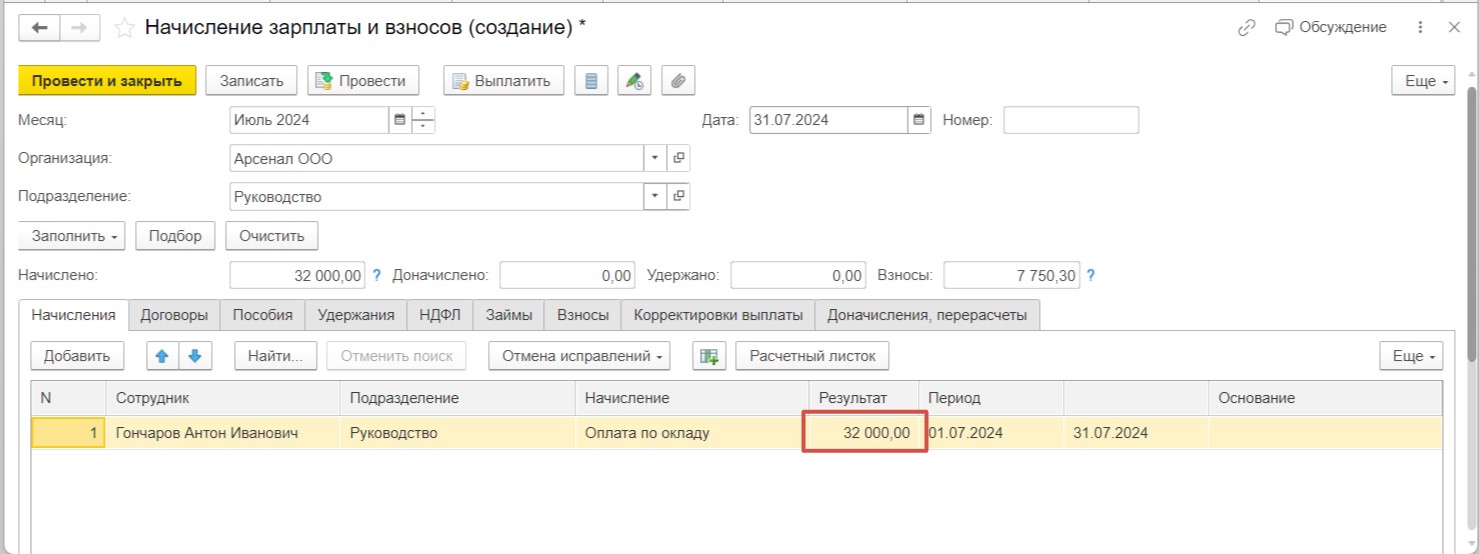

Вернемся в раздел «Все начисления» и по кнопке «Создать» зарегистрируем документ «Начисление зарплаты и взносов» для начисления окончательного расчета за июль.

Общая сумма начислений сотрудника за июль составила 32 000 рублей.

Перейдем на вкладку «НДФЛ». Мы видим, что программа применила вычет по коду «329» в размере 16 695,65. НДФЛ не исчислен. Остаток вычета: 35 000 – 15 304,35 – 16 695, 65 = 3 000 рублей.

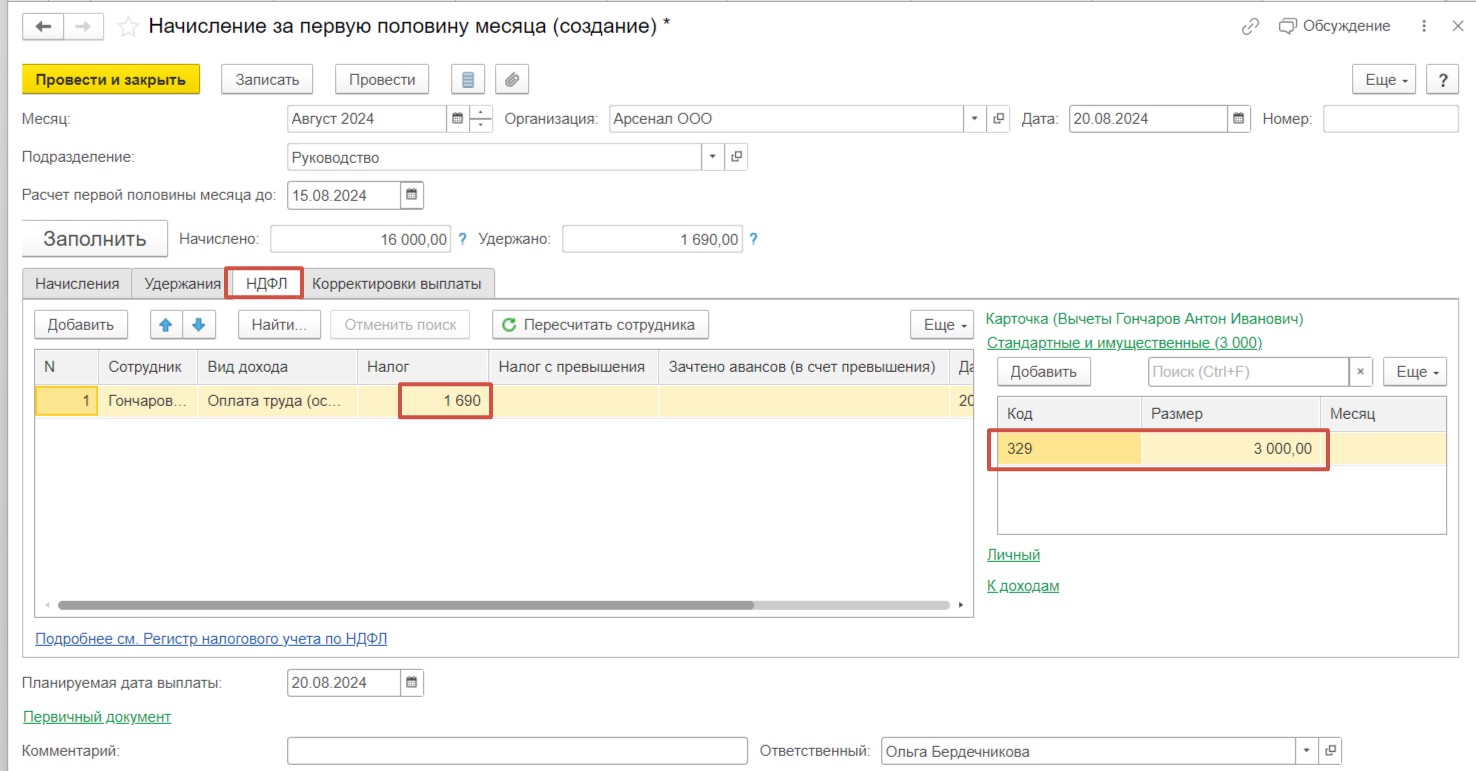

При начислении заработной платы за первую половину августа будет применен остаток вычета в размере 3 000 рублей. НДФЛ исчислен с остальной начисленной суммы ((16 000 – 3 000) * 13% = 1 690 рублей).

Шаг 3 – Отражение вычета в 6-НДФЛ

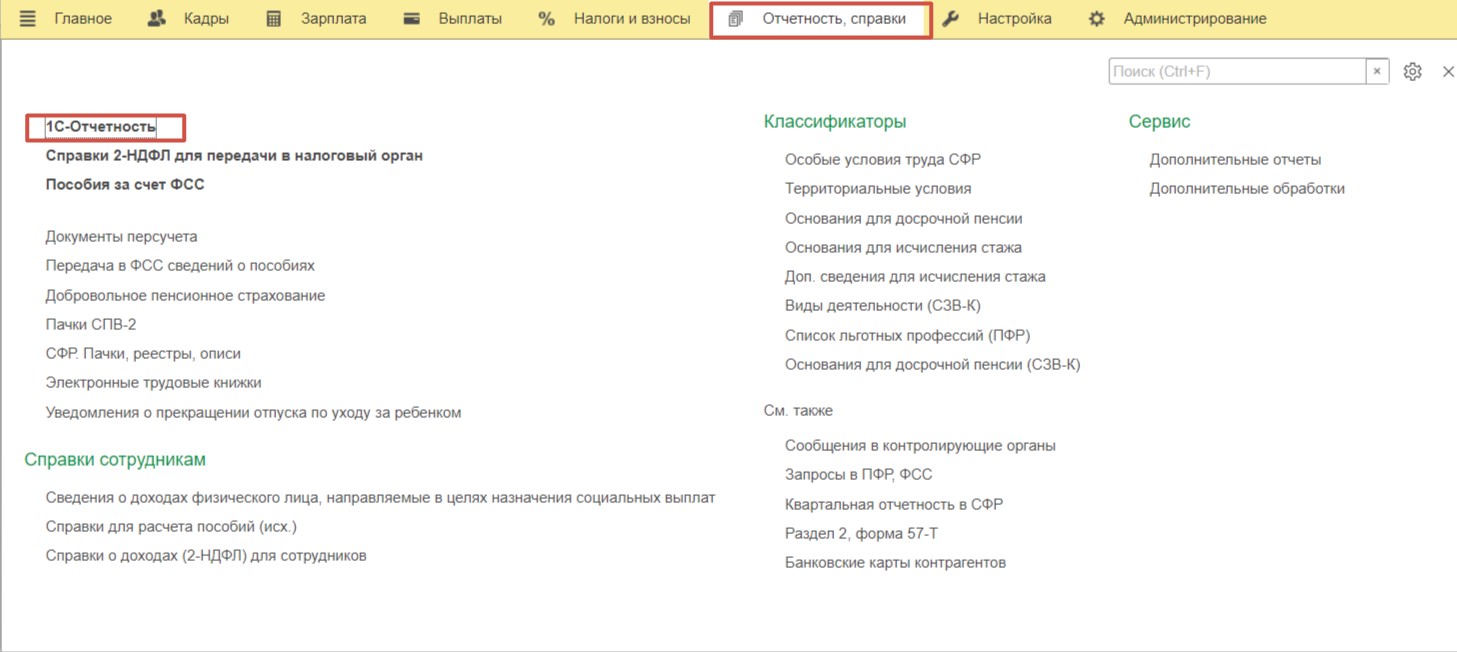

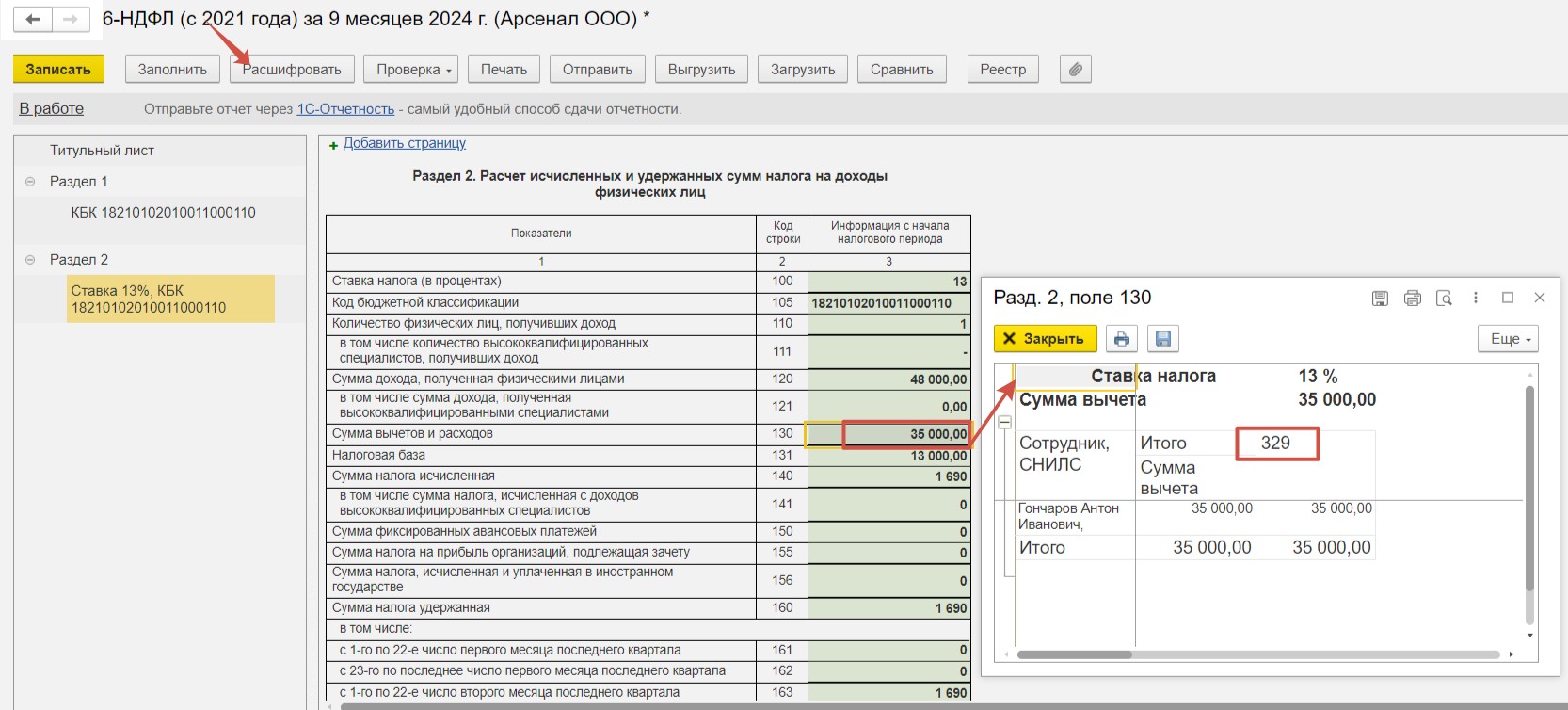

Перейдем в раздел «Отчетность, справки» и выберем пункт «1С-Отчетность».

Сформируем отчет «6-НДФЛ (с 2021года)» за 9 месяцев. Сумма предоставленных вычетов в размере 35 000 рублей отражена по строке 130 раздела 2. Для получения подробной информации по вычету можно установить курсор на сумму по строке 130 и нажать на кнопку «Расшифровать».

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов