Займы сотрудникам в 1С: Бухгалтерии предприятия 8

- Опубликовано 03.07.2018 13:11

- Просмотров: 94597

Займы сотрудникам – это, с одной стороны, финансовое вложение организации (в случае процентного займа), а с другой – форма материальной поддержки сотрудников. В этой статье речь пойдет о том, как организовать учет выданных процентных займов в программе 1С: Бухгалтерия предприятия 8 редакции 3.0, а также о нюансах займов беспроцентных и начислении НДФЛ с материальной выгоды.

Выдача процентных займов отражается по дебету счета 58.03 («Предоставленные займы»).

В бухгалтерском учете доходы от предоставления займов – это прочие доходы (Кредит счета 91.01 (субконто «Начисленные проценты по займу»).

В налоговом учете доходы от предоставления займов – это внереализационные доходы (п.6 ст.250 НК РФ).

Заключаем в письменной форме договор с сотрудником, в котором фиксируем основные условия договора: сумма займа, срок займа, процентная ставка (годовых). К договору составляется платежный календарь, в котором расшифровываются помесячно платежи (удержания), а также остаток основного долга.

Если с сотрудником заключается договор беспроцентного займа, то это условие обязательно должно быть зафиксировано; в противном случае договор считается заключенным по существующей в регионе ставке банковского процента или ставке рефинансирования ЦБ.

Совет: не допускать двусмысленных трактовок положений договора.

Вариант платежного календаря при предоставлении сотрудникам процентного займа:

(заем с 01.04.2018г., 8% годовых, срок займа 2 месяца)

| № п/п | Месяц |

Остаток |

Выплата |

Количество |

Сумма |

Дата удержания |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | Апрель 18 | 50000,00 | 25000,00 | 30 | 328,77 | 30.04.2018 |

| 2 | Май 18 | 25000,00 | 25000,00 | 31 | 169,86 | 31.05.2018 |

| 0,00 | 0,00 | 0,00 |

Расчет причитающихся по займу процентов определяем по формуле простого процента (гр.6=гр.3*8%/365*гр.5)

Аналитический учет выданных займов ведется на счете 73.01 «Расчеты по предоставленным займам» по каждому сотруднику.

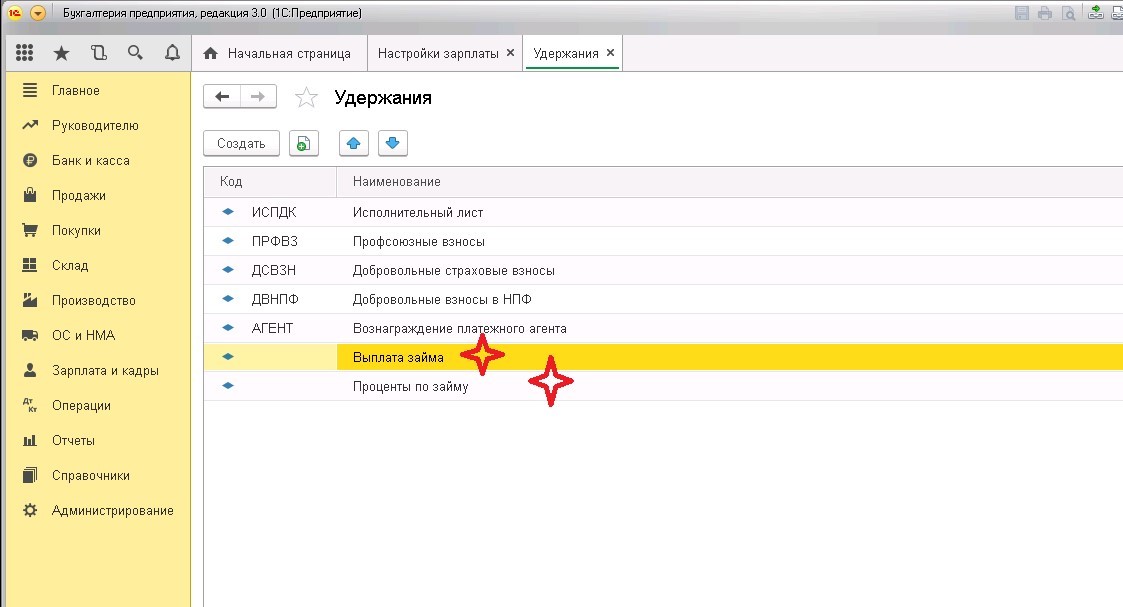

Для раздельного учета основного платежа по займу и причитающихся организации процентов добавим в настройки удержаний из заработной платы аналитику:

Раздел «Зарплата и Кадры» – «Справочники и Настройки» – «Настройки зарплаты» – «Расчет зарплаты» – справочник «Удержания».

Добавляем строки: «Выплата займа» и «Проценты по займу».

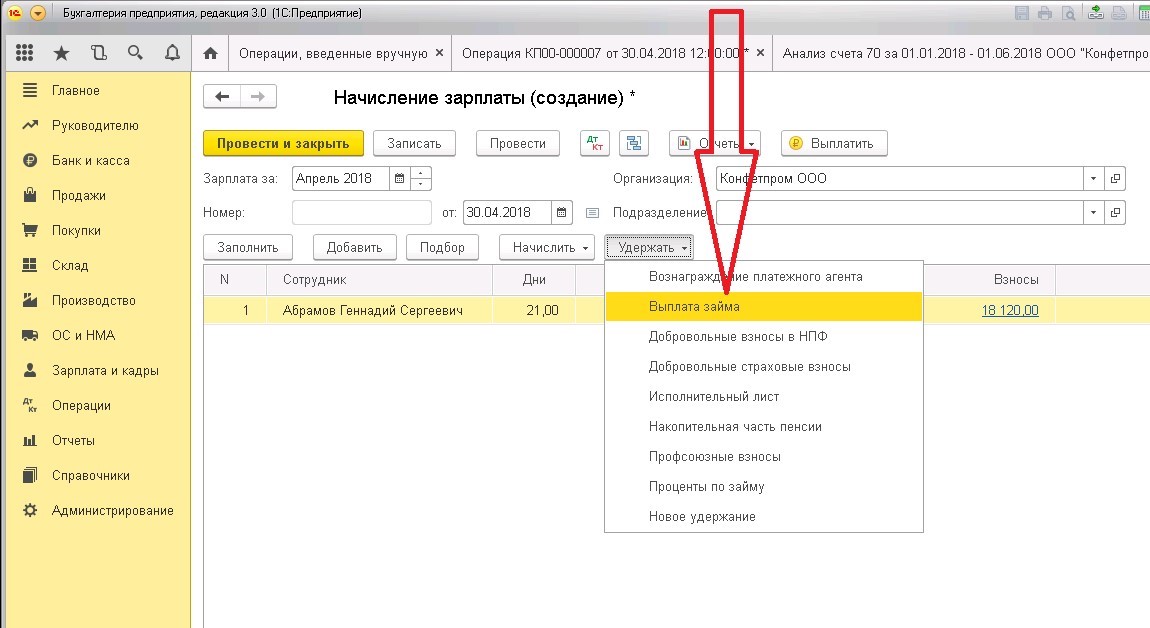

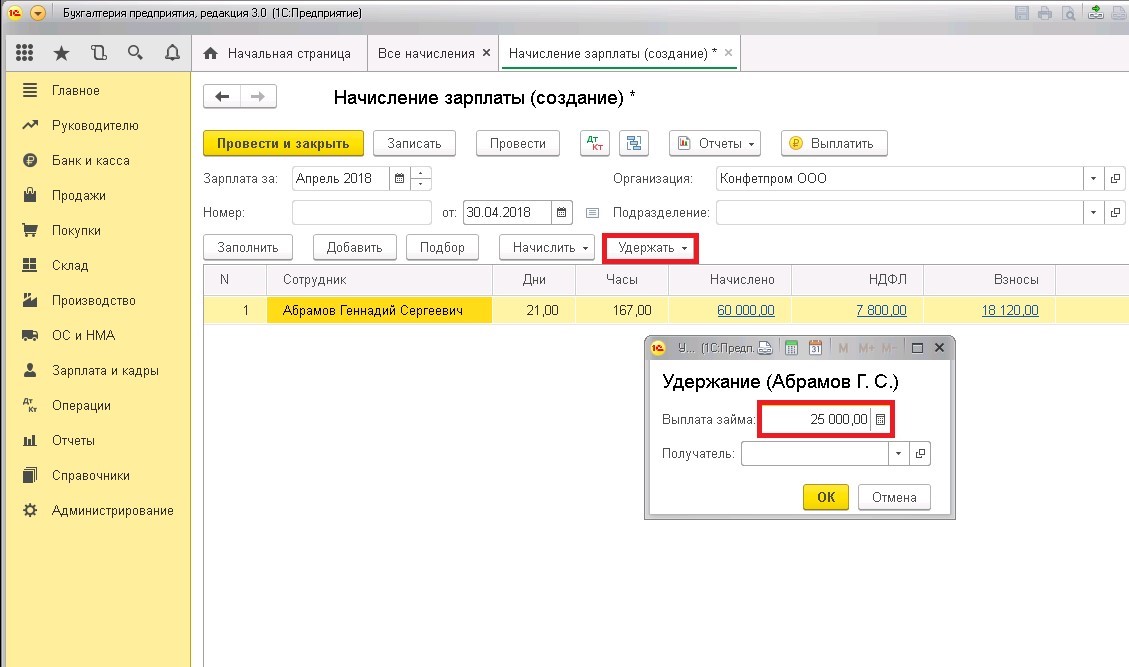

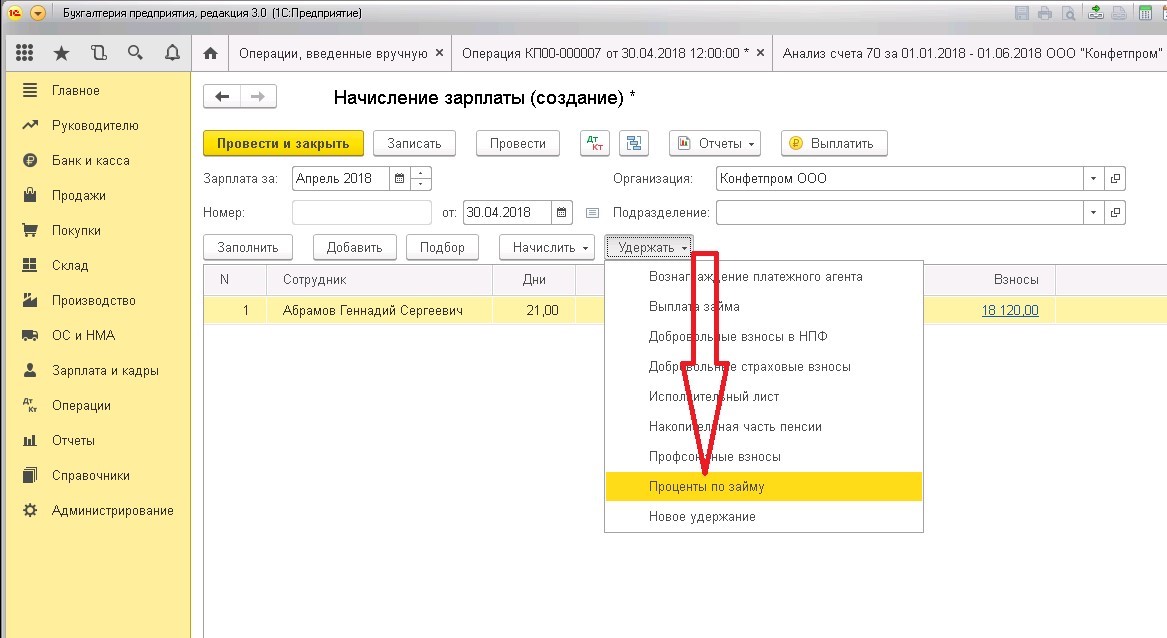

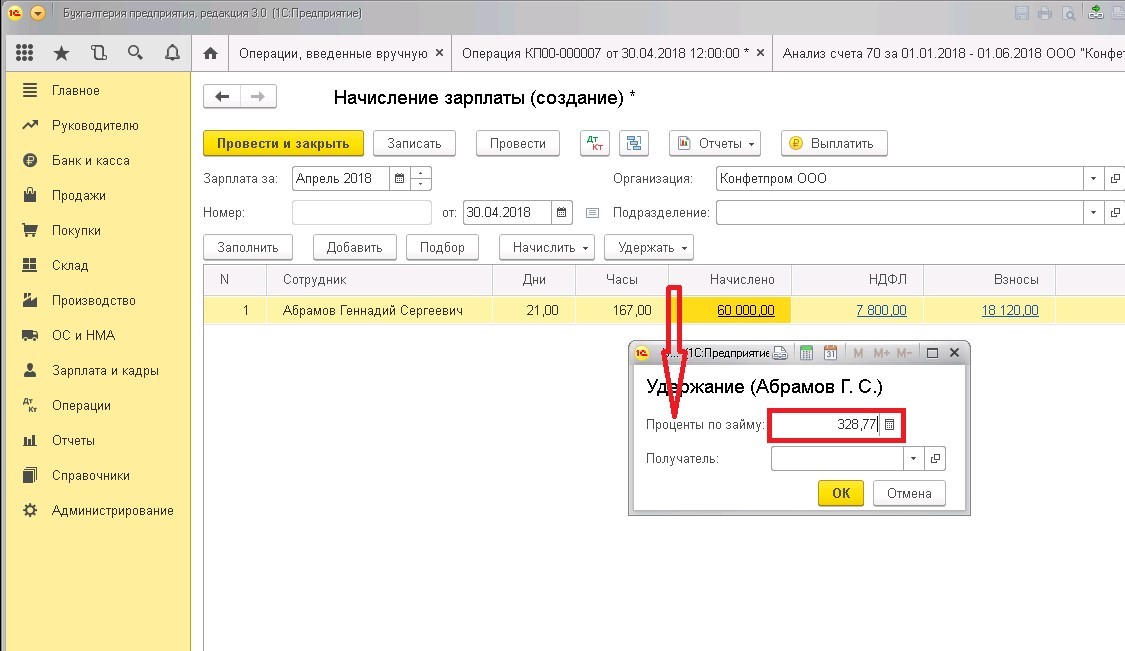

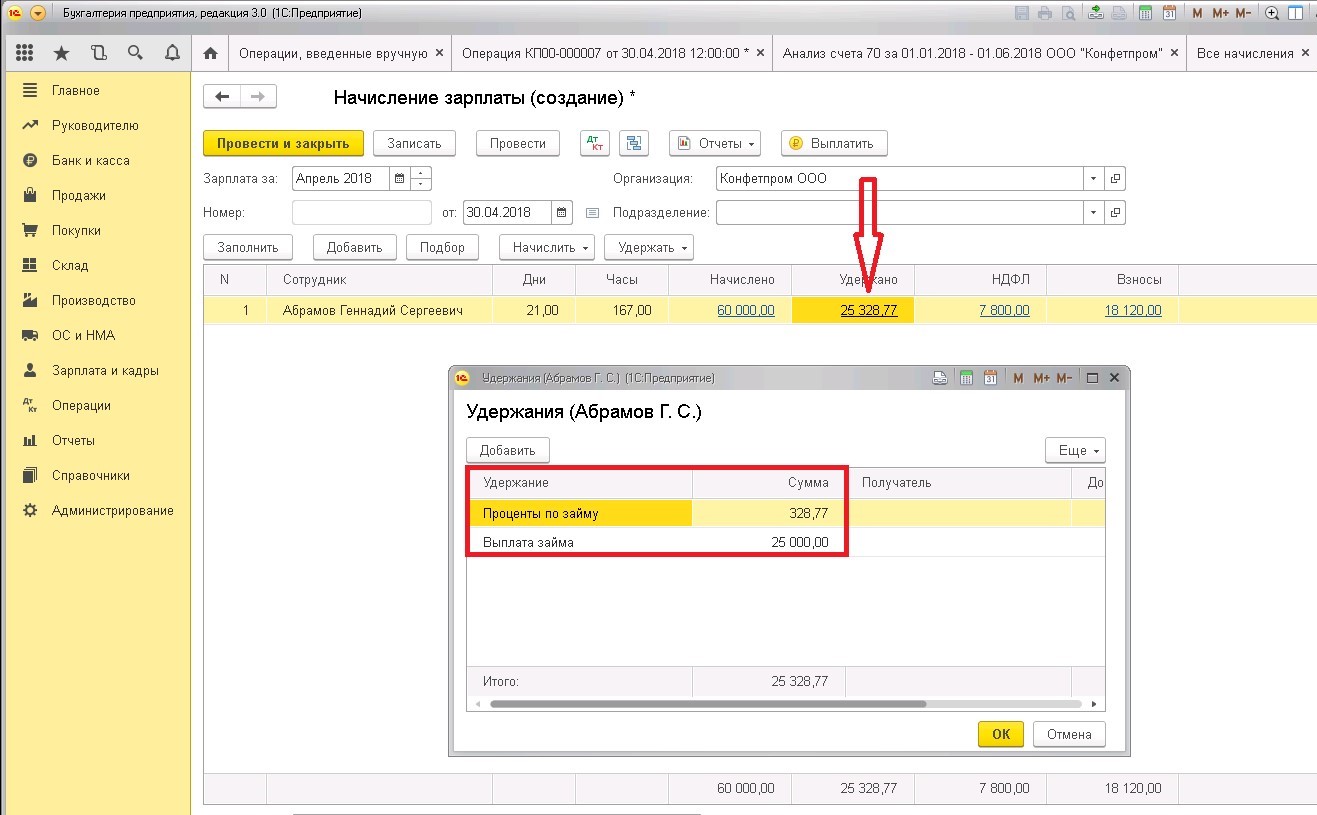

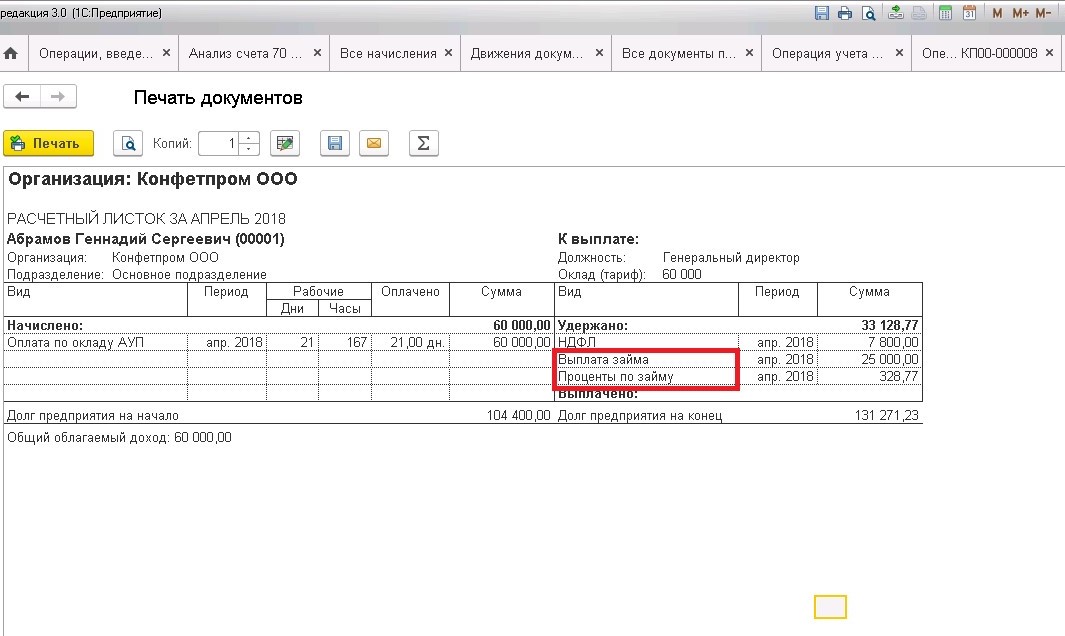

В 1С: Бухгалтерии предприятия 8 редакции 3 удержание суммы основного долга и процентов по займу будет выглядеть следующим образом:

- удержание суммы займа;

- удержание процентов по займу;

Общую сумму удержания можно расшифровать.

Важно: документ «Начисление зарплаты» не формирует бухгалтерские проводки по удержаниям займов!

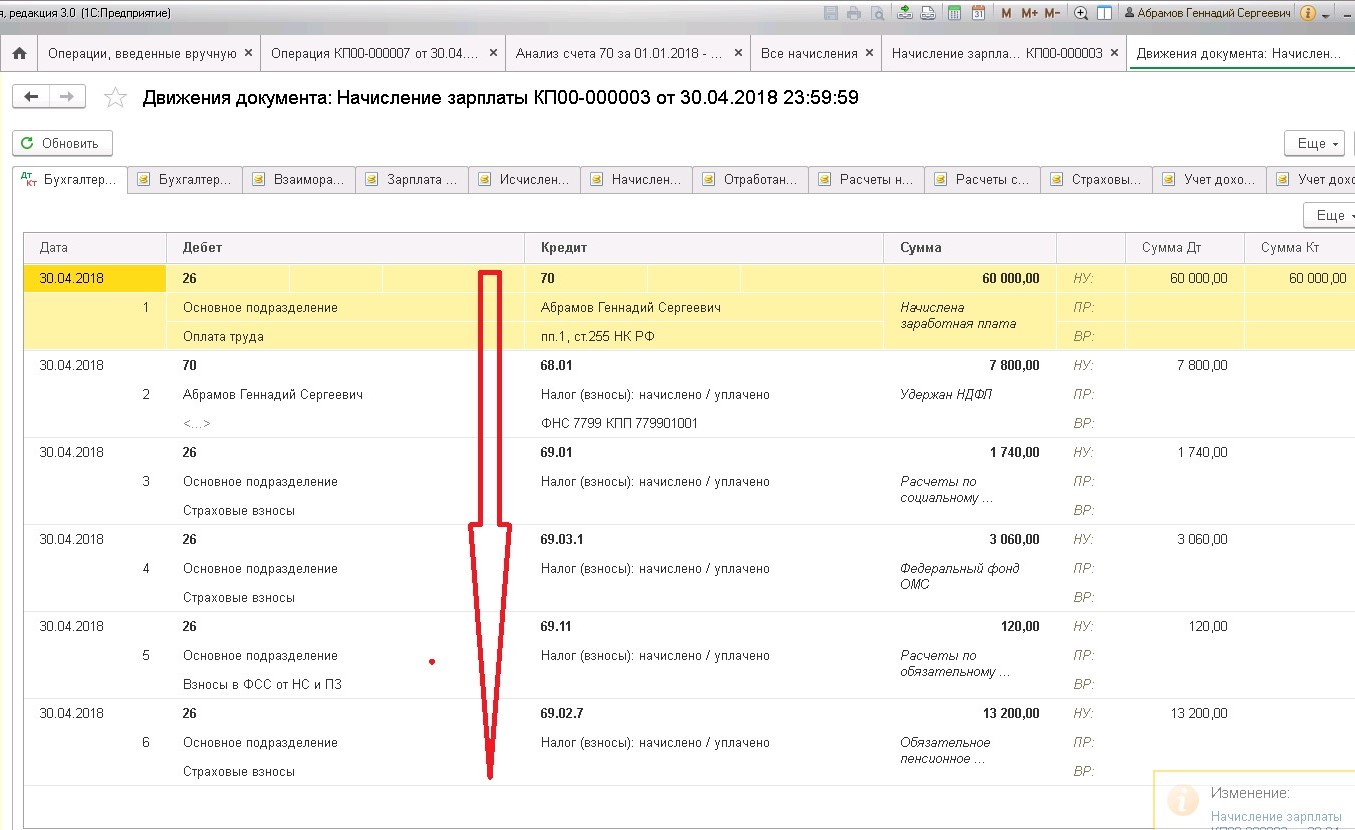

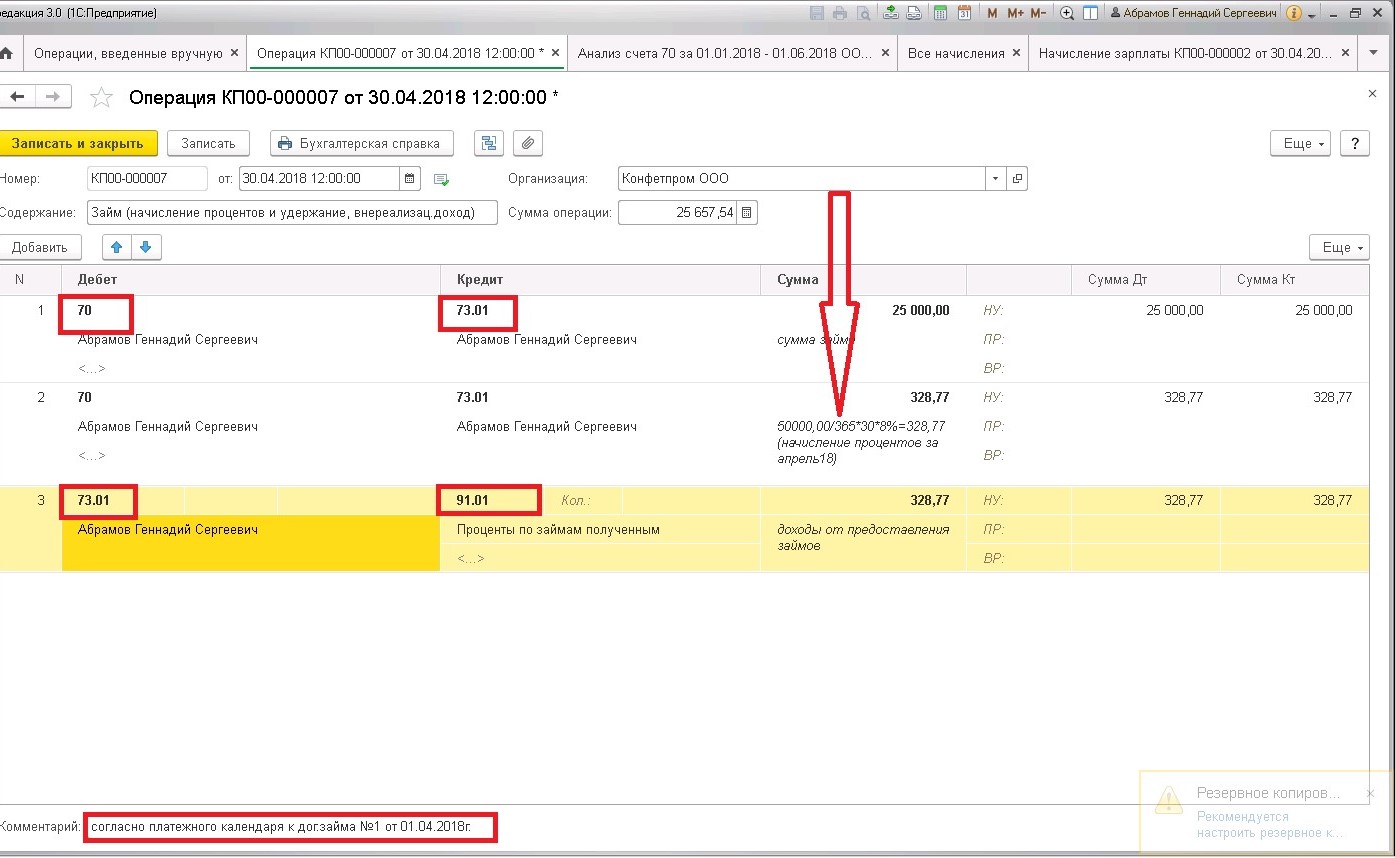

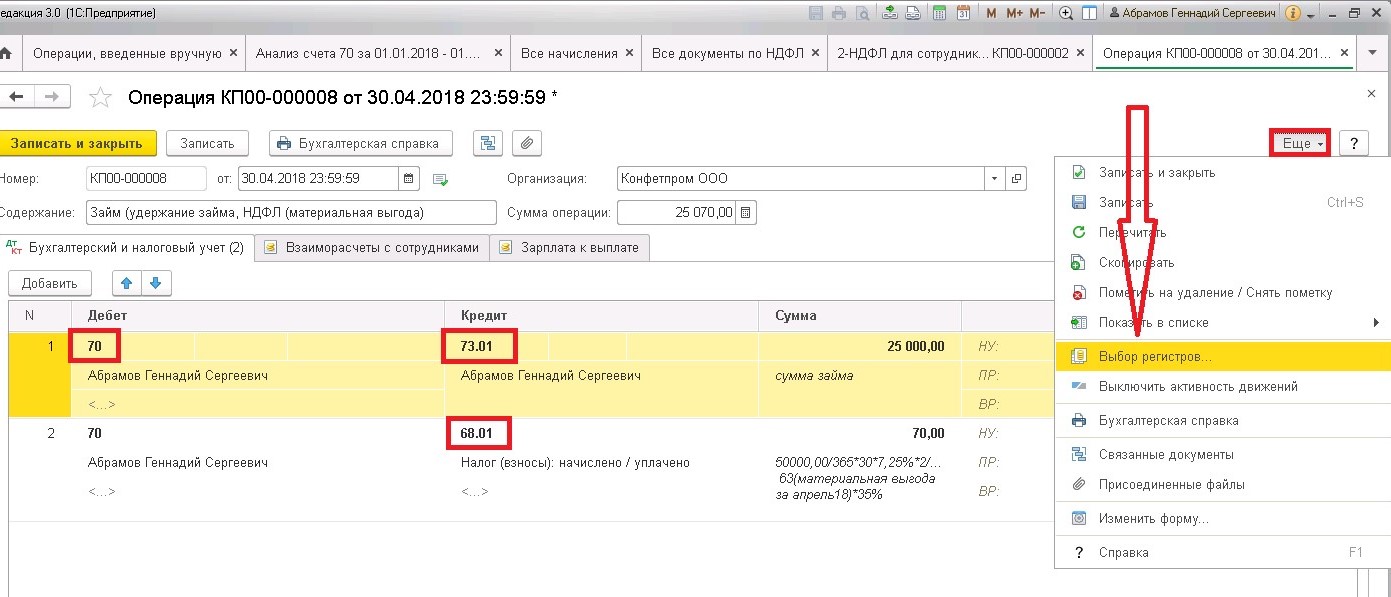

Для отражения в бухгалтерском учете удержаний по договору займа необходимо создать операцию вручную.

«Операции» – «Бухгалтерский учет» – «Операции, введенные вручную» – «Операция».

Удерживаем сумму займа, сумму процентов по займу и отражаем по кредиту 91.01 прочие доходы в БУ и внереализационные доходы в НУ.

Проверим отражение удержаний в расчетном листке сотрудника:

При выдаче сотруднику беспроцентного займа или процентного займа со ставкой менее 2/3 ставки рефинансирования ЦБ РФ у него образуется материальная выгода в виде экономии на процентах (пп.1.п.2 ст.212 НК РФ). Ставка НДФЛ от суммы материальной выгоды от экономии на процентах 35%.

Справочно: единая ставка рефинансирования ЦБ РФ с 26.03.2018 г. составляет 7.25%.

Вариант платежного календаря при предоставлении сотруднику беспроцентного займа:

(заем с 01.04.2018г., беспроцентный, срок займа 2 месяца)

|

№ |

Месяц |

Остаток |

Количество |

Материальная |

Дата |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Аперель 2018г. | 50000,00 | 30 | 198,63 | 30.04.2018г. |

| 2 | Май 2018г. | 25000,00 | 31 | 102,63 | 31.05.2018г. |

Расчет материальной выгоды определяем по формуле (гр.5=гр.3/365*30*2/3*7,25%)

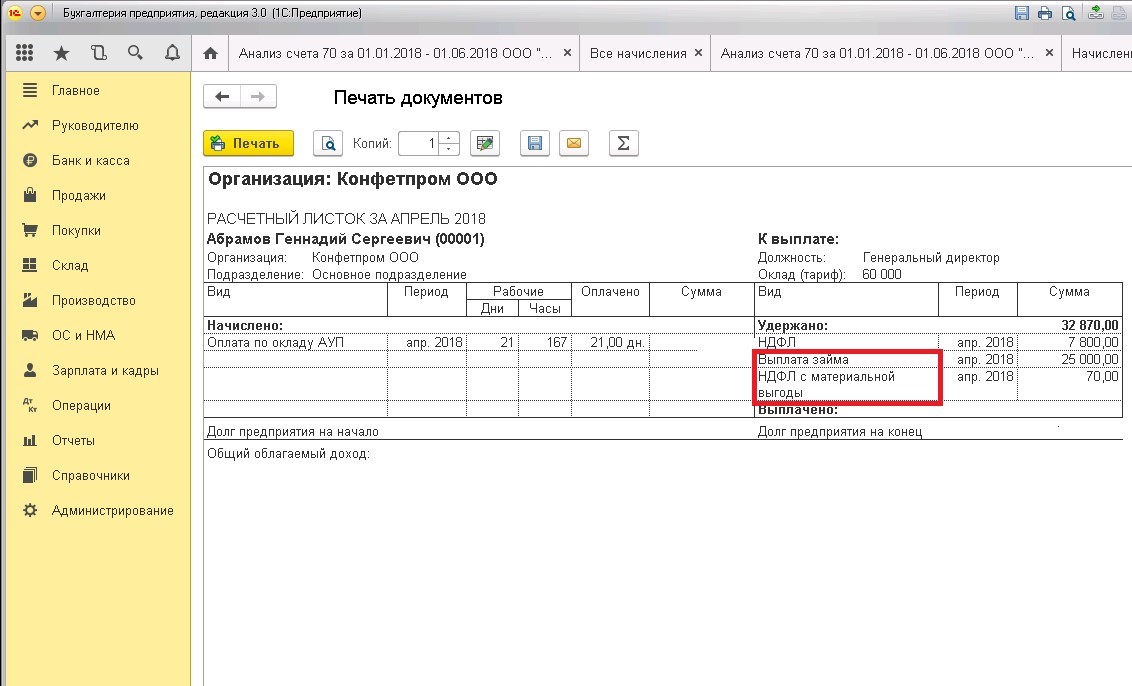

Для отражения НДФЛ с материальной выгоды в расчетном листке в справочник «Удержания» добавляем строку «НДФЛ с материальной выгоды».

Теперь в расчетном листке отражены удержания возврата займа и НДФЛ с материальной выгоды:

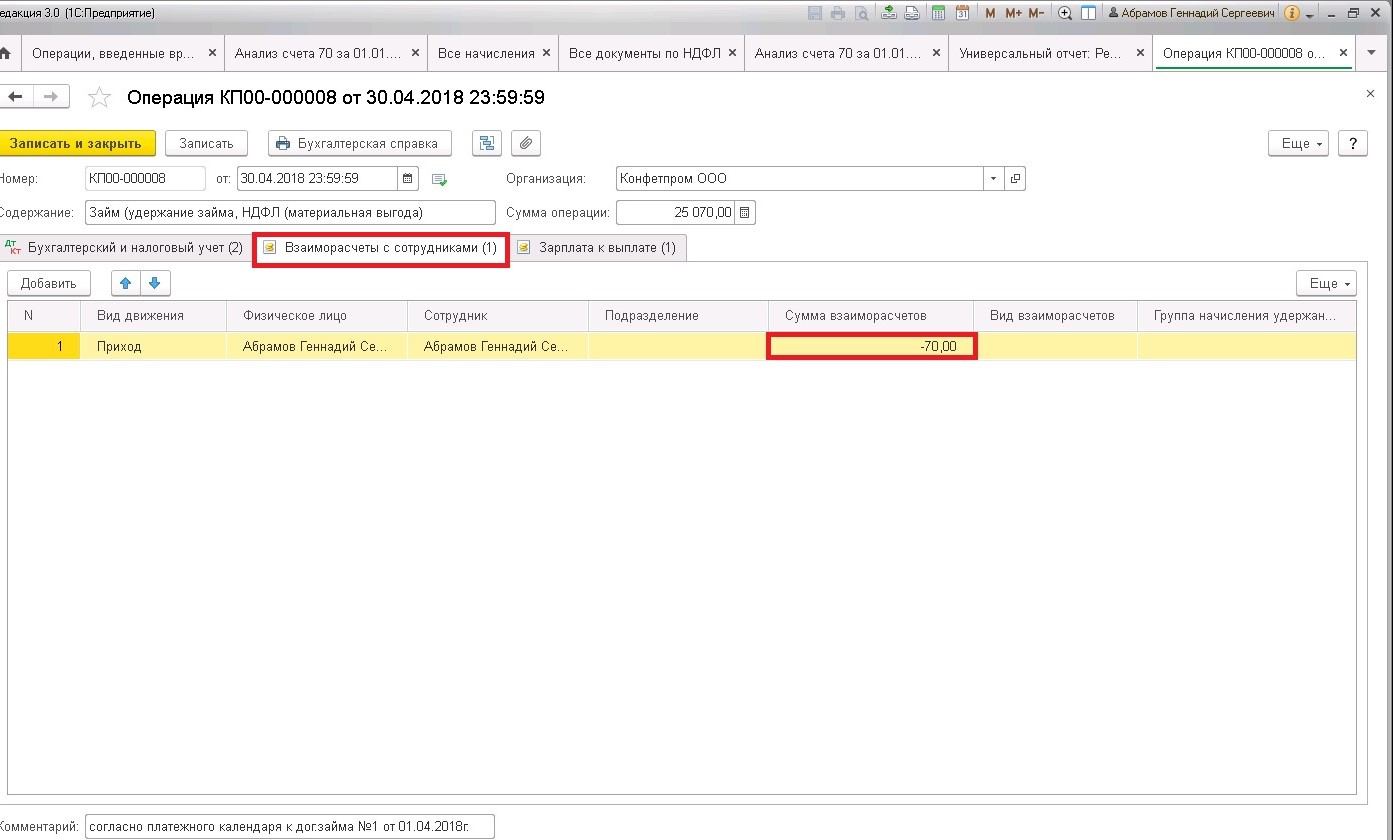

В бухгалтерском учете проводки по удержанию суммы займа и НДФЛ формируем вручную:

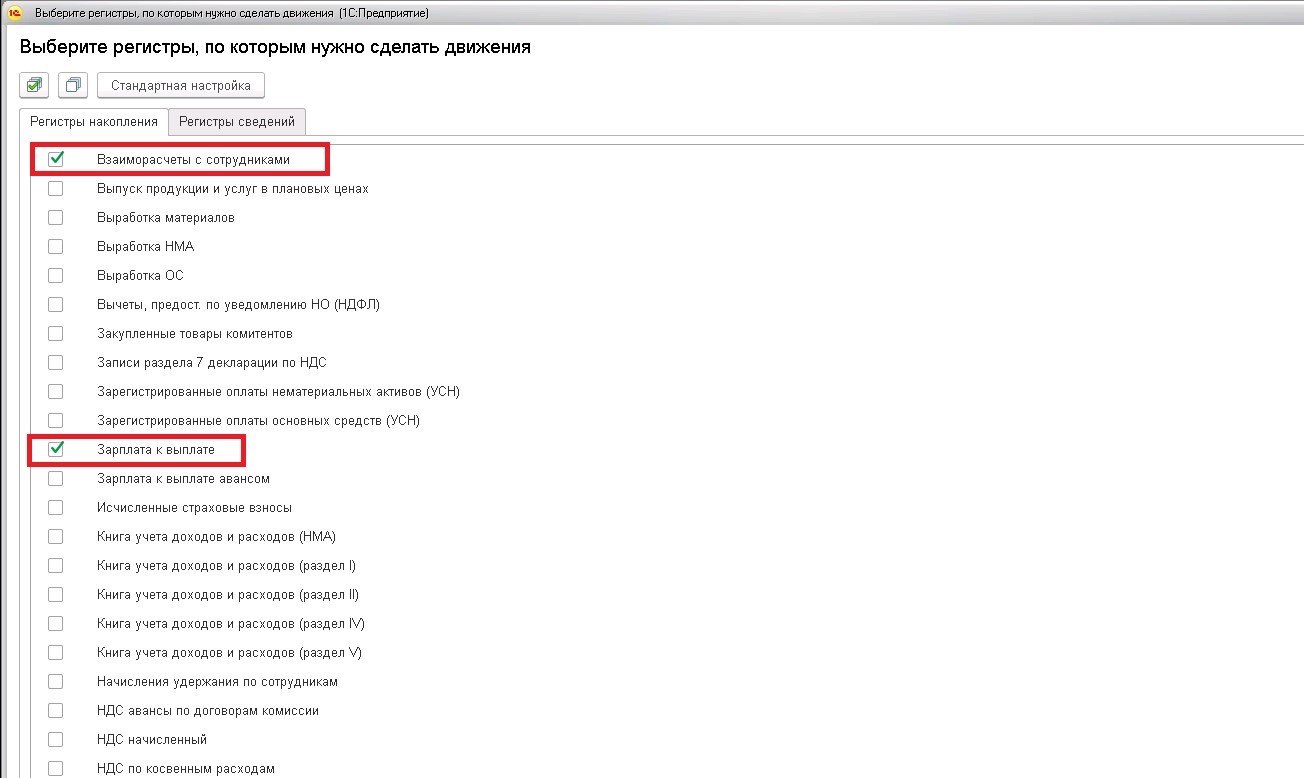

Далее выбираем регистры:

Закладка «Взаиморасчеты с сотрудниками» заполняется так («Приход» – «Сумма взаиморасчетов»: сумма НДФЛ со знаком минус):

Аналогичным образом заполняется закладка «Зарплата к выплате» («Приход» – «Сумма к выплате»: сумма НДФЛ со знаком минус).

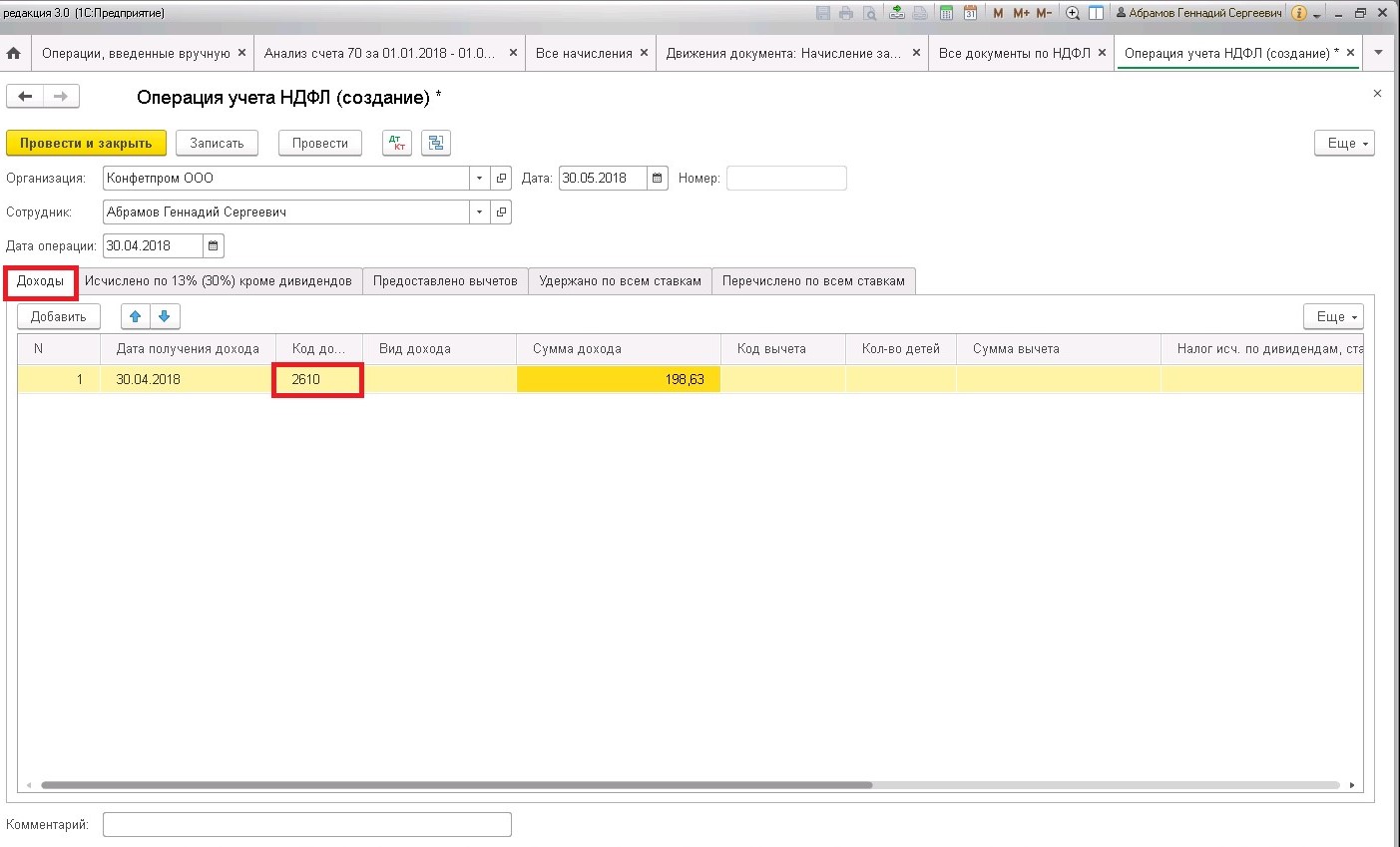

В налоговом учете отражаем удержание НДФЛ следующим образом:

«Зарплата и Кадры» – «Все документы по НДФЛ» – «Операция учета НДФЛ».

Удерживаем НДФЛ с суммы материальной выгоды.

Закладка «Доходы»:

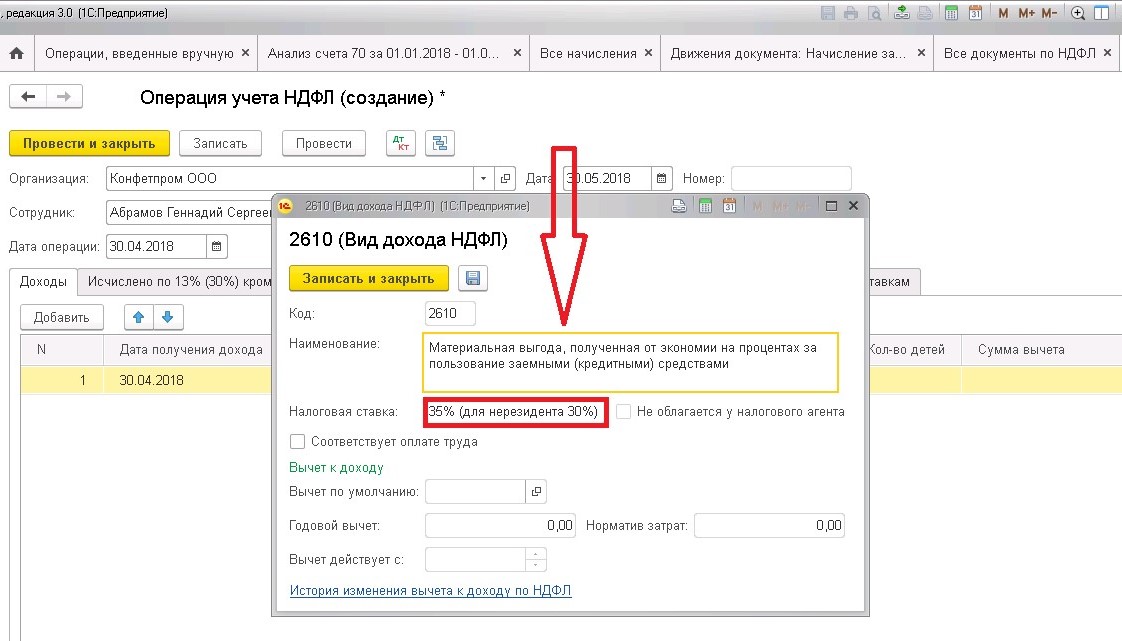

Код дохода 2610:

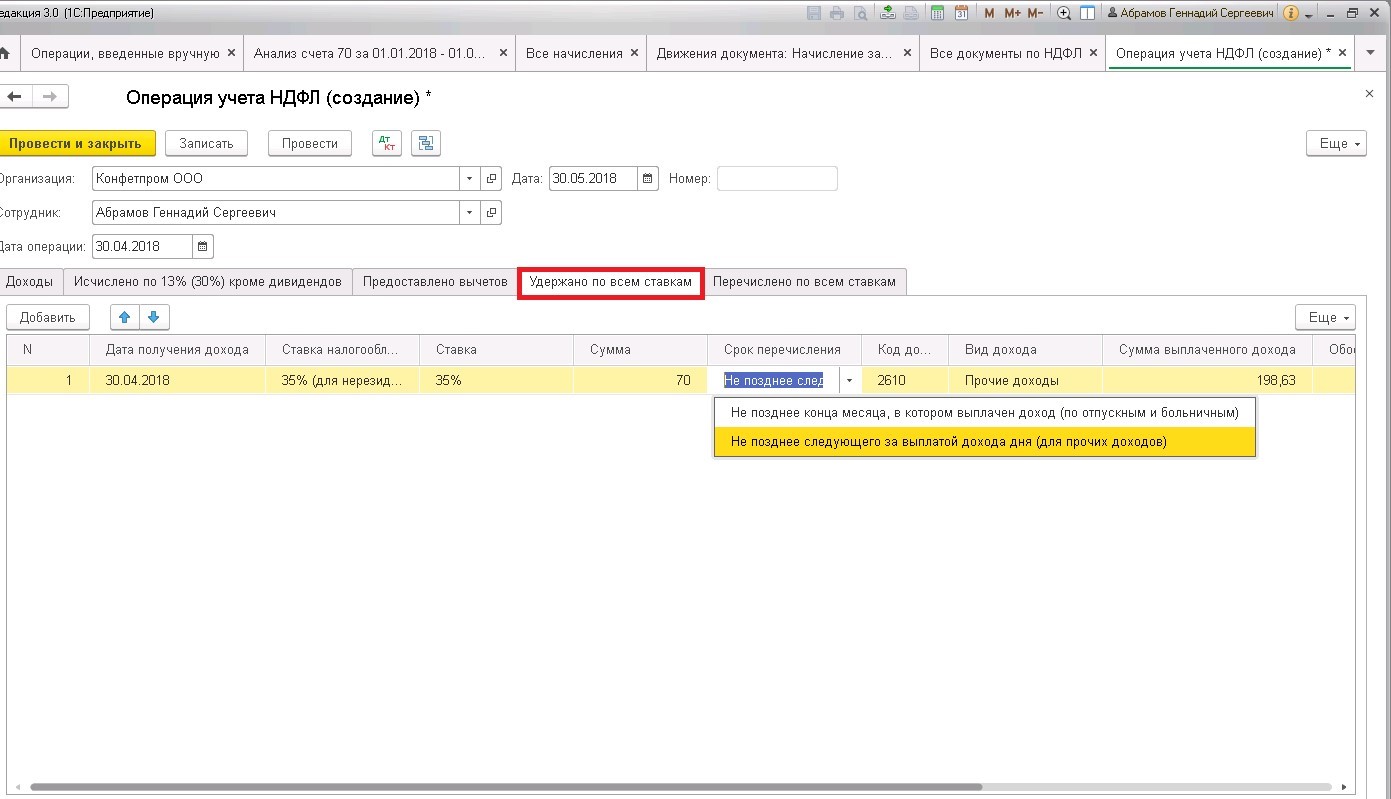

Закладка «Удержано по всем ставкам»:

Рекомендуем проверять корректность ввода операций с помощью ОСВ, универсального отчета (регистры учета «Взаиморасчеты с сотрудниками», «Зарплата к выплате»); регистров по налоговому учету НДФЛ.

Важно: Если сотрудник пользуется беспроцентным займом на приобретение жилья, земельного участка, предоставленного под ИЖС, и имеет право на налоговый вычет (все случаи указаны в исключениях п.п.1, п.1 ст.212 НК РФ) материальная выгода в виде экономии на процентах не облагается НДФЛ. Для этого работник обязан предоставить справку налогового органа, о наличии у него такого права. Если справки нет, НДФЛ удерживаем, работник на основании декларации 3-НДФЛ имеет право на возврат уплаченного НДФЛ из бюджета.

Но это уже другая история…

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии