Модернизация нематериальных активов (НМА) по ФСБУ 14/2022 в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 07.06.2024 09:27

- Автор: Administrator

- Просмотров: 24849

Новые ФСБУ продолжают менять жизнь бухгалтеров: к лучшему, или худшему – покажет время. А пока – хочешь, не хочешь, надо разбираться с ними. Сегодня речь пойдет о ФСБУ 14/2022 «Нематериальные активы». В нашем закрытом клубе для бухгалтеров мы разместили большой видеоурок, где раскрыта основная теоретическая информация по этому ФСБУ и приведен разбор сразу нескольких практических примеров в 1С: Бухгалтерии предприятия ред. 3.0. Даже если на текущий момент у вас в организации нет НМА (не используется 04 счет), то может оказаться, что по новым правилам НМА все же должны быть, и вам нужно переквалифицировать какие-то РБП в НМА. В этой же публикации мы поговорим о модернизации нематериальных активов, то есть об улучшении объектов НМА, в результате которого повышаются первоначально принятые нормативные показатели их функционирования. Вас ждет подробный разбор законодательства с большим практическим примером в 1С: Бухгалтерии предприятия ред. 3.0.

В бухгалтерском учете новые правила учета улучшений объектов нематериальных активов (НМА) установлены ФСБУ 14/2022 «Нематериальные активы», утвержденным приказом Минфина России от 30.05.2022 № 86н, и Изменениями в ФСБУ 26/2020 «Капитальные вложения», внесенными приказом Минфина России от 30.05.2022 № 87н. Оба стандарта в части НМА обязательны к применению начиная с бухгалтерской (финансовой) отчетности за 2024 год.

В налоговом учете при модернизации НМА нужно руководствоваться п.2 статьи 257 НК РФ (с учетом изменений, внесенных Федеральным законом от 31.07.2023 N 389-ФЗ).

Бухгалтерский учет

Затраты организации на улучшение объектов НМА являются капитальными вложениями (п.5 ФСБУ 26/2020).

Капитальные вложения признаются в бухгалтерском учете в сумме фактических затрат на улучшение объектов нематериальных активов (п.9 ФСБУ 26/2020).

В капитальные затраты включают (за исключением НДС, других возмещаемых налогов и сборов и с учетом всех предоставленных скидок, уступок, вычетов, премий, льгот) (п. 10, 11 ФСБУ 26/2020):

- зарплату сотрудников, которые выполняют работы по улучшению НМА, и страховые взносы, начисленные на эту зарплату (пп. «д» п. 10 ФСБУ 26/2020);

- суммы, уплаченные или подлежащие уплате подрядчику, выполняющему работы по улучшению НМА, за вычетом возмещаемого НДС (пп. «а» п. 10, пп. «а» п. 11 ФСБУ 26/2020);

- стоимость материальных ценностей, использованных при улучшении НМА (пп. «б» п. 10, пп. «а» п. 11 ФСБУ 26/2020);

- амортизацию активов (ОС и НМА), которые используются при улучшении НМА (пп. «в» п. 10 ФСБУ 26/2020).

- государственные пошлины и другие аналогичные расходы, произведенные в связи с приобретением, созданием нематериальных активов (п. «ж.1» п.10 ФСБУ 26/2020).

Капитальные вложения признаются в бухгалтерском учете при одновременном соблюдении следующих условий (пп. «а», «б» п. 6 ФСБУ 26/2020):

- понесенные затраты обеспечат получение в будущем экономических выгод организацией в течение периода более 12 месяцев или обычного операционного цикла, превышающего 12 месяцев;

- определена сумма понесенных затрат или приравненная к ней величина.

Организация, которая вправе применять упрощенные способы ведения бухгалтерского учета, может признавать затраты на улучшение объектов нематериальных активов в составе расходов по обычным видам деятельности в полной сумме по мере их осуществления (пп. «б» п. 4 ФСБУ 26/2020).

Первоначальная стоимость объекта НМА увеличивается на сумму капитальных вложений в момент завершения таких капитальных вложений (п. 28 ПБУ 14/2022).

На дату увеличения первоначальной стоимости НМА на сумму капитальных вложений необходимо проверить элементы амортизации (срок полезного использования, способ начисления амортизации, ликвидационная стоимость) и при необходимости скорректировать их (п. 42 ФСБУ 14/2022).

В бухгалтерском учете элементы амортизации считаются оценочными значениями. Их изменения возникают в результате появления новой информации и не являются исправлением ошибок. Поэтому такие изменения отражаются в бухгалтерском учете как изменения оценочных значений - перспективно. Ранее начисленная амортизация не пересчитывается (п. 42 ФСБУ 14/2022, п. п. 2, 3, 4 ПБУ 21/2008).

После изменения первоначальной стоимости НМА амортизация начисляется с учетом новых значений элементов амортизации в порядке, установленном п. 40, 41 ФСБУ 14/2022.

При линейном способе сумма амортизации за отчетный период определяется как отношение разности между балансовой и ликвидационной стоимостью объекта нематериальных активов к величине оставшегося срока полезного использования объекта (п. 40 ФСБУ 14/2022).

По НМА, который находится в процессе модернизации (доработки), продолжается начисление амортизации (п. 35 ФСБУ 14/2022).

Налог на прибыль

В целях налогообложения прибыли к работам по модернизации относятся работы, вызванные изменением технологического или служебного назначения объекта амортизируемых нематериальных активов, повышенными нагрузками и (или) другими новыми качествами (п. 2 ст. 257 НК РФ, Письмо Минфина России от 25.10.2023 № 03-03-06/1/101608).

Расходы на модернизацию нематериального актива увеличивают его первоначальную стоимость (п. 2 ст. 257 НК РФ).

После модернизации сумма начисленной за месяц амортизации определяется как произведение его увеличенной первоначальной стоимости и нормы амортизации, определенной исходя из ранее установленного срока полезного использования для данного нематериального актива (Письмо Минфина России от 25.10.2023 № 03-03-06/1/101608).

Амортизация в новой сумме будет начисляться в соответствии со ст. 259, ст. 259.1 с 1-го числа месяца, следующего за месяцем завершения работ по модернизации НМА.

Срок полезного использования НМА при модернизации не изменяется (п.1 ст.258 НК РФ).

Если первоначальная стоимость нематериального актива, затраты на приобретение которого отнесли к материальным расходам, после проведения модернизации превысит 100 000 рублей, такой нематериальный актив следует отнести к амортизируемому имуществу для целей налогообложения прибыли организаций, а расходы на проведение модернизации следует учитывать путем начисления амортизации (Письмо Минфина от 4 марта 2024 г. N 03-03-06/1/19130).

НДС

При создании (улучшении) НМА можно принять к вычету НДС по приобретенным товарам (работам, услугам) или ввезенным в РФ товарам, которые используются для создания нематериального актива, а также НДС, предъявленный по договорам на создание нематериальных активов (п. 6 ст. 171 НК РФ).

Условия принятия к вычету НДС по улучшениям в НМА (п. 2 ст. 171, п. п. 1, 5 ст. 172 НК РФ):

- НМА должны использоваться в деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ (УПД);

- товары (работы, услуги) приняты на учет (то есть отражены на счете 08.05 «Приобретение нематериальных активов»).

Дожидаться ввода в эксплуатацию (отражение на счете 04 «Нематериальные активы») необязательно (письма Минфина от 10.07.2020 N 03-07-11/60248, от 26.06.2020 N 03-07-11/55215).

Принять налог к вычету можно в течение трех лет после постановки на учет товаров (работ, услуг). Ждать момента ввода в эксплуатацию НМА не нужно (п. 1.1 ст. 172 НК РФ, Письма Минфина России от 10.07.2020 N 03-07-11/60248, от 26.06.2020 N 03-07-11/55215).

Практический пример в 1С: Бухгалтерии предприятия ред. 3.0

Организация проводит модернизацию программы для ЭВМ.

Основной вид деятельности компании – разработка программ для ЭВМ и передача прав на них пользователям по лицензионным договорам.

Программы для ЭВМ, разработанные организацией, учитываются в составе нематериальных активов.

Программы внесены в единый реестр российских программ для электронных вычислительных машин и баз данных.

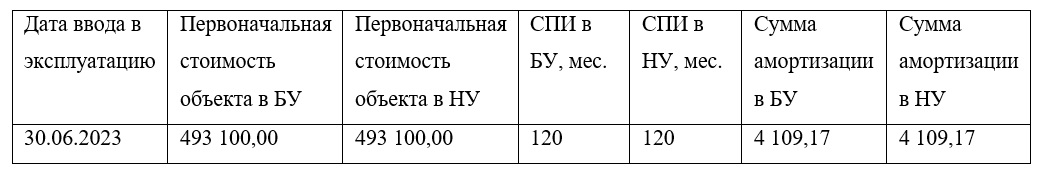

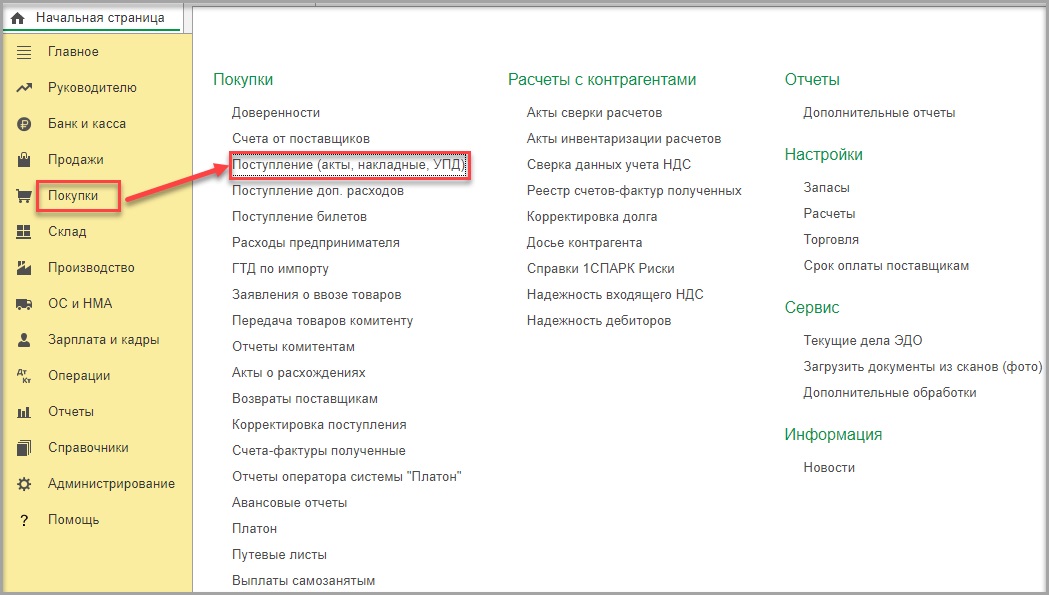

Информация о объекте учета «Программа ЭВМ» до модернизации:

В феврале - марте 2024 года проведены работы по модернизации программного продукта "Программа для ЭВМ". Разработан дополнительный модуль, являющийся неотделимой частью программы и не функционирующий отдельно от нее. Работы проводились как собственными силами, так и с привлечением на отдельные виды работ подрядной организации ООО «Подрядчик».

Затраты на модернизацию:

- заработная плата – 100 000,00 руб., страховые взносы – 30 200,00 руб.

- работы подрядчика (акт выполненных работ подписан 15.03.2024) – 120 000 руб. (в т. ч. НДС 20 % – 20 000 руб.).

- госпошлина за государственную регистрацию изменений в программу для ЭВМ и соответствующих изменений в Реестре российских программ для ЭВМ - 2 500,00 руб.

Модернизированная программа введена в эксплуатацию 31.03.2024.

Для целей бухгалтерского учета срок полезного использования программы увеличился на 12 месяцев.

В соответствии с учетной политикой организации:

- способ начисления амортизации НМА в бухгалтерском и налоговом учете линейный;

- амортизация начисляется с месяца, следующего за месяцем принятия объекта к учету в состав НМА (ввода объекта в эксплуатацию);

- ОСНО, ПБУ 18/02 (балансовый метод с ПР и ВР).

Информация о объекте учета «Программа ЭВМ» после модернизации:

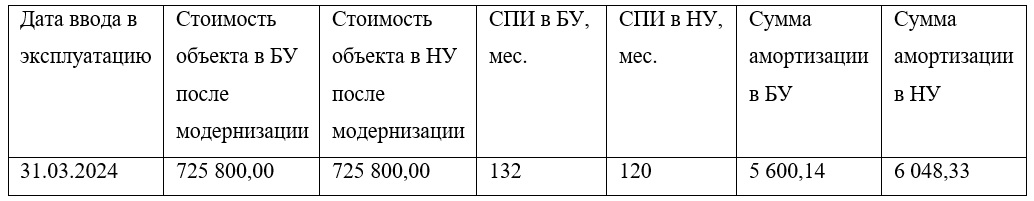

Шаг 1 – Начисление заработной платы и страховых взносов работников, занятых в модернизации программы для ЭВМ

29.02.2024 начислена заработная плата и взносы сотрудника, занятого в работе по модернизации программы для ЭВМ.

В проводках документа «Начисление зарплаты» видим следующие проводки:

ДТ 08.05 – КТ 70 – начислена заработная плата;

ДТ 70 – КТ 68.01.1 – удержан НДФЛ;

ДТ 08.05 – КТ 69.11 – начислены взносы по страхованию от несчастных случаев и производственных заболеваний;

ДТ 08.05 – КТ 69.09 – начислены страховые взносы по единому тарифу;

ДТ 69.09 – КТ 68.90 – учтены страховые взносы в составе совокупной налоговой обязанности.

Чтобы счет 08.05 был в проводках необходимо задать способ учета расходов по зарплате в карточке этого сотрудника. Подробнее о том, отчего зависит счет затрат по зарплате и страховые взносы в 1С: Бухгалтерии предприятия мы рассказывали ранее.

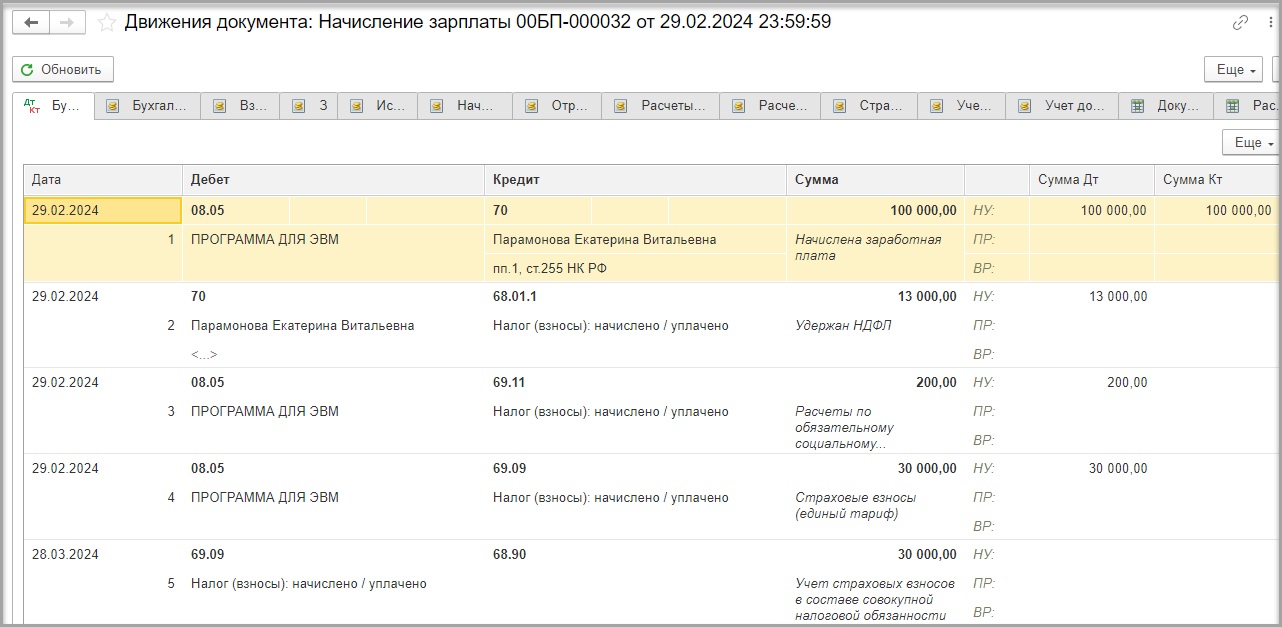

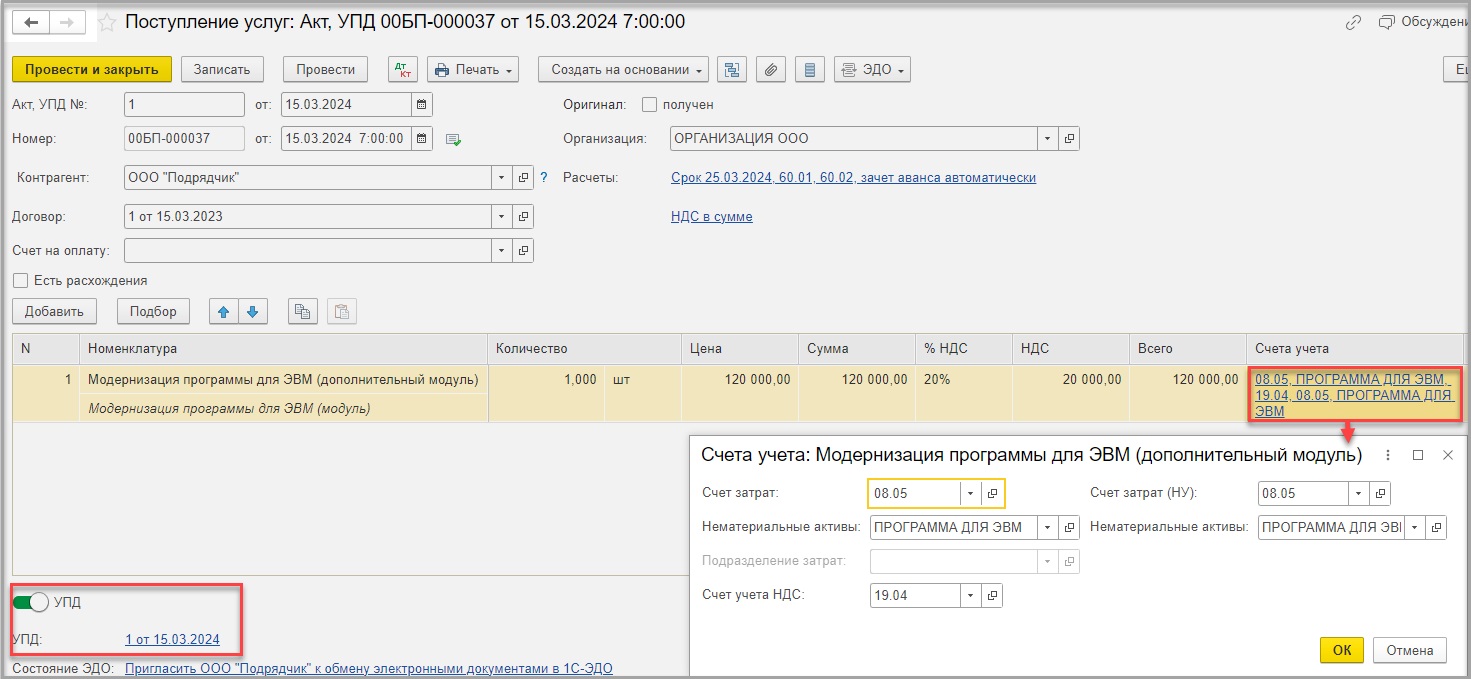

Шаг 2 – Услуги подрядчика по модернизации программы для ЭВМ

Услуги подрядчика по модернизации программы для ЭВМ проведем документом «Поступление услуг» в разделе «Покупки» - подраздел «Покупки» - «Поступление (акты, накладные, УПД)»:

Заполним документ следующим образом.

В полях «Контрагент» и «Договор» укажем контрагента (исполнителя работ) и договор с ним.

В табличной части в колонке «Номенклатура» укажем полученную услугу.

В колонке «Счета учета» пройдем по синей гиперссылке и укажем счет учета затрат на модернизацию 08.05 «Приобретение нематериальных активов» и аналитику к нему - модернизируемый объект из справочника «Нематериальные активы и расходы на НИОКР».

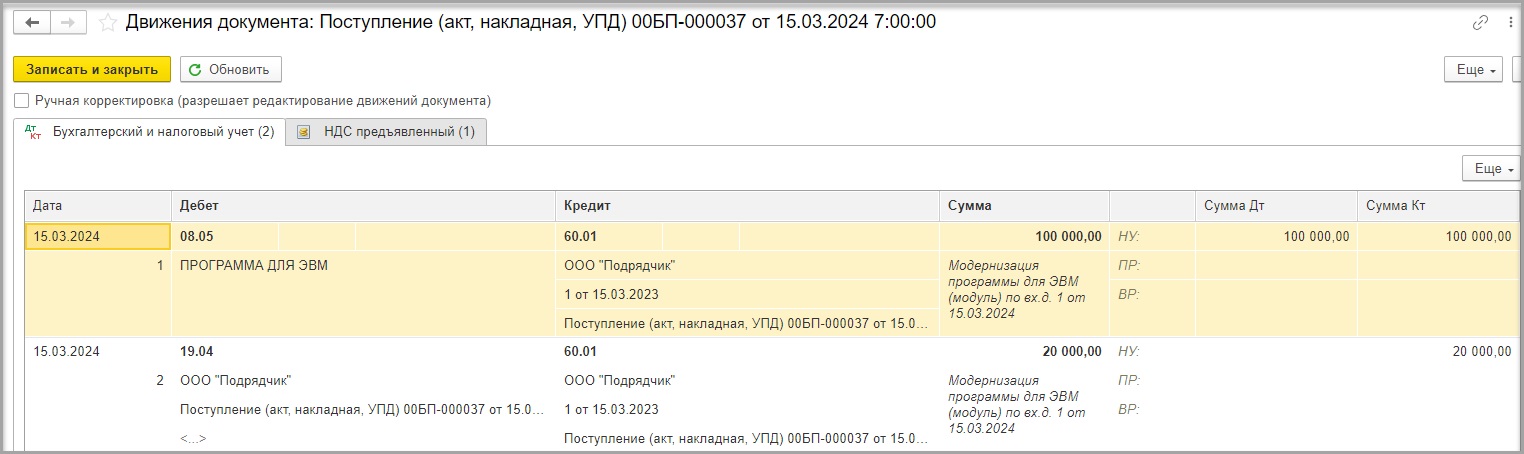

В движениях документа видим следующую проводку:

ДТ 08.05 – КТ 60.01 – услуги подрядчика отнесены на счет 08.05 «Приобретение НМА»;

ДТ 19.04 – КТ 60.01 – предъявлен НДС поставщиком.

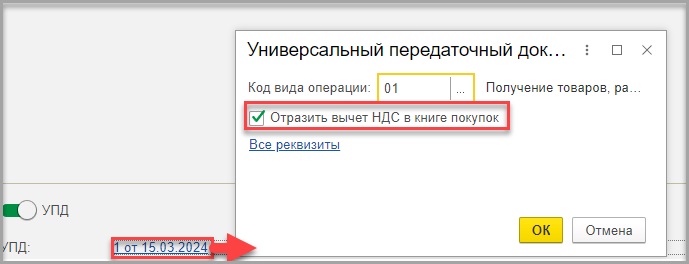

В подвале документа мы зарегистрировали счет-фактуру от поставщика услуг.

И хотя мы установили флажок в поле «Отразить вычет НДС в книге покупок», при его проведении не будут сделаны проводки по принятию НДС к вычету. Вычет НДС по НМА возможен только через документ «Формирование записей книги покупок».

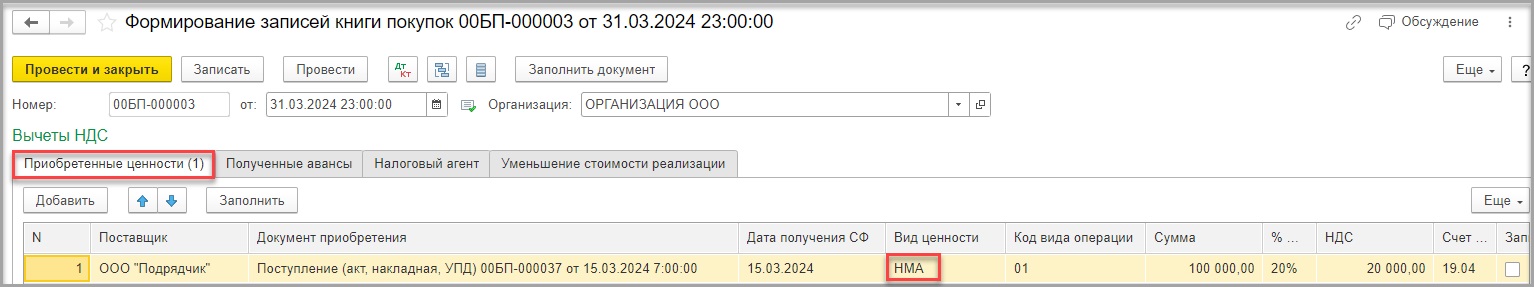

Шаг 3 – Вычет входного НДС

В данный момент в программе принять НДС к вычету можно только после отражения улучшений в НМА на счете 04 «Нематериальные активы», т. е. после введения документа «Операция, введенная вручную», несмотря на то, что законодательно разрешено принимать НДС к вычету при принятии на учет товаров (работ, услуг) на счет 08.05.

Для заявления вычета оформим документ «Формирование записей книги покупок» за 1 квартал 2024.

На вкладке «Приобретенные ценности» укажем документ поступления услуг и все данные.

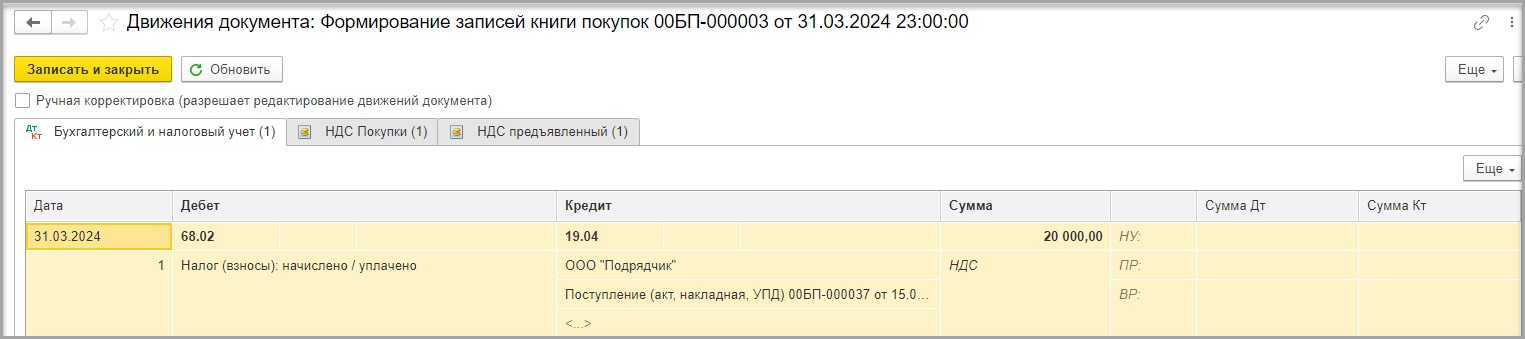

В движениях документа видим следующие проводки:

ДТ 68.02 – КТ 19.04 – принят к вычету НДС.

Шаг 4 – Оплата госпошлины

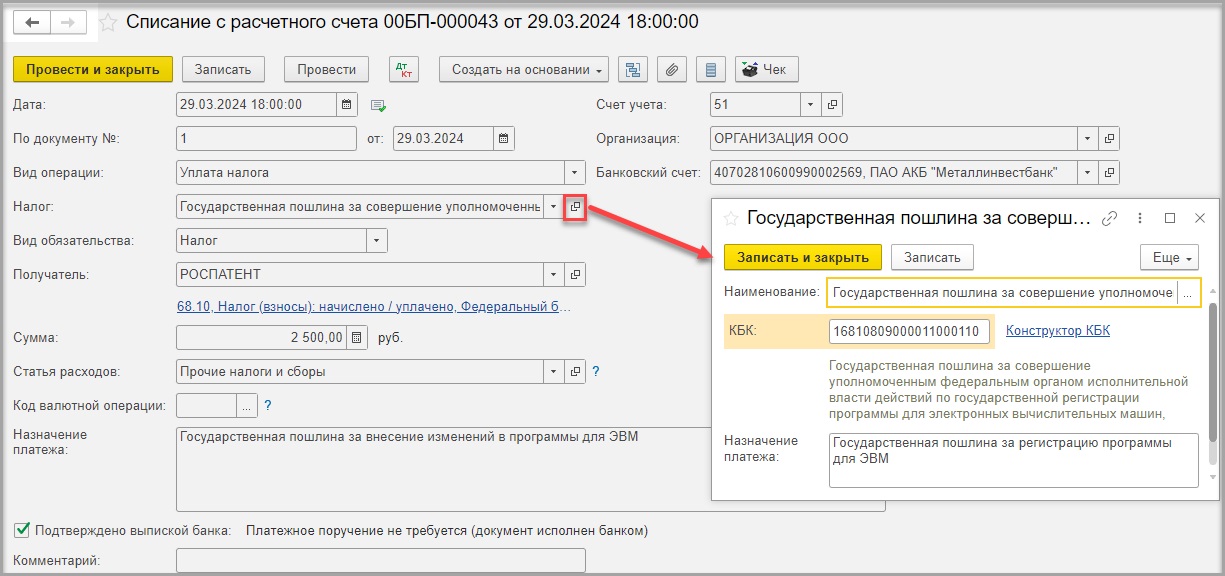

Уплату госпошлины отразим документом «Списание с расчетного счета» в разделе «Банк и касса» - подраздел «Банк» - «Банковские выписки».

В поле «Вид операции» укажем «Уплата налога».

В поле «Налог» создадим новый вид налога (сбора) по кнопке «Создать»: заполним наименование, КБК и счет учета госпошлины за регистрацию договора, программу для ЭВМ.

В поле «Вид обязательства» укажем «Налог».

В поле «Получатель» укажем получателя платежа (в примере «РОСПАТЕНТ»).

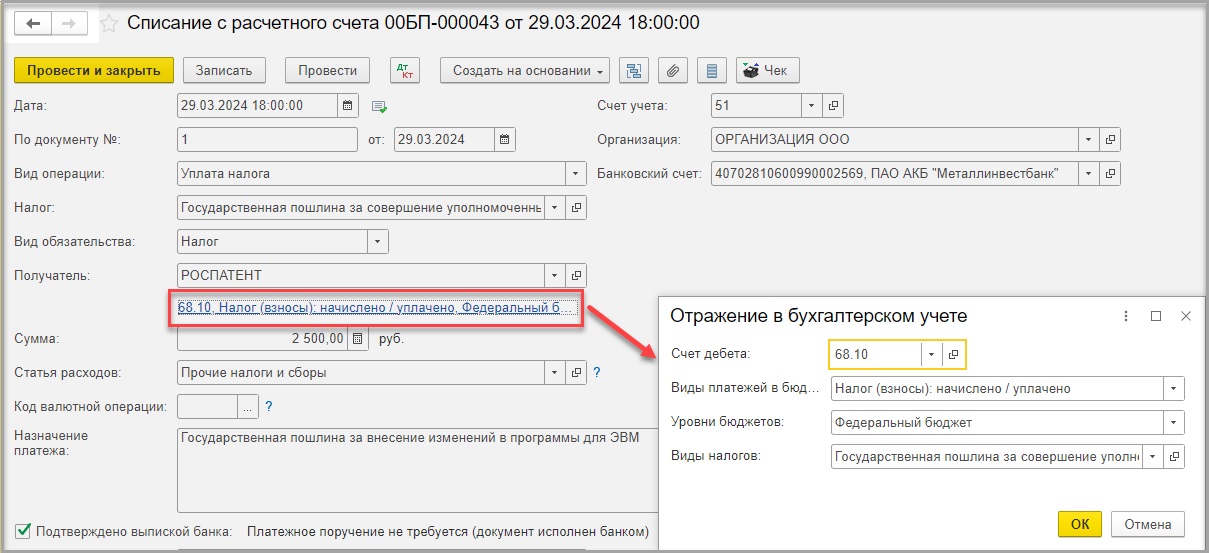

По синей гиперссылке под полем «Получатель» откроем и заполним форму «Отражение в бухгалтерском учете»:

в поле «Счет дебета» укажем счет 68.10 «Прочие налоги и сборы»;

в поле «Виды платежей» в бюджет укажем «Налог (взносы): начислено / уплачено»;

в поле «Уровни бюджетов» выберем «Федеральный бюджет»;

в поле «Статья расходов» укажем статью движения денежных средств с видом движения «Прочие платежи по текущим операциям» (в «Отчете о движении денежных средств» сумма будет отражена в строке 4129 «Прочие платежи»").

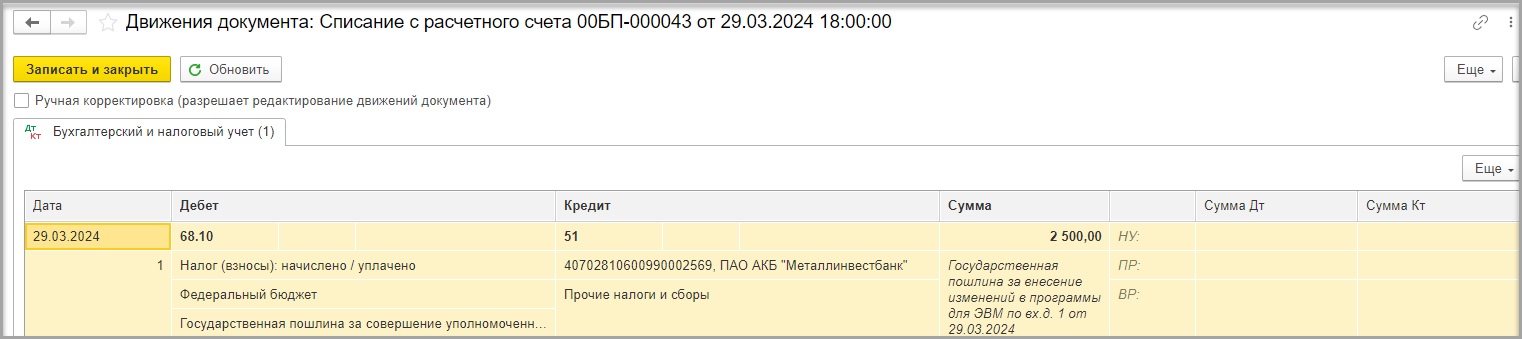

В движениях документа видим следующие проводки:

ДТ 68.10 – КТ 51 – уплата госпошлины.

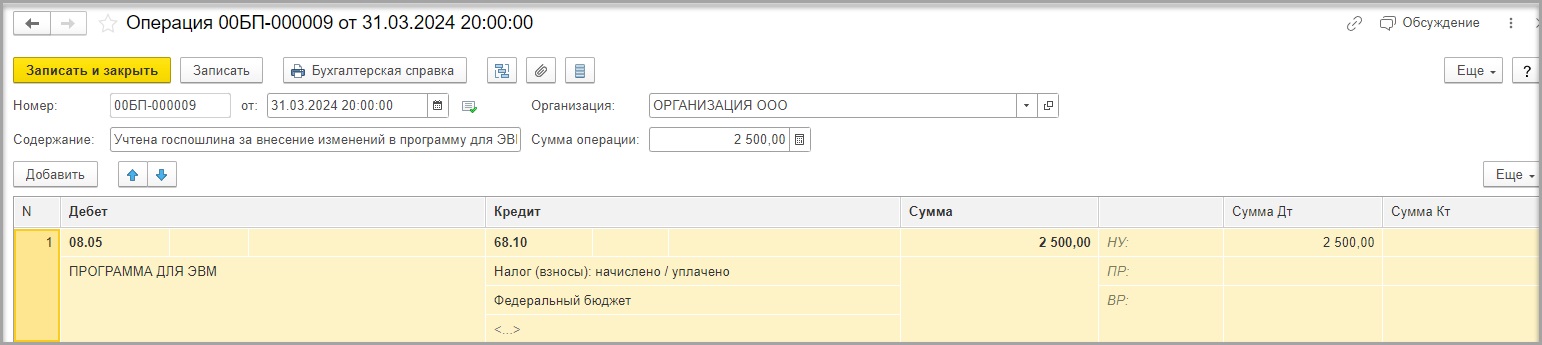

Шаг 5 - Начисление госпошлины

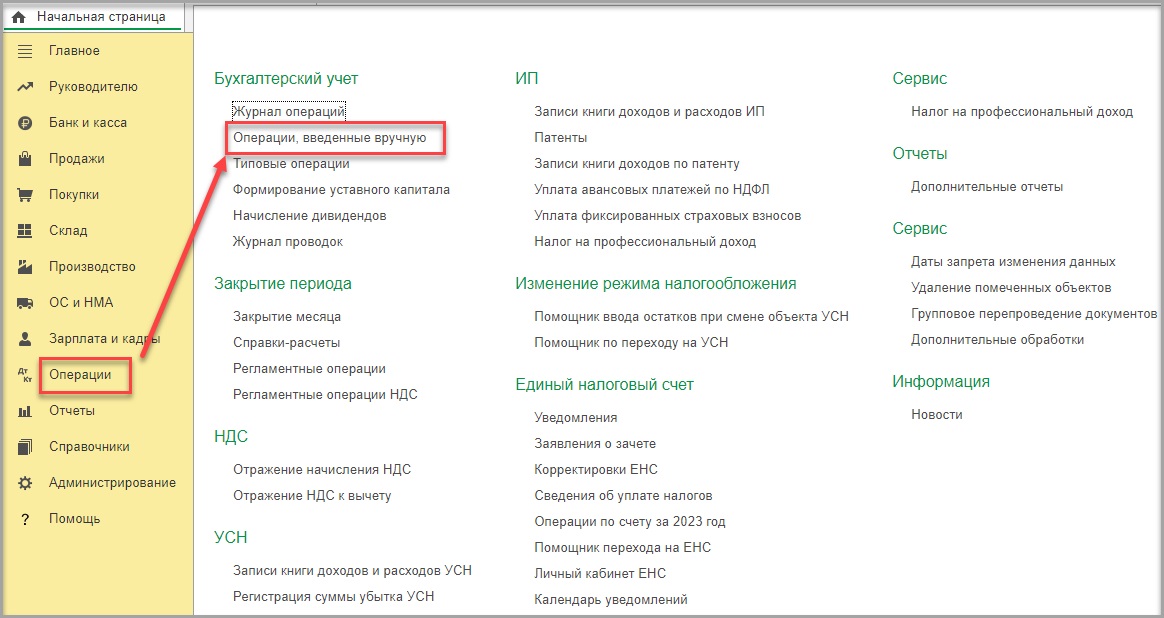

Госпошлину начислим документом «Операция» в разделе «Операции» - «Бухгалтерский учет» - «Операции, введенные вручную».

В табличной части в колонке «Дебет» укажем счет 08.05, аналитику к нему – модернизируемую программу.

В колонке «Кредит» укажем счет 68.10 «Прочие налоги и сборы» и аналитику к нему: субконто 1 – «Налог (взносы) начислено/уплачено, субконто 2 – «Федеральный бюджет».

В колонках «Сумма» и «Сумма ДТ» укажем сумму пошлины.

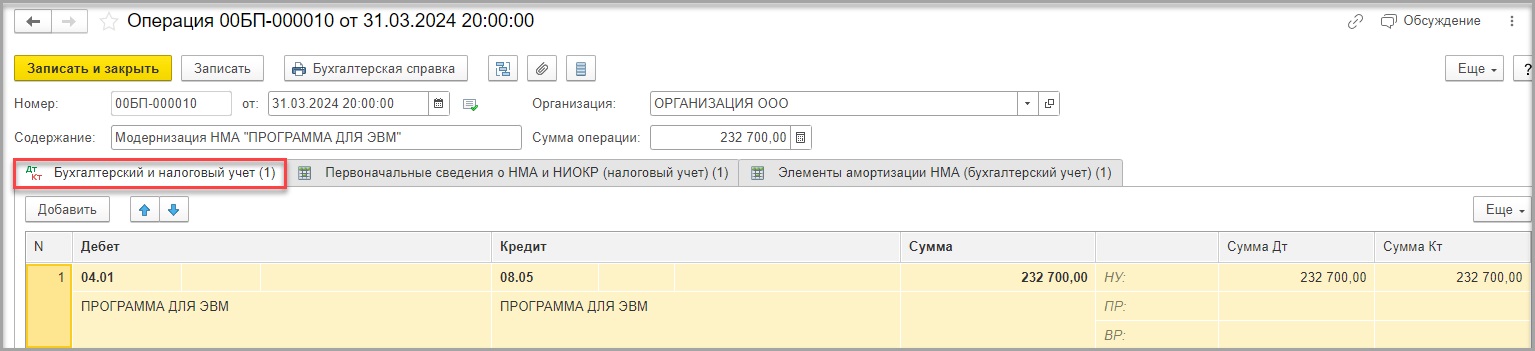

Шаг 6 – Включение затрат на модернизацию в стоимость НМА

На данный момент в программе 1С: Бухгалтерия предприятия ред. 3.0. нет специального документа для отражения модернизации НМА.

Включение понесенных затрат на модернизацию НМА в стоимость НМА отразим документом «Операция».

ДТ 04.01 – КТ 08.05 – включены затраты в первоначальную стоимость НМА.

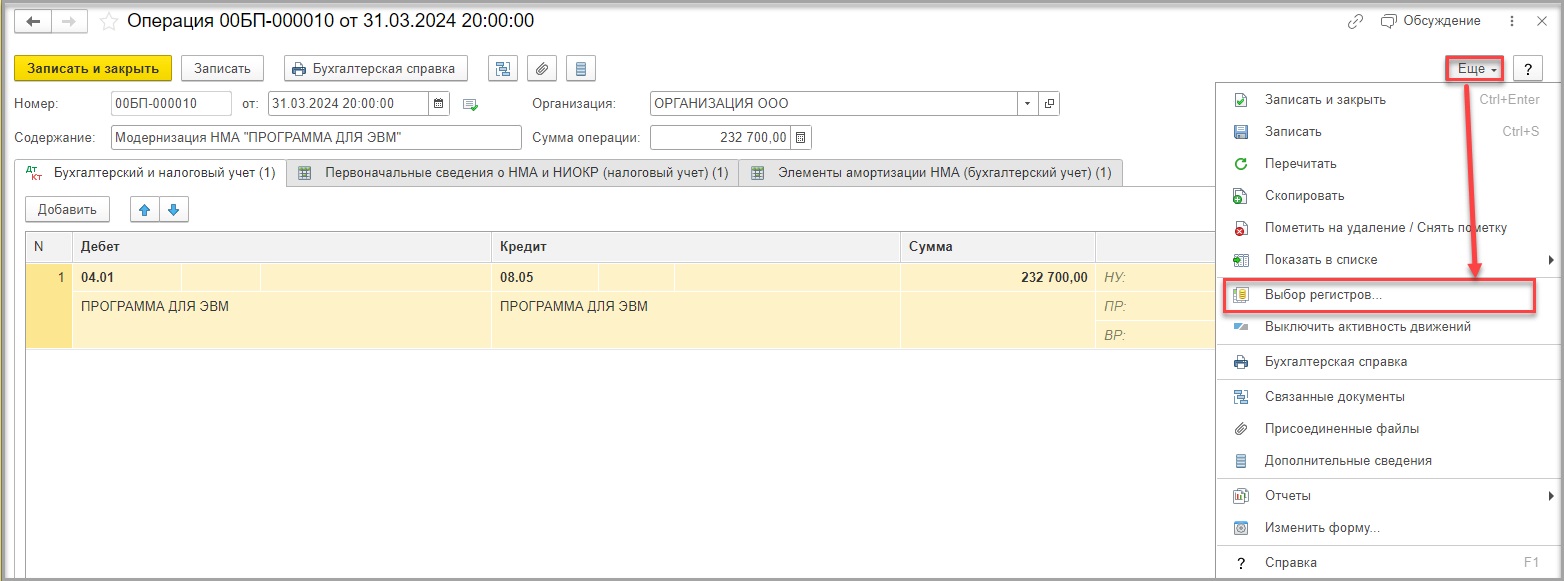

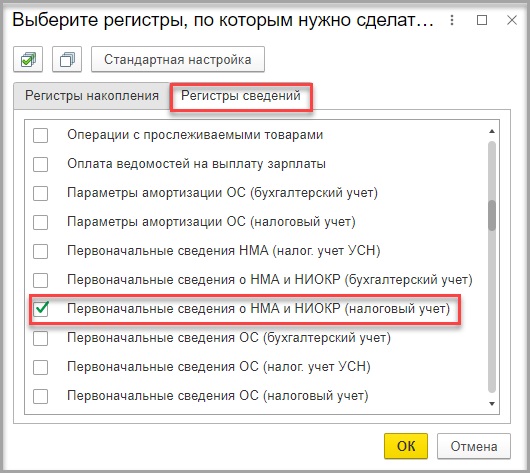

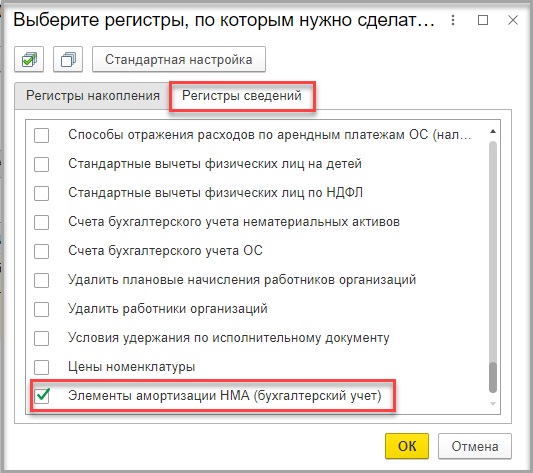

Далее, по кнопке «Еще» выберем в меню команду «Выбор регистров» и добавим необходимые регистры в документ «Операция».

На вкладке «Регистры сведений» установим галочку напротив регистра «Первоначальные сведения о НМА и НИОКР (налоговый учет)».

А также напротив регистра «Элементы амортизации НМА (бухгалтерский учет)»:

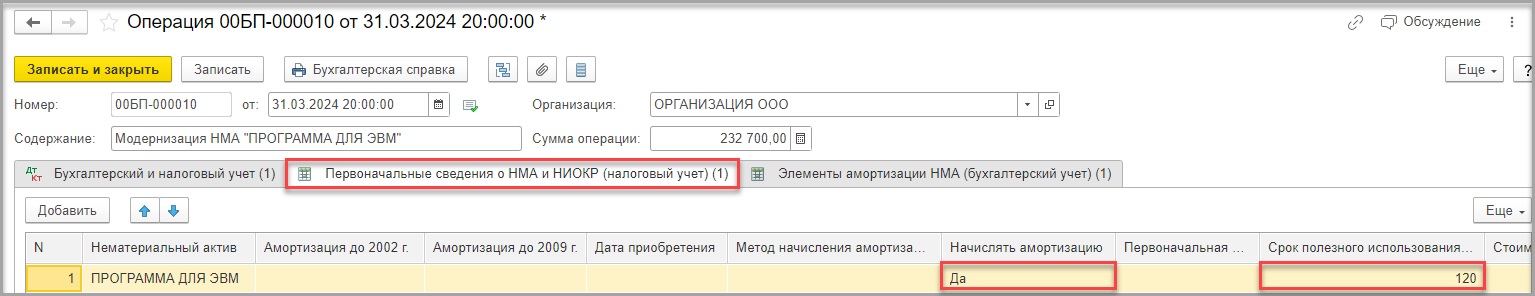

На вкладке «Первоначальные сведения о НМА и НИОКР (налоговый учет)» укажем значение «ДА» в графе «Начислять амортизацию» и в графе «Срок полезного использования, мес.» укажем 120 месяцев.

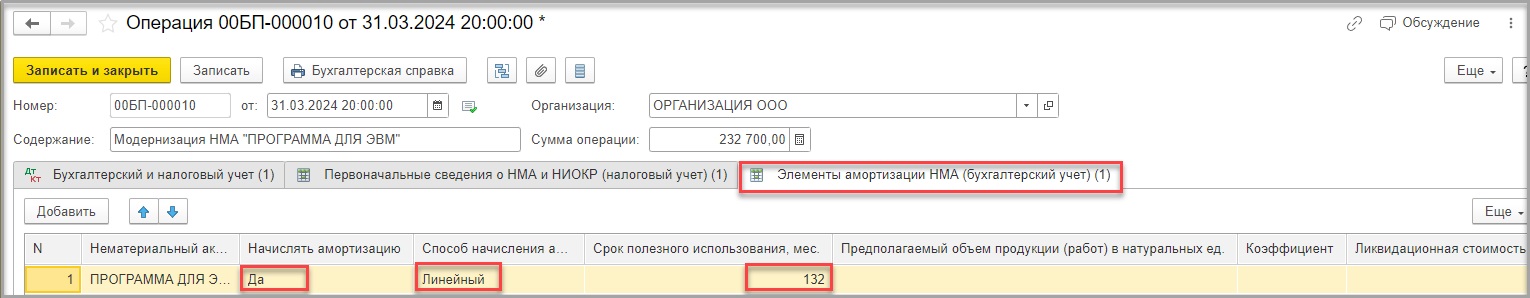

На вкладке «Элементы амортизации НМА (бухгалтерский учет)» укажем:

- в графе «Начислять амортизацию» - да;

- в графе «Способ начисления амортизации» - линейный;

- в графе «Срок полезного использования, мес.» - новый срок 132 месяца.

Шаг 7 – Начисление амортизации НМА в бухгалтерском и налоговом учете

Начисление амортизации НМА после модернизации начинается с апреля месяца.

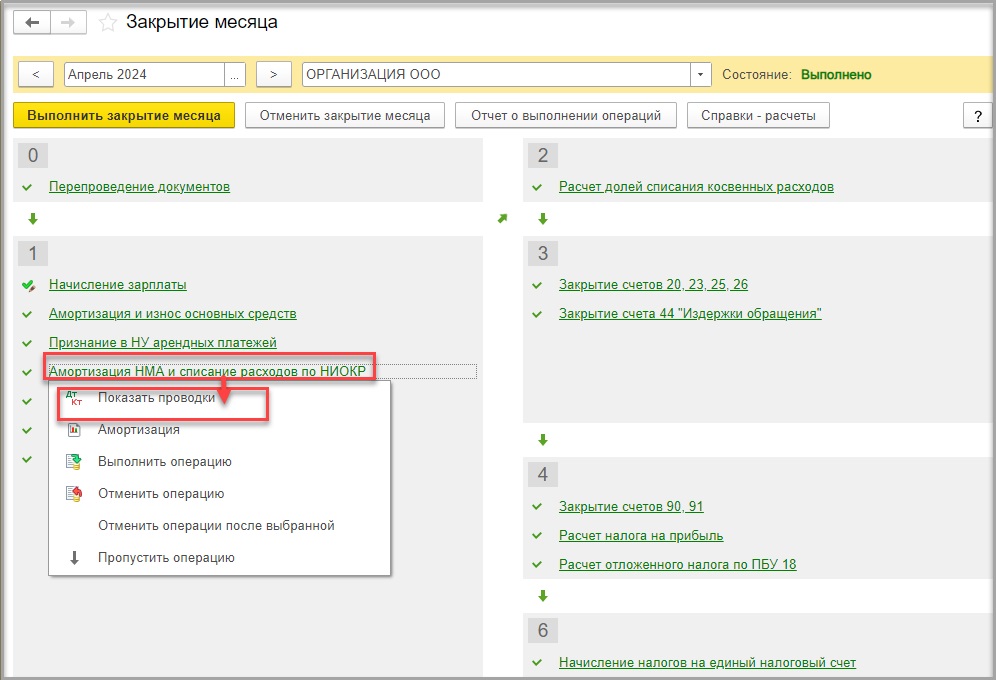

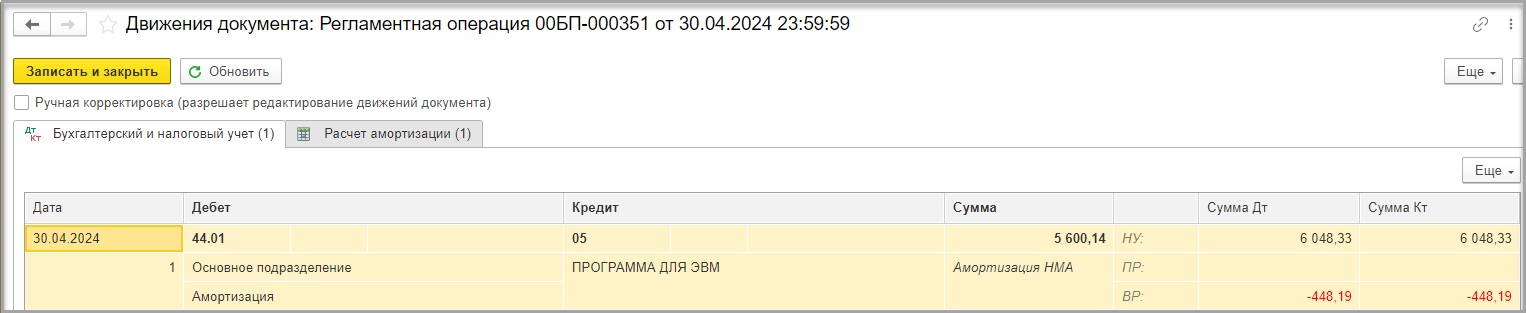

Проведем регламентную операцию «Закрытие месяца» и посмотрим проводки регламентной операции «Амортизации НМА и списание расходов по НИОКР»:

ДТ 44.01 – КТ 05 – начислена амортизация в БУ и НУ.

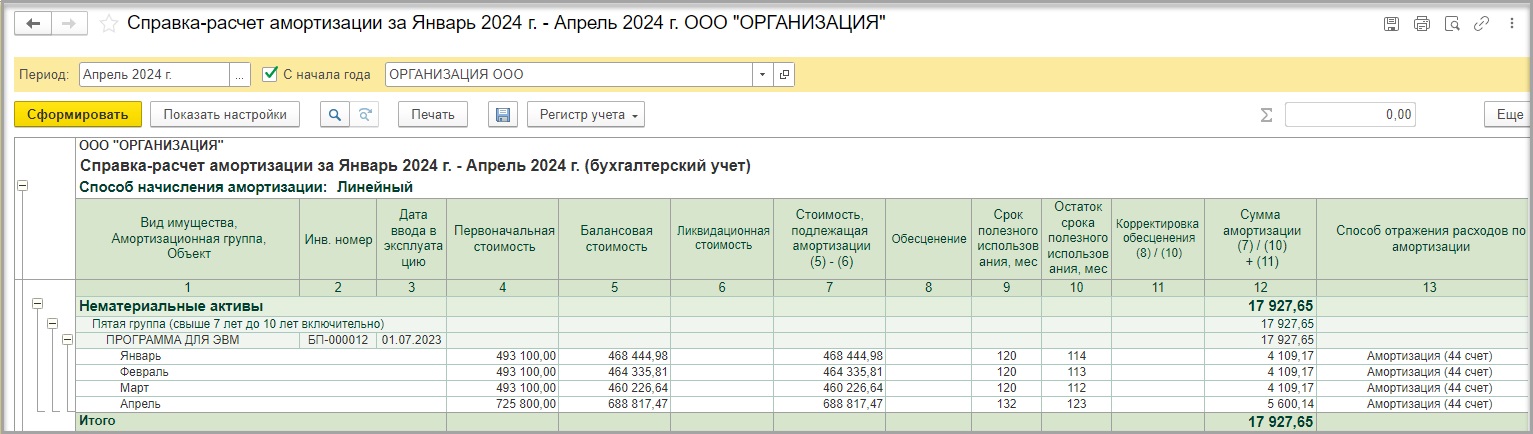

Расчет амортизации в БУ: 688 817,47 / 123 = 5 600,14

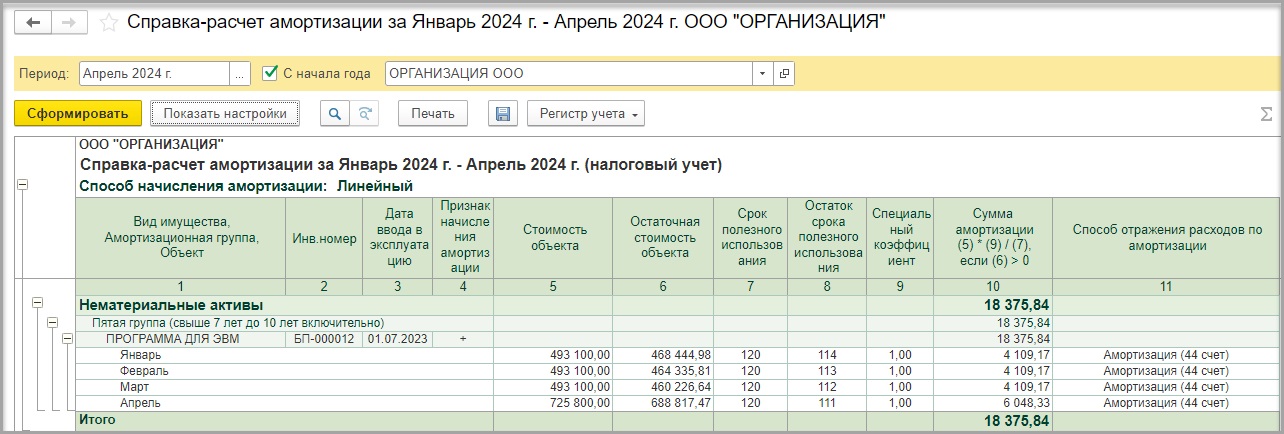

Расчет амортизации в НУ: 725 800,00 / 120 = 6 048,33

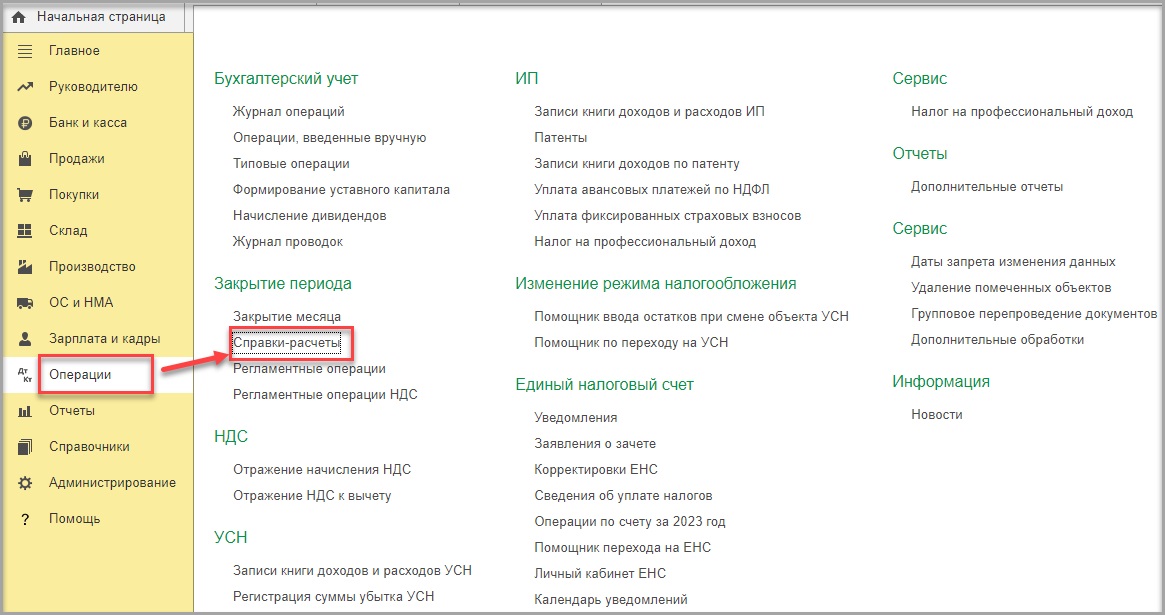

Проверим расчет амортизации с помощью отчета «Справка-расчет» амортизации в разделе «Операции» — «Закрытие месяца» — «Справки-расчеты» — Амортизация.

В бухгалтерском учете:

В налоговом учете:

Автор статьи: Светлана Дубовик

Понравилась статья? Подпишитесь на рассылку новых материалов