Получение премии от поставщика (учет у покупателя) в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 21.07.2021 08:43

- Автор: Administrator

- Просмотров: 122067

Продолжим разговор о премиях контрагентам. В предыдущей статье мы рассмотрели, как отражается премия покупателя в учете у продавца. Пора поговорить о том, как отразить премию, полученную от поставщика в учете покупателя. И снова будем рассматривать сразу два варианта развития событий в 1С: Бухгалтерии предприятия ред. 3.0: получение премии от поставщика за объем закупок и зачет такой премии в счет оплаты будущих товаров.

В бухгалтерском учете эта премия, полученная покупателем за выполнение определенных условий договора поставки, отражается как прочий доход, а в налоговом учете – как внереализационный доход.

Рассмотрим условный пример: в договоре между поставщиком ООО «Пончик» и покупателем ООО «Лютик» оговорено, что при покупке товара свыше 200 тыс. руб. в месяц покупателю выплачивается премия в размере 3% от стоимости закупки в этом месяце. В июле 2021 года Покупатель ООО «Лютик» закупили товаров у Поставщика ООО «Пончик» на сумму 250 тыс. руб. Сумма премии покупателю составила 7500 руб. (250000 руб. * 3%). Премия не влияет на стоимость товаров, отгруженных покупателю и перечисляется на расчетный счет в течении 7 календарных дней.

Предоставление премии от поставщика за объем закупок

На основании соглашения с поставщиком, извещения или уведомления премия у покупателя отражается в составе прочих доходов бухгалтерской записью: Дт 76.05 Кт 91.01.

При зачислении премии на расчетный счет делается запись: Дт 51Кт 76.05.

Рассмотрим пошагово отражение операций по предоставлению премии покупателю за объем закупки в учете у покупателя ООО «Лютик» в 1С: Бухгалтерия предприятия.

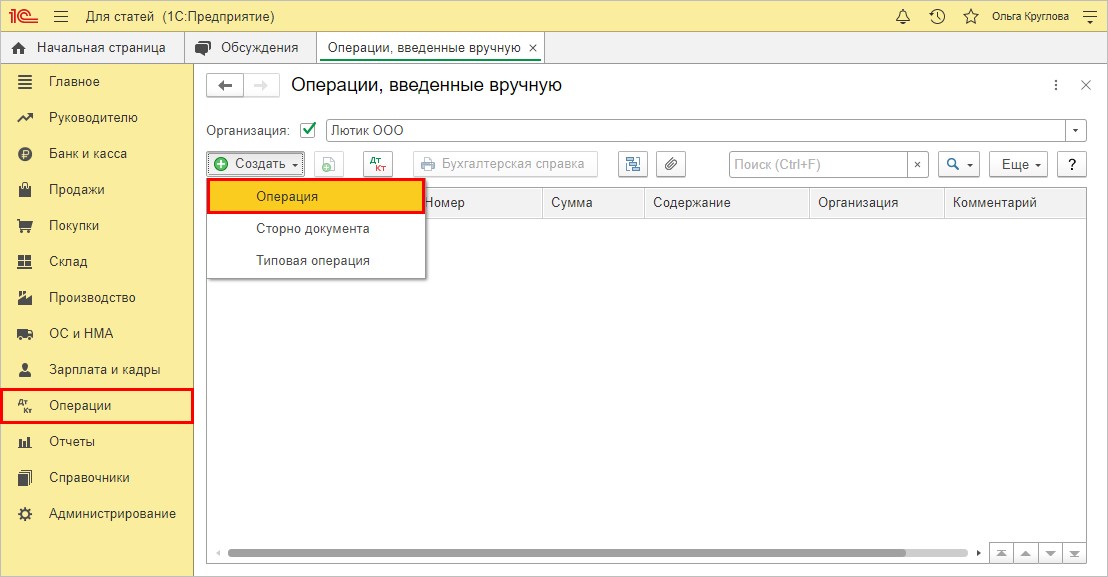

Шаг 1. Перейдите в раздел «Операции» - «Операции, введенные вручную». Нажмите «Создать» и выберите команду «Операция».

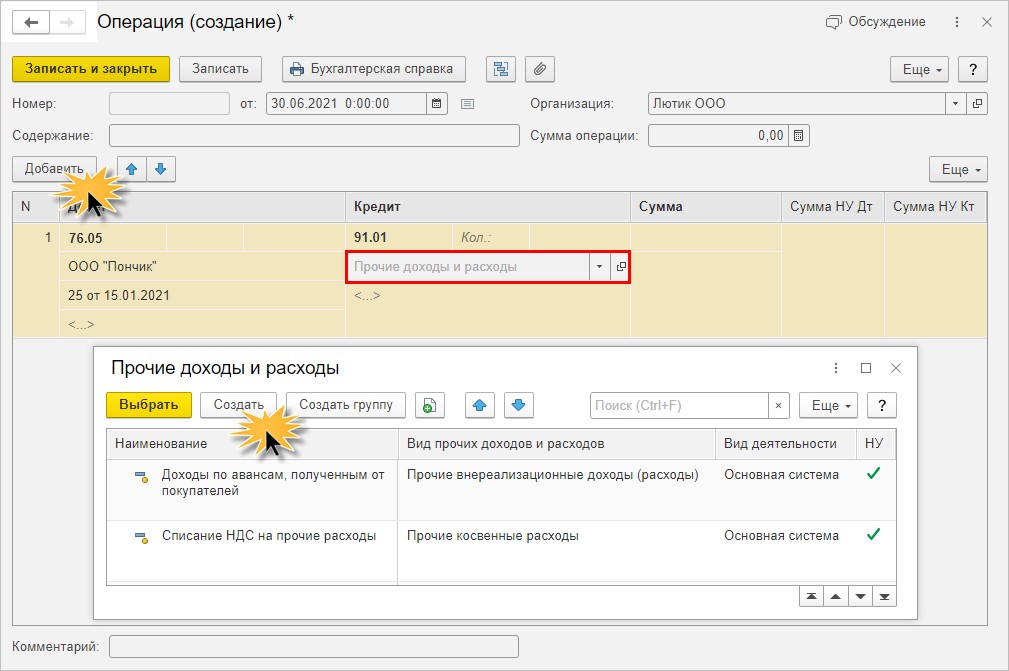

Шаг 2. Добавьте бухгалтерскую запись:

По дебету – счет 76.05, с указанием поставщика, выдавшего премию за объем продаж, и договора. В нашем примере – поставщик ООО «Лютик».

По кредиту – счет 91.01. В качестве первого субконто добавьте новую статью прочих доходов и расходов по кнопке «Создать» в одноименном справочнике статей.

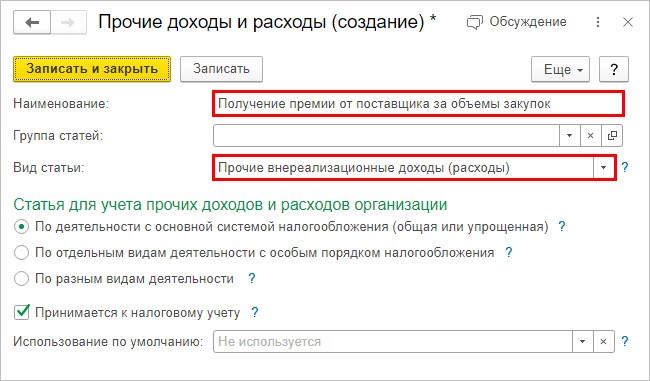

Шаг 3. В наименовании статьи укажите «Получение премии от поставщика за объемы закупок».

Вид статьи – «Прочие внереализационные доходы (расходы)».

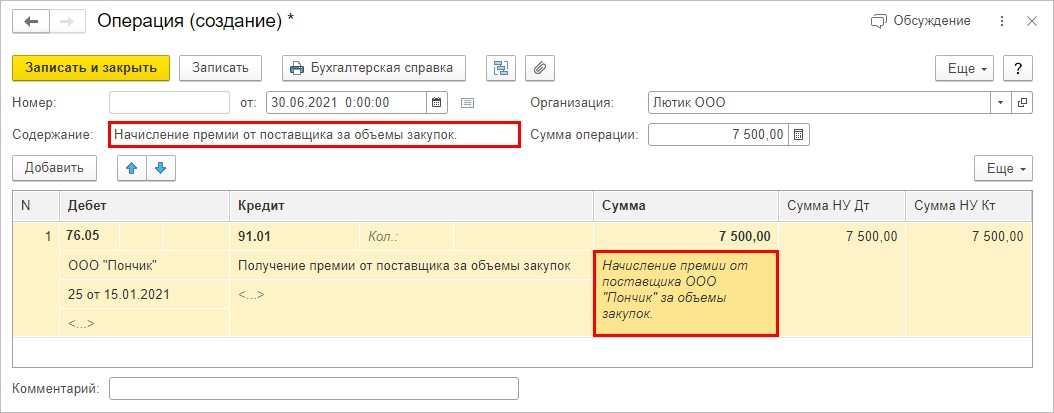

Шаг 4. Содержание операции и проводки укажите – «Начисление премии от поставщика за объемы продаж». Задайте сумму премии 7500 руб.

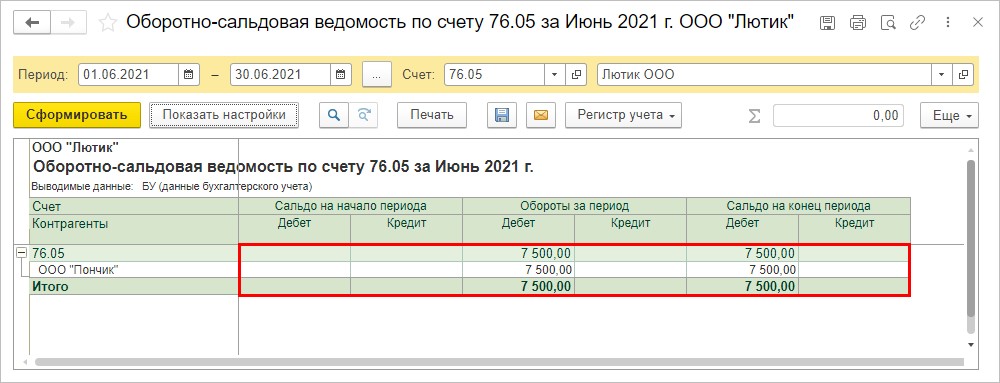

Шаг 5. Сформируйте «Оборотно-сальдовую ведомость по счету 76.05».

В обороте по дебету отражена сумма премии поставщика за объемы закупки товаров.

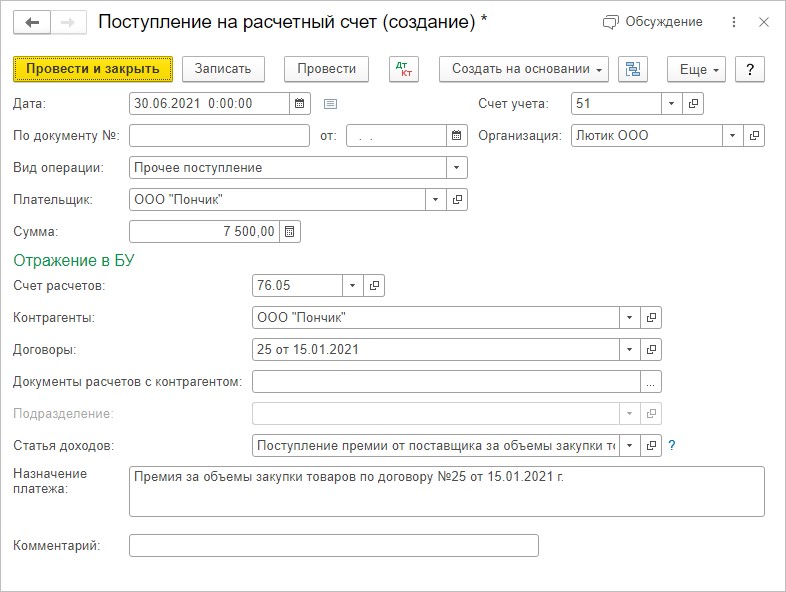

Поступление премии отражается в выписке с расчетного счета.

Шаг 6. Сформируйте «Поступление на расчетный счет» в разделе «Банк и касса» или загрузите выписки банка с видом операции «Прочее поступление». Счет расчетов выберите 76.05 «Расчеты с прочими поставщиками и подрядчиками».

Проведите документ, подтверждающий поступление на расчетный счет премии поставщика.

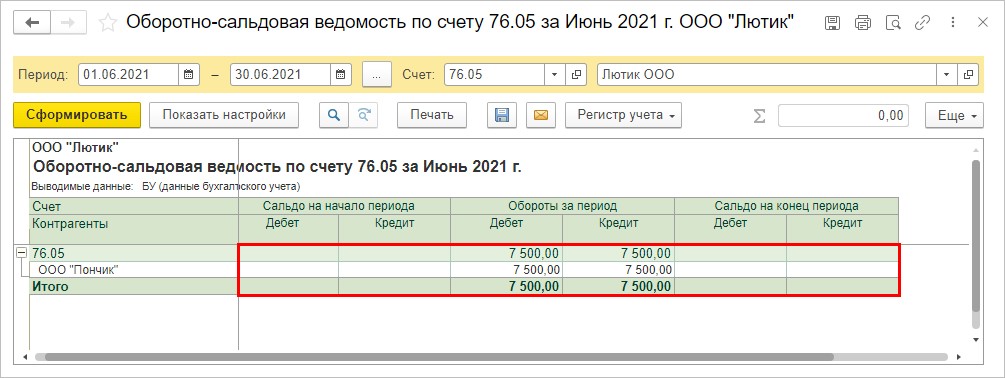

После проведения документа, обороты по счет 76.05 закроются.

Премия поставщика в учете покупателя ООО «Лютик» в размере 7500 руб. начислена и получена расчетный счет.

Рассмотрим второй пример, когда покупатель ООО «Лютик» производит зачет премии поставщика в счет оплаты товара.

Зачет полученной премии в счет оплаты товаров

Перейдем сразу к примеру: в июле 2021 года ООО «Лютик» закупило товар у поставщика ООО «Пончик» на сумму 200000 руб. и полученную в июне премию хочет зачесть в счет оплаты поставки.

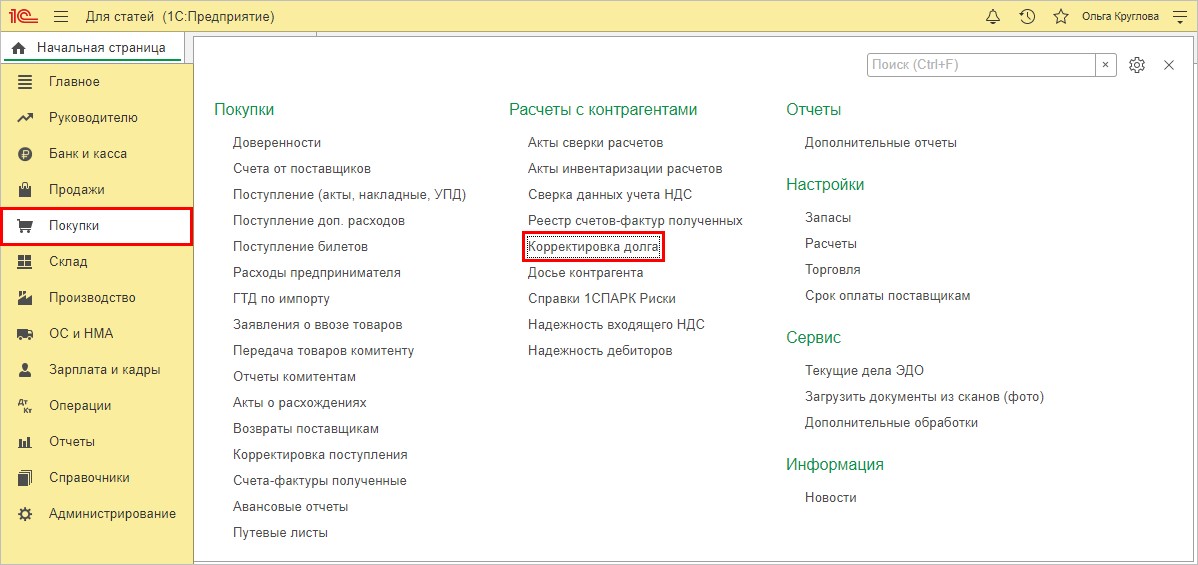

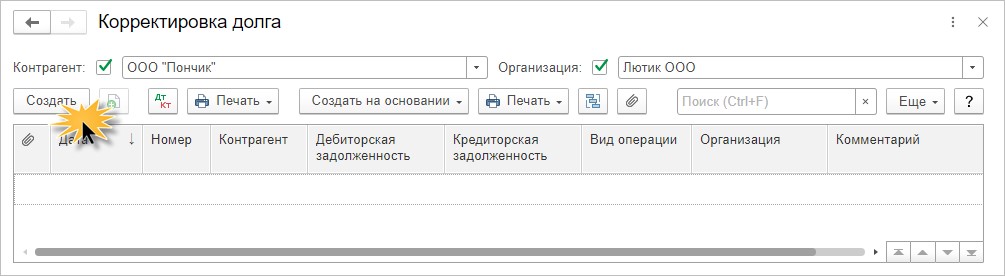

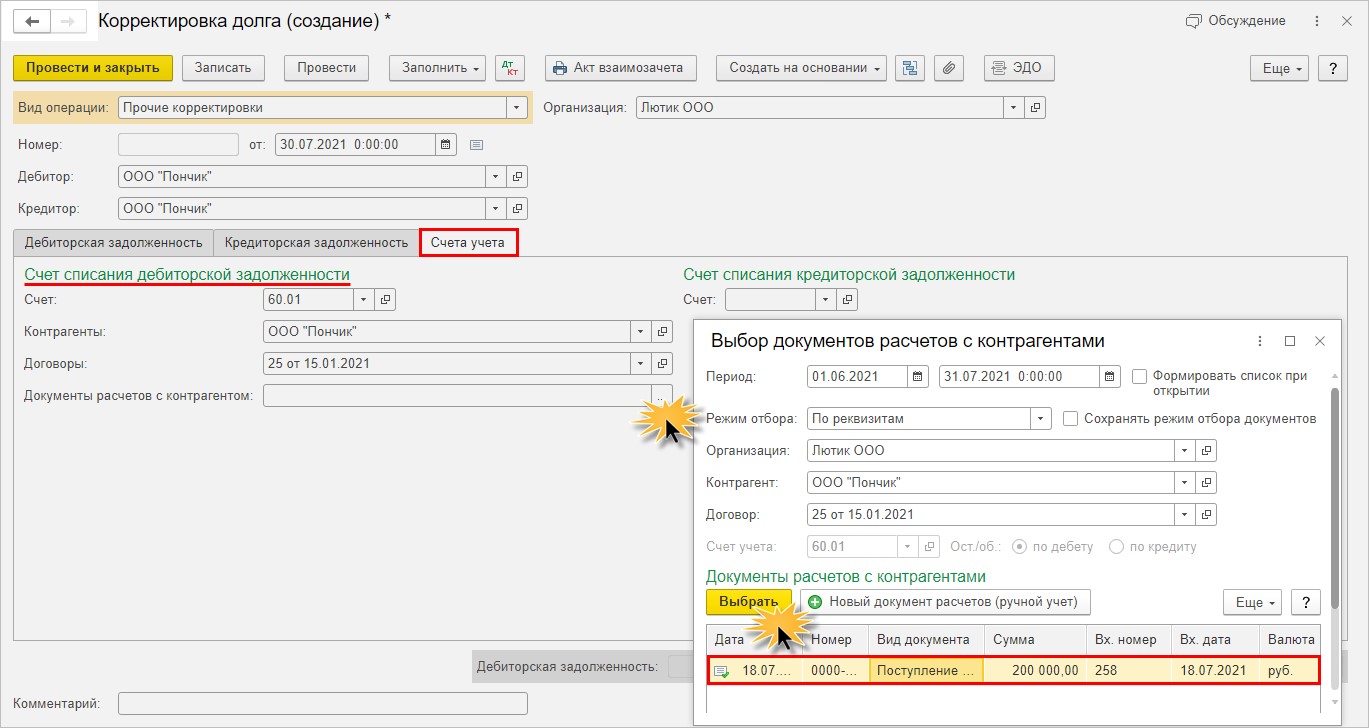

Для зачета премии, полученной покупателем ООО «Лютик» от поставщика ООО «Пончик», сформируйте документ «Корректировка долга» из раздела «Покупки» или «Продажи».

Шаг 1. Нажмите «Создать».

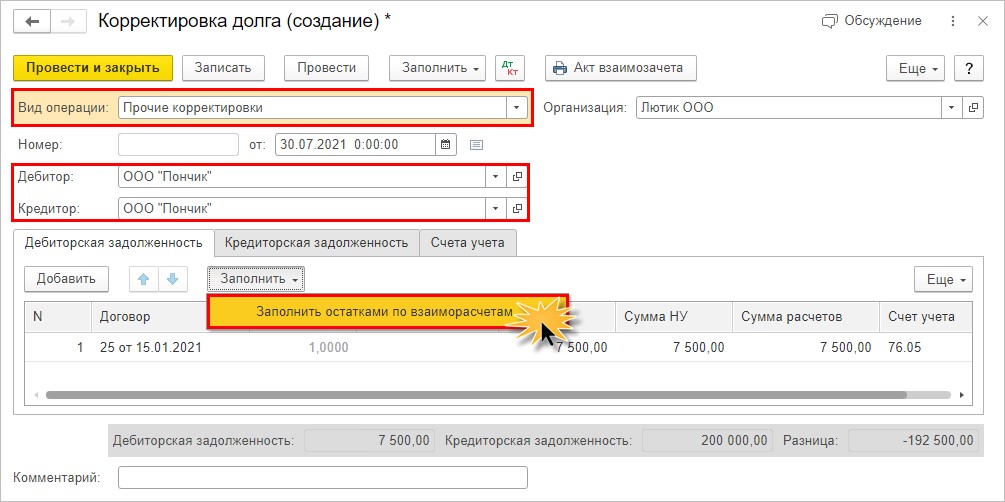

Шаг 2. Заполните шапку документа:

Вид операции – «Прочие корректировки».

«Дебитор» и «Кредитор» выберите поставщика из справочника – ООО «Пончик».

Нажмите «Заполнить» - «Заполнить остатками по взаиморасчетам» или кнопку «Заполнить вверху документа.

Табличная часть автоматически заполнится данными по расчетам с поставщиком.

Зачесть сумму можно двумя способами:

1 вариант:

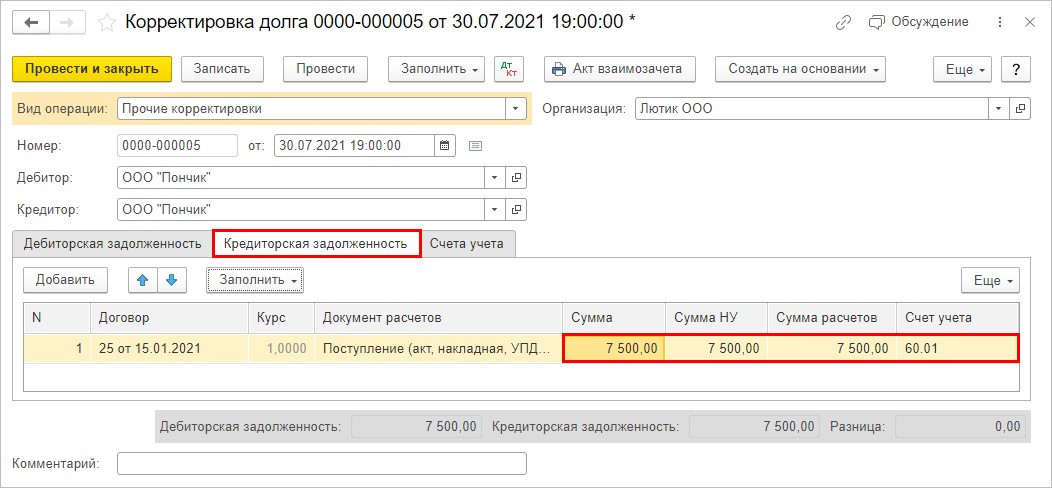

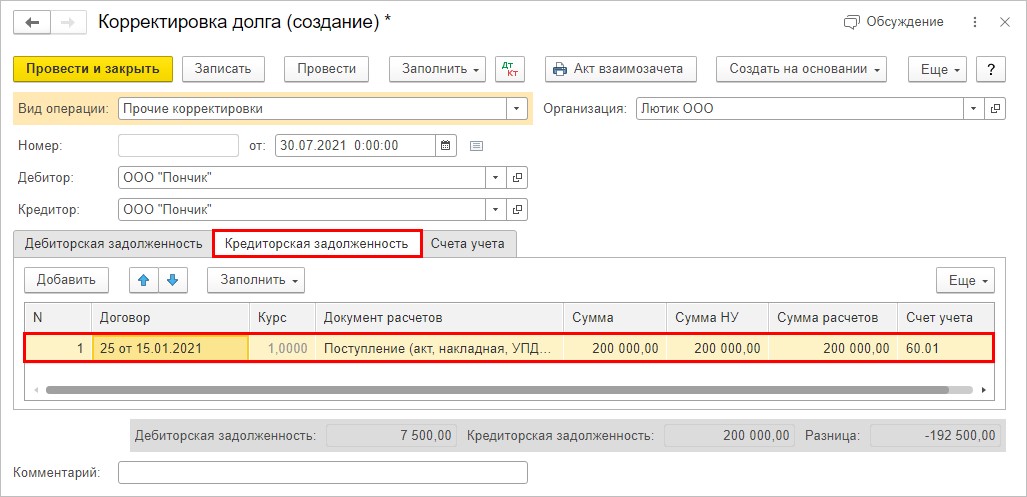

На закладке «Кредиторская задолженность» отразится сумма долга поставщику. В нашем примере 200.000 руб.

Шаг 3. Измените сумму на сумму, подлежащую зачету на закладке «Кредиторская задолженность» и проведите документ.

2 вариант:

Шаг 4. Очистите таблицу на закладке «Кредиторская задолженность», оставив только сумму зачета на закладке «Дебиторская задолженность» на счете 76.05 – 7500 руб.

Шаг 5. Перейдите на закладку «Счета учета» и укажите счет списания дебиторской задолженности – 60.01 «Расчеты с поставщиками и подрядчиками».

Выберите поставщика и укажите договор.

В поле «Документы расчетов с контрагентом» укажите документ, по которому производится зачет оплаты. В нашем примере это поступление товаров на 200000 руб. от ООО «Пончик» 18.07.2001г.

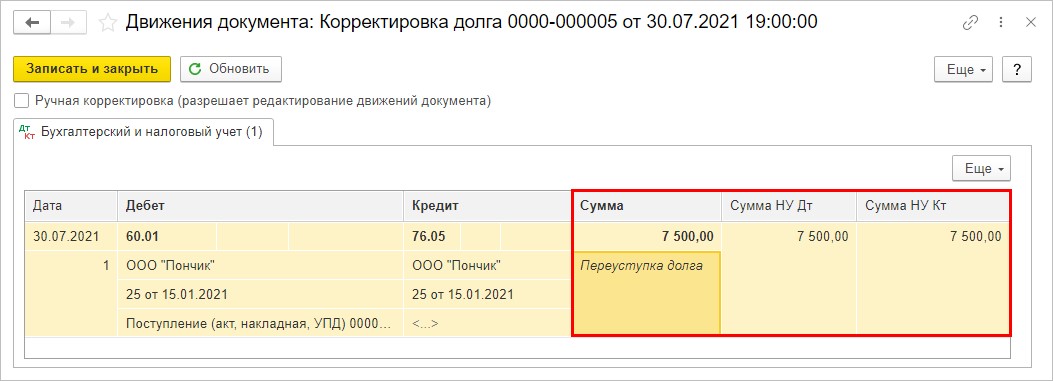

Шаг 6. Проведите документ, нажав одноименную кнопку, и посмотрите проводки.

Документ «Корректировка долга» погасил часть суммы подлежащей к оплате поставщику ООО «Пончик» суммой премии поставщика, отраженной на счете 76.05 «Расчеты с прочими дебиторами и кредиторами», сформировав при этом запись:

Дт 60.01 Кт 76.05 с содержанием проводки – «Переуступка долга».

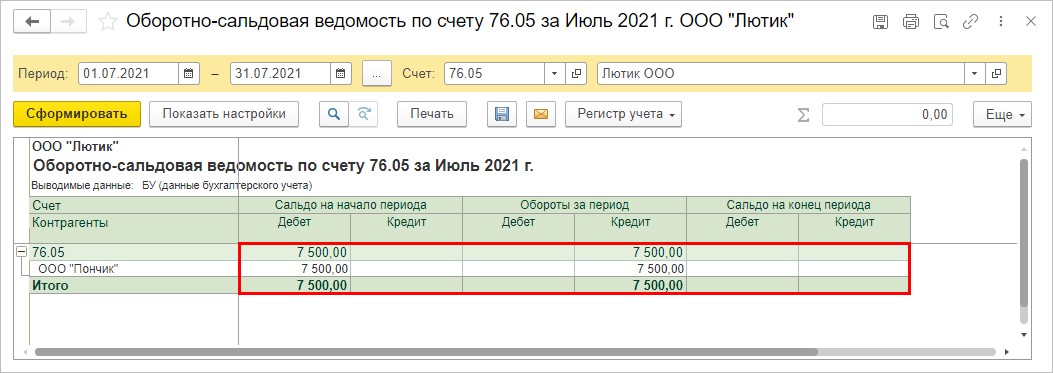

Шаг 7. Сформируйте «Оборотно-сальдовую ведомость по счету 76.05».

Обороты закрыты, сальдо нет. Премия поставщика ООО «Пончик» в размере 7500руб. за закупку определенных объемов товаров зачтена в счет оплаты долга.

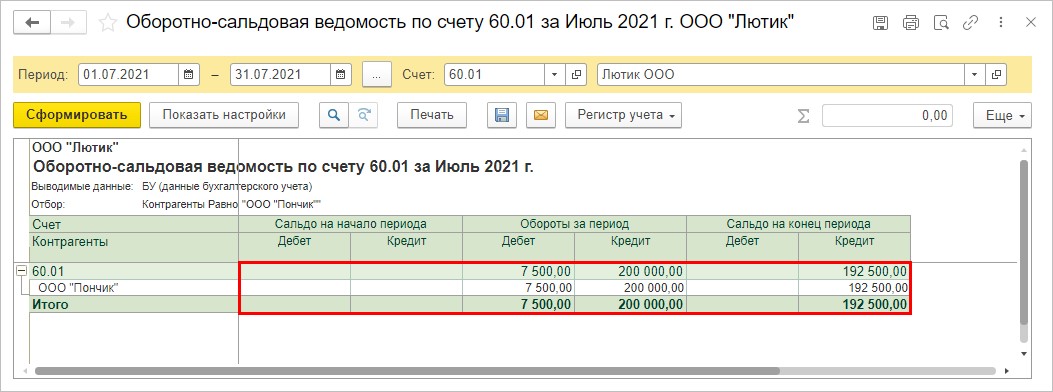

Шаг 8. Сформируйте «Оборотно-сальдовую ведомость по счету 60.01». Сумма к оплате поставщику уменьшена на 7500 руб. за счет премии поставщика.

Отражение премии поставщика в отчетности покупателя

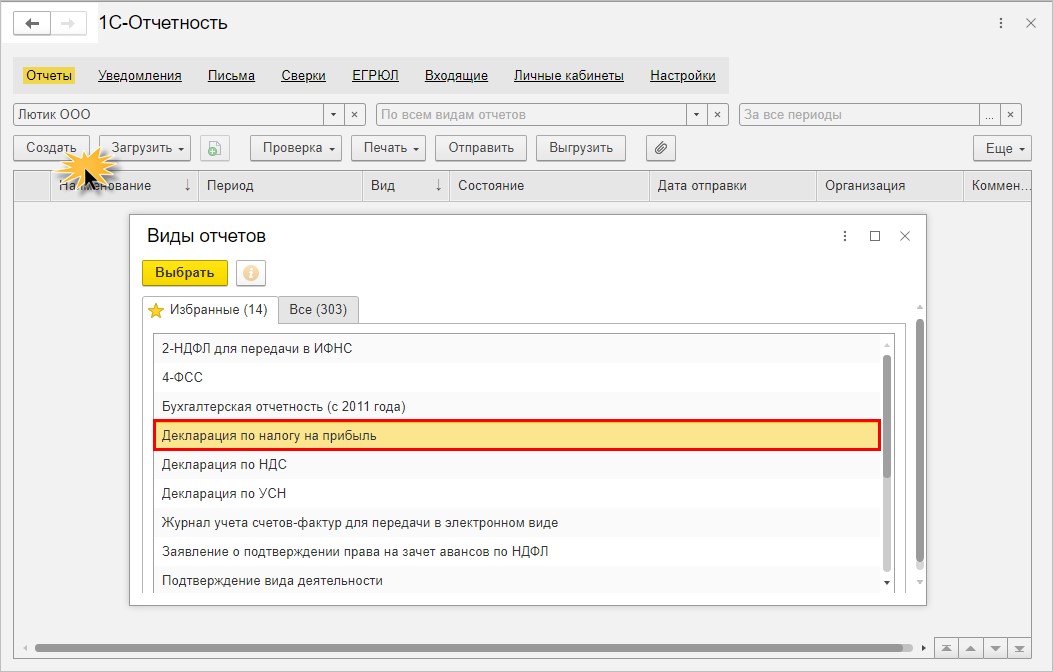

В разделе «Отчетность» - «Регламентированные отчеты» сформируйте «Декларацию по налогу на прибыль».

Шаг 1. Нажмите «Создать» и выберите форму отчета из списка.

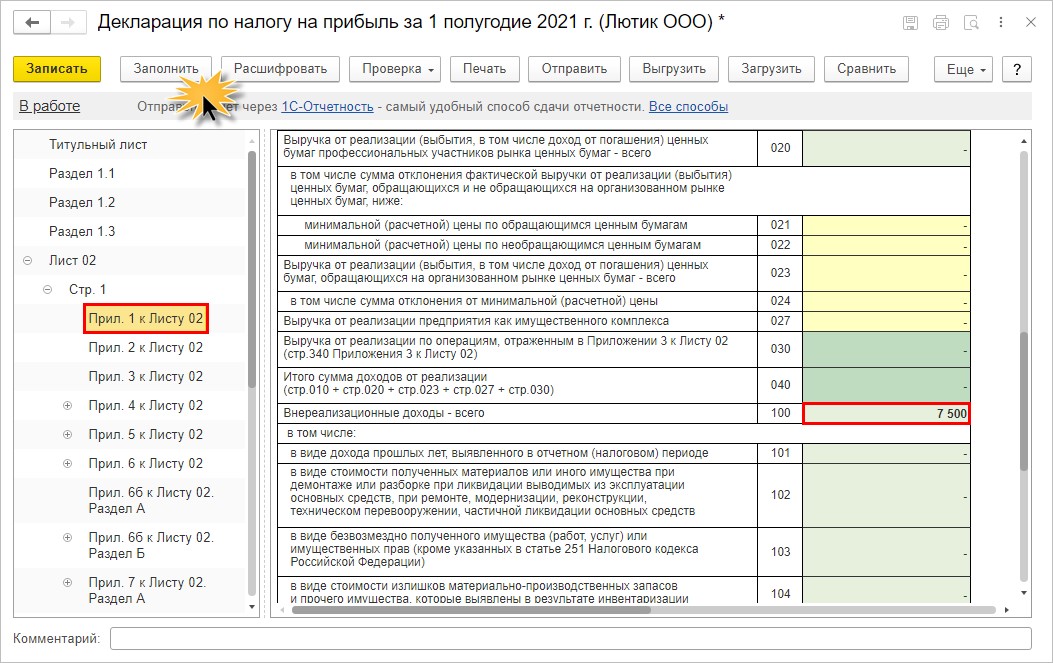

Шаг 2. Нажмите «Заполнить» и откройте раздел Приложения № 1 к Листу 02. Премия за объем закупок без изменения цены товаров в сумме 7500 руб., в отчете отражена по строке 100 «Внереализационные доходы».

Шаг 3. Выделите ячейку и нажмите «Расшифровать» (кнопка в верхней части отчета или нажатием правой кнопкой мышки) и посмотрите детализацию.

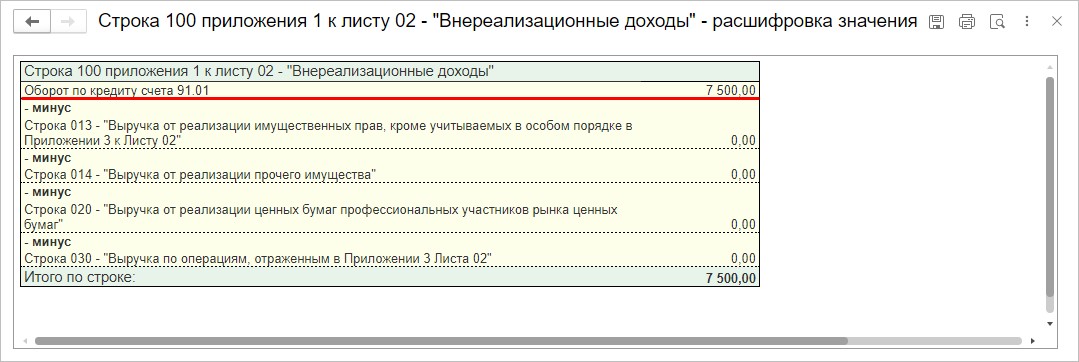

Сумма премии вошла в отчет как оборот по дебету счета 91.01 «Прочие доходы и расходы».

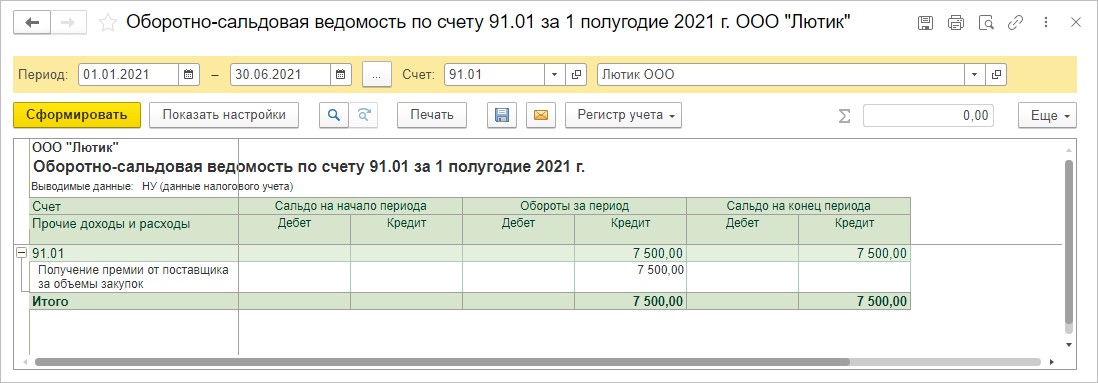

Щелкнув дважды по ячейке, откроется «Оборотно-сальдовая ведомость», где пользователь может проанализировать все суммы по строке.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Ольга, здравствуйте.

Порядок и условия о премировании покупателя поставщик устанавливает в договоре поставки или доп. соглашении к нему. Об этом гласит Письмо Министерства финансов РФ от 07.09.2012 № 03-07-11/364.

Если Ваша организация На ОСНО, то расходы в виде предоставленных покупателю скидок учитываются при расчете налога на прибыль на дату расчетов в соответствии с условиями заключенных договоров (пп. 3 п. 7 ст. 272 НК РФ).

Наталья, здравствуйте. Да, налог платится. Сумма премии (бонуса) за выполнение организацией условий договора об объеме покупок включается в состав внереализационн ых доходов на дату ее получения от поставщика (п. 1 ст. 346.15, п. 1 ст. 346.17, ст. 250 Налогового кодекса РФ, Письмо Минфина России от 30.09.2013 N 03-11-06/2/4031 9).

Премия предоставляется путем уменьшения дебиторской задолженности.

платится налог УСН с этой финансовой премии премии? ООО НА УСН 15% розница.