Предоставление премии покупателю (учет у поставщика) в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 16.07.2021 09:32

- Автор: Administrator

- Просмотров: 75749

Вы давно просили рассмотреть этот вопрос! Видимо в настоящее время поощрение покупателей в виде премирования является самым лучшим и стимулирующим из приемов лояльности. В этой статье мы рассмотрим как предоставление премии покупателю за объем закупок, так и зачет предоставленной премии в счет оплаты товаров в 1С: Бухгалтерии предприятия ред. 3.0. И не пропустите нашу следующую статью по отражению премии в учете покупателя!

Условия премии определяются в договоре купли-продажи. Именно от того, что указано в договоре, зависят правила оформления премии.

Например, при выполнении определенных условий поставки, закупив определенный объем товаров, покупателю начисляется и выплачивается премия. Она может быть закреплена в фиксированной сумме, считаться в зависимости от объема закупки или в процентах от суммы отгруженного товара. В качестве бонуса фирма продавец может предоставить некоторое количество продукции (товара) без оплаты.

На какие моменты следует обратить внимание при составлении договора

с выплатой премии?

1. Определите объем закупки в стоимостном или количественном выражении. Например, при покупке каждого тысячного изделия или, допустим, на каждые 150 тыс. руб. выплачивается определенная сумма премии. Также можно определить процент от суммы закупки при превышении заданной суммы.

2. Задайте период, за который определяется объем реализованного товара покупателю: месяц, квартал или же нарастающим итогом с начала года.

3. Пропишите порядок выплаты премии: перечисление на расчетный счет, предоставление скидки на следующую закупку, зачет суммы в счет следующей поставки и т.п.

4. Укажите ответственного менеджера по работе с покупателем.

5. Обязательно укажите, изменяет ли премия стоимость товара.

6. Определите порядок предоставления премии:

Первый вариант – премия начисляется автоматически;

Второй вариант – предоставляется документ на получение премии (уведомление или извещение).

Текст извещения (уведомления) составляется в произвольной форме.

Приведем пример такого извещения.

Налогообложение премии покупателю

Вопросы налогового учета зависят от того, как предоставляется премия покупателю:

Вариант 1: Перечисление на счет определенной суммы.

НДС.

В этом случае сумма не влияет на вычет входного НДС покупателя. Объекта обложения НДС в таком случае не образуется. В облагаемые НДС доходы сумма премии не включается.

Налог на прибыль.

Согласно подпункта 19.1 пункта 1 статьи 265 НК РФ расходы продавца на увеличение объема закупок считаются внереализационными расходами на дату начисления премии (пп. 19.1 п. 1 ст. 265 НК РФ, пп. 3 п. 7 ст. 272 НК РФ, письмо Минфина РФ от 08.11.2011 № 03-03-06/1/729).

Такое вознаграждение признается безвозмездно полученным и в соответствии с п. 8 ст. 250 НК РФ считается внереализационным доходом. Соответственно у покупателя учитываются «зеркально», как внереализационные доходы и включаются в налоговую базу при применении общей системы налогообложения.

Положение дел меняется, когда премия «перевоплощается» в аванс на следующую поставку.

Вариант 2. Премия – аванс.

Премия не перечисляется в денежном выражении покупателю, а зачитывается в качестве аванса, в счет предстоящих платежей.

НДС.

Продавец в документах выделяет и начисляет авансовый НДС с премии, оформляет счет-фактуру на аванс, делает запись в книге покупок и продаж. Но покупатель не сможет принять НДС к вычету, т.к. у него отсутствует документ на оплату.

Предоставление премии покупателю за объем закупок

Рассмотрим практический пример и отразим операции в программе 1С: Бухгалтерия предприятия ред. 3.0.

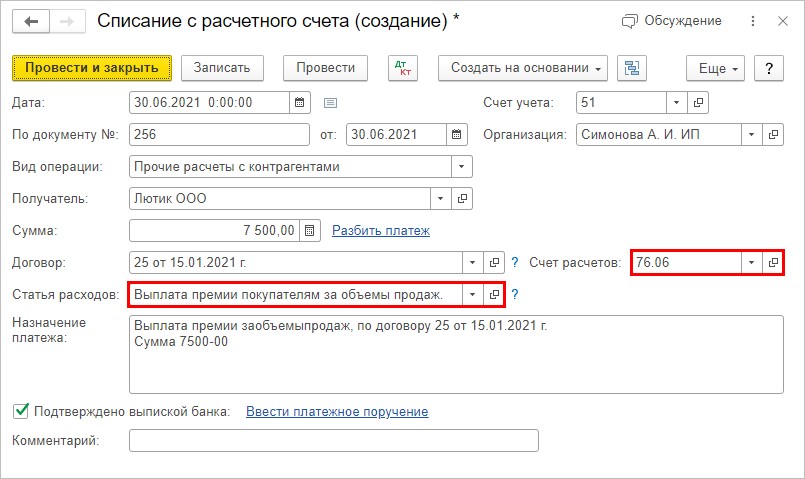

В договоре между поставщиком ООО «Пончик» и покупателем ООО «Лютик» определено, что при покупке товара свыше 200 тыс. руб. в месяц покупателю выплачивается премия в размере 3% от стоимости закупки в этом месяце.

В июне 2021 года ООО «Лютик» закупило товаров у ООО «Пончик» на сумму 250 тыс. руб. Сумма премии покупателю составила 7500 руб. (250000 руб. * 3%). Премия не влияет на стоимость товаров, отгруженных покупателю, и перечисляется на расчетный счет в течении 7 календарных дней.

Отразим начисление премии покупателю ООО «Лютик» в сумме 7500 руб. документом «Операция, введенная вручную» проводкой:

Дебет счета 91.02 «Прочие расходы» Кредит счета 76.06 «Расчеты с прочими покупателями и заказчиками».

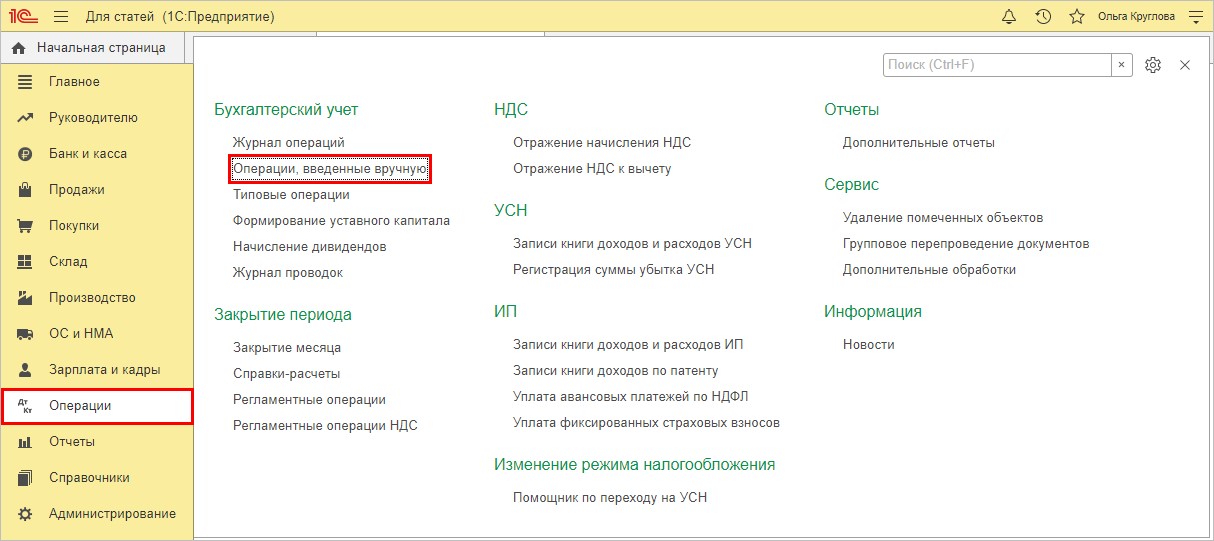

Шаг 1. Перейдите в раздел «Операции»- «Операции, введенные вручную».

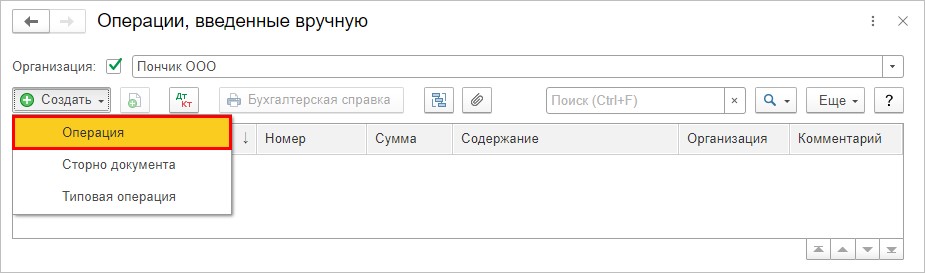

Шаг 2. Нажав кнопку «Создать», выберите команду «Операция».

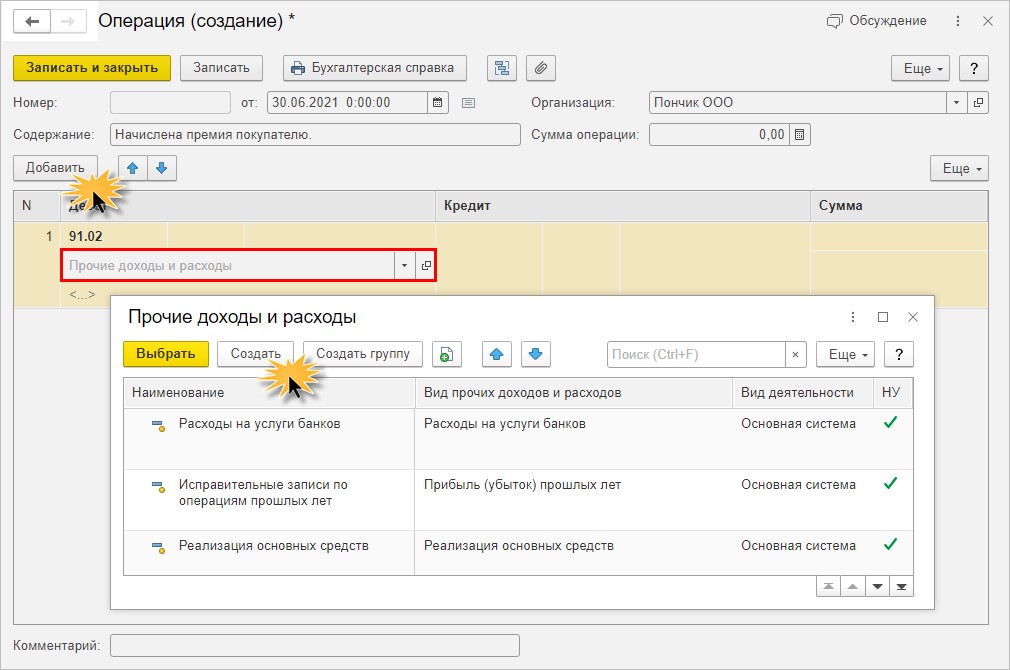

Шаг 3. Укажите содержание операции – «Начислена премия покупателю» и добавьте бухгалтерскую запись – кнопка «Добавить».

При выборе субконто к счету 91.02 «Прочие расходы», в открывшемся справочнике создайте новую статью – кнопка «Создать».

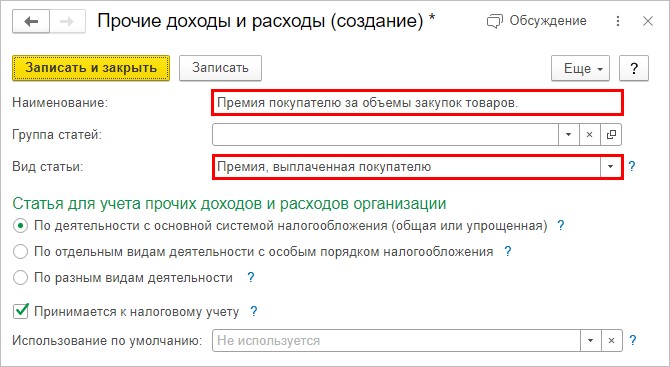

Шаг 4. Заполните строку «Наименование – «Премия покупателю за объемы закупок».

Укажите вид статьи – «Премия, выплаченная покупателю».

Оставьте установленную галочку «Принимается к налоговому учету».

Нажмите «Записать и закрыть» и выберите созданное субконто в проводку.

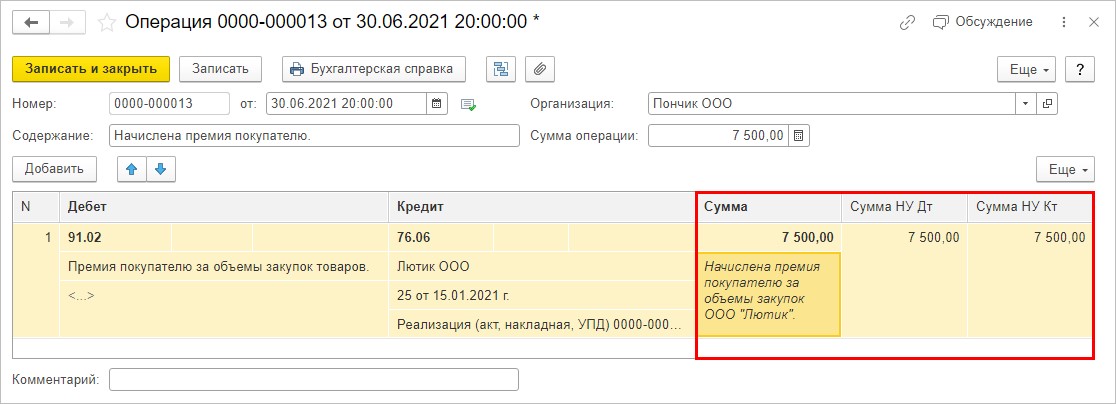

Шаг 5. Продолжим заполнение операции.

По кредиту выберите счет 76.06 «Расчеты с прочими покупателями и заказчиками».

Укажите наименование покупателя и договор.

Заполните поля «Сумма» и «Содержание проводки» - 7500 руб., начислена премия покупателю ООО «Лютик».

Обратите внимание, что сумма указывается и для бухгалтерского, и для налогового учета в ячейках «Сумма НУ Дт» и «Сумма НУ Кт».

Сохраните операцию по кнопке «Записать и закрыть».

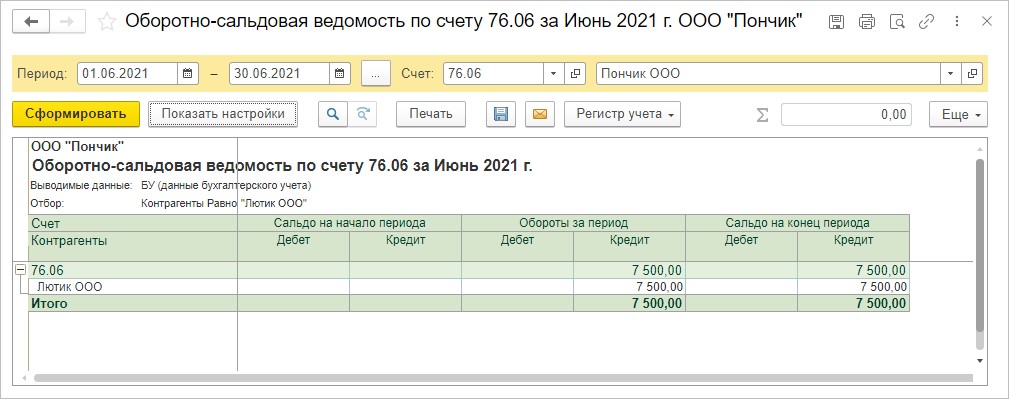

В результате проведения начисленная сумма отразится на указанных счетах. Посмотреть расчеты можно в «Оборотно-сальдовой ведомости по счету 76.06».

В дальнейшем по условию нашего примера в течении 7 дней сумма поступит на расчетный счет ООО «Лютик» и оборот по счету 76.06 закроется.

Зачет предоставленной премии в счет оплаты товаров

Рассмотрим другую ситуацию, когда покупатель ООО «Лютик» хочет зачесть премию поставщика в счет оплаты поставки следующего месяца. В такой ситуации следует провести корректировку долга.

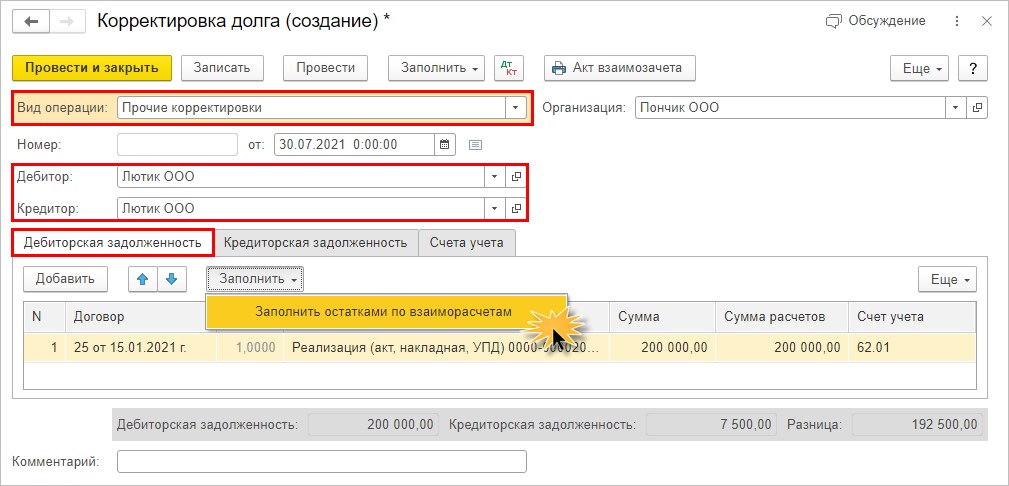

Видоизменим наш пример: в июле 2021 года покупатель ООО «Лютик» закупил у ООО «Пончик» товар на 200000 руб. Сумма премии покупателя за закупку в прошлом месяце 7500 руб. зачтена в счет оплаты за указанный месяц.

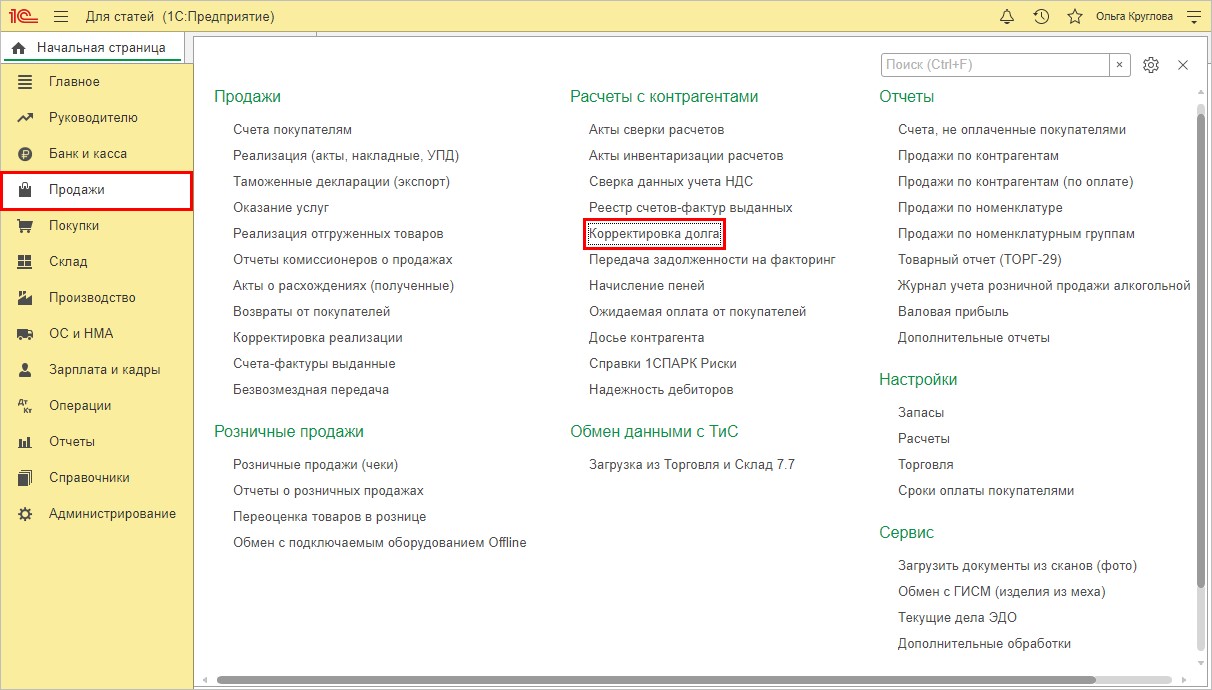

Шаг 1. Перейдите в раздел «Продажи» - «Корректировка долга».

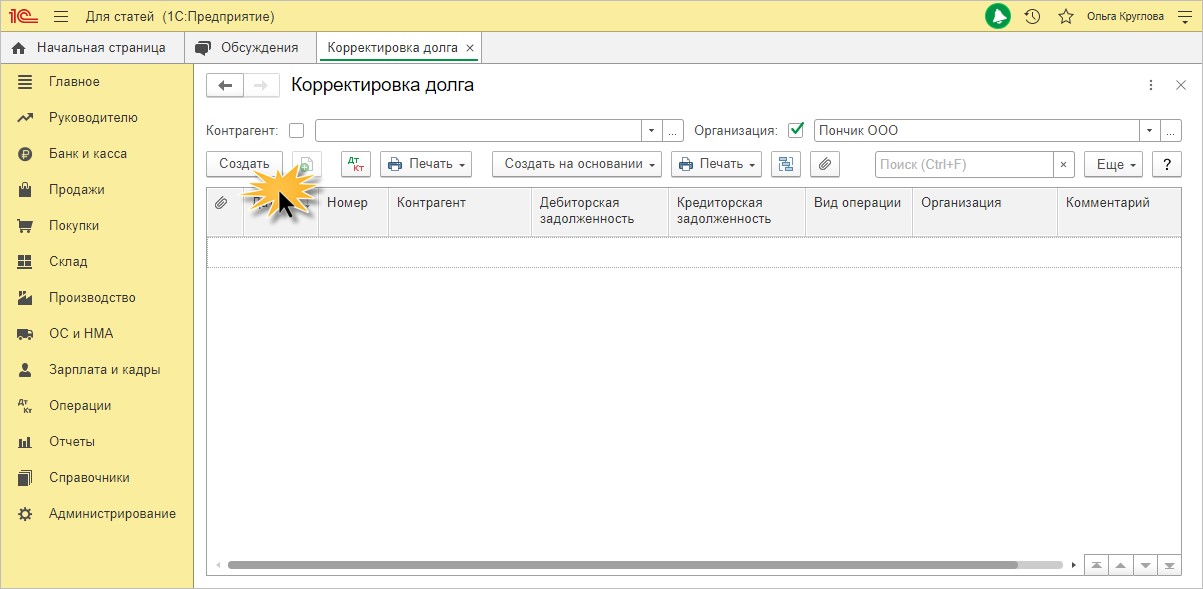

Шаг 2. Для создания корректировки нажмите «Создать».

Шаг 3. Выберите вид операции «Прочие корректировки».

В полях «Дебитор» и «Кредитор» укажите покупателя, по которому зачитывается премия (ООО «Лютик»).

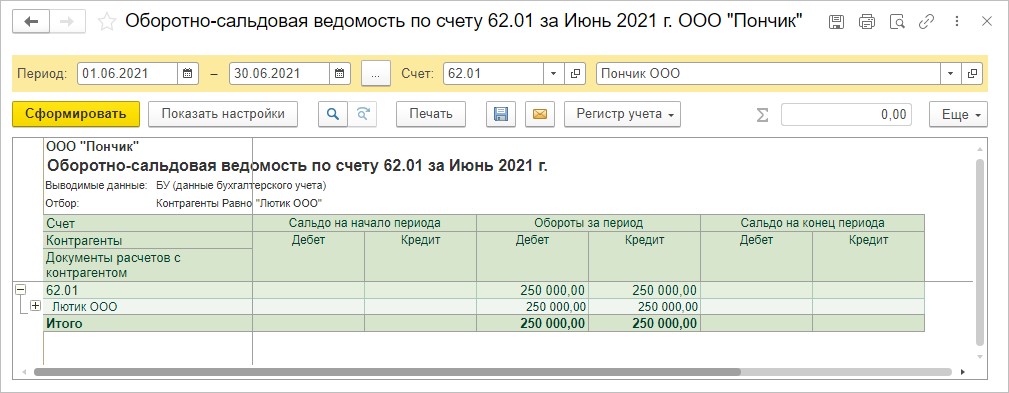

Проверим взаиморасчеты с контрагентом ООО «Лютик».

На закладке «Дебиторская задолженность» нажмите «Заполнить» - «Заполнить остатками по взаиморасчетам».

Табличная часть заполнится суммами дебиторской задолженности и кредиторской задолженности.

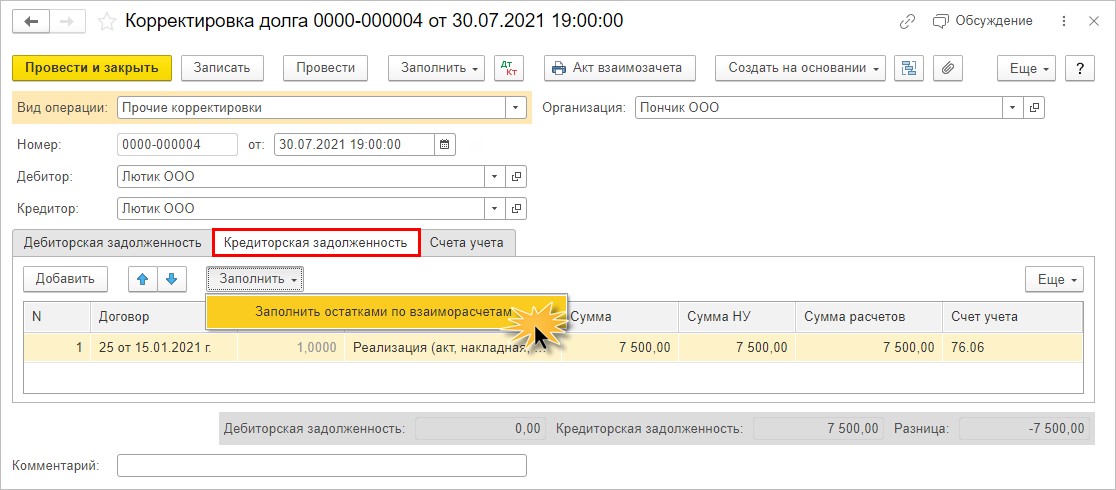

Шаг 4. Перейдите на закладку «Кредиторская задолженность».

Здесь также есть кнопка «Заполнить» и команда «Заполните остатками по взаиморасчетам».

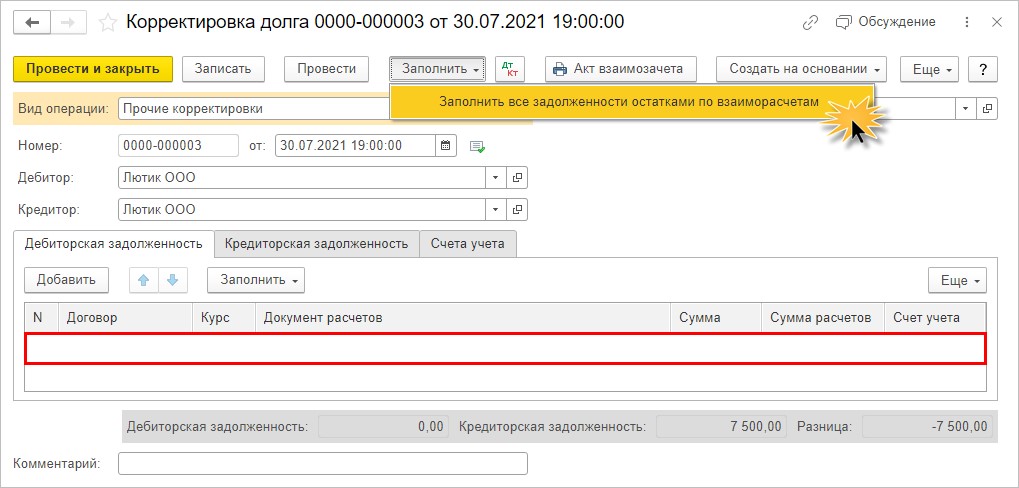

Табличные части документа можно заполнить и другим способом: нажмите кнопку «Заполнить» в верхней части документа и выберите «Заполнить все задолженности остатками по взаиморасчетам» и укажите сумму, на которую производится зачет.

Провести корректировку можно двумя способами:

1 вариант:

Шаг 5. На закладке «Дебиторская задолженность» укажите сумму, на которую производится зачет и проведите документ.

2 вариант:

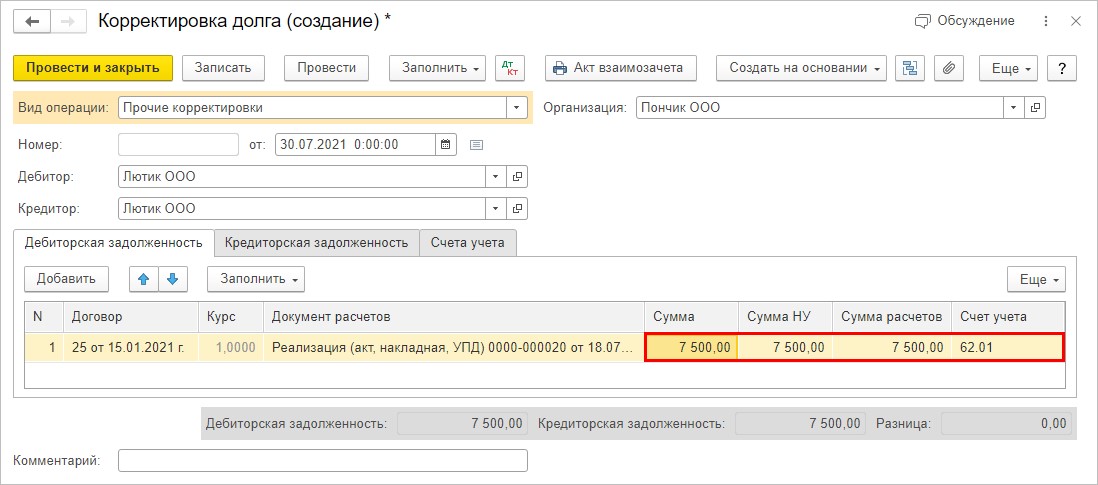

Шаг 6. Данные на вкладке «Дебиторская задолженность» удалите и оставьте сумму зачета на вкладке «Кредиторская задолженность» 7500 руб. на счете 76.06 «Расчеты с прочими покупателями и заказчиками».

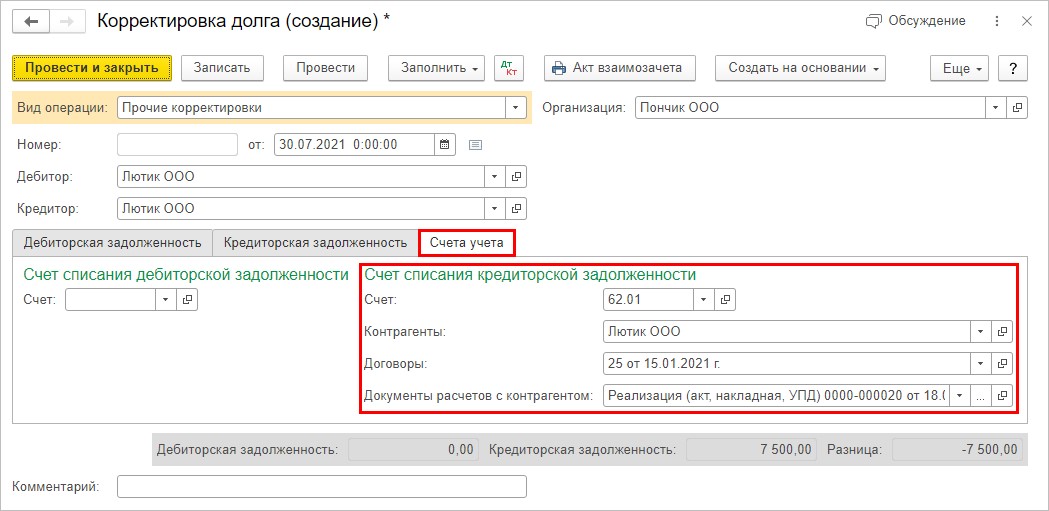

Шаг 7. На закладке «Счет учета» заполните данные в разделе «Счет списания кредиторской задолженности»:

• счет – 62.01 «Расчеты с покупателями и заказчиками»;

• контрагент – ООО «Лютик».

Укажите договор и документы расчета с покупателем.

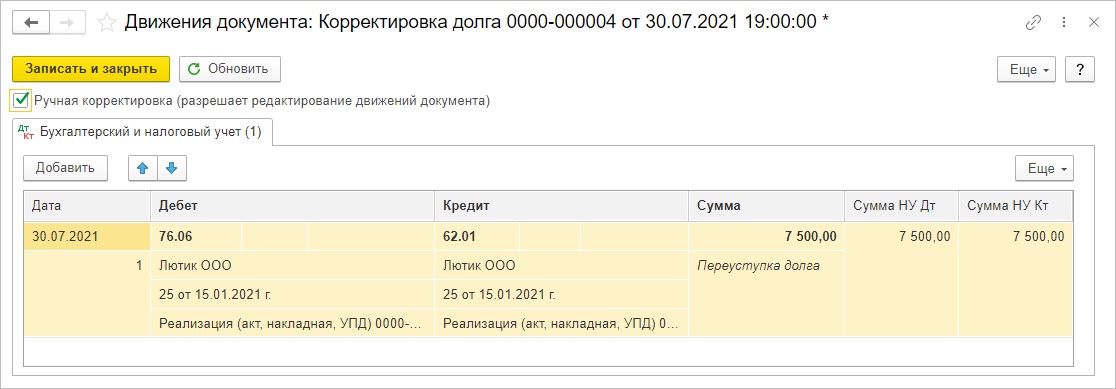

Проверив данные, нажмите «Провести» и проверьте проводки, сформированные документом «Корректировка долга».

В результате сформирована проводка с содержанием операции «Переуступка долга» на сумму 7500 руб.

Сумма 7500 руб. отражена как в бухгалтерском, так и в налоговом учете.

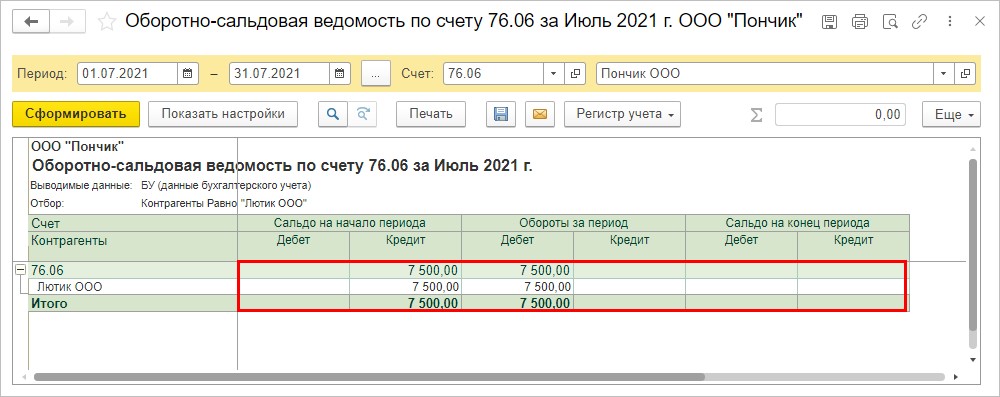

Шаг 8. Сформируйте «Оборотно-сальдовую ведомость по счету 76.06».

Сумма премии покупателю зачтена в счет платежа за поставку в июле.

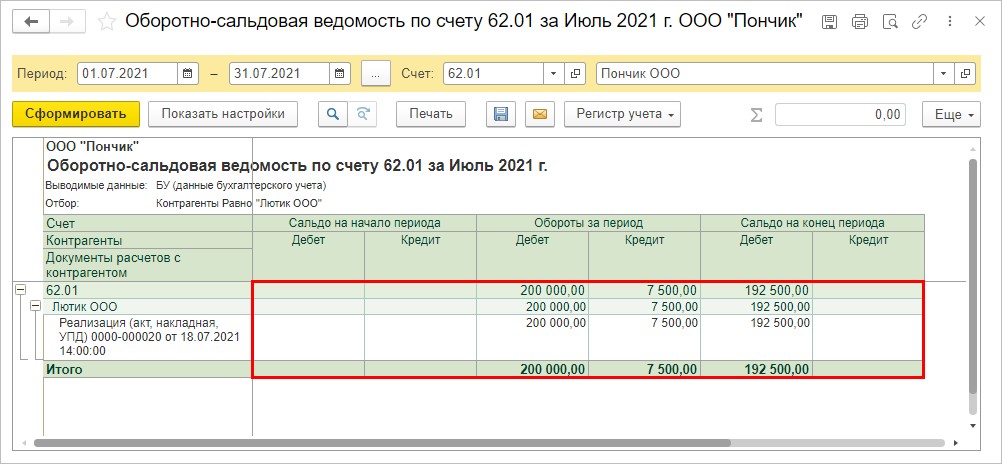

Шаг 9. Сформируйте «Оборотно-сальдовую ведомость по счету 62.01».

Сумма долга за товары, купленные покупателем ООО «Лютик» у ООО «Пончик» на сумму 200000руб. в июле, уменьшена на сумму зачтенной премии покупателя – 7500 руб. Сумма к оплате ООО «Лютик» за товар составила 192500 руб.

Отражение премии покупателю в отчетности

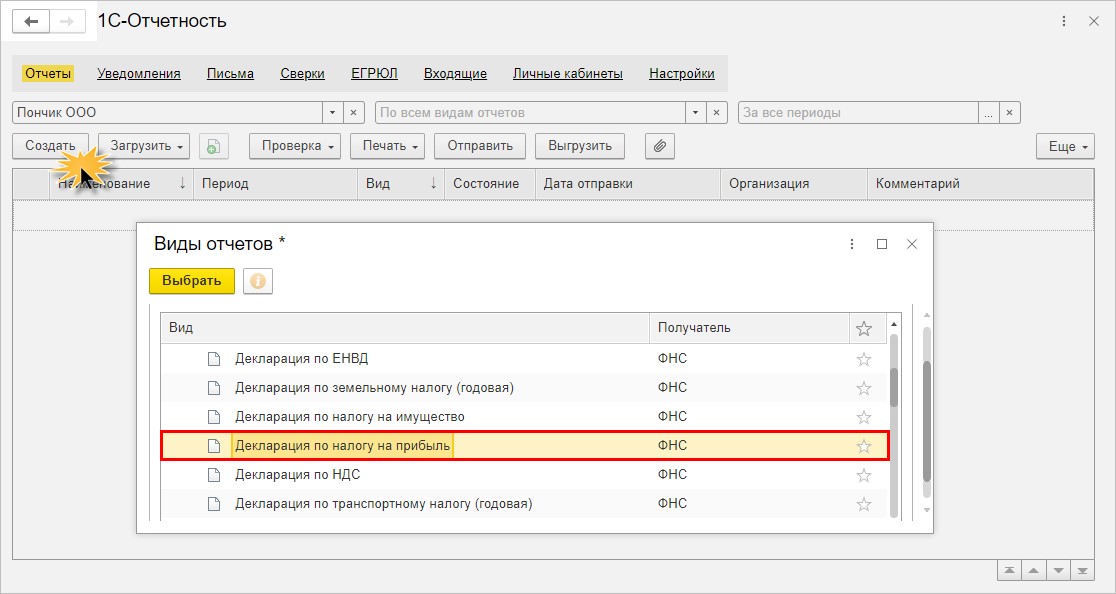

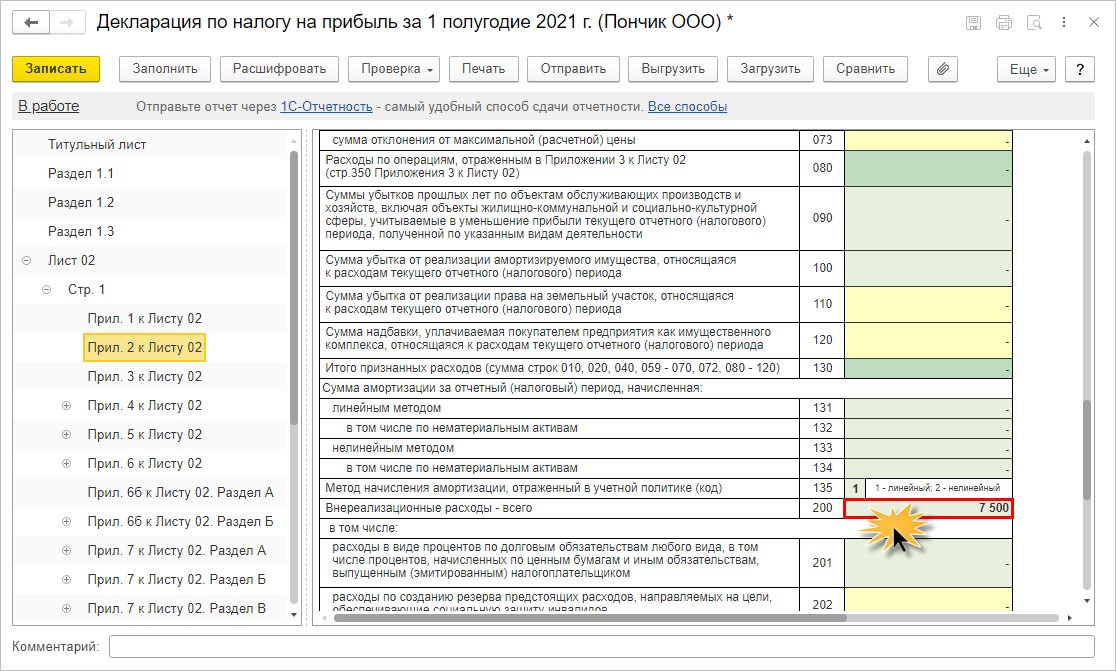

Посмотрим, как отразилась сумма премии покупателю в Декларации по налогу на прибыль.

Шаг 1. Перейдите в раздел «Отчетность» - «Регламентированная отчетность» и создайте новый отчет, выбрав в списке «Декларация по налогу на прибыль».

Премия покупателю за объем закупок без изменения цены товаров в декларации по налогу на прибыль отражается по строке 200 «Внереализационные расходы» Приложения № 2 к Листу 02. В нашем примере сумма 7500 руб. – премия покупателю ООО «Лютик».

Нажмите правой кнопкой мышки на ячейке и посмотрите детализацию – «Расшифровать».

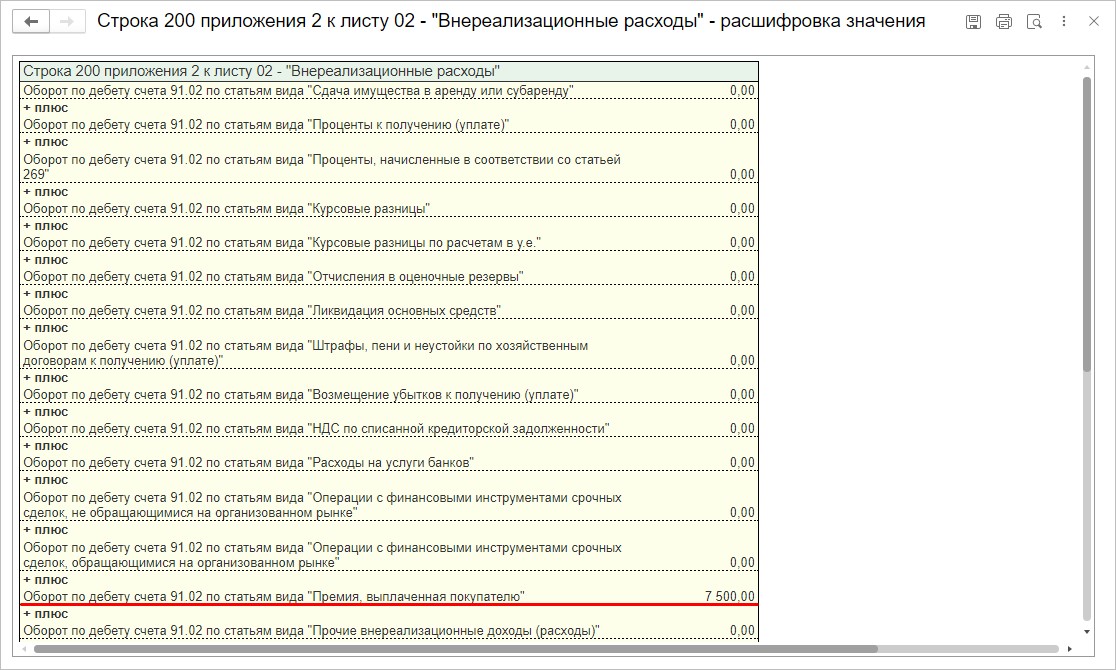

В расшифровке строки 200 «сидит» наша премия покупателю за объемы продаж, в составе внереализационных расходов – оборот по дебету счета 91.02 по статьям вида «Премия, выплаченная покупателю».

Поэтому, вне зависимости от того перечислил поставщик премию или зачел в счет оплаты приобретенного товара покупателем, сумма фиксируется документом начисления премии покупателю, а именно «Операцией, введенной вручную».

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Подскажите. Организация (поставщик) предоставил покупателю финансовую премию за выполнение объемов закупки за определенный период (квартал). После чего клиент вернул часть товара (не тварный вид, брак). Как правильно отразить корректировку ранее предоставленной фин.премии? 1. ДС на уменьшение предоставленной премии, сославшись на документы корректировки реализации (кор.с/ф)? 2. Оформлением акта на предоставление финансовой премии с общим перечнем номенклатуры, согласно ДС и указать в акте документ (КСФ) и сумму корректировки премии с минусом? 3.Третий вариант, можем ли предоставить акт финансовой премии, если в заданном периоде (когда был возврат) данную позицию клиент не пробрел, т.е. в акте фин премии будет только корректировка премии (с связи с возвратом), сумма будет указана с минусом. Какой вариант верный? Или можно использовать все три варианта?