Учет спецодежды и спецоснастки согласно ФСБУ 5/2019 «Запасы» в 1С: Бухгалтерии ред. 3.0

- Опубликовано 14.05.2021 08:23

- Автор: Administrator

- Просмотров: 24833

15 ноября 2019 г. Приказом Минфина РФ №180н был утверждён новый федеральный стандарт бухгалтерского учёта ФСБУ 5/2019 «Запасы», который применяется, начиная с бухгалтерской отчётности за 2021 год. Введение этого документа повлекло за собой многочисленные изменения в учете. Будем рассматривать их постепенно. Начнем со спецодежды и спецоснастки, поговорим о них далее в этой публикации.

В соответствии с новым стандартом спецодежда и спецоснастка признаются в качестве запасов в том случае, если их срок полезного использования составляет не более 1 года.

Ранее при применении ПБУ 5/01 организации имели право выбрать способ отражения расходов для такой спецодежды, как равномерное списание в течение срока использования, так и единовременное включение их стоимости в затраты предприятия.

Начиная с 2021 года положениями нового стандарта предусмотрено лишь единовременное списание с дальнейшим контролем движения спецодежды на забалансовых счетах.

При этом спецодежда и спецоснастка со сроком полезного использования более 12 месяцев в качестве запасов не признается.

Однако согласно п. 2 ФСБУ 5/2019 организация может не применять новый Стандарт и признавать спецодежду (спецоснастку) в качестве расходов периода, в котором были понесены затраты на ее приобретение, если выполняется одно из двух условий:

1) организация является микропредприятием и вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность;

2) спецодежда (спецоснастка) предназначена для управленческих нужд организации.

Рассмотрим приобретение спецодежды с учётом нового стандарта ФСБУ 5/2019 в программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0.

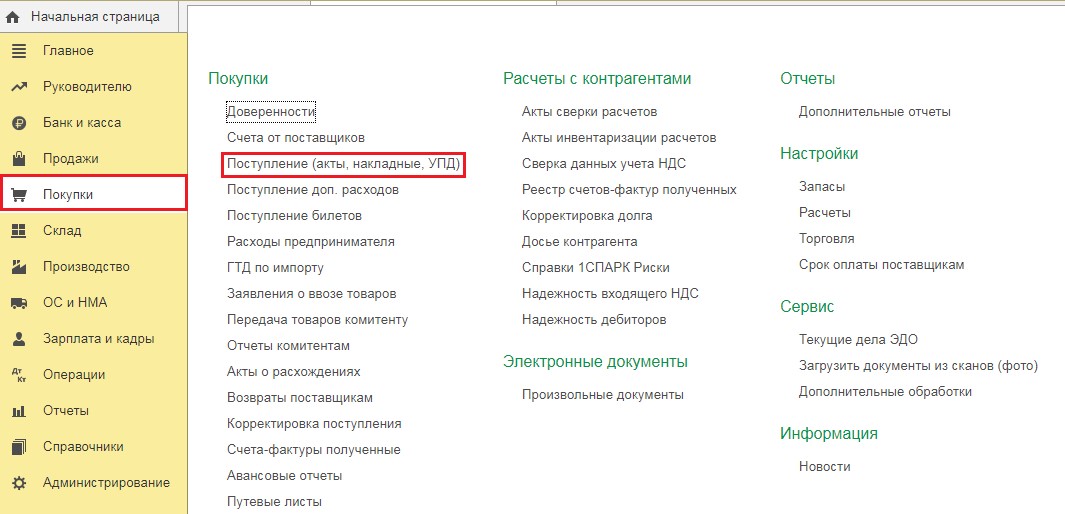

Перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)».

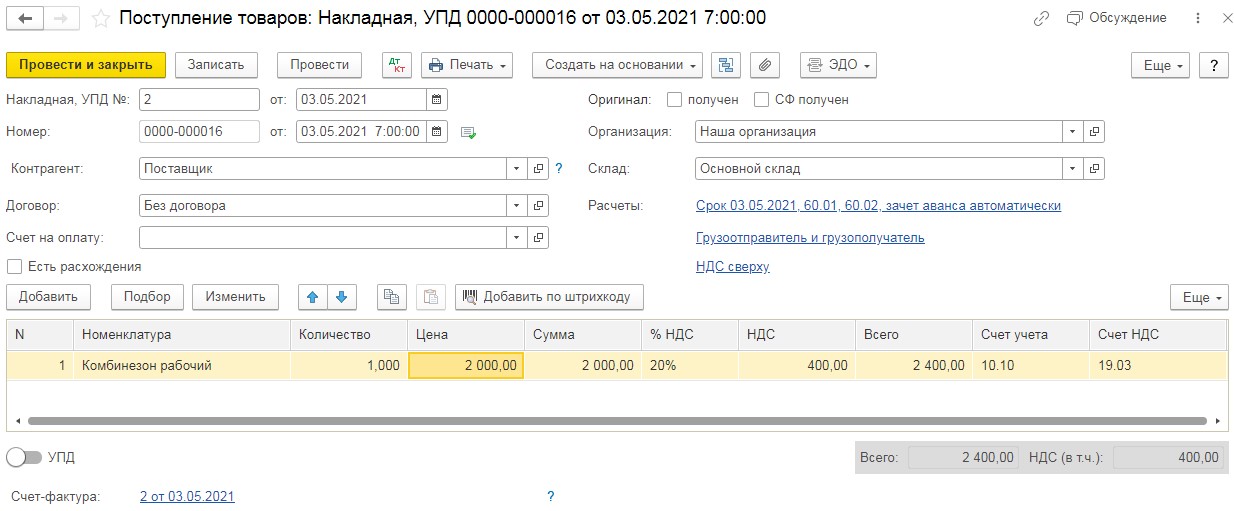

В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего меню выберем «Товары (накладная, УПД)». Заполним шапку документа данными первичных документов и перейдём к табличной части документа.

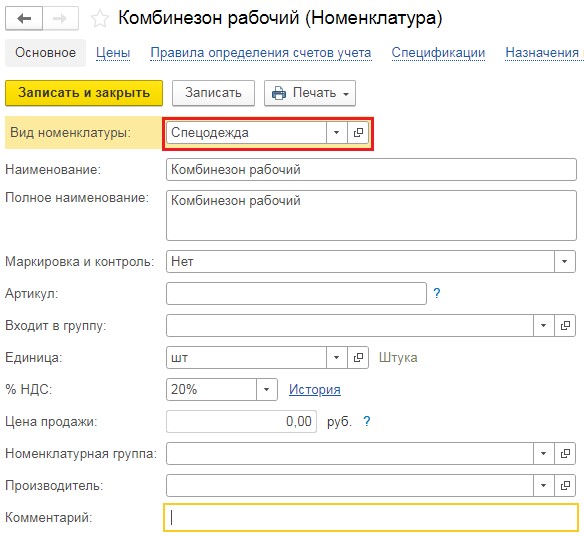

Введём новую позицию номенклатуры с видом номенклатуры «Спецодежда».

Затем выберем созданную позицию в документ, укажем количество и стоимость. При этом счёт учёта будет 10.10. Заполненный документ будет выглядеть следующим образом:

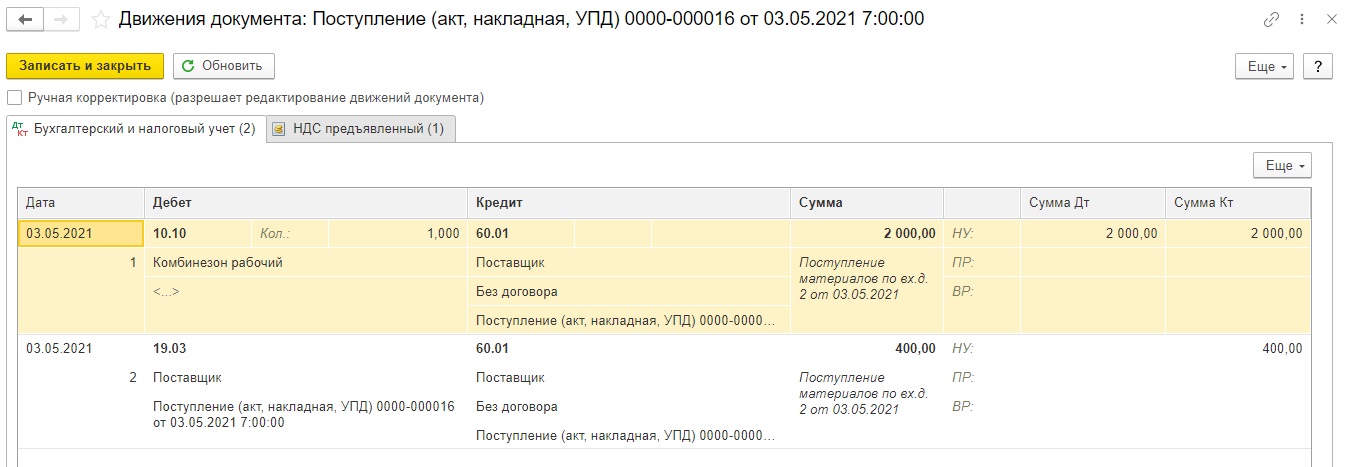

Проведённый документ создаст проводки:

Дт 10.10 Кт 60.01 на сумму 2000 рублей;

Дт 19.03 Кт 60.01 на сумму НДС 400 рублей.

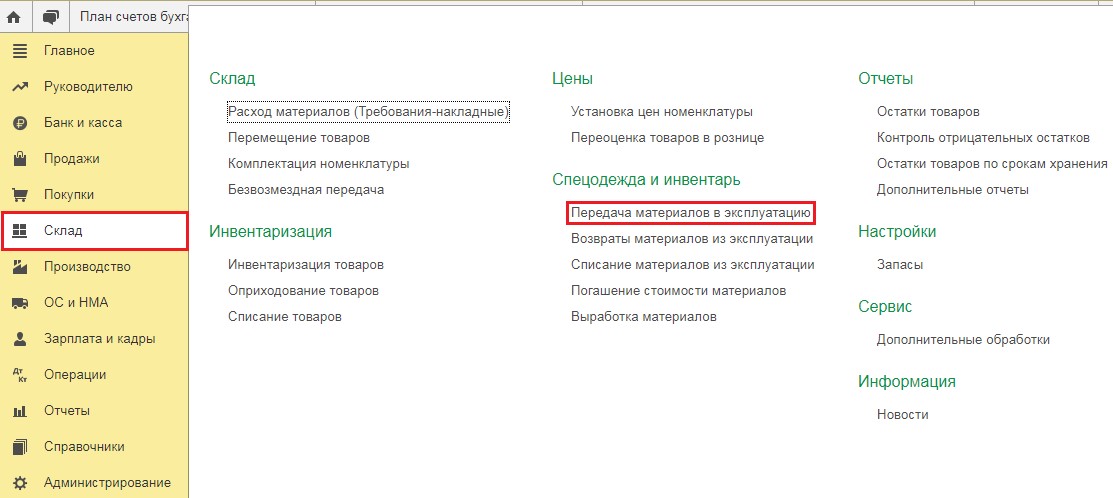

Следующим этапом будет передача спецодежды сотруднику, которая отражается при помощи документа «Передача материалов в эксплуатацию». Его можно ввести в разделе «Склад» или путём ввода на основании документа покупки.

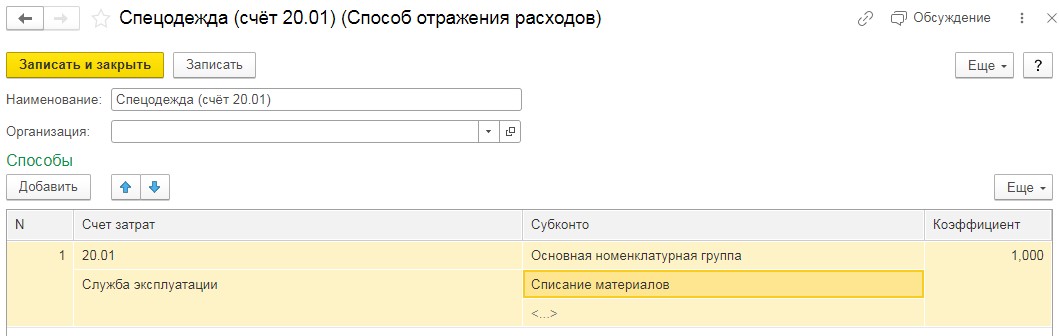

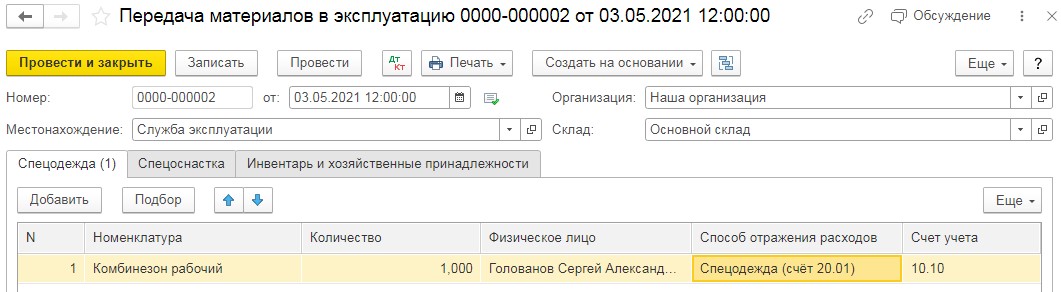

В документе «Передача материалов в эксплуатацию» мы будем заполнять вкладку «Спецодежда». Выберем на ней ранее купленный комбинезон, укажем количество и ответственное лицо. В колонке «Способ отражения расходов» введём новый способ с отнесением затрат на счёт учёта производства и статьёй затрат «Списание материалов».

Выберем созданный способ в документ и проведём его. Заполненный документ будет выглядеть следующим образом:

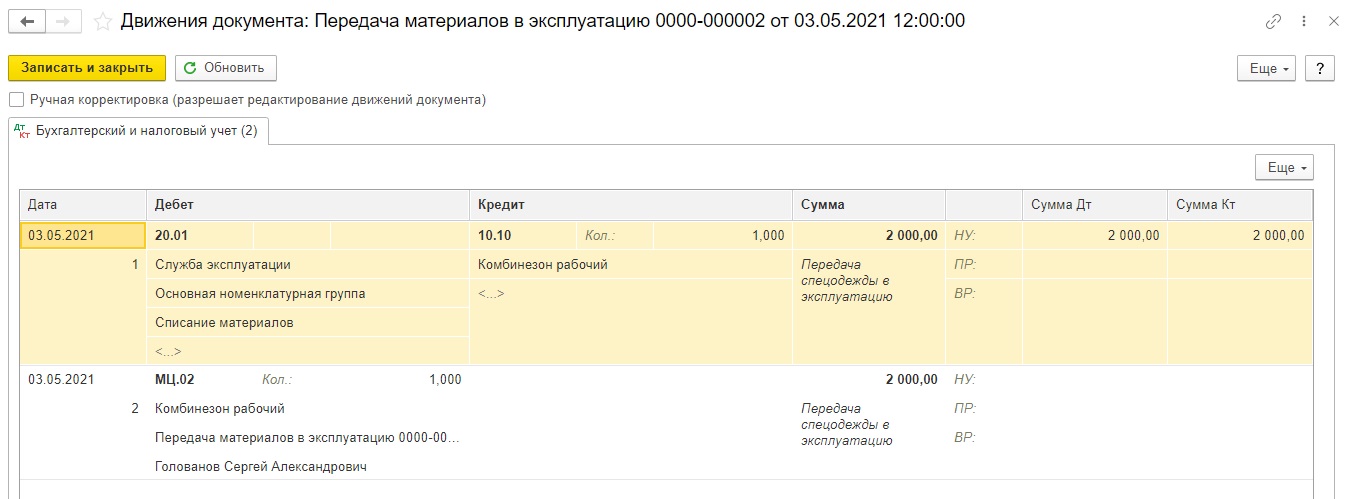

Проведённый документ сформирует следующие проводки:

Дт 20.01 Кт 10.10 на сумму 2000 рублей;

Дт МЦ.02 на сумму 2000 рублей с указанием ответственного лица.

До 2021 года проведение данного документа предусматривало наличие ещё одной проводки – это Дт 10.11.1 Кт 10.10, что означало передачу спецодежды в эксплуатацию. Сейчас же такой проводки мы не видим, в связи с тем, что отражаем спецодежду в составе запасов.

Помимо того, что изменилось отражение новой спецодежды в учёте, согласно нового стандарта, если по состоянию на 01.01.2021г. на балансе организации в остатках числится спецодежда или спецоснастка, то в учёте необходимо отразить последствия изменения учётной политики в связи с началом применения нового ФСБУ.

Как проверить наличие остатков на 01.01.2021г.?

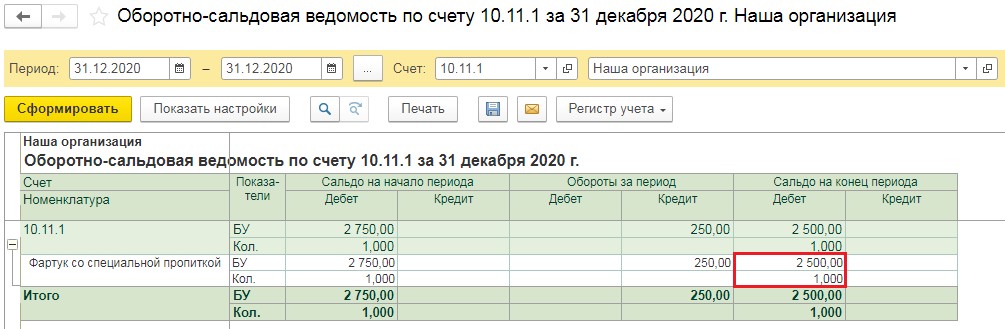

Сформировать оборотно-сальдовую ведомость по счёту 10.11.1.

По отчёту видно, что нами ранее был приобретён фартук со специальной пропиткой за 2750 рублей. При его передаче в эксплуатацию в программе было выбрано признание стоимости спецодежды в составе затрат ежемесячно. В следствие чего произошло списание на 250 рублей, и на 01.01.2021г. остаток суммы составил 2500 рублей.

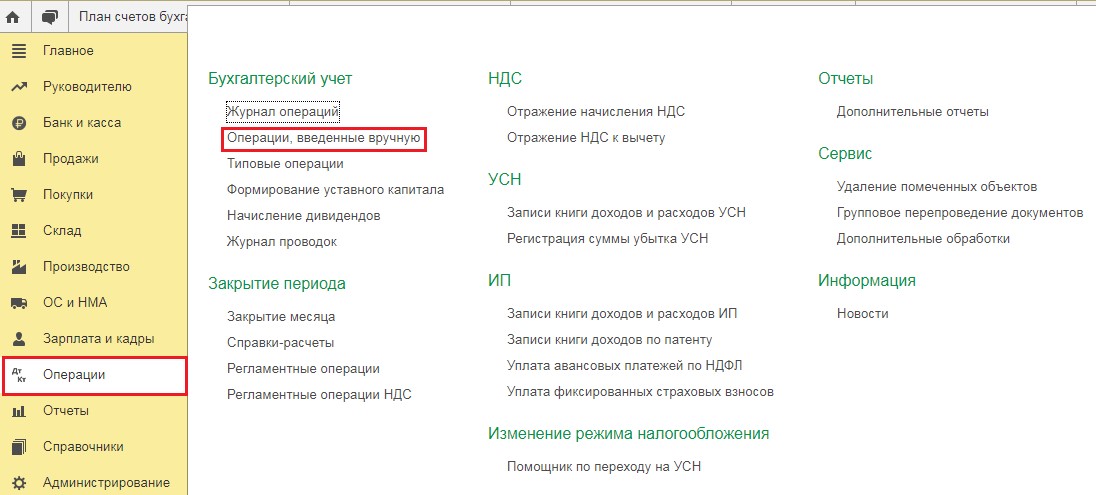

Скорректируем остатки по спецодежде в связи с применением нового стандарта. Для этого перейдём в раздел «Операции» и выберем пункт «Операции, введённые вручную».

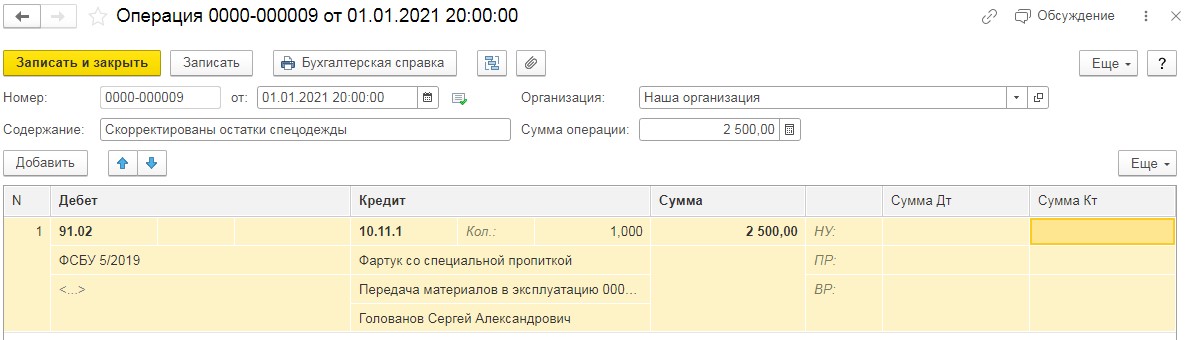

В открывшемся окне следует нажать на кнопку «Создать», а затем из выпадающего списка выбрать «Операция». Введём корреспонденцию счетов: Дт 91.02 Кт 10.11.1 с указанием количества и суммы по остатку.

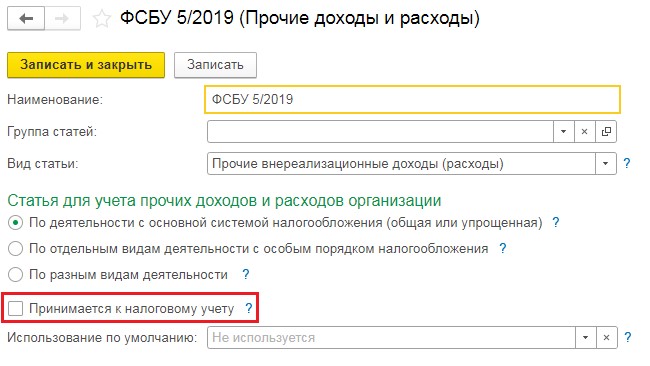

Для счёта 91.02 в справочнике «Прочие доходы и расходы» следует создать новую статью, которая не будет иметь отражения в налоговом учёте, так как согласно налоговому законодательству спецодежда, переданная в эксплуатацию до 01.01.2021г., должна списываться в том порядке, который был принят при передаче её в эксплуатацию. Соответственно в налоговом учёте наш фартук продолжит списание по месяцам.

Федеральный стандарт бухгалтерского учёта ФСБУ 5/2019 «Запасы» регулирует учёт материалов, товаров, готовой продукции и незавершённого производства. Сложно рассмотреть все изменения в одной статье. Поэтому обзор других нововведений ожидайте в наших будущих публикациях.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Здравствуйте.

Если срок использования актива менее 12 месяцев, то продолжаете использовать на счете 10″Материалы»

Если срок использования актива более 12 месяцев, и стоимость ниже лимита, установленного в учетной политике, то учитываете, как малоценное оборудование на счете 10.21.

С 2022года нельзя использовать вид номенклатуры "спецодежда" и соответственно учёт уже будет не на счёте 10. Как проводить в учёте спецодежду с 01.01.22? И можно ли передавать спецодежду с разным размерный рядом одному из сотрудникоу, например старшему кладовщику?

Добрый день. По спецодежде со сроком носки более 12 месяцев алгоритм работы не менялся. Новое ФСБУ "Запасы" касается только спецодежды со сроком носки до 1 года.

Добрый день. Если ведётся учёт разниц, то да. Если применяете балансовый метод, то нет.