Что нужно сделать перед заполнением отчетности в 1С, чтобы избежать ошибок

- Опубликовано 01.07.2013 22:37

- Автор: Administrator

- Просмотров: 29818

Иногда бывает так, что после автоматического заполнения декларации мы видим совсем не те цифры, которые должны там быть. Большинство людей в этой ситуации ругают "глупую" программу и со вздохом начинают заполнят отчет вручную. Однако в некоторых ситуациях нужно просто правильно подготовить данные, хранящиеся в программе. В этой статье я постараюсь подробно описать, какие действия стоит предпринять, прежде чем заполнять декларации.

Первым делом, необходимо помнить, что при обработке данных за отчетный период Вы не должны случайно изменить данные уже закрытых периодов. Для того, чтобы это предотвратить, нужно установить в программе дату запрета редактирования. В программе 1С: Бухгалтерия это делается в меню

Сервис -> Управление пользователями и доступом -> Дата запрета изменения данных

Конечно, установку даты запрета желательно делать сразу после сдачи очередной отчетности, чтобы никто уже не мог случайно что-то исправить. Но если она не была установлена вовремя, то лучше сделать это поздно, чем никогда.

В том случае, если Вы будете сдавать отчетность для какого-то предприятия из 1С впервые, необходимо проверить правильность заполнения всех его кодов и регномеров в справочнике "Организации".

Следующим обязательным этапом является перепроведение всех документов за отчетный период. В 1С: Бухгалтерии это можно сделать несколькими способами.

Способ №1:

выбираем пункт меню Операции-> Проведение документов. Если Вы не видите такого пункта, то Вам необходимо переключить интерфейс на "Полный". Делается это в меню

Сервис - > Переключить интерфейс.

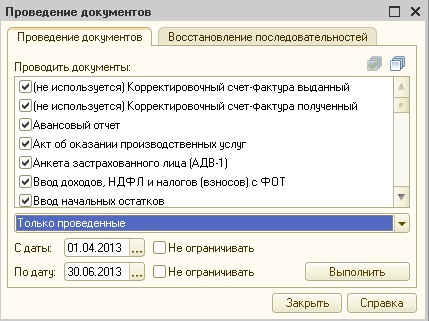

В открывшемся окне указываем период, за который нужно перепровести документы, все остальные настройки оставляем без изменений. Форма должна выглядеть следующим образом:

Основные плюсы этого способа:

- возможность указать даты начала и окончания периода, благодаря чему становится возможным обрабатывать документы помесячно или за любые другие короткие периоды;

- возможность выбрать виды проводимых документов, в том случае, если нет необходимости перепроводить абсолютно все.

Но у этого способа есть и минус - нет возможности выбрать организацию, и программа перепроводит все документы по всем юрлицам за выбранный период.

Обращаю Ваше внимание на то, что обработка документов не прекращается в случае невозможности провести какой-то из документов, информация об ошибке будет выведена в виде служебного сообщения, но перепроведение документов продолжится. Потом нужно будет обязательно распечатать все служебные сообщения и исправить ошибки.

Способ №2:

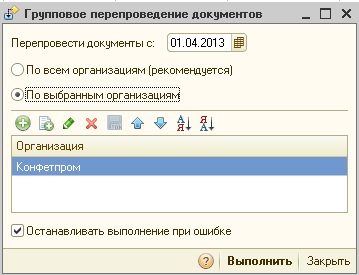

выбираем пункт меню Сервис -> Групповое перепроведение документов.

Как видно на рисунке, в данном случае нет возможности перепровести документы, например, только за апрель. Программа будет проводить все документы, имеющиеся в программе, начиная с 1 апреля, а это может занять долгое время. Другим минусом является невозможность выбрать виды проводимых документов.

Однако, в случае использования этого способа, Вы сможете перепровести документы только по одному юрлицу.

Таким образом, эти 2 способа дополняют друг друга, поэтому нужно знать о каждом из них и использовать наиболее оптимальный в каждой ситуации.

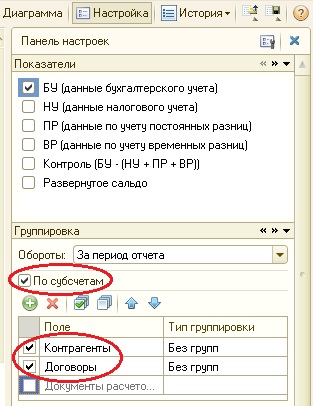

После того, как документы перепроведены, нужно обязательно сформировать оборотно-сальдовые ведомости по счетам 60 и 62, при этом их нужно детализировать по субсчетам, контрагентам и договорам.

Теперь нужно внимательно просмотреть сформированный отчет и убедиться в том, что в сальдо нет отрицательных (красных) сумм. Они могут появится в результате неправильного отражения или зачета авансов. В том случае, если такие суммы есть, нужно расшифровать строку отчета и в карточке посмотреть, после проведения какого из документов появилась "краснота". Возможно, где-то неправильно указан счет авансов или выбрана настройка "не зачитывать авансы" в документах поступления и реализации.

Все красные суммы нужно обязательно убрать, это очень важно для корректного расчета НДС и заполнения актов сверок по договорам.

Затем точно также, с детализацией по субсчетам, нужно сформировать оборотно-сальдовые ведомости по счетам 10, 41 и 43. Здесь тоже не должно быть отрицательных остатков. В данном случае они могут появится, например, если ошибочно ввели поступление материалов, которые потом списали в полном объеме, а уже после этого исправили ошибку в поступлении. К примеру, в поступлении указали 5 шт, списали 5 шт, а потом исправили поступление на 3 шт. В итоге, остаток получился отрицательным (-2 шт).

В большинстве случаев при перепроведении документов в такой ситуации программа бы "заругалась" на документ списания и не провела бы его. Но в то же время возможен вариант, что проводки документа списания корректировались вручную, тогда программа его перепровести не сможет и в оборотно-сальдовой ведомости мы увидим отрицательные остатки.

И только после того, как "оборотки" будут в порядке, можно выполнять регламентные операции по НДС (формирование счетов-фактур на аванс и др.) и проводить закрытие месяца. Возможно, если ошибок было слишком много, может потребоваться еще одно перепроведение документов перед тем, как закрывать месяц.

Ну и уже после того, как месяц будет закрыт, необходимо еще раз посмотреть общую оборотно-сальдовую ведомость и проверить, что все счета, которые должны были закрыться, имеют нулевое сальдо. При этом обращаю Ваше внимание, что нужно проверять не только данные бухгалтерского учета, но также и налогового, т.к. декларация по налогу на прибыль заполняется исключительно по данным налогового учета.

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии