Реализация с НДС для организации на УСН в программе 1С: Бухгалтерия предприятия 8

- Опубликовано 23.12.2016 10:25

- Автор: Administrator

- Просмотров: 36407

В последнее время очень часто мне стали задавать вопросы, связанные с учетом НДС при применении УСН. Бывает так, что организации, применяющие спецрежимы, вынуждены пойти на уступки покупателю и предоставить документы с выделенным НДС. Какими последствиями это чревато для «упрощенцев», и как отразить данные операции в 1С: Бухгалтерии предприятия 8, поговорим в данной статье.

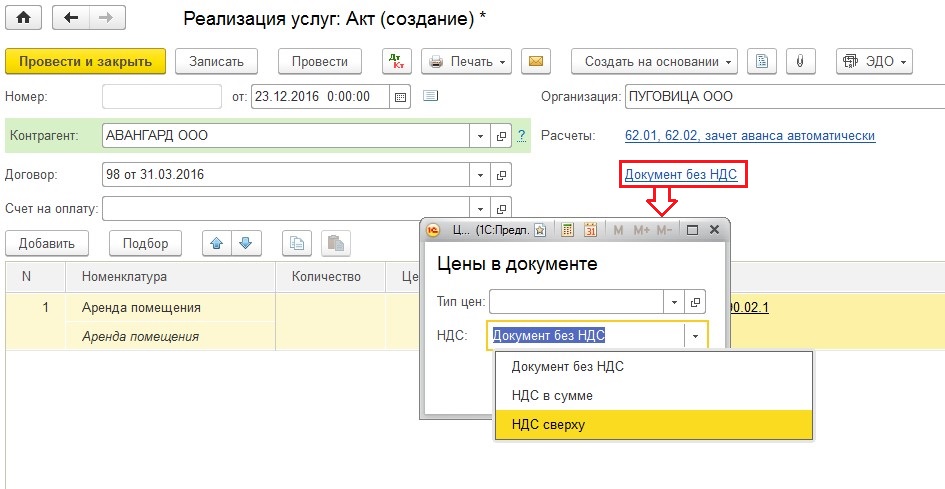

Первым делом, для отражения факта реализации (в нашем случае услуг) создаем новый акт (вкладка «Продажи» - «Реализация (акты, накладные)»). Заполняем требуемую информацию и щелкаем по ссылке «Документ без НДС» (данная настройка установлена автоматически для организаций на УСН), меняем значение на «НДС в сумме» или «НДС сверху».

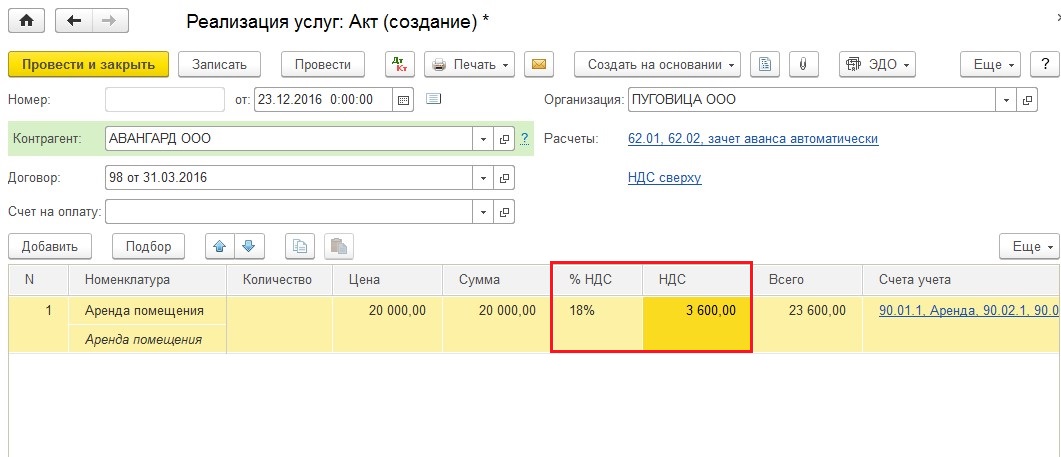

После изменения способа учета НДС в табличной части появляются колонки для указания процента и суммы налога.

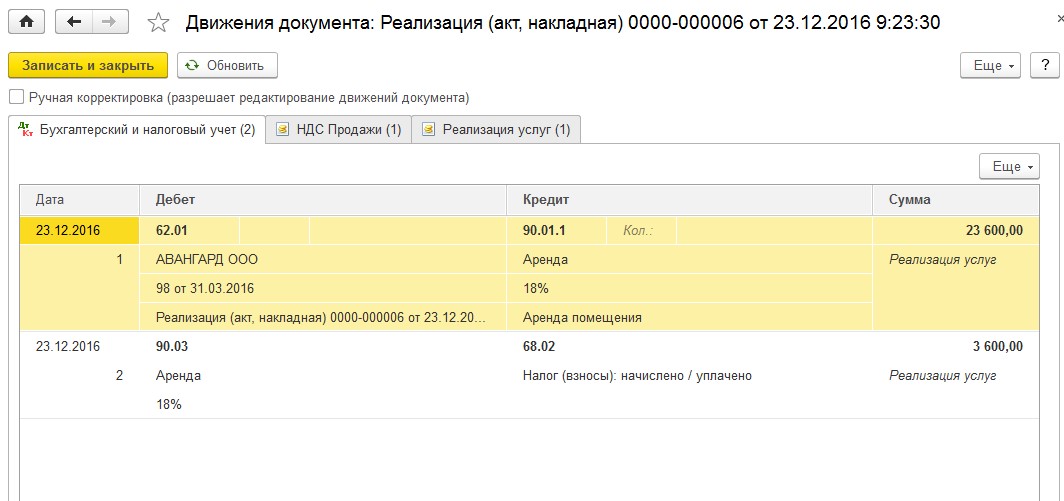

Проводим документ и видим, что сформирована проводка по начислению НДС на счет 68.02.

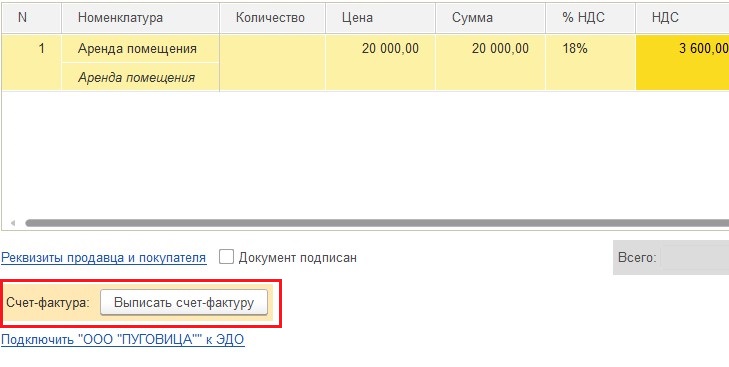

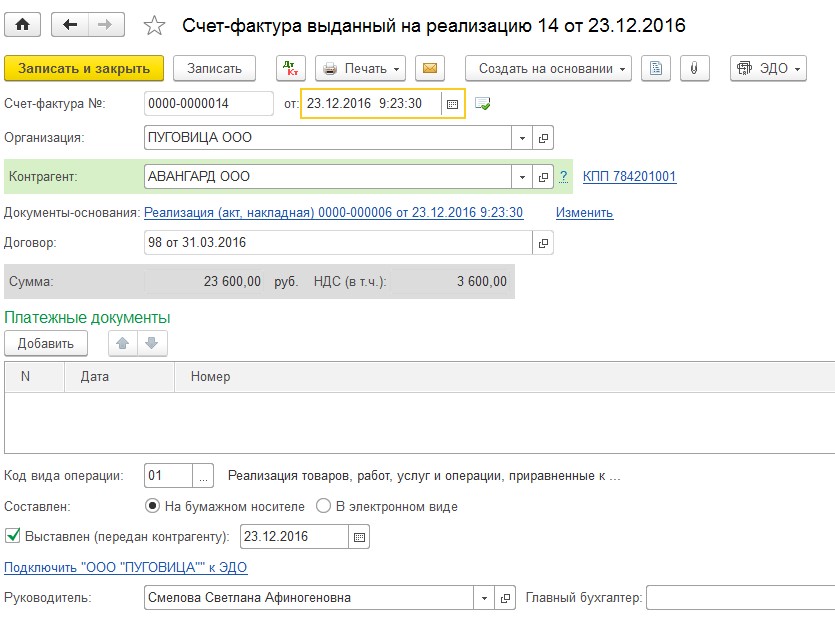

Также необходимо обязательно выписать счет-фактуру.

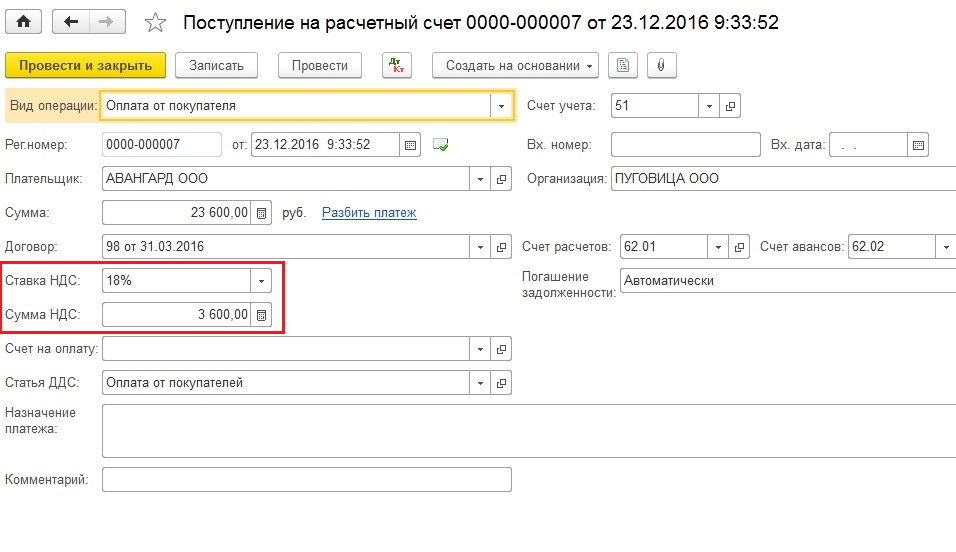

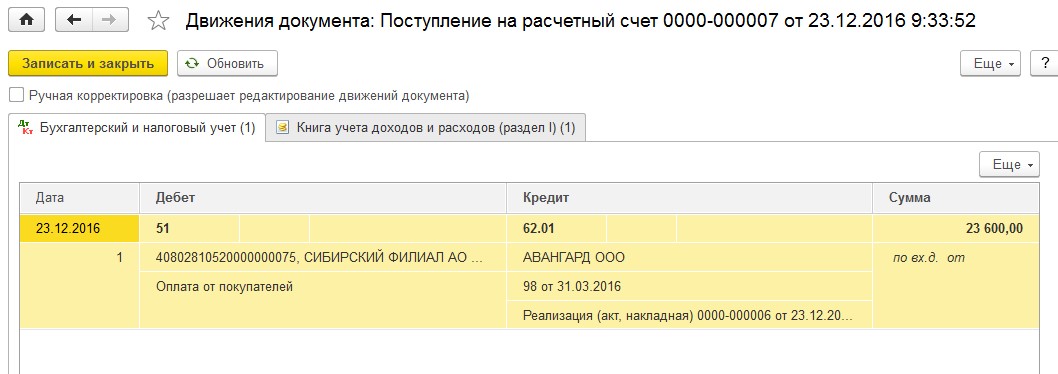

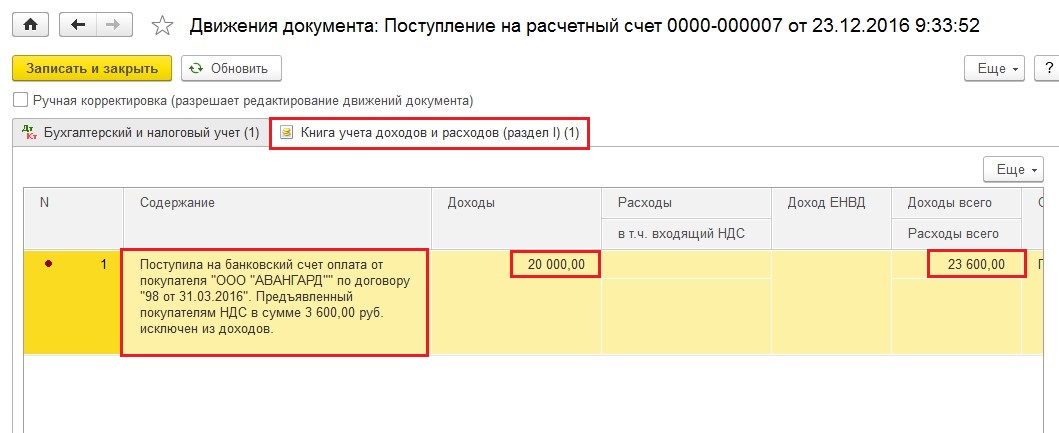

Теперь я хочу обратить ваше внимание на один важный момент: полученный от покупателя НДС не должен включаться в налоговую базу для расчета единого налога при применении УСН. Это значит, что из суммы оплаты, поступившей от покупателя, для целей учета доходов в КУДиР мы должны исключить НДС. Давайте введем документ на поступление денежных средств, и посмотрим, как будет отражена данная операция в налоговом учете УСН.

Переходим в раздел «Банк и касса» и формируем документ «Поступление на расчетный счет».

От покупателя поступила сумма 23 600 руб.

Но если мы перейдем на вкладку «Книга учета доходов и расходов (раздел 1)», то увидим, что в доходах учтены лишь 20 000 руб. Информация об исключении НДС из суммы доходов есть в содержании операции.

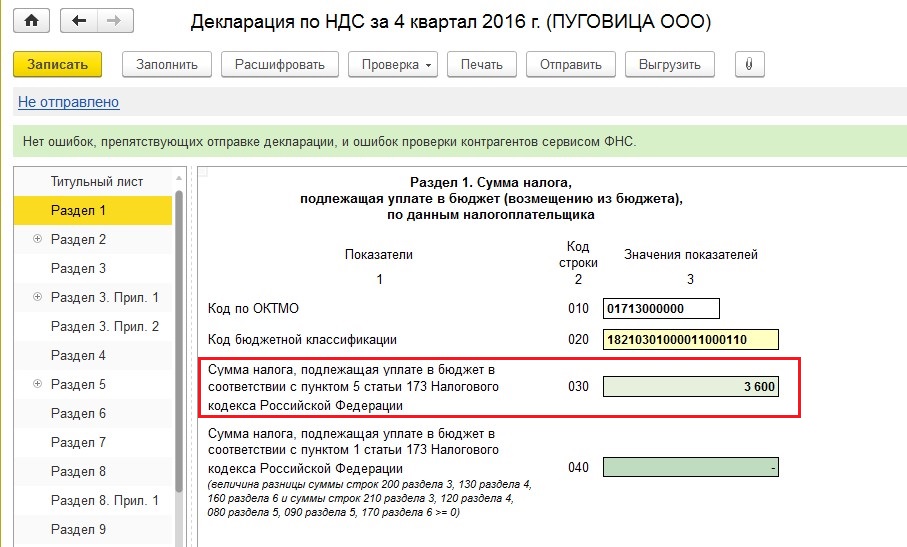

Если организация, применяющая УСН, выставила покупателю документы с выделенным НДС, то возникает обязанность предоставить в налоговый орган декларацию по итогам отчетного периода и уплатить данный налог в бюджет. Давайте разберемся, какие разделы в декларации по НДС должны быть заполнены. Переходим в раздел «Отчеты», создаем и заполняем новую декларацию.

Сумма налога, подлежащая уплате в бюджет, должна быть отражена в строке 030 раздела 1.

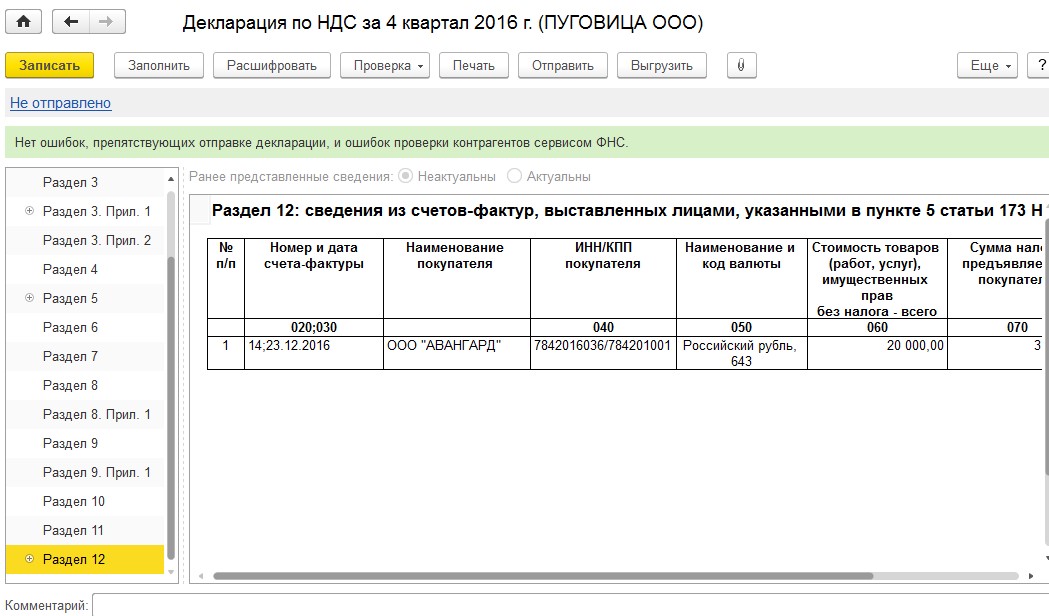

Также в данном случае заполняется раздел 12, т.к. организация не является плательщиком НДС в соответствии с законодательством.

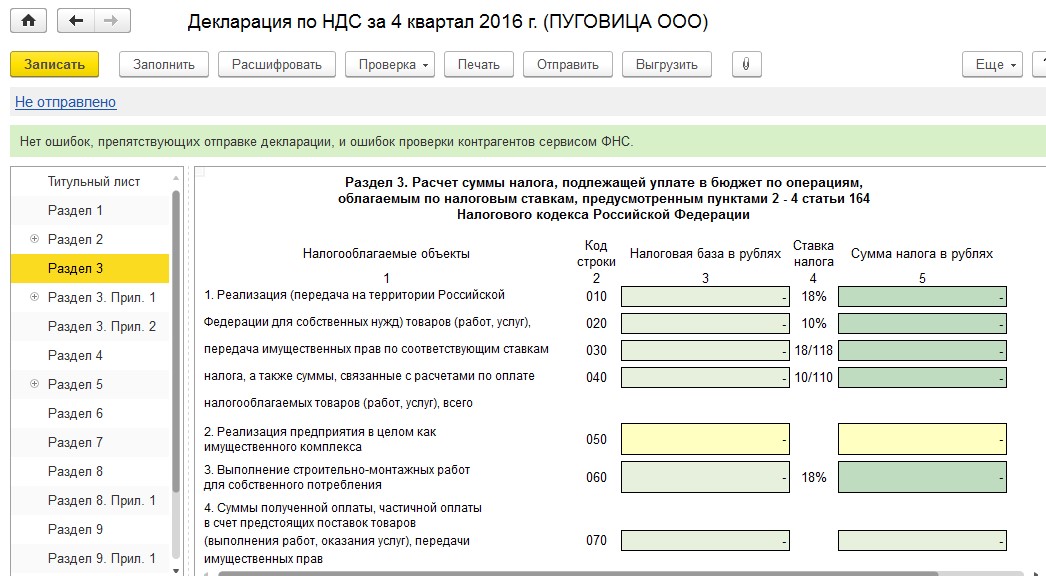

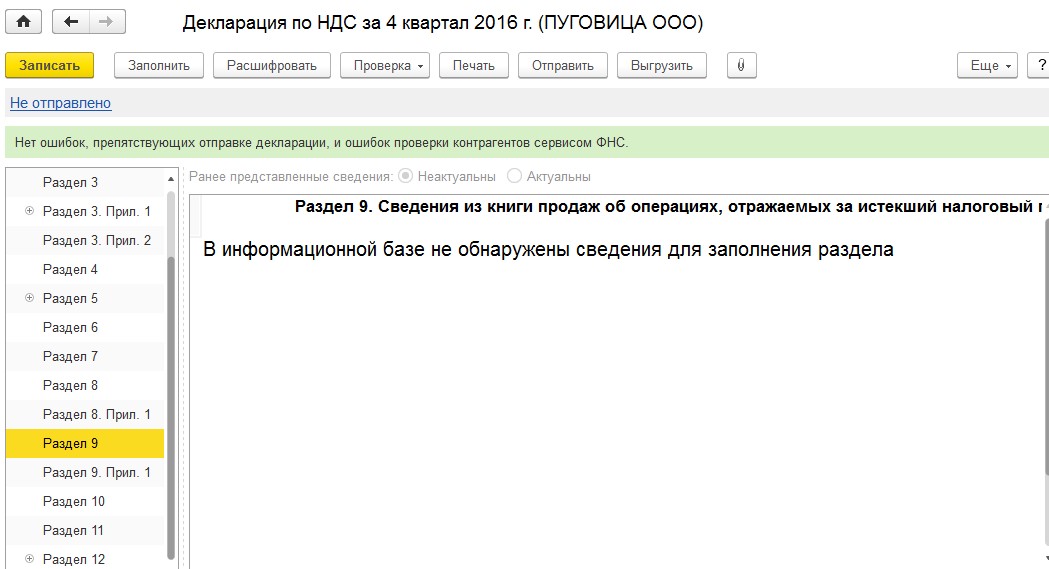

А вот разделы 3 и 9 для организации на УСН останутся пустыми.

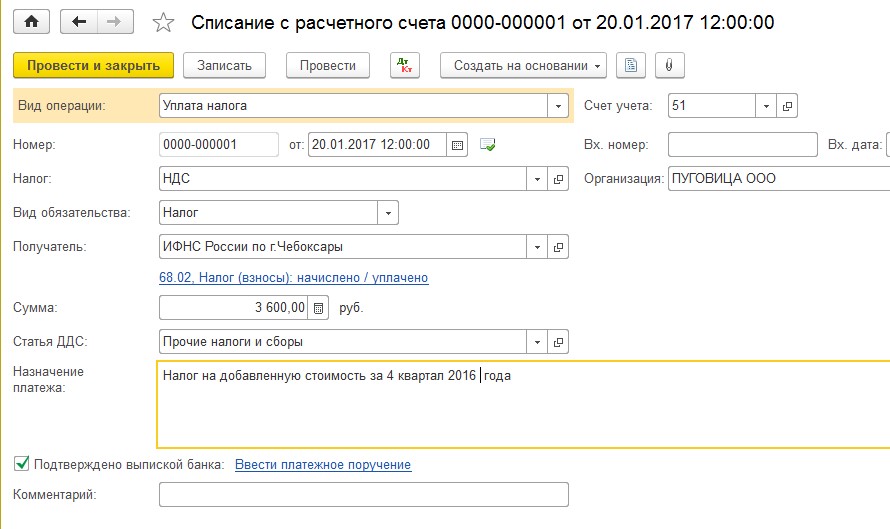

По итогам налогового периода исчисленный НДС нужно уплатить в бюджет, регистрируем данный факт документом «Списание с расчетного счета» с видом операции «Уплата налога».

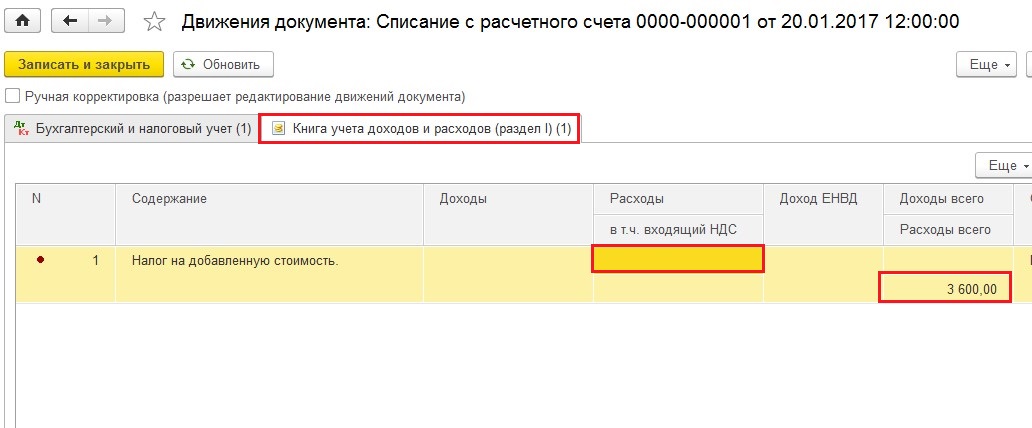

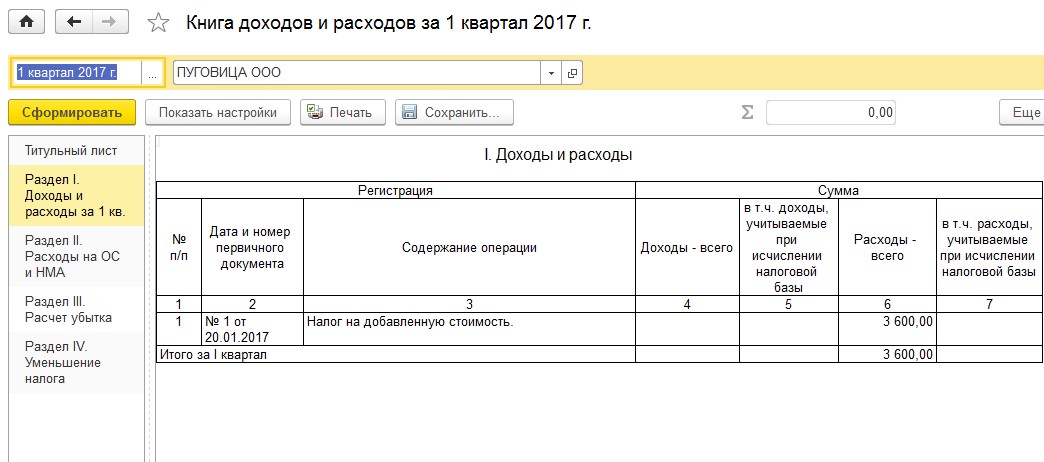

Сумма уплаченного НДС не учитывается в расходах для определение налоговой базы при расчете единого налога, поэтому при проведении документа по регистру «Книга учета доходов и расходов (раздел 1)» графа «Расходы» остается пустой, а заполняется только колонка «Расходы всего» (графа 6 книги учета доходов и расходов).

Автор статьи: Ольга Шулова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день!

Скопирую Вам ответ на эту тему непосредственно от разработчиков 1С:

"Начисление НДС и выставление покупателям счетов-фактур с НДС организациями, не являющимися плательщиками НДС в связи с применением специальных налоговых режимов, поддерживается в программе для операций реализации товаров и оказания услуг.

Выставление счетов-фактур на аванс для таких организаций при реализации собственных товаров и услуг экономически нецелесообразно , поскольку вычет такого НДС при зачете аванса реализацией не предусмотрен законодательств ом РФ."

Соответственно, учет НДС с авансов для организаций на УСН в программах 1С не автоматизирован . Можете вносить ручные корректировки в движения документов, но есть определенные риски с точки зрения законодательств а при исключении этого НДС из доходов и при последующем зачете НДС с аванса при реализации

Вы говорите: "Но если мы перейдем на вкладку «Книга учета доходов и расходов (раздел 1)», то увидим, что в доходах учтены лишь 20 000 руб. Информация об исключении НДС из суммы доходов есть в содержании операции."

У меня в доходы попадает сумма с НДС!

Ситуация следующая: покупатель оплачивает счет на аванс с НДС, мы выставляем счет-фактуру на аванс, реализацию еще не проводили.

Как быть? Почему исходящий НДС попадает в доходы?

Юлия, здравствуйте!

Я Вам хочу посоветовать почитать вот это обсуждение на форуме (скопируйте ссылку в браузер)

учетбеззабот.рф/ .../...

Вопрос неоднозначный, я написала, что именно меня смущает, но вот у нашей читательницы есть несколько иной опыт. Думаю, Вам будет интересно.

Но у меня есть вопрос, как быть при получении предоплаты от покупателя. СФ на аванс компания на УСН не высталвяет? Как отразить Поступление Дохода без учета НДС (для исчисления авансового платежа по усн)?

Если есть такая возможность, можете написать.