Заполнение расчета по страховым взносам с 2017 года

- Опубликовано 18.04.2017 21:13

- Автор: Administrator

- Просмотров: 61651

С 1 января 2017 года появился новый отчет «Расчет по страховым взносам» (по форме КНД 1151111), работа с которым вызывает много вопросов у наших читателей. В этой статье мы рассмотрим простой пример заполнения данного отчета в программах 1С. Разберемcя, как в таблицах отчета отражается начисленная зарплата и страховые взносы, что нужно учесть в том случае, если в отчетном периоде в вашей организации были начислены пособия за счет ФСС или вознаграждения по договорам ГПХ. Также укажем, начиная с каких релизов данный отчет доступен в различных конфигурациях 1С, а вы сможете проверить, нуждается ли ваша программа в срочном обновлении.

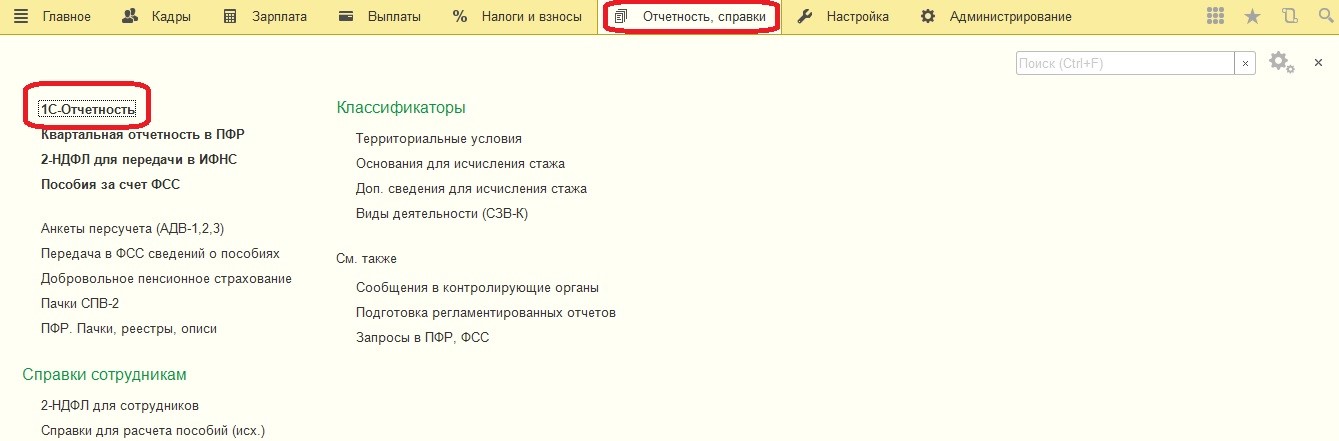

В 1С: Зарплата и Управление Персоналом 8 редакции 3.1 данный отчет появился с выходом релиза 3.1.2.139, а в 1С: ЗУП 8 редакции 2.5 – с релиза 2.5.115.1. Найти данный отчет можно в сервисе «1С-Отчетность» («Отчетность, справки» - «1С-Отчетность»).

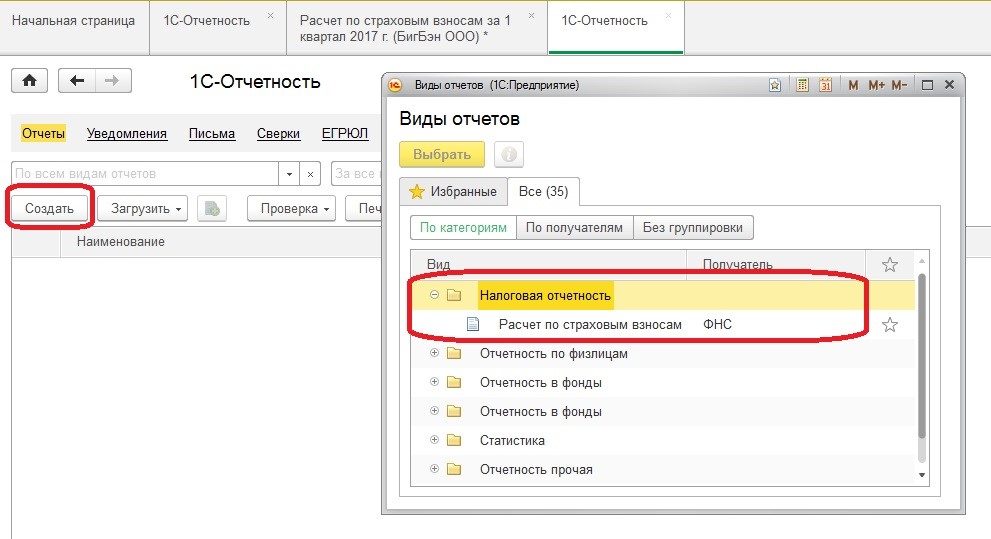

Нажимаем «Создать». Отчет необходимо искать в разделе «Налоговая отчетность».

В программных продуктах 1С: «Зарплата и управление персоналом 8» и 1С: «Бухгалтерия предприятия 8» отчет формируется автоматически по кнопке «Заполнить.

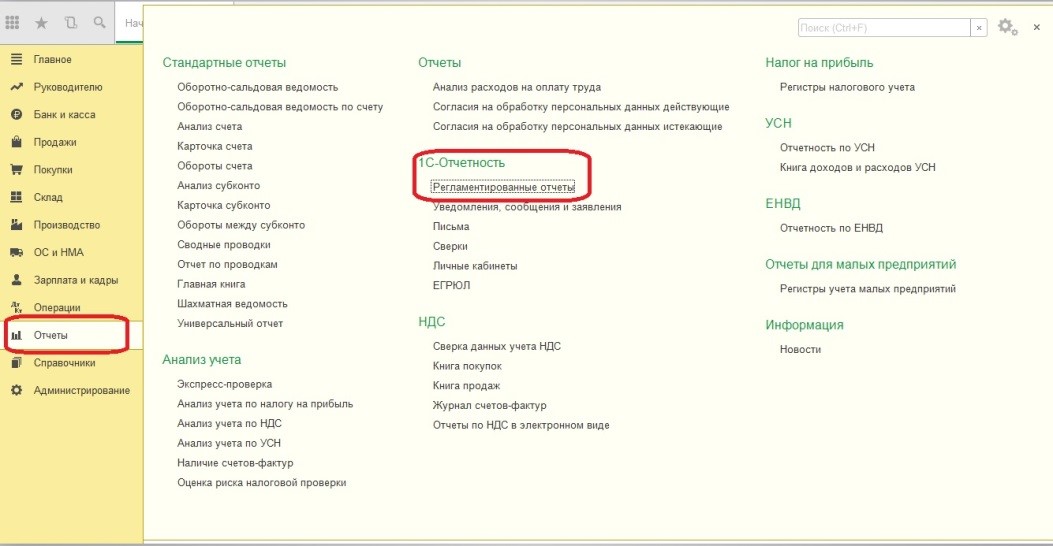

В 1С: Бухгалтерии предприятия 8 редакции 3.0 данный отчет появился с выходом релиза 3.0.46.16. Найти его можно в разделе «Отчеты» - «Регламентированная отчетность».

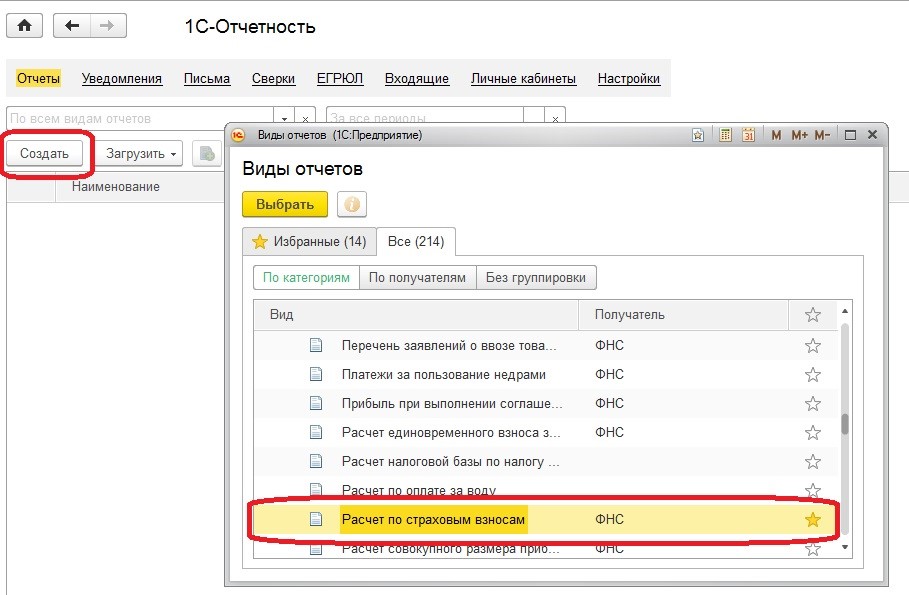

Нажимаем «Создать», также переходим в раздел «Налоговая отчетность» - «Расчет по страховым взносам».

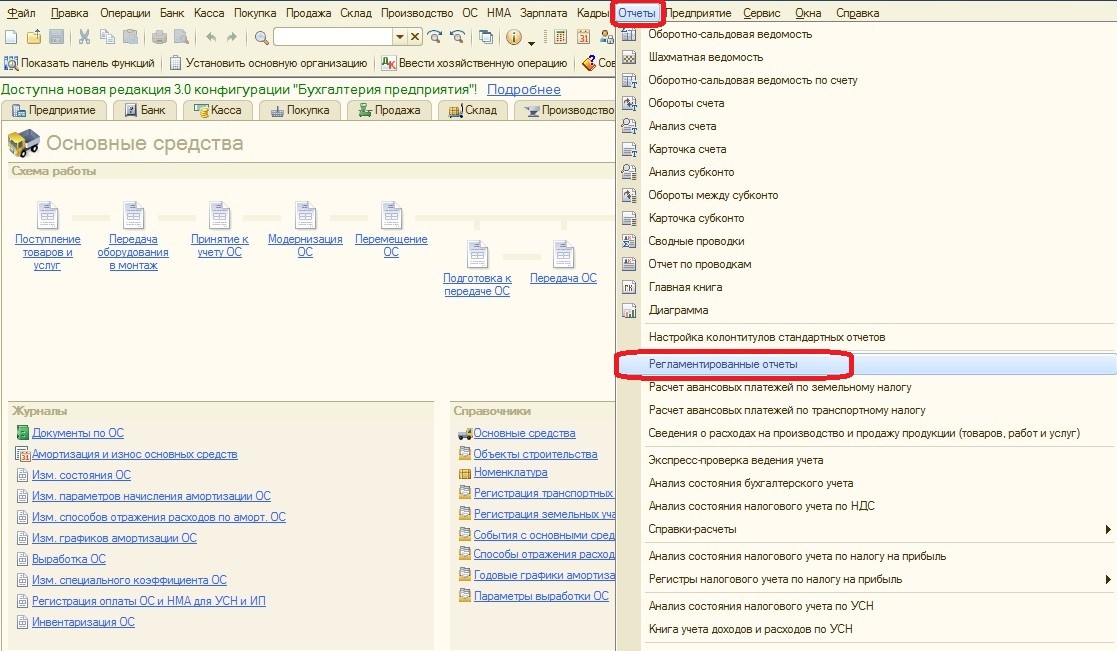

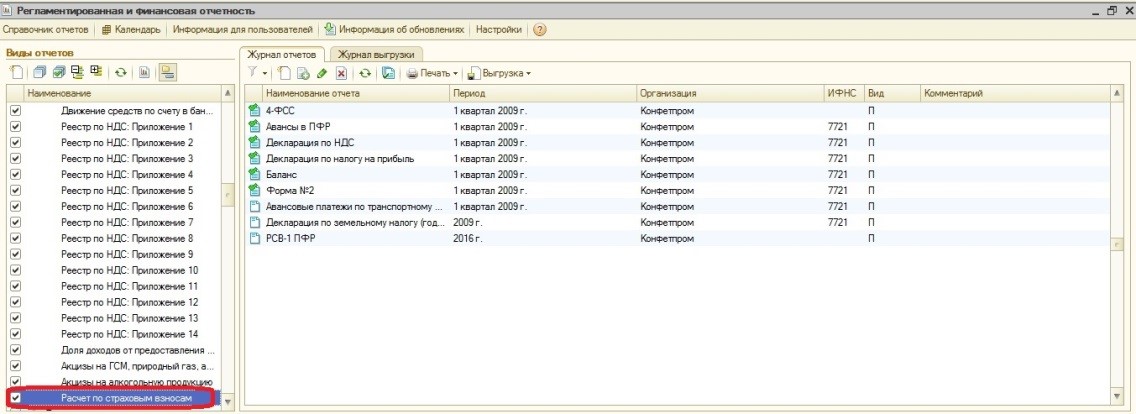

В 1С: Бухгалтерии предприятия 8 редакции 2.0 в состав регламентированной отчетности расчет добавился в релизе 2.0.66.23. Найти его можно в меню «Отчеты» - «Регламентированные отчеты».

Вид отчета – налоговая отчетность, далее находим по наименованию.

Рассмотрим пример заполнения отчета «Расчет по страховым взносам» в конфигурации «Зарплата и управление персоналом 8» редакции 3.1.

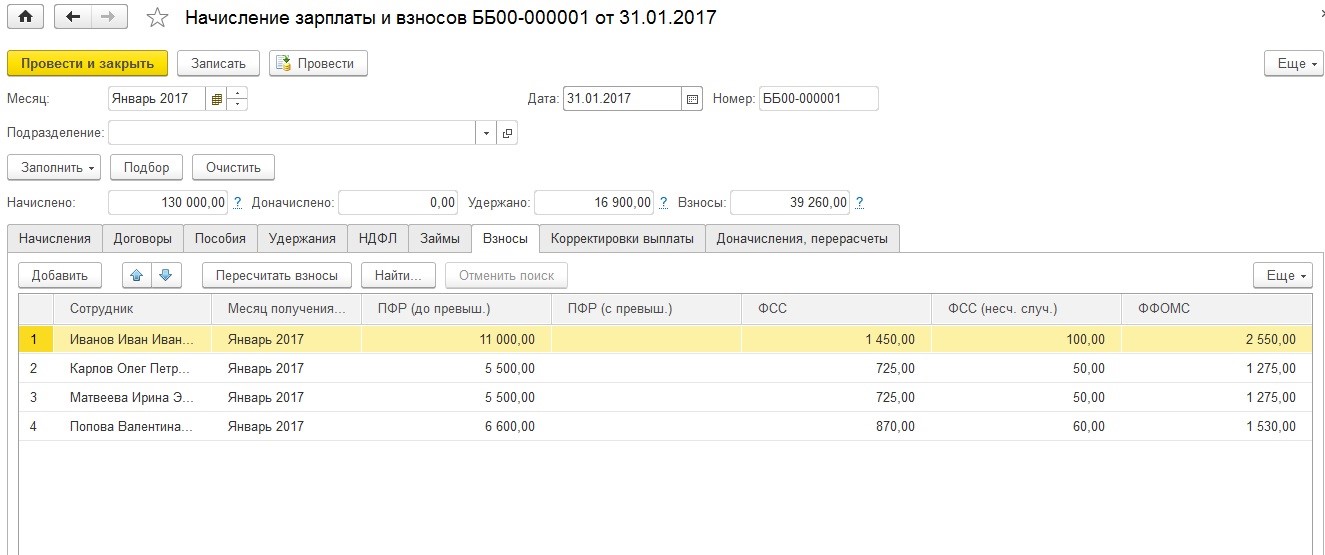

В январе всем сотрудникам была начислена зарплата на общую сумму 130 000 рублей. Страховые взносы составили 39 260 рублей (в том числе ФСС НС – 260 руб.).

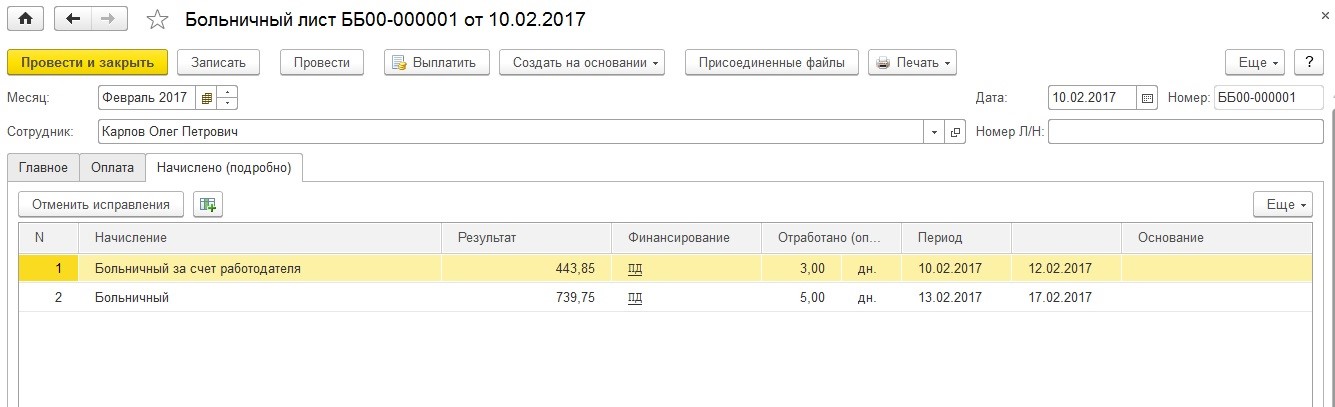

В феврале один из сотрудников ушел на больничный. За счет работодателя начислено 443,85 рубля, за счет ФСС – 739,75 рублей.

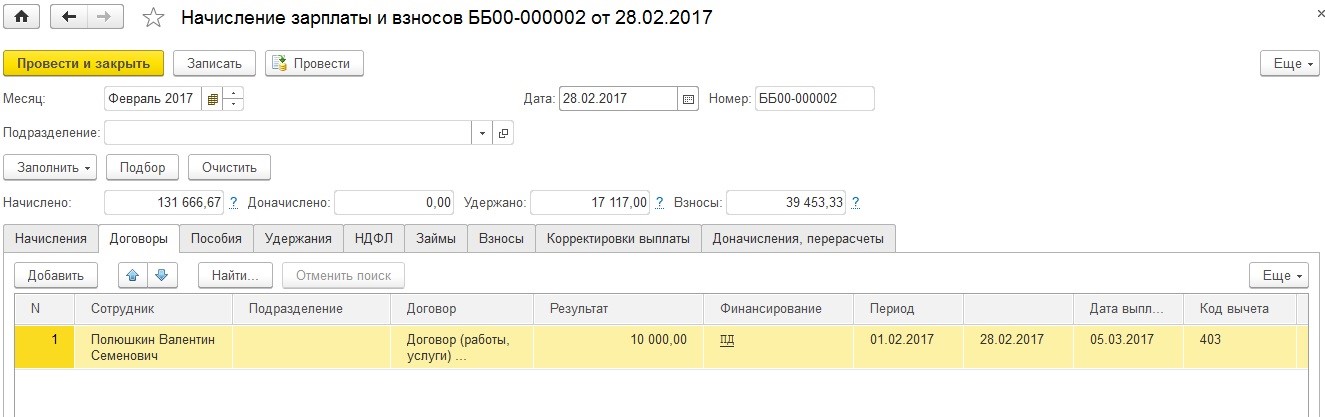

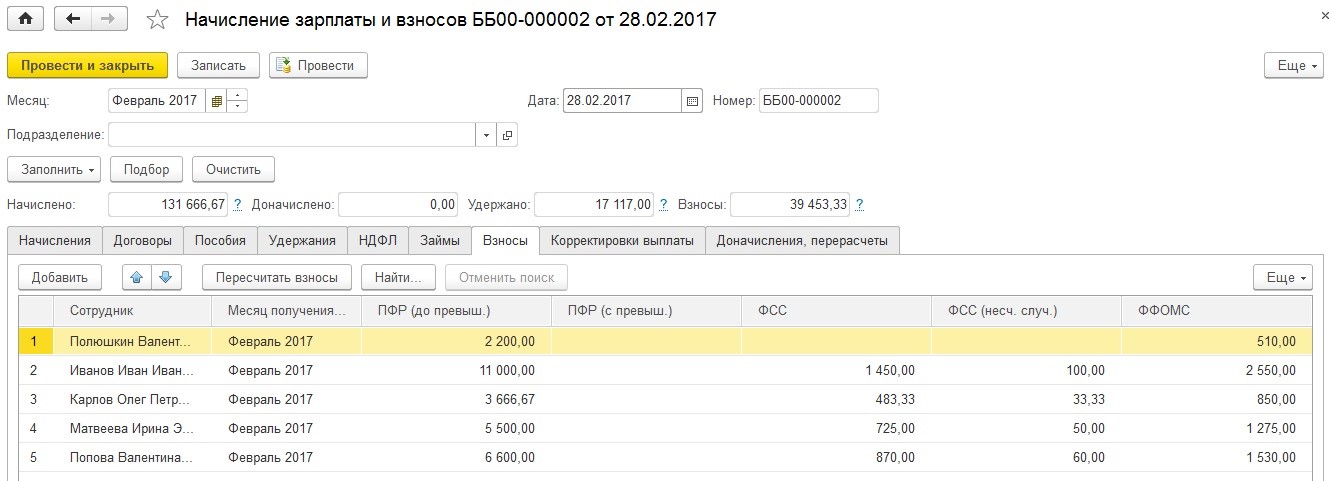

Также в этом месяце был заключен договор гражданско-правового характера. Создаем начисление зарплаты, заполняем и видим, что сотруднику по договору было начислено 10 000 рублей.

Общая сумма начисленной зарплаты за февраль без учета больничного листа составила 131 666,67 руб. После расчета страховых взносов получаем 39 453,33 руб. (в том числе ФСС НС 243,33 руб.)

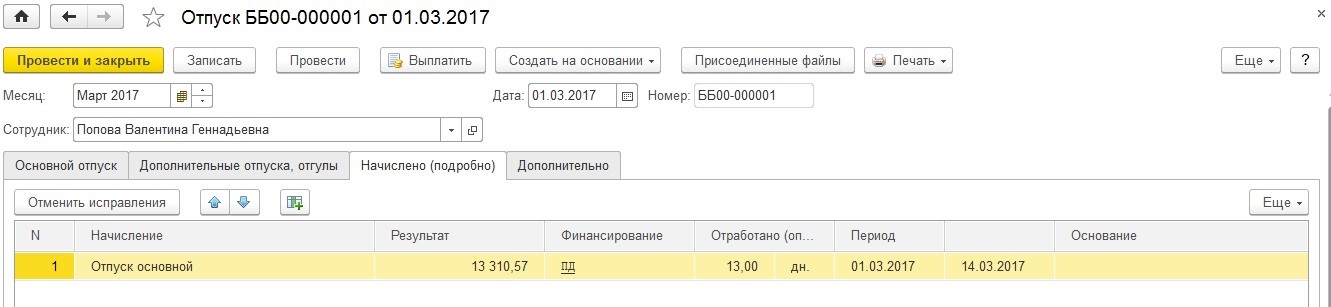

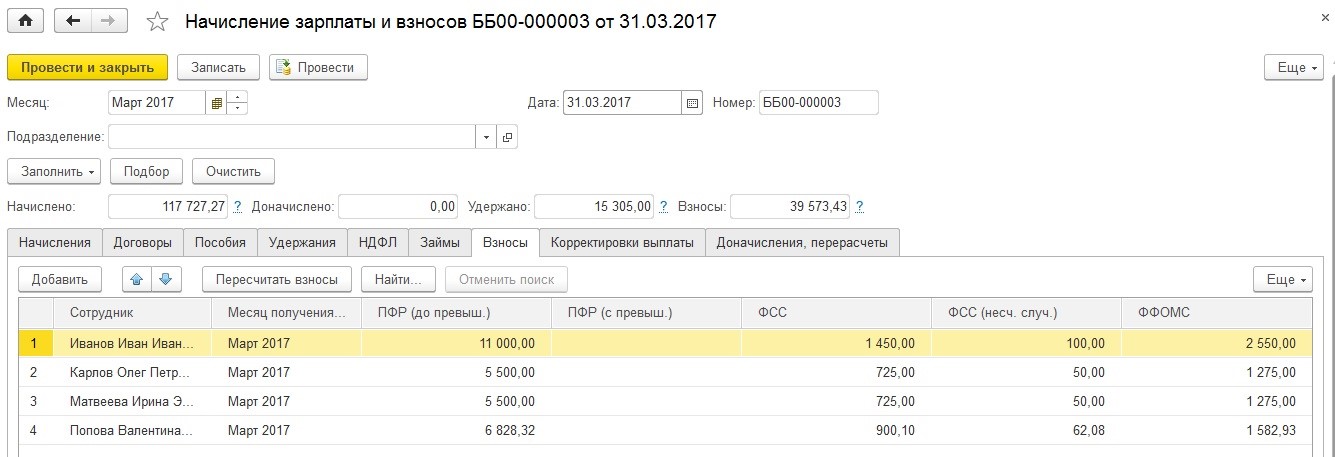

В марте одна из сотрудниц пошла в отпуск.

Общая сумма начисленной зарплаты 13 310,57 + 117 727,27 = 131 037,84

Итого начислено взносов – 39 573,43 рубля (в том числе ФСС НС 262,08 руб.)

Данные о начисленной зарплате и страховых взносах за 1 квартал можно обобщить в следующей таблице

| Итого | Январь | Февраль | Март | |

| Зарплата | 130 000 руб. | 121 666,67 руб. | 117 727,27 руб. | |

| Пособие | 1 183,6 руб. (443,85 руб. + 739,75 руб.) |

|||

| Начисление по договору ГПХ | 10 000 руб. | |||

| Отпускные | 13 310,57 руб. | |||

| Общее начисление | 393 888,11 руб. | 130 000 руб. | 132 850,27 руб. | 131 037,84 руб. |

| СВ на ПС | 86 394,99 руб. | 28 600 руб. | 28 966,67 руб. | 28 828,32 руб. |

| СВ на мед. страх. | 20 027,93 руб. | 6 630 руб. | 6 715 руб. | 6 682,93 руб. |

| СВ на ОСС | 11 098,43 руб. | 3 770 руб. | 3 528,33 руб. | 3 800,10 руб. |

Теперь формируем расчет по страховым взносам в 1С и проверяем его заполнение по данной таблице.

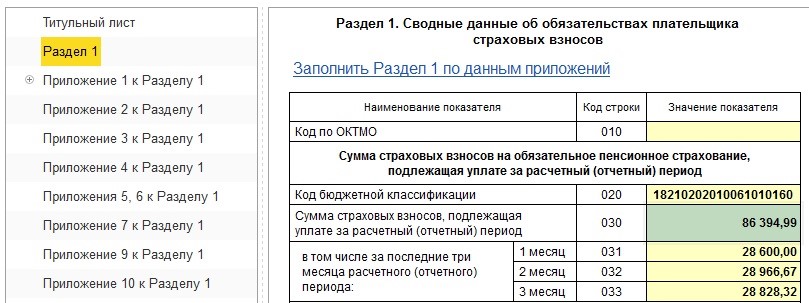

Смотрим заполнение раздела 1. В нем указываются данные о начисленных страховых взносах. В первой таблице отражается сумма взносов, подлежащих уплате, на обязательное пенсионное страхование за расчетный период, то есть за три месяца.

В нашем случае все верно, общая сумма взносов на пенсионное страхование составила 86 394,99 рубля (строка 030). В строках 031, 032 и 033 указываются ежемесячные платежи.

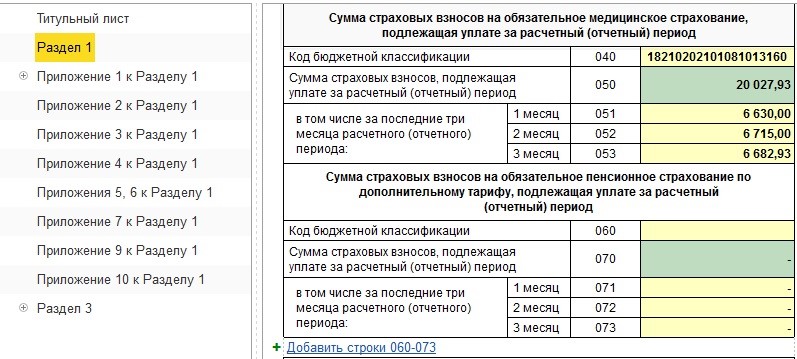

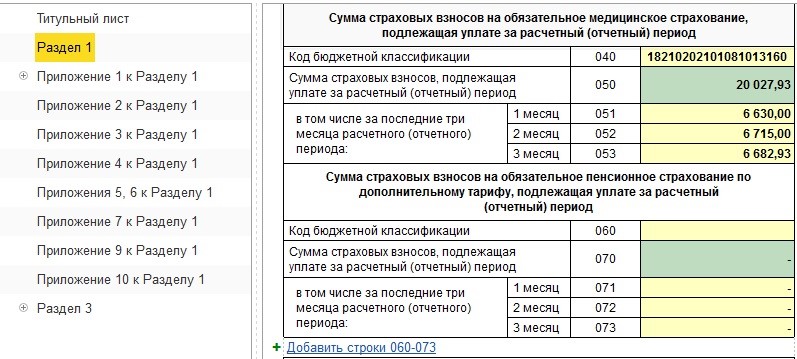

Далее раздел 1 по строке 050 заполняется суммой взносов на обязательное медицинское страхование. В нашей организации за расчетный период общая сумма взносов на ОМС составила 20 027,93 рублей.

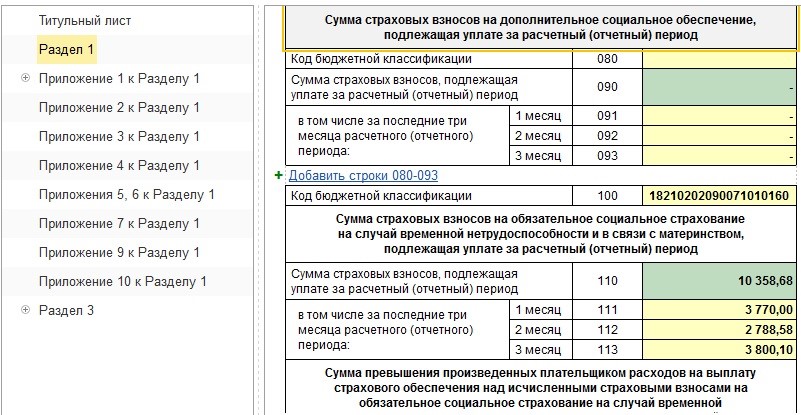

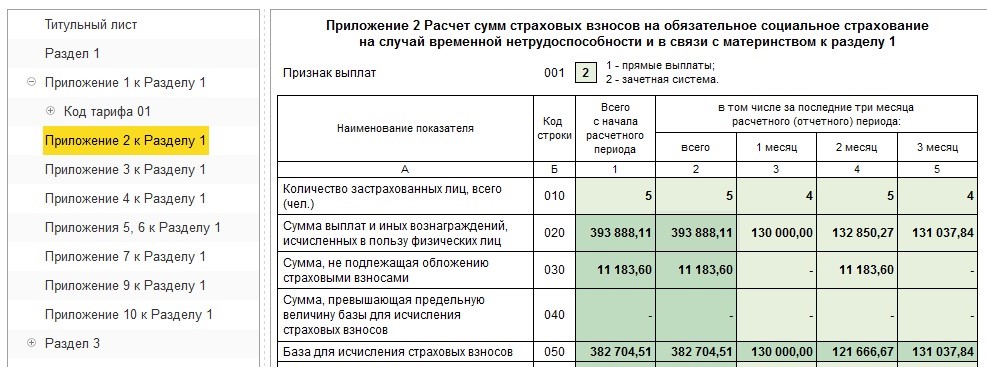

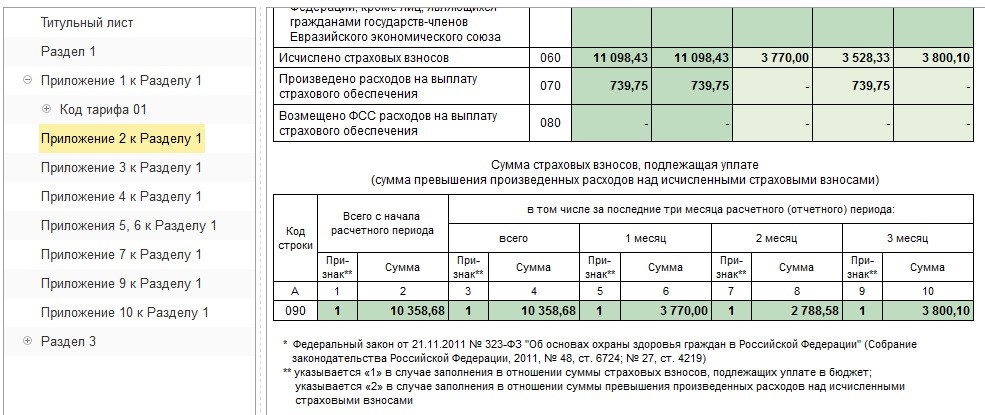

Сумм страховых взносов на дополнительное социальное обеспечение в расчетном периоде в нашей организации не было, поэтому данная таблица остается пустой. А вот сумма страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за три месяца составила 10 358,68 рублей. При этом сумма взносов, начисленных во втором месяце, уменьшена на сумму пособия за счет ФСС (3 528,33 – 739,75 = 2 788,58). Также помним, что начисления по договорам ГПХ взносами на ОСС не облагаются.

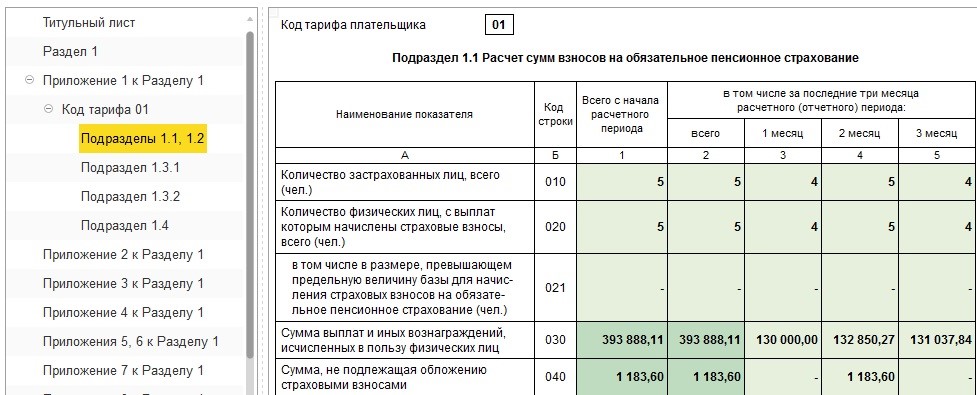

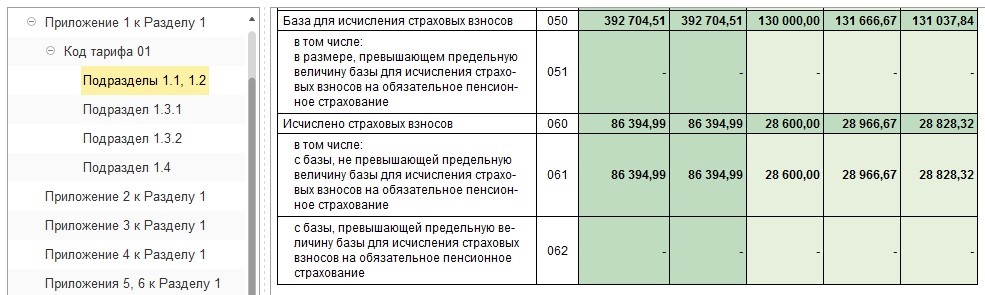

Смотрим заполнение подраздела 1.1 «Расчет сумм взносов на обязательное пенсионное страхование». По строке 010 указывается количество застрахованных лиц в организации. Всего с начала периода вознаграждение получали 5 человек, но в 1 и в 3 месяце в отчете отражено четыре человека, так как договор ГПХ был заключен только на февраль, то есть во втором месяце. Такая же информация дублируется строке 020, страховые взносы с доходов были начислены по тем же физлицам.

Далее по строке 030 указываются суммы доходов физических лиц, всего и ежемесячно. По строке 040 заполняются суммы, не подлежащие обложению. В нашем случае это начисление по больничному листу в феврале месяце – 1 183,60 рубля.

Затем указывается база доходов для исчисления страховых взносов, в нашем случае – 392 704,51 руб., то есть 393 888,11 руб. (сумма выплат всего) за минусом 1 183,60 руб. (больничный).

Строка 060 заполняются исчисленными страховыми взносами, которые затем переносятся в Раздел 1.

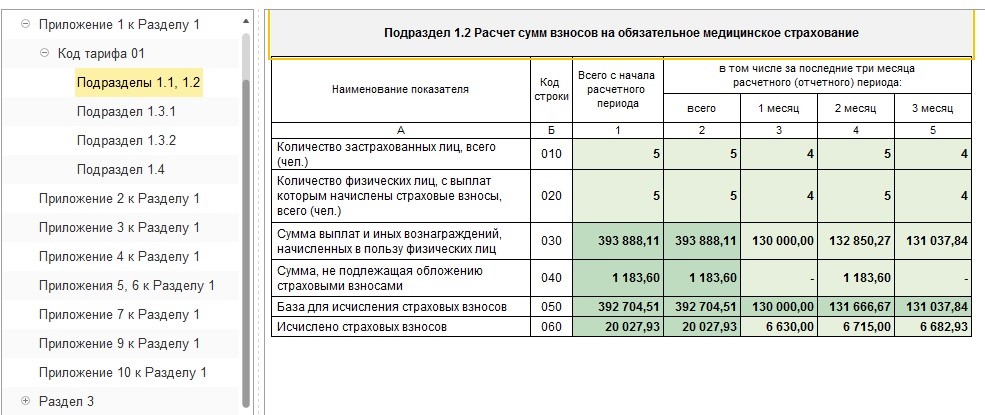

Рассмотрим подраздел 1.2 «Расчет сумм взносов на обязательное медицинское страхование». Здесь практически все аналогично подразделу 1.1: количество застрахованных лиц, сумма выплат физическим лицам, суммы, не подлежащие обложению, база для исчисления и итого исчисленных взносов.

В приложении 2 рассчитываются суммы страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. Все поля практически идентичны. Единственное, что нужно учесть: не подлежит обложению не только начисление больничному листу, но и вознаграждение по договору гражданско-правового характера, по которому начислено было 10 000 рублей. Итого сумма, не подлежащая обложению, равна 1 183,60 руб. (больничный лист) плюс 10 000 руб. (договор ГПХ).

По строке 070 указывается, сколько произведено расходов на выплату страхового обеспечения. В нашем случае в феврале за счет ФСС оплачен больничный лист в сумме 739,75 рублей.

И далее по строке 090 рассчитывается, сколько страховых взносов подлежит уплате.

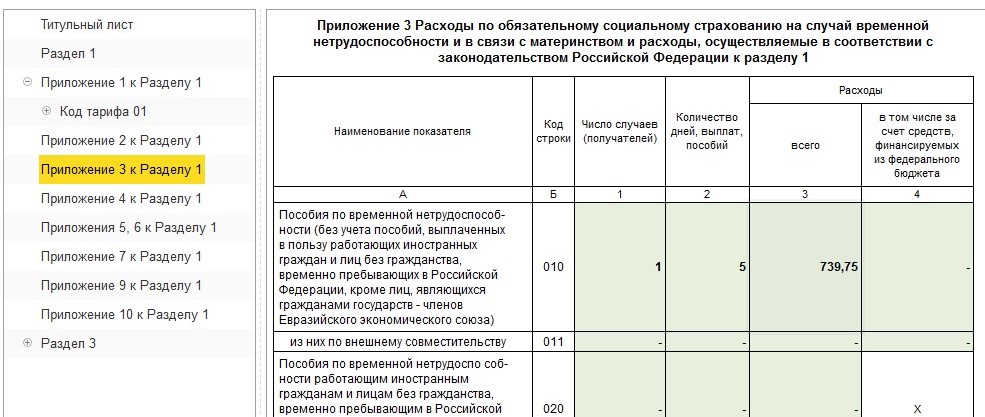

В приложении 3 к первому разделу указываются суммы начисленных пособий за счет ФСС. В нашем случае размер пособия по временной нетрудоспособности, выплаченного за счет средств ФСС, составил 739,75 рублей за 5 дней.

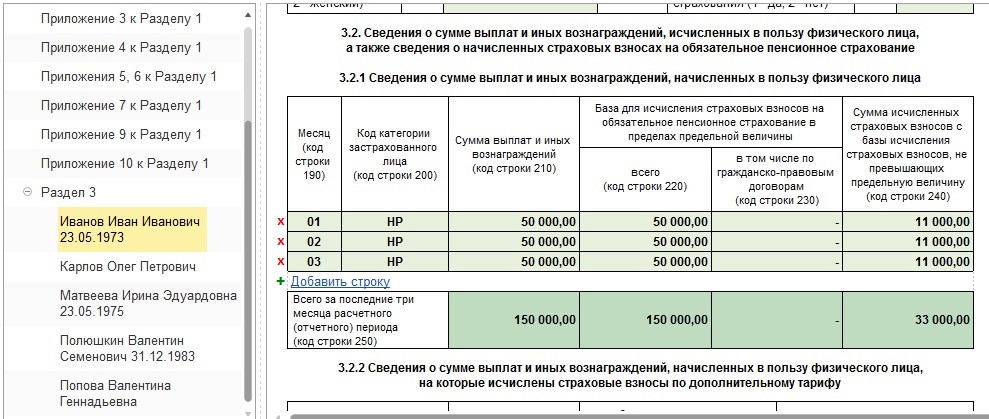

Теперь переходим к 3 разделу отчета. Он объединяет в себе персонифицированные сведения о застрахованных физических лицах. Рассмотрим на примере директора организации.

В подразделе 3.1 указываются данные физического лица, такие как ИНН, СНИЛС, ФИО, дата рождения, гражданство, данные документа, удостоверяющего личность.

Подраздел 3.2 включает в себя еще два подраздела. Сначала заполняются сведения о сумме выплат в пользу физического лица. Каждый месяц Иванов И.И. получал зарплату 50 000 рублей, а сумма исчисленных взносов составляла 11 000 руб. Ниже все суммы указываются за три месяца. Подраздел сведений о доходах, на которые начислены страховые взносы по дополнительному тарифу, остается пустым.

Если у вас есть вопросы по заполнению данного отчета, то вы можете задать их в комментариях к статье.

Автор статьи: Татьяна Лукина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день! Меня тоже интересует данный вопрос. Человек ушел на больничный в мае, первый больничный принес в июле, перерасчет сделан в июле, как минус отразить в отчете? Программа добавляет минусовой перерасчет к общей сумме начислений и увеличивает взносы. Пожалуйста, подскажите как быть в данной ситуации. Заранее спасибо.

Интересует раздел 3 и раздел 1.1 стр.10, в раздел 3 на конец 3кв. попадают люди которые уволились во 2кв., в раздел 1.1 стр.10 они тоже попадают.Как исправить ситуацию, ведь по ним нет начислений в 3кв.? Если раздел 3 оставить без заполненных разделов 3.2, то программа выдает ошибку, что не занесены данные.Какое соотношение должно быть в этих графах/разделах ?

Здравствуйте, а что делать если начисления за январь и март не хватает что бы перекрыть минус?[/Начисле ния за март исправлены в апреле, это отчет за полугодие, человек уволился. Получилось что в 2 квартале у него начисление -1,85. Как исправить?

Здравствуйте, а что делать если начисления за январь и март не хватает что бы перекрыть минус?

К сожалению, пока никаких письменных разъяснений от ФНС на эту тему нет, все как обычно, появятся уже по итогам отчетной кампании. Только опыт прошлых лет в части взносов. Ну и правило о том, что отрицательные суммы в отчете отражать нельзя, а перерасчеты подобного плана могут к ним привести.

Так что только на свой страх и риск. Если ваша бухгалтерия считает иначе, то придется исправлять отчет вручную. Есть вероятность, что они правы, конечно. Например, с заполнением 6-НДФЛ тоже было много спорных ситуаций, которые разрешились по-разному (где-то ошибались 1С, где-то главбух и пр), разъяснения расставили все по местам со временем

А есть ссылка на источник что так нужно, так как наша бухгалтерия запросила сверку из налоговой и считает что в отчет должны вставать теже суммы что и были уплачены

Здравствуйте! Отчет заполняется корректно. Перерасчет в сторону уменьшения должен отражаться в том месяце, за который осуществляется перерасчет. Получится по данным отчета, что в январе вы переплатили взносы, а по итогам февраля сальдо сравняется

Здравствуйте! Есть рекомендации, согласно которым, перерасчет в сторону уменьшения должен отражаться в том месяце, за который осуществляется перерасчет. То есть эти суммы можно отнять от дохода в январе, чтобы не было ошибки. Получится, что в январе вы немного переплатили взносы (это не страшно), а по итогам февраля сальдо сравняется

Здравствуйте! Вероятно, наоборот, не начисляются взносы в ФСС? А в целом да, включаются в общую сумму дохода и строки 030, 050. Где-то отдельно они не отражаются, взносов на ОСС по ним нет. В статье рассматривается пример договора ГПХ в феврале

Здравствуйте!

Приложение 3 заполнять не нужно.

По поводу снилса: раньше в этом случае отправляли отчет в ПФР со старой фамилией. Представители ПФР рекомендовали делать так. Не знаю, получится ли такой номер сейчас, лучше уточнить в ФНС, но попробовать можно.

Как должны отражаться суммы страховых взносов по строкам 031 и 032, а так же по сотруднику в Разделе3 в следующей ситуации.

В январе был начислен отпуск, сделаны расчеты по взносам и выплаты (например 100), затем сотрудник заболел и отпуск был пересчитан в феврале как больничный, при начислении взносов в феврале взносы уменьшены на суммы перерасчета (например, зарплата 100 и -10 пересчет за январь). По данным налоговой мы в январе выплати 100, а отчет заполняет на сумму 90, при этом за февраль мы выплатили 90 (с учетом перерасчета), а отчет заполняет как 100

Заранее спасибо.

Здравствуйте! А в чем именно состояла сложность? Вы хотели включить начисления по данному договору в отчет за первый квартал, не смотря на то, что само начисление и выплата будет произведено полностью в апреле? Расскажите, пожалуйста, подробнее о Вашей ситуации. Интересно

Здравствуйте! Количество застрахованных лиц (строка 010) останется прежним. А вот в строке 020 НЕ отражаются сотрудники, по которым в данном месяце не начислялись страховые взносы

Здравствуйте!

При работе в рамках пилотного проекта при заполнении приложения 2 к разделу 1 необходимо установить признак выплат "1".

А вот приложение 3 к разделу 1 вам заполнять не нужно.

Стаж в новом Расчете по страховым взносам не указывается

Здравствуйте!

ФНС уточняет, что раздел 3 расчета заполняется плательщиками на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода, в том числе в пользу которых в отчетном периоде начислены выплаты и иные вознаграждения.

В отношении застрахованных лиц, которым за последние три месяца отчетного периода не начислялись выплаты и иные вознаграждения, плательщиком заполняется раздел 3 расчета за исключением подраздела 3.2

Да, ИТС сказало то же самое. Спасибо за ответ!

- у нас пилотный проект - прямые выплаты, у меня две сотрудницы в отпуске по уходу за ребенком до 1,5 лет и до 3-х лет - где показывать сумму пособия?

- и по стажу, что вместо ДЕТИ и ДЛДЕТИ ничего нет?

Здравствуйте!

В программах 1С в настоящее время проставляется признак 1. Разработчики отвечают, что это запланированное поведение программы для граждан РФ.

Но вопрос пока спорный, разъяснений от ФНС я не встречала на текущий момент. С одной стороны, согласно закону 255-ФЗ договорник не является застрахованным лицом по ОСС. А с другой, в отчете написано "Признак застрахованного лица в системе", получается, что в системе в целом, а не в конкретном расчете.

Искать логику тут, конечно, бессмысленно, придется ждать разъяснений, а пока, как обычно, все на свой страх и риск

Добрый день!

Да, в новой форме не предусмотрено отражение этих данных, как и информации об уплаченных взносах

Добрый день!

Возмещение за 2016 год не отражается в данном отчете. В релизе 117 ЗУП 2.5 эта ситуация не корректно отрабатывается. В описании 118 релиза тоже не вижу исправления этой ошибки. Поэтому пока убирать руками

На конец 2016 у нас была задолженность за фондом за счет превышения. Деньги нам вернули в феврале. Это надо как-то отражать в отчете? Или расчеты по взносам начинаются с 2017 "с чистого листа"?

ЗУП 2.5 ставит это в раздел 1 приложение 2, причем ставит с признаком 1, т.е. как подлежащие уплате. Руками убирать?