Дата выплаты зарплаты с 2024 г. в программах 1С

- Опубликовано 07.05.2024 09:46

- Автор: Administrator

- Просмотров: 31900

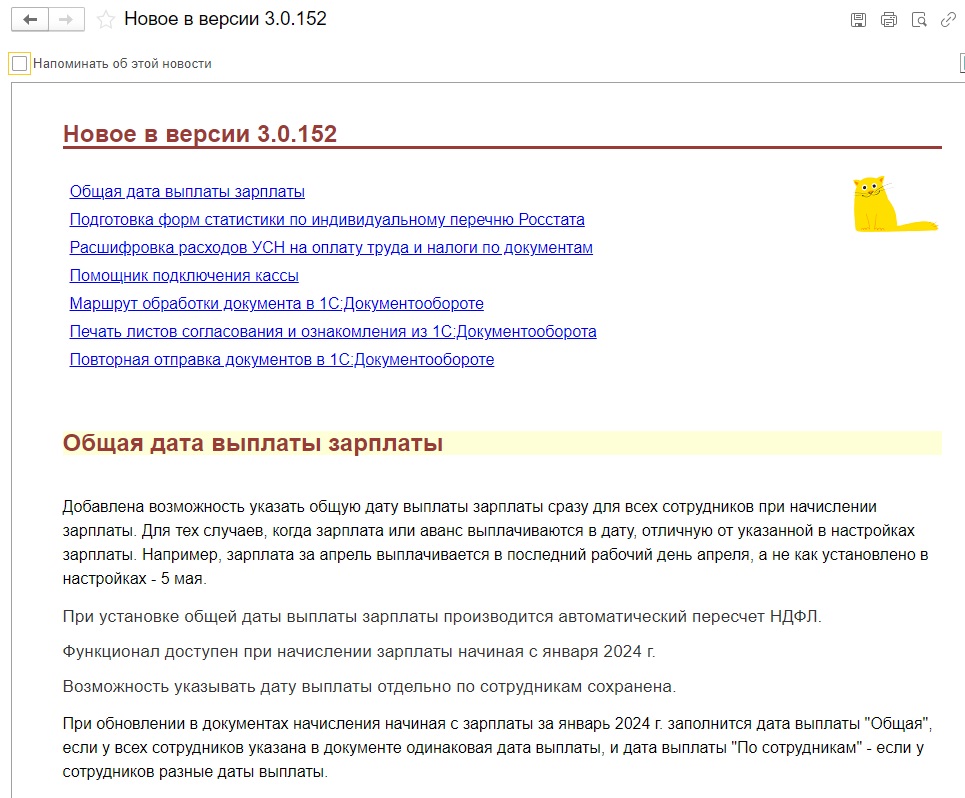

Считанные часы прошли с момента, как вышел новый релиз программы 1С: Бухгалтерия предприятия ред. 3.0 – 3.0.152, в котором разработчики добавили для многих долгожданные нововведения по зарплатному учету. Теперь во всех документах начисления аванса или окончательного расчета, начиная с 01.01.2024 г., добавлена строка «Дата выплаты», в которой нужно указывать реальную дату выплаты дохода сотрудника. Такая строка есть в документах начисления за первую половину месяца и начисления окончательного расчета в 1С: ЗУП с 2023 г, что очень облегчало работу пользователям этой программного продукта. Теперь и бухгалтеры, рассчитывающие зарплату в 1С: Бухгалтерии предприятия, могут радоваться облегчению своей работы. Но так ли всё прекрасно на самом деле? К сожалению, нет. Сохраняется ошибочное заполнение отчета 6-НДФЛ даже при заполненной дате выплате. Давайте на примерах из реальной жизни посмотрим на алгоритмы работы программных продуктов 1С.

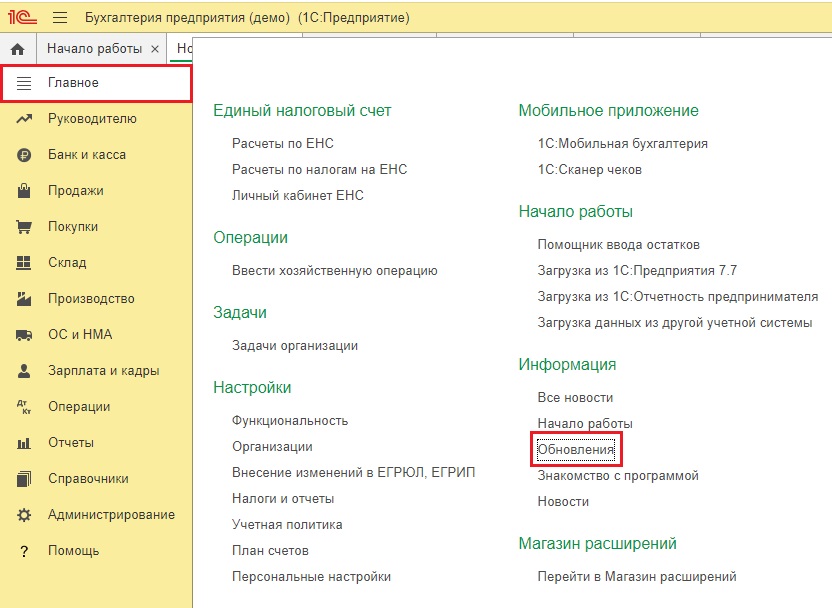

Итак, начнем с 1С: Бухгалтерии предприятия ред. 3.0. В разделе «Главное» - «Обновления» посмотрим описание релиза 3.0.152 (у кого более старый релиз – обновляйтесь!).

Действительно, релиз очень даже богат на нововведения зарплатного функционала!

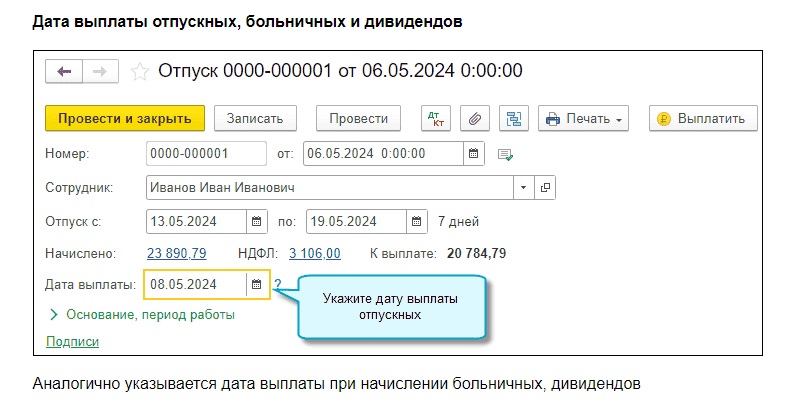

Не забыли разработчики упомянуть, что в документах начисления отпуска, больничного или дивидендов уже давно есть отдельная строка «Дата выплаты», в которой нужно указывать реальную (фактическую) дату выплаты дохода.

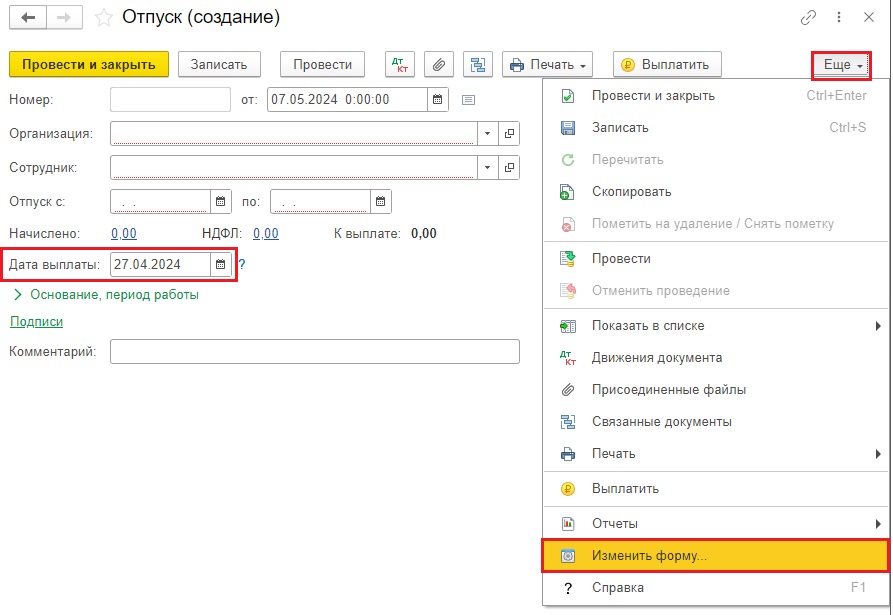

Если у вас не отображается эта строка, то необходимо в правом верхнем углу вышеперечисленных документов по кнопке «Еще» вызвать команду «Изменить форму».

Далее развернуть подпункт «Главное» и поставить галочку в строке «Дата выплаты». После этого сохранить настройку формы.

Давайте проверим как работают нововведения.

Допустим, у нас распространенные даты выплаты зарплаты в организации – 25 и 10 число (такие настройки установлены в разделе «Зарплата и кадры» - «Настройки зарплаты» - «Порядок учета зарплаты»).

Создадим начисление аванса за май 2024 г. в разделе «Зарплата и кадры» - «Все начисления».

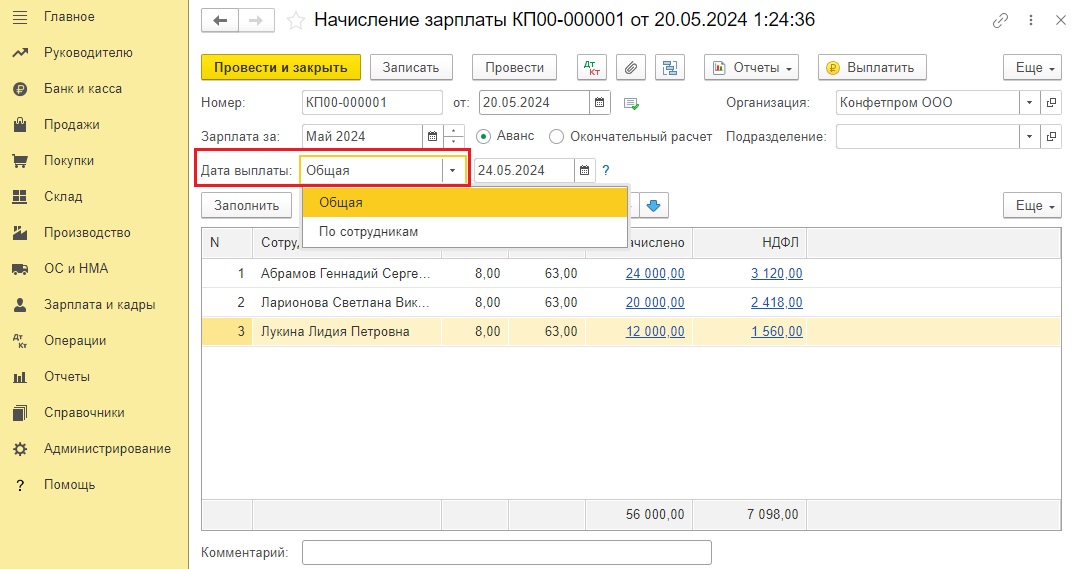

По умолчанию в поле «Дата выплаты» указано значение «Общая», но при необходимости можно выбрать позицию «По сотрудникам».

Программа действительно верно указала дату выплаты зарплаты пятницу 24 мая, так как 25 мая – это суббота, значит согласно законодательства выплата дохода должна осуществляться накануне в пятницу.

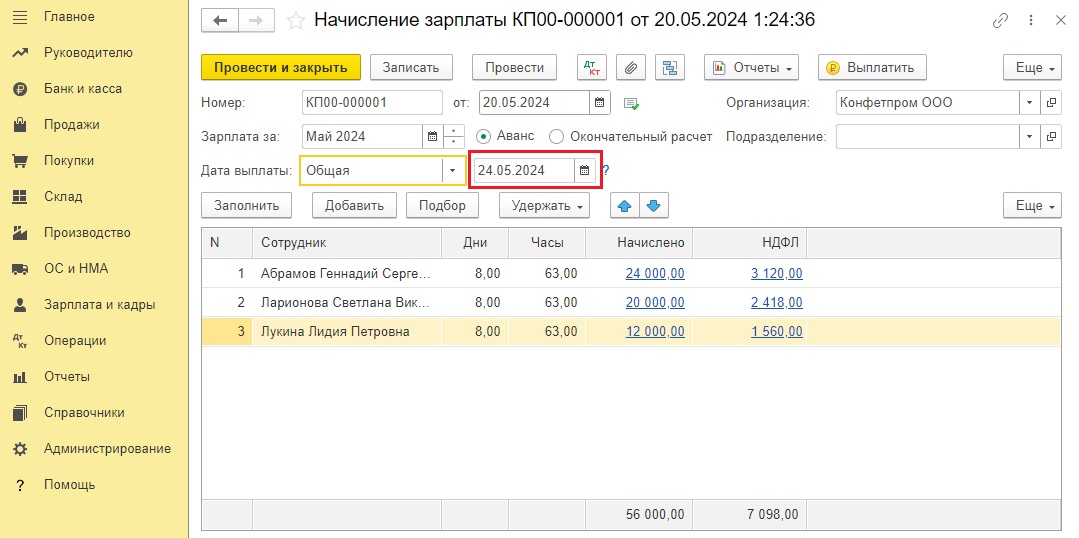

Посмотрим начисления сотрудников:

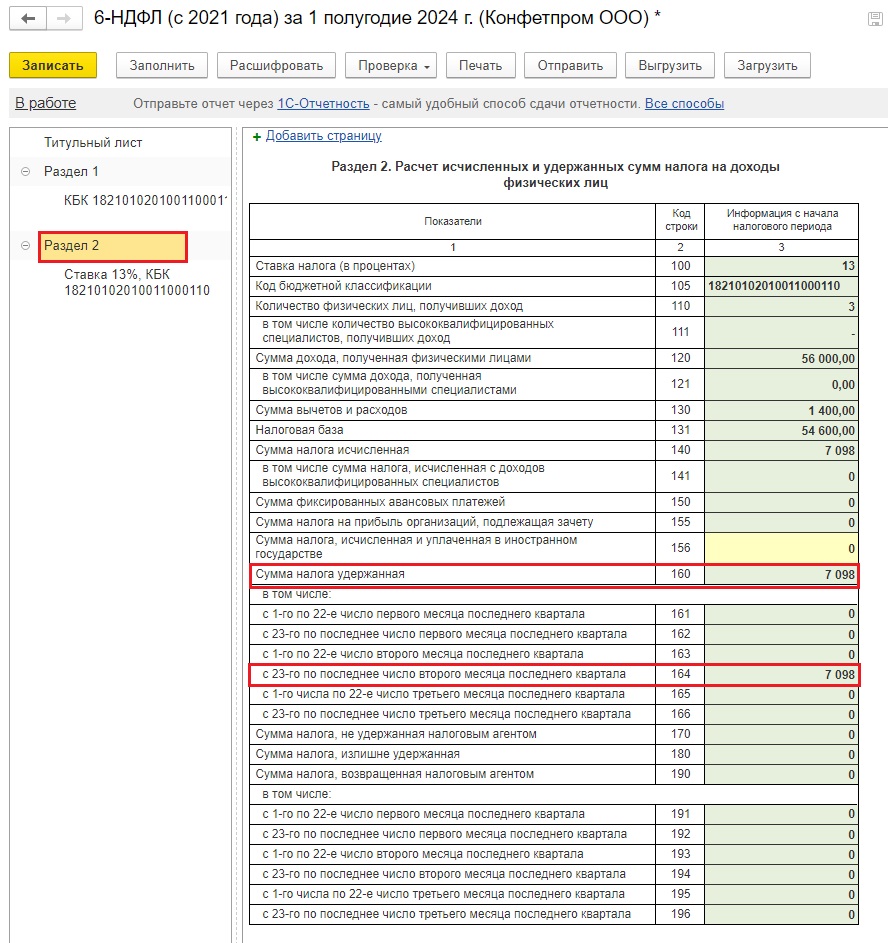

У Абрамова и Лукиной нет стандартных вычетов, поэтому у них расчет НДФЛ с зарплаты самый обычный:

24000*13%=3120 руб.

12000*13%=1560 руб.

У Ларионовой 1 ребенок, она устроилась на работу в мае 2024 г., поэтому у нее применяется вычет за май уже в начислении аванса:

(20000-1400)*13%=2418 руб.

Вроде всё хорошо и замечательно. Но давайте-ка на этом этапе сформируем 6-НДФЛ за 1 полугодие 2024 г. в разделе меню «Отчеты» - «Регламентированные отчеты».

На титульном листе отчета укажем произвольную дату июля 2024 г. (нам ведь в июле сдавать отчет).

Напоминаем, что с 2023 г. законодательно действует такое правило заполнения 6-НДФЛ: в отчет сумма начисленного дохода попадает только тогда, когда произведена реальная выплата этого дохода (то есть сформирована и проведена ведомость на выплату этой зарплаты и она же «подтянута» или к списанию с расчетного счета (если выплата проведена безналичным путем), или к расходному кассовому ордеру (если выплата была наличными).

Подытожим: начисленная, но не выплаченная зарплата в отчет 6-НДФЛ попадать не должна!

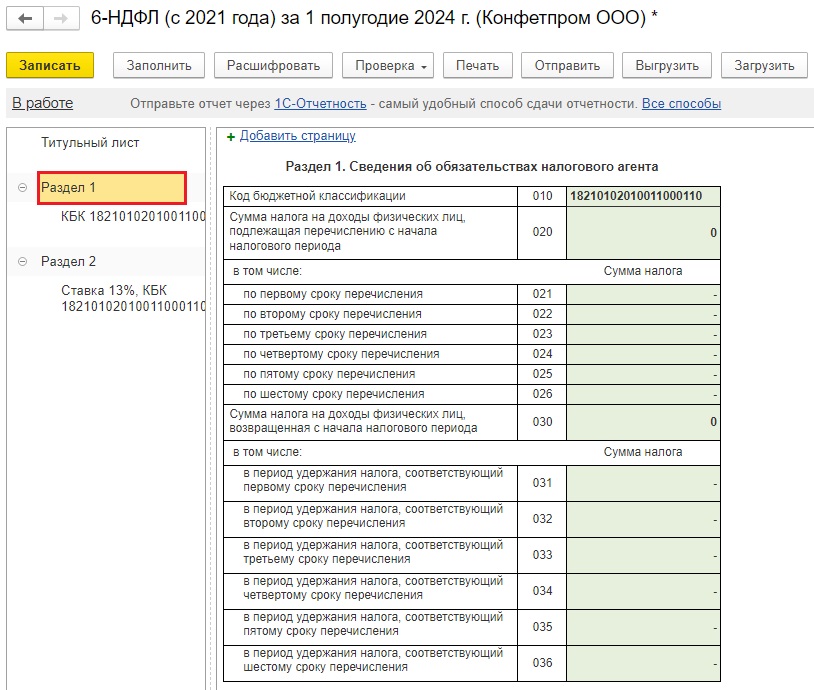

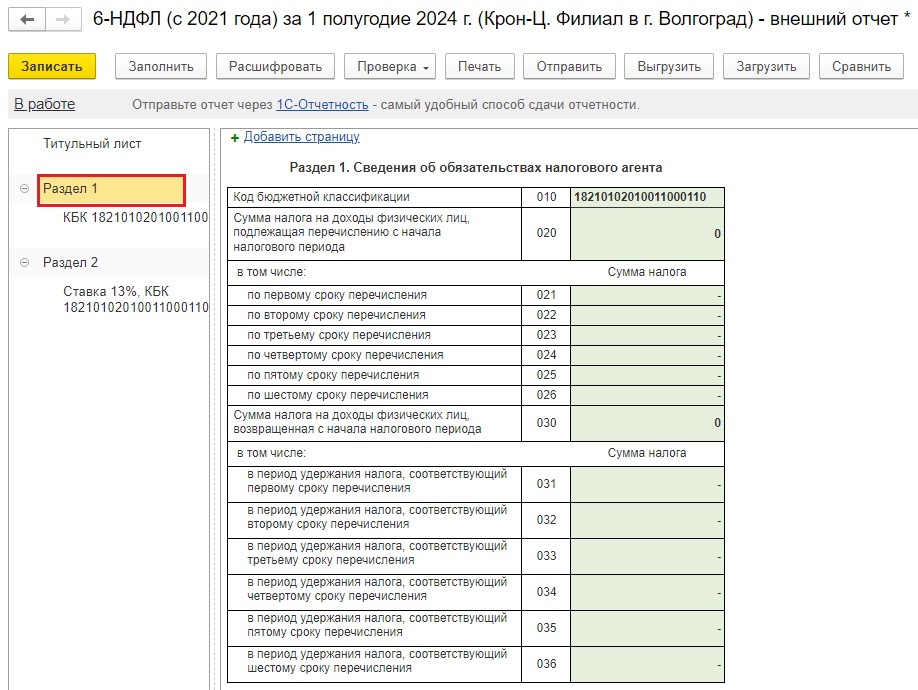

К разделу 1 вопросов нет, он пустой и заполнен корректно, так как мы только начислили аванс, но не выплатили его.

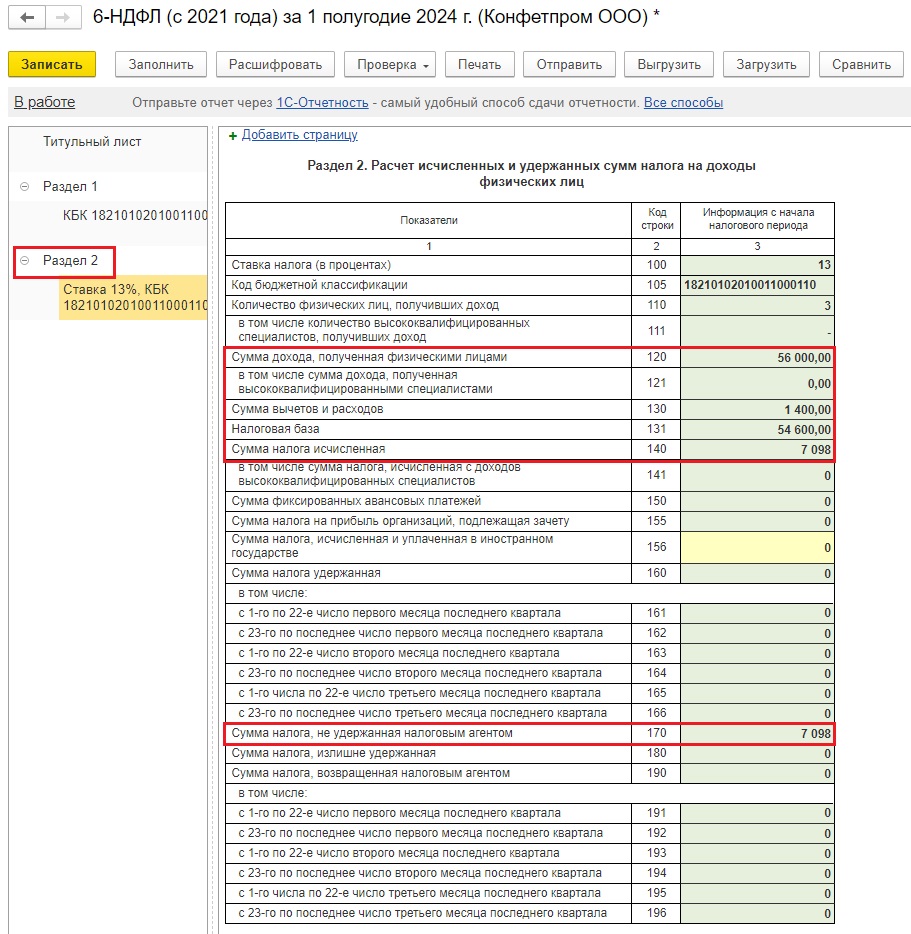

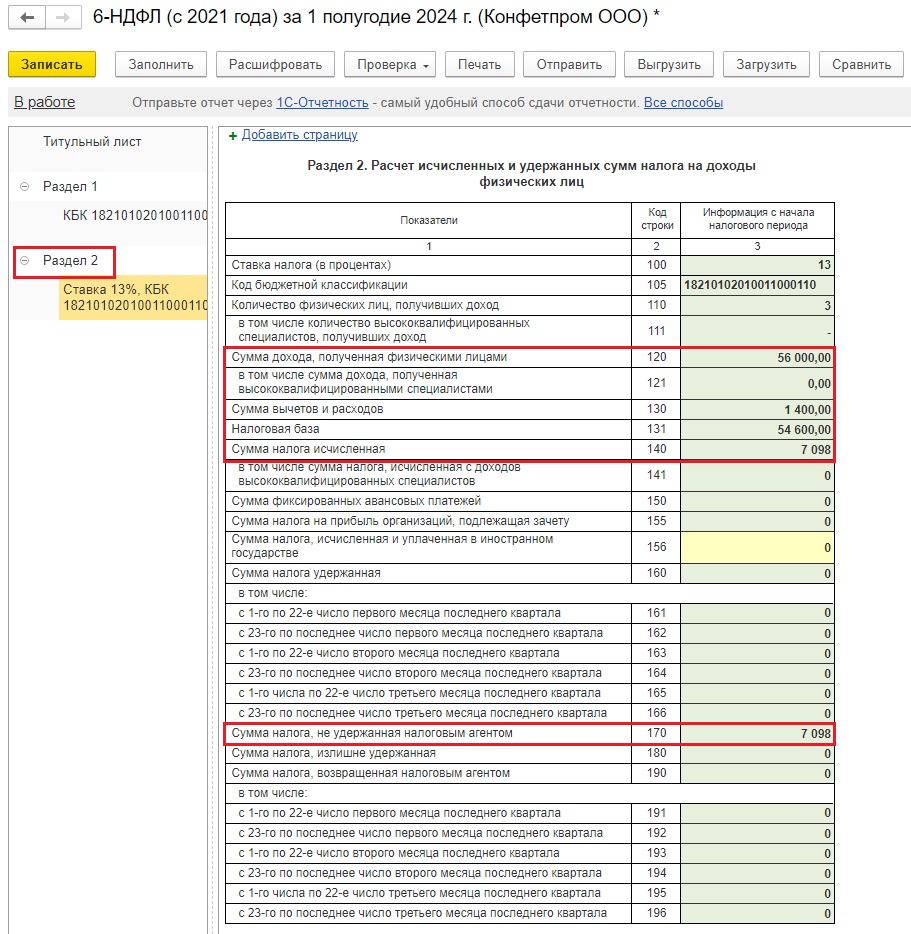

А вот заполненный автоматом раздел 2 уже не радует. Программа считает, что раз указана дата выплаты дохода, то сотрудник его уже получил и заполняет соответствующие строки со 120 по 140. Это неверно, потому что мы еще в реальности не выплачивали зарплату, а программа нас уже опередила и всё заполнила. То есть эти строки должны быть также нулевыми, как и в разделе 1.

Строка 170 здесь заполнена потому, что налог НДФЛ не удержан. Он удерживается только при создании ведомости на выплату, а раз ведомости нет, то НДФЛ не удержан и отражается в соответствующей строке. Но повторимся, у нас нет подтверждения выплаты дохода, поэтому и эта строка в отчете должна быть нулевой.

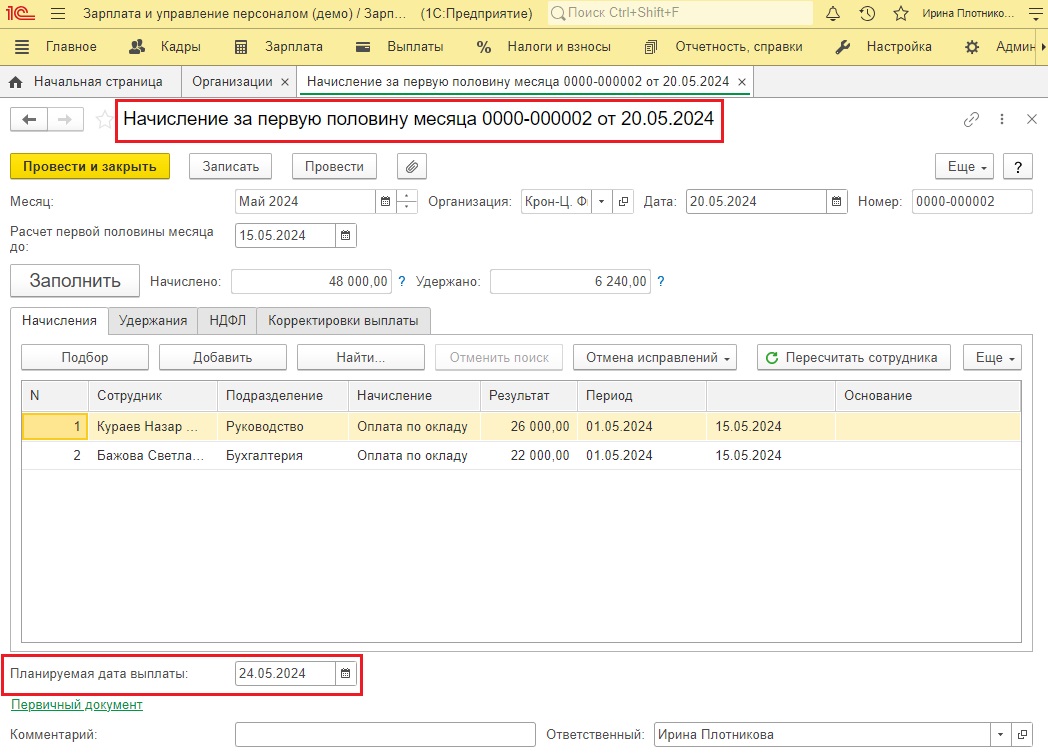

В 1С: ЗУП ред. 3.1 аналогичная ситуация. Если после начисления за первую половину месяца создать 6-НДФЛ, то там раздел 1 пустой, а раздел 2 заполненный, хотя ведомости на выплату не сформированы вовсе.

Кстати, в 1С: ЗУП, в отличие от 1С: Бухгалтерии, пока планируемую дату выплаты приходится указывать вручную. Не понимает автоматически программа, что 25 мая суббота и нужно выплатить зарплату в пятницу накануне. Возможно этот функционал доработают разработчики.

Какой делаем вывод из этой ситуации?

1. Внимательно следим за датами выплаты зарплаты в обеих программах. Дата выплаты должна быть реальной!

2. Если вы, платите зарплату с задержкой, например, зарплату за май выплачиваете в сентябре, и при этом полугодие у вас закрыто для редактирования, то придется открыть период для редактирования в мае, указать в документе начисления зп сентябрьскую дату. Также важно помнить, что НДФЛ в этом случае пересчитается у тех, у кого есть вычеты, поэтому перепроверяйте этот нюанс.

3. Обратите внимание, что в 1С: ЗУП планируемая дата выплаты автоматически применяется ко всем сотрудникам, указанным в табличной части начисления. Только в 1С: Бухгалтерии есть возможность в одном документе начисления выставить разные даты выплаты сотрудникам. Поэтому, если у вас, допустим, сотрудник Иванов получил аванс за май в мае, а Петров - в июне, то необходимо создать разные документы начисления дохода для этих сотрудников и в каждом документе указать верную дату выплаты зп.

Давайте продолжим пример. Вернемся в 1С: Бухгалтерию предприятия ред. 3.0, итак, мы начислили аванс за май.

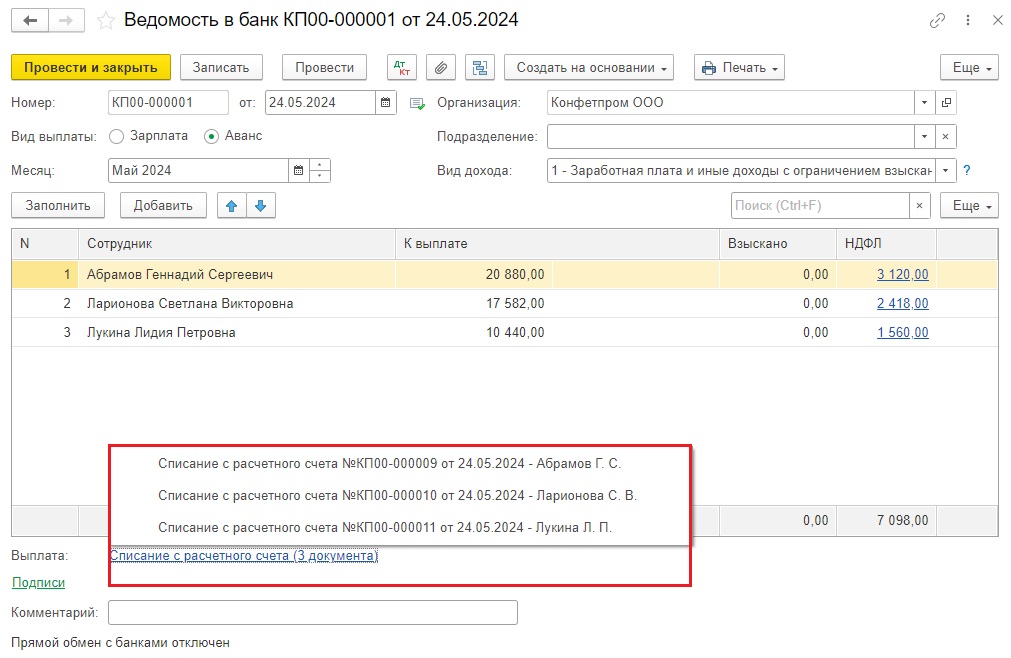

Пусть все наши сотрудники получат аванс 24 мая. Давайте создадим ведомость на выплату аванса:

Заметьте, ведомость не оплачена, она просто создана и проведена.

После этого действия перезаполним 6-НДФЛ. Отчет не изменился.

1С: Бухгалтерии предприятия ждет, когда будет сформировано списание с расчетного счета или выдача наличных.

В 1С: ЗУП всё иначе.

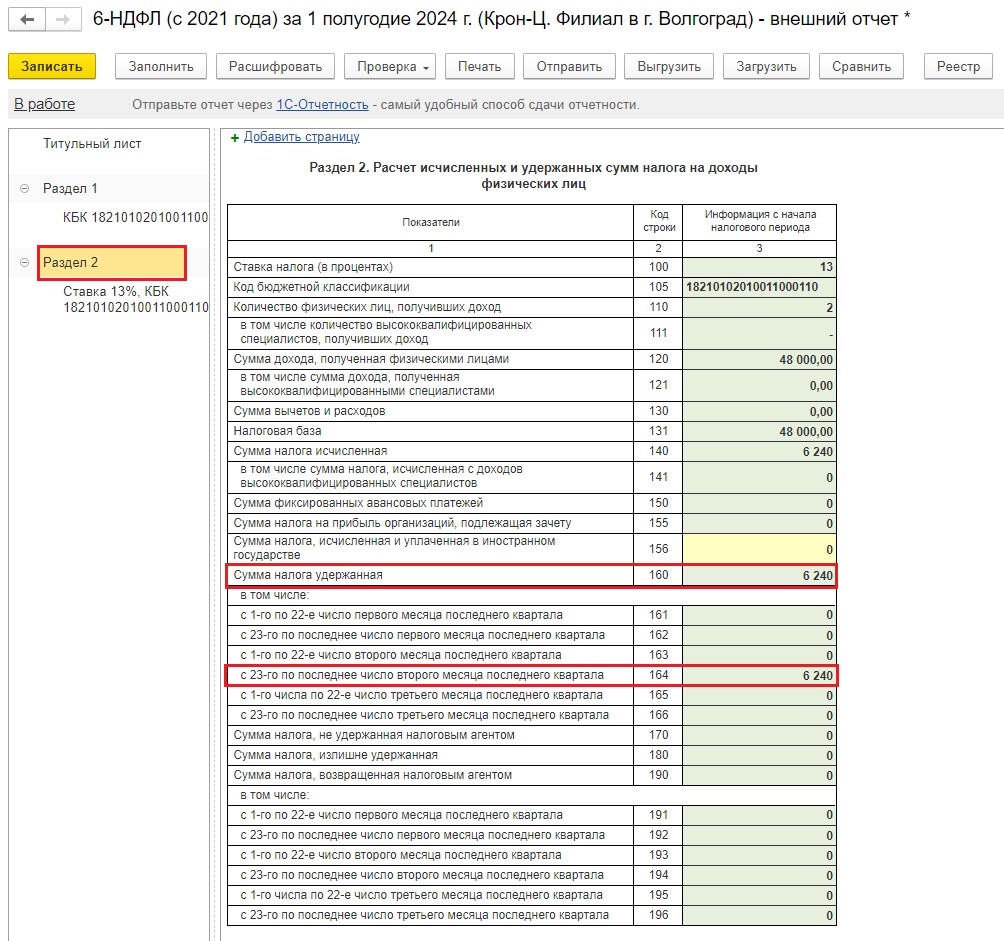

При формировании ведомости на выплату зарплаты, где дата документа совпадает с датой выплаты в левом нижнем углу, формируется корректный отчет 6-НДФЛ.

Опять же напоминаем, что корректный он в случае, если реально аванс за май был выплачен 24 мая.

Вернемся к 1С: Бухгалтерии предприятия и введем списания с расчетного счета 24 мая:

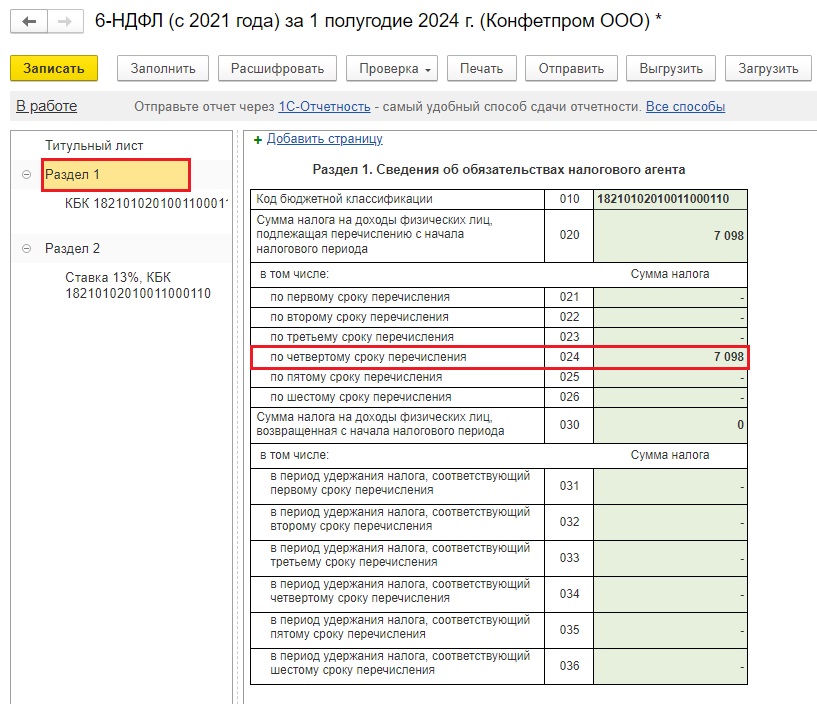

Отчет заполнился корректно!

А если дата выплаты дохода не совпадает ни с документом начисления дохода, ни с ведомостью на выплату?

Сразу скажем: лучше так не делать! Но бухгалтеры – те еще мастера! Не исключены и такие ситуации.

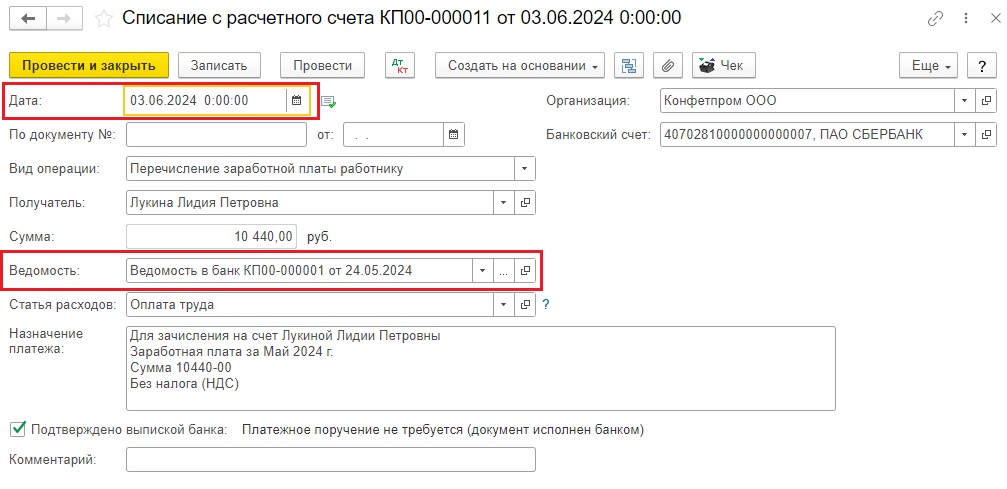

Например, в 1С: Бухгалтерии предприятия усложним пример: первым двум сотрудникам выплатим зарплату 24 мая, третьей сотруднице - 03 июня. Причем поменяем только дату в списании с расчетного счета.

В ведомости и начислении аванса всё остается прежним, ничего там не меняем.

Перезаполним отчет.

Видим, что 1С: Бухгалтерия делит суммы НДФЛ по разным срокам перечисления. То есть для нее более приоритетной оказалась не дата выплаты, указанная в документе начисления аванса и в ведомости на выплату, а дата фактического перечисления дохода.

Отчет-то сформирован корректно, но это только потому, что у сотрудницы нет вычетов. Если бы были вычеты, то вы получается при такой ситуации не полностью применили бы положенные вычеты. Выплата аванса за май случилась же в июне, в таком случае должен быть вычет и за май, и за июнь, а у вас по регистрам прошел бы вычет только за май. Июньский вычет применился бы потом при следующем начислении дохода. Это не хорошо, и не плохо, программа бы сама себя «откорректировала» бы в любом случае, но для вас это лишние записи в регистре и непонимание почему вычеты хаотично применяются.

Лучше так не делать! Изменились даты выплаты зарплаты – зайдите и с самого начала корректно поставьте даты выплаты и в начислении дохода, и создайте отдельную ведомость с правильной датой на выплату его.

В 1С: ЗУП приоритетной датой для заполнения отчета считается дата выплаты в нижнем левом углу ведомости на выплату зарплаты.

В нашей ведомости на выплату аванса от 24.05 изменим дату выплаты на 03.06. Остальное (документ начисления аванса, дату самой ведомости на выплату) не трогаем.

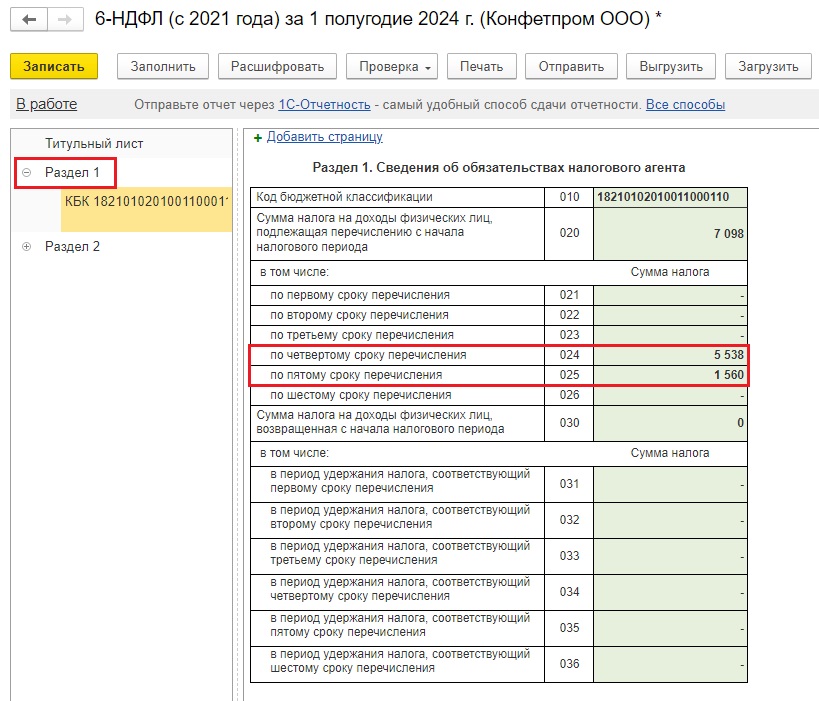

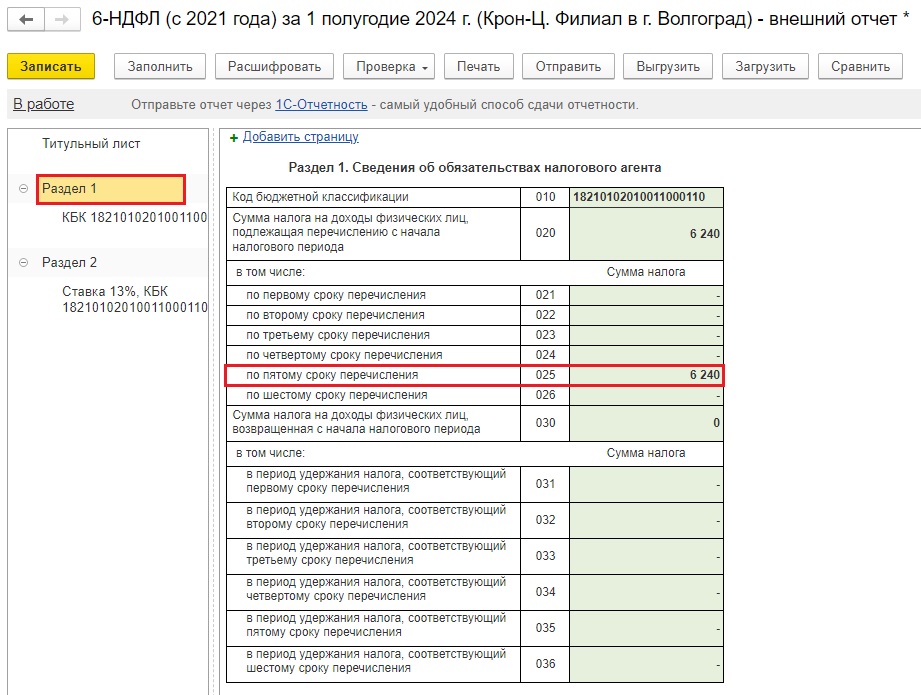

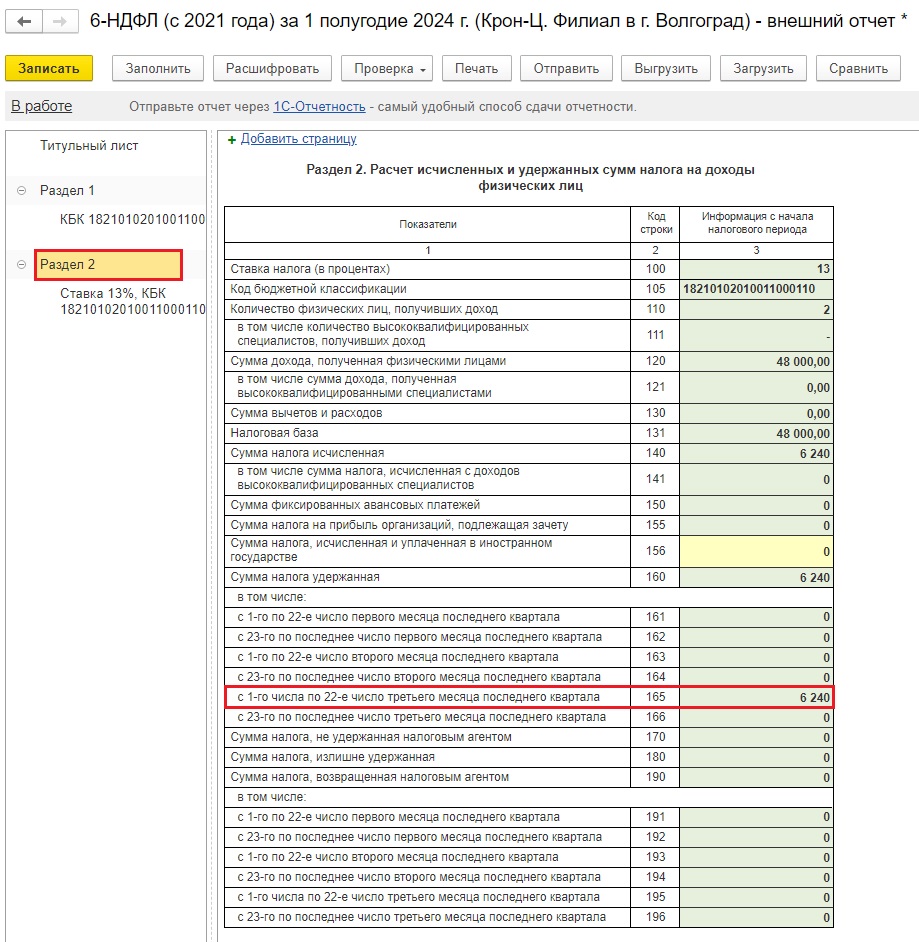

Сформируем отчет. Видим, что данные в нем изменились: суммы с 4-го срока перечисления «переехали» на 5-й.

Отчет-то сформирован корректно, но это только потому, что у сотрудников нет вычетов. Были бы вычеты – было бы не полное их применение, как описано выше.

Еще обращаем ваше внимание, что изменение даты в ведомости коснулось всех сотрудников, перечисленных в ней. Если у вас у сотрудников разные даты выплаты, то под каждого нужно сформировать свою отдельную ведомость или же сгруппировать сотрудников по нескольким ведомостям с одинаковой датой выплаты.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

ЗУП не достаточно хорошо отрабатывает эти нюансы, особенно на стыке отчетных периодов. После пересчета отпуска машина почему-то неправильно считает СВ. Что удивительно, она что-то делает почему-то со СВ по основному тарифу. То есть база верная - 19242, а сами взносы не 5772,60, как должно быть, а или больше или меньше непонятно на какую цифру. Распровожу перерасчет - все встает верно. Причем если перерасчет вышел с минусом, как у меня было на 1,60 всего лишь, СВ стал больше почему-то, и у меня был такой случай, что больше на 15 руб. Почему - остается загадкой, также как и остается загадкой как 1с сейчас формирует справку по форме 2-НДФЛ. Но это уже другой вопрос, который не имеет отношения к этому

Наталья, добрый день.

Павел прав в своих рассуждениях.

Месяц начисления для документа отпуск - это не тот месяц, когда сотрудник фактически пойдет в отпуск, а тот месяц, в котором ему начисляются и выплачиваются отпускные.

У вас сотрудник идет в отпуск с 1 ноября, при этом согласно законодательств а отпускные нужно рассчитать и выплатить не позднее дня, после окончания которого остаются еще 3 календарных дня до начала отпуска, т.е. в вашем случае в октябре.

В расчет среднего заработка по отпускным должен входить доход за период ноябрь 23 г. - октябрь 24 г. Но на момент начисления отпуска вы вероятно не будете знать начисленную зарплату за октябрь 2024 г. Поэтому рассчитываете отпуск без октября. При этом у вас месяц начисления отпуска Октябрь, с отпускных страховые взносы рассчитаются в октябре. В ведомости на выплату месяц будет Октябрь.

Дальше после того как вы начислите зарплату за октябрь месяц, вы возвращаетесь в документ Отпуска и нажимаете внизу слева кнопку Исправить. Программа сделает вам новый документ начисления отпуска, месяц в нем уже будет Ноябрь. В нем сторнируются старые отпускные и начислятся новые с учетом заработка за октябрь.

Это стандартная практика. ЗУП хорошо отрабатывает эти моменты. Перерасчет регистров неизбежен. Единственный вариант "не влетать" на эти перерасчеты - не давать сотрудникам ходить в отпуск с 1 числа месяца, но вы не можете препятствовать этому, так как работники сами выбирают даты отпусков по своему желанию.

Наталья, добрый день!

В такой ситуации обычно в документе отпуск ставят месяц октябрь, рассчитывают его без октября, выплачивают его, а потом после начисления зарплаты за октябрь делают перерасчет. Машина не может понять почему выплата стоит в октябре за ноябрь, за месяц который не наступил, поэтому и нет налога к удержанию

Зарплата и управление персоналом, редакция 3.1 (3.1.31.32)

Цитирую Ирина Плотникова:

Секундочку. То что считает Ваша команда, это тоже является Вашим субъективным решением. Вы же прописываете в статье, что больше никакого варианта нет. Только создать новый документ. Но это не так.

Также нужно отметить, что если уж исправляете цифры, то нужно быть уверенным в этом. И жирные цифры не обязательно значат, что учет запущен. Если у меня стаж большой по зарплате, то я знаю то, что исправляю и как это влияет на тот или иной отчет.

Странно, что вы пишите статью как будто только для "чайников", но ведь статьи читают не только они, но и кто уже вник или вникает в расчеты зарплаты

Павел, добрый день.

При написании статей мы ориентируемся на максимально автоматизирован ный учет и на опыт работы бухгалтеров с зарплатным функционалом.

Очень многие до сих пор плохо понимают нововведения законодательств а 2023 г., непоследователь но заполняют документы и ломают учет НДФЛ в регистрах. Естественно, при таких манипуляциях 6-НДФЛ не соберется автоматически. Поэтому часто приходится распроводить документы и перезаполнять их в правильной хронологической последовательно сти.

В этом случае именно ваши рекомендации не совсем уместны. Не каждый вспомнит в каком начислении зарплаты или аванса нужно вручную отредактировать дату выплаты, тем более, что до вкладки НДФЛ в документе еще добраться надо.

Также нельзя исключать вероятность ошибки ввода ручных данных: палец соскочил с клавиатуры и не та дата документа отобразилась.

Плюс любые исправления отображаются в документе черным жирным шрифтом. Если бы я, как бухгалтер, увидела такие записи, в первую очередь я бы подумала о том, что учет запущен и всё считают вручную. И вряд ли бы хотела продолжать так работать.

Поэтому наша команда считает, что лучше потратить время, но сделать отдельный документ в ЗУПе, который автоматом всё рассчитает, чем вручную что-то исправлять.

Вы же можете у себя в базе делать так как считаете нужным.