Аренда автомобиля у физического лица при УСН «Доходы минус расходы» с 2024 г. в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 24.06.2024 14:35

- Просмотров: 25923

Учет в программах 1С с введением ЕНС претерпевает глобальные изменения каждый год. Так случилось и с упрощенной системой налогообложения. С 2024 г. для этой системы налогообложения (что для ИП, что для организаций), а также для ИП на ПСН и ИП на ОСНО для попадания расходов по налогам и взносам в книгу учета доходов и расходов необходимо вводить дополнительный документ «Сведения об уплате налогов на едином налоговом счете». На примере организации на УСН с объектом налогообложения «Доходы минус расходы» в этой публикации расскажем, как в 1С: Бухгалтерии предприятия ред. 3.0 учитывать аренду автомобиля у физического лица с 2024 г. Плюс бонусом поговорим об ошибках округления НДФЛ, которые допускают пользователи при начислении таких ручных операций именно в 1С: Бухгалтерии, что потом «вылезают боком» в 6-НДФЛ.

Отразить расходы на аренду вы можете, только если применяете УСН с объектом «доходы минус расходы». При УСН с объектом «доходы» расходы не учитываются и не уменьшают налоговую базу по УСН (п. п. 1, 2 ст. 346.18 НК РФ).

Арендную плату учитывайте в расходах в момент фактической оплаты (пп. 4 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ).

Тогда же включите в расходы "входной" НДС, предъявленный арендодателем (пп. 8 п. 1 ст. 346.16, п. 2 ст. 346.17 НК РФ).

Доходы, полученные физическим лицом, не зарегистрированным в качестве индивидуального предпринимателя, от сдачи в аренду автомобиля, а также в виде вознаграждения за услуги по управлению и технической эксплуатации автомобиля (в рамках договора с экипажем), облагаются НДФЛ (пп. 4 п. 1 ст. 208 НК РФ). Арендатор, перечисляющий физическому лицу без статуса индивидуального предпринимателя арендную плату, является налоговым агентом по НДФЛ (письма Минфина РФ от 01.11.2017 № 03-15-06/71986, от 08.08.2013 № 03-04-05/32053). Поэтому он должен удержать налог при выплате арендной платы.

Арендодатель, зарегистрированный в качестве индивидуального предпринимателя, самостоятельно исчисляет и уплачивает сумму налога (пп. 1 п. 1 ст. 227 НК РФ), арендатор в этом случае не является налоговым агентом по НДФЛ.

По договору аренды транспортного средства без экипажа выплаты в пользу арендодателя (физического лица, не зарегистрированного в качестве индивидуального предпринимателя) в виде арендной платы не являются объектом обложения страховыми взносами на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, т. к. на основании п. 4 ст. 420 НК РФ выплаты и иные вознаграждения, производимые в рамках договоров, связанных с передачей в пользование имущества (имущественных прав), не относятся к объекту обложения страховыми взносами (письмо Минфина РФ от 01.11.2017 № 03-15-06/71986).

По договору аренды транспортного средства с экипажем страховыми взносами облагаются только выплаты за услуги по управлению автомобилем и его технической эксплуатации, т. к. данная выплата является объектом обложения страховыми взносами как выплата по гражданско-правовому договору, предметом которого является оказание услуг (п. 1 ст. 420 НК РФ и пп. 2 п. 3 ст. 422 НК РФ). Взносы на страхование от несчастных случаев с арендной платы за услуги по управлению и эксплуатации транспорта уплачиваются только в том случае, если такая обязанность установлена договором аренды (п. 1 ст. 5, п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Если арендодатель зарегистрирован в качестве индивидуального предпринимателя, арендатор не уплачивает страховые взносы.

Разберем практический пример: ООО «Загадочный лес», находящееся на УСН «Доходы минус расходы», с 01.05.2024 г. арендует автомобиль у стороннего физического лица Белкиной Анны Григорьевны, не являющейся сотрудницей этой компании. Сумма арендной платы за машину составляет 17241 руб., в том числе НДФЛ 2241 руб. Автомобиль использовался в хозяйственных целях организации весь май, оплата Белкиной А.Г произведена 10 июня 2024 г.

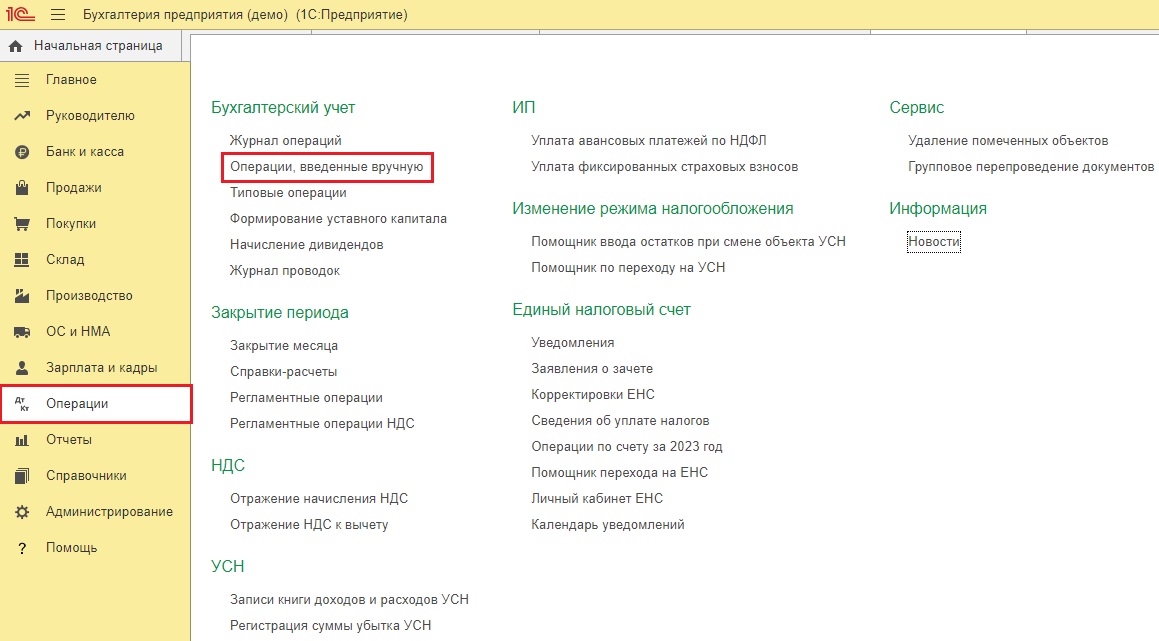

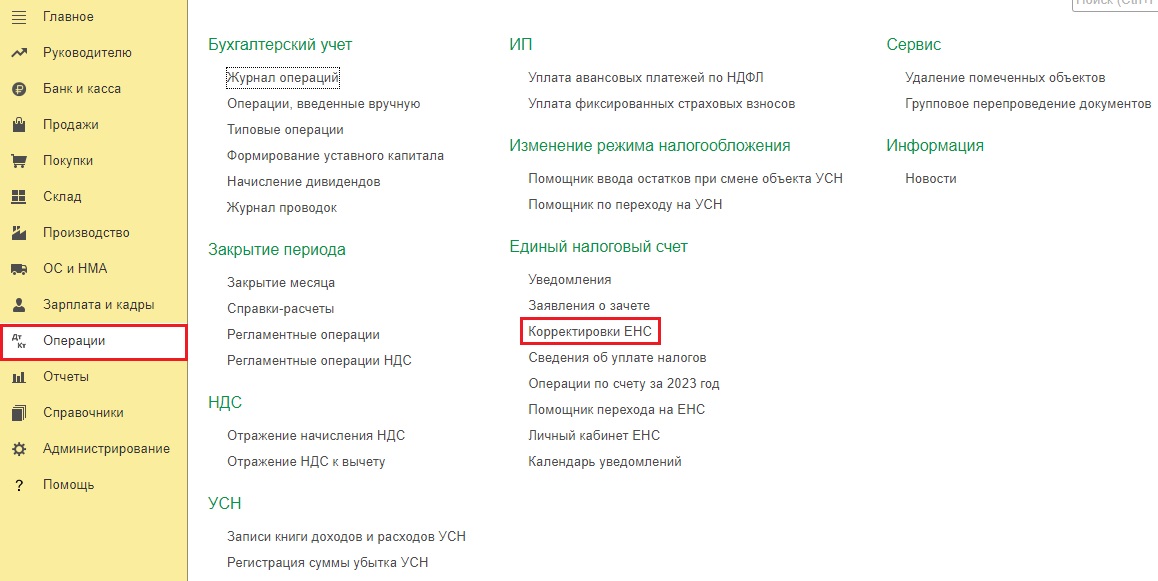

В разделе меню «Операции» создадим операцию, введенную вручную:

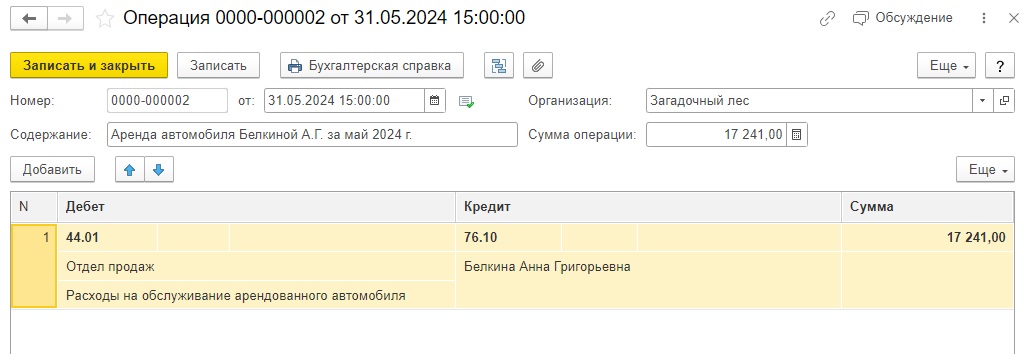

Начислим арендную плату за май 2024 г. в сумме 17241 руб. концом месяца 31.05.2024 г. Так как арендованный автомобиль у нас используется сотрудниками отдела продаж, то проводка будет с использованием счета 44 «Расходы на продажу».

Не забываем, что время проведения документов в 1С необходимо контролировать. Документы, сформированные пользователем в последний календарный день месяца, не должны иметь время 23:59:59, так это время предназначено только для автоматических регламентных операций закрытия месяца. Поэтому обязательно поправьте время ручной операции на любое другое, кроме 23:59:59.

Далее в день выплаты дохода (10.06.2024 г.) необходимо сформировать много нужных документов.

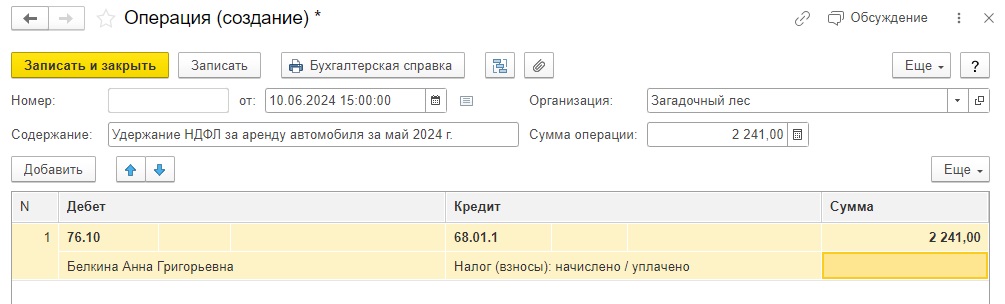

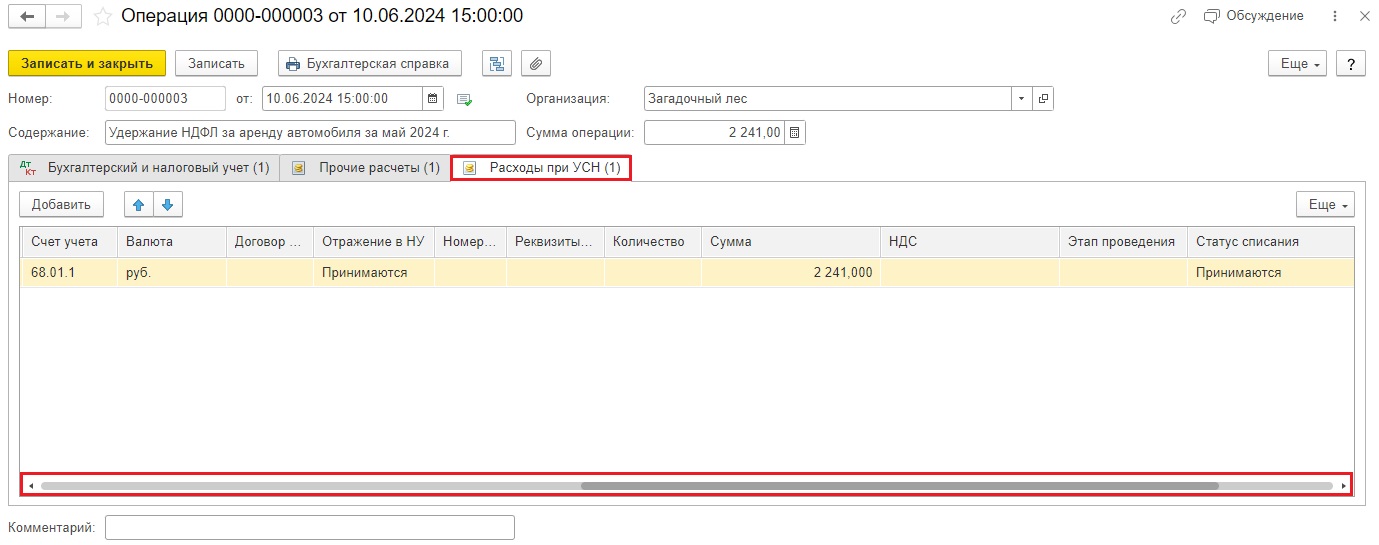

Для начала введем новую ручную операцию с проводкой удержания НДФЛ в сумме 2241 руб. (Д 76.10 К 68.01.1).

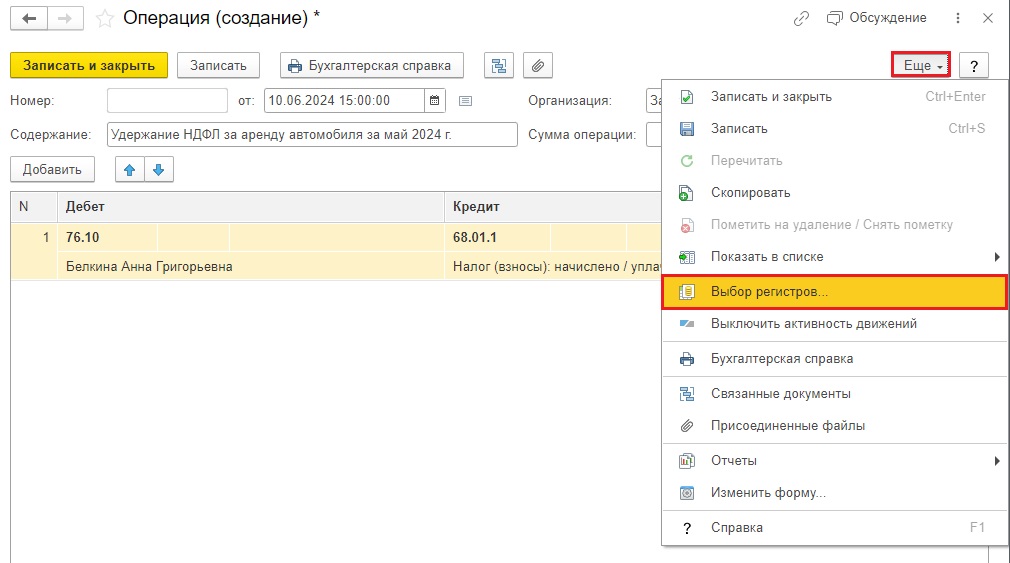

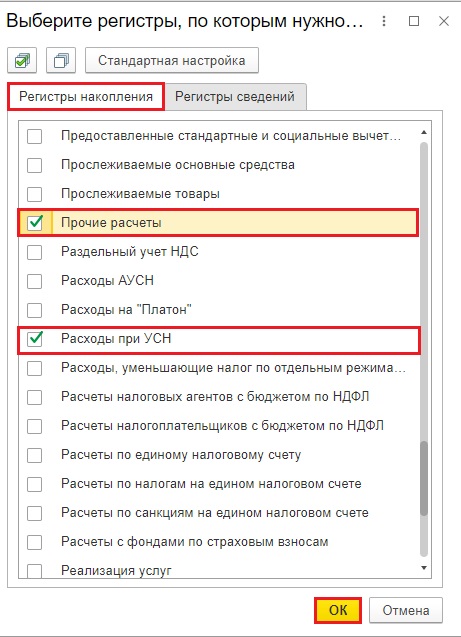

По кнопке «Еще» вызовем команду «Выбор регистров».

В открывшемся окне на вкладке «Регистры накопления» установим галочки напротив регистров «Прочие расчеты» и «Расходы при УСН».

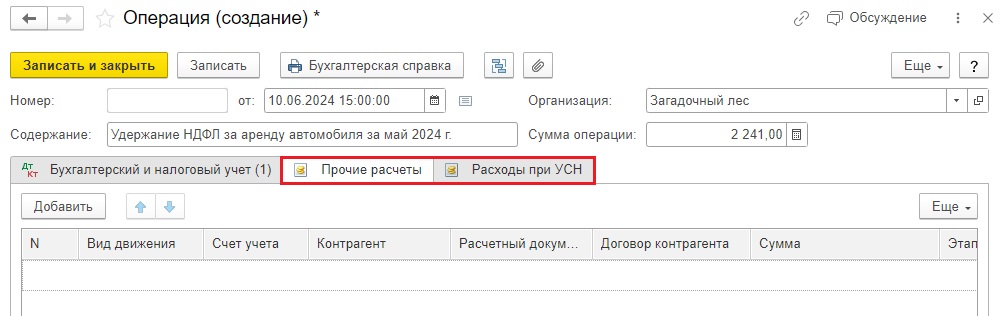

В операцию добавятся эти регистры.

По кнопке «Добавить» внесем следующие данные в регистр «Прочие расчеты»:

• Вид движения — Расход;

• Счет учета — 68.01.1 «НДФЛ исчисленный налоговым агентом»;

• Расчетный документ — выберите эту же самую Операцию, введенную вручную;

• Сумма — сумма НДФЛ.

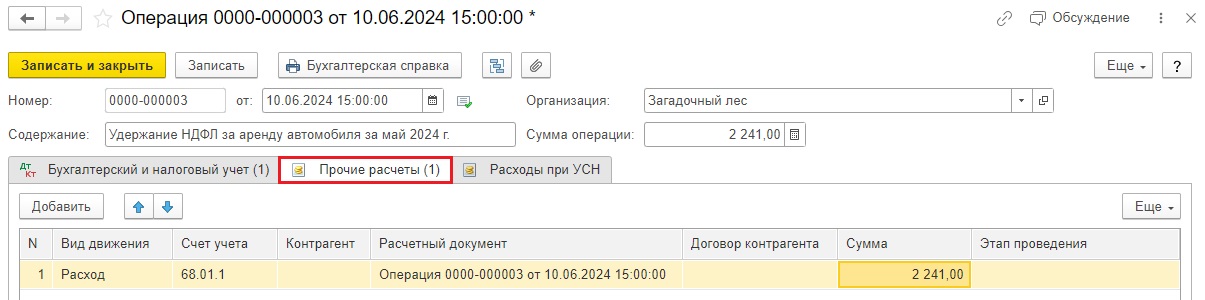

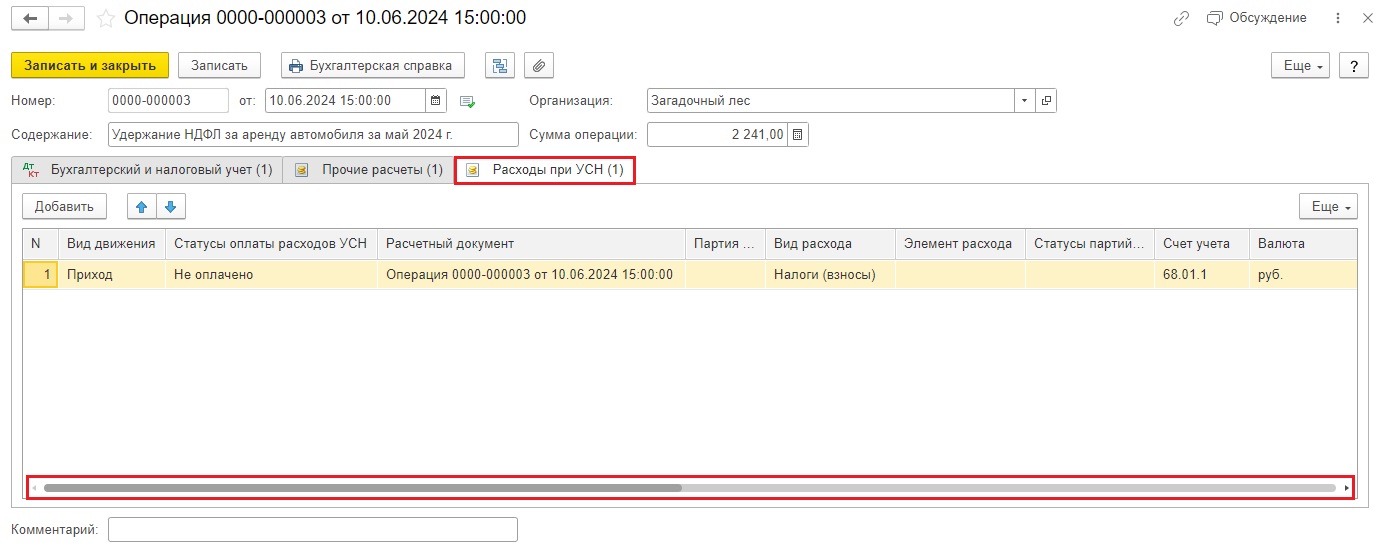

Перейдем к регистру «Расходы при УСН» и там добавим следующую информацию:

• Вид движения — Приход;

• Статусы оплаты расходов УСН — Не оплачено;

• Расчетный документ — выберите эту же самую Операцию, введенную вручную;

• Вид расхода — Налоги (взносы);

• Счет учета — 68.01.1 «НДФЛ исчисленный налоговым агентом»;

• Валюта – рубли;

Прокрутите ползунок вправо и укажите еще несколько значений в следующих полях:

• Отражение в НУ — Принимаются;

• Сумма — сумма НДФЛ;

• Статус списания - Принимаются.

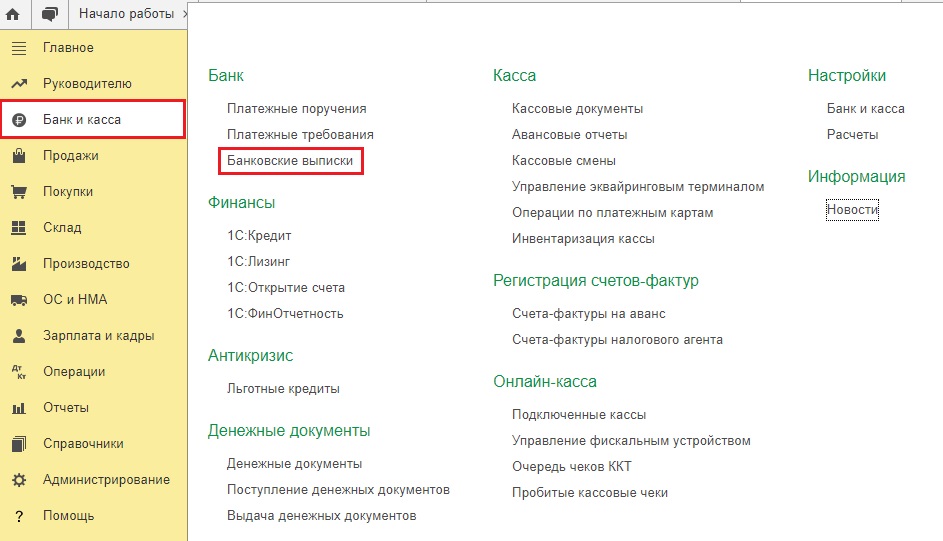

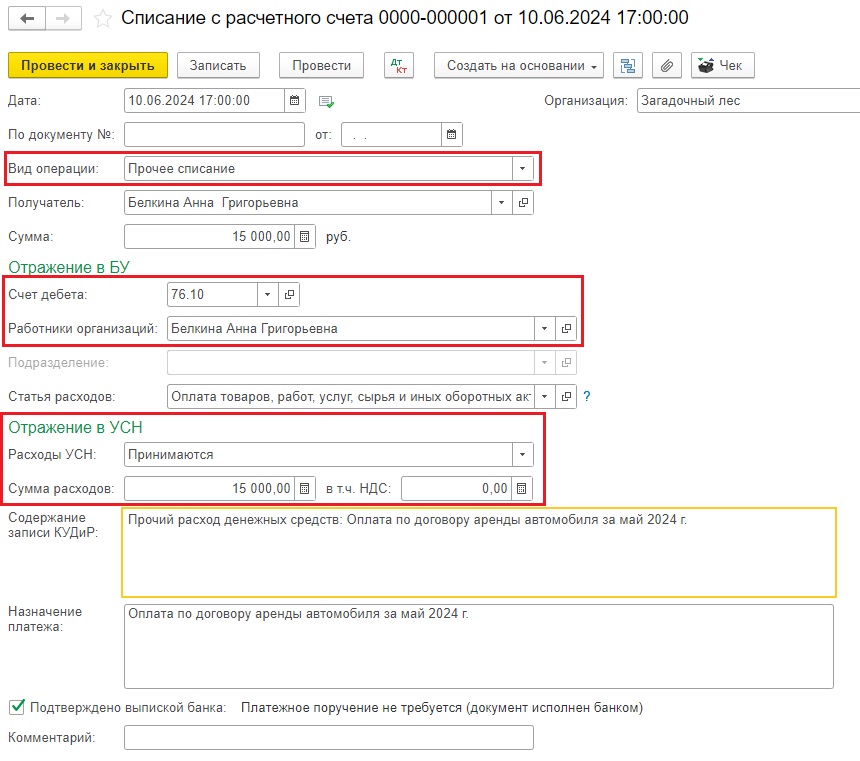

Проведем выплату дохода Белкиной А.Г.

Для этого в разделе меню «Банк и касса» сформируем банковскую выписку.

В списании с расчетного счета выберем вид операции «Прочее списание», счет дебета 76.10, получателя денежных средств. В строке «Расходы УСН» обязательно укажем значение «Принимаются» и продублируем сумму.

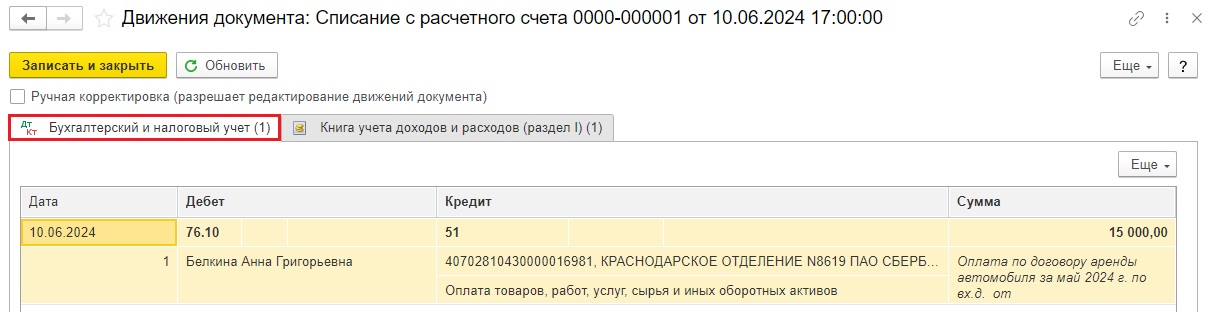

Проводка документа будет Д 76.10 К 51.

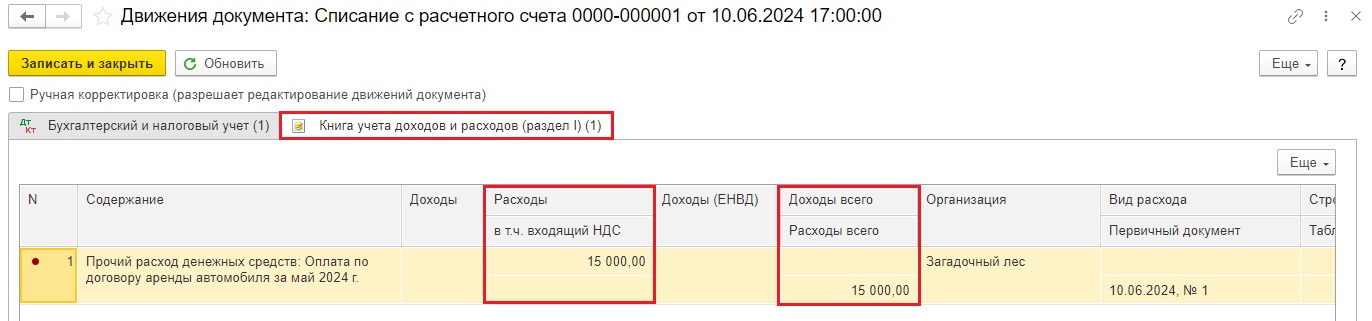

В регистре «Книга учета доходов и расходов (раздел I)» видим, что сумма попала в расходную часть.

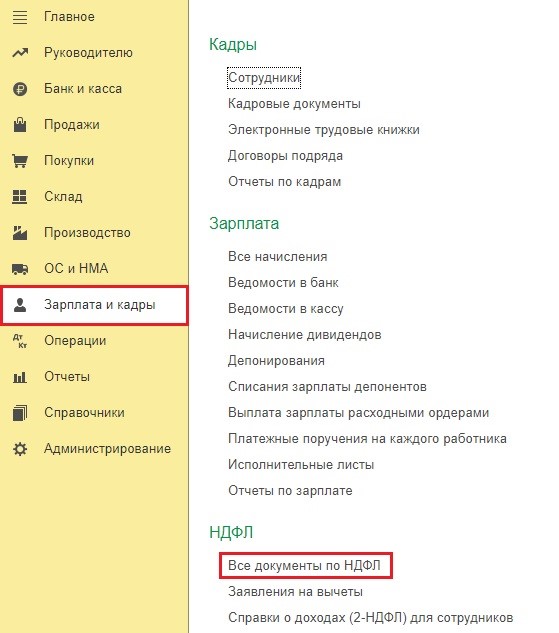

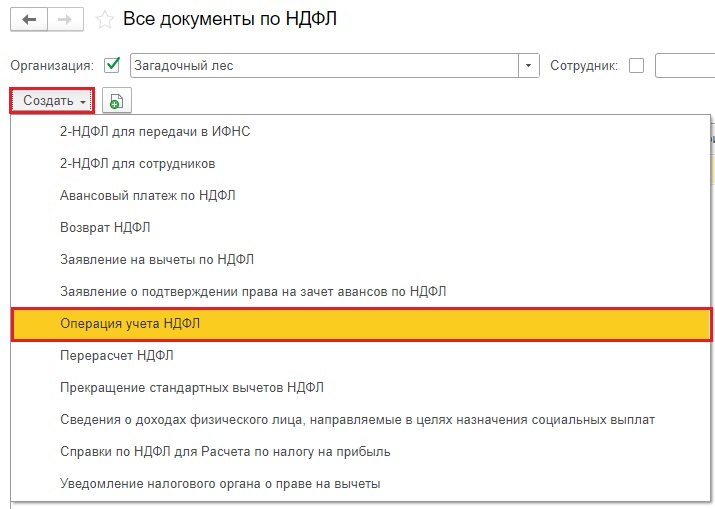

Также необходимо создать Операцию учета НДФЛ в разделе меню «Зарплата и кадры» – «Все документы по НДФЛ»

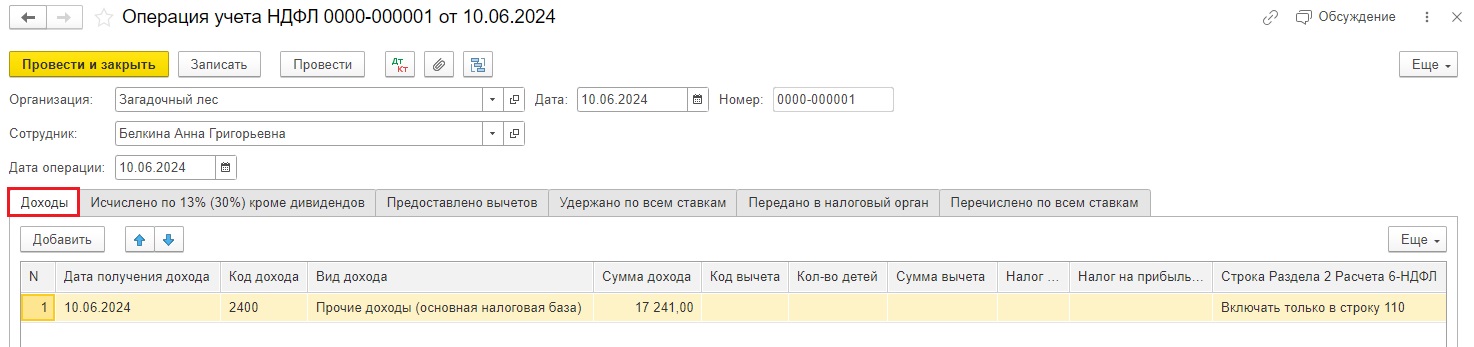

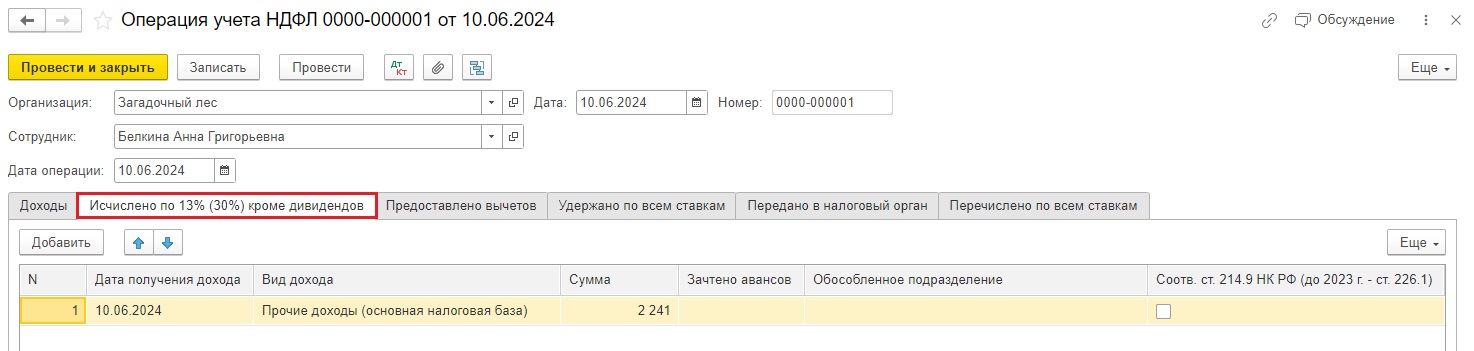

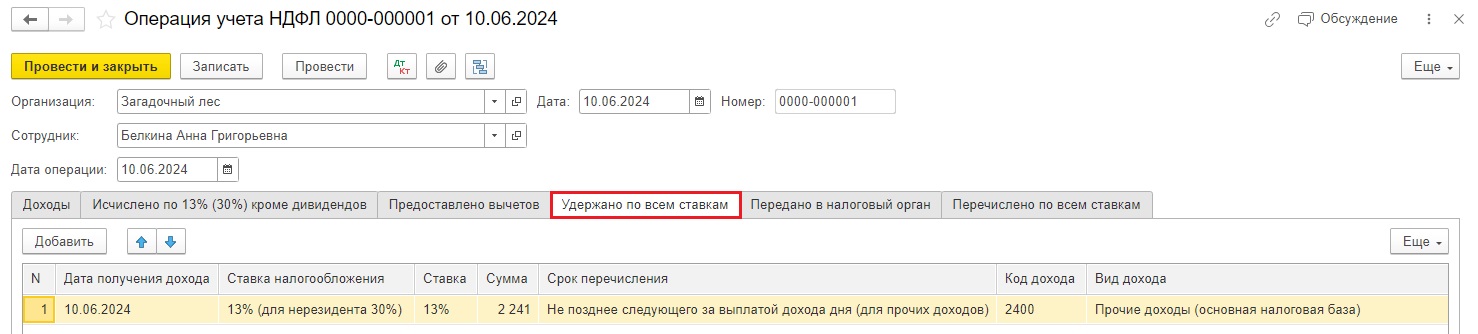

Необходимо заполнить вкладки «Доходы», «Исчислено по 13% (30%) кроме дивидендов» и «Удержано по всем ставкам» следующим образом:

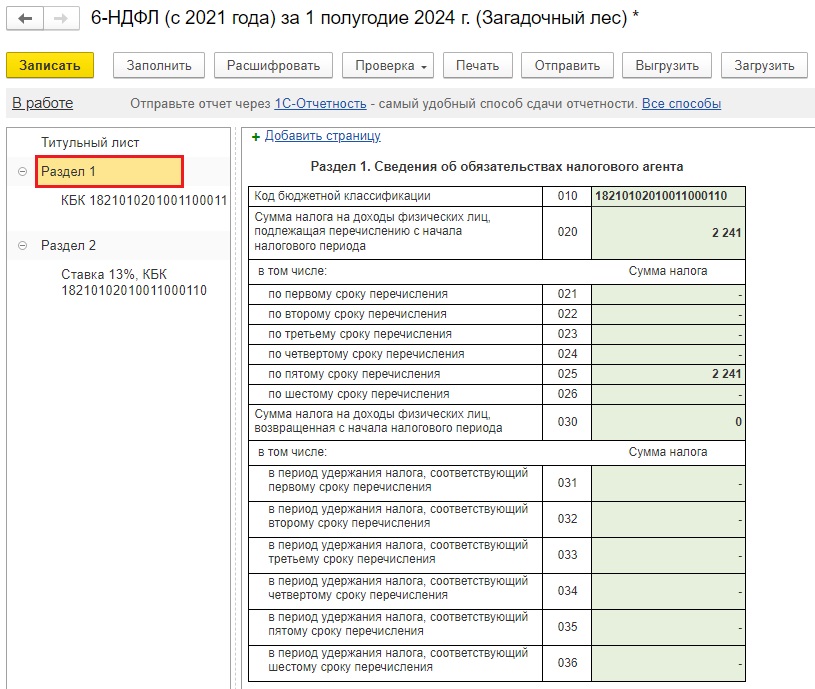

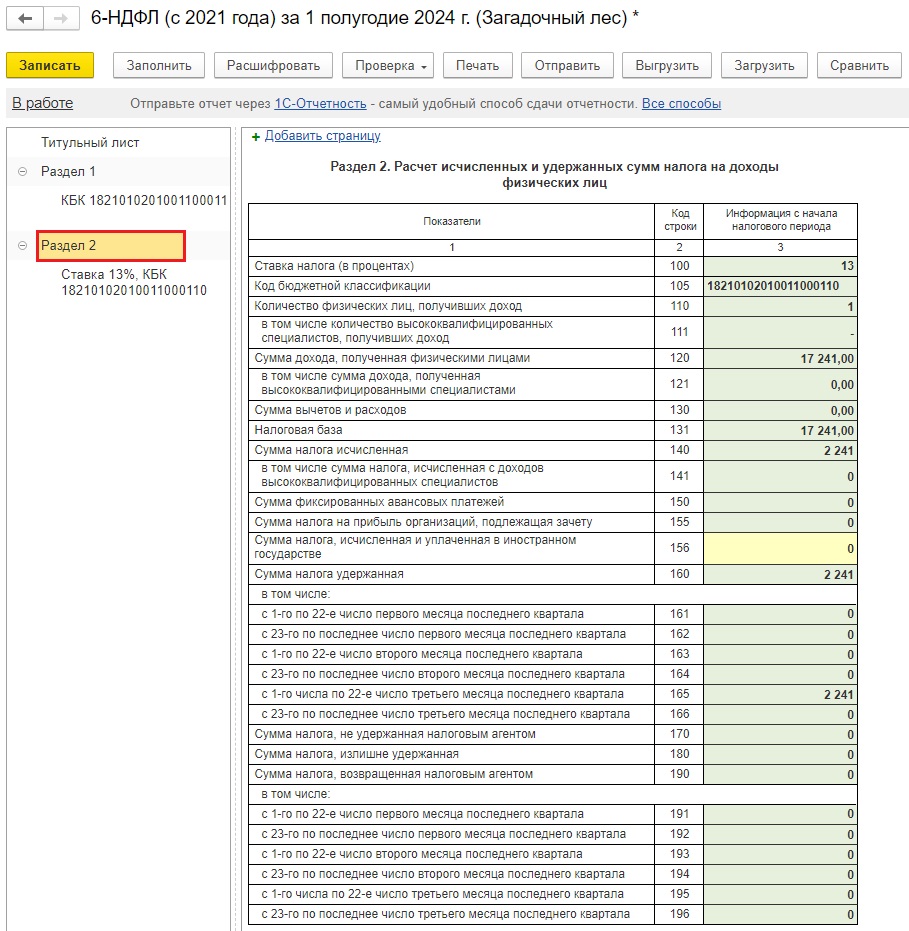

Благодаря корректному заполнению Операции по учету НДФЛ у нас верно заполнится отчет 6-НДФЛ и подтянется сумма НДФЛ в уведомлении об исчисленных суммах налогов.

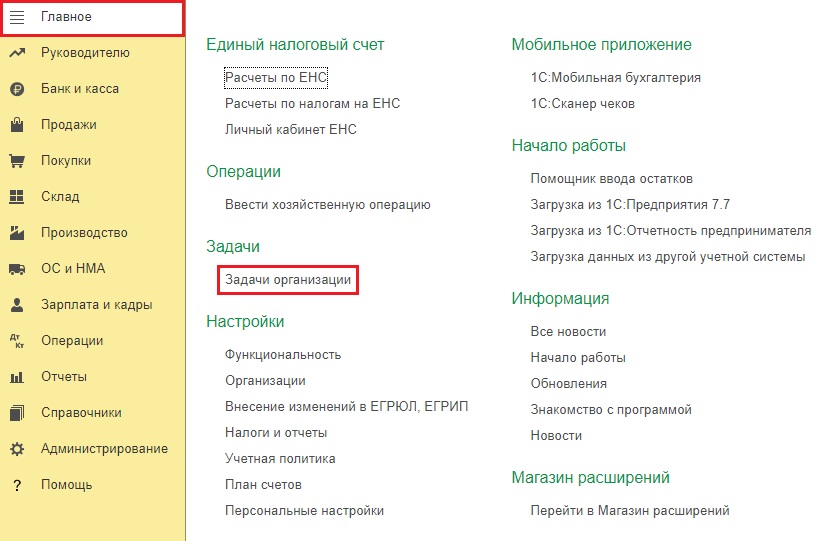

Проверим это. Зайдем в раздел меню «Главное» - «Задачи организации».

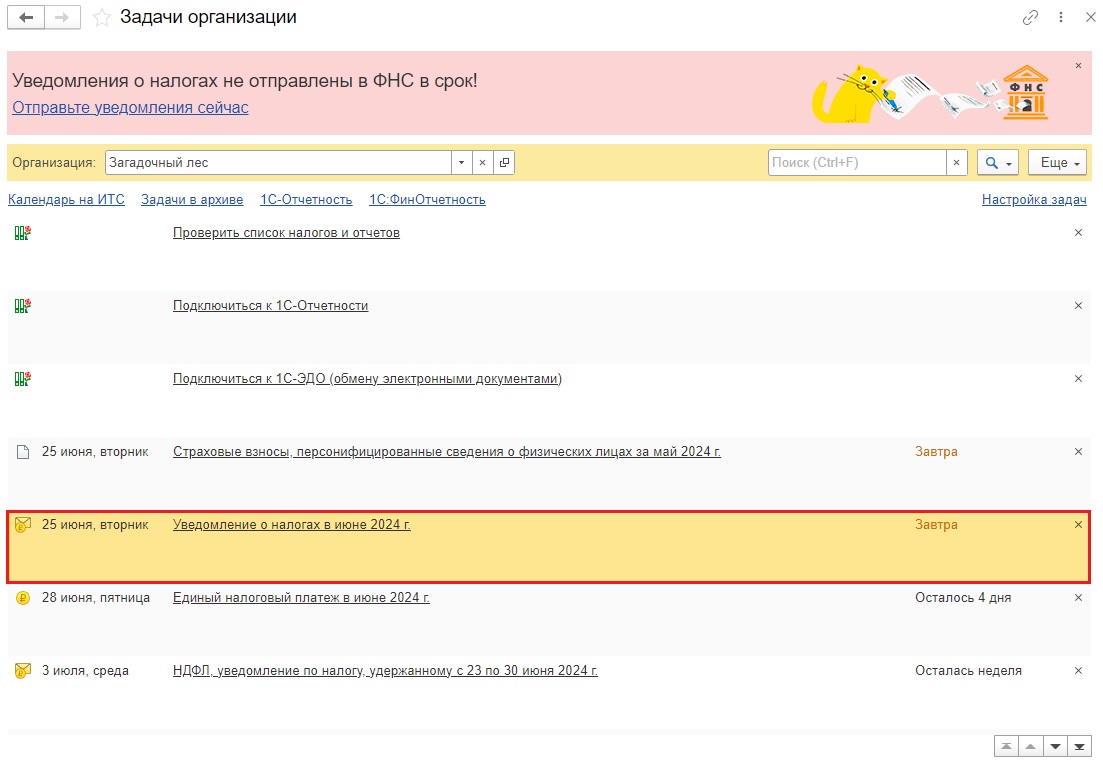

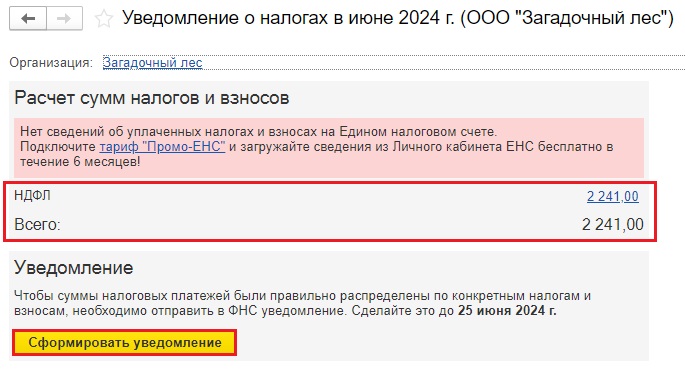

Щелкнем дважды по задаче «Уведомление о налогах в июне».

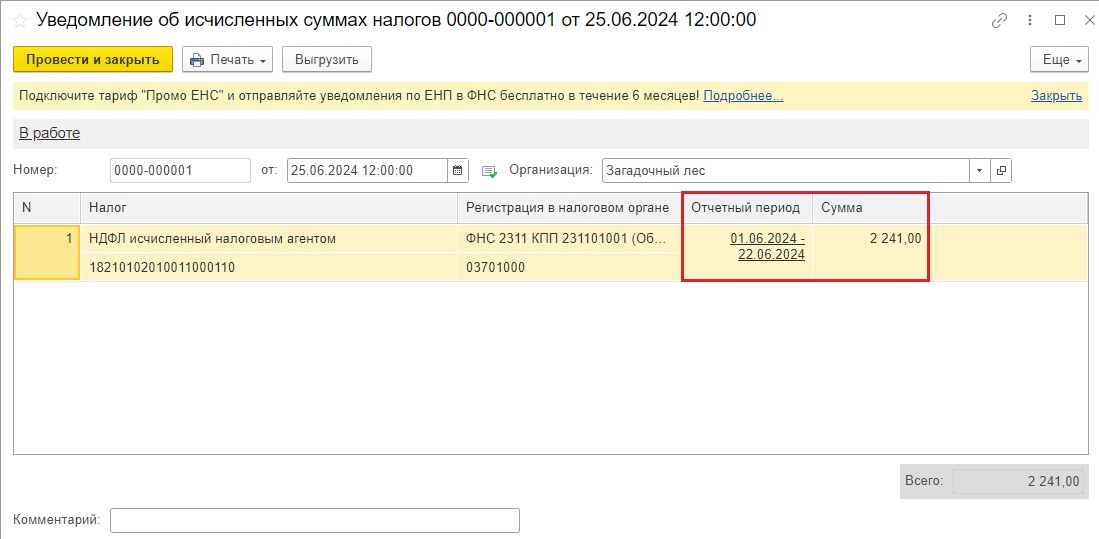

Программа видит, что НДФЛ был удержан в период с 1 по 22 июня, и предлагает сформировать уведомление на сумму НДФЛ с арендной платы.

Согласно законодательству по НДФЛ, удержанному с 1 по 22 июня, необходимо отправить уведомление об исчисленных суммах налогов до 25 июня включительно.

Уплатить НДФЛ в бюджет, удержанный с 1 по 22 июня, необходимо в срок до 28 июня включительно.

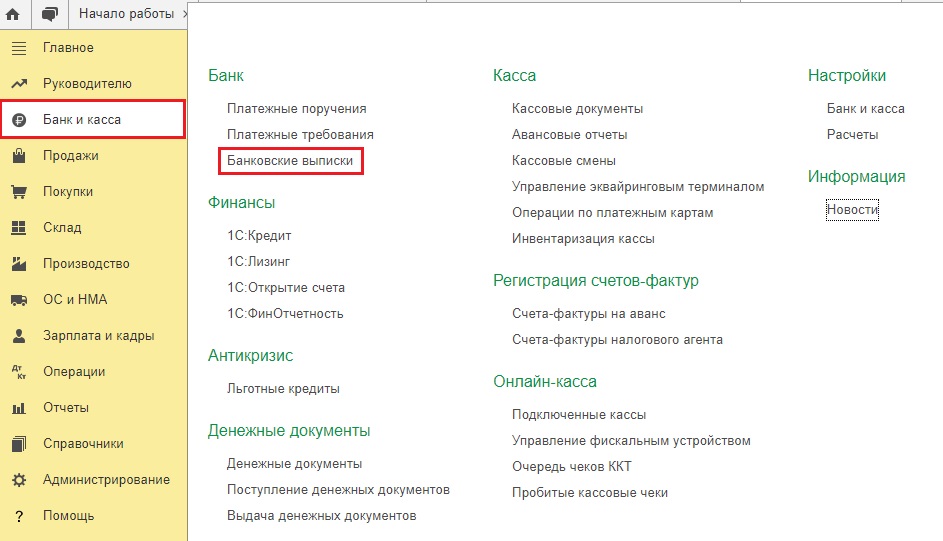

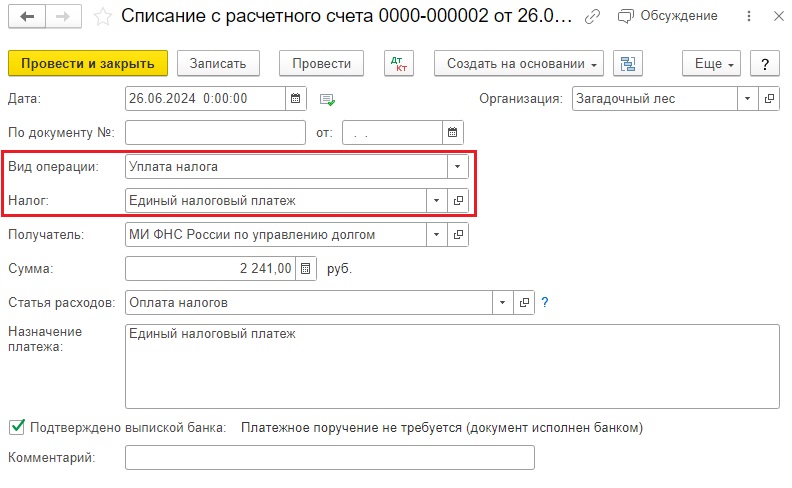

Сделаем это, вновь перейдя в раздел меню «Банк и касса» и сформировав списание с расчетного счета с видом операции «Уплата налога».

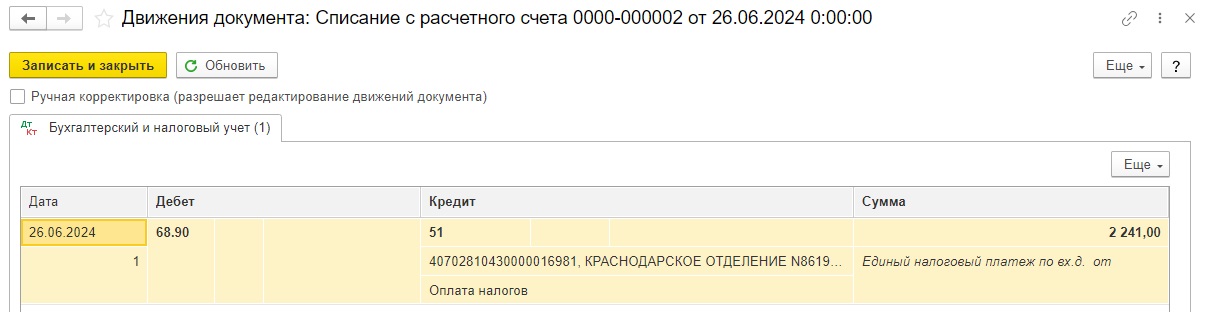

Посмотрим проводки:

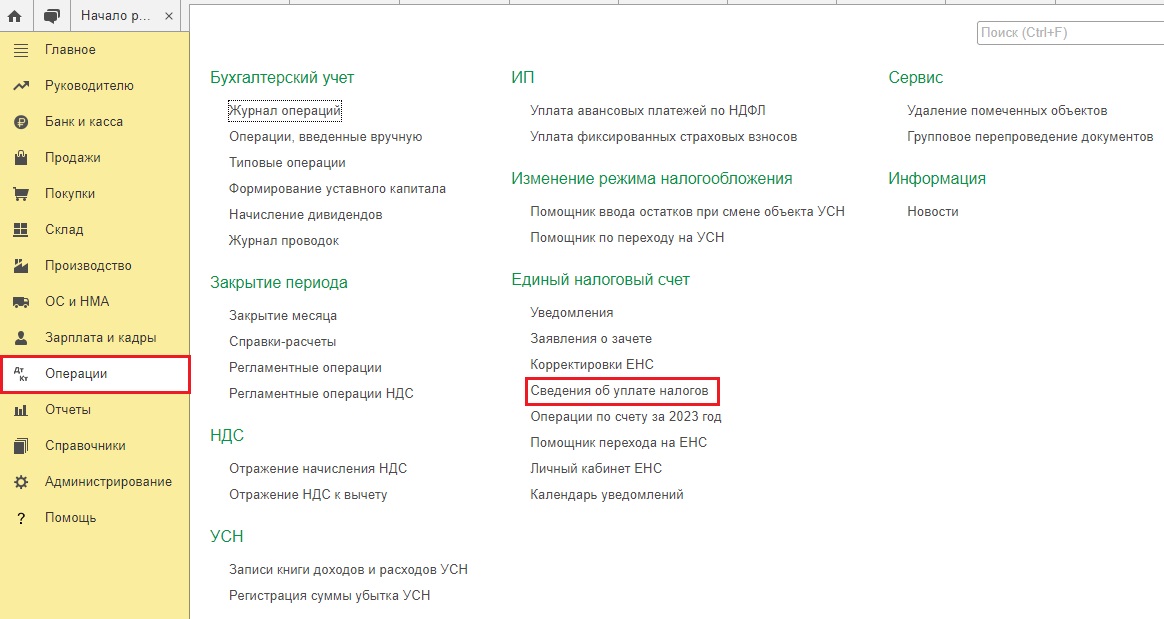

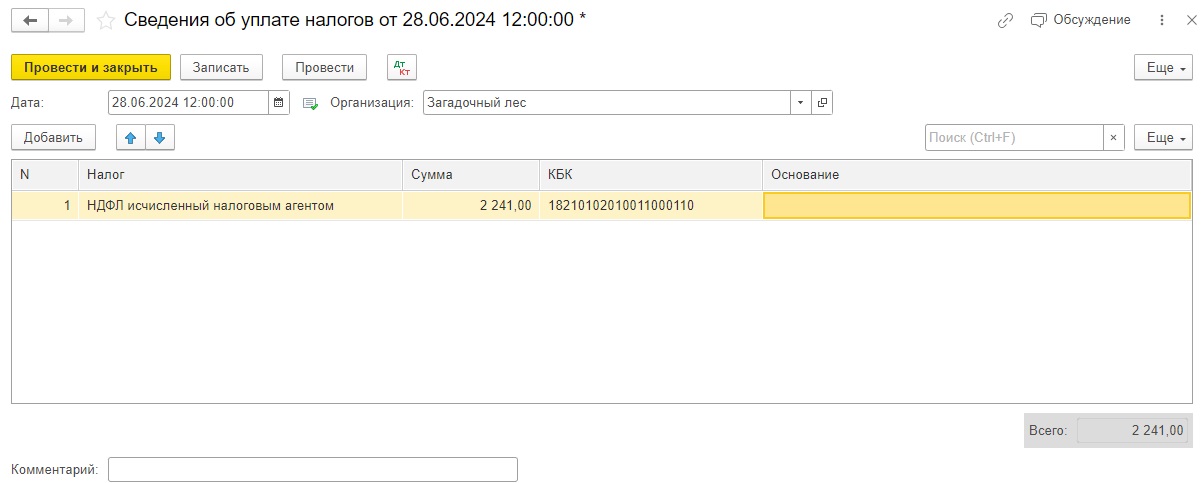

После отправки уведомления об исчисленных суммах налогов, оплаты НДФЛ в бюджет необходимо ввести документ «Сведения об уплате налогов» в разделе меню «Операции».

В идеале эти сведения должны загружаться сами из Личного кабинета ФНС в результате настроенной интеграции с ФНС, но пока интеграция работает нестабильно, поэтому введите данные документа вручную.

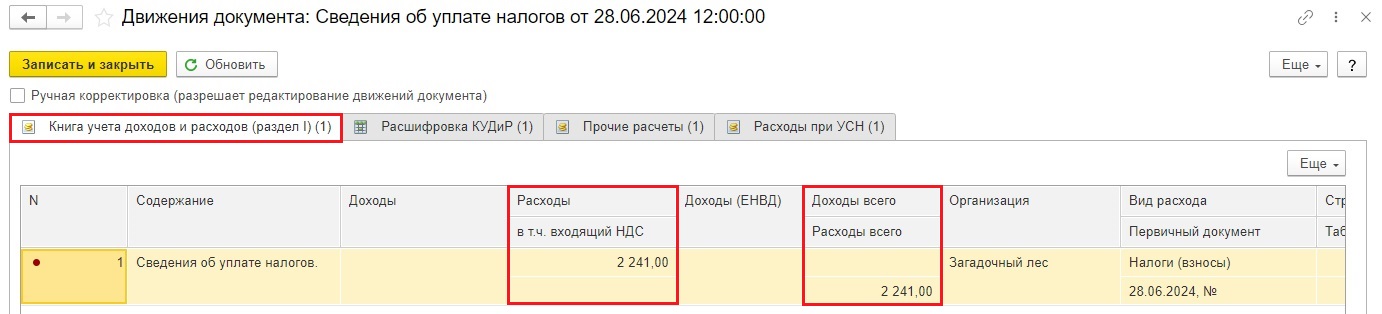

В этом документе нет проводок, но автоматически формируются важные регистры. Вот, например, в регистр «Книга учета доходов и расходов (раздел I)» в расходную часть автоматически попадает сумма НДФЛ, уплаченная в бюджет.

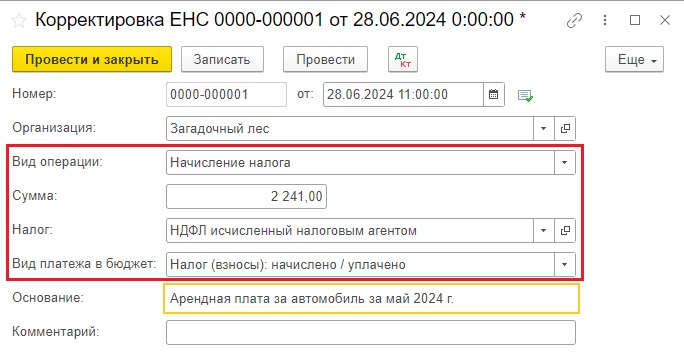

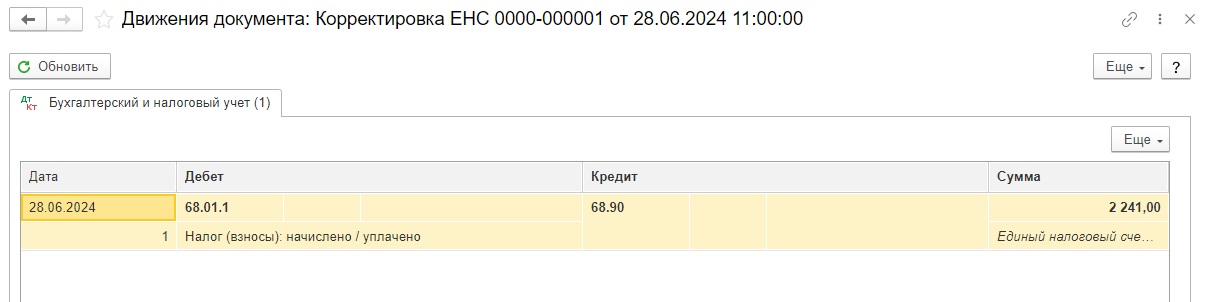

Нам еще необходимо ввести документ «Корректировки ЕНС» в разделе меню «Операции».

Заполним документ следующим образом:

Проводка документа такая:

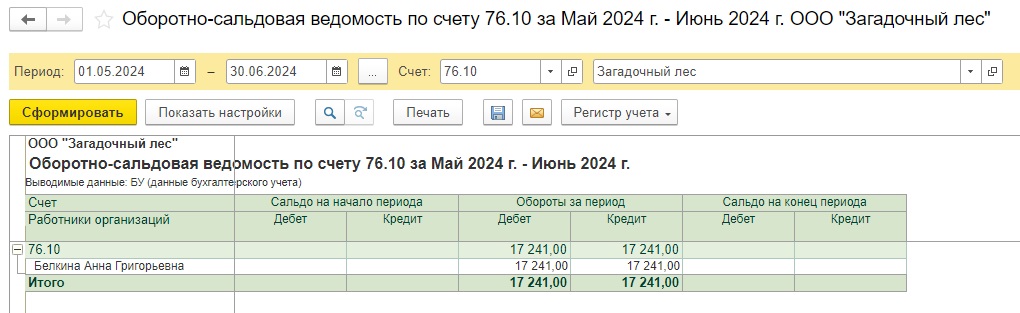

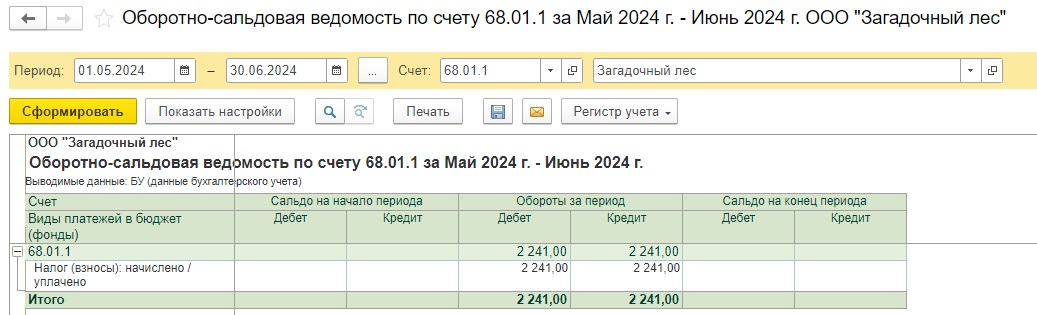

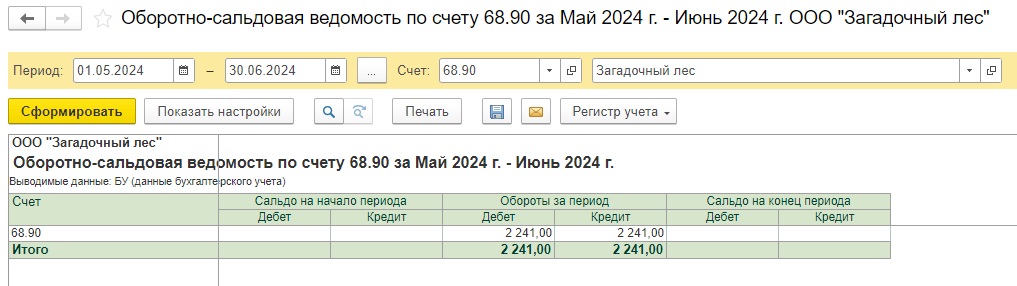

Откроем оборотно-сальдовую ведомость по счетам 76.10, 68.01.1, 68.90 убедимся, что они закрыты.

Также давайте сформируем отчет 6-НДФЛ, убедимся, что и там всё в порядке, все суммы попали автоматически в нужные строки.

Раз уж речь зашла про 6-НДФЛ, давайте поговорим о проблеме, с которой может столкнуться бухгалтер при начислении дохода такими ручными операциями в 1С: Бухгалтерии предприятия ред. 3.0.

Пользователь часто забывает о том, что НДФЛ в ручных операциях нужно считать не применительно к конкретному начислению месяца, а накопительно с начала года.

Что это значит?

Допустим, за аренду авто сотрудник должен получить 15 тысяч ровно на руки. Для этого бухгалтер делает стандартную «накрутку НДФЛ» по формуле:

15000/0,87=17241 руб. Это сумма начисления.

Проверим НДФЛ: 17241*13%=2241,33 руб. (округляем и получаем 2241 руб.)

Бухгалтер каждый раз на момент выплаты аренды начисляет сумму 17241 руб., НДФЛ с нее удерживает 2241 руб., на руки 15000 рублей.

Вроде бы всё хорошо, ровненько, но нет!

Программы 1С так не работают!

НДФЛ каждый раз должен считаться накопительным итогом с начала года.

Вернёмся к нашему примеру: допустим у нас есть начисление аренды в мае и в июне.

Рассчитаем сумму НДФЛ за май:

17241*13%=2241,33

Копейки в НДФЛ по правилам округления округляем в сторону уменьшения, т.к. после запятой цифра 33.

Итого за май: начислено 17241 руб., удержано НДФЛ 2241 руб., на руки 15000 руб.

Дальше в июне по привычке копируем документ мая, ведь сумма по аренде не поменялась.

Но программа НДФЛ в июне считает так: (17241+17241)*13%=4482,66 руб. и тут уже округлять надо в большую сторону до рубля, т.е. НДФЛ за 2 месяца должен быть начислен и удержан в размере 4483 руб.

Раз в мае начислен НДФЛ 2241 руб., то в июне нужно начислить 4483-2241=2242 руб.

Соответственно, в ручной операции начисления аренды за июнь будет так:

Д затратного счета (20,23,25,26,44) К 76.10 - 17241 руб.

Д 76.10 К 68.01.1 - 2242 руб.

На руки физлицо получит уже не 15000 руб., а 14999 руб. (17241-2242).

Если вы НДФЛ оставите в начислении аренды за июнь 17241 руб., то в 6-НДФЛ вылезет ошибка округления сумм, так как при формировании отчета программа анализирует все доходы сотрудника с начала года, складывает их и ожидает получить другую цифру в отчете, поэтому и сообщает вам об ошибке.

Соответственно, на будущее в случае начисления дохода ручными операциями рекомендуем подбирать такую сумму начисления, чтобы НДФЛ с нее считался ровно, без копеек, например, 17500 руб.

17500*13%=2275. НДФЛ ровно 2275 руб., без всяких копеек.

В 1С: ЗУП таких ошибок нет, так как для ввода начислений есть огромное количество специализированных документов, в которых вам достаточно ввести только сумму начислений, налог с нее рассчитается автоматически.

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии