Амортизационная премия при приобретении основных средств в 1С: Бухгалтерии 8 ред. 3.0

- Опубликовано 03.03.2020 11:27

- Автор: Administrator

- Просмотров: 25123

Часто бытует мнение, что невозможность отнести всю стоимость основного средства на расходы компании - это несправедливое правило по отношению к бизнесу. Ведь приобретение основных средств зачастую связано именно с производственной необходимостью. Без них не доставишь товар, не произведёшь продукцию, не установишь 1С для ведения учёта. Но есть такой приятный бонус, как амортизационная премия - это возможность принятия до 30 процентов стоимости ОС к расходам по налоговому учёту уже в следующем месяце после ввода основного средства в эксплуатацию.

Такая возможность утверждена п. 9 ст. 258 НК РФ. Для капитальных вложений, относящихся к третьей – седьмой амортизационным группам, разрешённым размером принятия их стоимости к расходам является 30 процентов, а для всех остальных амортизационных групп – в размере не более 10 процентов.

Следует отметить, что возможность применения амортизационной премии не закреплена ни в ФЗ «О бухгалтерском учёте», ни в ПБУ. Соответственно после отражения амортизационной премии в налоговом учёте возникнет временная разница, а в её следствие и отложенное налоговое обязательство.

После ввода в эксплуатацию основного средства с применением амортизационной премии, его первоначальная стоимость будет уменьшена на соответствующую сумму отнесенной по нему в расходы амортизационной премии. Получается, что в дальнейшем расчёт амортизации будет производиться исходя из оставшейся части первоначальной стоимости.

Рассмотрим отражение амортизационной премии в программном продукте 1С: Бухгалтерия 8 ред. 3.0.

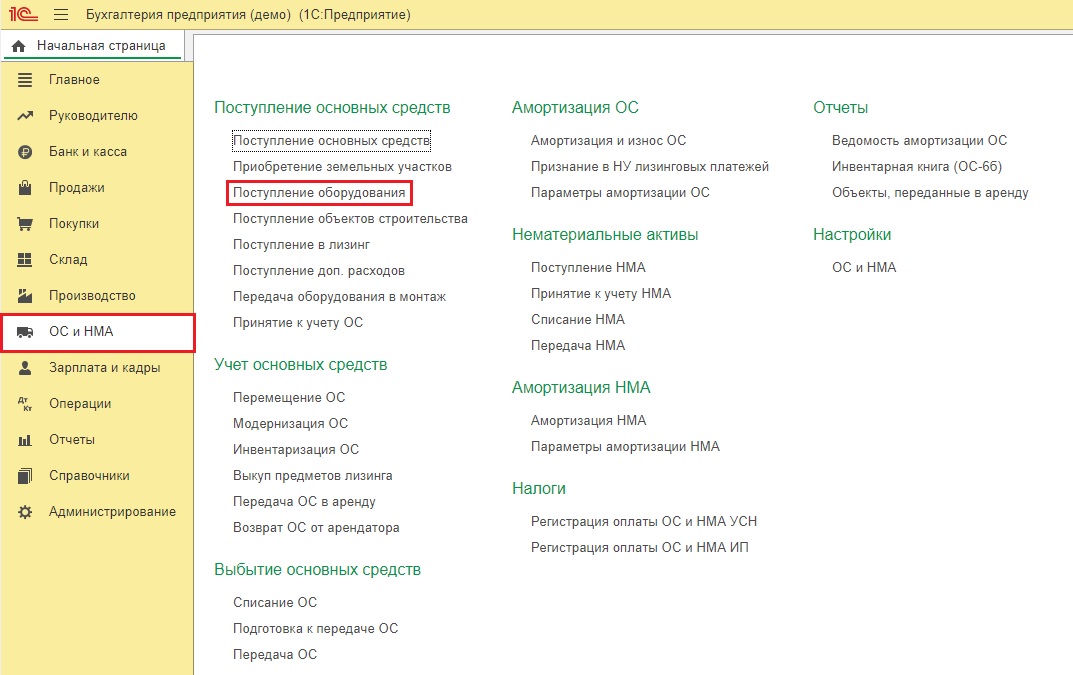

Начнём с приобретения объекта капитальных вложений. Для этого перейдём в раздел «ОС и НМА» и выберем пункт «Поступление оборудования».

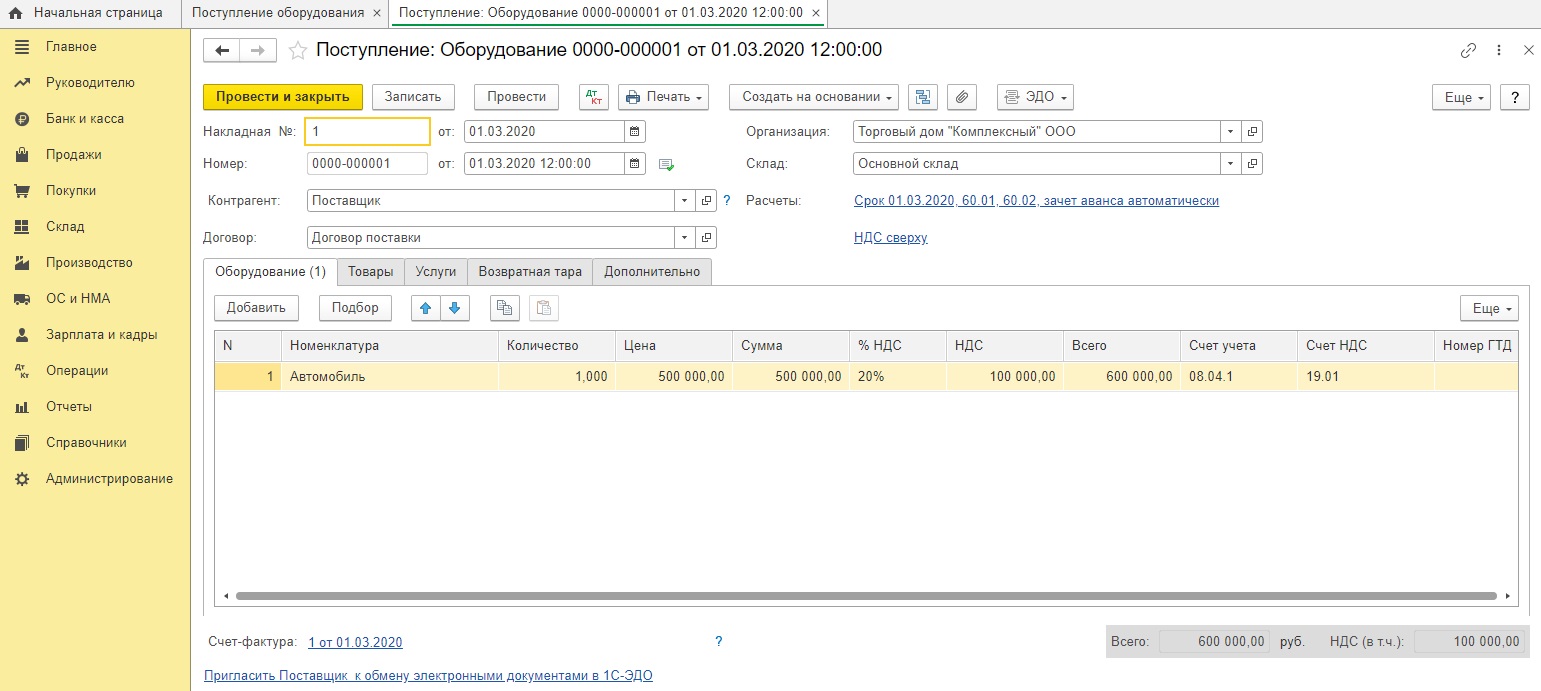

При помощи кнопки «Создать» введём новый документ и заполним основные реквизиты из товарной накладной поставщика: дата, номер, данные договора поставки.

Добавим новую строку в табличную часть документа и введём покупаемое оборудование в справочник «Номенклатура» с видом номенклатуры «Оборудование (объекты основных средств)». Данный вид номенклатуры обеспечивает корректное указание счёта учёта. Затем укажем количество и сумму приобретаемого имущества и проведём документ. При необходимости введём счёт-фактуру в подвале документа.

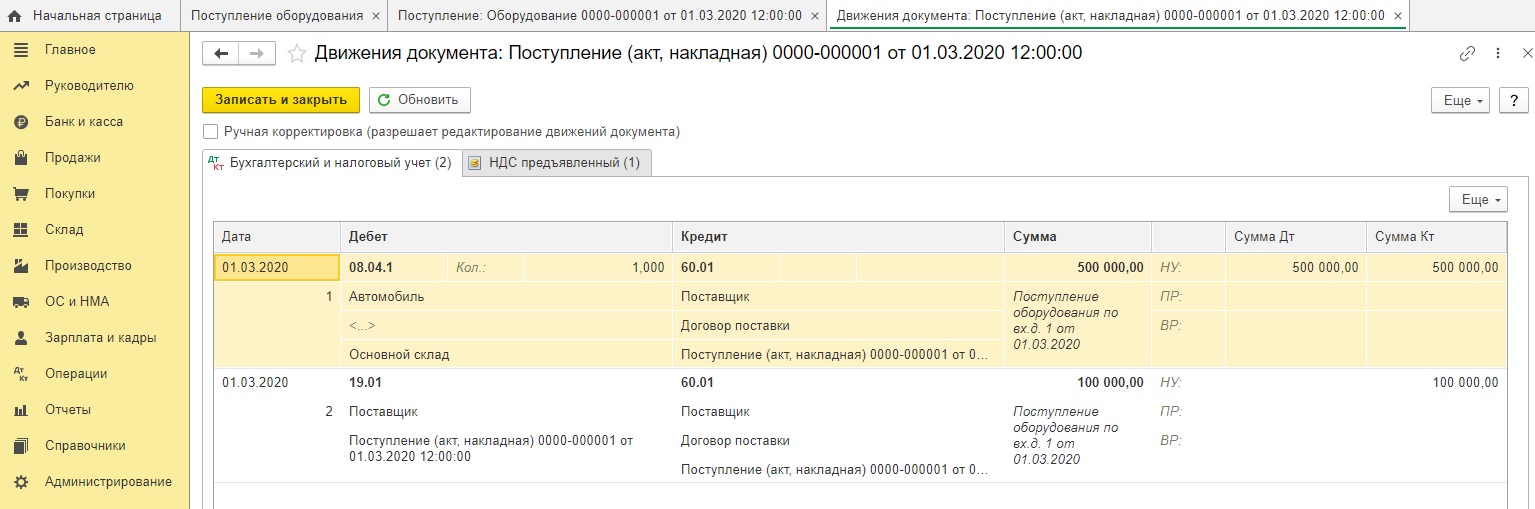

Проведённый документ сформирует проводки по дебету счёта 08.04.1 и кредиту счета 60 на сумму без НДС, и дебету счета 19 кредиту счета 60 на сумму НДС.

Если вы включаете НДС в стоимость покупок в связи с применением иной системы налогообложения, чем ОСНО, то проводка по выделению НДС будет отсутствовать.

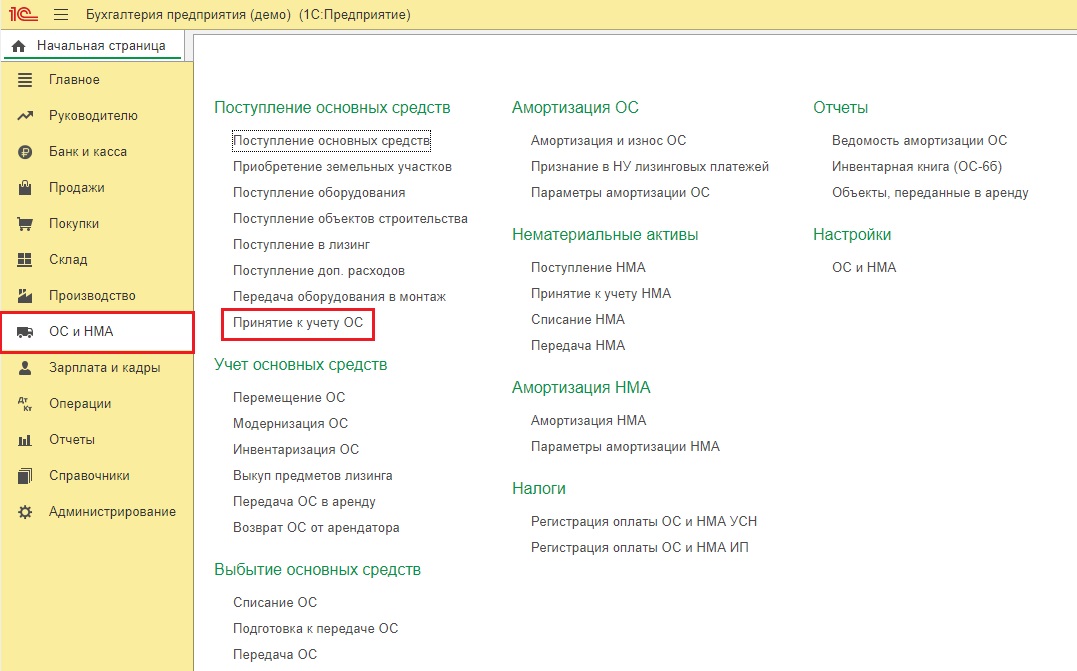

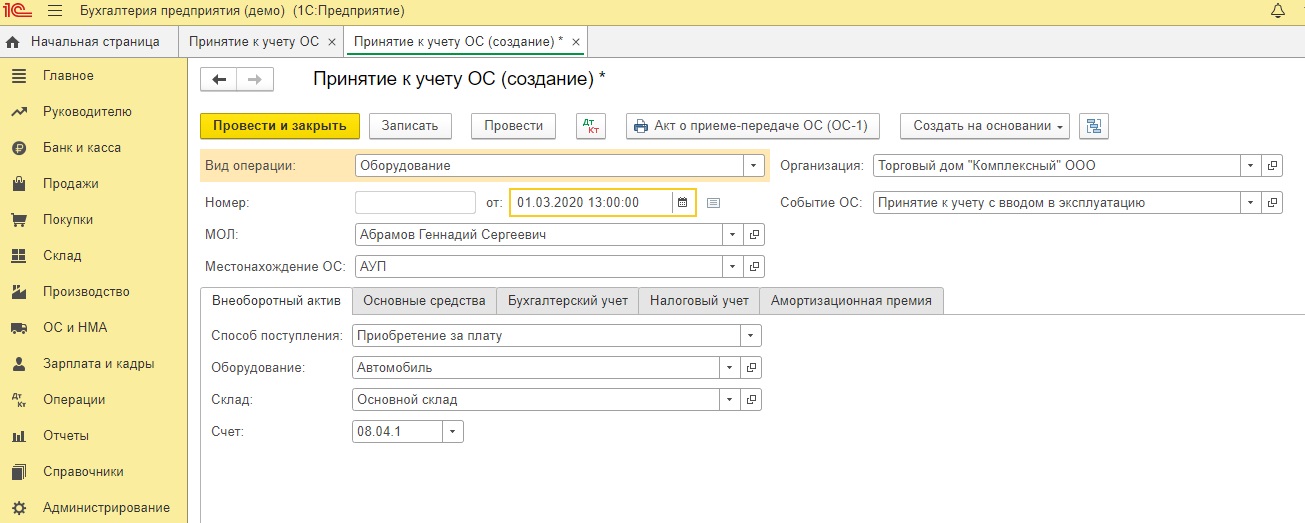

После приёмки оборудования необходимо ввести его в эксплуатацию, тем самым перенести его на 01 счёт. На разделе «ОС и НМА» выберите пункт «Принятие к учёту ОС».

Укажите за каким подразделением и сотрудником в дальнейшем будет закреплено данное основное средство.

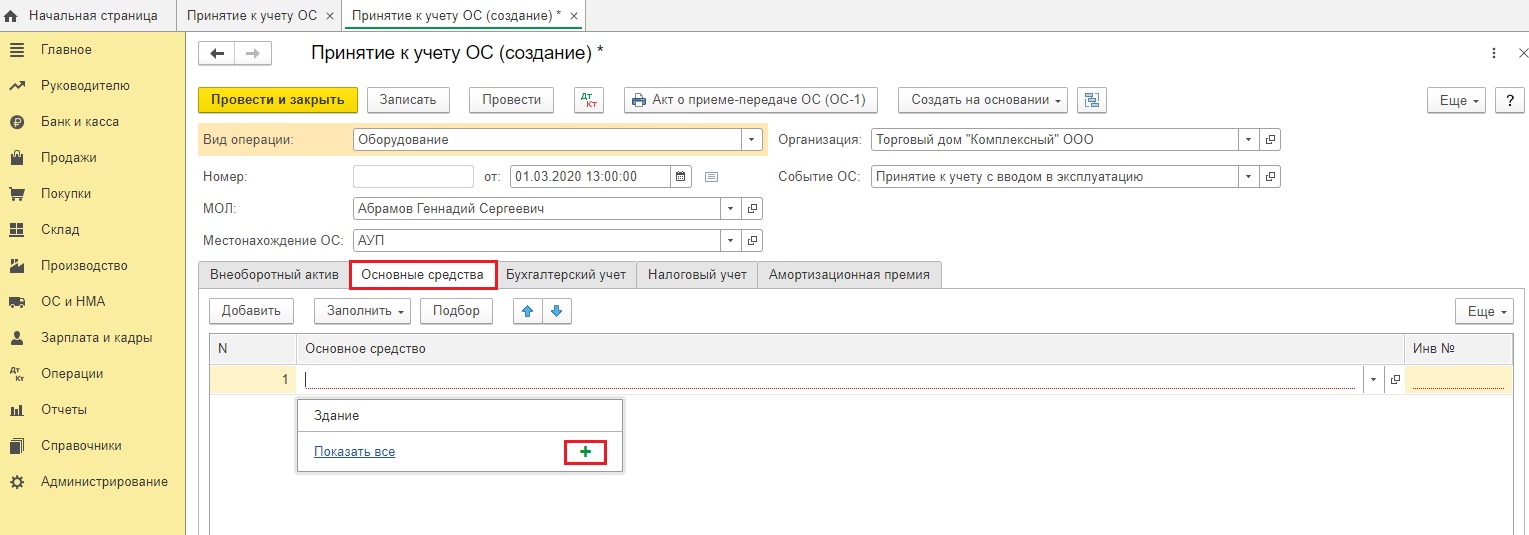

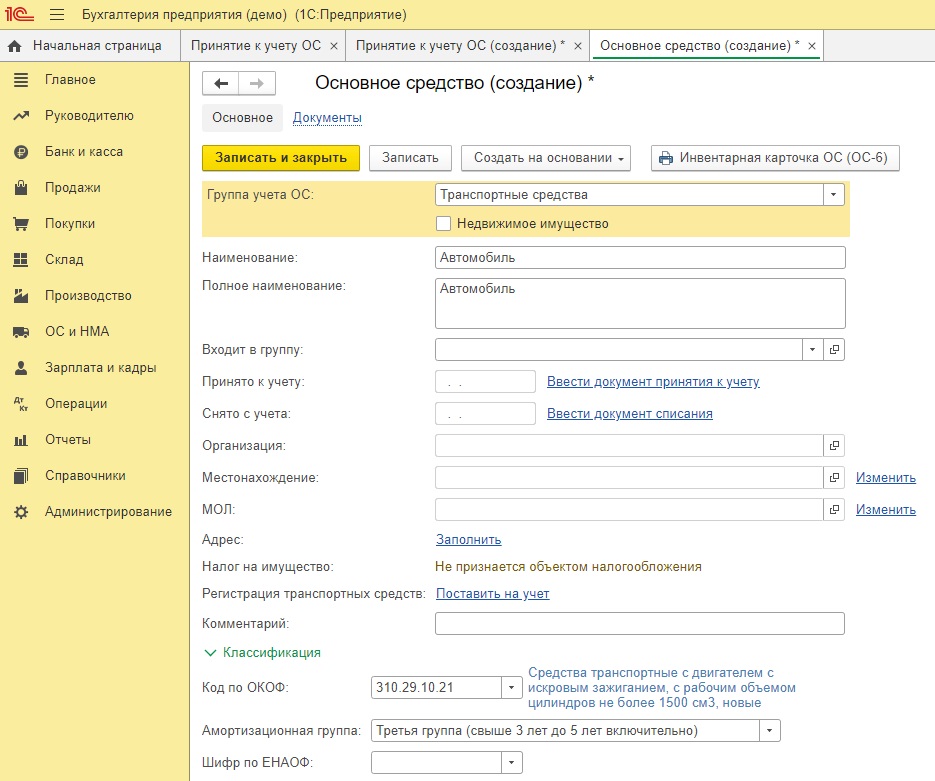

На вкладке «Основное средство» введите новое основное средство, указав код ОКОФ, амортизационную группу и изготовителя.

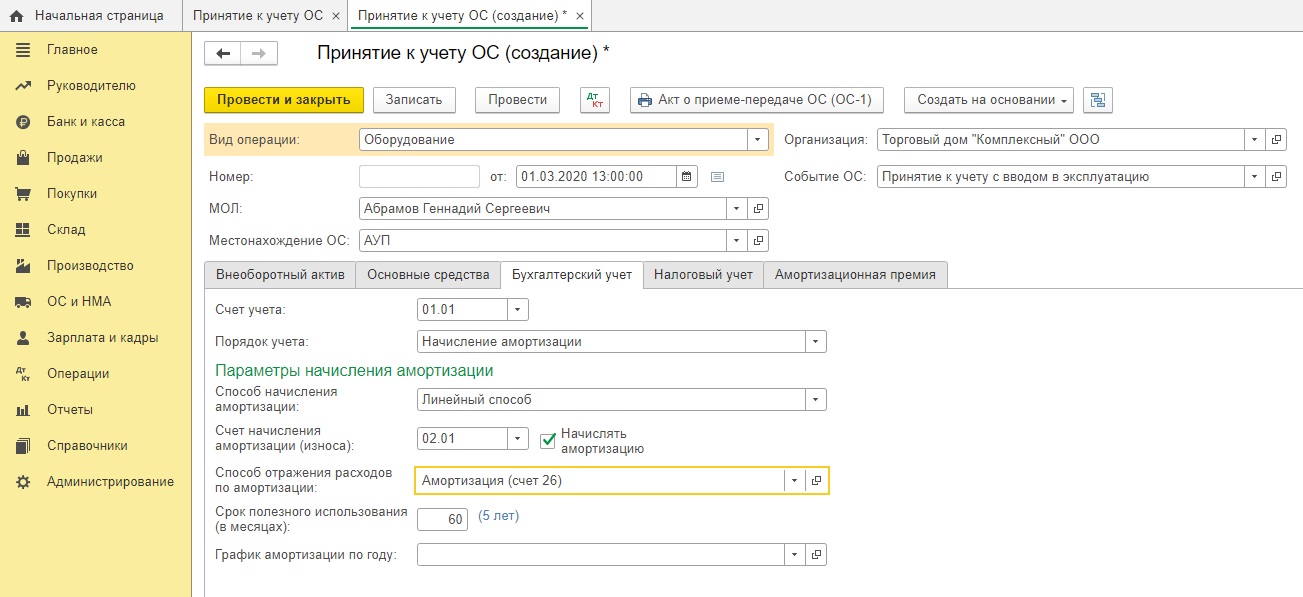

На вкладке «Бухгалтерский учёт» укажите метод начисления амортизации, срок полезного использования и способ отражения расходов по амортизации.

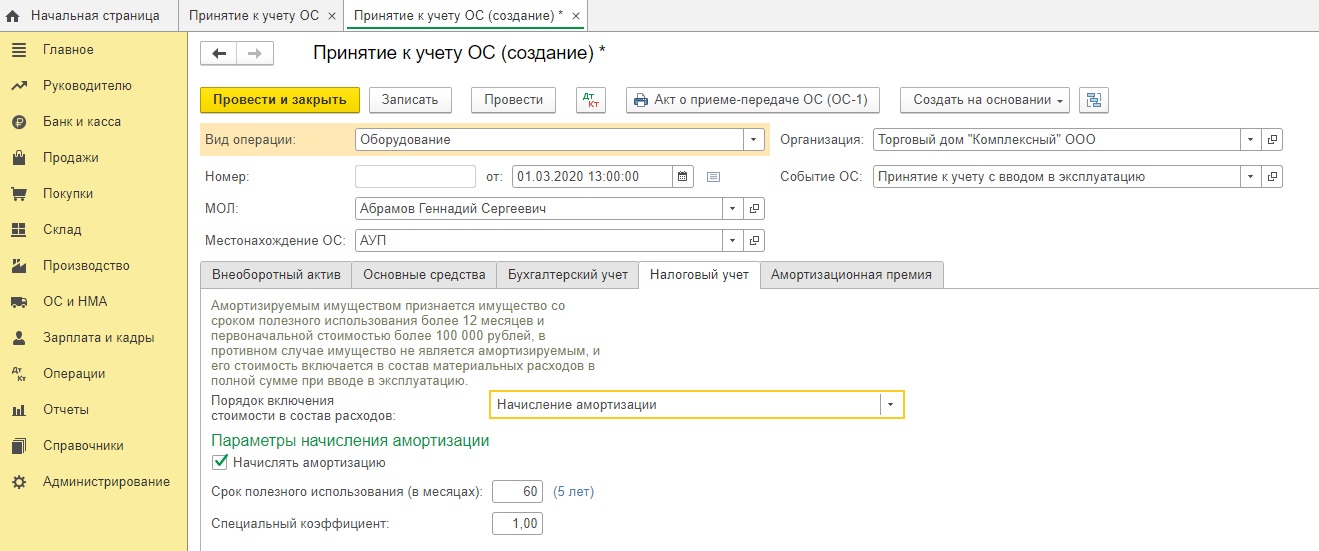

На вкладке «Налоговый учёт» необходимо так же указать срок полезного использования оборудования, а также указать специальный коэффициент. Если по данному оборудованию не требуется ускоренное начисление амортизации, то коэффициент признаётся равным единице.

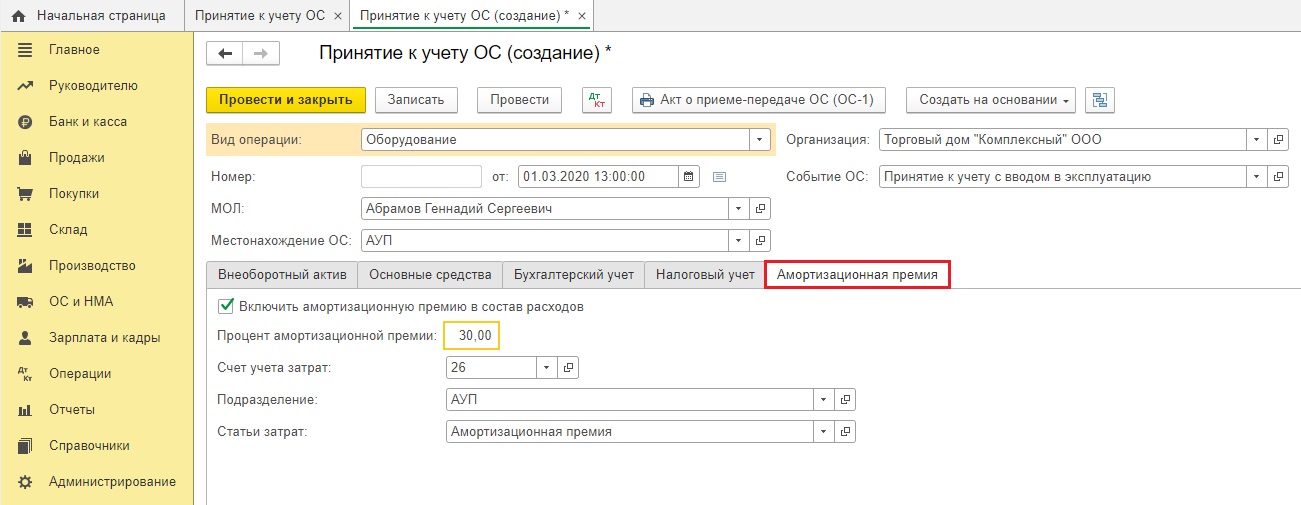

На вкладке «Амортизационная премия» требуется ввести процент стоимости, включаемой в расходы, а также счёт учёта затрат и подразделение на которых это будет отражаться.

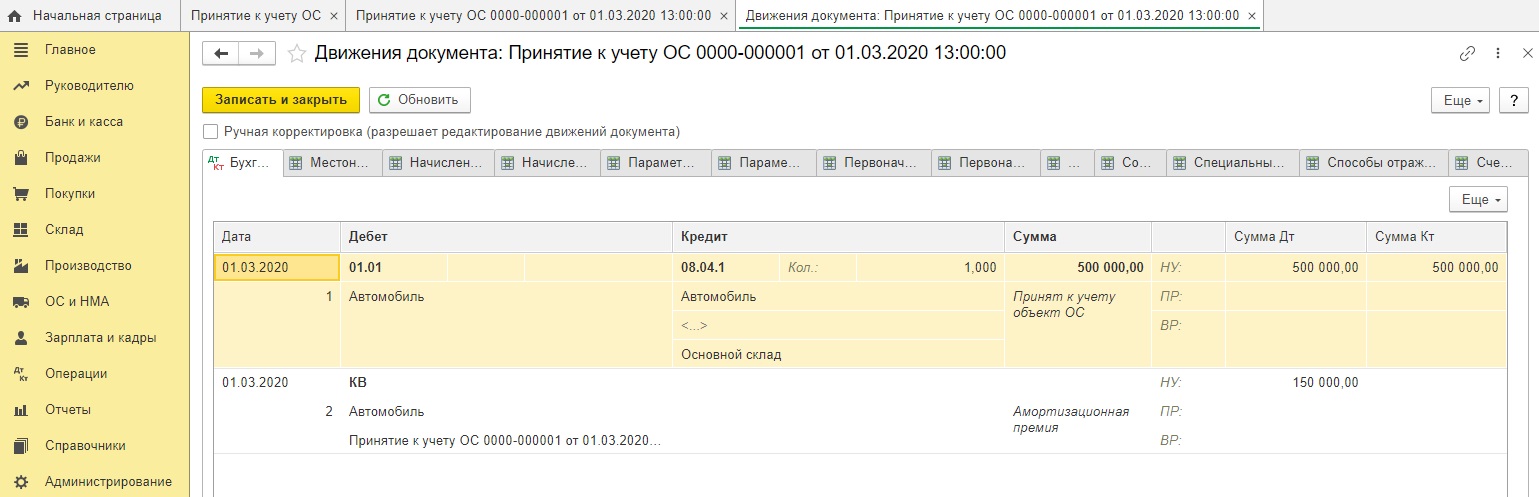

При проведении документа сформируются проводки по балансовым счетам: дебет 01.01 кредит 08.04.1, а также по дебету забалансового счёта КВ на сумму амортизационной премии. Проводка по счёту КВ является технической и будет закрыта кредитовым оборотом на ту же сумму, в момент отражения амортизационной премии в расходах. То есть в момент начисления первой амортизации по данному капитальному вложению.

Рассмотрим начисление амортизации, для этого перейдём на раздел «Операции» и выберем пункт «Регламентные операции» или обработку «Закрытие месяца». Введём операцию «Амортизация и износ основных средств».

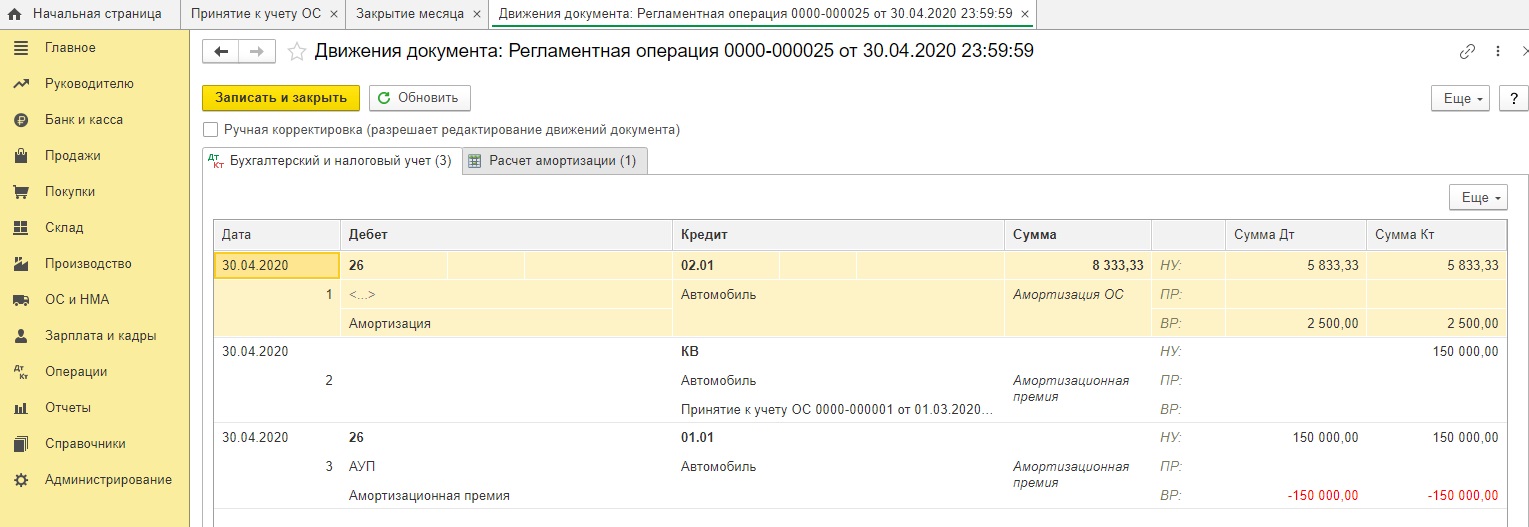

Напомним, что первая амортизация начисляется лишь в следующем месяце, после ввода оборудования в эксплуатацию. По нашему примеру, принятие к учёту состоялось в марте, соответственно амортизацию будем начислять последним днём апреля. Проанализируем проводки, сформированные регламентной операцией.

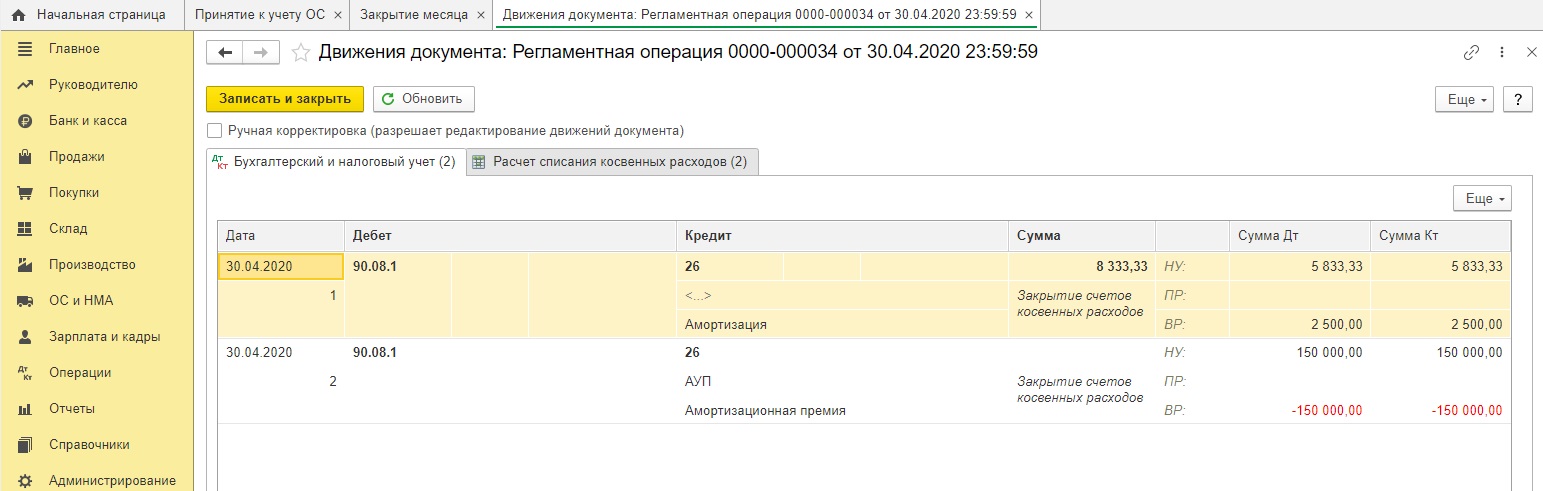

В бухгалтерском учёте первоначальная стоимость автомобиля была равна 500000 руб., а срок использования – 60 месяцам. Амортизационные отчисления соответственно равны 500000/60 = 8333,33 руб. в месяц.

А в налоговом учёте первоначальная стоимость основного средства была уменьшена на амортизационную премию, которая составила 150000 руб. Получается, что амортизация рассчитана так: (500000-150000)/60 = 5833,33 руб. ежемесячно.

Разница между 8333,33 руб. и 5833,33 руб., равная 2500 руб., отражена в поле ВР – временная разница.

Как и говорилось ранее, забалансовый счёт КВ закрылся по кредиту на сумму амортизационной премии.

И, наконец, третья проводка – это и есть включение части стоимости основного средства в расходы, что и является амортизационной премией.

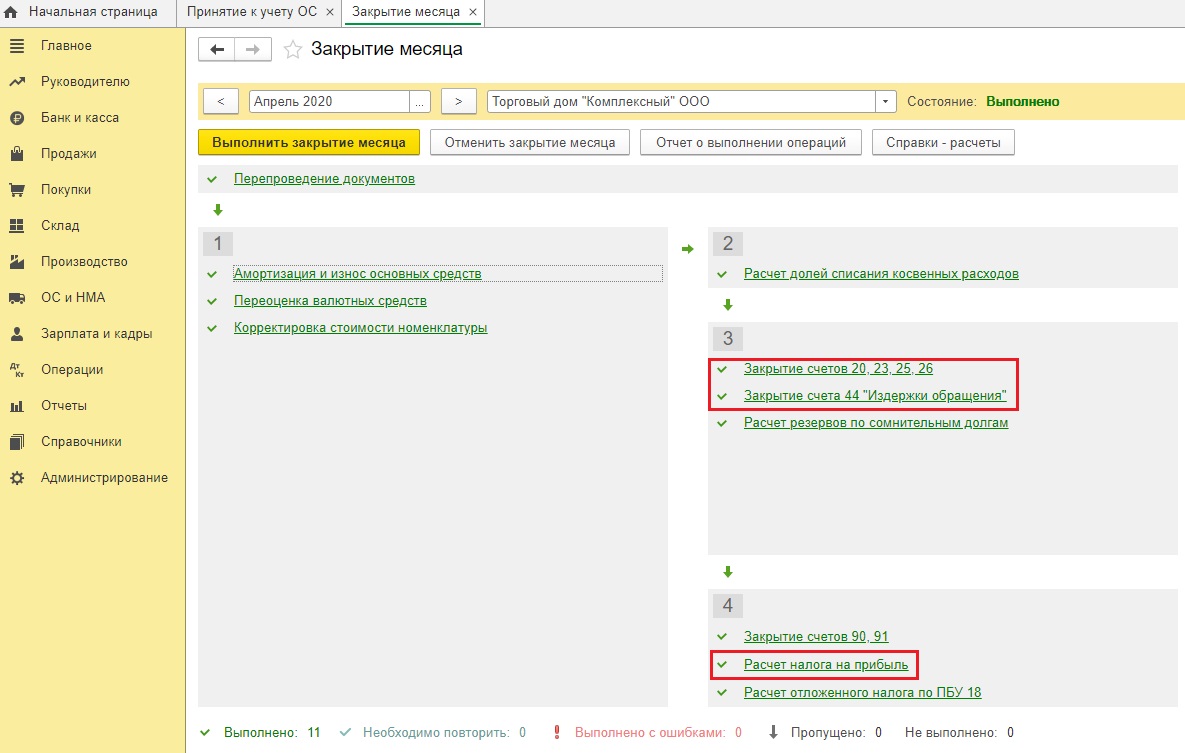

Далее необходимо рассмотреть закрытие счёта учёта затрат и формирование отложенного налогового обязательства. Для этого проведём полное закрытие месяца и проанализируем проводки. Здесь вам нужно нажать на проведённые операции (написанные зелёным шрифтом) и выбрать пункт «Показать проводки».

Сначала проверим закрытие затратных счетов. Суммы начисленной амортизации и амортизационной премии будут отражены в управленческих или коммерческих расходах организации, в зависимости от того, какой счёт учёта вы использовали: 26 счет или, например, счет 44.01.

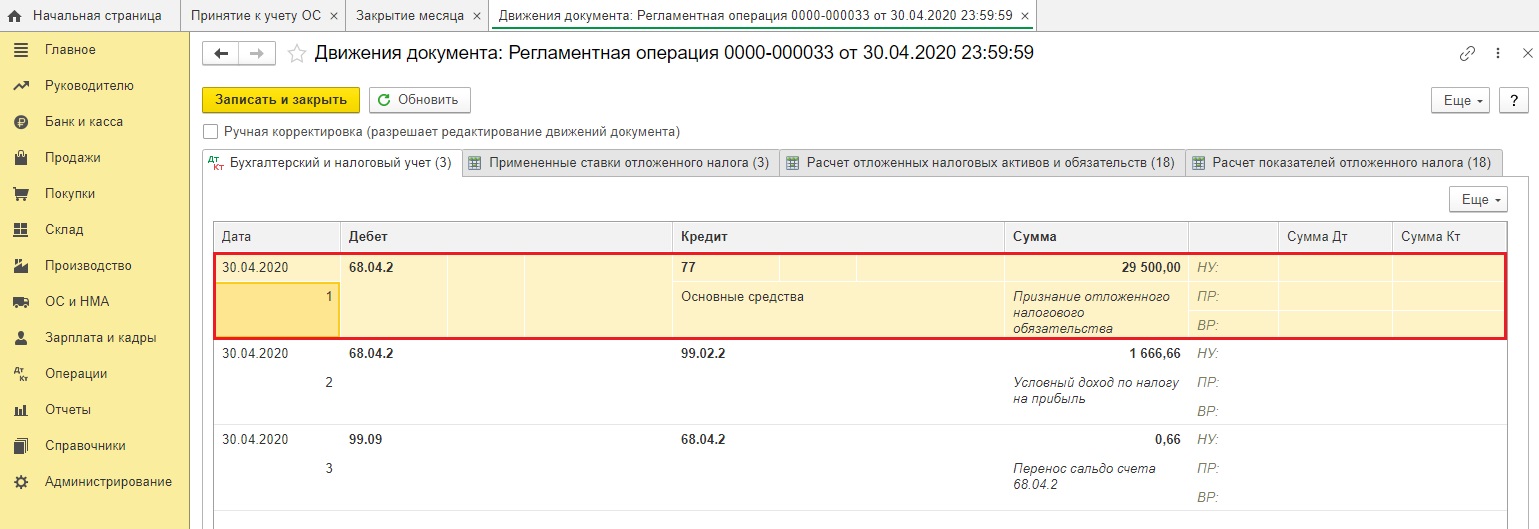

При расчёте налога на прибыль будет сформировано отложенное налоговое обязательство, рассчитанное исходя из разниц бухгалтерского и налогового учётов, умноженных на ставку налога на прибыль.

В нашем примере, сумма амортизационной премии составила 150000 руб., а разница между учётами 2500 руб. Отложенное налоговое обязательство составит (150000 – 2500) * 20% = 29500 руб., и будет отражено проводкой по дебету счёта 68.04.2 и кредиту счёта 77.

Налоговое обязательство по 77 счёту будет ежемесячно уменьшаться на сумму начисленной амортизации по данному основному средству.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии