Автоматическое распределение расходов между УСН и ПСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 27.06.2022 07:48

- Автор: Administrator

- Просмотров: 4996

При совмещении систем налогообложения УСН и ПСН индивидуальные предприниматели обязаны вести раздельный учёт доходов и расходов. Приведём пример: ИП реализует товары оптом, находясь на упрощённой системе, а для осуществления розничной торговли у него открыт патент. Выручка от оптовой торговли попадает в КУДиР, а выручка от розницы в Книгу доходов по патенту. Тоже самое происходит с расходами. Заработная плата продавца в отделе оптовых продаж относится к УСН, а в отделе розничных – к ПСН. Но что делать, если это один и тот же продавец? Куда должны попадать расходы на его оплату труда? Ответ прост: они должны распределяться. В пункте 8 статьи 346.18 НК РФ сказано, что если расходы невозможно разделить между специальными режимами, то их надо распределить пропорционально долям доходов в общем объеме доходов. Раньше нам приходилось делать это вручную, но теперь, начиная с релиза 3.0.110.29 программного продукта 1С: Бухгалтерия предприятия ред. 3.0 появился специальный алгоритм автоматического распределения. О нем и пойдет речь в этой публикации.

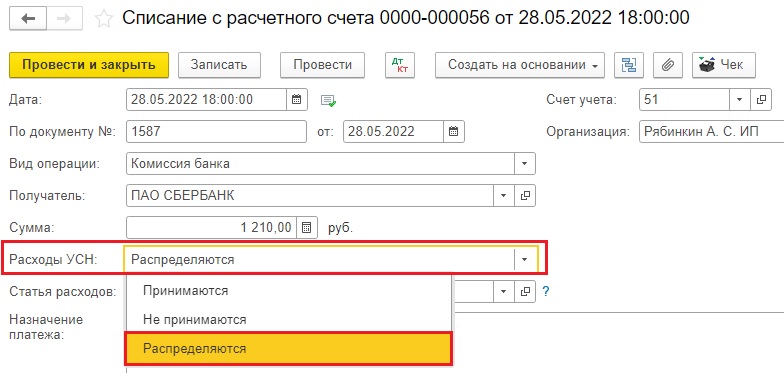

Долгих полтора года с момента ввода ПСН мы ждали появления в документах в поле «Расходы УСН» третьего значения «Распределяются». И вот свершилось!

Рассмотрим более подробно как же выбор этого значения влияет на расчет налогов УСН и ПСН.

Распределение расходов при их оплате

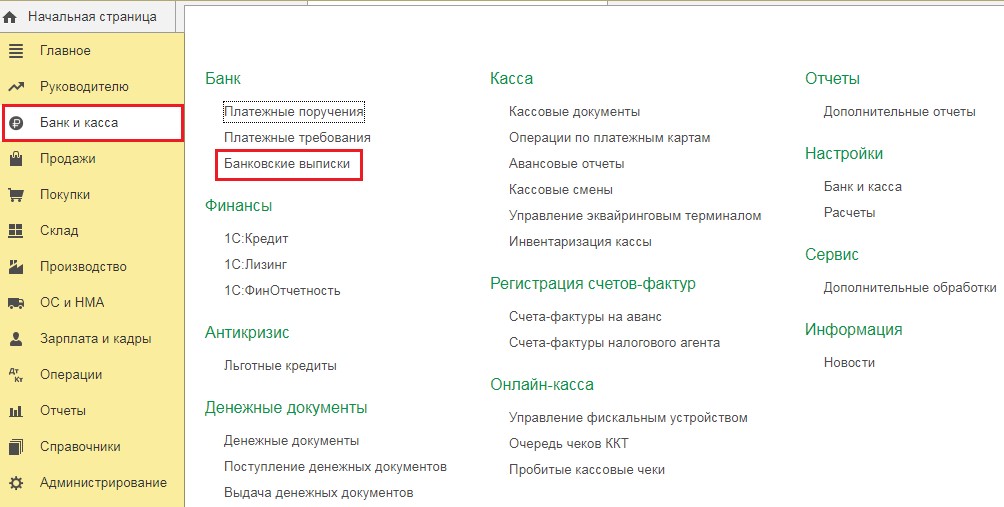

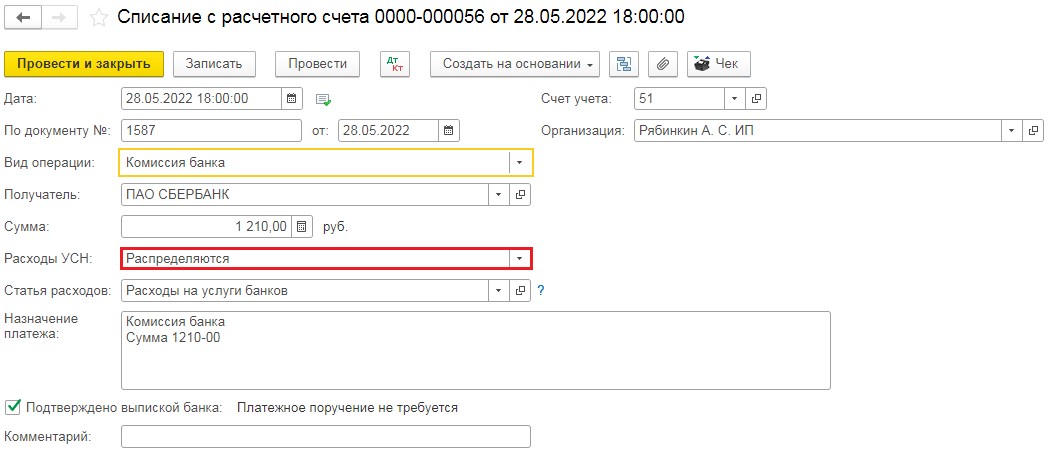

Перейдём к практической части. Возьмём за пример ИП Рябинкина, который совмещает две системы налогообложения: УСН 15% и Патент. Предположим, что в конце каждого месяца банк по договору расчётно-кассового обслуживания удерживает у него комиссию за ведение расчётного счёта. При этом, данный расчётный счёт используется обеими системами налогообложения. Значит, такие расходы следует поставить к распределению. Перейдём в раздел «Банк и касса» и выберем пункт «Банковские выписки».

Затем найдём документ «Списание с расчётного счёта» с видом операции «Комиссия банка» и откроем его. Если ваша программа обновлена до нужного релиза, то вы сможете установить в графе «Расходы УСН» признак «Распределяются». После чего «Провести и закрыть» документ.

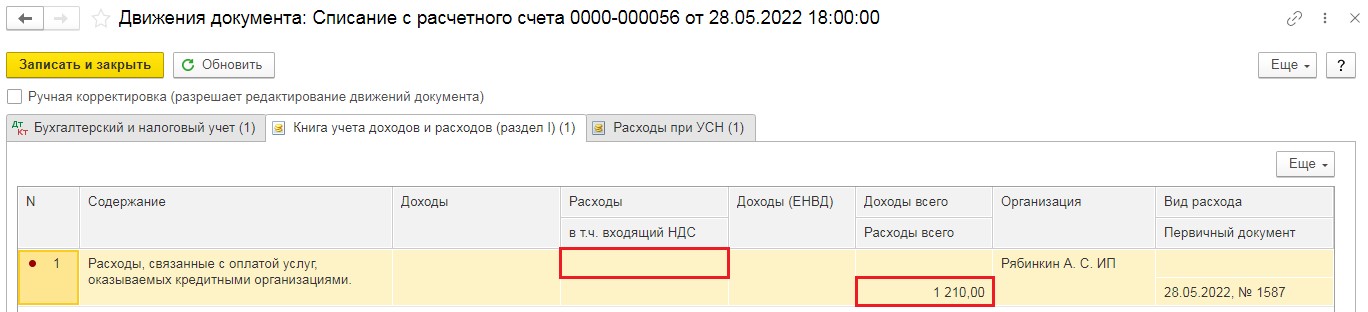

В проводках документа вы увидите, что данные расходы не попадают в КУДиР. Когда закончится месяц, программа проанализирует доходы на двух системах налогообложения и произведёт распределение данного расхода при помощи обработки «Закрытие месяца».

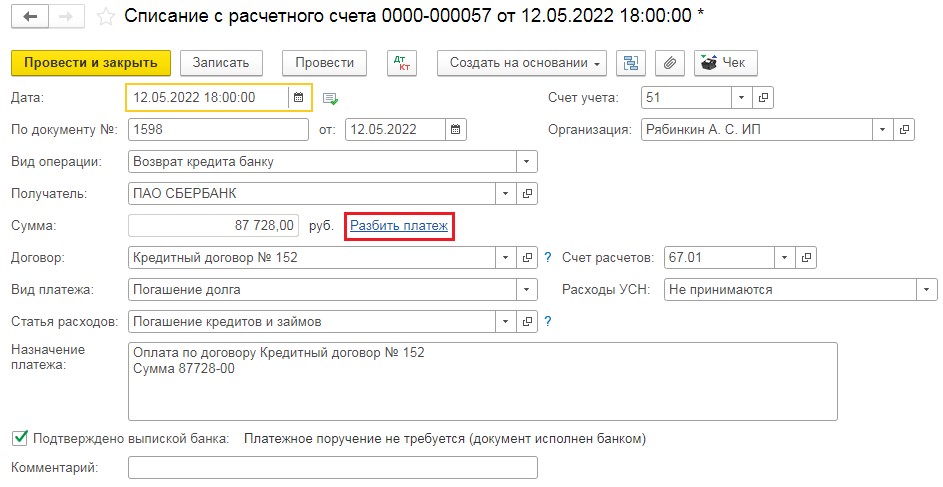

Так же бывают ситуации, когда сумму в платёжном поручении необходимо разбить на несколько строк. Например, вы хотите погасить кредит, взятый ранее в банке на расширение бизнеса. При этом часть платежа – это погашение основного долга, которое не является расходами предпринимателя, как и сам кредит не являлся доходами, а вторая часть – это проценты по кредиту, которые должны распределяться, так как заёмные средства были использованы не на одну отрасль, а на обе. Перейдём в документ «Списание с расчётного счёта» с видом операции «Возврат кредита банку» и рядом с суммой документа нажмём на кнопку «Разбить платёж».

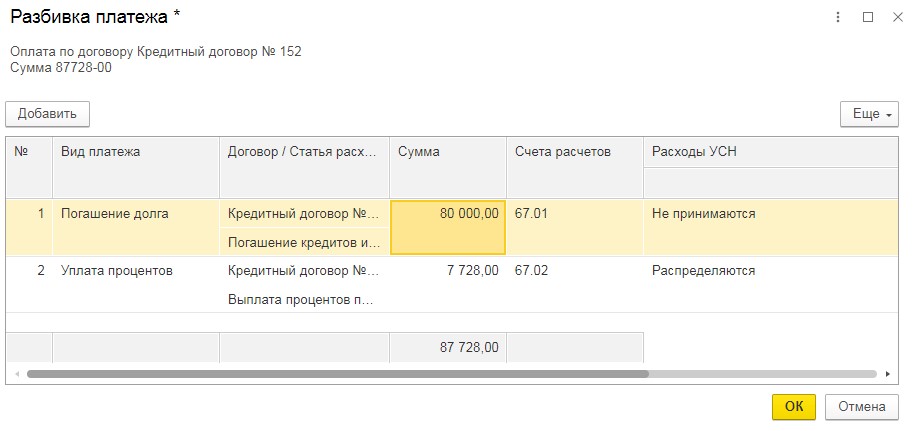

В открывшемся окне добавим ещё одну строку, и таким образом разобьём платёж. В графе погашения основного долга оставим сумму 80 000 рублей – не принимаются к расходам УСН, а во второй строке укажем вид платежа «Уплата процентов» - распределяются.

Затем нажмём на «ОК» и проведём изменённый документ.

Распределение расходов на услуги поставщиков

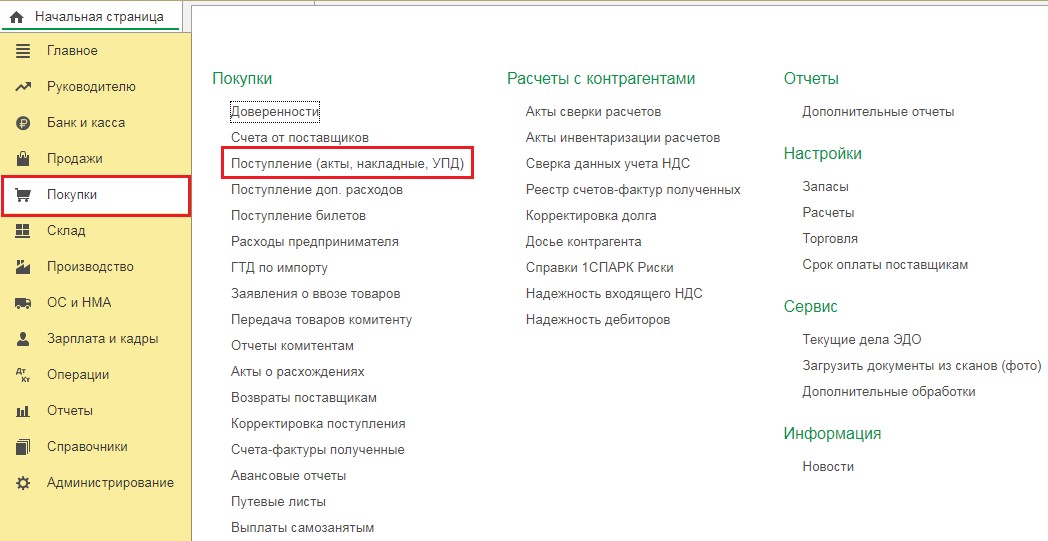

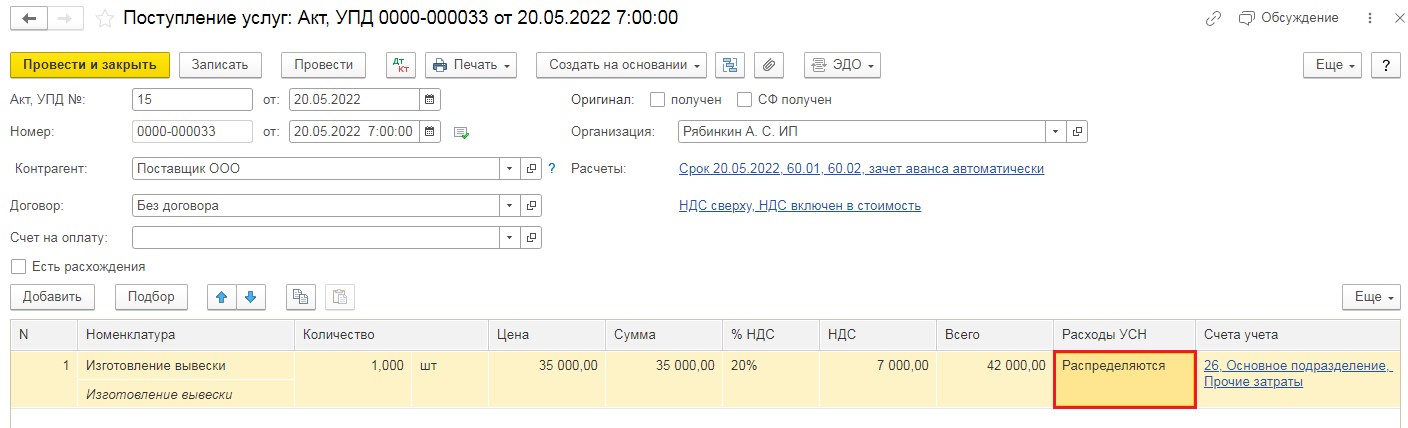

Далее мы с вами рассмотрим распределение расходов, связанных с принятием актов на оказание услуг от наших поставщиков. Например, мы заказали вывеску для нашего магазина, и хотим эти затраты распределить между налоговыми системами. Перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)».

В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего окна выберем «Услуги (акт, УПД)». Заполним шапку документа реквизитами из первичного документа, затем добавим в табличной части строку и укажем расходы с видом «Распределяются», после чего нажмём на кнопку «Провести и закрыть».

Распределение материальных расходов

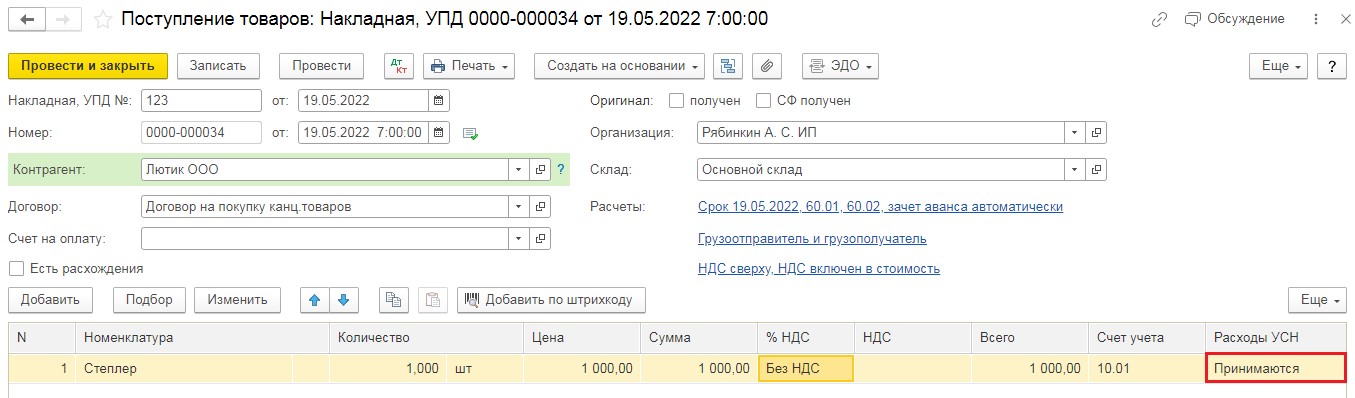

При списании стоимости материалов к распределению важным нюансом является то, как они были приобретены. Так, при оприходовании материалов от поставщика обязательно укажите в графе «Расходы УСН», что они «Принимаются», иначе распределить их не удастся. И так, начнём с документа поступления, для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)». В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего окна выберем «Товары (накладная, УПД)». Заполним шапку документа реквизитами из товарной накладной, затем добавим в табличной части строку и укажем, например, канцелярские товары. В графе «Расходы УСН» укажем, что они «Принимаются».

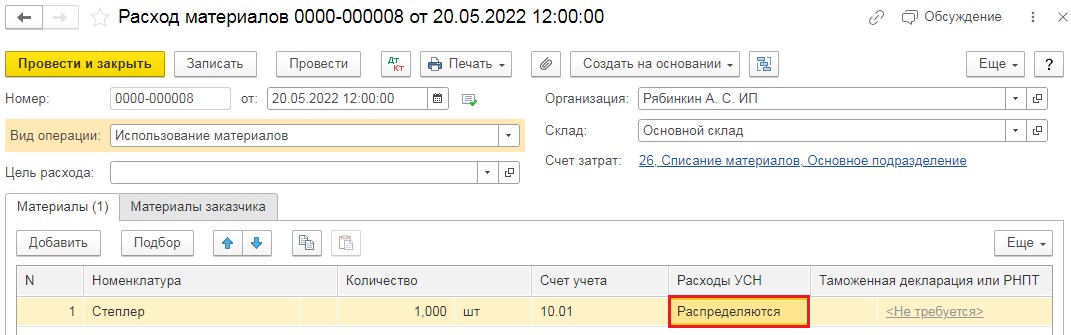

После чего проведём документ и на основании него введём документ «Расход материалов». Так же этот документ можно открыть с разделов «Производство» и «Склад» - «Расход материалов (Требования-накладные)». В табличной части данного документа необходимо установить, что данные расходы распределяются между налоговыми системами и провести документ.

Распределение расходов между УСН и ПСН

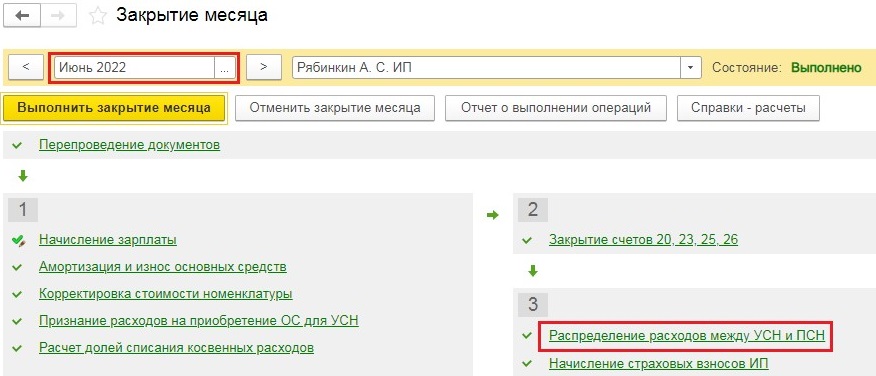

Как уже говорилось ранее, само распределение происходит в обработке «Закрытие месяца». Важный момент: программа производит распределение с периодичностью – раз в квартал, а не в месяц, поэтому не при каждом закрытии месяца мы увидим такую операцию. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». Укажем месяц, на который заканчивается квартал и нажмём на кнопку «Выполнить закрытие месяца».

После успешного закрытия проанализируем распределение расходов. Для этого сначала составим пропорцию из доходов предпринимателя.

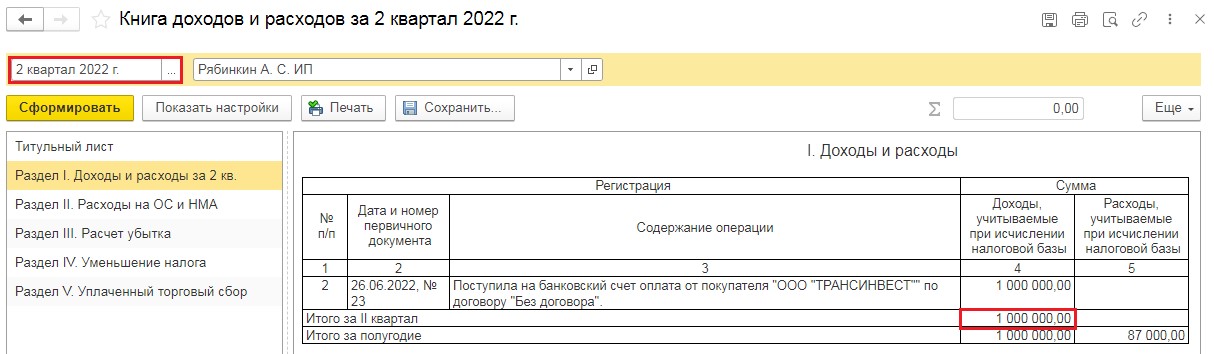

Перейдём в раздел «Отчёты» и выберем пункты «Книга доходов и расходов УСН» и «Книга доходов по патенту».

Из КУДиР мы видим, что за второй квартал предприниматель зарегистрировал 1 млн. рублей доходов.

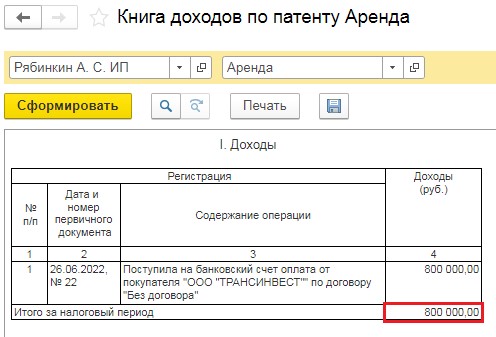

Из Книги доходов по патенту мы видим, что доход по патенту составил 800 тысяч рублей.

Итого доходы предпринимателя за 2 квартал 2022 года составили 1 800 тысяч рублей.

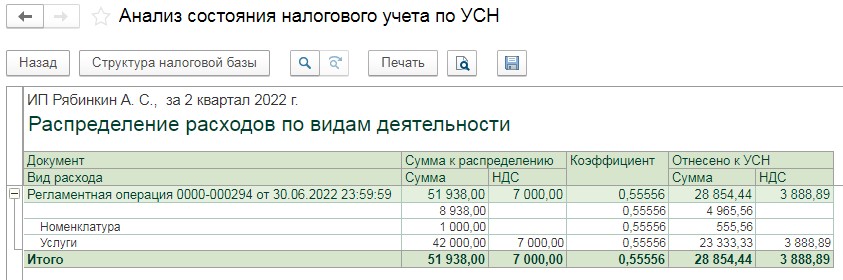

Считаем пропорцию, для этого доход, полученный на УСН, мы делим на общий доход за квартал, то есть: 1 000 000 / 1 800 000 = 0,5555555555555556.

Соответственно, если комиссия банка составила 1 210 рублей, то в расходы УСН попадёт 1210 * 0,5555555555555556 = 672,22 рубля

Если проценты по кредиту составили 7 728 рублей, то в расходы УСН попадёт 7728 * 0,5555555555555556 = 4 293,33 рубля

Если затраты на вывеску составили 42 000 рублей, то в расходы УСН попадёт 42000 * 0,5555555555555556 = 23 333,33 рубля

И, наконец, если стоимость списанного степлера 1 000 рублей, то в расходы УСН попадёт 1000 * 0,5555555555555556 = 555,56 рублей.

Итого: 28 854,44 рубля.

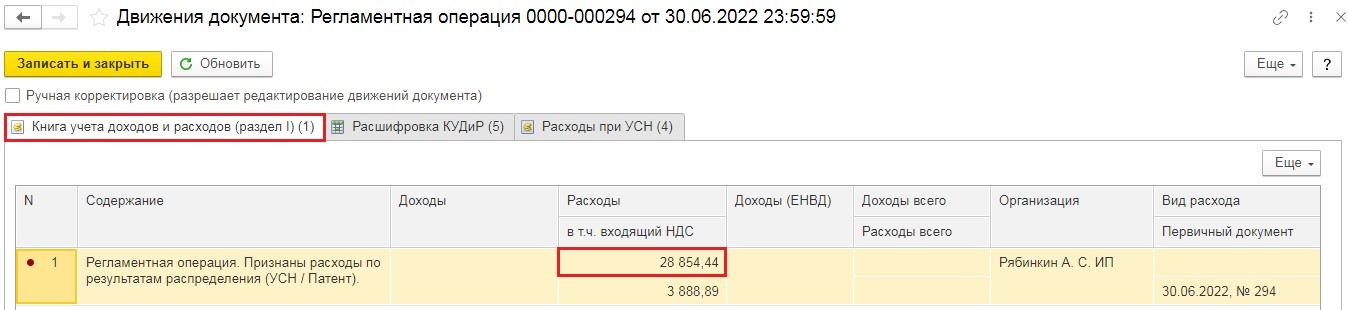

Возвращаемся в обработку «Закрытие месяца», нажимаем на операцию «Распределение расходов между УСН и ПСН» и из выпадающего меню выбираем пункт «Показать проводки».

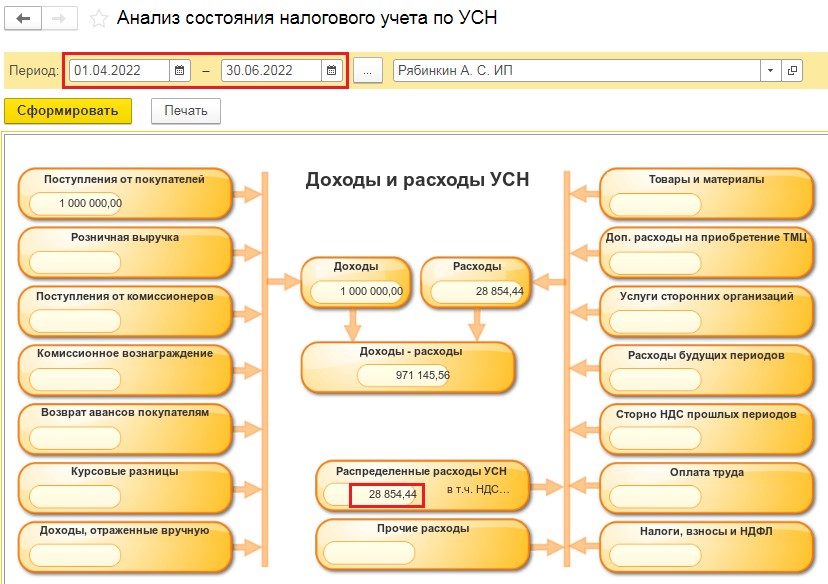

Так же в открытом окне можно перейти на соседние вкладки и проанализировать расходы, которые были распределены. Или перейти в раздел «Отчёты» и выбрать пункт «Анализ учёта по УСН» и сформировать его за 2й квартал.

Если нажать на сумму распределённых расходов, то выйдет таблица с расшифровкой:

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии