Как закрыть взаиморасчеты с ИП, который прекратил свою деятельность, в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 24.08.2022 11:01

- Автор: Administrator

- Просмотров: 52495

В практике бухгалтера иногда встречаются нестандартные задачи, над решением которых приходится хорошенько подумать. Так случилось и в этот раз. В ходе персональной консультации клиент обратился к нам с просьбой помочь провести окончательный взаиморасчет со своим контрагентом индивидуальным предпринимателем, который прекратил свою деятельность. Так как ситуация действительно нестандартная и ручных корректировок данных не избежать, мы решили в данной статье поделиться с вами алгоритмом действий в 1С: Бухгалтерии предприятия ред. 3.0.

Сначала поговорим о законодательной стороне вопроса.

После закрытия ИП, выполнившего услуги, вознаграждение за них должно быть перечислено физическому лицу, так как имущество физического лица и предпринимателя юридически не разграничено. Данный вывод подтверждают инспекторы ФНС в своем Письме от 24.09.2012 № 20-14/089723@. Иначе говоря, закрытие ИП не является основанием для списания долга у компании-должника. Поэтому компания после закрытия ИП продолжает отражать у себя кредиторскую задолженность, но уже перед физическим лицом.

Ранее при определении налоговой базы по "упрощенному" налогу ИП учитывал доходы, фактически полученные им до даты прекращения предпринимательской деятельности (Письмо Минфина России от 13.06.2013 № 03-11-09/21958).

Соответственно, доходы в виде задолженности покупателей, полученные физическим лицом после даты закрытия ИП, подлежат обложению НДФЛ.

Таким образом, при перечислении долга физлицу после закрытия им ИП организация признается налоговым агентом по НДФЛ (ст. 226 НК РФ). Она обязана исчислить и удержать из суммы долга этот налог, а также отразить его в 6-НДФЛ.

Страховыми взносами данная выплата в силу ст. 420 и 421 НК РФ не облагается, поэтому в РСВ и 4-ФСС эти суммы не отражаются, можете их там не искать.

Из-за расхождений между налогооблагаемыми базами 6-НДФЛ и РСВ/4-ФСС инспекторы вероятнее всего запросят объяснения по этому поводу. Примерный образец ответа на требование можно скачать тут.

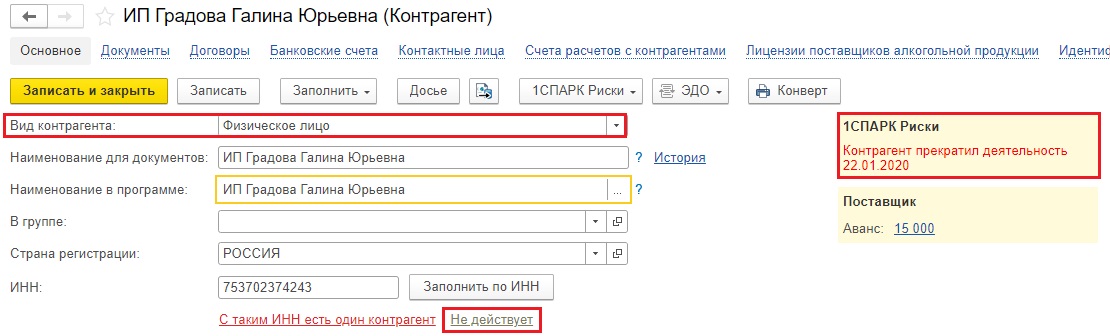

Разберем условный пример: наша организация, находящаяся на УСН 15% «Доходы минус расходы», ранее сотрудничала с ИП Градовой Г.Ю. Этот ИП поставил нам товар, однако мы не успели с ним рассчитаться. ИП закрылся 22.01.2020 г.

22 апреля 2022 года руководитель распорядился закрыть взаиморасчеты с Градовой Г.Ю., но уже как с физическим лицом.

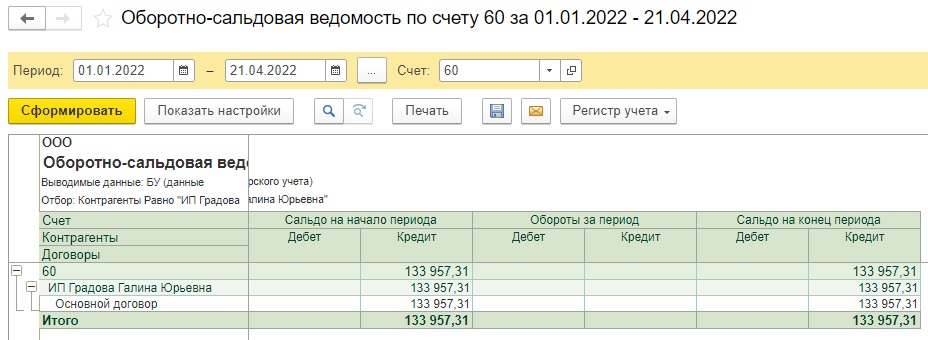

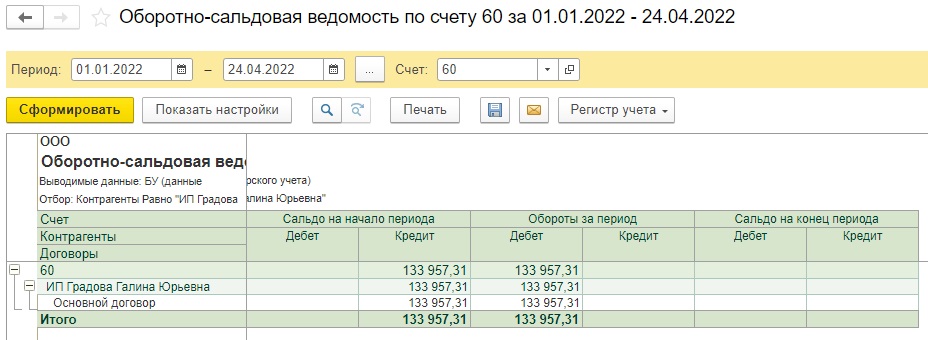

В разделе «Отчеты» сформируем оборотно-сальдовую ведомость по счету 60 с ИП Градовой Г.Ю.

Видим, что на 21.04.2022 г. задолженность в пользу ИП Градовой составляет 133 957,31 рубль.

Наша организация признается налоговым агентом по НДФЛ, значит нам необходимо перечислить физическому лицу Градовой Г.Ю. сумму за минусом НДФЛ:

133 957,31 * 13% = 17 414 руб. (НДФЛ)

133 957,31 – 17 414 = 116 543,31 руб. (для Градовой Г.Ю.)

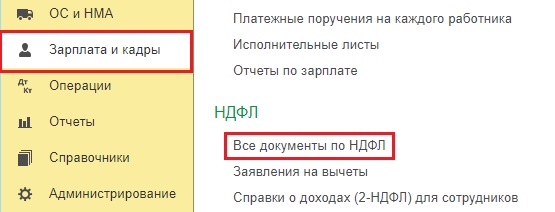

В разделе «Зарплата и кадры» - «Все документы по НДФЛ» создадим «Операцию учета НДФЛ».

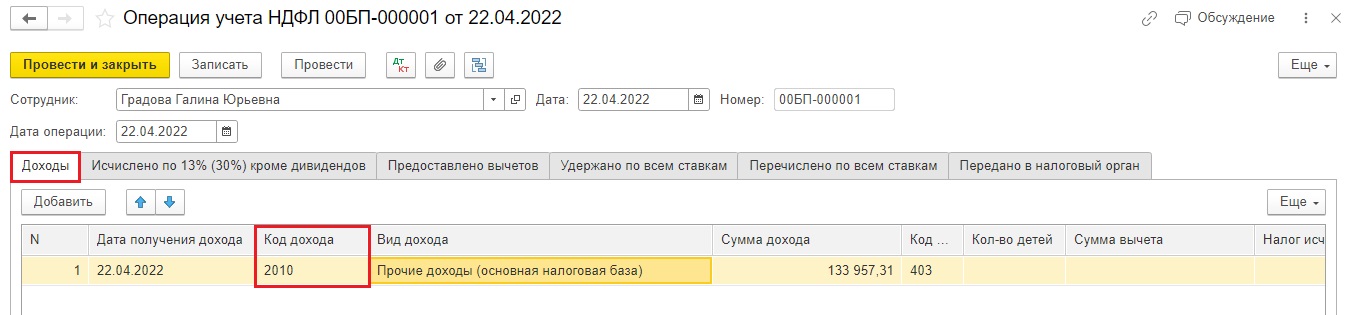

Так как все перечисления Градовой были 22.04.2022 г., то и в операции все даты ставим 22.04.2022 г.

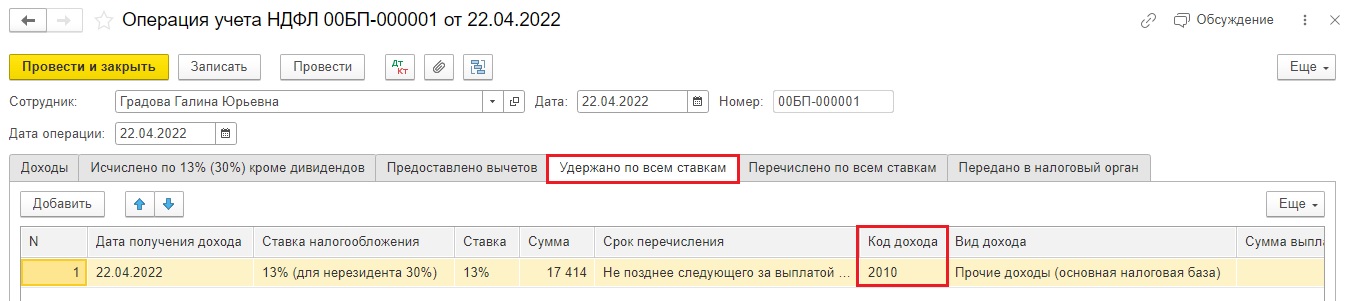

В связи с тем, что трудовой договор с Градовой Г.Ю. не заключался, но есть основания говорить о гражданско-правовых отношениях по поводу оплаты задолженности перед физлицом, которая возникла в период осуществления им предпринимательской деятельности, то целесообразнее применить код дохода 2010 «Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений)».

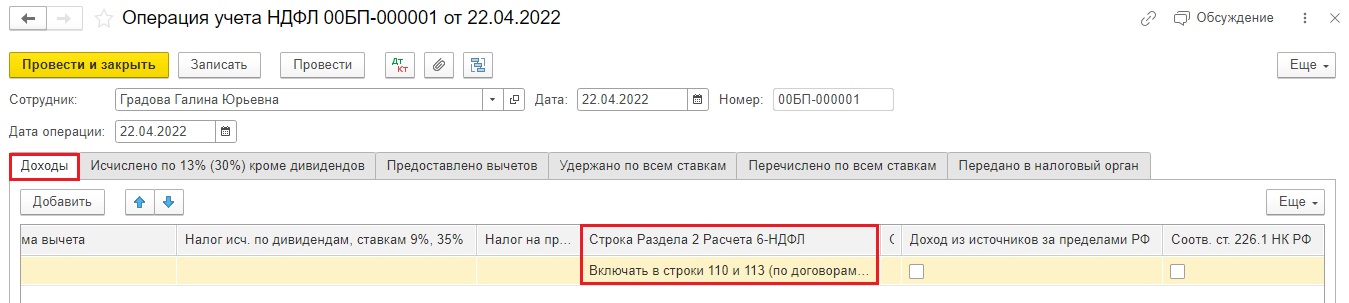

На вкладке «Доходы» укажем код дохода 2010, дату получения дохода 22.04.2022, вид дохода «Прочие доходы (основная налоговая база)», полную сумму задолженности с учетом НДФЛ 133 957,13.

На этой же вкладке «Доходы», прокрутив ползунок вправо, укажем, что в отчет 6-НДФЛ эту сумму нужно включить в строку 110 и 113 (по договорам ГПХ на выполнение работ, оказание услуг).

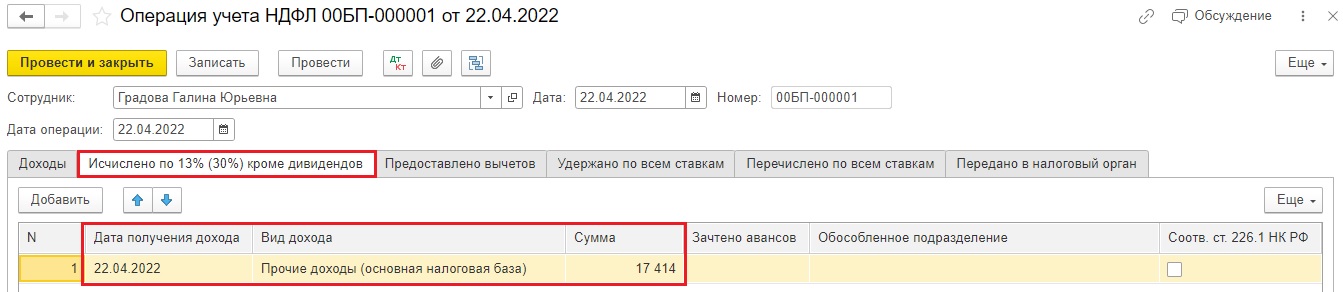

Далее перейдем к вкладке «Исчислено по 13% (30%) кроме дивидендов». Здесь укажем дату 22.04.2022, вид дохода «Прочие доходы (основная налоговая база)» и сумму НДФЛ 17 414 руб.

На вкладке «Удержано по всем ставкам» заполним аналогичные данные.

Оставшиеся вкладки «Предоставлено вычетов», «Перечислено по всем ставкам» и «Передано в налоговый орган» оставляем пустыми.

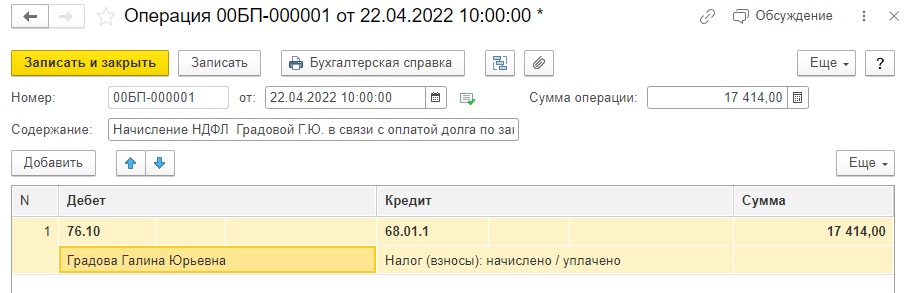

Далее нам необходимо в разделе «Операции» создать «Операцию, введенную вручную» и начислить НДФЛ по этому физическому лицу проводкой Дт 76.10 Кт 68.01.1.

Эти документы мы вводили для того, чтобы они сформировали автоматическое попадание данных в отчет 6-НДФЛ.

Переходим к банковским операциям.

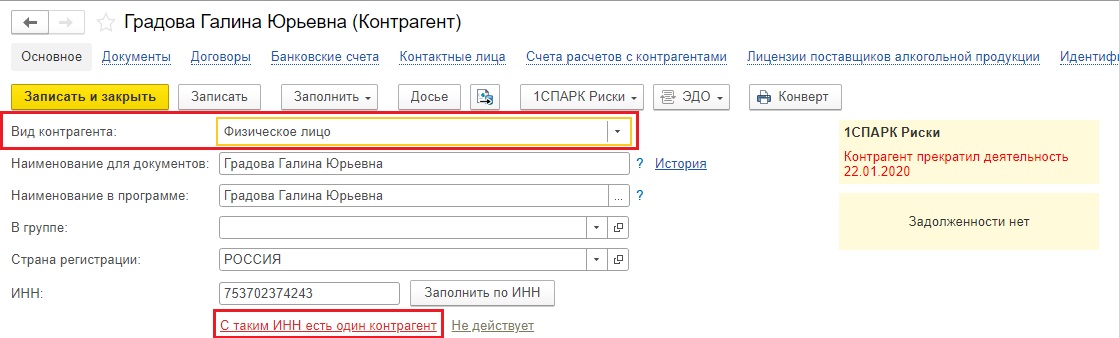

Создадим еще одного контрагента в разделе «Справочники» - «Контрагенты» с таким же ИНН и с видом контрагента «Физическое лицо», только в наименовании вместо ИП Градова Г.Ю будет просто Градова Г.Ю.

1С нам верно подсказывает, что с таким ИНН уже есть один контрагент, это верно, т.к. ИНН одинаковый что у ИП, что у физического лица.

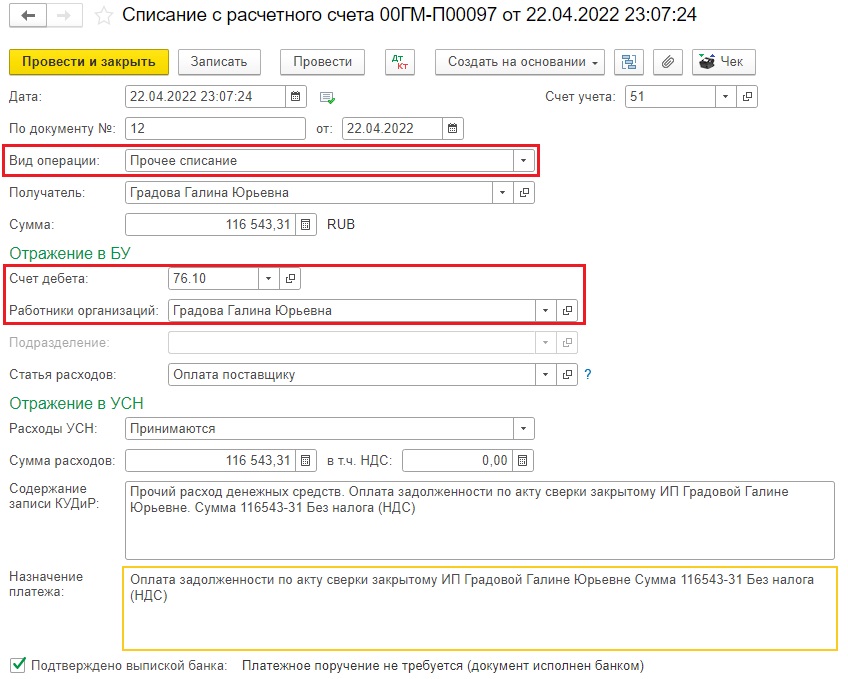

Оплачиваем 116 543,31 рубль физическому лицу Градовой Г.Ю.

Для этого выбираем вид операции «Прочее списание», счет дебета 76.10.

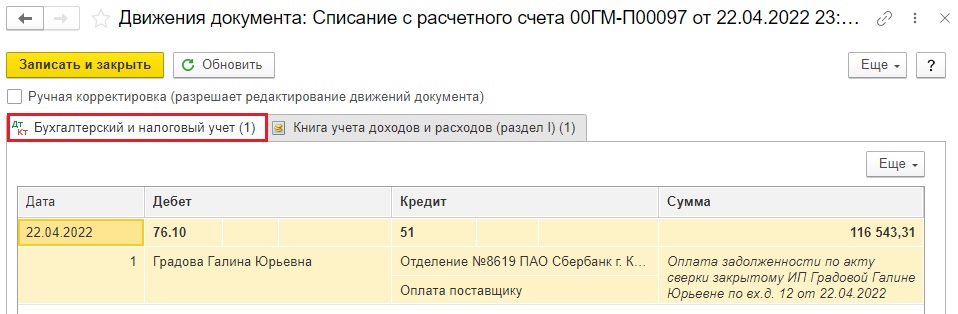

Посмотрим проводки и регистры, которые сформировал нам этот документ.

На вкладке «Бухгалтерский и налоговый учет» получилась проводка Дт 76.10 Кт 51

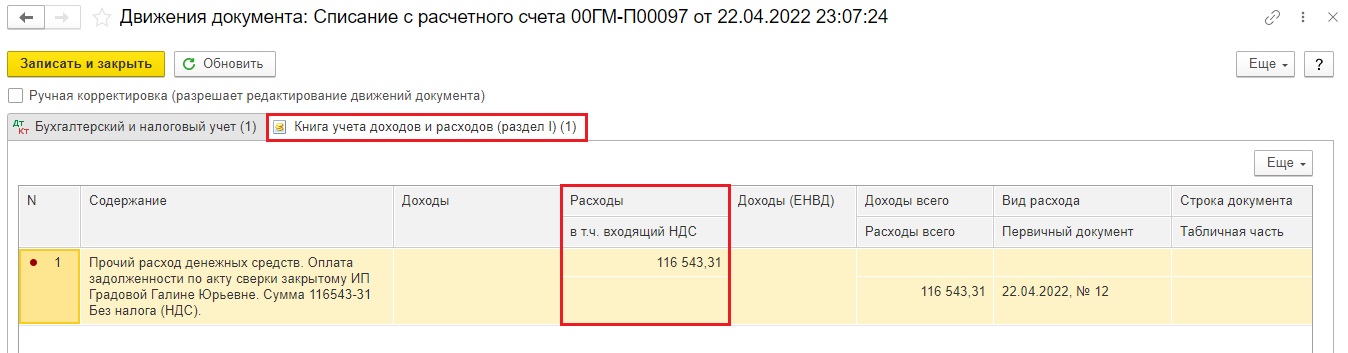

В связи с тем, что мы в документе заполнили строку «Сумма расходов УСН» и указали, что расходы в УСН принимаются, то автоматом сформировался регистр «Книга учета доходов и расходов», где четко видно попадание расходов в КУДИР.

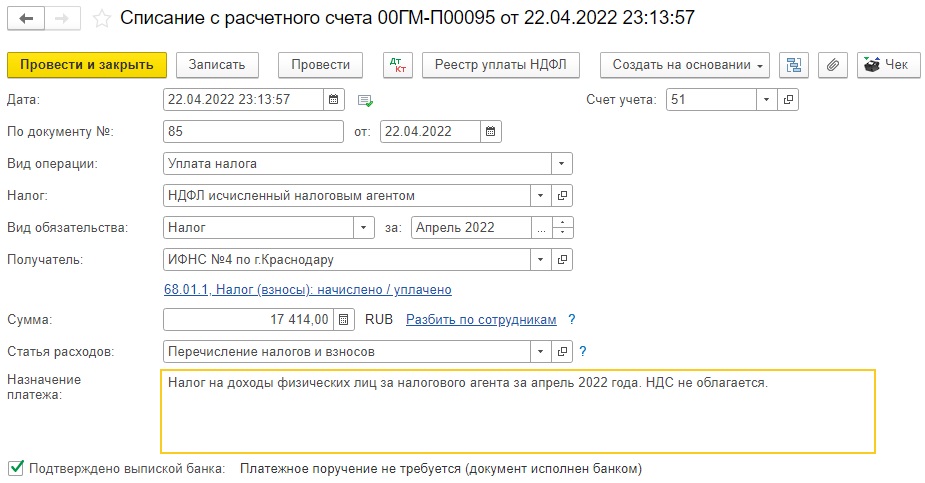

НДФЛ у Градовой Г.Ю. мы как налоговый агент начислили и удержали. Осталось оплатить. Сформируем банковскую выписку с видом операции «Уплата налога».

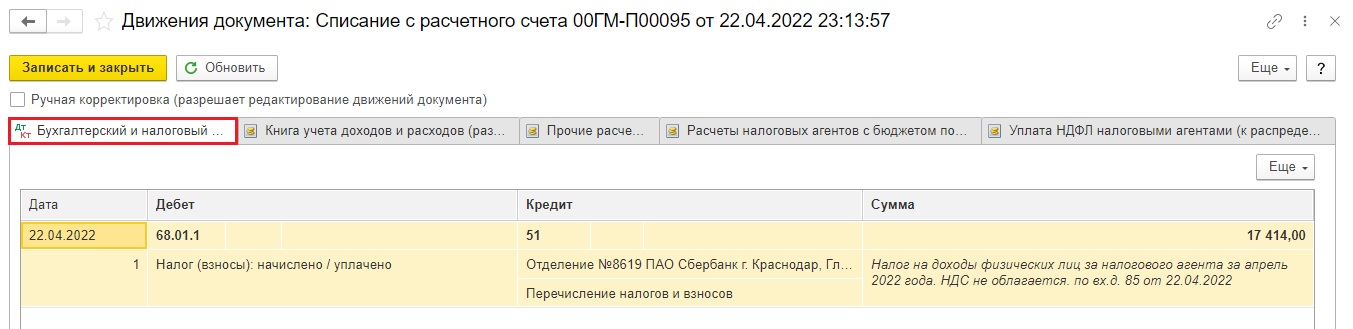

Посмотрим проводки и регистры, которые формирует эта уплата налога.

В регистре «Бухгалтерский и налоговый учет» особо ничего интересного, обычные проводки по перечислению НДФЛ Дт 68.01.1 Кт 51.

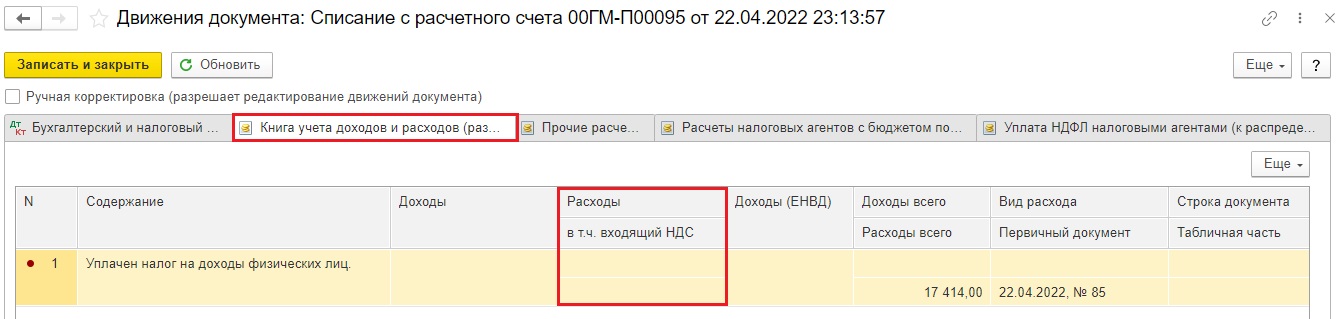

Посмотрим регистр «Книга учета доходов и расходов». Видим, что сумма НДФЛ не попадает в столбец «Расходы», т.е. не попадает в КУДИР, хотя НДФЛ начислен, удержан и уплачен.

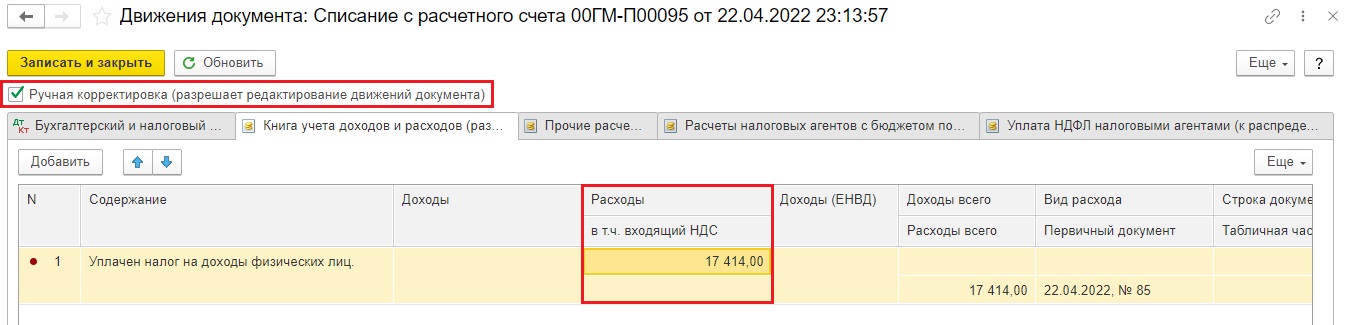

Это связано с тем, что «Операции учета НДФЛ» пока еще не донастроены на автоматическое попадание данных в КУДиР, поэтому можем поставить галочку ручной корректировки и вписать сумму НДФЛ 17 414 рублей самостоятельно в раздел «Расходы».

Теперь осталось сделать взаимозачет между ИП Градовой Г.Ю. и физическим лицом Градовой Г.Ю, т.е. «схлопнуть» счет 60 и 76.10.

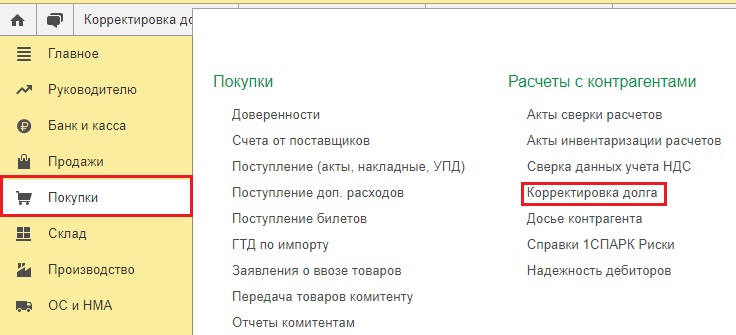

Для этого зайдем в раздел «Покупки» (или «Продажи») и создадим документ «Корректировка долга»

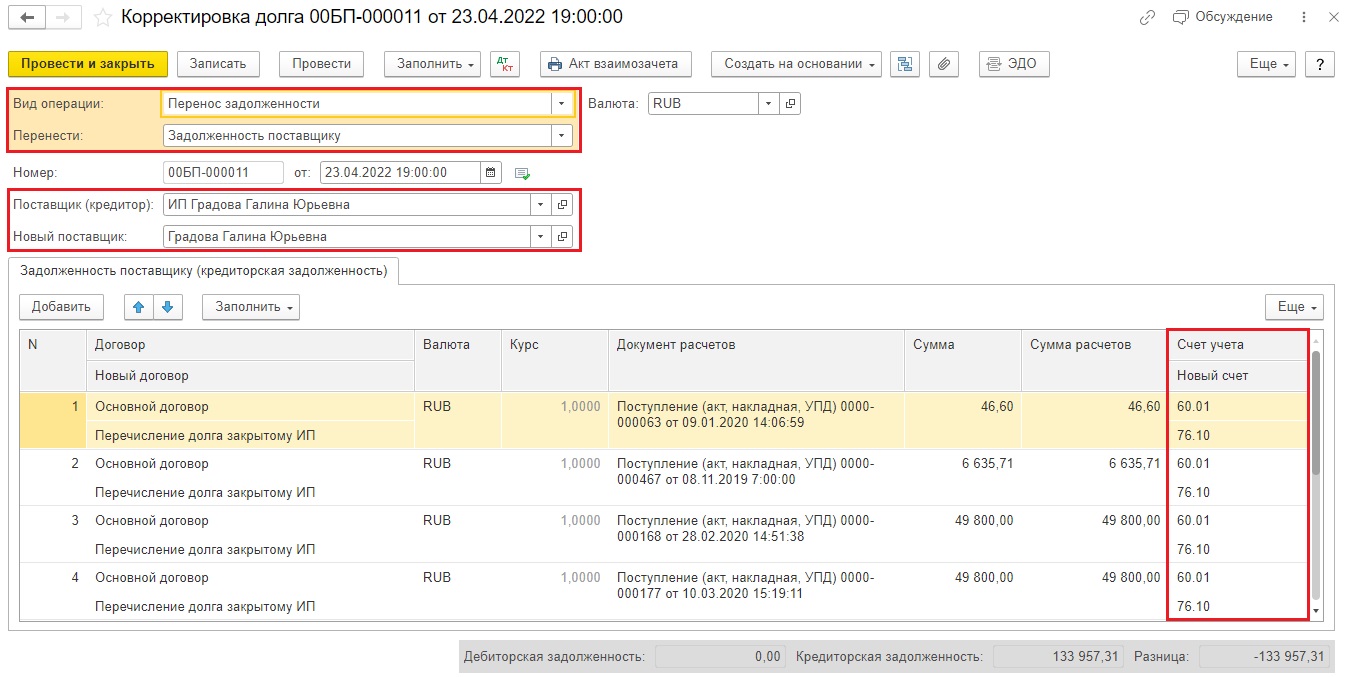

Создадим корректировку долга с видом «Перенос задолженности», остальные поля заполним как на скриншоте.

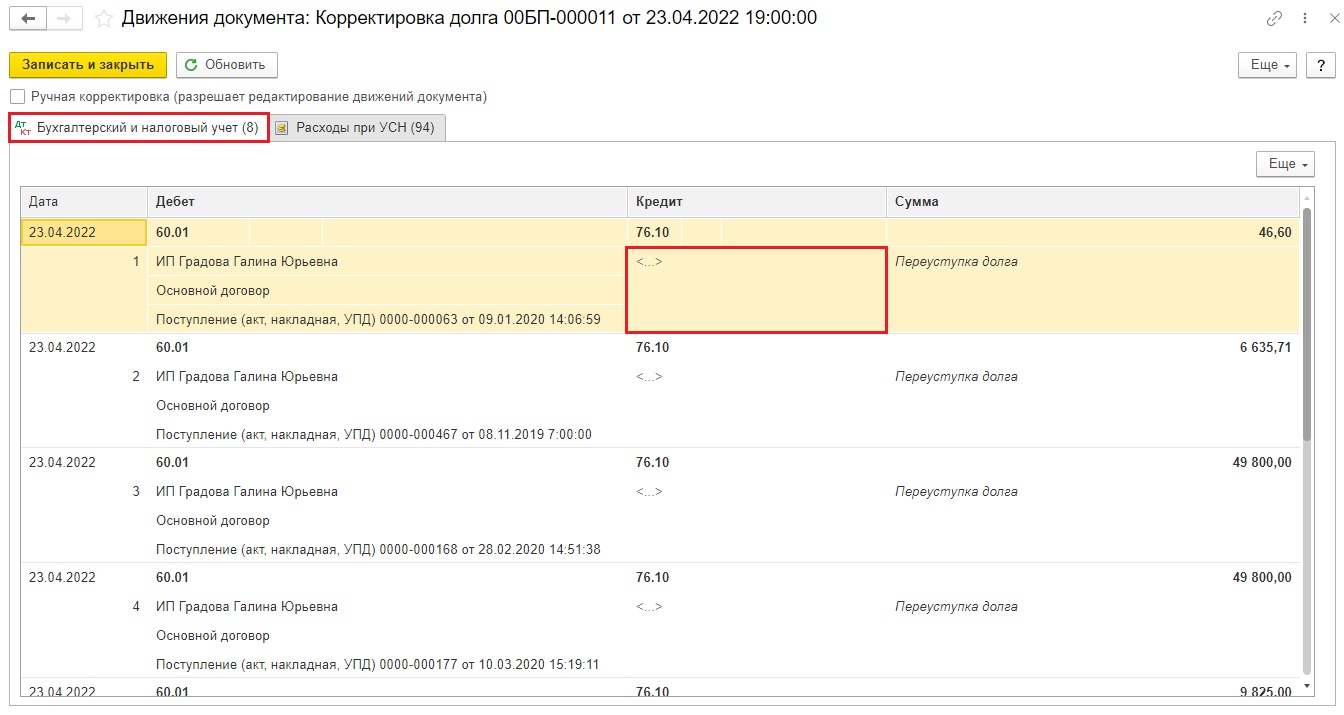

Посмотрим проводки.

Видим, что программа перенесла задолженность перед ИП Градовой Г.Ю. на физическое лицо Градову Г.Ю. Однако у нас не заполнено субконто физического лица, вместо Градовой там <…>.

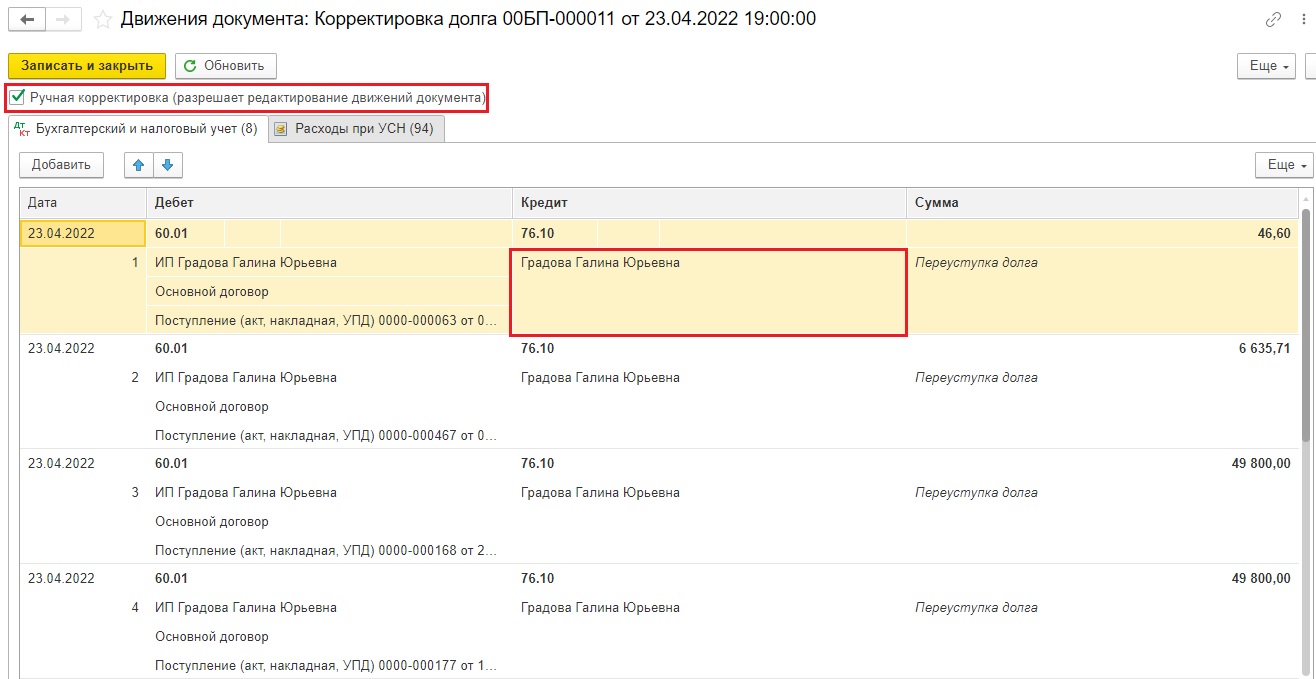

Поэтому ставим галочку ручной корректировки и вносим необходимую информацию.

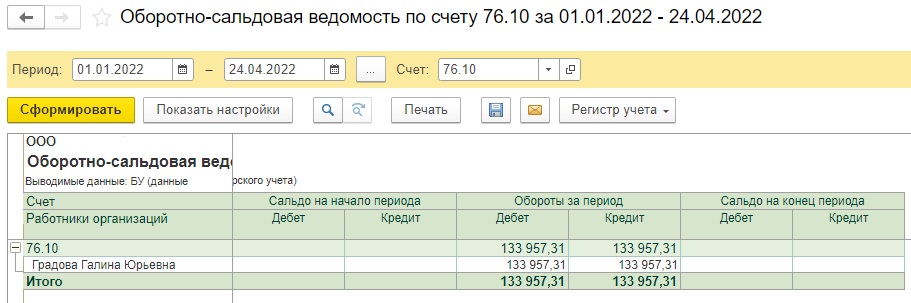

По оборотно-сальдовым ведомостям счета 60 и 76.10 тоже никаких остатков нет. Всё закрылось ровно и красиво.

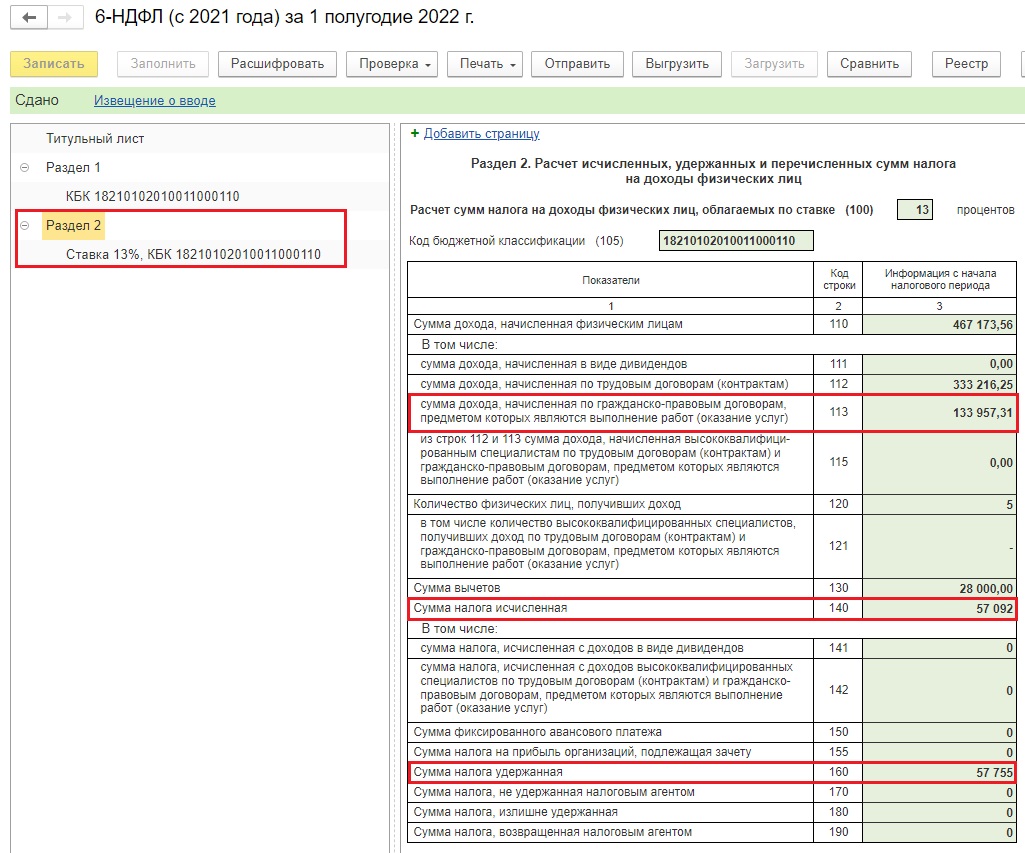

Ну и напоследок посмотрим, как эти операции отразились в зарплатной отчетности.

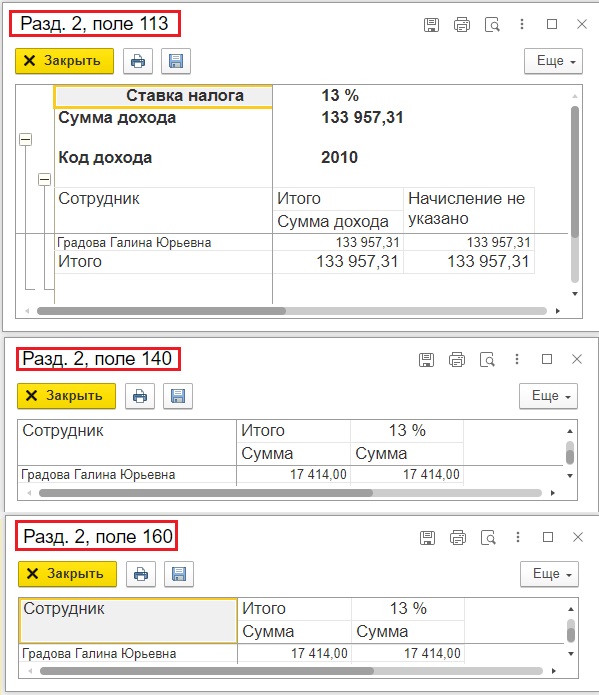

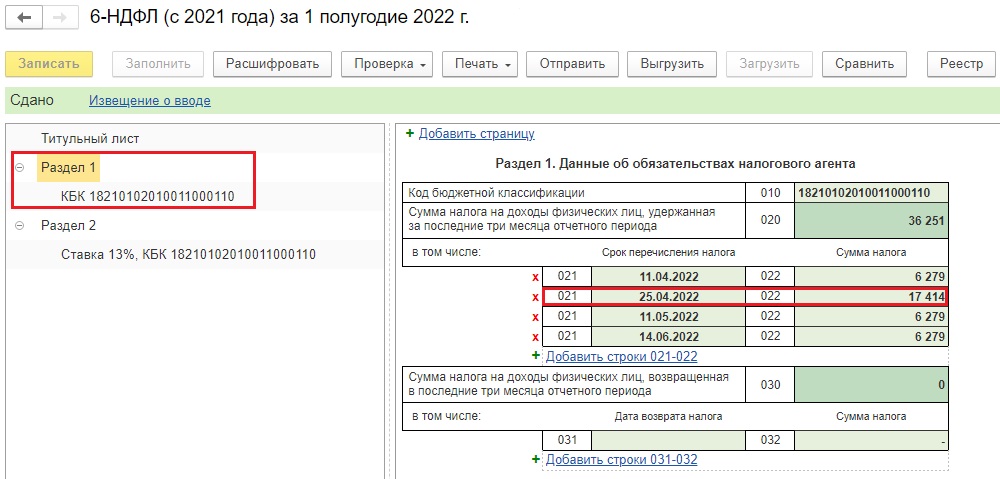

В отчете 6-НДФЛ в разделе 2 суммы по Градовой фигурируют в строках 113, 140 и 160.

В разделе 1 отражена сумма НДФЛ 17 414 рублей с датой 25.04.2022 г.

Напоминаем, что данная выплата у нас прошла под кодом 2010 – «Договоры ГПХ».

Дата фактического получения дохода по договору ГПХ – день выплаты этого дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (пп. 1 п. 1 ст. 223 НК РФ).

Удержание налога производится при выплате дохода (п. 4 ст. 226 НК РФ).

Срок перечисления удержанного налога (дата для строки 021 раздела 1) – не позднее дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ).Выплатили доход 22.04.2022 г., это пятница. Значит следующий рабочий день – это понедельник, 25.04.2022 г.

Надеемся, что данный материал будет полезен вам в работе!

Автор статьи: Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии