Настройка учётной политики для целей налогового учёта в 1С: Бухгалтерии ред. 3.0

- Опубликовано 22.03.2020 23:31

- Автор: Administrator

- Просмотров: 30846

Учётная политика является самым первым документом, утверждаемым после открытия бизнеса. В ней указываются основные параметры работы предприятия и на неё в дальнейшем будут опираться как работники бухгалтерии, так и руководитель при принятии управленческих решений. Рассмотрим нюансы настройки учетной политики для целей налогового учета в данной статье.

При составлении учетной политики нужно обязательно руководствоваться нормативно-правовыми основами, то есть действующим законодательством. В связи с изменениями, вносимыми в налоговый кодекс, учётную политику по налоговому учёту необходимо проверять ежегодно. В случае отсутствия изменений программа автоматически сделает её продление на будущий год.

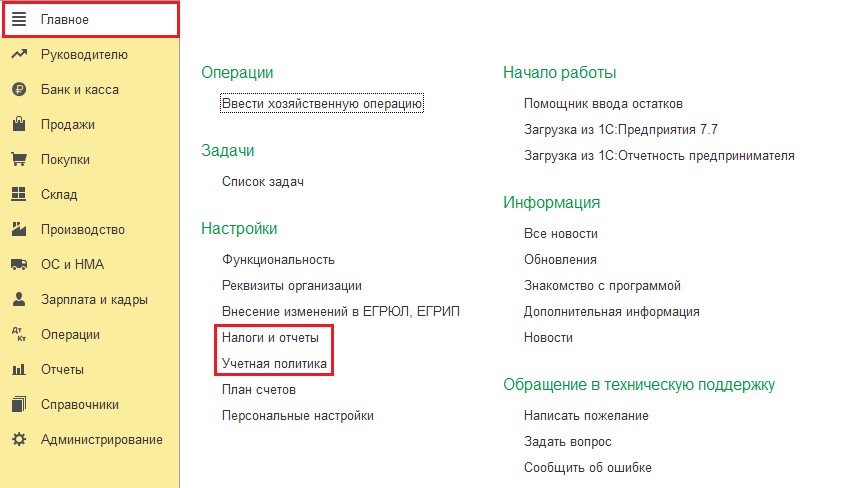

Для заполнения или редактирования учётной политики для целей налогового учёта необходимо перейти в раздел «Главное» и выбрать пункт «Налоги и отчёты». Ещё один способ открыть эту настройку – это выбрать в разделе «Главное» пункт «Учётная политика» и внизу окна перейти по ссылке «Настройка налогов и отчётов».

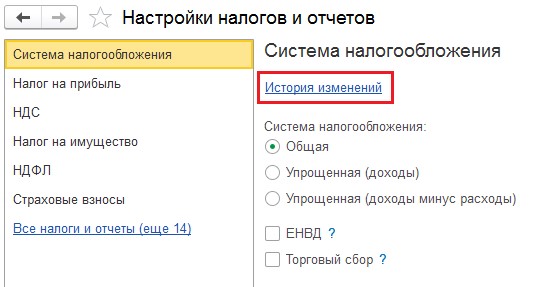

В открывшемся окне левая сторона представлена в виде закладок, каждая из которых – это отдельный налог. На каждой закладке есть ссылка «История изменений», перейдя по которой вы можете посмотреть данные, введённые в предыдущих периодах.

На первой закладке необходимо выбрать систему налогообложения, на которой вы находитесь. В зависимости от сделанного выбора количество закладок и их наименования будут меняться. Например, при выборе общей системы налогообложения, основными разделами являются «НДС» и «Налог на прибыль». А при выборе упрощённой системы налогообложения главной закладкой будет «УСН».

Пройдёмся по всем разделам.

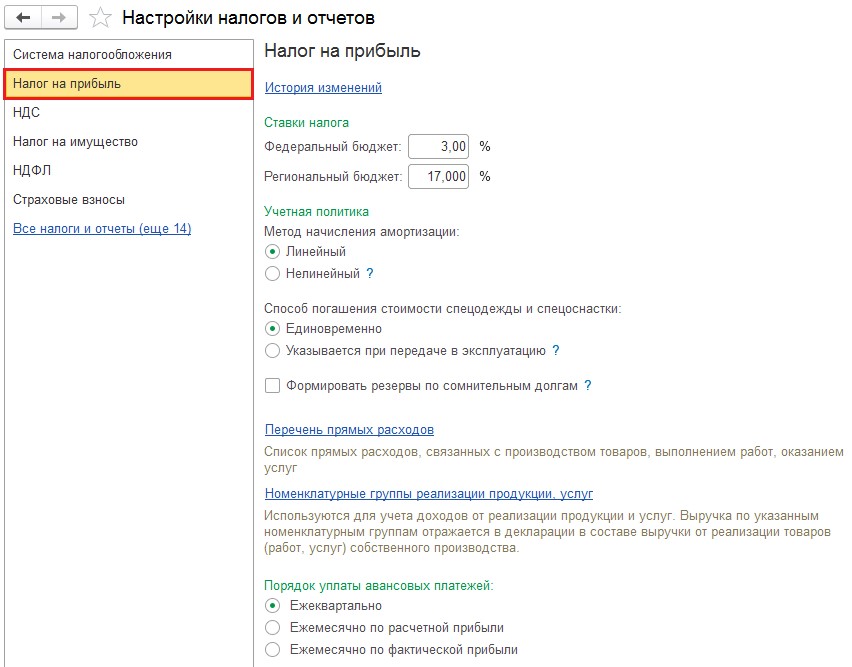

На закладке «Налог на прибыль» при первоначальной настройке автоматически проставляются текущие ставки налога. В случае применения вашим предприятием пониженных ставок по налогу на прибыль вы можете изменить эти значения вручную. Напомним, что ставка налога, уплачиваемого в федеральный бюджет, устанавливается главой 25 НК РФ, а региональная ставка - в законах субъектов РФ.

В налоговом учёте существует два метода начисления амортизации – это линейный и нелинейный методы. При вводе в эксплуатацию основного средства есть возможность выбрать метод начисления амортизации по бухгалтерскому учёту. А по налоговому – он будет определён исходя из текущей настройки. И менять её перед вводом в эксплуатацию нового основного средства для применения другого метода нельзя. На этом этапе важно принять решение о том, каким методом вы будете начислять амортизацию по всем объектам основных средств и нематериальным активам, потому что поменять метод можно не чаще одного раза в пять лет (ст. 259 НК РФ).

Спецодежду и спецоснастку, в зависимости от её стоимости и срока полезного использования, списывают на затраты одним из трёх методов: линейным, погашением стоимости при передаче в эксплуатацию и списанием пропорционально объёму продукции (работ, услуг).

Если вы заранее знаете, что на вашем предприятии планируется приобретение спецодежды или спецоснастки только стоимостью менее 100 000 рублей, то можно смело устанавливать флаг «Единовременно». Но если есть вероятность покупки более дорогостоящих спецвещей, то лучше выбрать пункт «Указывается при передаче в эксплуатацию». В этом случае при вводе документа «Передача материалов в эксплуатацию» в разделе «Склад» у вас будет возможность для каждой отдельной единицы выбрать необходимый вам метод.

Формирование резервов по сомнительным долгам в налоговом учете, в отличие от бухгалтерского, не является обязательным для организаций. Данный пункт остаётся на ваше усмотрение. Чтобы сделать верный для вас выбор, советуем прочитать нашу статью Эти непростые резервы – формирование резерва по сомнительным долгам в 1С: Бухгалтерии.

Согласно ст. 318 НК РФ все затраты предприятия делятся на прямые и косвенные. Прямые расходы – это те, которые напрямую влияют на расчёт себестоимости выпускаемой продукции, и при закрытии месяца, дебет 20 счёта закрывается на дебет 90.02. Среди них обычно выделают стоимость материалов, потребовавшихся для выпуска продукции, аренда производственных площадей, заработная плата и страховые взносы, начисленные сотрудникам производства и другие. Все остальные затраты являются косвенными, и при закрытии месяца закрываются в дебет счёта 90.08. По ссылке «Перечень прямых расходов» можно проверить и отредактировать список затрат, относящихся к прямым.

Номенклатурные группы вводятся с целью определения себестоимости выпускаемой продукции, а также при выполнении работ и оказании услуг. Их также используют в аналитических целях, для разделения выручки по группам выпускаемых товаров или оказываемых услуг. Более подробную информацию об этом можно узнать из видеоролика Почему так важны настройки номенклатуры в 1С: Бухгалтерии? - фрагмент вебинара

Статья 286 НК РФ определяет порядок уплаты авансовых платежей по налогу на прибыль. Так организации, чья выручка за четыре предыдущих квартала не превысила 60 млн. руб., могут уплачивать лишь квартальные авансовые платежи. При нарушении данного критерия они переходят на уплату ежемесячных авансовых платежей по расчётной прибыли.

Предприятия имеют право перейти на уплату ежемесячных авансовых платежей, рассчитанных исходя из фактической прибыли, уведомив об этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду.

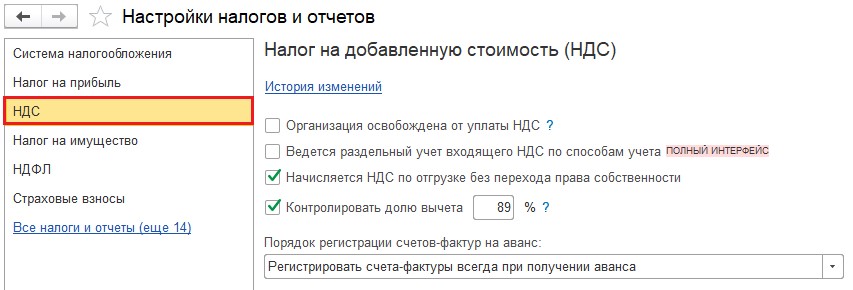

Следующий раздел, требующий настройки, это «НДС».

В статье 145 НК РФ указаны организации и индивидуальные предприниматели, которые при применении общей системы налогообложения освобождены от исполнения обязанностей налогоплательщика по НДС. В случае отнесения вашей организации к таковым следует установить флаг «Организация освобождена от уплаты НДС».

Раздельный учёт входящего НДС обязаны вести налогоплательщики, осуществляющие операции, облагаемые НДС одновременно с необлагаемыми, или облагаемыми по ставке 0%.

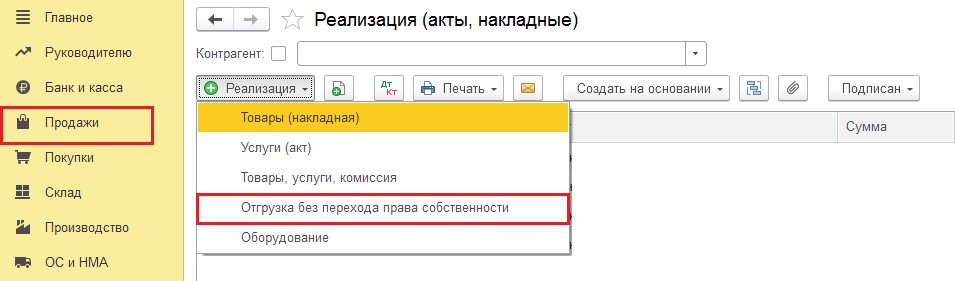

Флаг «Начисляется НДС при отгрузке без перехода права собственности» позволяет начислять НДС при вводе документа «Реализация (акт, накладная)» в разделе «Продажи» с видом операции «Отгрузка без перехода права собственности».

Флаг «Контролировать долю вычета» позволяет оградить ваше предприятие от налоговой проверки в части заявляемых вами вычетов по НДС. Подробная статья на эту тему есть на нашем сайте Безопасная доля вычетов по НДС.

В программе предусмотрено 5 вариантов регистрации счетов-фактур на аванс.

По умолчанию стоит «Регистрировать счета-фактуры всегда при получении аванса». При выборе данного варианта, счета-фактуры будут регистрироваться по каждой поступившей сумме, кроме тех, которые зачлись в тот же день. Этот вариант рекомендуется разработчиками программы как самый безопасный, т.к. именно он позволяет отследить факт пропуска регистрации счет-фактуры на аванс. При выполнении регламентных операций по учету НДС программа самостоятельно сформирует все пропущенные счета-фактуры на аванс.

В случае выбора других вариантов в конце отчетного периода обязательно проверяйте корректное формирование счетов-фактур.

Согласно п. 3 ст. 168 НК РФ продавец должен выставить покупателю счет-фактуру на сумму предоплаты в течение 5 календарных дней, после ее получения, если отгрузка в счёт оплаты производится также в течение 5 дней. В данном случае выбирается пункт «Не регистрировать счета-фактуры в течение 5-ти календарных дней».

Третий вариант предполагает выписывание счетов-фактур на аванс только по суммам, которые не зачлись на конец месяца. Обычно это используется при непрерывных долгосрочных поставках товаров, оказания услуг одному и тому же покупателю.

Следующий вариант предназначен для организаций, которые готовы отстаивать позицию о том, что платежи не признаются авансовыми, если отгрузка и оплата товара произошли в одном налоговом периоде.

Согласно п.13 ст. 167 НК РФ организации, имеющие производственный цикл, превышающий полгода, имеют право считать момент возникновения налоговой базы в день отгрузки. Для них предусмотрен последний вариант из возможных.

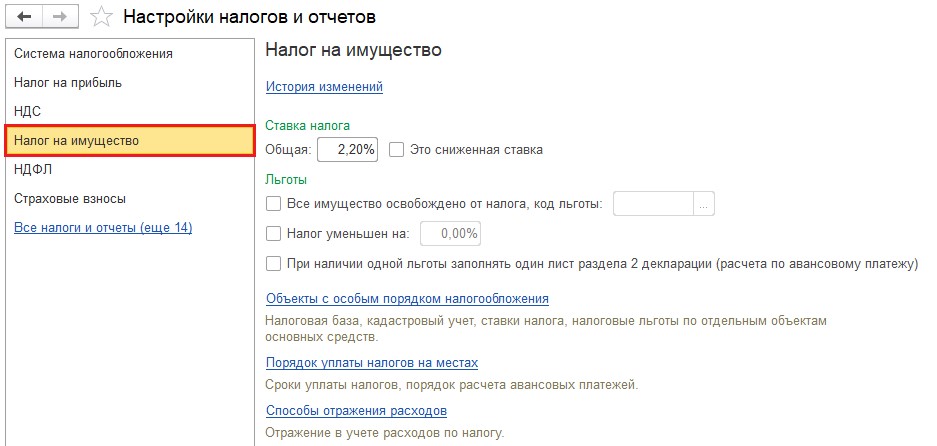

На закладке «Налог на имущество» указывается ставка налога в соответствии с законом субъекта РФ.

Напомним, что с 2019 года налогом на имущество облагается только недвижимое имущество. В случае применения организацией льгот по налогу на имущество, указанных в главе 30 НК РФ или в региональном законодательстве, устанавливаются соответствующие флаги:

• «Всё имущество освобождено от налога» - при выборе данного пункта необходимо указать код льготы;

• Если льгота предусматривает не полное освобождение налога, а уменьшение ставки, то устанавливается флаг «Это сниженная ставка»;

• Если льготой предусмотрено снижение суммы налога, а не процента, то устанавливается флаг «Налог уменьшен на»;

• Если организация применяет несколько льгот, то по каждой из них нужно формировать отдельный лист раздела 2. Но если льгота одна, то заполнять раздел 2 отдельно по каждому имуществу нет необходимости. За данную настройку отвечает флаг «При наличии одной льготы заполнять один лист раздела 2 декларации».

Бывают случаи, что льгота распространяется не на всё имущество, а только на определённые объекты. Их данные необходимо заполнить по ссылке «Объекты с особым порядком налогообложения».

По ссылке «Порядок уплаты налогов на местах» можно указать несколько налоговых органов, в которые вы в дальнейшем будете перечислять налог.

По правилам ведения бухгалтерского учёта расходы по налогу на имущество следует отражать на тех затратных счетах, что и амортизация по этим объектам. Амортизация может начисляться как на 20 счёт, в случае использования оборудования для производственных процессов, так и на 26 или 44, если они задействованы в торговле или используются административно-управленческим персоналом. Соответственно, по ссылке «Способы отражения расходов» нужно настроить по дебету каких затратных счетов будет производиться начисление имущественного налога.

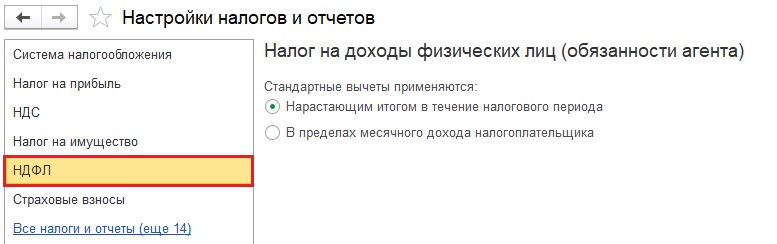

На закладке «НДФЛ» есть возможность выбрать способ применения стандартных вычетов. Ранее был возможен только первый вариант, но после письма Минфина РФ от 07.10.2004 г. № 03-05-01-04/41 в программу был добавлен и второй метод. Позднее, Минфин изменил своё решение, поэтому по умолчанию переключатель стоит на «нарастающем итоге». Теперь каждая организация самостоятельно принимает решение какой вариант ей применять.

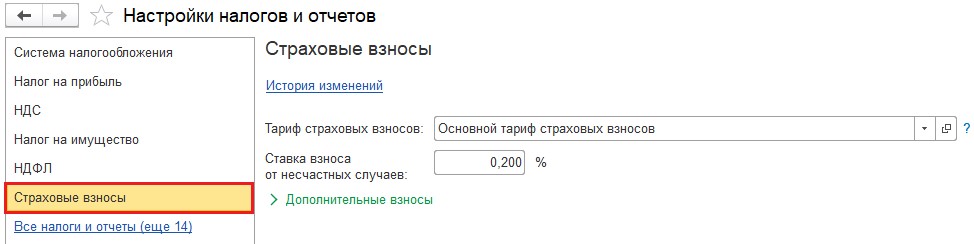

На закладке «Страховые взносы» выбирается тариф страховых взносов, применяемый на вашей организации и указывается ставка взноса от несчастных случаев.

По ссылке «Все налоги и отчеты» можно настроить порядок расчёта по транспортному, земельному, водному и многим другим налогам в том случае, если для вашей организации они являются актуальными.

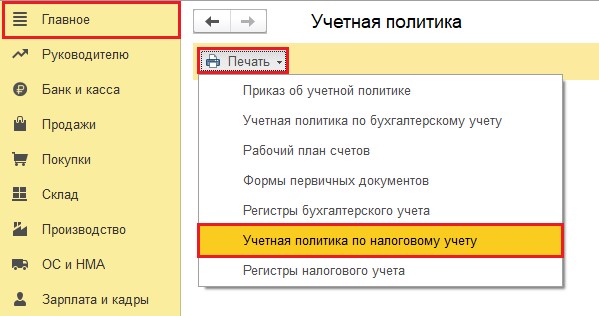

Для получения печатной формы необходимо перейти в раздел «Главное», выбрать пункт «Учётная политика», нажать на кнопку «Печать» и из выпадающего списка выбрать «Учётная политика по налоговому учёту». При желании печатную форму можно отредактировать, распечатать или сохранить вне программы.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. Выглядеть настройка будет также, но влияния ни на что не будет, раз начисления производятся в иной программе.

Спасибо. Галочку поставлю. Настройка учетной политики в части НДФЛ и Страховых взносов имела в виду. Или после установки Учет ЗП во внешней программе, настройка НДФЛ и СВ в учетной политике не будет отображаться? Сейчас не в офисе, не могу посмотреть.

Добрый день, настройка учетной политики будет такой же. Если вы не ведёте расчёт зарплаты в программе 1С: Бухгалтерия, то в разделе "Зарплата и кадры" в пункте "Настройки зарплаты" нужно установить флаг, что вы ведёте учёт во внешней программе.