НДС в кассовом чеке - как с ним поступать?

- Опубликовано 09.10.2019 23:06

- Автор: Administrator

- Просмотров: 65803

Подотчетные лица, приобретая товарно-материальные ценности или заправляя топливом служебный автомобиль, предоставляют авансовый отчет об израсходованных денежных средствах организации, прикладывая к нему чеки контрольно-кассовой техники (ККТ). В настоящее время данные документы содержат все необходимые реквизиты и отразить в учете такие расходы не составит труда. Но что делать с НДС, который выделен отдельной строкой, но не подтвержден счетом-фактурой продавца? Можно ли его принять к вычету или включить в стоимость ТМЦ? Разберем практический пример в программе 1С: Бухгалтерия.

Итак, принять к вычету НДС, выделенный отдельной строкой в кассовых чеках, без счет-фактуры поставщика нельзя. Об этом предупреждает налоговый кодекс РФ, который гласит, что налоговые вычеты по НДС производятся на основании верно оформленных счетов-фактур.

Многие ошибочно полагают, что НДС, фактически уплаченный покупателем, можно учитывать в расходах организации, включив его в стоимость покупного товара, и тем самым уменьшить налог на прибыль. Так делать не стоит, так как если организация, не освобожденная от уплаты НДС (по статье 145 НК РФ), приобретает через подотчетное лицо ТМЦ, используемые в операциях, облагаемых НДС, то включить выделенный отдельной строкой в кассовом чеке НДС в стоимость приобретенных товаров она не имеет права (Письмо Минфина РФ от 24.01.2017 г. №03-07-11/3094).

Таким образом, НДС, выделенный в чеке ККТ, не может быть предъявлен к вычету и включен в стоимость приобретенного товара. Следовательно, единственным верным решением в данной ситуации является списание выделенного в кассовом чеке НДС на прочие расходы (не принимаемые для целей налогообложения).

Бухгалтерские записи будут выглядеть следующим образом:

Дебет 19 Кредит 71.01 - отражена сумма НДС по ТМЦ, приобретенным подотчетным лицом.

Дебет 91.02 Кредит 19 - списан выделенный НДС на прочие расходы.

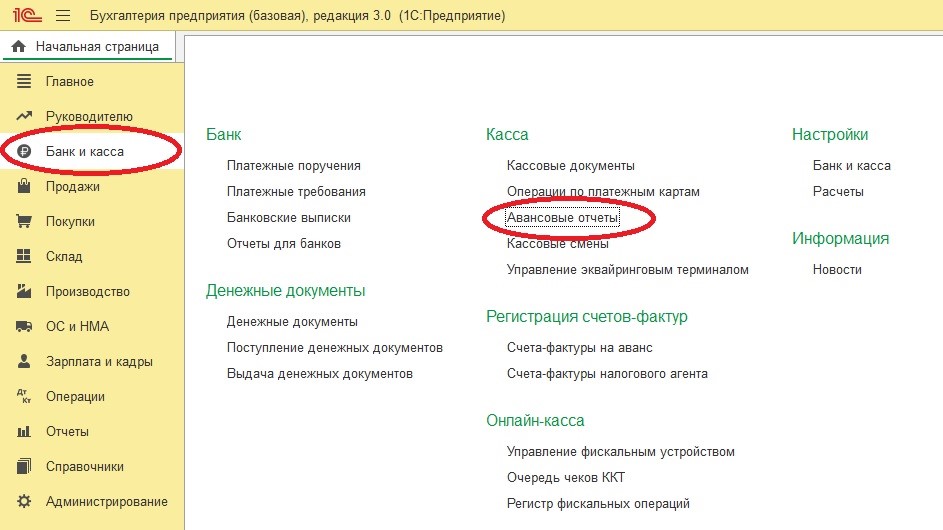

В программе 1С: Бухгалтерия предприятия 8 для отражения данной операции используется документ «Авансовый отчет» (Банк и касса – Авансовые отчеты).

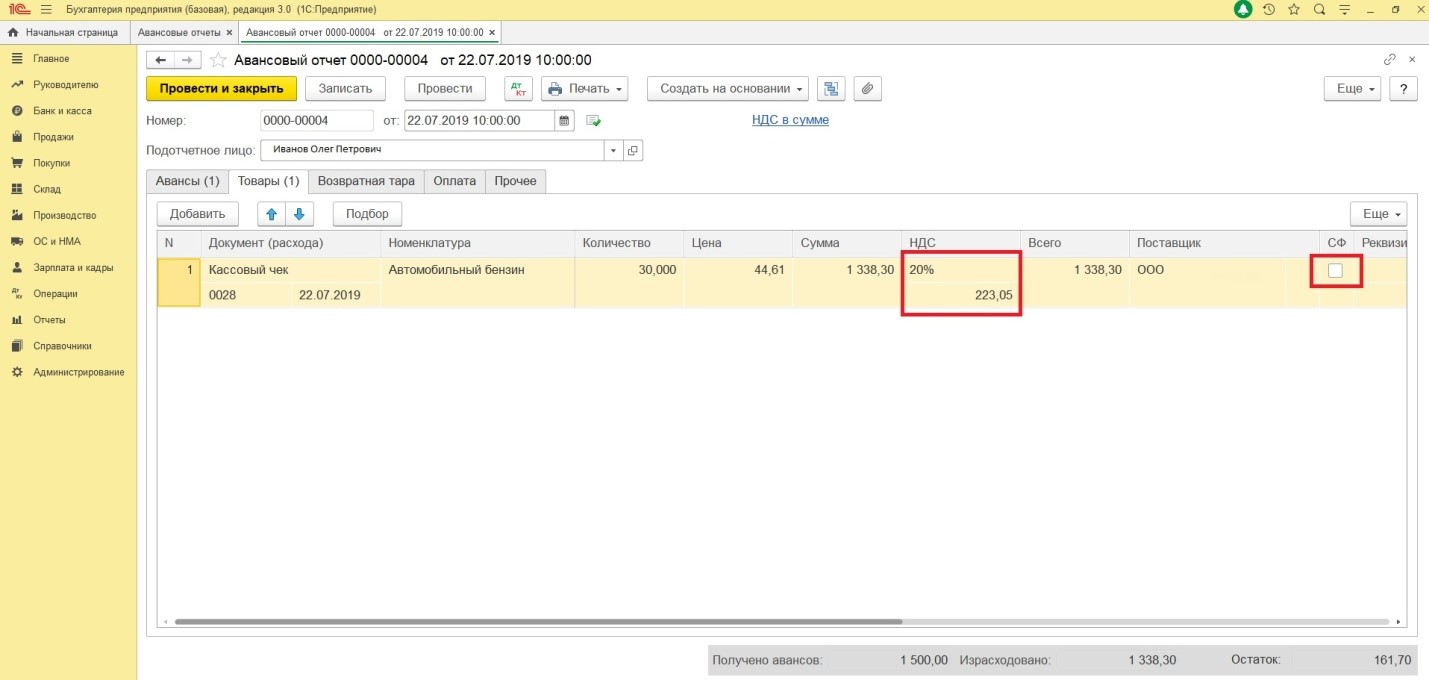

При заполнении документа необходимо оставить пустой отметку о получении счет-фактуры от поставщика (не устанавливать галочку). Сумму выделенного НДС указываем в соответствующей строке.

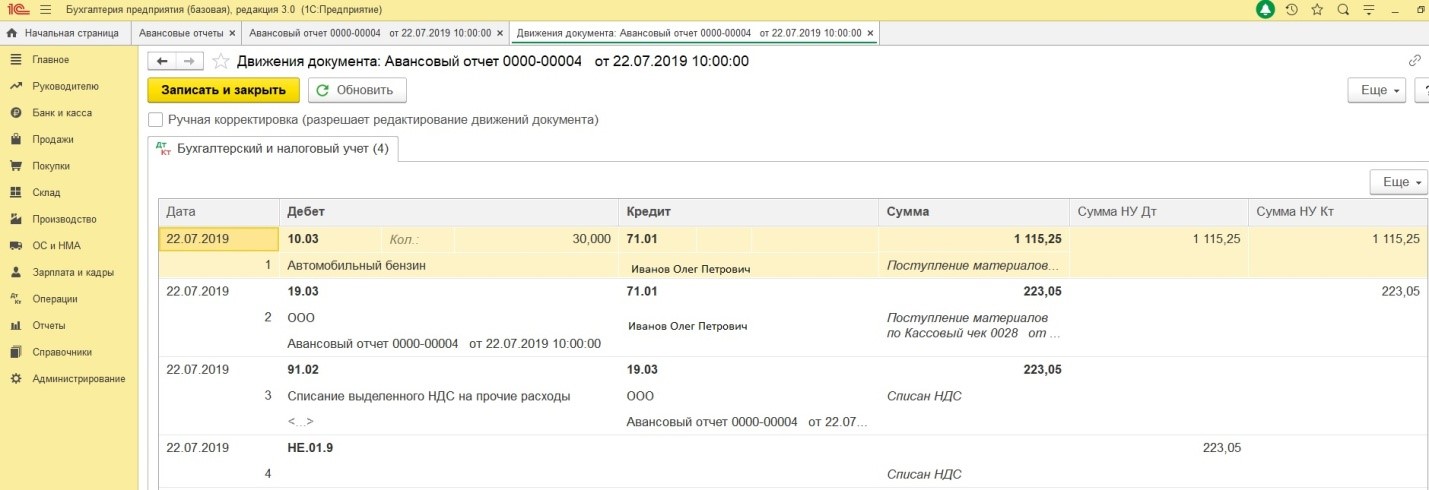

По кнопке "Дт/Кт" мы можем посмотреть проводки, сделанные документов.

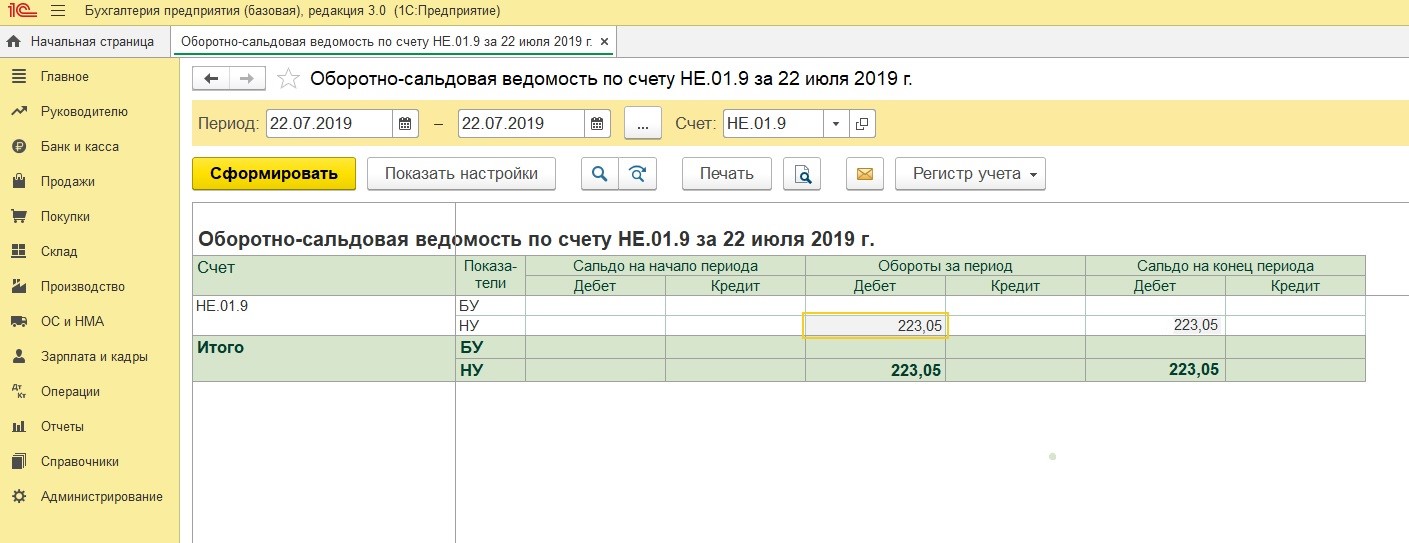

Обращаем внимание, что списанный НДС находит отражение на забалансовом счете НЕ.01.9.

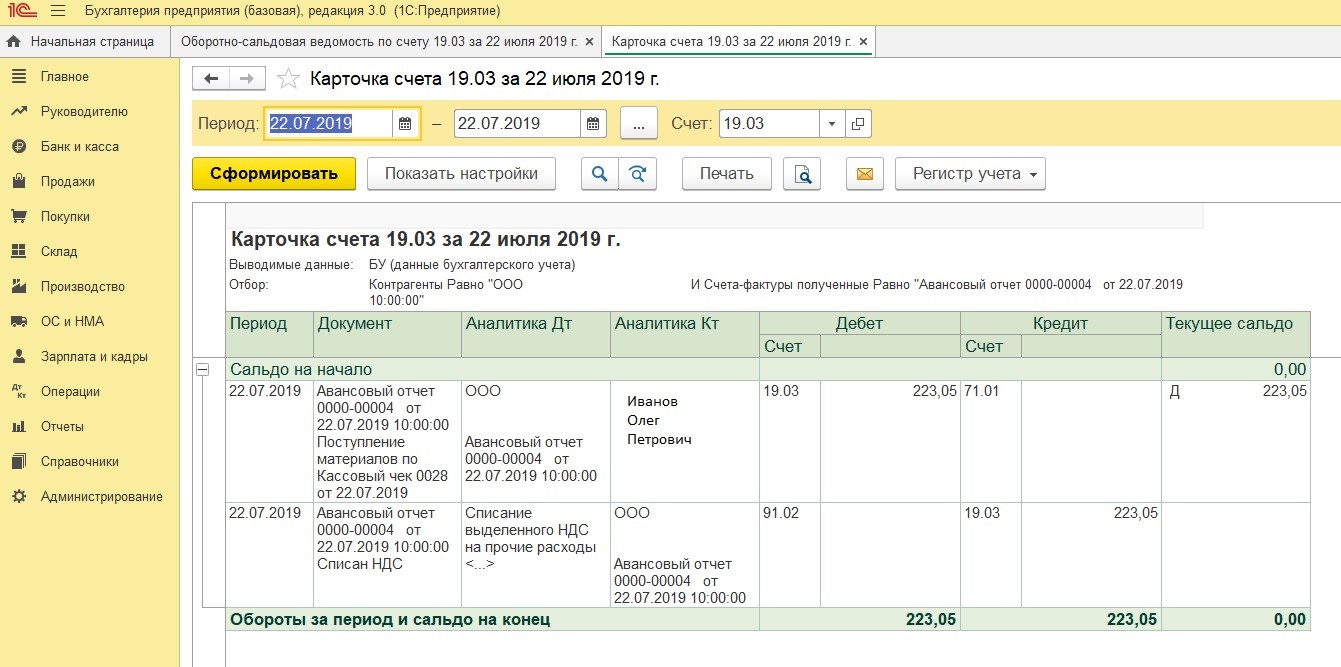

Для проверки корректности списания НДС формируем оборотно-сальдовую ведомость по счету 19.03, двойным щелчком детализируем информацию до карточки счета. Видим, что сумма НДС по авансовому отчету была списана на прочие расходы.

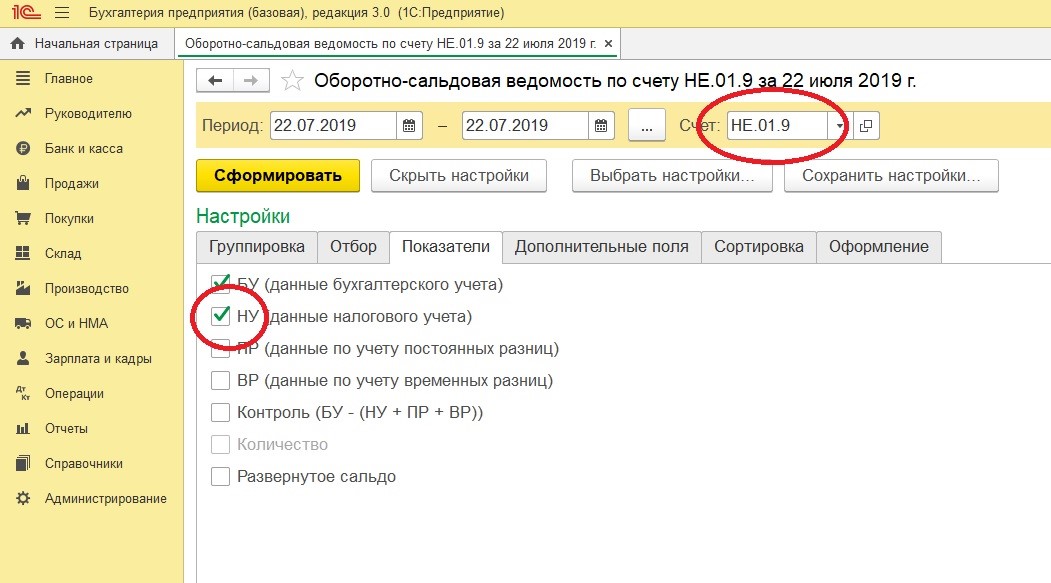

Чтобы проанализировать, какая сумма НДС была списана организацией за счет собственных средств за отчетный период, формируется оборотно-сальдовая ведомость по счету НЕ.01.9. В настройках отчета необходимо установить галочку НУ (данные налогового учета): Показать настройки – Показатели – НУ.

Если же организация не готова отказываться от входящего НДС, совершая покупки через подотчетных лиц, то в таком случае с продавцом необходимо заключить договор. При этом покупки через подотчетное лицо будут совершаться с доверенностью на получение товара. На выделенный НДС продавец предоставит счет-фактуру и организация-покупатель без труда сможет заявить вычет.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

?

Наталья, добрый день!

Благодарим за интерес, проявленный к нашим материалам.

Ваша позиция очень близка многим бухгалтерам, и, конечно, нам всем бы хотелось принять НДС к вычету на основании всего лишь кассового чека с выделенным в нем налогом.

Однако, слишком много противоречий в законодательстве...

Вот совсем недавно Минфин России выпустил два письма о вычете НДС без счетов-фактур на основании кассового чека. В письме от 27.11.2019 № 03-07-11/92132 рассмотрена ситуация приобретения в розницу товаров за наличный расчет через подотчетное лицо для проведения официального мероприятия. А в письме от 26.11.2019 № 03-07-11/91521 — покупка за наличный расчет в розницу ГСМ.

Цитируем ответ обоих писем (оно абсолютно одинаковое): Согласно пункту 2 статьи 171 и пункту 1 статьи 172 Налогового кодекса Российской Федерации (далее - Кодекс) вычетам подлежат суммы НДС, предъявленные налогоплательщи ку при приобретении на территории Российской Федерации товаров (работ, услуг), в случае приобретения этих товаров (работ, услуг) для осуществления операций, облагаемых НДС, после принятия на учет таких товаров (работ, услуг) на основании счетов-фактур, выставленных продавцами, документов, подтверждающих фактическую уплату сумм НДС, а также документов, подтверждающих уплату сумм НДС, удержанного налоговыми агентами.

Исключение предусмотрено пунктом 7 статьи 171 Кодекса (с учетом пункта 18 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных постановлением Правительства Российской Федерации от 26 декабря 2011 г. N 1137) в отношении вычетов НДС по услугам по проезду к месту служебной командировки и обратно, включая расходы на пользование в поездах постельными принадлежностям и, а также по найму жилых помещений в период служебной командировки работников, которые производятся на основании бланков строгой отчетности, оформленных на командированног о работника с выделением суммы НДС отдельной строкой.

Итоговый ответ на письмо №1: Таким образом, принятие к вычету сумм НДС покупателем при приобретении товаров за наличный расчет в организации розничной торговли через подотчетное лицо для проведения официального мероприятия при условии, что товары приняты на учет как представительск ие расходы и использованы в деятельности, облагаемой налогом на добавленную стоимость, без наличия счетов-фактур, выставленных продавцом, Кодексом не предусмотрено.

Итоговый ответ на письмо № 2: Таким образом, принятие к вычету сумм НДС покупателем при приобретении горюче-смазочны х материалов за наличный расчет без наличия счетов-фактур, выставленных продавцом, Кодексом не предусмотрено.

Хотя и Ваша позиция имеет место быть. Но в случае принятия НДС по такому чеку надо однозначно быть готовым к судебным спорам. Судьи поддерживают покупателей, которые заявляют вычеты по чеку ККТ. Когда продавец пробивает кассовый чек с НДС, считается, что он выполнил свою обязанность по выставлению счета-фактуры (п. 7 ст. 168 НК). На этом основании суды приравнивают чек к счету-фактуре (п. 7 ст. 168 НК, постановление Президиума ВАС от 13.05.2008 № 17718/07). Но только если в этом чеке выделен НДС. В противном случае судьи занимают сторону налоговиков (постановление Арбитражного суда Северо-Кавказск ого округа от 28.04.2017 № Ф08-2516/2017).

В общем, окончательное решение только за Вами! И не забудьте предупредить директора о возможных последствиях.

Рекомендуем обратиться в Вашу налоговую инспекцию с подробным описанием Вашего вопроса, дабы потом не было недоразумений в виде доначислений налогов при налоговых проверках.

Что касается нас, то мы всей командой согласны с автором статьи и не рекомендуем тягаться с налоговиками, особенно в такое "тяжелое коронавирусное время", когда итак идет глобальное снижение поступлений в бюджет государства.

В настоящее время все ККМ напрямую завязаны на ИФНС. И любой чек при оплате отражается в налоговой с указанием суммы НДС к оплате продавца.

Считаю, что покупатель,опла тивший ЭТОТ чек в т.ч. НДС и являющийся плательщиком НДС ИМЕЕТ полное право взять его в зачет, а не себе на затраты.

Идинтификация чека с ККМ не представляет труда.Главное надо определить какие данные чека должны войти в СЧЕТ_ФАКТУРУ полученную.

Скорее всего № чека и дата с указанием ИНН/КПП продавца и его реквизитов,№ ККТ, сумма и сумма НДС должна давать право на возмещение налога НДС по аналогии с документом УПД

Спасибо, жду ответа

PS:тем более,что никто не отменял Постановление Президиума ВАС РФ в постановлении от 13.05.2008 № 17718/07 определил, что согласно п. 7 ст. 168 НК РФ при реализации товаров розничной торговли за наличный расчет требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если покупателю предоставлен кассовый чек, в котором сумма НДС выделена отдельной строкой, или иной документ установленной формы.

Анастасия, здравствуйте.

Отвечаем на Ваши вопросы:

1) Да, требование-накл адную Вы должны сделать на сумму ГСМ без учета НДС согласно путевого листа.

2) Проводки по списанию НДС на счет НЕ.01.9 носят информативный характер, нигде больше не отражаются.

Спасибо за полезную статью, очень вовремя нашла ее. Подскажите, пожалуйста, я всегда с авансовым на ГСМ создавала требование накладную с проводками: Д26-К10.03.2 на полную сумму (вкл. НДС). Подскажите, пожалуйста, возникло два вопроса: 1)сейчас я буду делать операции с НДС, как вы описали. Теперь мне нужно требование-накл адную делать на сумму ГСМ без учета НДС? 2)Будет ли это списание НДС отражаться в декларации по НДС или другой отчетности, предоставляемой в налоговую? Спасибо!

Да, я понимаю, что не имеют право.

Мой вопрос в том, нужно ли бухгалтеру принимающей стороны (ОСНО) этих товаров от подотчетника выделять этот НДС самостоятельно? )) мало ли...

Надежда, доброго времени суток. Компании, находящиеся на ЕНВД и УСН, не имеют права выписывать Вам документы с выделенным НДС, т.к. они находятся не на ОСН. О каком НДС Вы спрашиваете? Поясните, пожалуйста.

А что следует бухгалтеру делать в ситуации, когда товар подотчетником приобретается в магазинах, находящихся на ЕНВД и УСН.

Можно включить НДС в стоимость товаров и принять в расходы? или нужно его выделять и списывать на прочие расходы (компания-покуп атель на осно)?

с уважением,

Очень спорно....

Во-первых, в пункте 6 написано:

"Фактической себестоимостью материально-про изводственных запасов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость..."

Во-вторых, это про бухгалтерский учет. А в налоговом НДС все же исключаем из стоимости? И провоцируем тем самым появление разниц?

На тему налогового учета выходил ряд разъяснений, например, Письмо Минфина РФ от 24.01.2017 г. №03-07-11/3094, упомянутое в статье. Где однозначно говорится о том, что НДС в стоимость включать нельзя

...невозмещаемые налоги, уплачиваемые в связи с приобретением единицы материально-про изводственных запасов;...

Исходя из этого можно сделать вывод, что НДС в авансовом отчете не выделяется и вся сумма (в т.ч. НДС) идет на стоимость МПЗ.

И какой вывод следует из этого постановления 2008 года для покупателя (речь в статье про учет у него)? Предлагаете принимать НДС к вычету по кассовому чеку? Поясните, пожалуйста, Вашу мысль.

А что касается продавца и розницы, то с 2019 года ряд изменений произошел в этой части, а Вы документ от 2008 года цитируете.

Президиум ВАС РФ в постановлении от 13.05.2008 № 17718/07 определил, что согласно п. 7 ст. 168 НК РФ при реализации товаров розничной торговли за наличный расчет требования по оформлению расчетных документов и выставлению счетов-фактур считаются выполненными, если покупателю предоставлен кассовый чек, в котором сумма НДС выделена отдельной строкой, или иной документ установленной формы.