Реализация основных средств, находящихся в пользовании менее 3 лет, при УСН в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 04.02.2022 08:41

- Автор: Administrator

- Просмотров: 31318

Коллеги, мы снова публикуем статью про особенности ведения учёта на УСН. Ваш интерес и популярность этого режима не позволяет нам остановиться в поиске и подготовке материалов. Ведь несмотря на видимую легкость применения УСН, эта система налогообложения имеет немало подводных камней. Один закрытый перечень расходов, принимаемых для налогообложения, чего только стоит! Особенности имеются на этом спец. режиме и в учёте основных средств (ОС). В данной публикации мы расскажем о реализации ОС при УСН «Доходы минус расходы» (15 %) в 1С: Бухгалтерии предприятия ред. 3.0, а, в частности, рассмотрим пример, когда объект отражался в учёте предприятия менее трёх лет. Вы же знаете, что в этом случае надо пересчитывать налог за прошлый период? Нет??? Тогда эта статья точно для вас!

Сразу перейдём к практическому примеру, в ходе которого будем пояснять и теоретические аспекты.

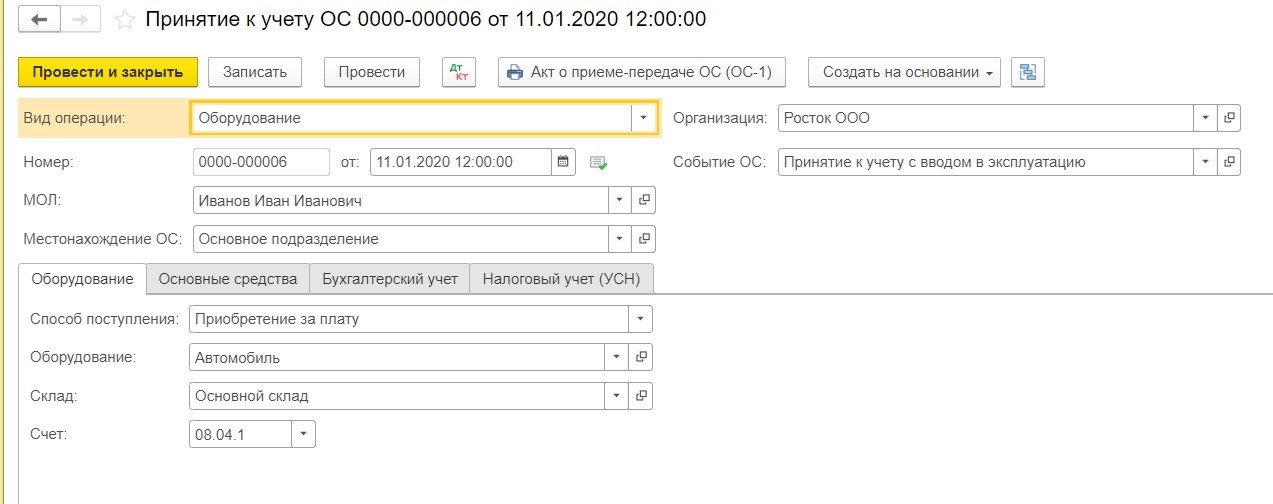

ООО «Росток» в ноябре 2021 г. продаёт за 650 000 руб. объект ОС – автомобиль, который был введён в эксплуатацию в январе 2020 г. и отнесён к третьей амортизационной группе.

Первоначальная стоимость ОС – 1 млн руб., срок полезного использования – 60 месяцев.

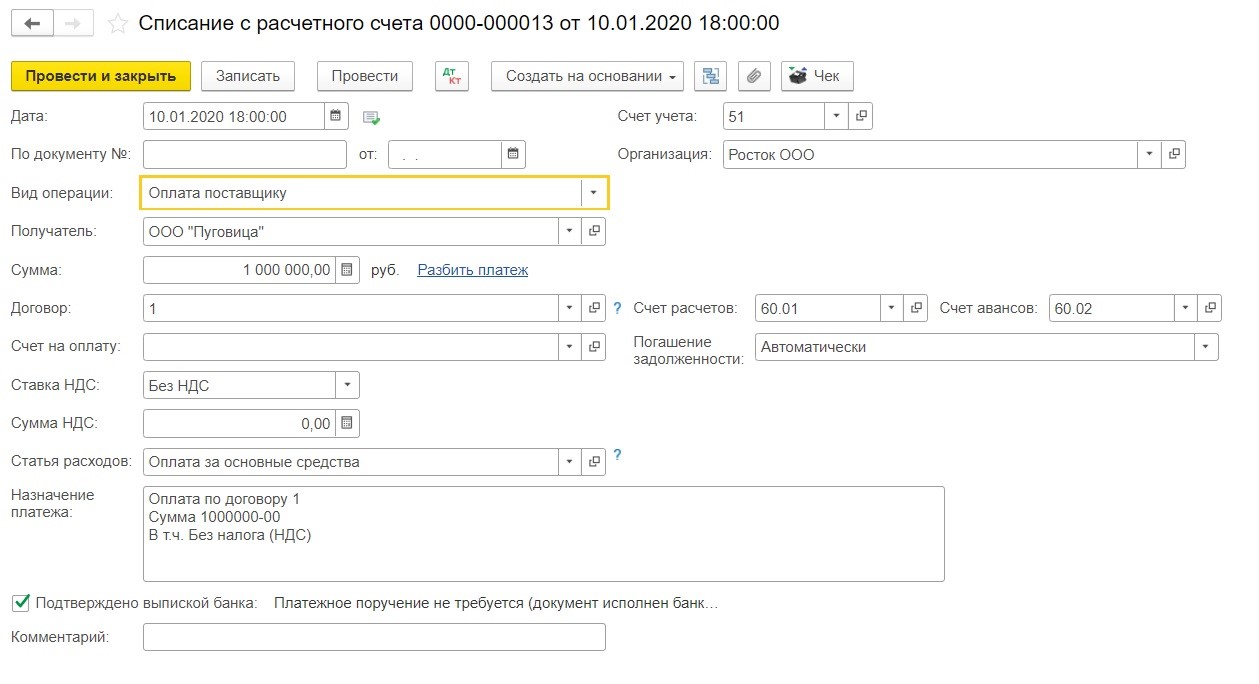

Транспортное средство оплачено в полном объёме.

Сумма приобретения принята для УСН в 2020 году полностью. Оплата основного средства является одним из условия признаний расходов на его приобретение.

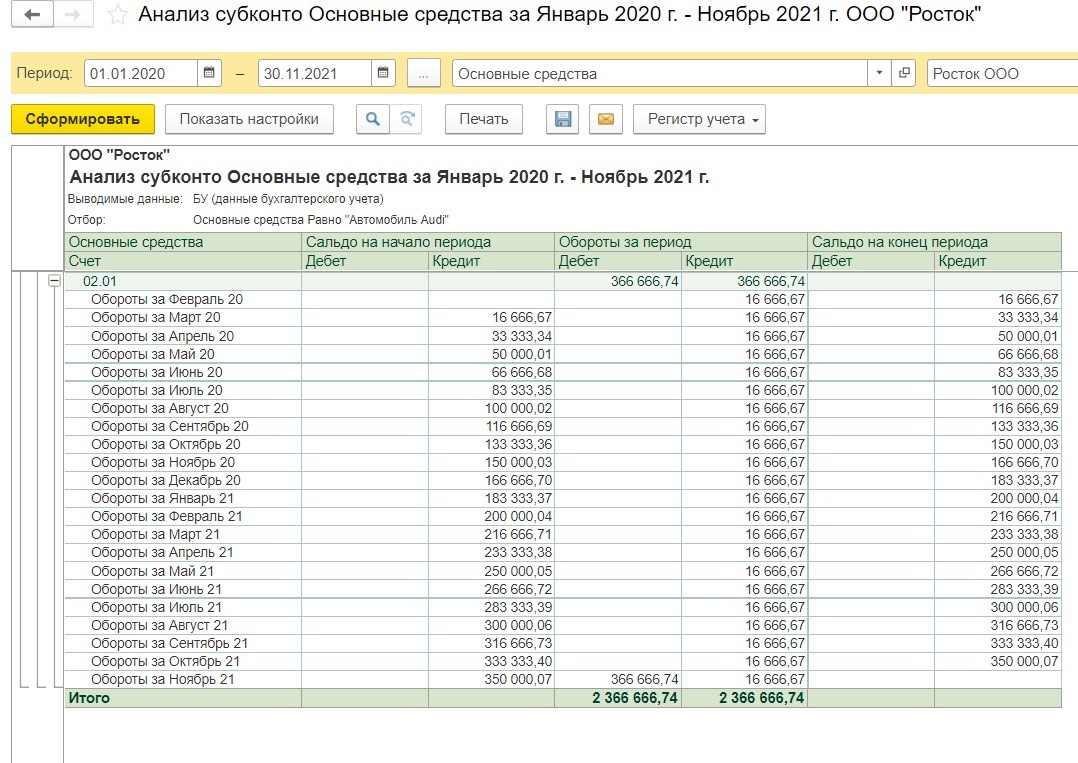

Сумма амортизации за один месяц составляет 16 666,67 руб.

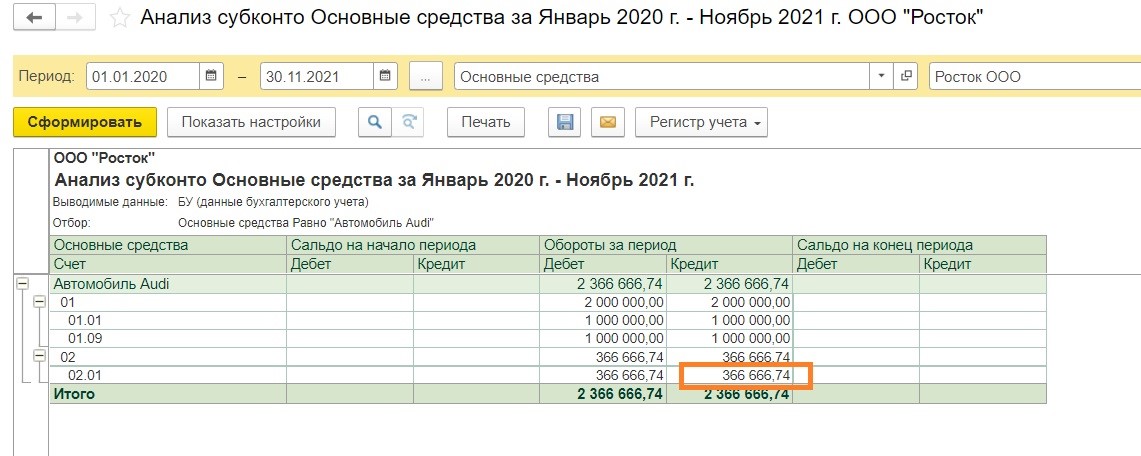

Всего за время нахождения объекта в учёте и по месяц реализации включительно размер амортизационных отчислений составил 366 666,74 руб.

Сама процедура отражения выбытия объекта ОС в программе в целом проста, но при УСН есть один нюанс - срок владения объектом.

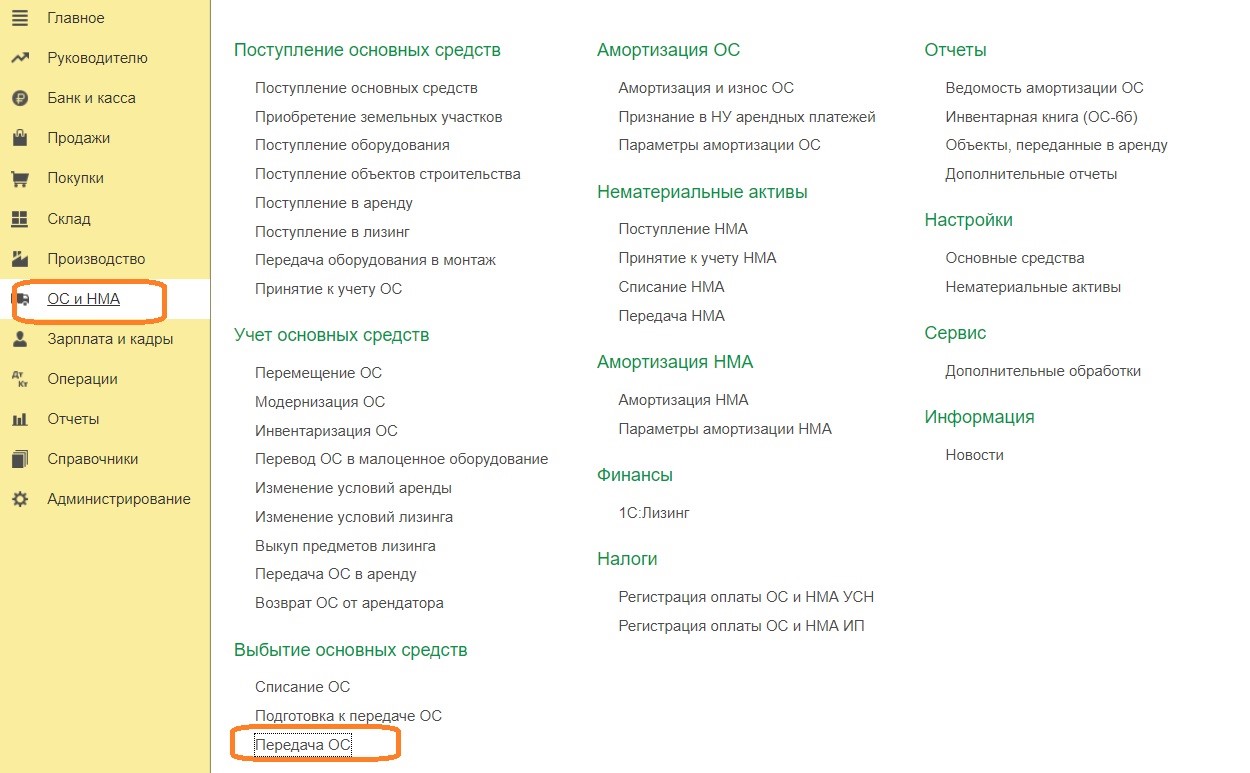

Чтобы в 1С: Бухгалтерии предприятия ред. 3.0. отразить выбытие объекта ОС в случае продажи необходимо зайти в раздел «ОС и НМА» - «Передача ОС».

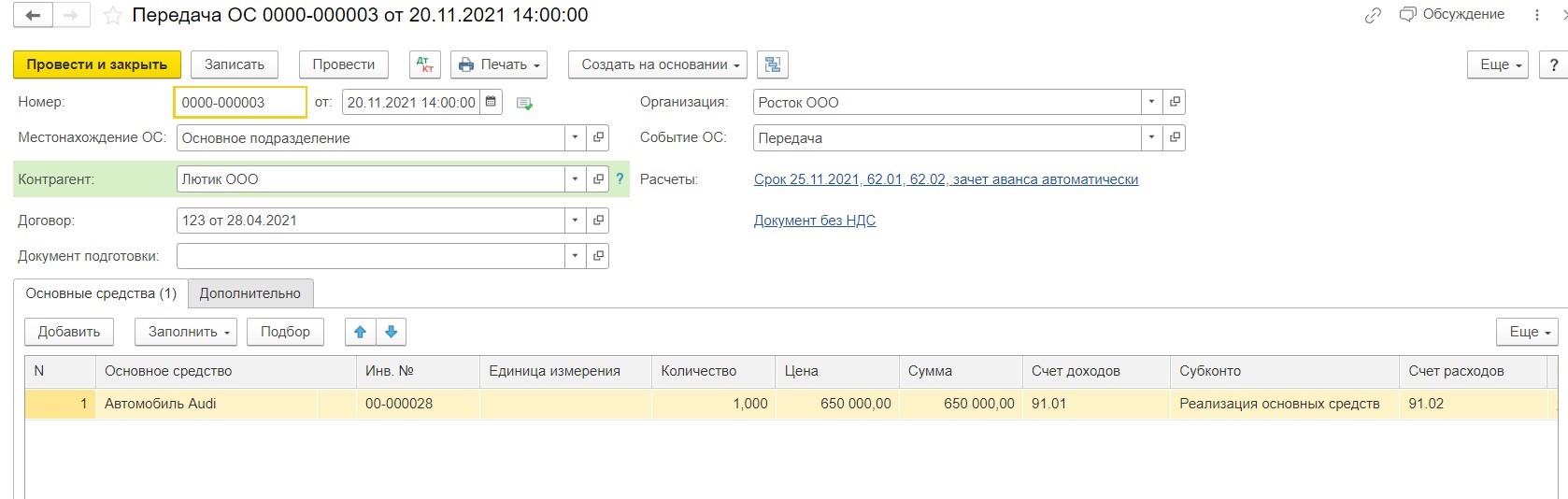

Создаем новый документ. В нем указываем последовательно по графам:

- дату продажи;

- место нахождения автомобиля;

- событие ОС – передача;

- контрагент – это покупатель;

- договор;

- счёт расчетов;

В блоке «Основные средства» выбираем реализуемый автомобиль, заполняем цену, счёт доходов и расходов.

Далее жмем кнопку «Провести и закрыть».

Налог УСН

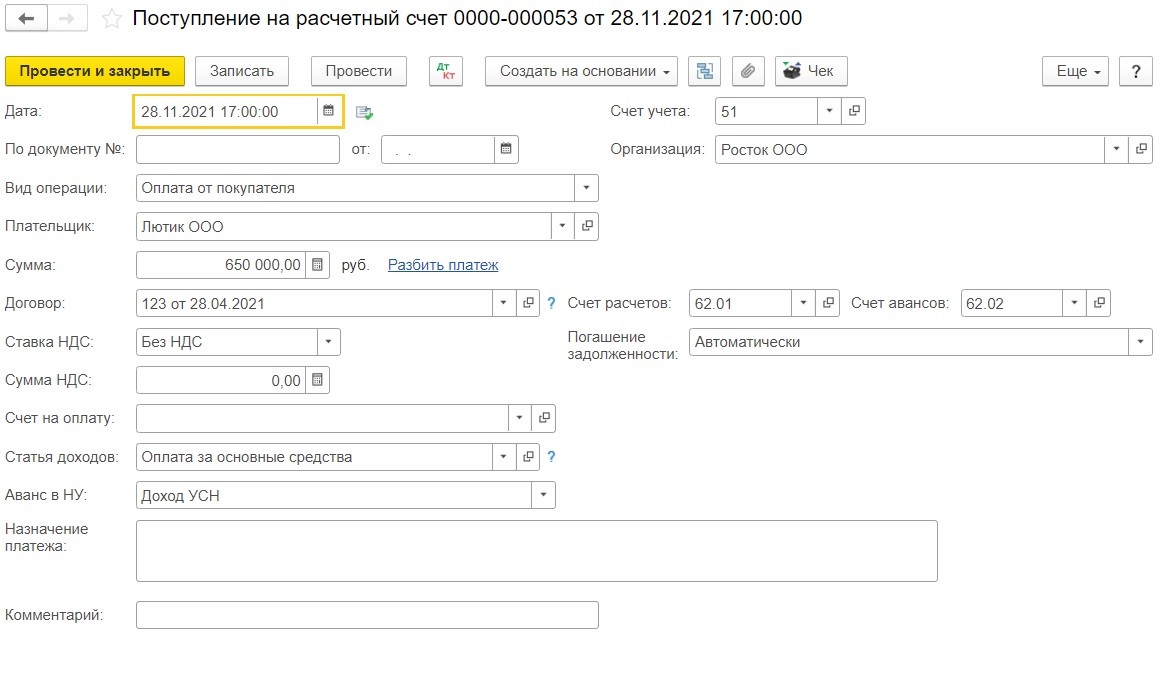

При реализации ОС для УСН признаются доходы в сумме, оплаченной по договору.

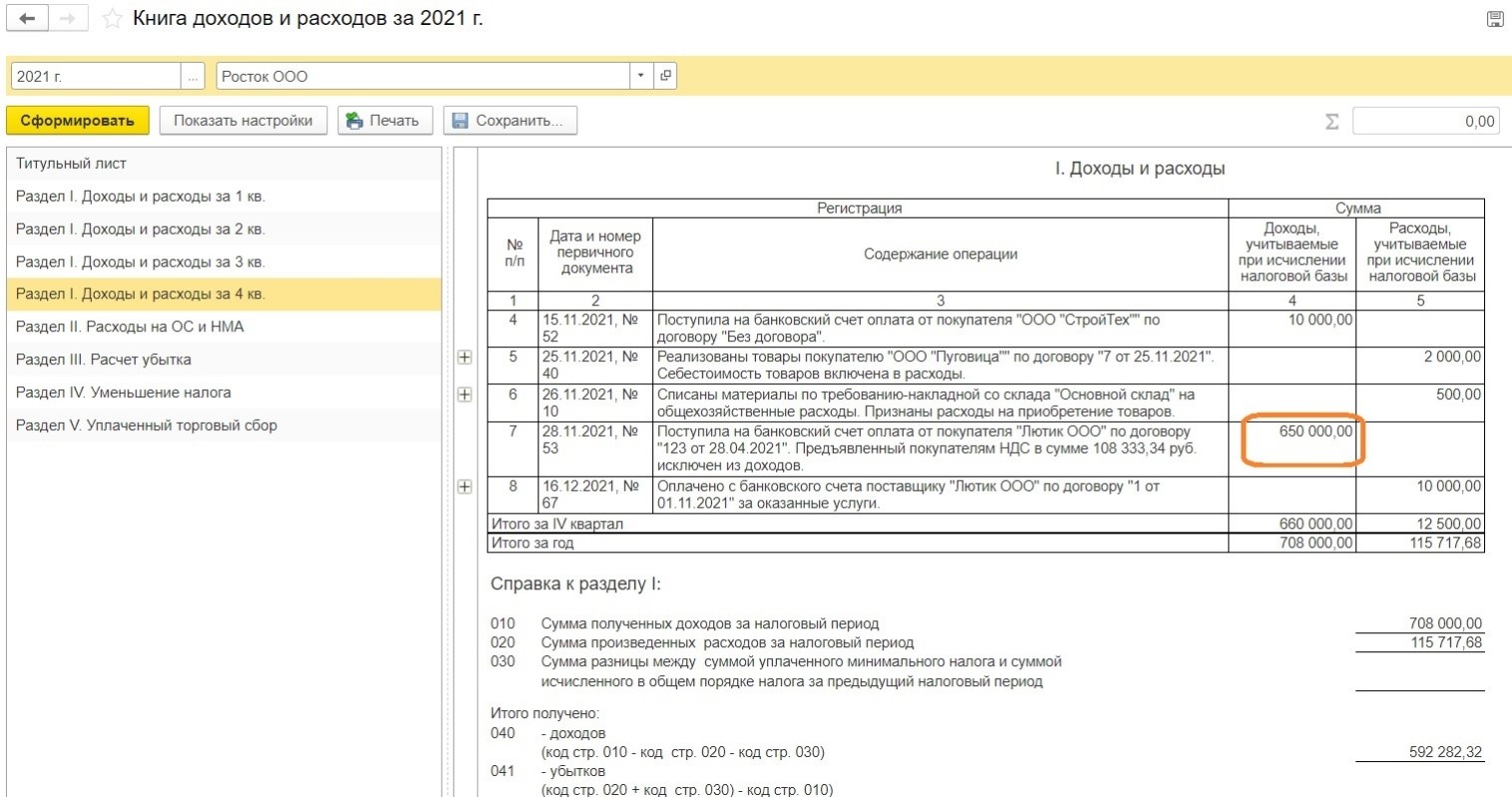

Чтобы убедиться в попадании суммы, полученной от реализации автомобиля, сформируем регистр налогового учета по УСН.

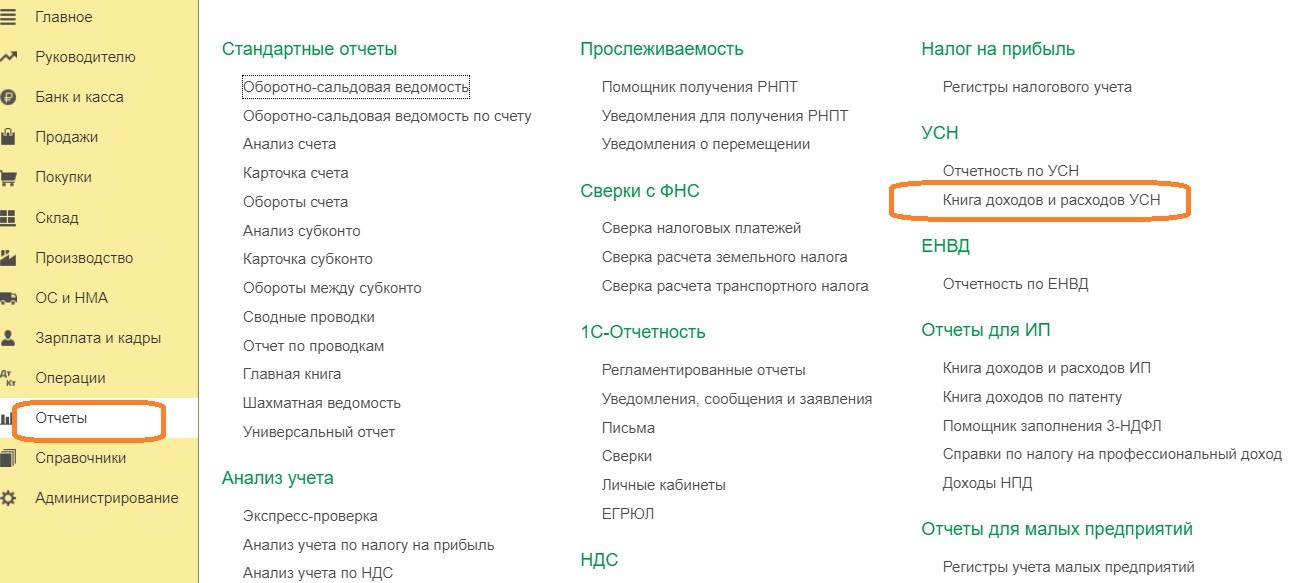

Выберем раздел «Отчёты» - «Книга доходов и расходов УСН».

Сформируем отчет за 2021 г., в разделе 1 за 4 кв. можно увидеть, что сумма за реализованный объект попала в регистр.

В расходы для УСН при реализации основного средства, как правило, ничего не включается.

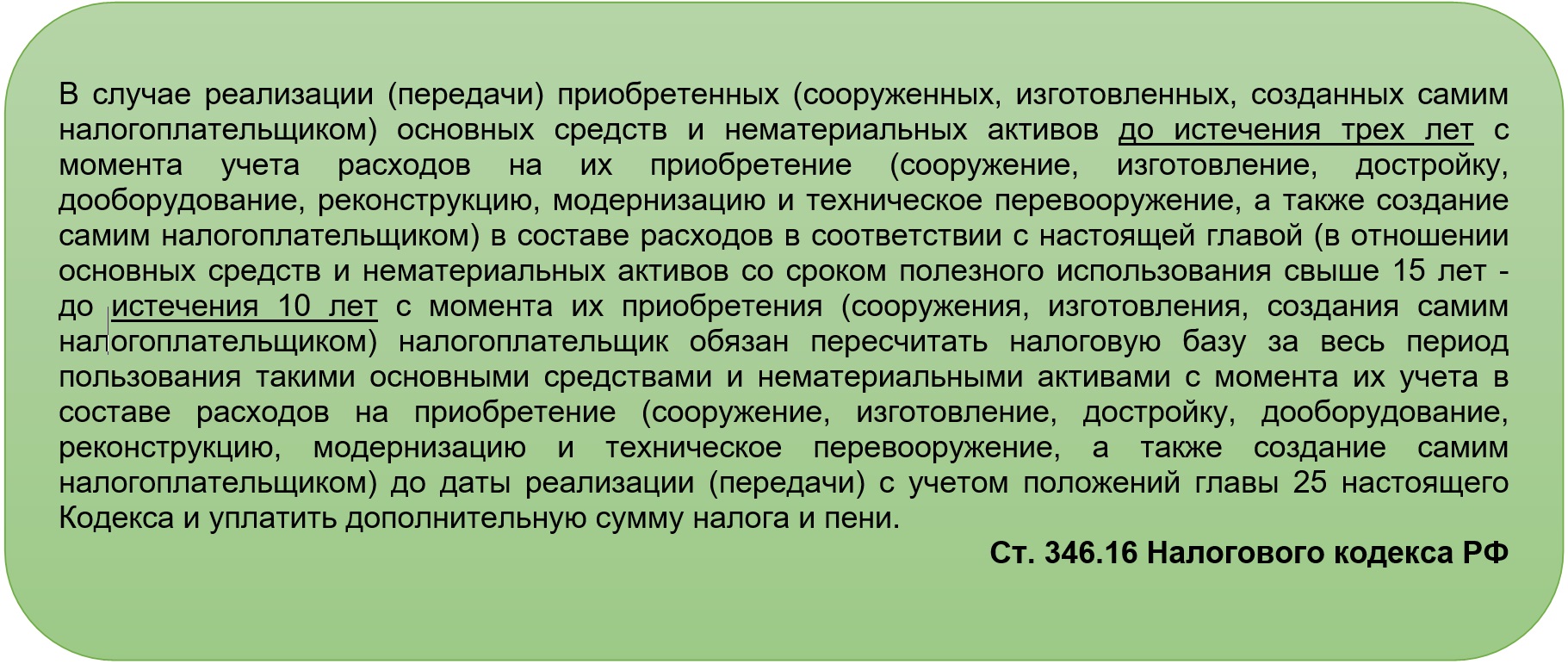

Но есть исключение!

Это условие предусмотрено налоговым кодексом РФ.

Когда выбывают объекты ОС ранее трёх лет с даты учёта расходов на их покупку в налогооблагаемой базе по УСН необходимо обязательно пересчитать базу.

Тогда в расходы можно отнести одну амортизацию, исчисленную по проданным активам.

Как мы видим, в примере автомобиль реализован менее чем 2 года со времени его приобретения, соответственно при реализации следует обязательно пересчитать налог по УСН.

В законодательстве конкретно не определено, как считать этот срок.

Мы думаем, что безопаснее считать дату, когда крайний раз включены расходы по ОС при расчёте налога на УСН.

Пересчёт налога при несвоевременной реализации объекта ОС – достаточно специфичный процесс. Расчёт придётся провести за весь период нахождения реализуемого объекта в учёте.

Процедура производится в следующей последовательности:

1. В первую очередь следует убрать учтённые ранее расходы на покупку ОС из тех периодов, в которых они были приняты для УСН;

2. Далее определяется сумма амортизационных отчислений по данному объекту ОС, за время нахождения в учёте по дату реализации.

3. Затем сумма исчисленной амортизации должна быть включена в налоговую базу.

4. Пересчитываем налог за все периоды, в течение которых объект находился в учёте.

Доначисление налога возникает не всегда. Так, например, не нужно доначисление, если в корректируемом периоде сложился убыток, который сохраняется даже после перерасчёта налоговой базы.

Но всё равно даже если был убыток, то и его нужно пересчитать, т.к. возможно он уже был использован в других отчётных периодах. А значит и эти периоды следует откорректировать.

В нашем примере объект ОС отражался в учёте с января 2020 г. по ноябрь 2021 г., мы должны в составе расходов учесть амортизацию:

- за 2020 год – 183 333,37 руб. (16 666,67 руб. x 11 месяцев);

- за 2021 год – 183 333,37 руб. (16 666,67 руб. x 11 месяцев);

Таким образом, появилась обязанность пересчёта налоговой базы по налогу, уплачиваемому при применении УСН:

- по итогам 2020 г. - в сторону уменьшения расходов и увеличения базы на 816 666,63 руб. (1 000 000 руб. – 183 333,37 руб.).

Пересчёт расходов за прошлые годы отражается только бухгалтерской справкой, а книга учёта доходов и расходов остаётся без изменений.

Почему КУДиР за 2020 г. оставляем без изменений? Мы предполагаем, что она вероятно уже была истребована ФНС в 2021 г. и прокамералена, и, на наш взгляд, ее утонение не требуется, достаточно только пояснений к справке по доначислению налога.

А вот уточнённую декларацию сдать придется с приложенными к ней пояснениями и подтверждающими документами.

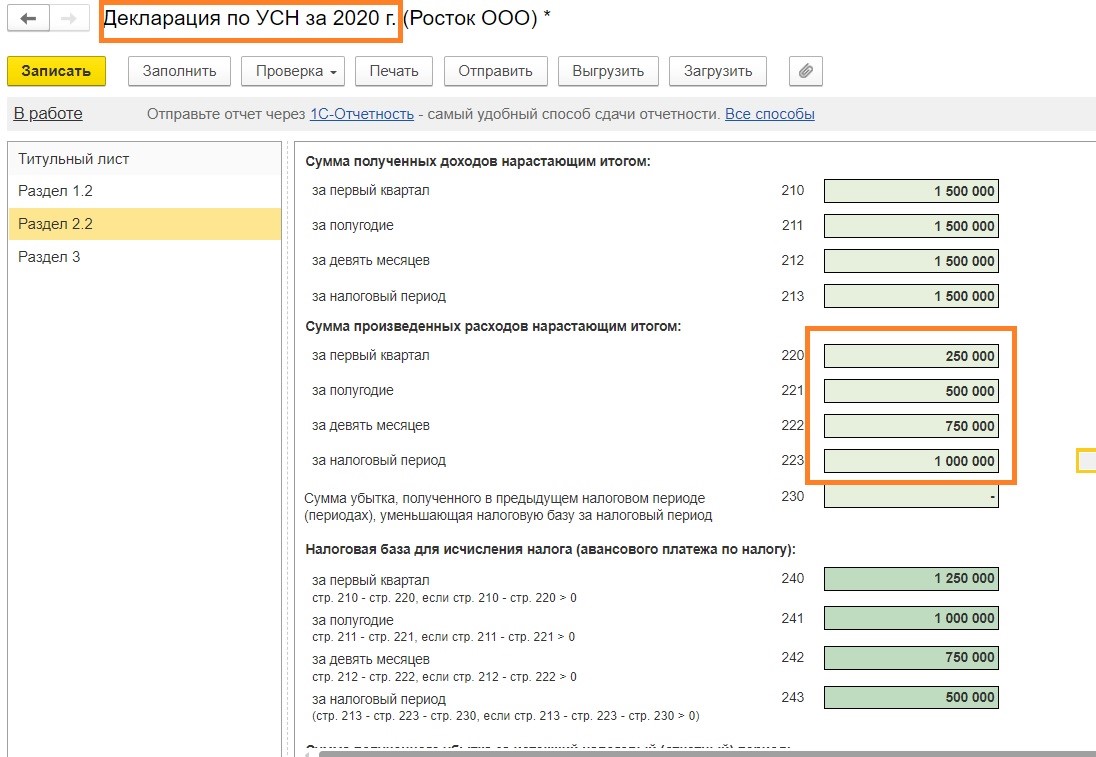

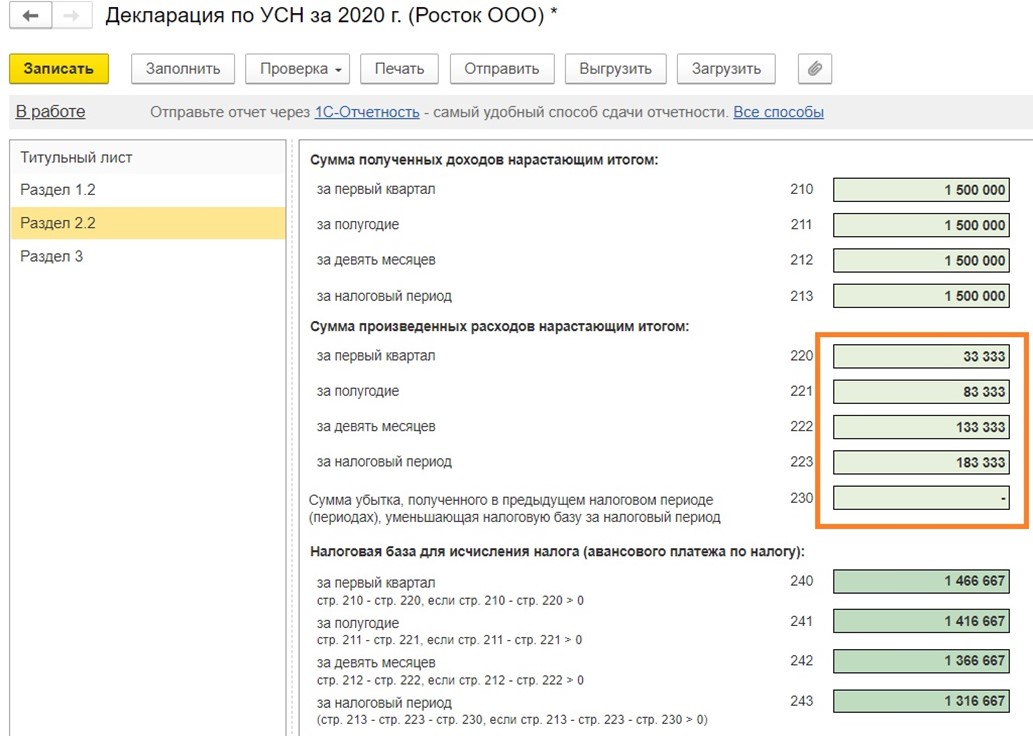

Самый простой вариант создать корректирующую декларацию по УСН и в ручном режиме исправить сумму расходов за 2020 год путем уменьшения их на 816 666,63 руб.

Пусть в нашем примере расходы за 2020 год составили всего 1 000 000,00 руб. (как раз в расходах учлась полная стоимость приобретения автомобиля).

Напоминаем, что расходы по основным средствам на УСН учитываются равномерно в течение оставшегося до окончания налогового периода срока, и отражаются на последнее число отчетного периода. Этот момент мы подробно разбираем в нашем видеокурсе «Налоговый учет при применении УСН».

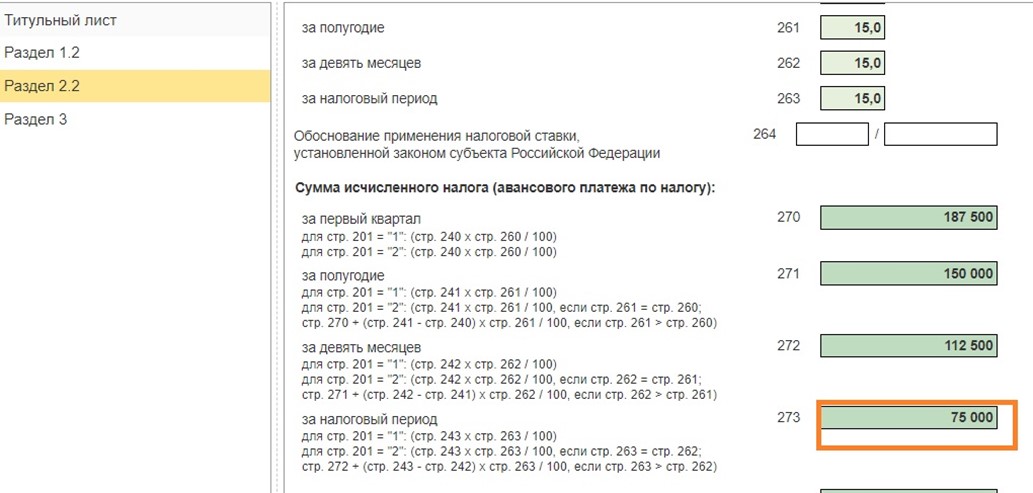

Сумма исчисленного налога равна 75 000,00.

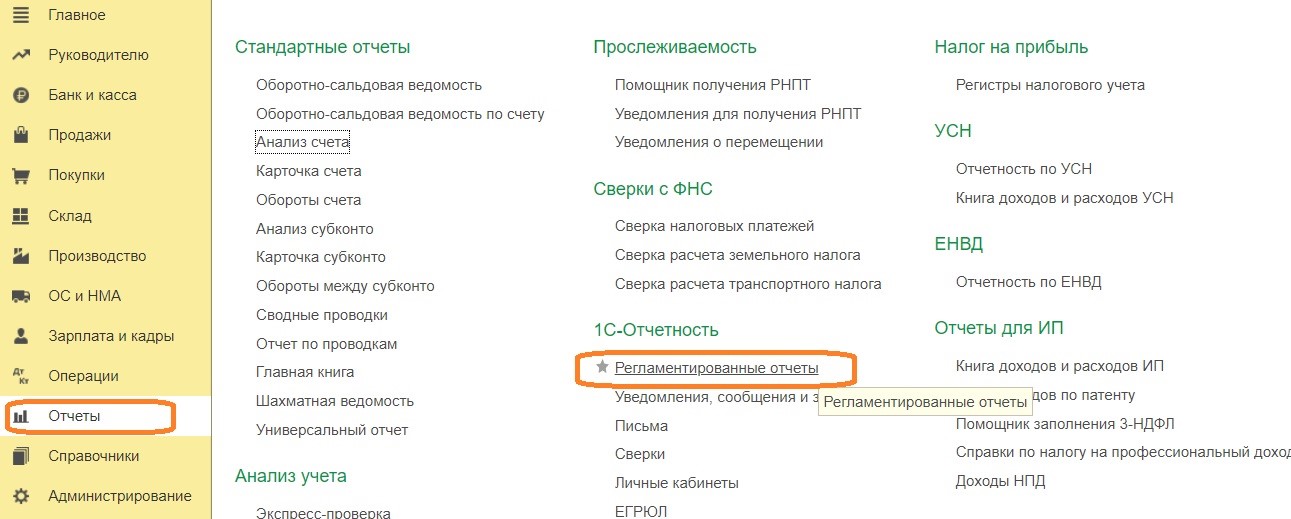

Для формирования корректирующего отчёта заходим в раздел «Отчёты» - «Регламентированные отчёты».

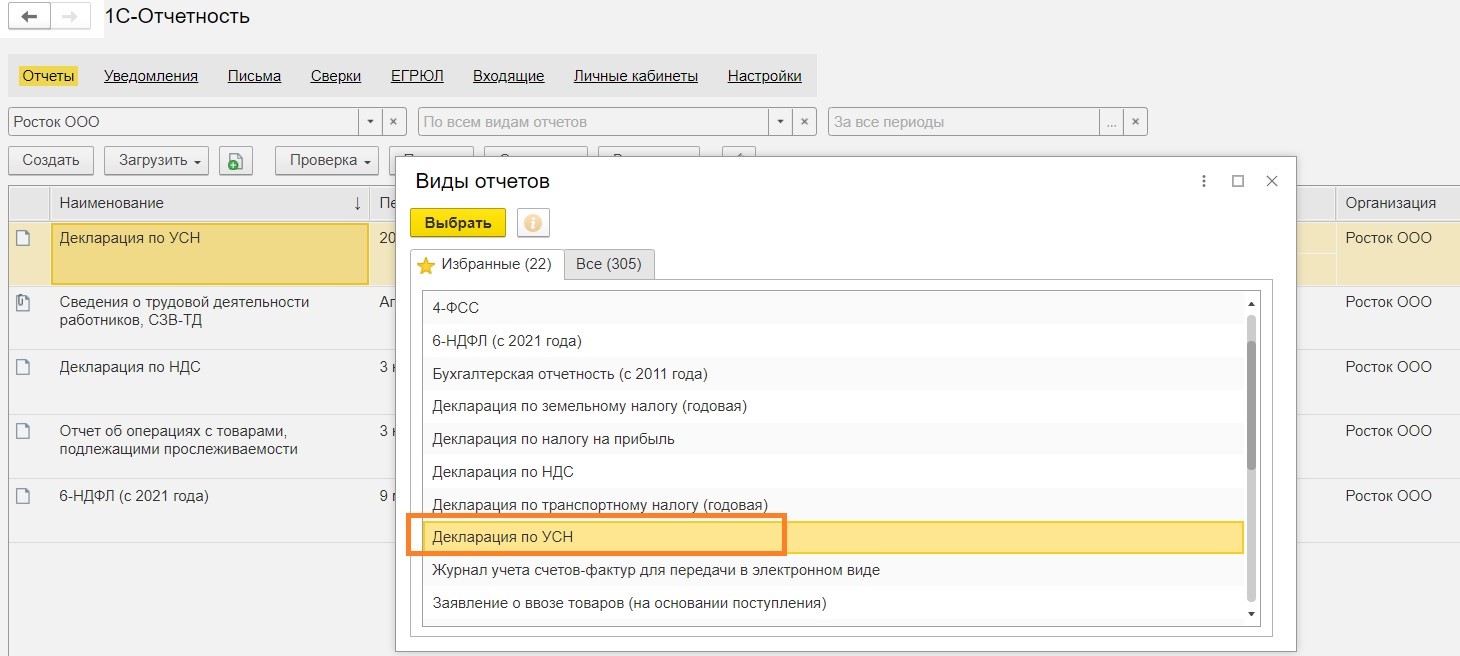

Создаем новый отчёт. Из открывшегося списка выбираем «Декларацию по УСН», указываем период - 2020 год.

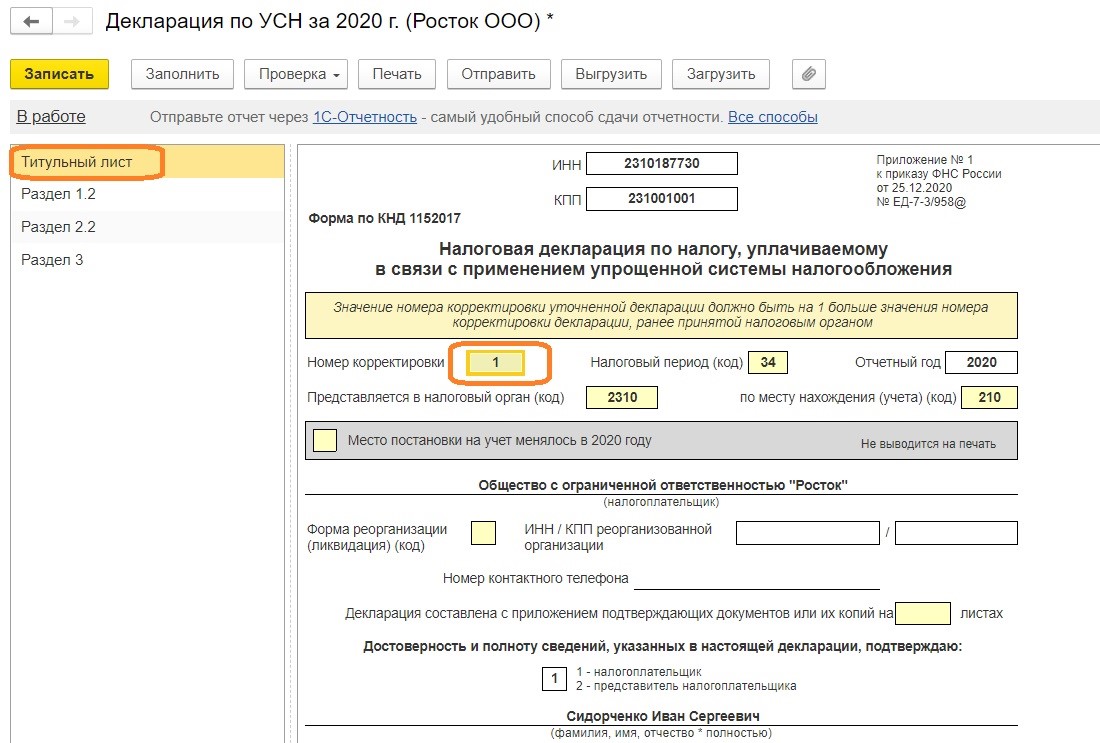

На титульном листе указываем номер корректировки – 1.

Затем переходим в раздел 2.1. и уменьшаем сумму расходов до размера начисленной амортизации по проданному ОС в сумме 183 333,37 руб.

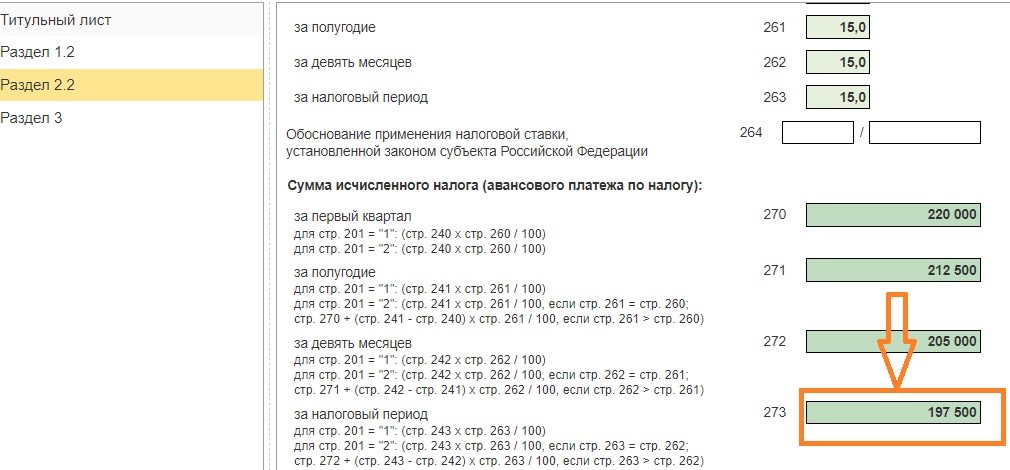

Как мы видим, сумма налога увеличилась до 197 500,00 руб.

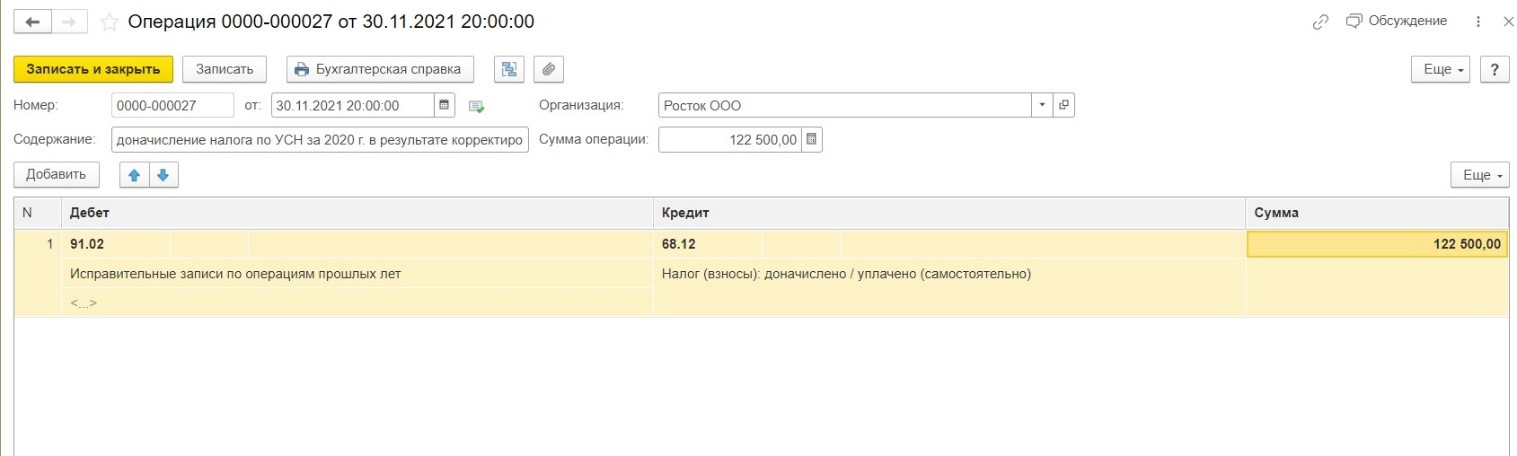

Сумма налога за 2020 год к доплате составляет 122 500,00 руб. (197 500 – 75 000 = 122 500)

В текущем периоде (в нашем случае это ноябрь 2021 года), отразим бухгалтерской справкой доначисление налога по УСН за 2020 год. Сформировать ее можно через раздел «Операции» - «Операции, введенные вручную».

Кроме того, предстоит рассчитать пени за несвоевременную уплату налога в полном объёме.

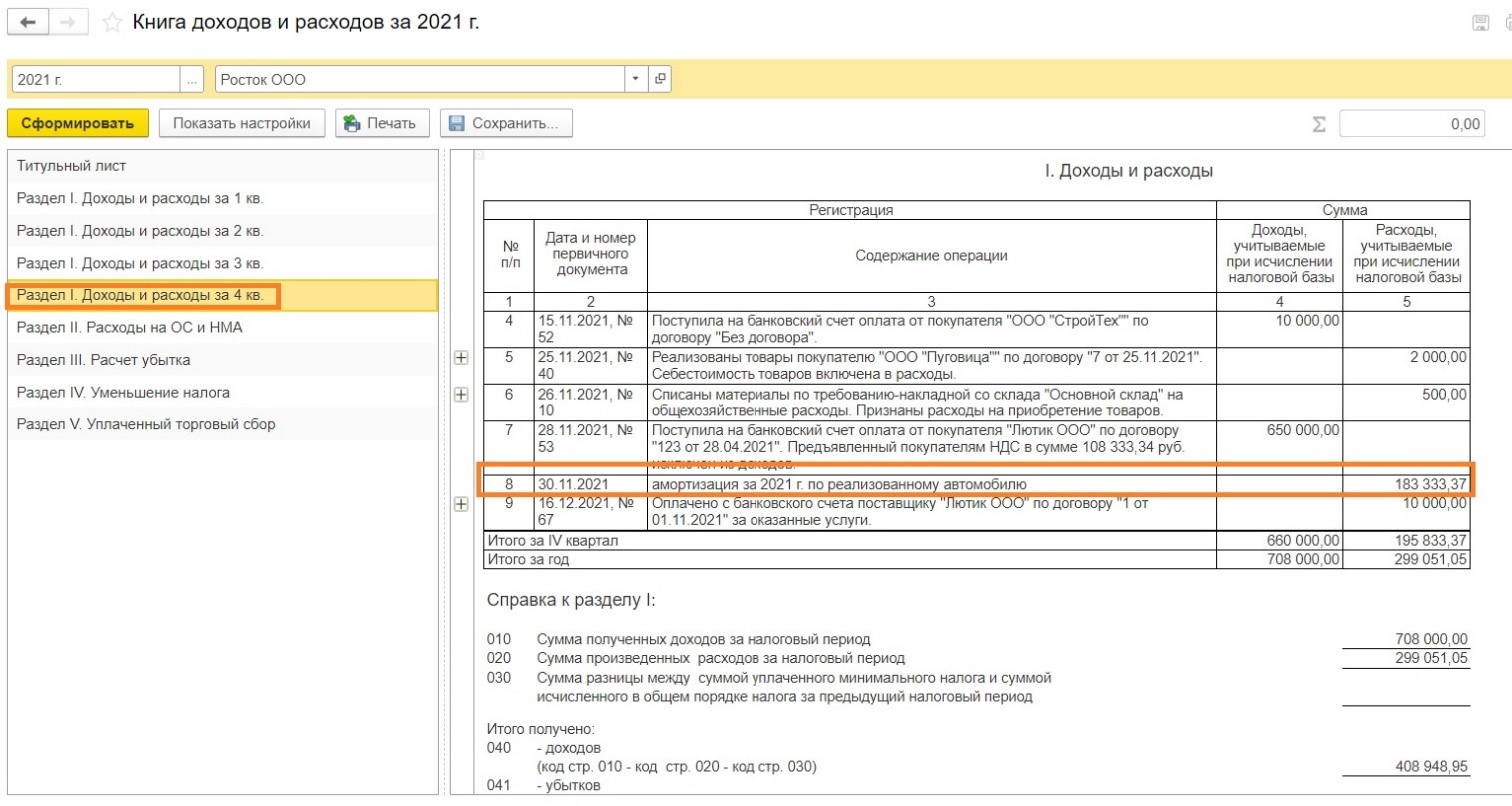

- по итогам 2021 г. – при расчёте налога расходы по УСН увеличим на сумму амортизации в размере 183 333,37 руб.

Пересчёт расходов за текущий год отражается как в бухгалтерской справке, так и в книге учёта доходов и расходов.

Как же отразить в учёте на УСН пересчёт налога в связи с продажей ОС?

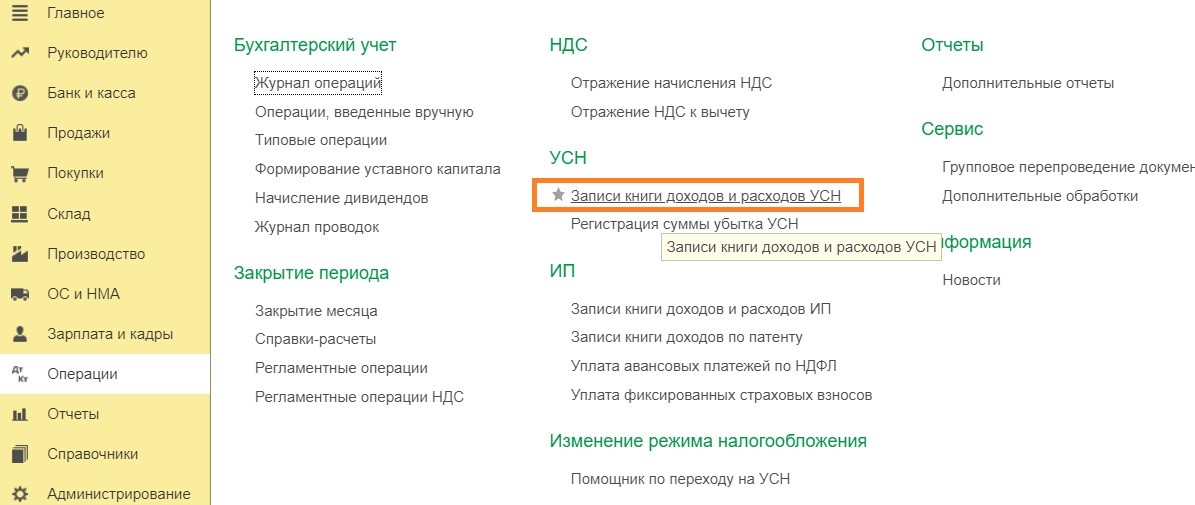

К сожалению, сторнирующие записи КУДиР при продаже ОС автоматически не формируются. Их необходимо ввести самостоятельно, используя документ «Запись книги доходов и расходов УСН». Разработчики 1С планируют реализовать этот функционал, однако, когда они это сделают – неизвестно.

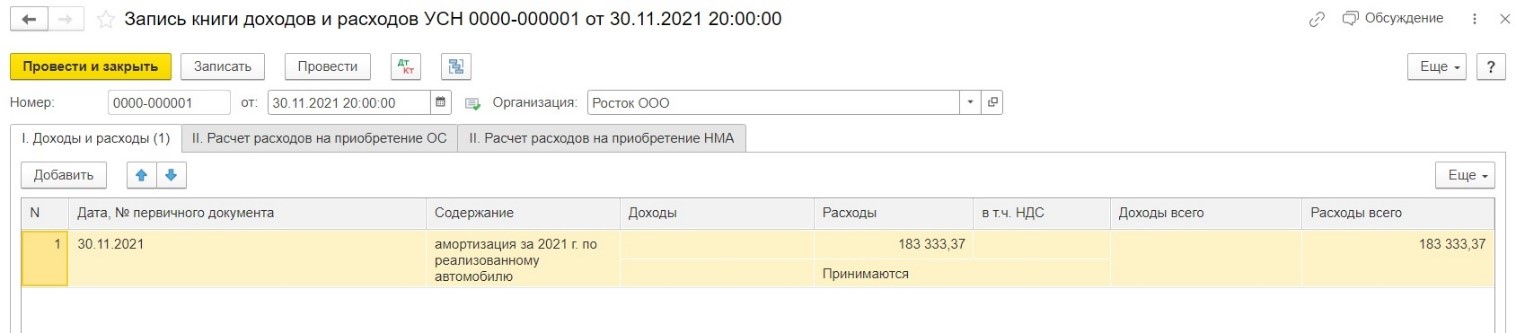

В разделе меню «Отчёты» создадим документ «Записи книги доходов и расходов» для отражения в расходах суммы амортизации, начисленной по реализованному автомобилю за текущий год.

Укажем дату документа – 30.11.2021 г.

Далее на закладке «Доходы и расходы», добавим новую строку, заполним все графы – дату и первичный документ, содержание операции, а также сумму расходов.

Проведём и закроем документ.

Далее сформируем Книгу доходов и расходов, и убедимся, что сумма расходов увеличилась, запись отразилась в регистре.

Это означает также и то, что позже при формировании декларации по УСН за 2021 год, указанная выше операция автоматически отразится в расходах.

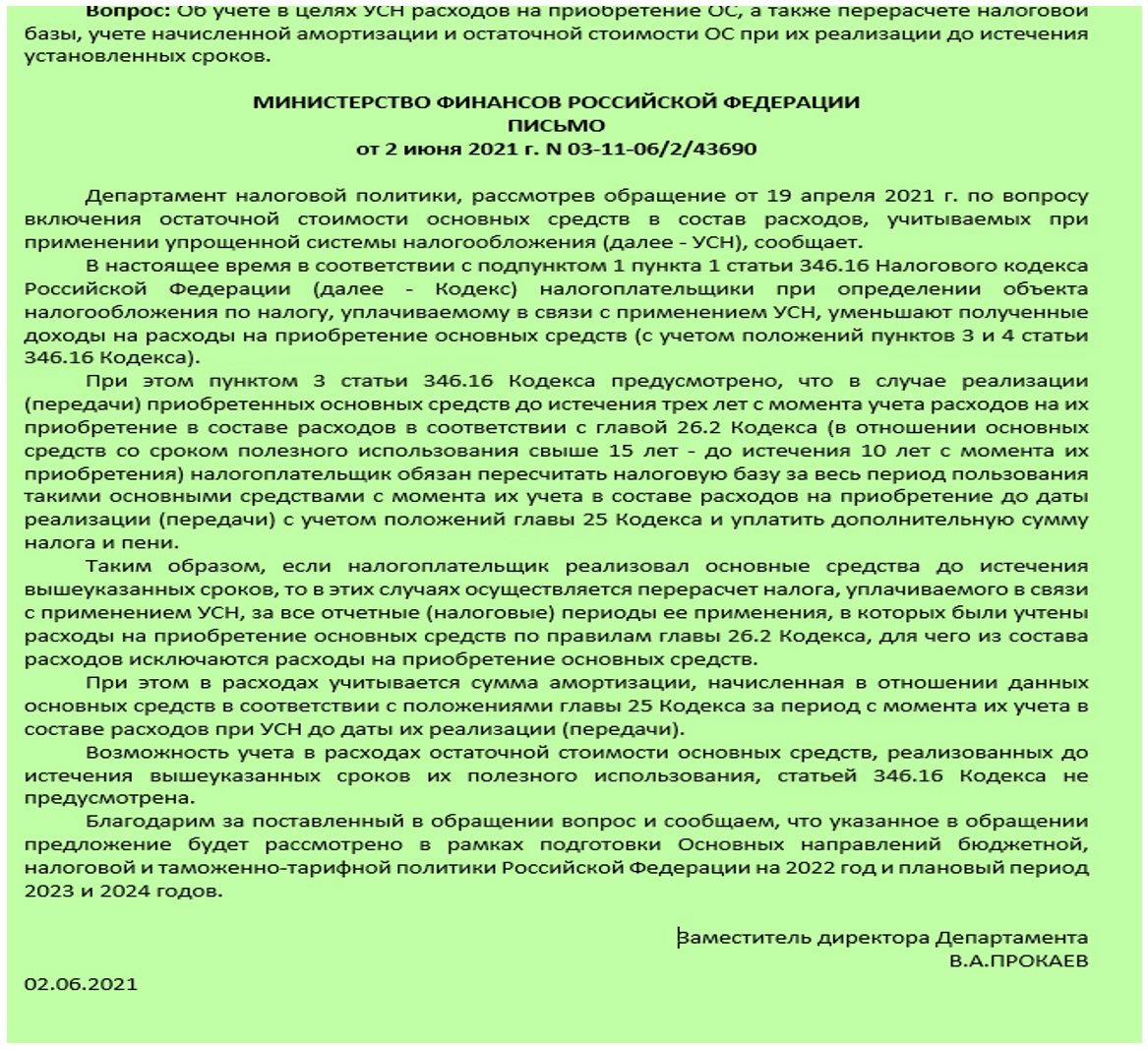

А вот остаточная стоимости проданного авто в сумме 633 333,26 руб. (1 000 000,00 руб. – 366 666,74 руб.), при определении налоговой базы по налогу по УСН не учитывается, что также подкреплено позицией Минфина РФ.

Также обратите внимание, что в нашем примере стоимость ОС попала в расходы в прошлом году, поэтому мы просто создали корректировочную декларацию и вручную поправили цифры.

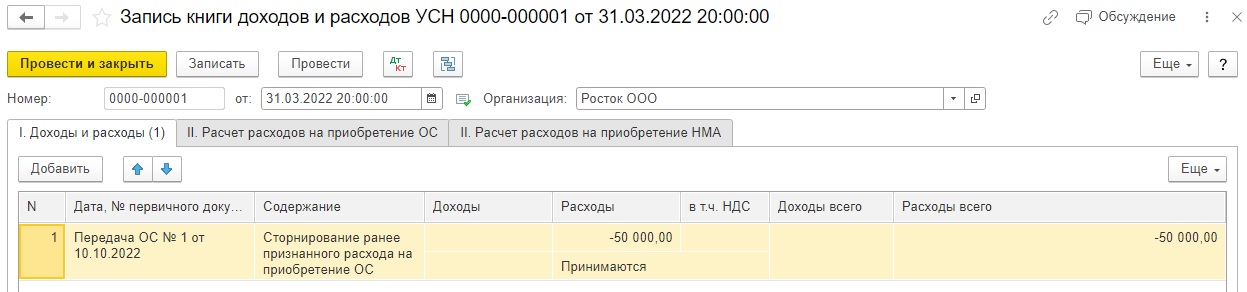

Если же у вас покупка и реализация ОС приходится на один календарный год (например, купили ОС в феврале, продать решили в октябре), то тогда сторнировать расходы на приобретение ОС можно не в самой декларации, а с помощью документа «Запись книги доходов и расходов УСН» в разделе «Операции».

Транспортный налог

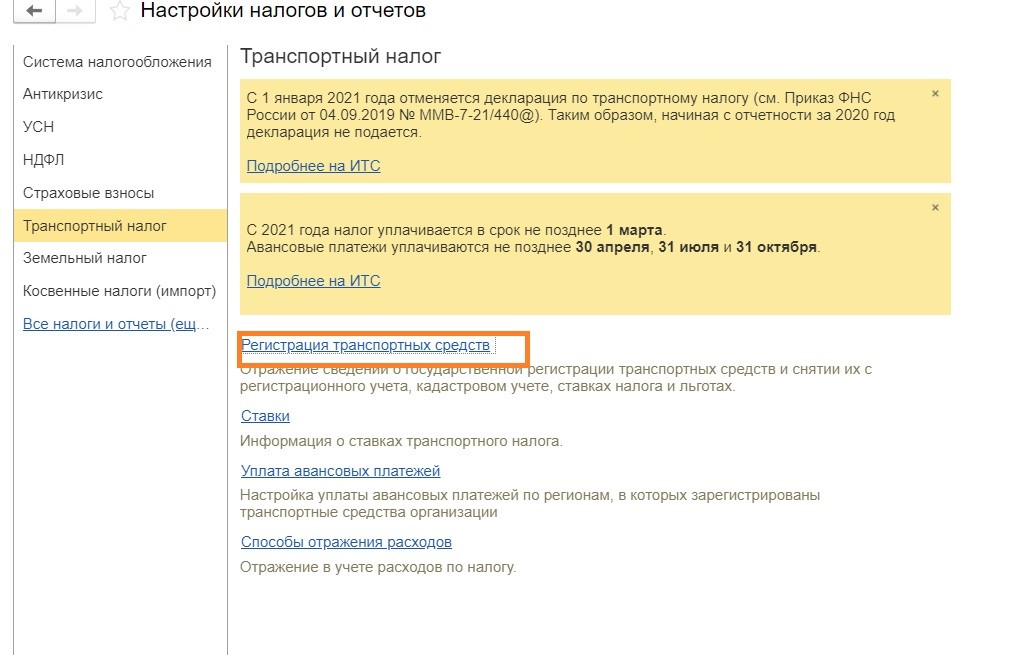

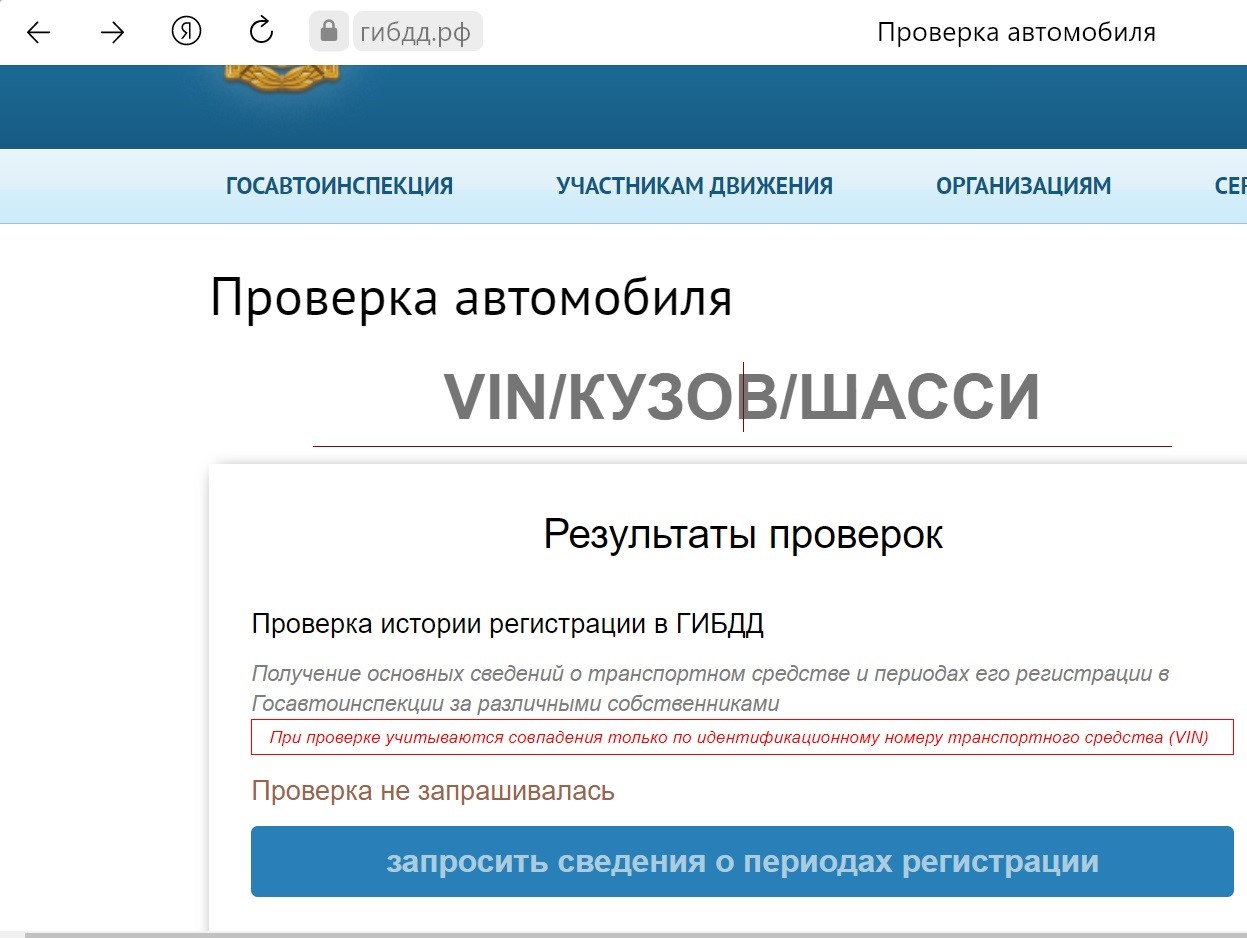

Поскольку общества, находящиеся на УСН и владеющие транспортными средствами, являются плательщиками транспортного налога, то следующим шагом после продажи объекта ОС нам необходимо снять с регистрации транспортное средство.

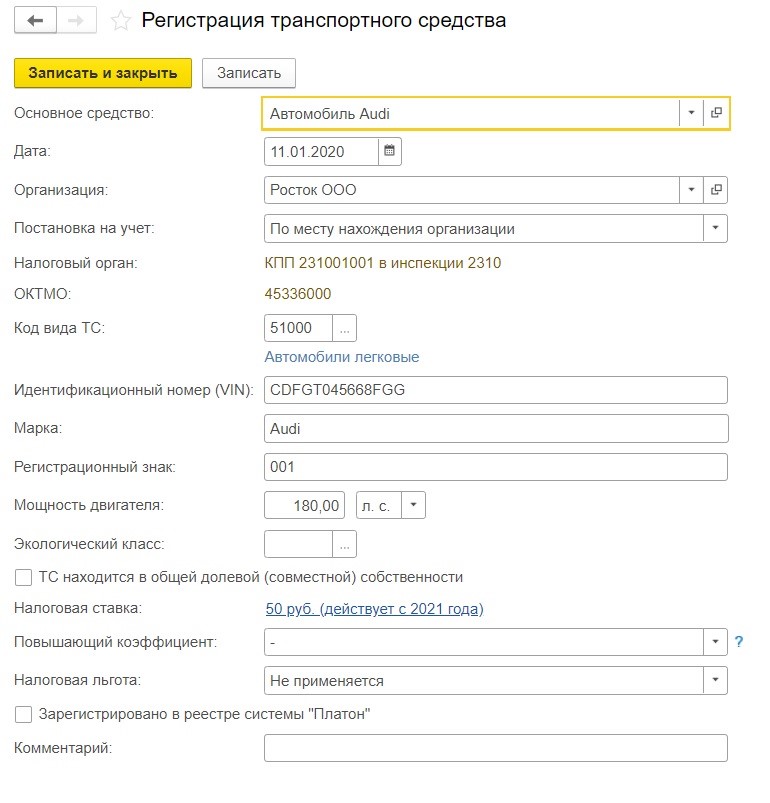

Ранее при отражении в учёте автомобиля, был отражен документ «Регистрация транспортного средства».

Чтобы его сформировать следует зайти в раздел «Отчёты» - «Налоги и отчеты» выбрать «Транспортный налог».

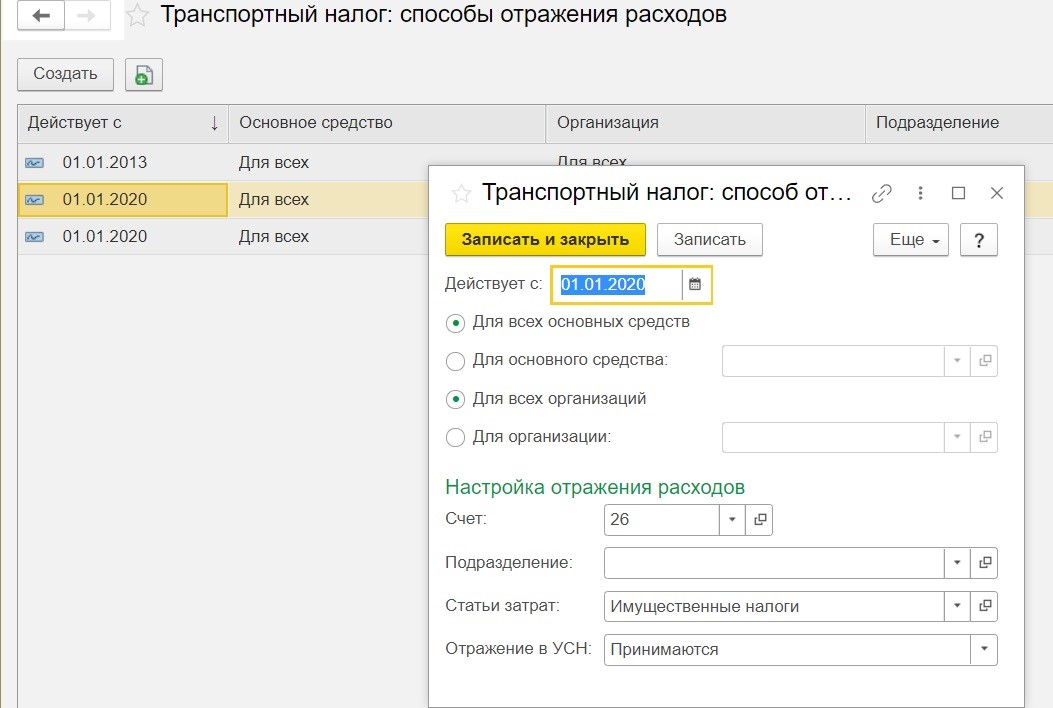

Не забываем о важности заполнения раздела «Способы отражения в учёте». Он позволяет производить автоматическое начисление транспортного налога на счетах учёта.

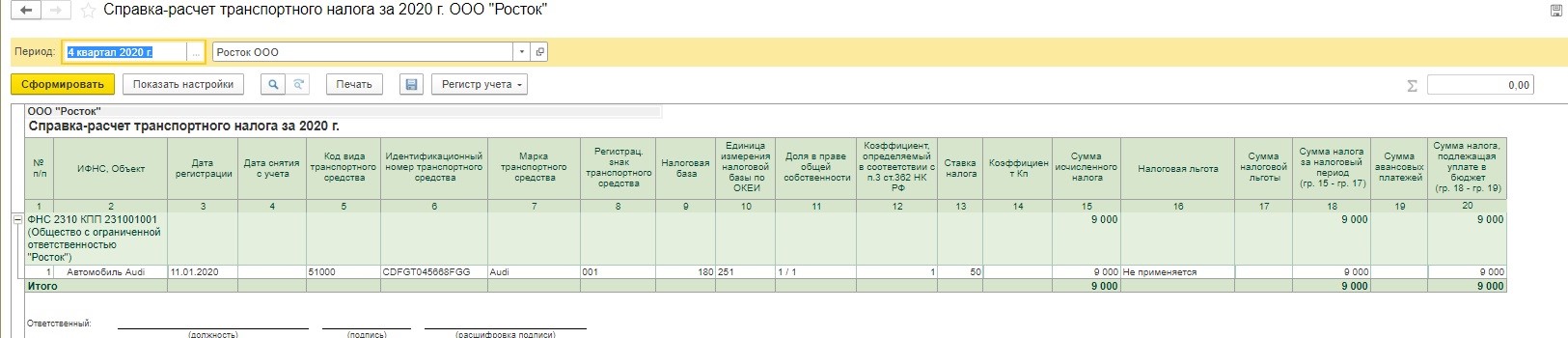

В 2020 году был автоматически рассчитан транспортный налог.

Начисление налога прекращается в случае снятия с учета транспортного средства в регистрирующих органах.

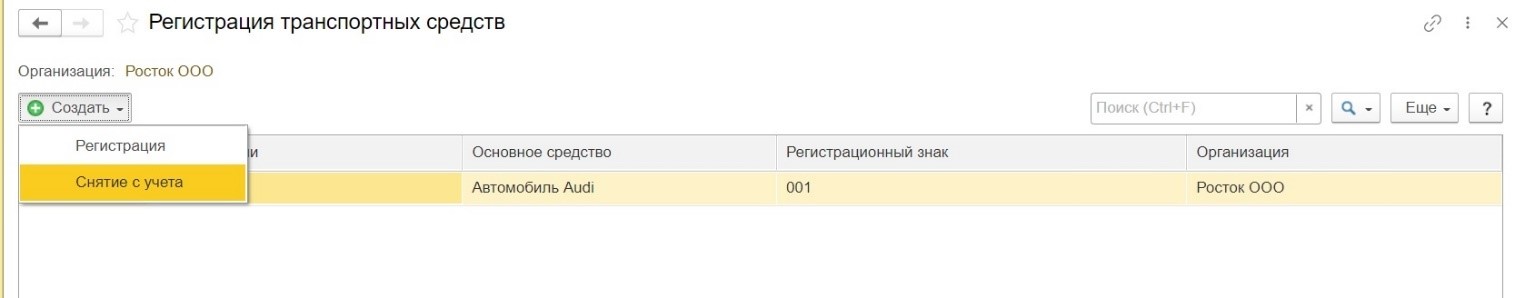

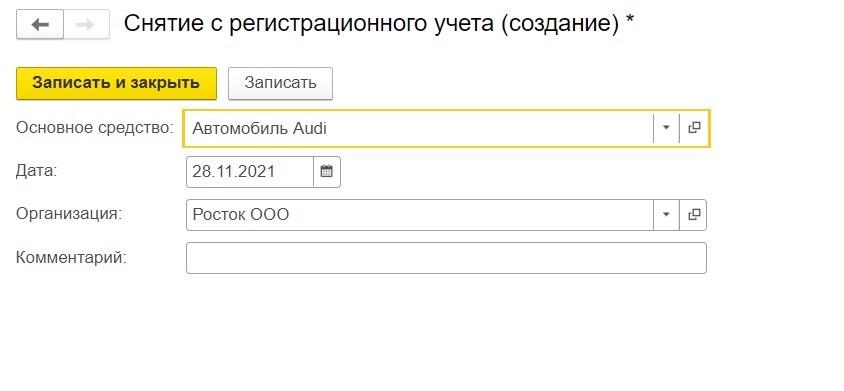

На дату снятия техники с учёта в ГИБДД в связи с продажей мы должны отразить эту операцию в 1С.

Для этого в разделе регистрация средств нажимаем кнопку создать и выбираем «снятие с учёта».

В новом документе указываем реализуемый автомобиль и дату снятия с регистрации.

Далее записать и закрыть.

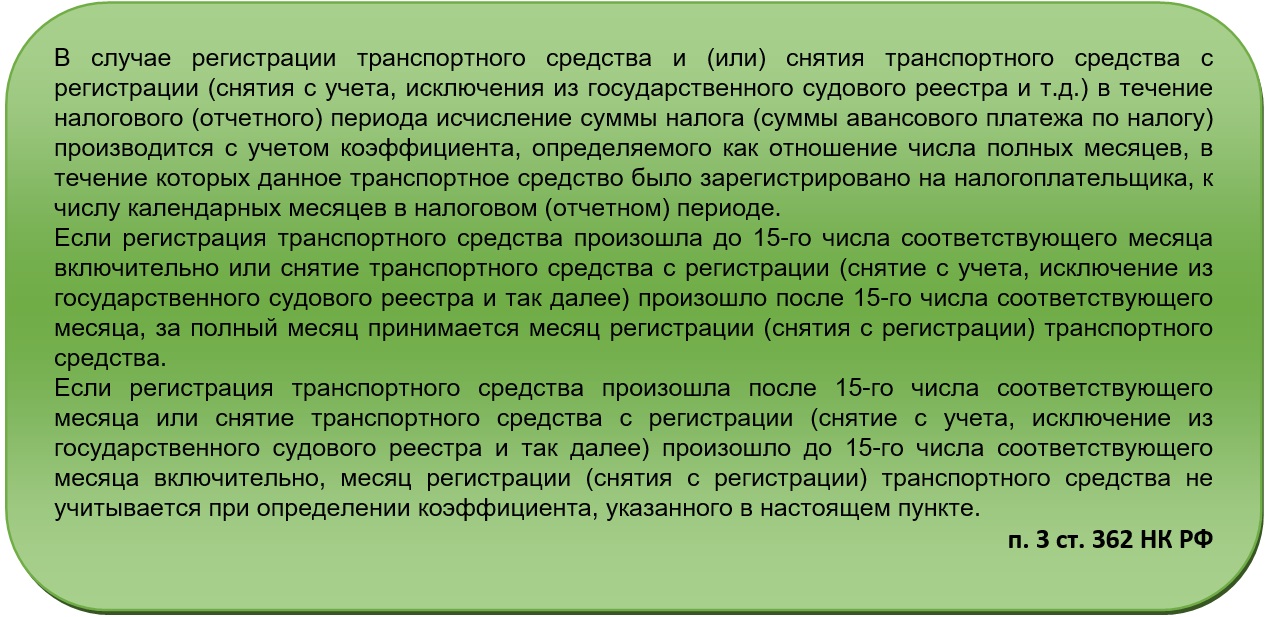

Помним, что для достоверного определения суммы налога важна дата снятия транспортного средства с регистрации.

Как нам узнать точную дату снятия с учёта? Ведь часто бывает, что документы в бухгалтерию поступают с задержкой, а иногда и вообще проблематично получить требуемую информацию.

В данном случае можно проверить данные на сайте ГИБДД (https://гибдд.рф/check/auto ).

Для этого требуется только VIN транспортного средства.

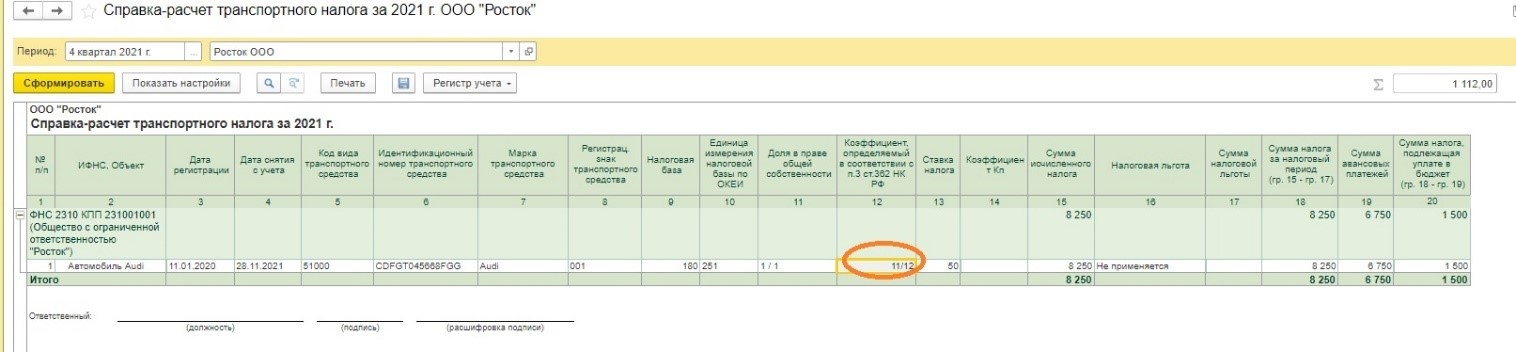

Перепроведём документы и выполним расчет транспортного налога.

Из расчёта видно, что налог посчитан за 11 месяцев пользования автомобилем, а значит все верно.

На самом деле, несмотря на большой объем публикации и кажущуюся сложность, отражение данной операции с применением 1С: Бухгалтерии предприятия, ред. 3.0 не займёт много времени.

Важно последовательно выполнять все действия, и соблюдать требования законодательства. Ну и предупредить руководство, что продавать ОС, находящиеся в собственности менее 3 лет, совсем не выгодно!

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

У нас ситуация несколько иная. Оплата за ОС произведена после ввода ОС в эксплуатацию частями в последующих трех налоговых периодах. Мы принимали эту частичную оплату в качестве расходов в НУ. Трехлетний срок в данной ситуации считать по прежнему с даты ввода ОС в эксплуатацию?