Учет ОС и НМА при переходе с ЕНВД на УСН в 1С: Бухгалтерии ред. 3.0

- Опубликовано 24.12.2020 08:04

- Автор: Administrator

- Просмотров: 8942

Многие предприятия и предприниматели на ЕНВД осуществляли такие виды деятельности, при которых без основных средств и нематериальных активов никак не обойтись. Например, организации, оказывающие услуги общественного питания, навряд ли бы обошлись без холодильных установок и духовых печей, а те, кто оказывал услуги по перевозке пассажиров – без автомобилей. Как уже известно, начиная с 2021 года система налогообложения с вменённого дохода упраздняется, и до окончания 2020 года всем её применявшим следует осуществить переход на какую-то иную систему налогообложения. В этом уникальном материале мы подскажем на какую систему выгоднее перейти в плане учета ОС и НМА, а также рассмотрим внесение остаточной стоимости этих активов для учёта расходов на УСН на примере программного продукта 1С: Бухгалтерия предприятия, редакция 3.0.

Существуют налоговые режимы, не учитывающие в расходах организации амортизацию основных средств. К таковым относятся патентная система и упрощённая 6% (доходы). Соответственно, если в вашей компании проходят значительные суммы по амортизации, то такие спецрежимы для вас невыгодны.

При этом, если организация или предприниматель осуществляет переход на УСН 15% (доходы минус расходы), то наверняка у него будет желание уменьшить налоговое бремя при помощи зачёта сумм износа основных средств в расходы по налоговому учёту. Разберёмся как это сделать.

Первым шагом на пути принятия основного средства или нематериального актива к учёту на УСН будет определение их остаточной стоимости. Такой порядок закреплен в пункте 2.1 статьи 346.25 НК РФ. Ведь вы его использовали на ЕНВД и износ начался ещё там.

Налогоплательщики на ЕНВД зачастую не вели полный бухгалтерский и налоговый учёт запасов, и поэтому вполне возможно, что основное средство могло быть даже не введено в эксплуатацию. В такой ситуации вам будет необходимо посчитать вручную сумму амортизации, которая должна была быть начислена на ЕНВД.

Делается это путём деления первоначальной стоимости имущества на срок полезного использования и умножения на количество месяцев его использования. Например, вы приобрели автомобиль за 1 миллион рублей в феврале 2020 года. Срок его полезного использования составляет 5 лет, а если быть точнее – 60 месяцев. Делим 1 миллион на 60 и умножаем на 10 (количество месяцев с марта по декабрь). Таким образом, получаем 16 666,66 рублей – это сумма амортизации, которая должна была быть учтена на ЕНВД. Теперь отнимем от первоначальной стоимости начисленную амортизацию, и получим остаточную стоимость в размере 833 333,34 рублей.

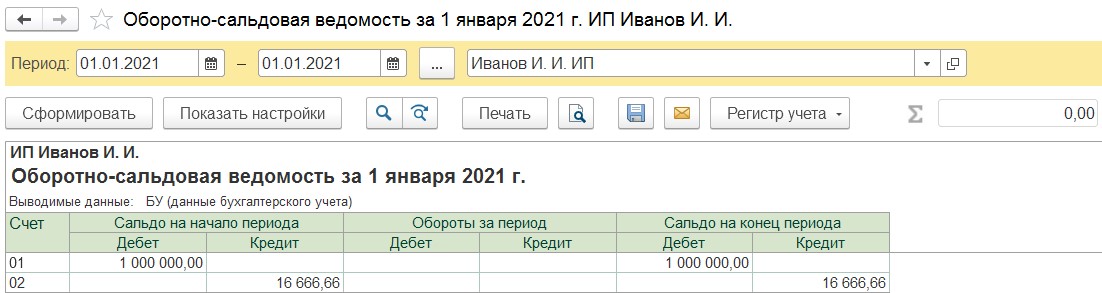

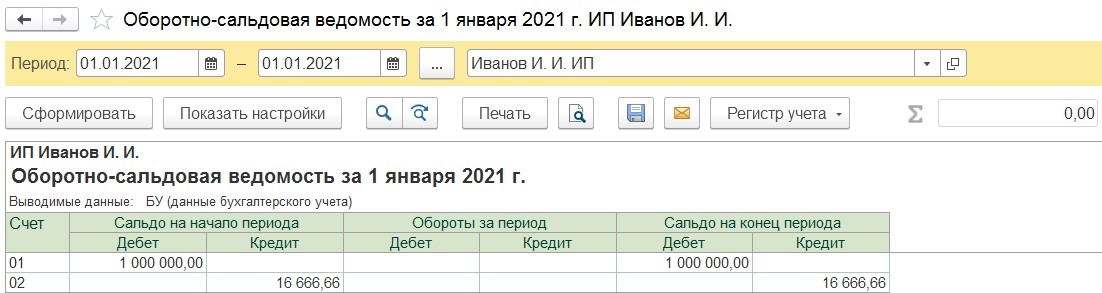

Если же ваше предприятие вело учёт основного средства и на ЕНВД, то определить остаточную стоимость будет намного проще. Достаточно будет посмотреть конечное сальдо по счетам 01 и 02 и посчитать разницу между ними.

Исчисленную остаточную стоимость основных средств или нематериальных активов необходимо отразить на начало месяца, с которого будет применяться упрощённая система (доходы минус расходы) в графе 8 раздела II Книги учёта доходов и расходов. После чего расходы по начисленной амортизации будут учитываться в стандартном порядке.

Перейдём от слов к делу.

Как уже говорилось ранее, основное средство могло быть учтено нами в бухгалтерском учёте на ЕНВД, а могло и остаться незамеченным. Рассмотрим обе ситуации.

Ситуация № 1: Основное средство оприходовано на 01 счёт и по счёту 02 уже начислялась амортизация

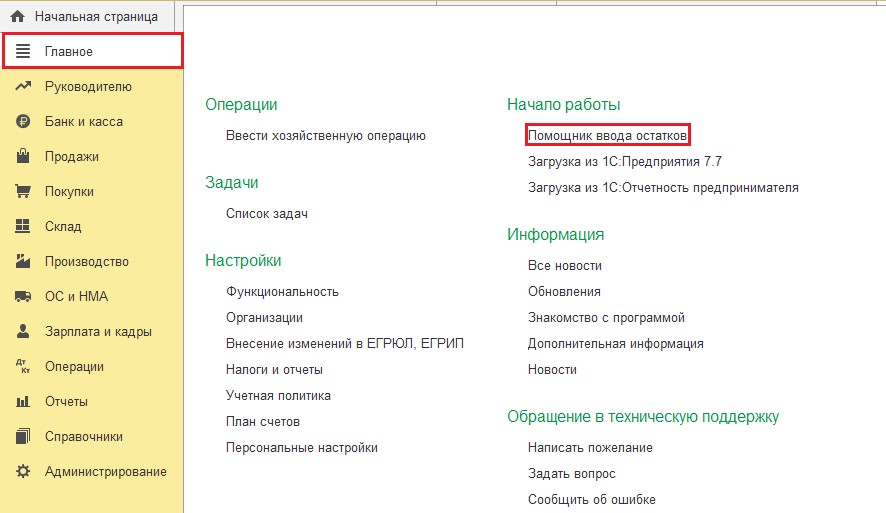

В таком случае нам нужно внести лишь сведения для налогового учёта, а в бухгалтерском оставить всё как есть. Перейдём в раздел «Главное» и выберем пункт «Помощник ввода остатков».

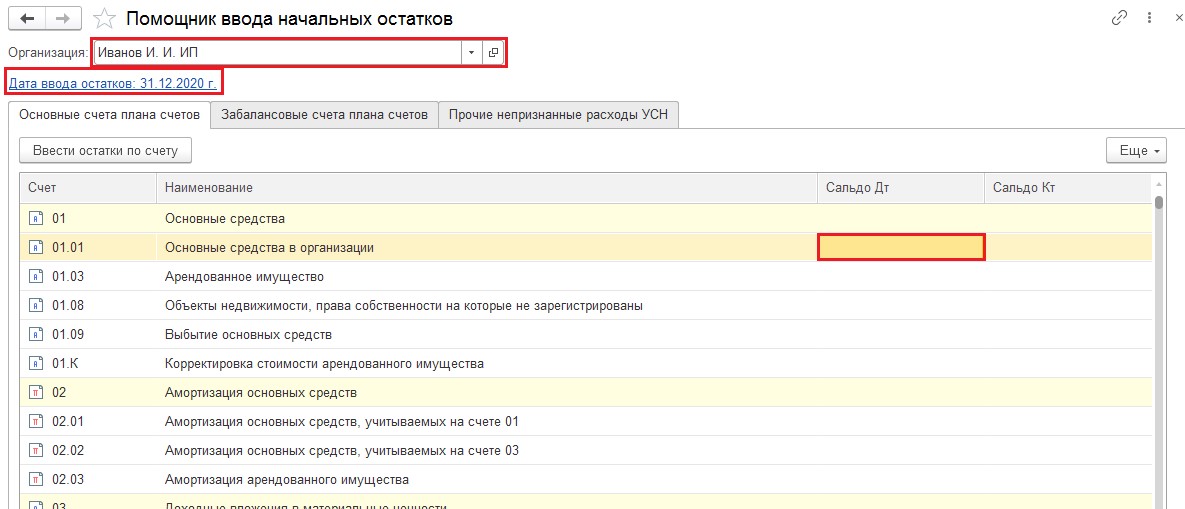

В открывшемся окне выберем организацию, по которой будем вводить операцию и установим дату ввода остатков – 31.12.2020 года. Затем дважды щёлкнем по колонке «Дебет» счёта 01.01. и в новом окне нажмём на кнопку «Создать».

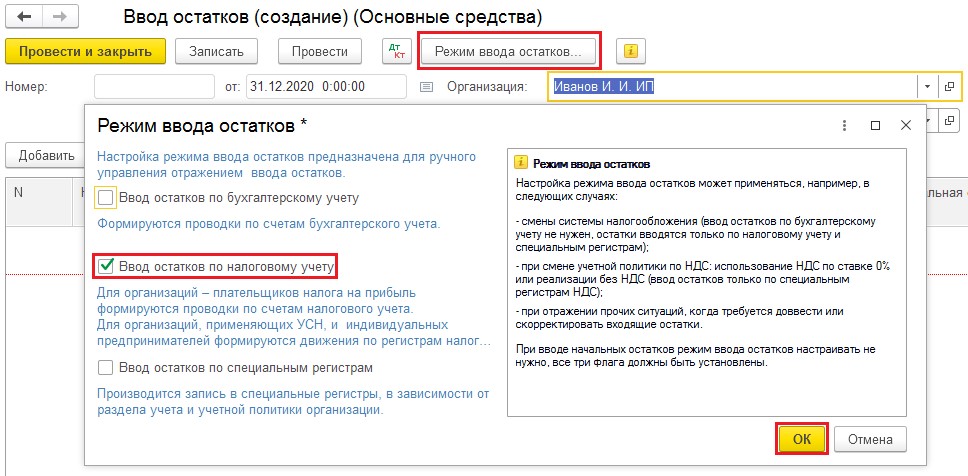

Программой будет создан документ «Ввод остатков (создание) (Основные средства)». В шапке данного документа следует нажать на кнопку «Режим ввода остатков» и выбрать только «Ввод остатков по налоговому учёту».

Затем добавить новую строку и ввести сведения по основному средству. По тому же принципу вводятся данные и по нематериальным активам, только выбирается не счёт 01, а счёт 04.

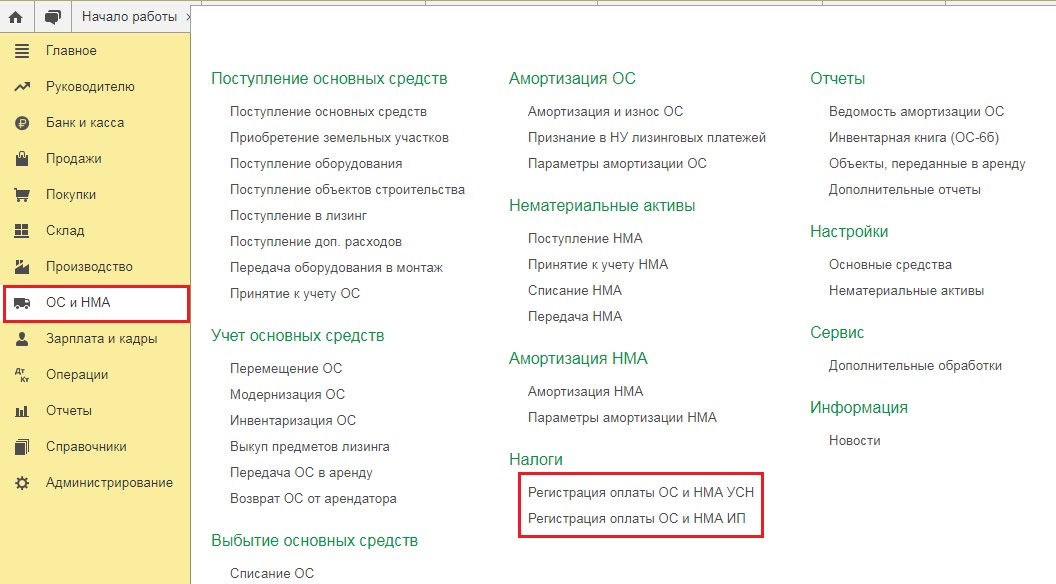

Затем нам следует зафиксировать, что данное основное средство оплачено. Для этого в разделе «ОС и НМА» есть документы «Регистрация оплаты ОС и НМА УСН» и «Регистрация оплаты ОС и НМА ИП».

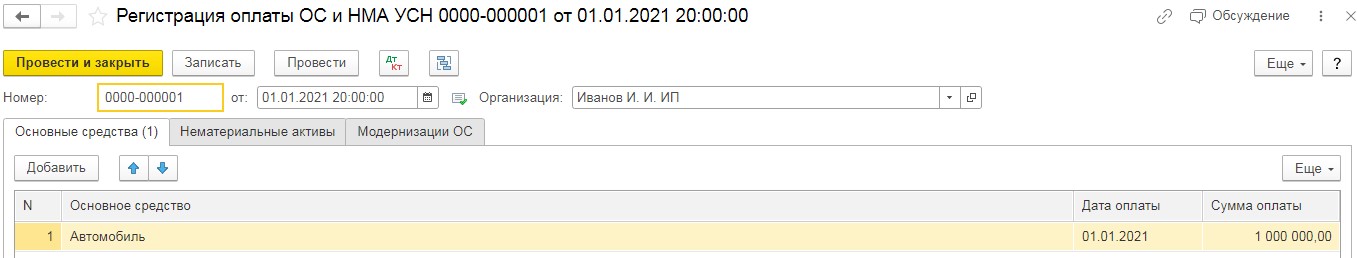

Зафиксируем данные по оплате основного средства и проведём документ.

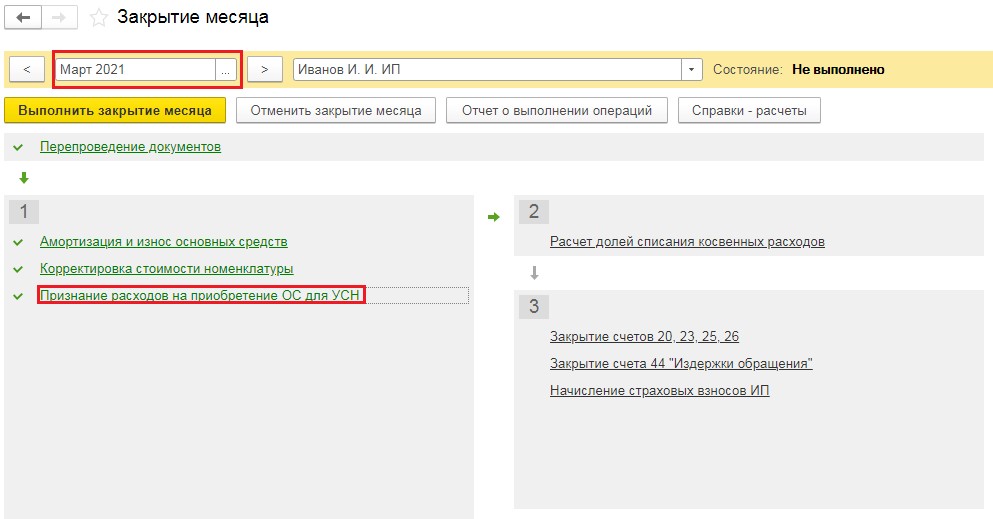

По итогу программой в конце каждого месяца обработкой «Закрытие месяца» будет производиться начисление амортизации (раздел «Операции» пункт «Закрытие месяца»).

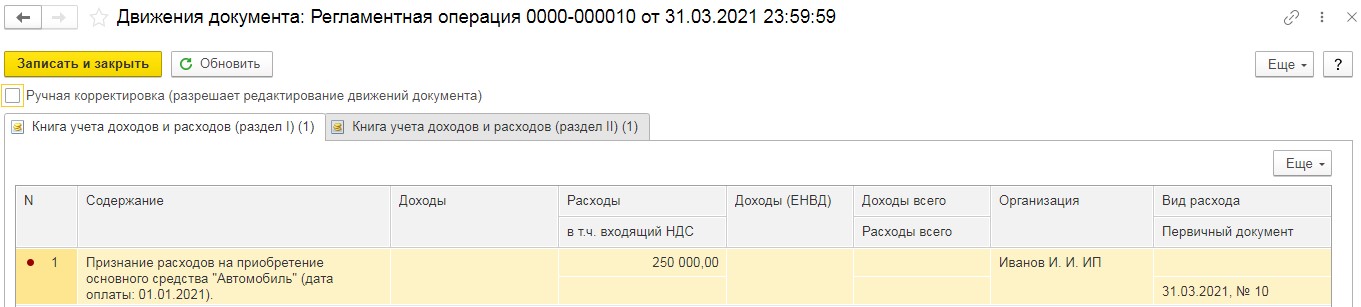

Согласно, пункту 3 статьи 346.16 Налогового Кодекса РФ, если основные средства приобретены до перехода на упрощённую систему налогообложения и срок их полезного использования составляет до трёх лет включительно, то их можно учесть в расходах по упрощёнке в течение первого календарного года.

Если же имущество было приобретено до перехода на упрощёнку, но срок его полезного использования находится в диапазоне от 3 до 15 лет, то мы можем учесть в расходах первого года 50% его стоимости, 30% в течение второго календарного года и 20% в течение третьего календарного года.

И, наконец, если срок полезного использования составляет свыше 15 лет, то принятие к затратам УСН происходит в течение первых 10 лет применения УСН равными долями, по 10 процентов стоимости в год.

В конце каждого квартала обработка «Закрытие месяца» выполняет операцию «Признание расходов на приобретение ОС для УСН».

Проводки, которые формирует данная операция – это отнесение на затраты УСН части стоимости основного средства.

Ситуация № 2: Основное средство не учитывалось на ЕНВД

В таком случае нам необходимо ввести те же самые документы, только при вводе остатков по счёту 01 не следует выбирать режим ввода и ограничиваться только налоговым учётом. В таком случае, проведённый документ «Ввод остатков» создаст проводки по счетам 01 и 02.

В разделе «Операции» в пункте «Закрытие месяца», начиная с января 2021 года, будет выполняться операция «Амортизация и износ основных средств». А в конце каждого квартала будет происходить принятие части стоимости основного средства на расходы в налоговом учёте.

Первоначальные остатки по нематериальным активам вводится аналогичным способом с применением счетов 04 и 05.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день. Действуйте согласно алгоритму, описанному в статье, и у вас всё получится. В документе, регистрирующем оплату укажите остаточную стоимость объекта.

Добрый день. Моя статья рассматривает алгоритм действий, последовательно сть ввода документов, а не конкретный пример. Ниже в комментариях вы можете найти ответ на интересующий вас вопрос о том, что в этом документе нужно указывать остаточную стоимость.

Добрый день. Да, моя статья не рассматривает сам переход с одной системы на другую. Отражение основных средств происходит после перехода.

Спасибо. С этим я уже разобрался. Но остался вопрос, который вы обошли стороной. Что нужно сделать, чтобы программа выполняла расчет согласно пункта 3 статьи 346.16 НК РФ. Сдается мне что должно выполняться условие ДатаПриобретени я >= ДатаПереходаНаУ СН. А чтобы это условие выполнилось необходимо поставить в настройке налогов флажок "До перехода на УСН применялся общий налоговый режим", только тогда можно будет поставить дату перехода на УСН. Но на сколько это правильно и какие последствия за собой повлечет, если до перехода на УСН был не ОСН, а ЕНВД. Ведь именно так ваша статья себя позиционирует: переход с ЕНВД на УСН.

Добрый день. После того, как вы снимете флаг "Ввод остатков по бухгалтерскому учету", программа даст исправить дату документа.

В документе "Регистрация оплаты" есть 2 даты: дата документа и дата оплаты. Проверьте их, может одна из них некорректна. А вообще не глядя сложно угадать)))

Добрый день. Сформируйте ОСВ с показателями БУ и НУ. Скорее всего у вас будут остатки только по БУ. В таком случае делается ввод остатков с флагом НУ.

теперь все понятно

Да, конечно. Вы всё верно поняли.

Я правильно понимаю, что регистрация оплаты ОС производится в сумме остаточной стоимости ОС, которая будет списываться в расходы при УСН?

На первый вопрос, ответ - верно. Данного скриншота нет в статье, но конечно же 02 нужно вводить, об этом я вам написала в предыдущем ответе.

Второй вопрос - программа автоматически делает это при закрытии месяца, при условии что сведения по основному средству верны, а именно: срок послезного использования, остаточная стоимость и введён документ, свидетельствующ ий об оплате основного средства.

пример №1 называется как "Ситуация № 1: Основное средство оприходовано на 01 счёт и по счёту 02 уже начислялась амортизация".

если амортизация начислялась до перехода на УСН, то она должна быть отражена при переходе в начальных остатках, верно?

и все таки остался не ясным принцип признания расходов по п.3 статьи 346.16. как корректно отразить в программе признание расходов в НУ частями?

Читайте внимательнее. Ваш вариант - пример номер 2, а не 1. Там четко сказано, что при вводе остатков в НУ нужно вводить и данные по счёту 01 и по счёту 02 - на сумму начисленной амортизации за прошлые годы.

введено по первоначальной стоимости 1 млн

Добрый день. Вам нужно вести учет по остаточной стоимости. Реализуется это путем ввода первоначальной стоимости на счёте 01 и "якобы" начисленной амортизации на счёте 02. Как и показано в примере.

получается, что независимо от того сколько ОС использовалось до перехода на УСН при переходе на упрощенку мы берем его первоначальную стоимость в расходы при усн, а не остаточную?

можете показать на расчётном примере оборудования с первоначальной стоимостью 1 млн руб, со СПИ 10 лет, как будут приняты расходы при УСН, если до перехода на упрощенку объект 2 года использовался на ЕНВД?

Добрый день. Пример №1 рассматривает ситуацию, когда учет по основному средству и так велся, нужно было только внести данные по налоговому учету для дальнейшего начисления амортизации. Касаемо пункта 3 статьи 346.16 НК РФ: в ней сказано, что если срок полезного использования ОС до 3х лет, то мы всю остаточную стоимость принимаем к расходам в первом году, если от 3 до 15 лет, то 50% в первом году, 30% во втором и 20% в третьем, и наконец, если срок более 15 лет, то принимаем в течение 10 лет. Фразы о том, что в первый год можно принять только четверть от 50% там нет.

уточните пример №1 в части сумм принятия к учету в НУ.

Разве учитывается не остаточная стоимость ОС?

И второй момент: если следовать правилу пункта 3 статьи 346.16, то в первый квартал первого года можно принять к расходам одну четвертую от 50 процентов стоимости объекта.

у Вас в примере берется в расчет полная сумма и без учета срока полезного использования.

или я неверно поняла статью?