Возврат займа учредителю и прощение долга в 1С: Бухгалтерии предприятия 8

- Опубликовано 21.07.2018 13:10

- Автор: Administrator

- Просмотров: 50170

В одной из прошлых статей мы рассмотрели варианты помощи учредителя при необлагоприятной финансовой ситуации в компании (Получение займа от учредителя-физического лица и его отражение в 1С: Бухгалтерии предприятия 8.) Сегодня я хотела бы рассказать вам о возможных вариантах возврата займа, полученного от учредителя.

В данной статье мы детально не рассматриваем интуитивно понятные бухгалтерские проводки по стандартному возврату денежного займа (Дт 66.03, 66.04 – Кт 50, 51).

Остановимся на нюансах процедуры возврата денежного займа:

- наличную выручку нельзя расходовать на возврат займа, ее нужно внести на расчетный счет и затем перечислить сумму возврата безналичным путем;

- указанная в договоре дата возврата денежных средств застрахует компанию от двусмысленного толкования срока действия договора. Иными словами, через 3 года у компании не возникнет необоснованной налоговой выгоды в виде неучтенной в доходах списанной кредиторской задолженности;

- сумма возвращенного займа у заемщика не является расходом, учитываемым в целях налогообложения прибыли;

-при возврате займа в денежной форме у заемщика не возникает обязательств по НДС (операция освобождена от налогообложения НДС).

Помимо возврата займа есть еще один вариант – учредитель может простить долг организации. Это может быть как сумма основного долга, так и сумма начисленных по договору займа процентов.

Рассмотрим, как это отражается в бухгалтерском и налоговом учете у организации на ОСНО.

При прощении долга между организацией и учредителем заключается соответствующее соглашение (в письменном виде).

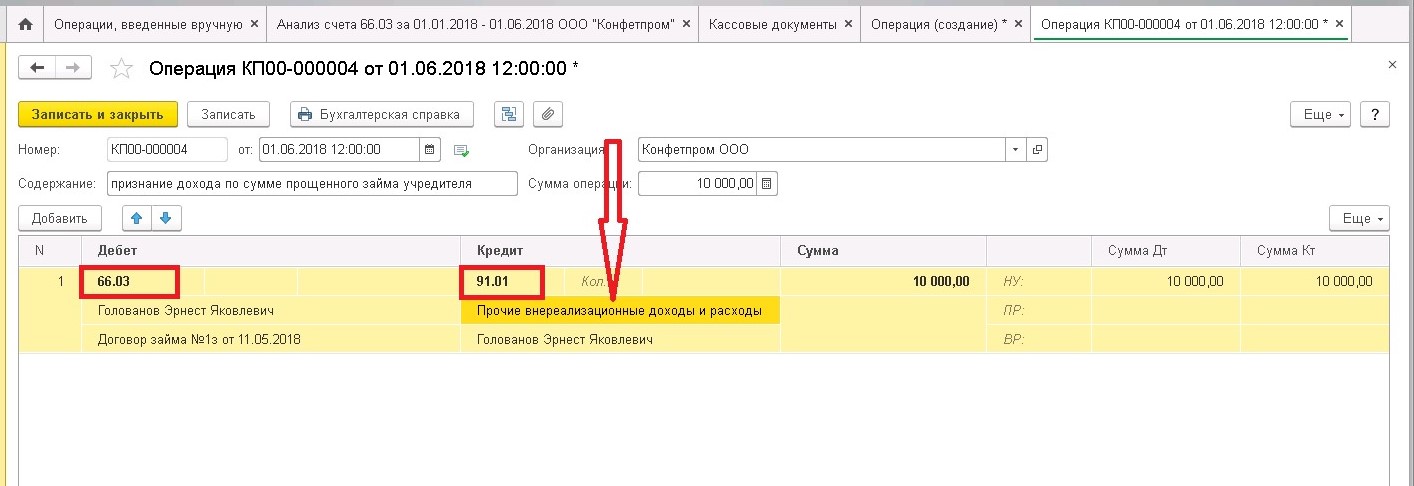

Прощение долга в этом случае признается безвозмездной передачей имущества и включается во внереализационные доходы.

Отражение у организации-заемщика прощенной учредителем суммы займа (доля учредителя в УК компании 50% и меньше):

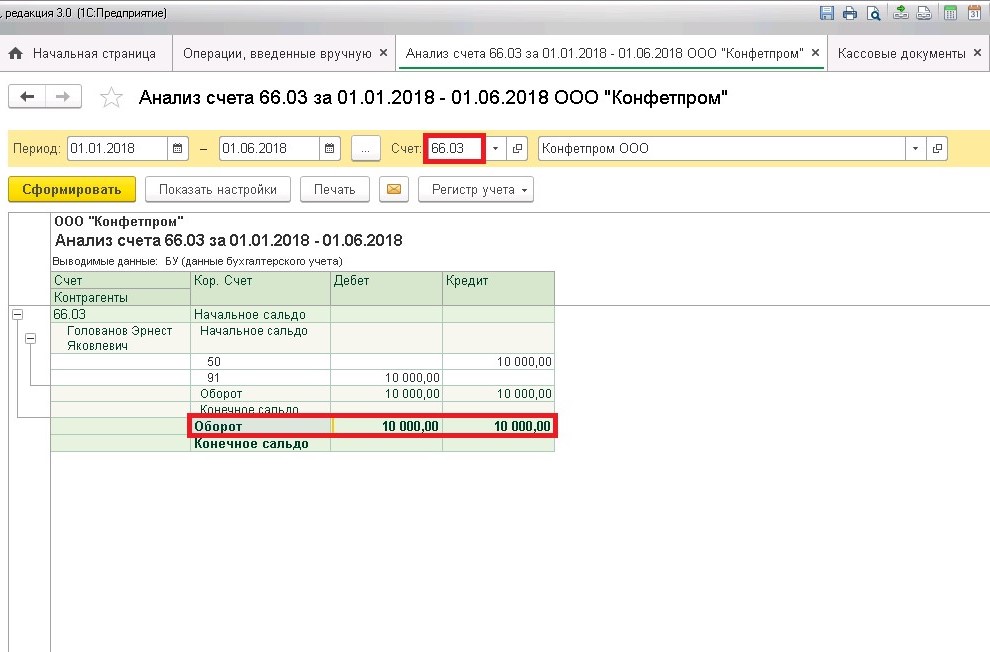

Для проверки формируем Анализ счета 66.03.

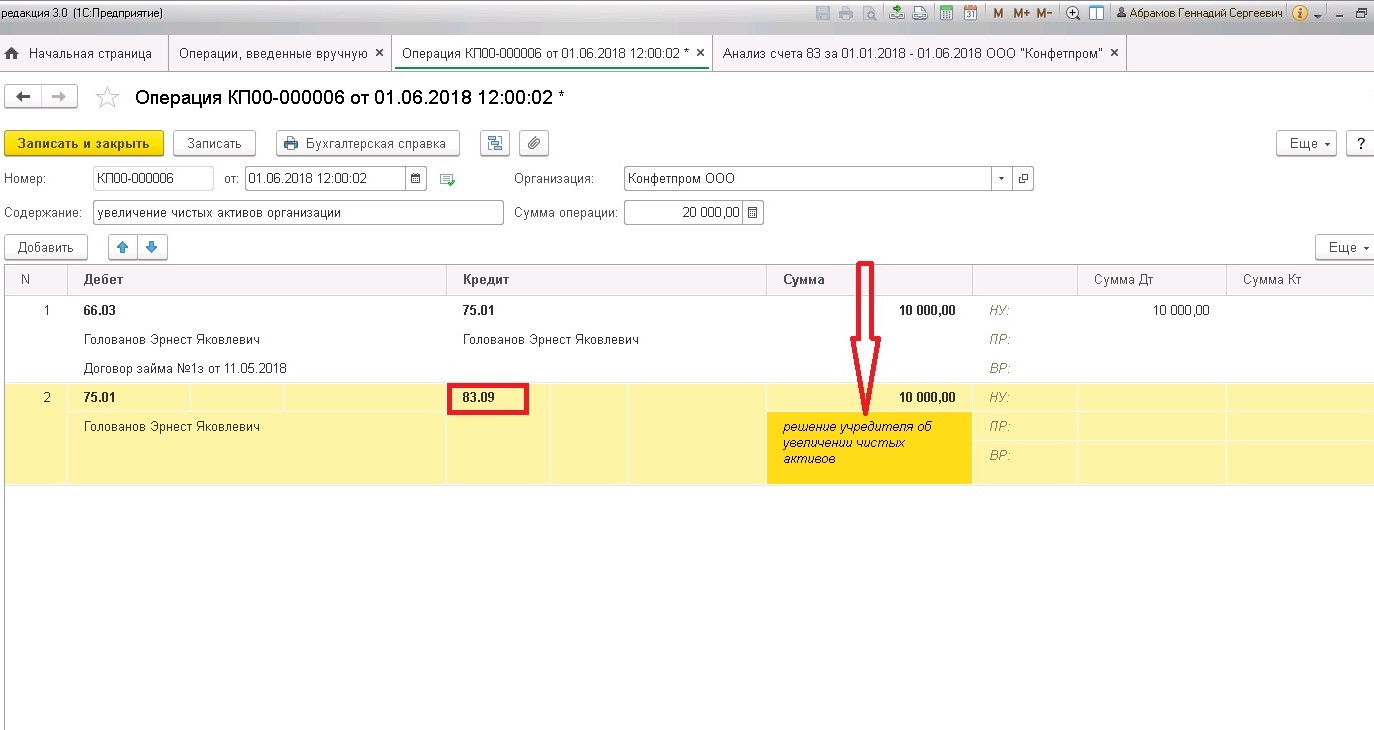

Но если доля участия учредителя составляет свыше 50%, то такая сделка не включается в доходы организации. В этом случае прощение долга можно оформить, как увеличение чистых активов организации. Напомним, что чистые активы компании – это собственные средства компании, которые останутся после того, как она рассчитается с кредиторами. Другими словами – собственный капитал компании.

Важно: Если величина чистых активов меньше величины уставного капитала, компании может угрожать принудительная ликвидация. Увеличение чистых активов организации не влияет на величину уставного капитала.

Рассмотрим отражение операции увеличения чистых активов компании в 1С: Бухгалтерии предприятия 8 редакции 3.0 (отражение на дату принятия решения учредителя).

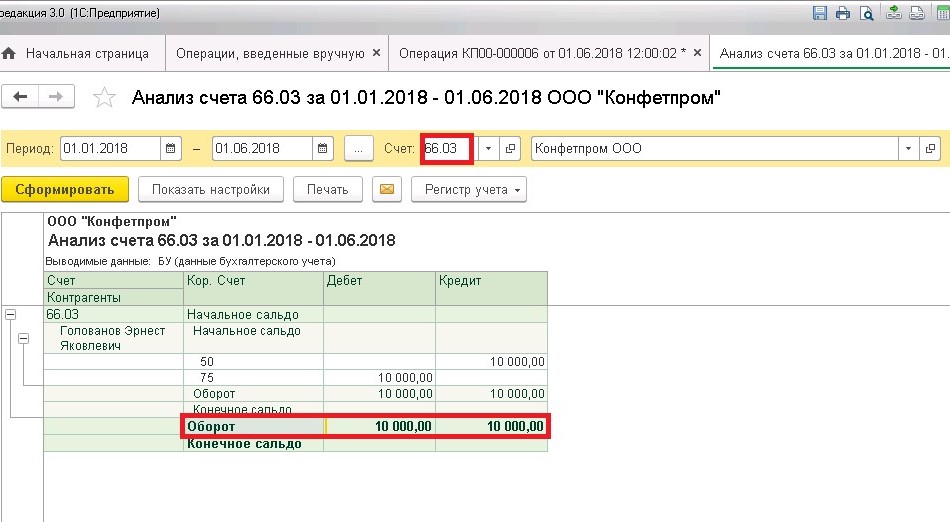

Для проверки сформируем Анализ счета 66.03 (заем закрыт).

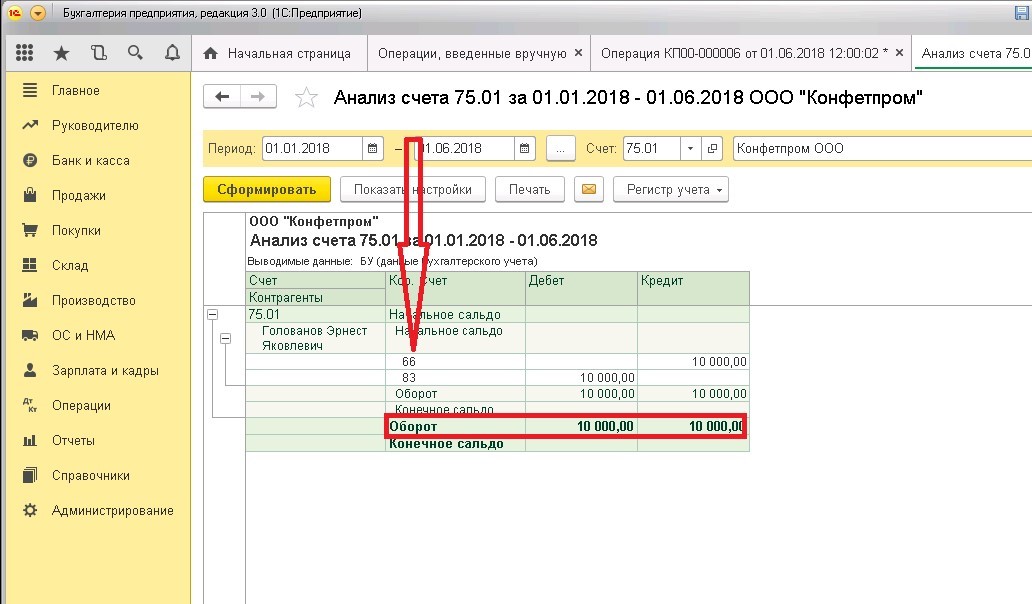

А также Анализ счета 75.01«Расчеты по вкладам в уставный (складочный) капитал».

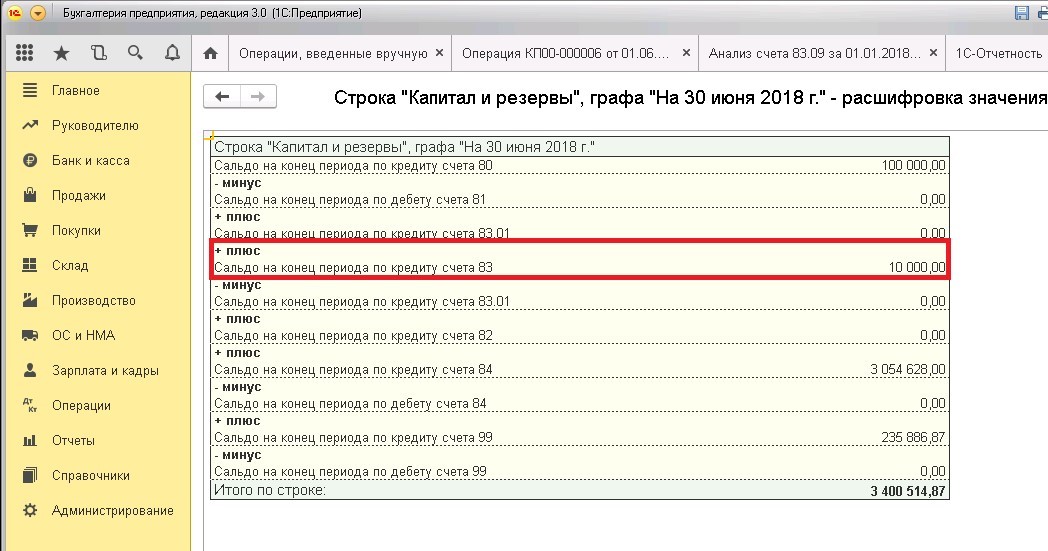

В расшифровке «Капитал и резервы» бухгалтерского баланса отражена сумма добавочного капитала счета 83.09 «Добавочный капитал. Другие источники».

Сумма прощенных проценты по договору займа – это в любом случае, независимо от доли участия учредителя, внереализационный доход организации.

Основание: Сумма прощенных процентов по займу не может рассматриваться, как безвозмездно полученное имущество (пп.11 п.1 ст.251 НК РФ). Прощенные проценты учитываются в доходах, как кредиторская задолженность, списанная по иным основаниям.

Важно: Проводки оформляются на дату подписания соглашения о прощении долга.

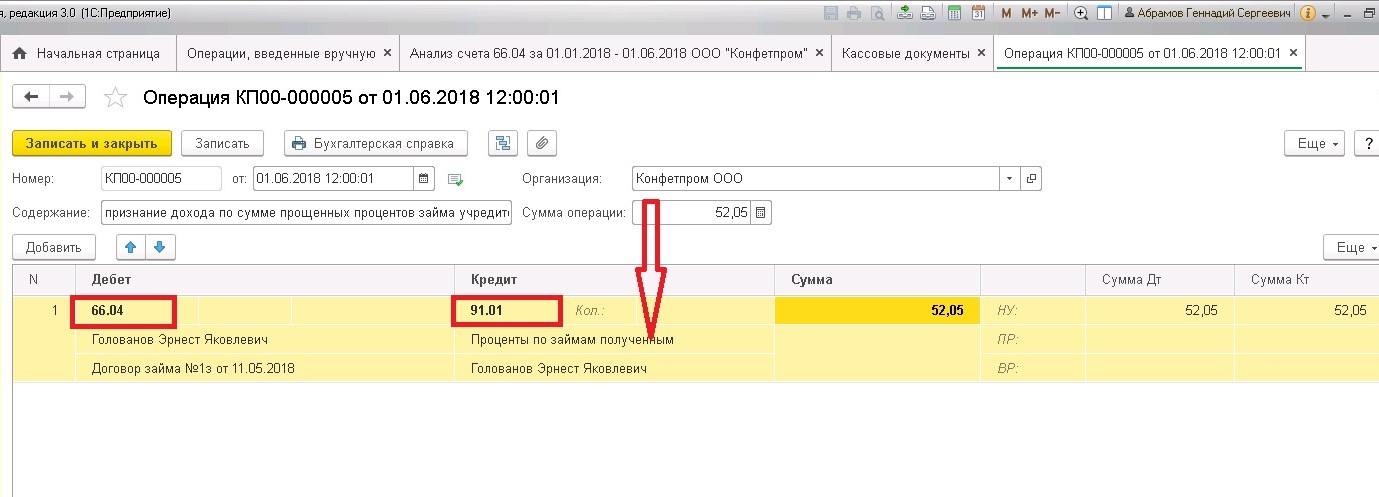

Отражение у организации-заемщика прощенной учредителем суммы начисленных процентов:

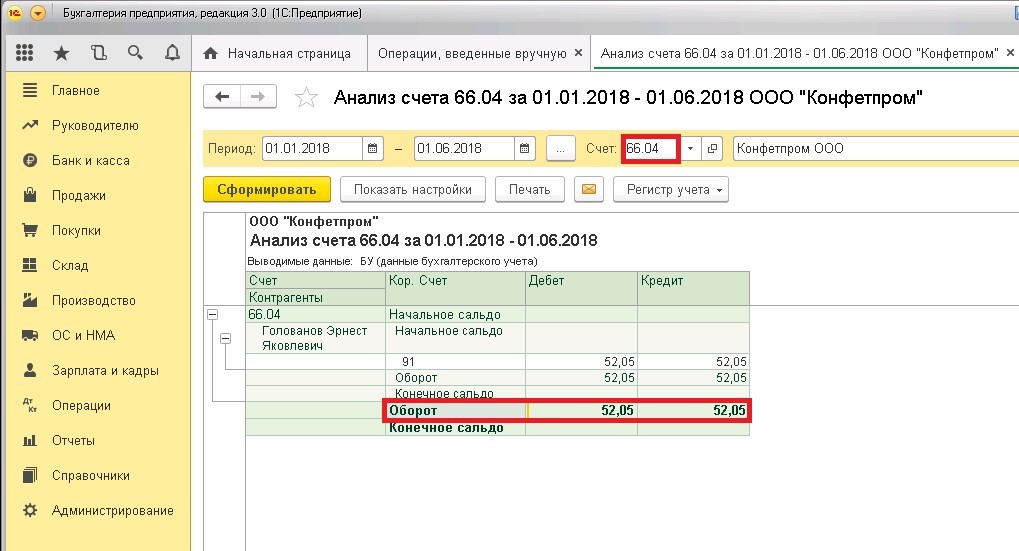

Формируем Анализ счета 66.04.

У организации, применяющей УСНО, при прощении долга по договору займа не включается в налогооблагаемый доход ни сумма основного долга (если доля участия учредителя более 50%), ни проценты, начисленные по договору займа.

Основание: При УСНО к доходам относятся доходы от реализации товаров (работ,услуг) и имущественных прав и внереализационные доходы. К тому же при УСНО доходы определяются кассовым методом (Письмо Минфина РФ от 31.05.2016г. №03-11-06/2/31354).

Важно: Риски при УСНО возникают тогда, когда соглашение о прощении долга не заключено. По истечению срока исковой давности такая кредиторская задолженность должна быть списана в доход (внереализационные доходы организации).

Риски при УСНО возникают и в случае, если прощается не денежный, а имущественный заем. В этом случае имущество не должно продаваться третьим лицам в течение года.

И в заключении, совет для компаний, применяющих любую из рассматриваемых систем налогообложения.

Если у компании два учредителя, желательно, чтобы доли не распределялись в соотношении: 50%+50%. Эта ситуация ставит в тупик саму возможность оказания финансовой, либо имущественной помощи без включения во внереализационные доходы. Вариант: 49%+51% отличается незначительно, но уже дает возможность компании не учитывать заем учредителя (50% и более) в налогооблагаемой базе.

Автор статьи: Ирина Казмирчук

Понравилась статья? Подпишитесь на рассылку новых материалов