Аудит расчетов с персоналом по оплате труда

- Опубликовано 13.10.2021 09:27

- Автор: Administrator

- Просмотров: 8695

Актуальность данной статьи в том, что заработная плата является важной составляющей бухгалтерского учета в любой организации. Аудит данного участка является весьма трудоемким в связи с наличием различных систем и форм оплаты труда, его проведение может выявить спорные моменты и привести систему оплаты труда, существующую в организации, в соответствие с действующим трудовым и налоговым законодательством. В этой публикации разберем самые популярные ошибки бухгалтеров при расчетах с персоналом по оплате труда.

Нормативное регулирование процесса бухгалтерского учета расчетов с персоналом по оплате труда представлено следующими документами: ФЗ «О бухгалтерском учете», Положение по ведению бухгалтерского учета и бухгалтерской отчетности; Трудовой кодекс РФ, Налоговый кодекс РФ, а также другими нормативно-правовыми документами.

План аудита расчетов по оплате труда включает в себя:

• Проверку обоснованности и законности трудовых отношений;

• Проверку первичной документации;

• Проверку правильности начисления зарплаты;

• Проверку обоснованности начисления стимулирующих и компенсационных выплат;

• Проверку правильности исчисления и удержания НДФЛ;

• Проверку полноты и обоснованности удержаний из заработной платы по исполнительным листам;

• Проверку полноты и правильности отражения показателей по учету заработной платы в бухгалтерской отчетности.

Начисление заработной платы и других выплат работникам организации - участок работы в бухгалтерии, который находится в поле зрения не только контролирующих органов, но и работников, в пользу которых производятся эти выплаты. Бухгалтеру, начисляющему зарплату, нужно быть особенно внимательным. Однако ошибки все-таки случаются.

Рассмотрим ошибки в расчете с персоналом по оплате труда и прочим операциям, наиболее часто выявляемые аудиторами.

1. Анализ локальных актов и трудовых договоров

В каждой организации действуют документы, определяющие права и обязанности сторон трудовых отношений (штатное расписание, трудовые договоры, коллективный договор, положение об оплате труда и о премировании, правила внутреннего трудового распорядка, и т.д.). Сведения в этих документах не должны противоречить друг другу, а условия, содержащиеся в них, не могут ухудшать положение работника по сравнению с установленным трудовым законодательством.

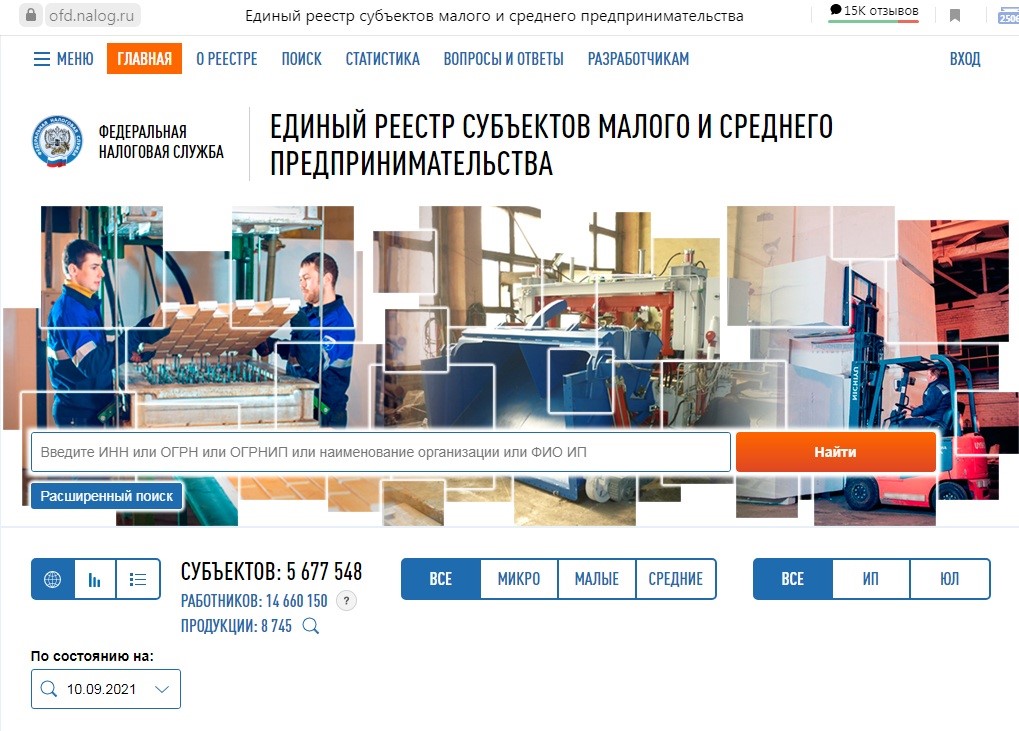

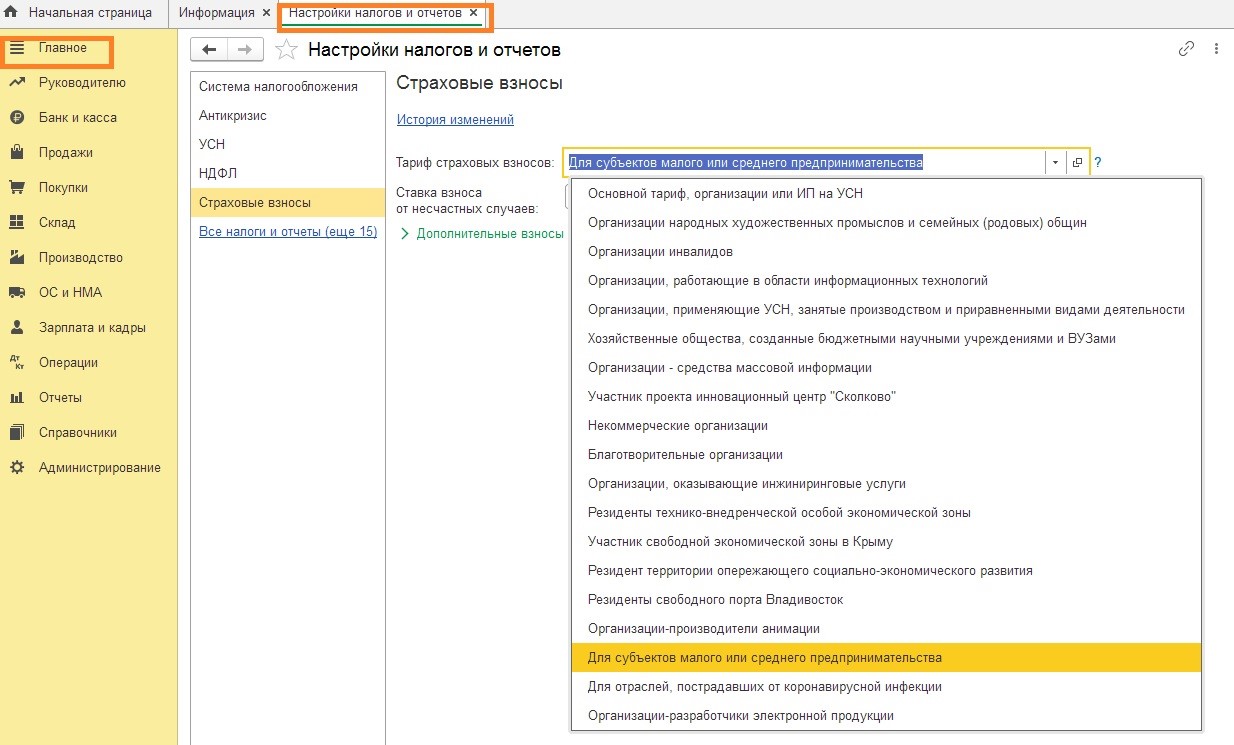

2. Организация не применяет пониженные тарифы по страховым взносам, являясь субъектами малого/среднего предпринимательства. Или наоборот, применяет пониженные тарифы страховых взносов, не относясь к субъектам МСП.

С 1 апреля 2020 г. для страхователей, признаваемых субъектами малого или среднего предпринимательства, в отношении ежемесячных выплат работникам сверх МРОТ предусмотрено применение пониженных тарифам по страховым взносам (п. 2.1 ст. 427 Налогового кодекса РФ).

Применять могут те организации, которые находятся в едином реестре субъектов малого и среднего предпринимательства (https://ofd.nalog.ru/).

Проверьте находится ли ваша организация в реестре МСП (данные теперь обновляются ежемесячно).

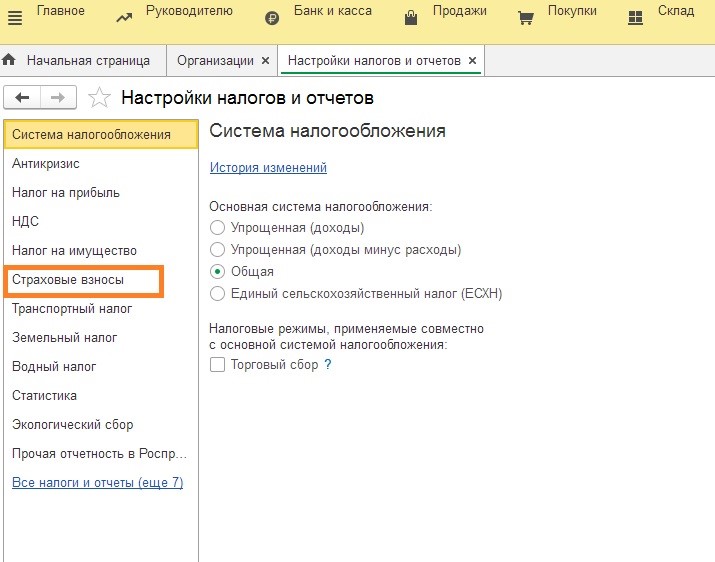

Чтобы посмотреть какой тариф страховых взносов применяется при расчете страховых взносов вашей организацией в программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 следует перейти в раздел «Главное» и выберем пункт «Налоги и отчеты», далее «Страховые взносы».

В результате нарушения есть большая вероятность искажения строк 1230 «Дебиторская задолженность», 1370 «Нераспределенная прибыль (непокрытый убыток)», 1520 «Кредиторская задолженность» Бухгалтерского баланса; строк 2120 «Себестоимость продаж», 2220 «Управленческие расходы», 2400 «Чистая прибыль (убыток)» Отчета о финансовых результатах, занижения налоговой базы по налогу на прибыль, УСН и т.д.

3. Неверно рассчитывается средний заработок

• При расчете компенсации за неиспользованный отпуск, выплачиваемой при увольнении сотрудника неправильно определена база для исчисления среднего заработка;

• Неправильный расчет среднего заработка для выплаты больничного или отпускных.

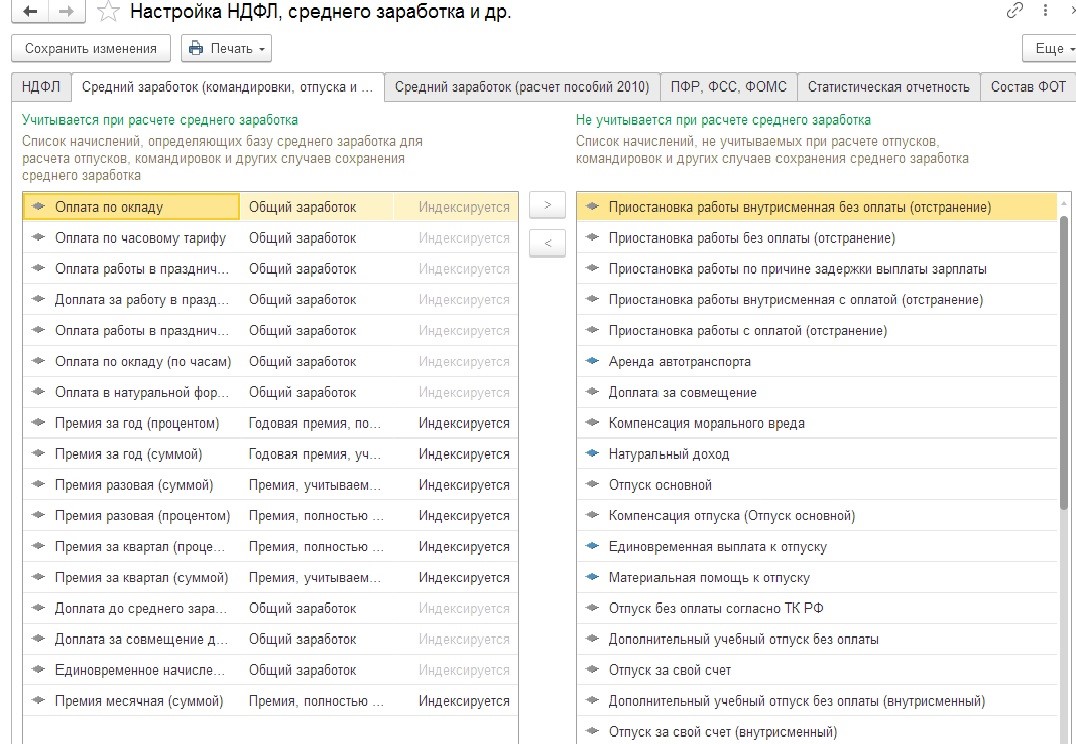

Чаще всего данные ошибки возникают из-за того, что в базу для расчета среднего заработка не попадают некоторые начисления. Необходимо просто откорректировать базы для расчета среднего заработка в программах 1С.

• Обществом не исчисляется средний заработок при оплате времени нахождения работников в командировке.

4. Не создан резерв на оплату отпусков

В нарушение требований ПБУ 8/2010, утв. приказом Минфина России от 13.12.2010 № 167н не признаны в бухгалтерском учете оценочные обязательства перед сотрудниками по выплате отпускных за отработанное ими время, счет 96 «Резервы предстоящих расходов» не применяется.

Порядок расчета резерва по отпускам организации разрабатывают сами.

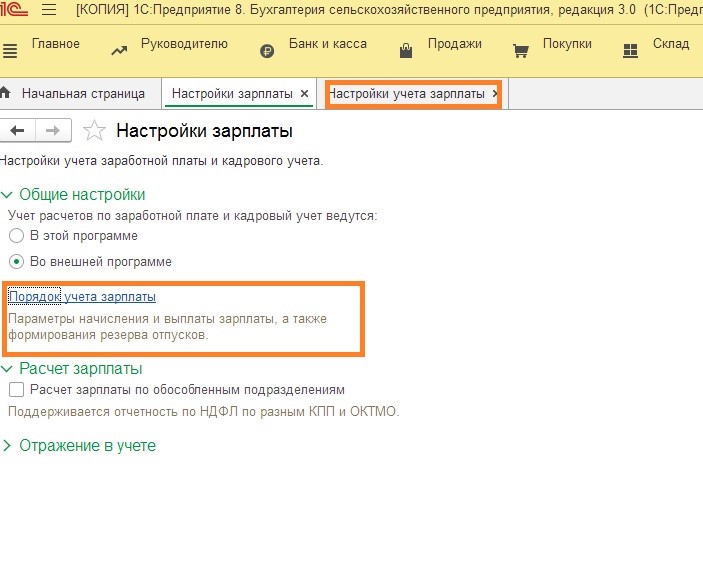

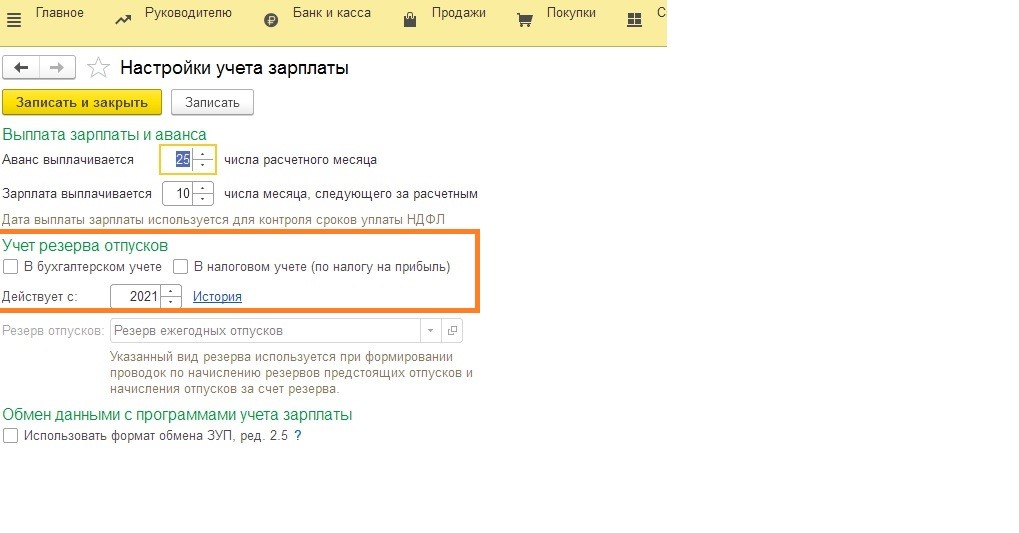

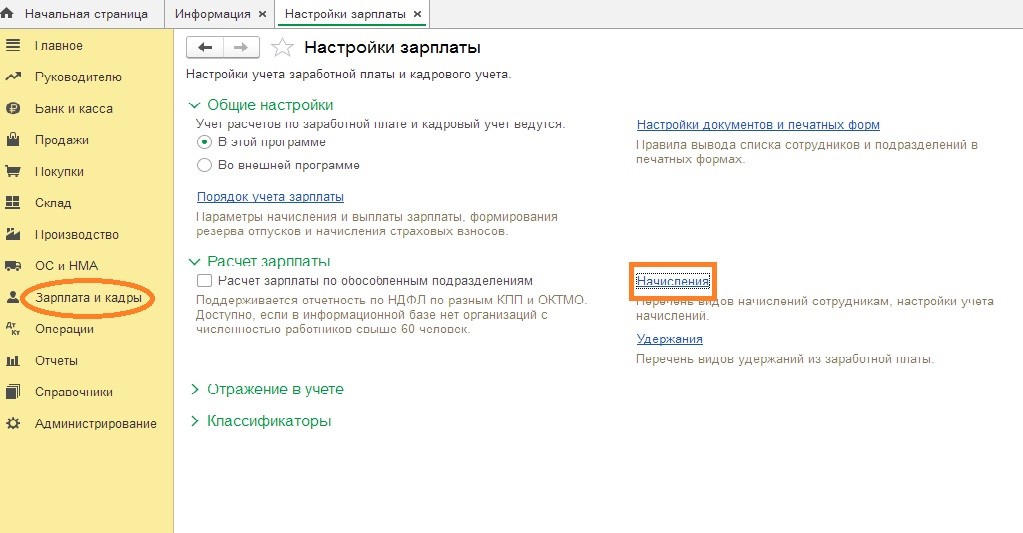

Чтобы отобразить создание резерва в 1С: Бухгалтерия предприятия 8, редакция 3.0 следует перейти в раздел «Зарплата и кадры» - «Настройки программы» и далее пункт «Порядок учета зарплаты».

5. Неверное исчисление страховых взносов и НДФЛ.

Включение/не включение определенных видов начислений в базу для расчета НДФЛ и страховых взносов.

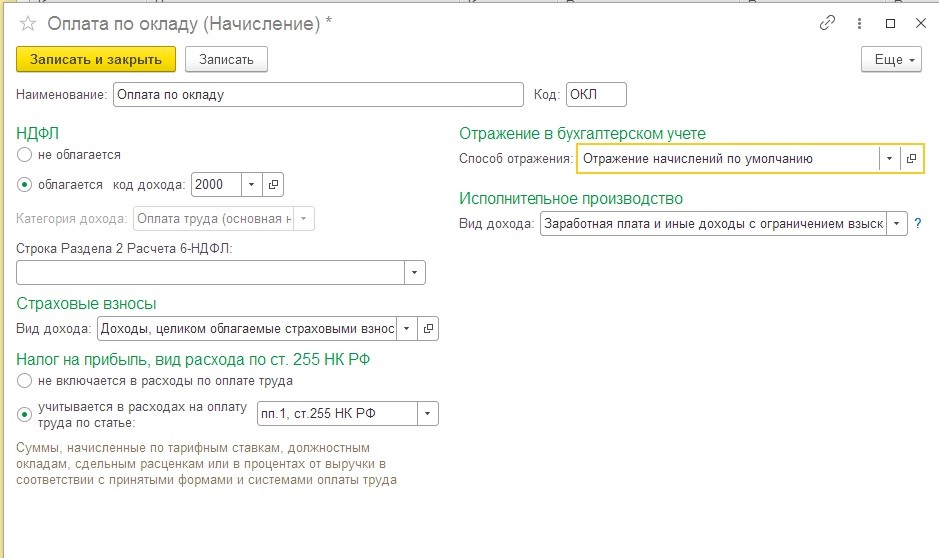

Необходимо проверить в 1С настройку конкретного начисления, которое ошибочно облагается или не облагается указанными страховыми взносами, НДФЛ.

6. Отсутствует или не соблюдается порядок ведения графика отпусков

Нередко организации не составляют график отпусков или не отражают в них фактически предоставленные отпуска, сведения о переносе, не знакомят под роспись с графиком отпусков.

7. Первичные документы оформлены с ошибками:

• отсутствуют документы, подтверждающие начисление и удержание заработной платы;

• отсутствуют приказы о предоставлении отпусков, направлении в командировку, премировании т. д.;

• •приказы оформлены неправильно или несвоевременно, в них отсутствуют обязательные реквизиты, например, подписи сотрудника, свидетельствующей о его ознакомлении с приказом;

• в проверяемом периоде руководителем подписывались документы в период его отпуска.

Если при проверки трудовой инспекцией будут выявлены такие факты, то она может поставить под сомнение реальность получения им премии, ухода сотрудника в отпуск, пребывания его в командировке и т. д.

8. Неверно формируется табель учета рабочего времени или в нем допущены ошибки

Например, недостоверно указаны условные обозначения (коды), которые нужно использовать при заполнении табеля, нет данных, сколько часов отработал сотрудник с ненормированным днем или выходные дни, на которые выпал отпуск, отметили кодом «В», день возвращения сотрудника из командировки, который попал на выходной, отметили кодом «К» и т.д.

9. Невыдача расчетных листков работникам (отсутствие типовой формы расчетного листка, несоблюдение письменной формы этого документа);

10. Нарушены установленные сроки выплаты заработной платы и отпускных, не рассчитывается и не выплачивается компенсация за задержку;

12. Неправильное исчисление среднесписочной численности работников;

13. Отсутствует документальное подтверждение правомерности применения стандартных и имущественных налоговых вычетов.

Для проверки должны быть представлены документы или их копии, подтверждающие право на налоговые вычеты (свидетельства о рождении детей, справки из школы, вуза, заявление работника о предоставлении имущественного вычета и уведомление о подтверждении права на вычет из налоговой инспекции). Своевременность отмены стандартных налоговых вычетов.

14. Неверная квалификация договоров гражданско-правового характера, риск признания их трудовыми договорами, доначисления страховых взносов в ФСС, от НС и ПЗ.

15. Ненадлежащим образом ведется бухгалтерский учет (неправильная корреспонденция счетов, расхождения между данными аналитического и синтетического учета и т.п.).

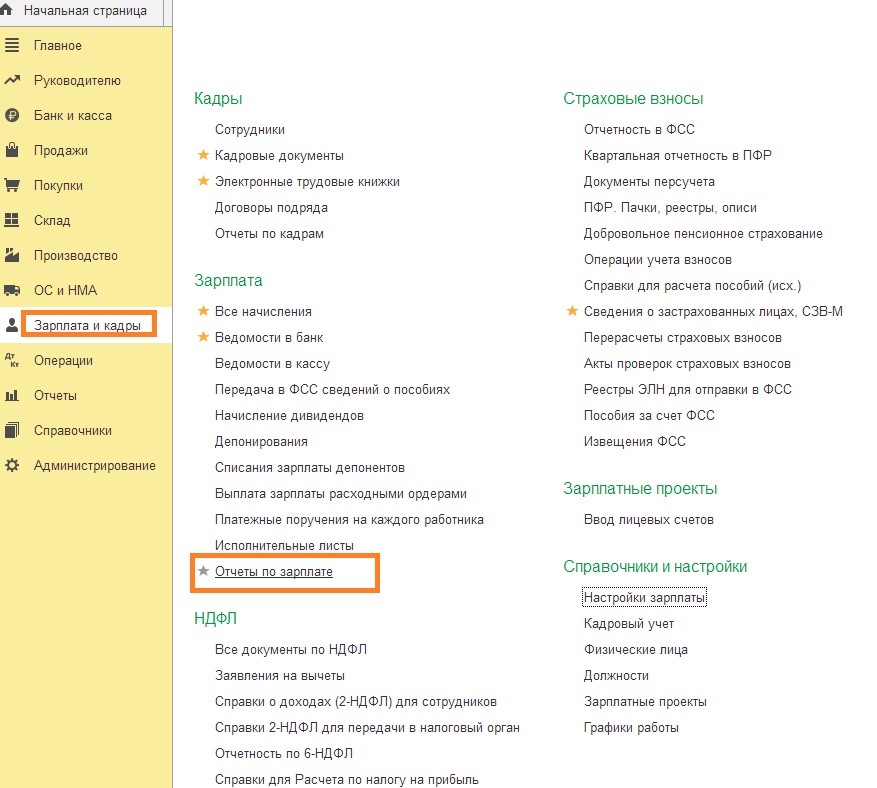

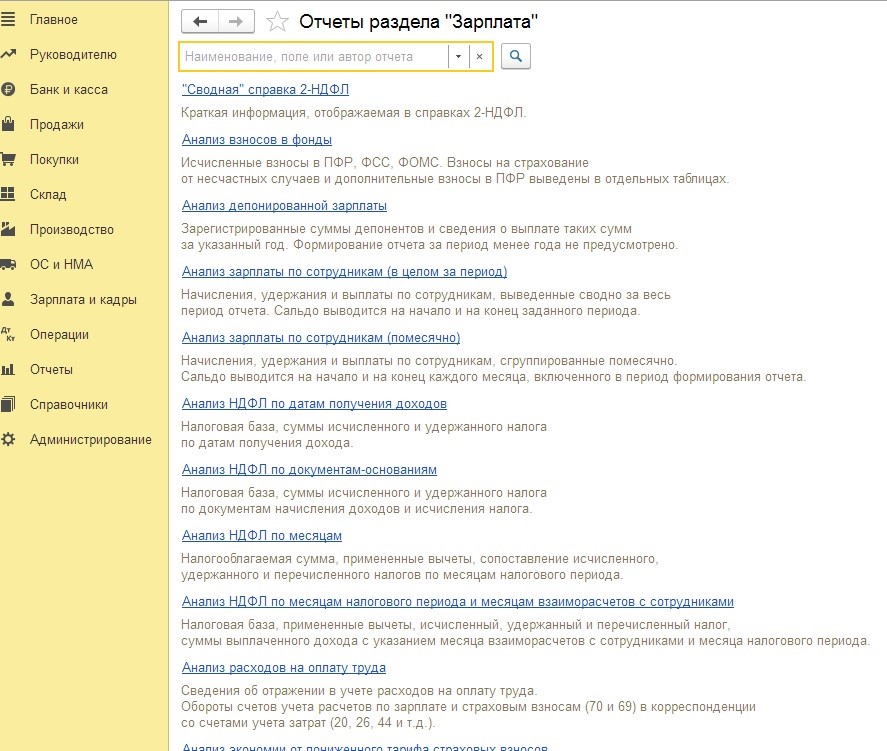

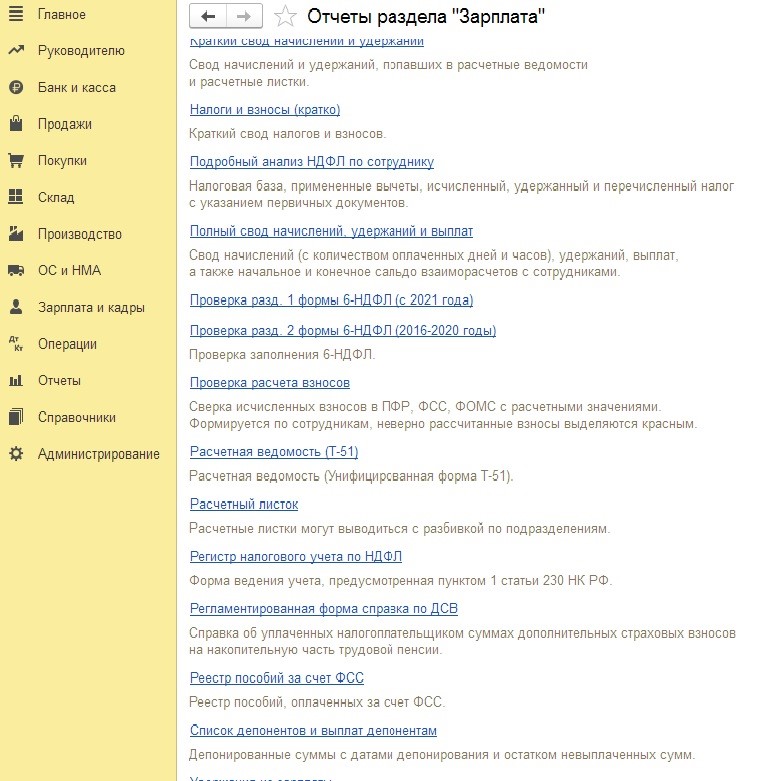

Для анализа полноты проведенных расчетов заработной платы помогают стандартные отчеты 1С: Бухгалтерия предприятия 8, редакция 3.0. Раздел «Зарплата и кадры», далее «Отчеты по зарплате».

Ответственность

Таким образом, несоблюдение требований трудового законодательства, ненадлежащий учет расчетов оплаты труда, страховых взносов и НДФЛ может повлечь за собой ответственность в виде штрафов, дисквалификации и даже лишения свободы, а также череду проверок со стороны различных контролирующих органов.

Правда, все это иногда можно легко предотвратить, так как многие ошибки, указанные в данной статье, возникают из-за неправильной настройки справочников, видов расчетов и неверного отражения документов.

Рекомендуем уделять время и внимание необходимым настройкам программ, правильному формированию первичных документов, а также обращаться к справочной литературе, обучающим курсам.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Добрый день, Наталья. Посмотрите наши статьи "Работа в праздничные и выходные дни, сверхурочная работа в 1С: Зарплата и управление персоналом 8", "Нюансы расчета среднего заработка при оплате праздничных и выходных в 1С: ЗУП ред. 3.1"