Учет авансовых платежей по НДФЛ сотрудников-иностранцев в 1С: Бухгалтерии предприятия ред. 3.0

- Опубликовано 18.01.2022 08:28

- Автор: Administrator

- Просмотров: 21451

Экономия на недорогой рабочей силе из стран ближнего зарубежья приносит радость, наверно, только руководителю. А вот для бухгалтера это сплошная головная боль: разобраться в законодательстве, наладить миграционный учет, проверить, у кого из сотрудников должны быть патенты, а у кого – разрешения на работу и т.д. В этой статье рассмотрим один из важных вопросов - зачет авансовых платежей по НДФЛ на примере программы 1С: Бухгалтерия предприятия ред. 3.0.

Если на практике вы не сталкивались с подобными случаями, то ваш порядок действий следующий:

1. Проверить платежный документ сотрудника, подтверждающий уплату авансового платежа по НДФЛ;

2. Взять у сотрудника заявление с просьбой уменьшить НДФЛ на сумму авансового платежа;

3. Получить из налоговой положительное уведомление о праве уменьшения НДФЛ сотрудника. Если сотрудник оплатил «переходящий» патент, задействовав разные налоговые периоды, то уведомления должно быть два;

4. Уменьшать НДФЛ сотрудника на за счет оплаченного патента при расчете заработной платы.

Перейдем к конкретному примеру: на работу принят иностранный гражданин 8 апреля 2021 года. В этот же день от него предоставлена квитанция об оплате авансового платежа за 9 месяцев (48 069 руб.) и подано уведомление в налоговую о праве уменьшения НДФЛ на сумму авансового платежа.

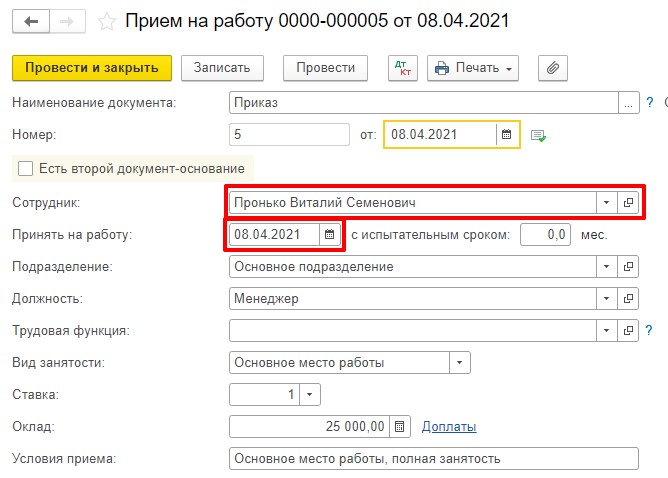

Шаг 1. Создаем документ «Прием на работу» в разделе «Зарплата и кадры» - «Кадровые документы».

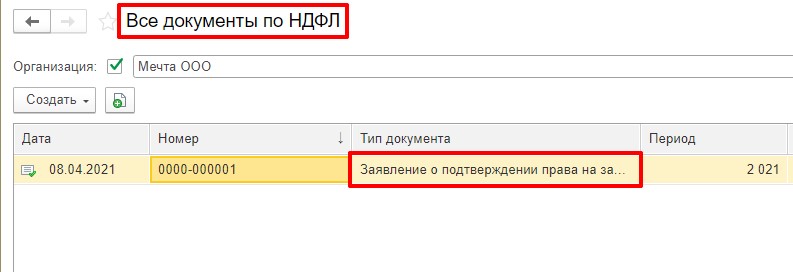

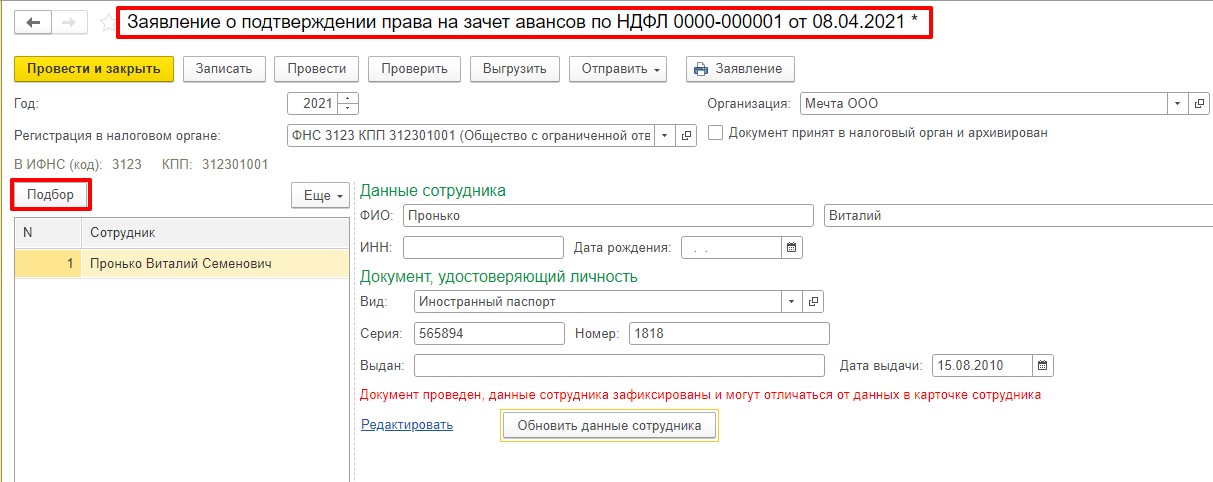

Шаг 2. Проверяем у сотрудника квитанцию об оплате авансового платежа и в разделе «Зарплата и кадры» – «Все документы по НДФЛ» создаем заявление о подтверждении права на зачет авансовых платежей по НДФЛ (далее–заявление).

Естественно, заполняем все необходимые поля: данные сотрудника, ФНС и период.

После проверки заявления по кнопке «Проверить» отправляем его в налоговую. Если у Вас нет сервиса «1С-Отчетность», заявление можно выгрузить в формате xml и отправить через любого оператора ТКС.

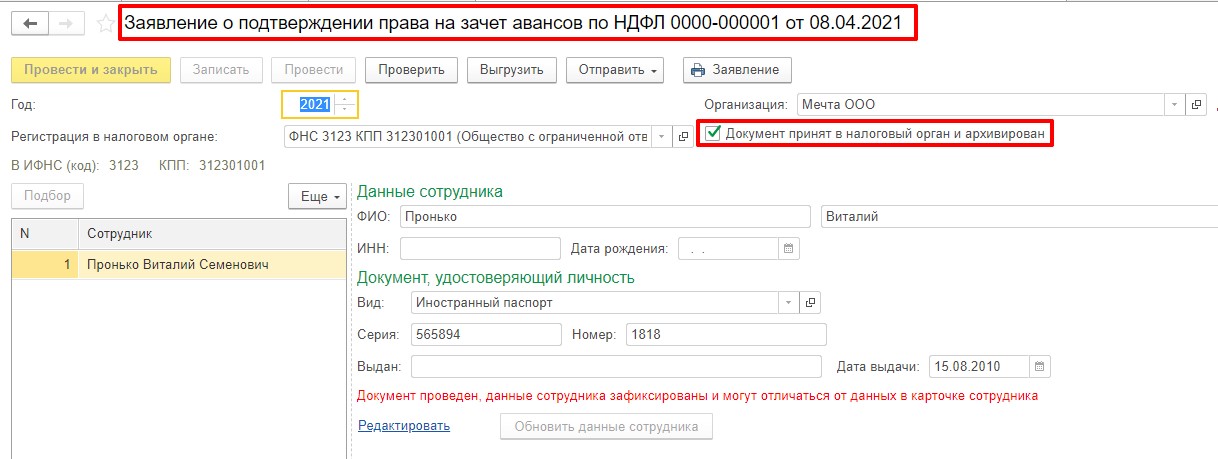

Шаг 3. Следующим этапом отслеживаем статус заявления и, при получении положительного протокола, в заявлении ставим флажок «Документ принят в налоговый орган и архивирован».

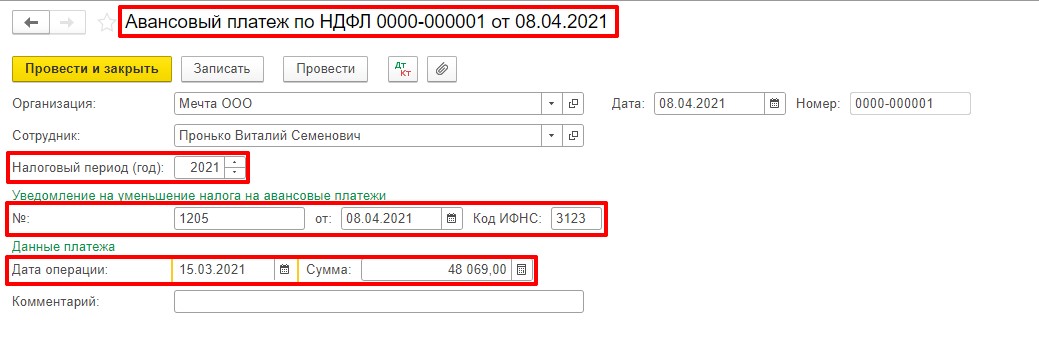

Шаг 4. Далее в разделе «Зарплата и кадры» – «Все документы по НДФЛ» создаем документ «Авансовый платеж по НДФЛ».

Заполняем необходимые реквизиты: налоговый период, номер и дату уведомления, ФНС, дату оплаты патента и сумму платежа. Проверяем и проводим документ.

Теперь программа знает о том, что сотрудник заплатил авансовый платеж и ему можно уменьшать НДФЛ, пока не израсходуется вся сумма авансового платежа, но действует это правило только в рамках одного налогового периода – календарного года.

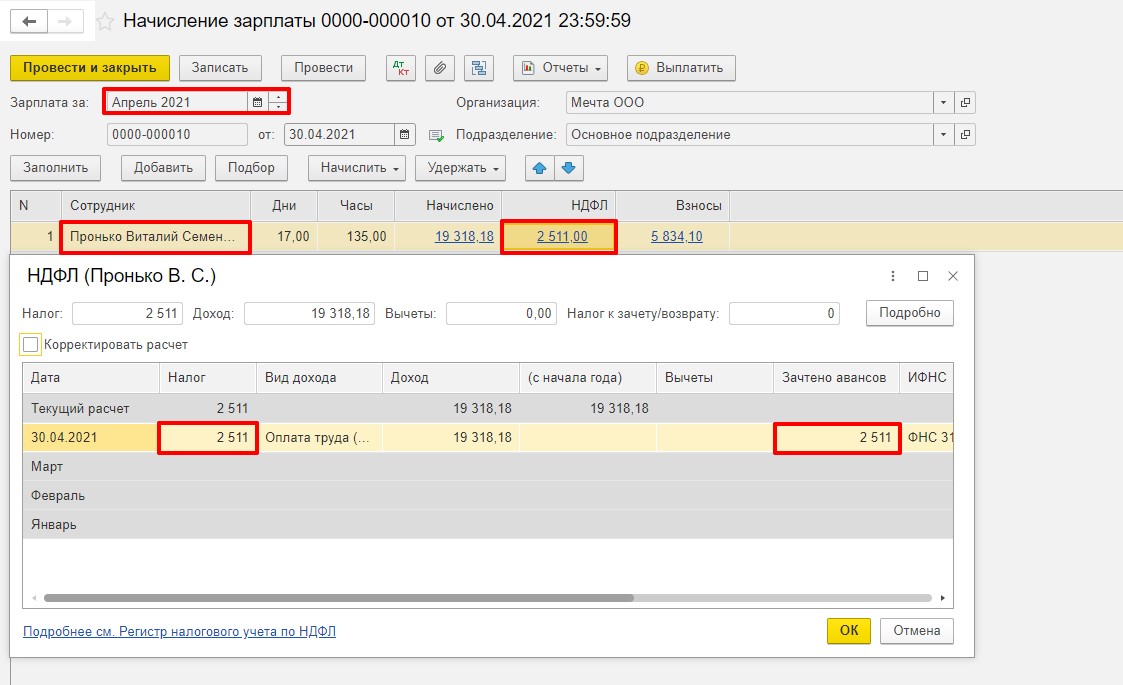

Шаг 5. Давайте проверим зачет авансовых платежей при расчете заработной платы в документе «Начисление зарплаты». Именно в нем будет видно применились авансы или нет, а также в какой сумме.

В столбце «Зачтено авансов» должна быть указана сумма, равная сумме исчисленного НДФЛ. Поскольку мы только ввели авансовый платеж, то лимит его равен 100%. С каждым расчетом НДФЛ сотрудника, остаток авансового платежа будет уменьшаться.

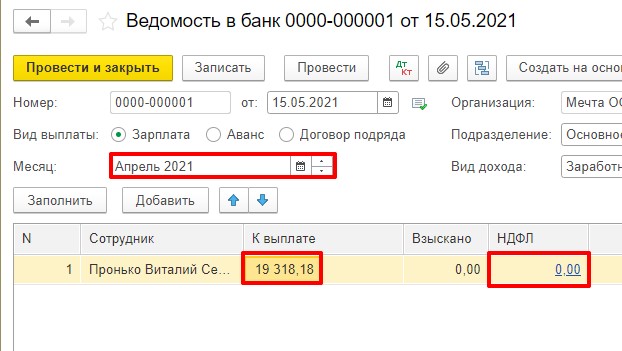

Шаг 6. Проверяем документ «Ведомость в банк».

Сумма к выплате должна быть равна сумме начисленной заработной платы.

Постепенно, сумма авансовых платежей по НДФЛ будет засчитываться и запоминаться программой нарастающим итогом.

Если по истечении года сотрудник не использовал свои авансовые платежи в полном объеме, то они сгорают. Переноса на следующий календарный год или возврата НК РФ не предусмотрено.

Однако, если сотрудник приобретал патент на несколько месяцев и не использовал всю сумму авансовых платежей в предполагаемые сроки, то остаток авансовых платежей может быть учтен при удержании НДФЛ в последующих месяцах этого же налогового периода.

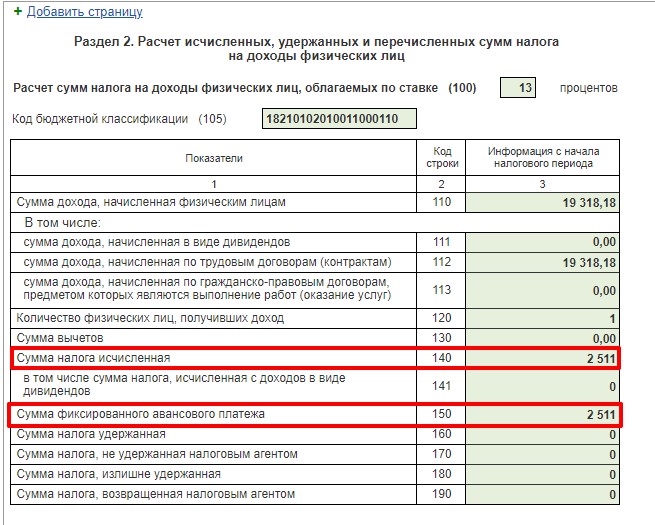

Шаг 7. Отражение в отчете 6-НДФЛ будет следующим:

На этом все. Надеемся, что у вас не осталось вопросов с учетом авансовых платежей.

Автор статьи: Татьяна Букаренко

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии