Забыли применить вычет по НДФЛ - как исправить в 1С: ЗУП ред. 3.1?

- Опубликовано 13.07.2020 13:27

- Автор: Administrator

- Просмотров: 76280

В работе бухгалтера нередко может возникнуть ситуация, когда необходимо внести изменения в право на вычеты сотрудников для исчисления НДФЛ. Обычно, такое случается, когда зарплата уже начислена (и не за один месяц), а бухгалтер забыл отразить предоставленную справку о вычетах или же сотрудник не вовремя ее предоставил. А еще больше вопросов возникает, когда сумма «пропущенных» вычетов становится больше начисленного за текущий месяц НДФЛ. Как поступать в таких ситуациях, чтобы программа 1С: ЗУП ред. 3.1 корректно рассчитала НДФЛ и правильно отразила данные в отчетах 6-НДФЛ и 2-НДФЛ? Оба случая подробно рассмотрим в статье.

Ситуация № 1: предоставленный вычет меньше исчисленного НДФЛ

Для начала посмотрим, в каком документе наглядно отражаются вычеты?

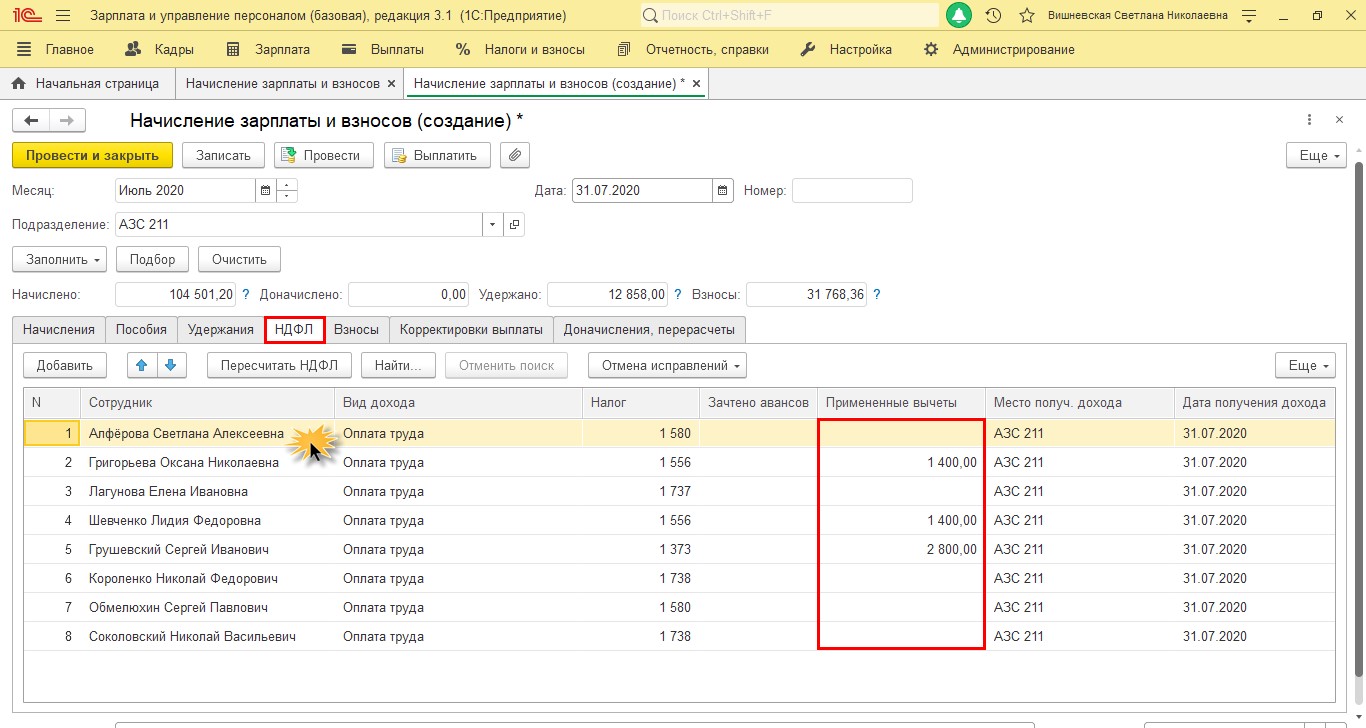

При начислении зарплаты в документе «Начисление зарплаты и взносов» на вкладке «НДФЛ» кроме сумм исчисленного налога есть информация о предоставленных вычетах – колонка «Примененные вычеты».

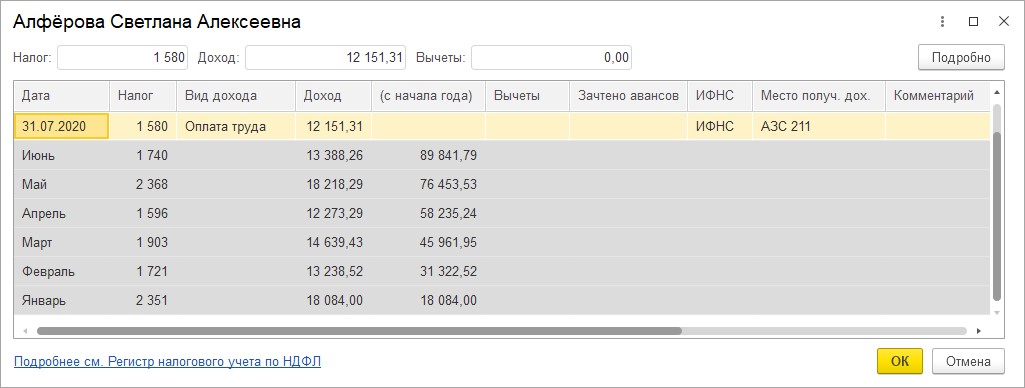

По щелчку мышкой на строке с интересующим сотрудником откроется подробная информация об исчисленном НДФЛ, доходах и примененных вычетах с начала года.

В случае, если вычеты не отражены или отражены неверно, их надо внести или исправить данные.

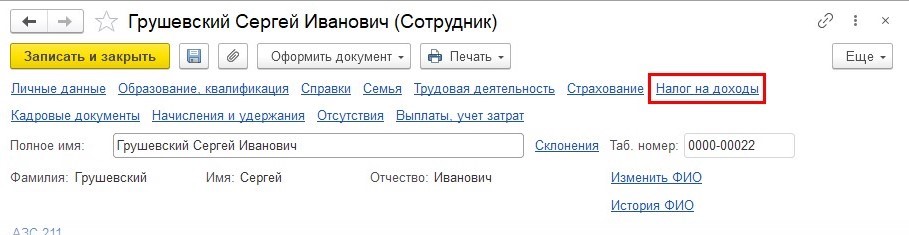

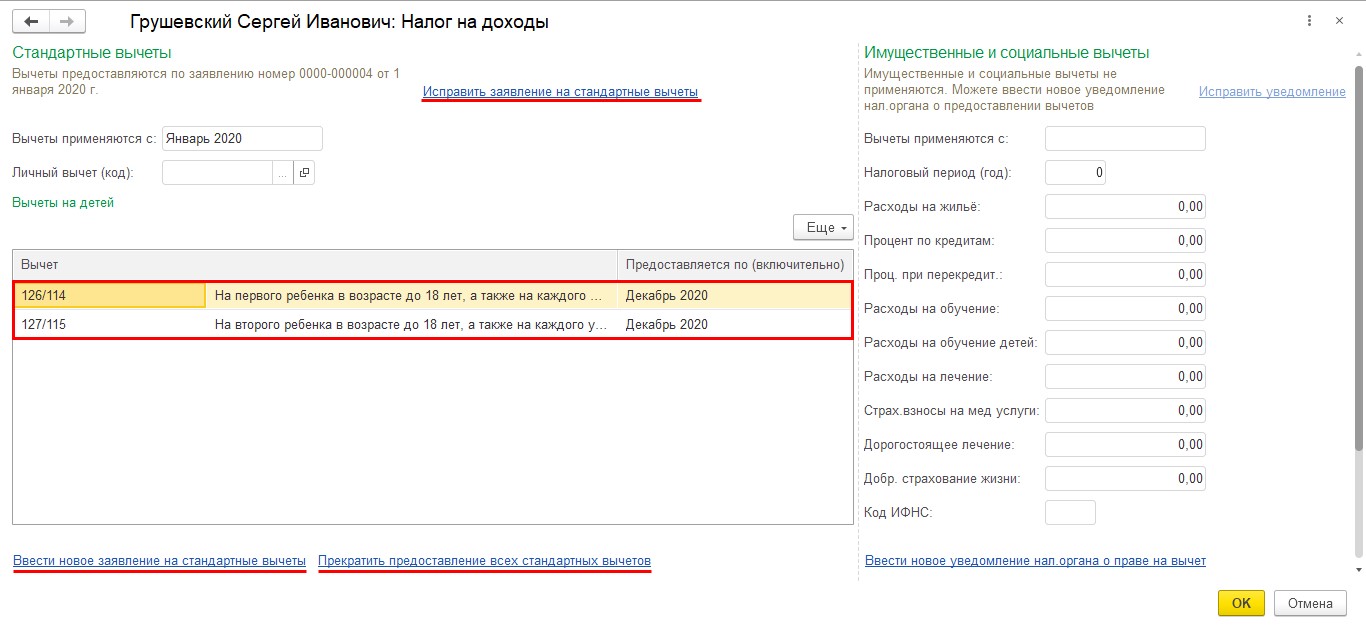

При предоставлении документов о праве на вычет, данные вносятся в карточку сотрудника: «Кадры» – «Сотрудники», в разделе «Налог на доходы» отражается информация о вычетах.

У сотрудника Грушевский С.Н. учтен вычет на двух детей.

В этом разделе можно:

• исправить данные о вычетах;

• ввести новое заявление о вычетах;

• прекратить право на вычет.

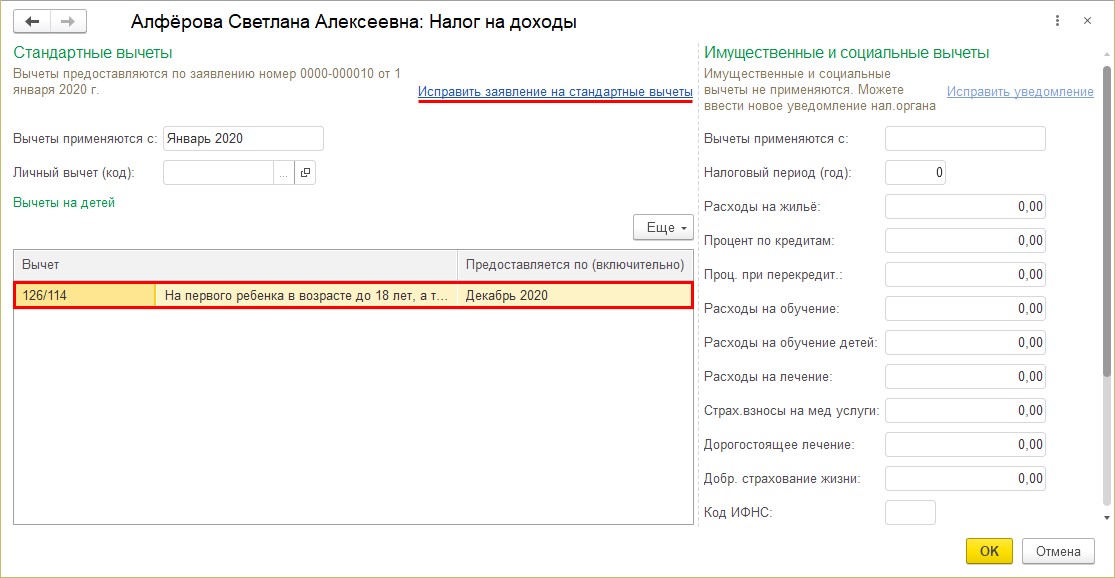

У сотрудницы Алферовой С.А. бухгалтер не учла предоставленную справку о праве на вычет и с начала года вычеты ей не предоставлялись.

Исправим эту ситуацию.

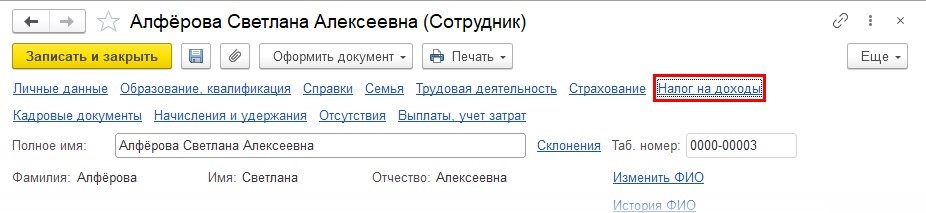

Шаг 1. Откроем в разделе «Кадры» справочник «Сотрудники». Выберем сотрудника и перейдем по гиперссылке «Налог на доходы».

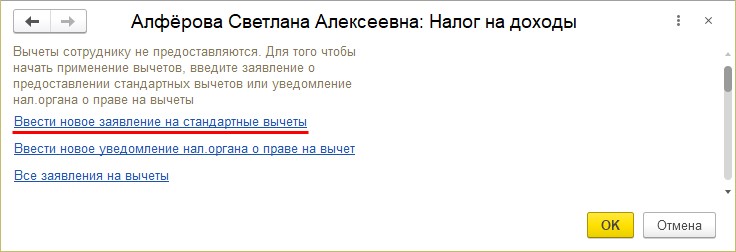

Шаг 2. Переходим по гиперссылке «Ввести новое заявление на стандартные вычеты».

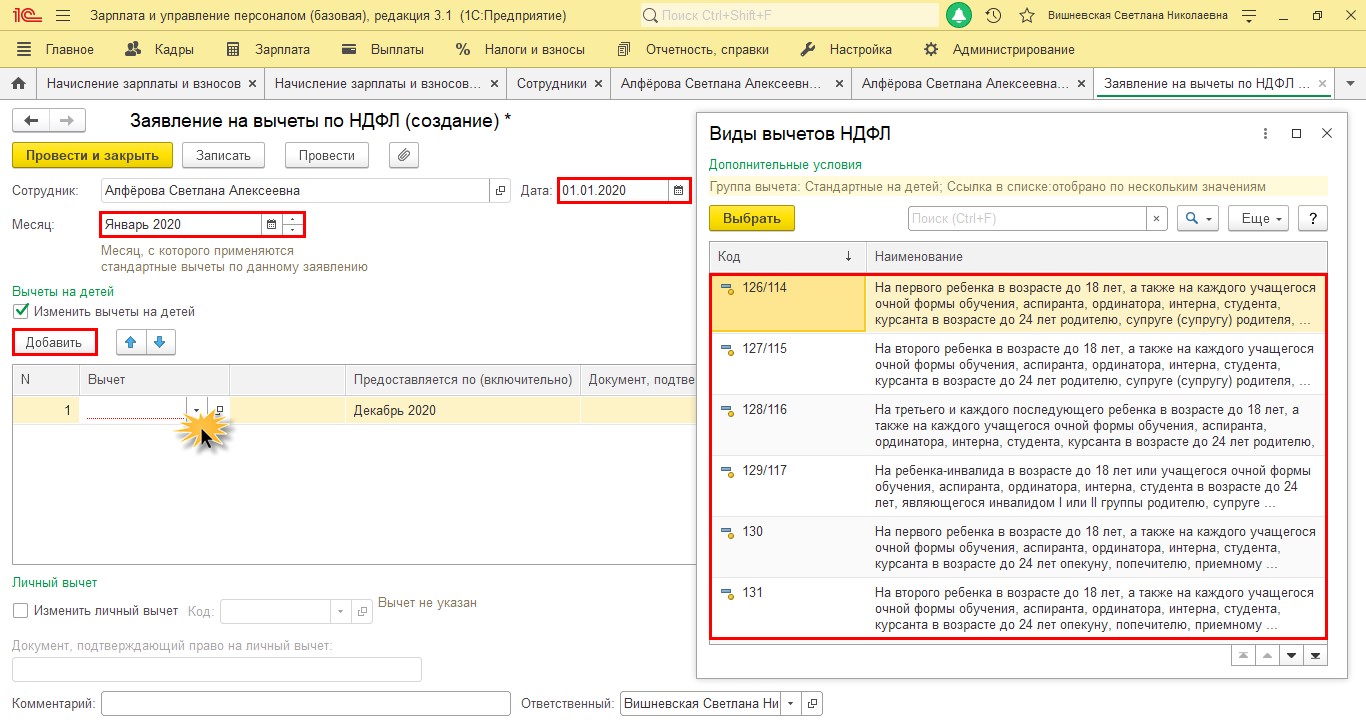

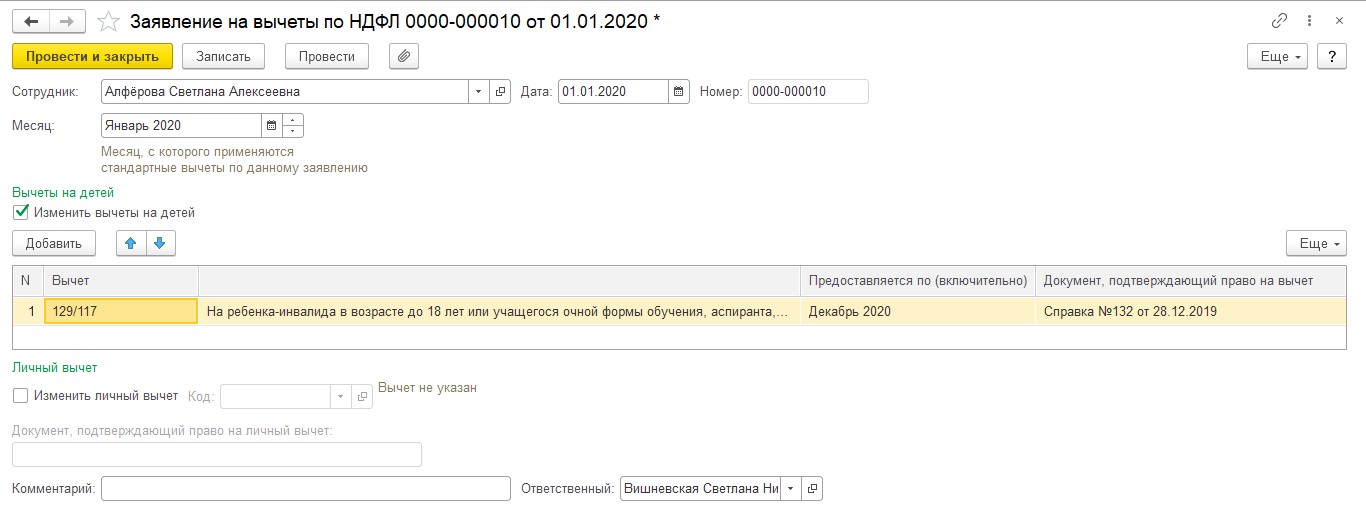

Шаг 3. Заполним данные о предоставленном вычете.

Указываем:

• дату заявления;

• с какого месяца предоставляется;

• код вычета;

• по какой месяц предоставляется вычет;

• документ, подтверждающий право на применение вычета.

Одна маленькая подсказка: в поле «Предоставляется по (включительно)» программа по умолчанию ставит декабрь текущего налогового периода. В этом случае в начале следующего нужно будет снова внести информацию о вычете в программу. Но мы понимаем, сколько работы у бухгалтера в конце и начале года, есть большая вероятность, что про вычет вы даже и не вспомните в период сдачи отчетности. Соответственно, зарплата будет начислена без вычета НДФЛ, что в последствии приведет к перерасчету налога.

Согласно п.1 ст. 218 НК РФ вычет предоставляется с месяца рождения ребенка и до конца года, в котором ему исполнится 18 лет.

Поэтому рекомендуем вам в этом поле сразу поставить месяц декабрь того года, в котором ребенку исполняется 18 лет. В этом случае вам больше не придется возвращаться к этому вопросу, если не произойдет никаких изменений.

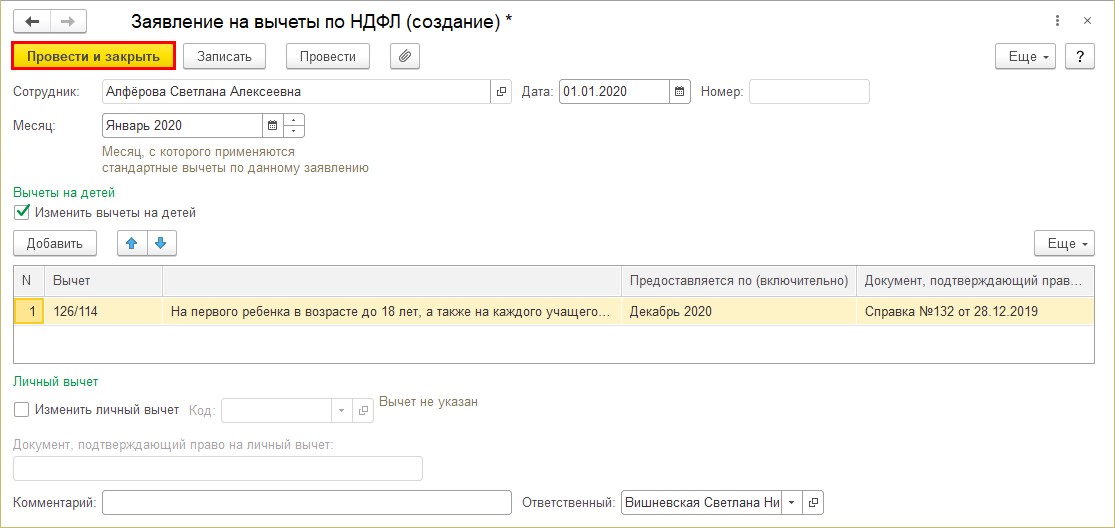

Шаг 4. Сохраняем документ – «Провести и закрыть».

Вычет сотрудницы Алферовой С.А. зафиксирован. Для внесения исправлений в имеющееся заявление переходим по гиперссылке «Исправить заявление на стандартные вычеты».

Перейдем к расчету зарплаты и начислению НДФЛ в текущем месяце. Рассмотрим, как отразится наше изменение данных.

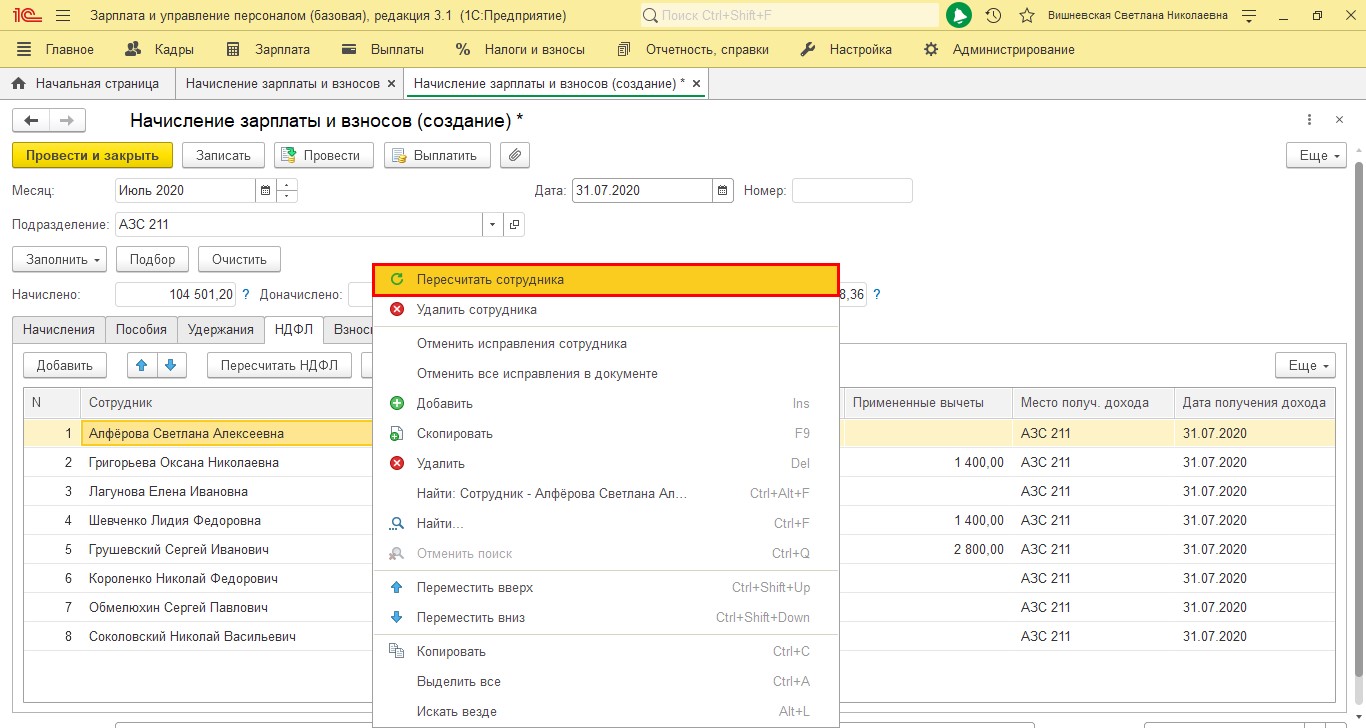

При начисленной зарплате текущего месяца, чтобы не затрагивать других сотрудников, нажимаем на нужной строке правой кнопкой мышки и в контекстном меню выбираем «Пересчитать сотрудника».

В результате пересчета программа учтет внесенные данные о предоставленных вычетах и пересчитает НДФЛ.

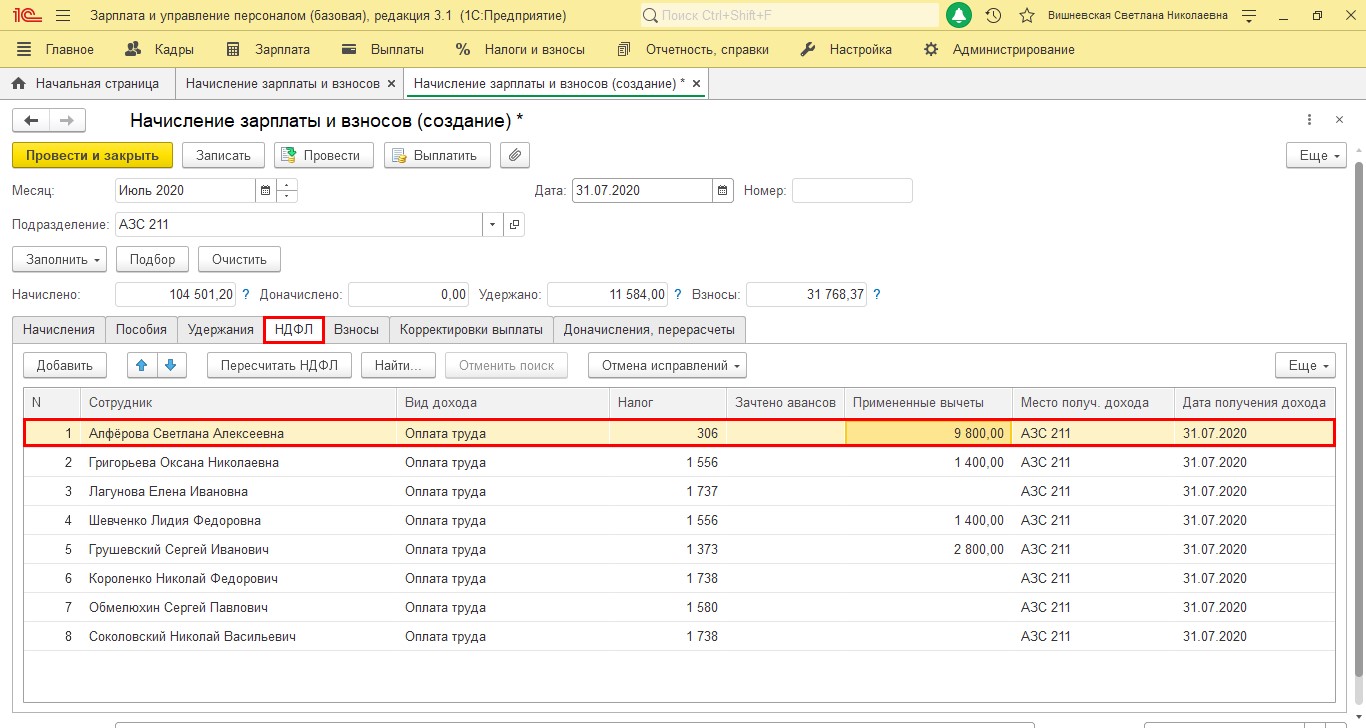

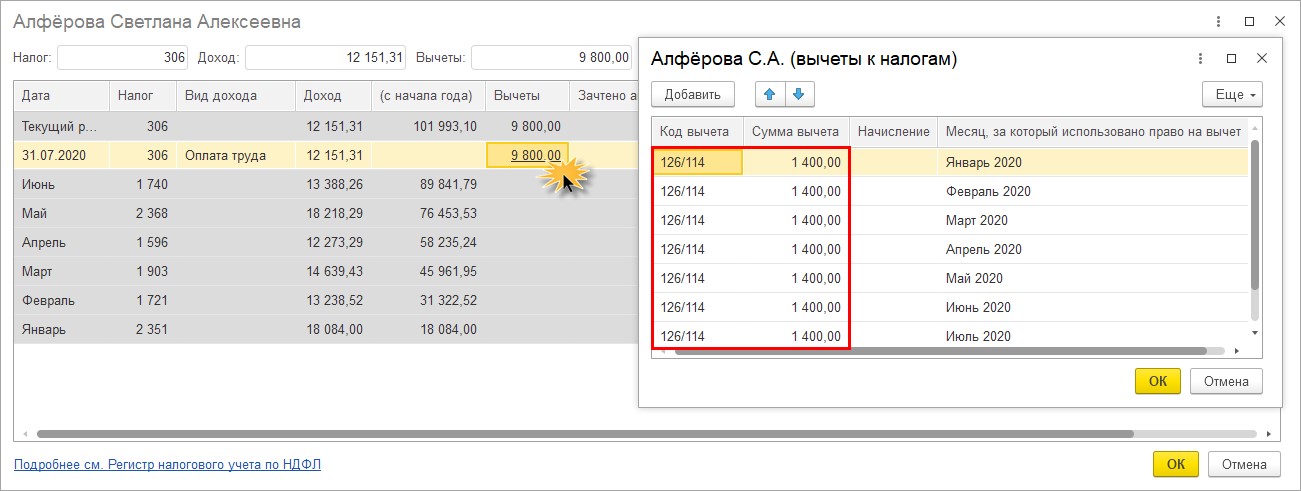

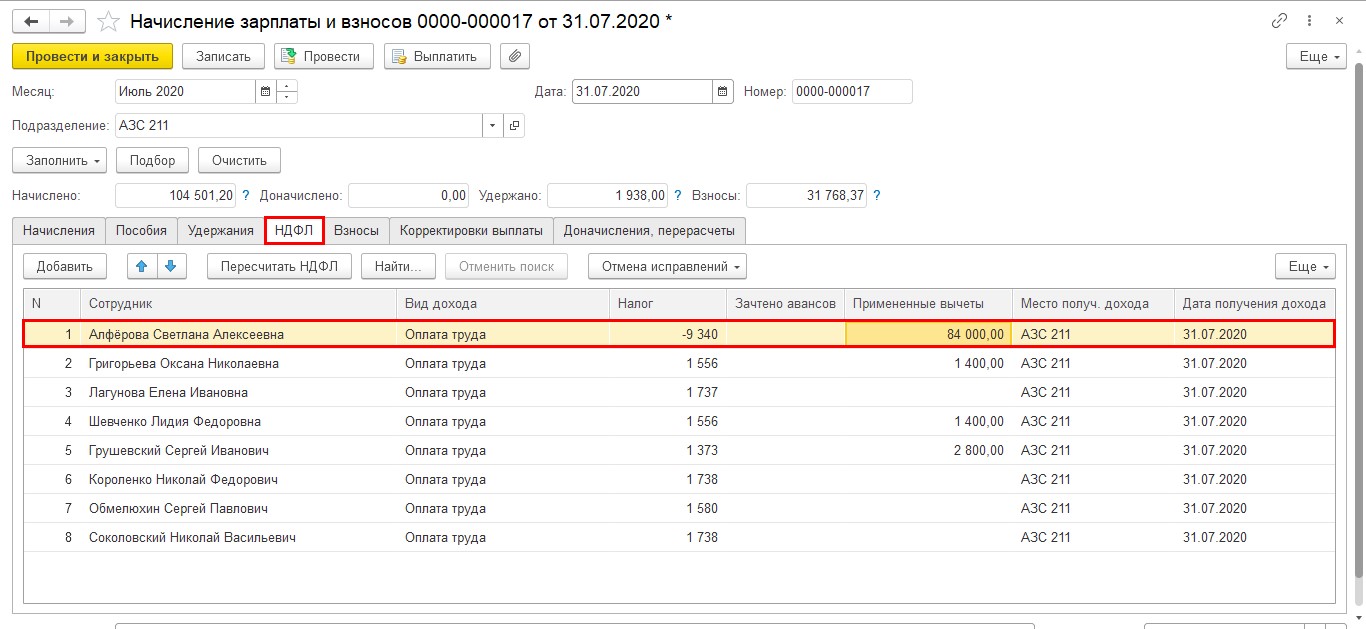

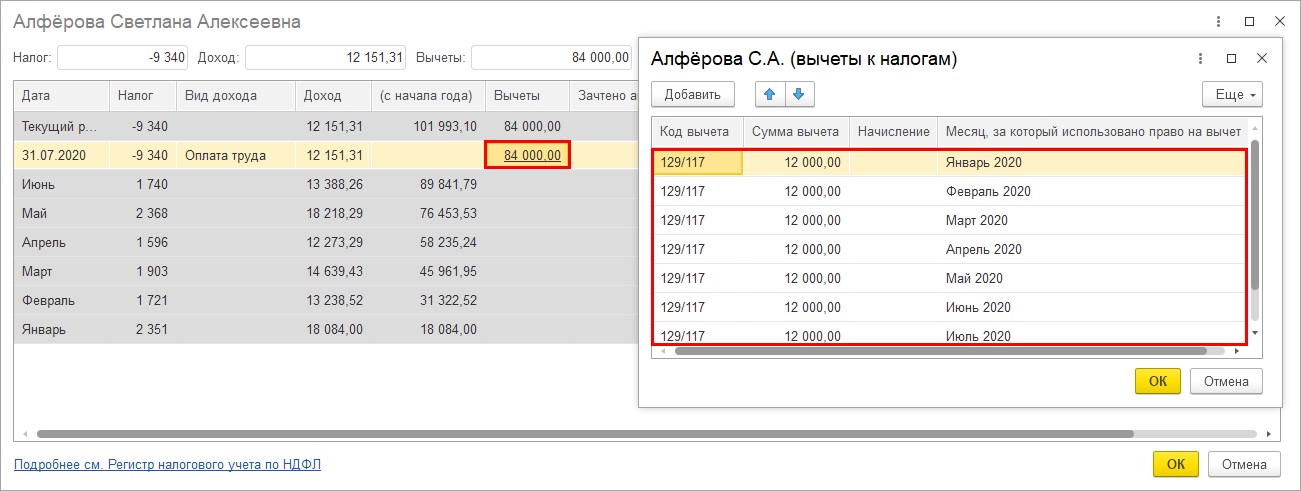

Откроем расшифровку НДФЛ, щелкнув двойным щелчком мышки на фамилии сотрудника.

В строке за текущий месяц стоит сумма предоставленных вычетов с начала года. По щелчку мышкой откроется окно с детализацией месяцев, за который они предоставлены.

В результате ввода справки задним числом все вычеты за текущий год учтены.

Проверим, как отразились предоставленные вычеты в отчетах.

Для проверки сформируем следующие отчеты:

1. Справка 2-НДФЛ;

2. Отчет 6-НДФЛ.

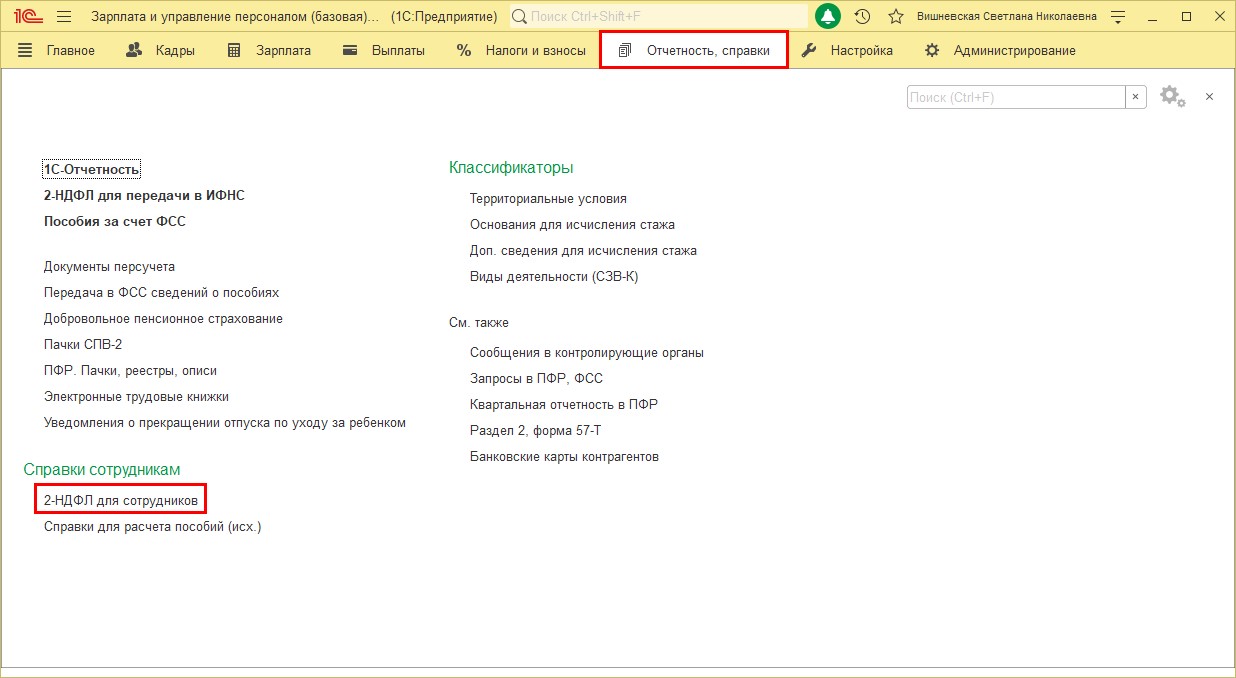

Переходим в раздел «Отчетность, справки» – «2-НДФЛ для сотрудников».

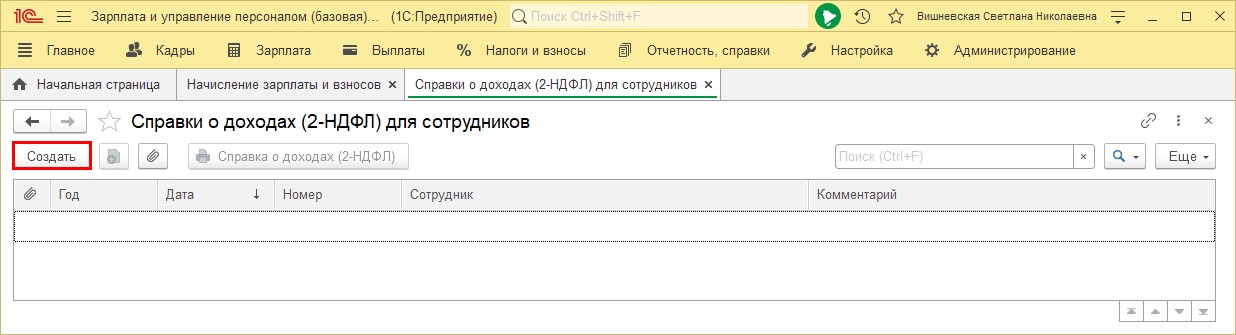

Шаг 1. Нажимаем «Создать».

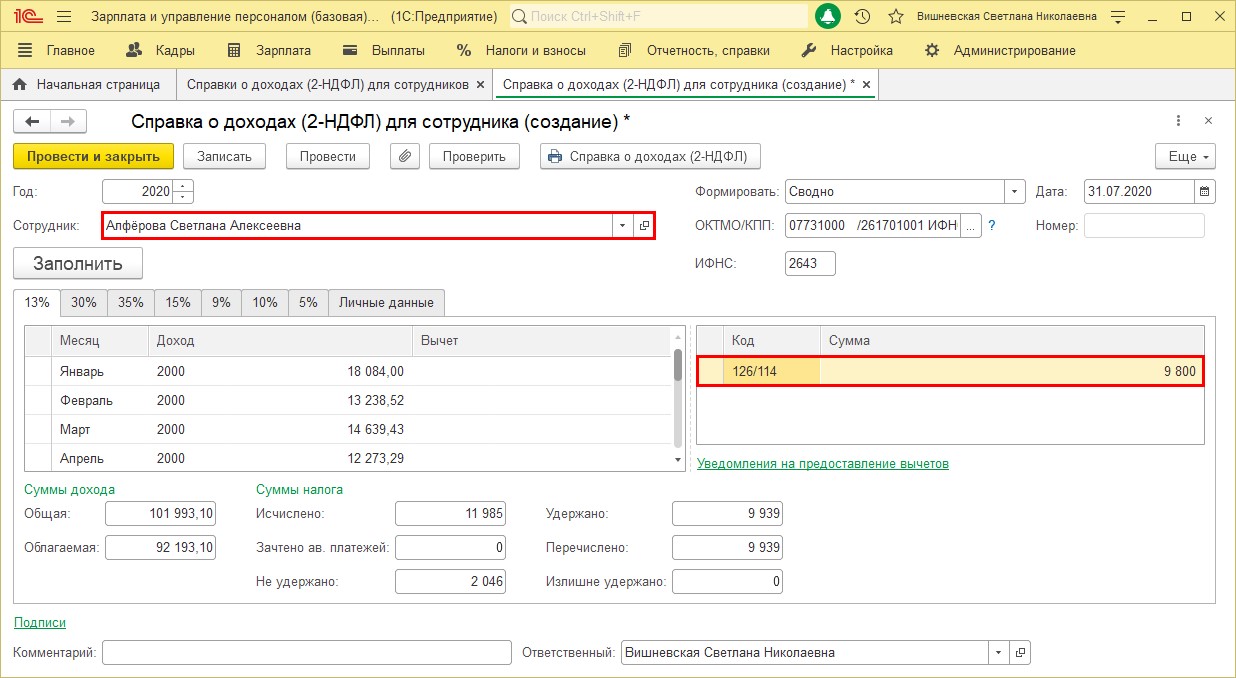

Шаг 2. Выбираем сотрудника. Данные в справке заполнятся автоматически.

В справке отражены доходы сотрудника, суммы исчисленного и удержанного налога, а также предоставленные вычеты.

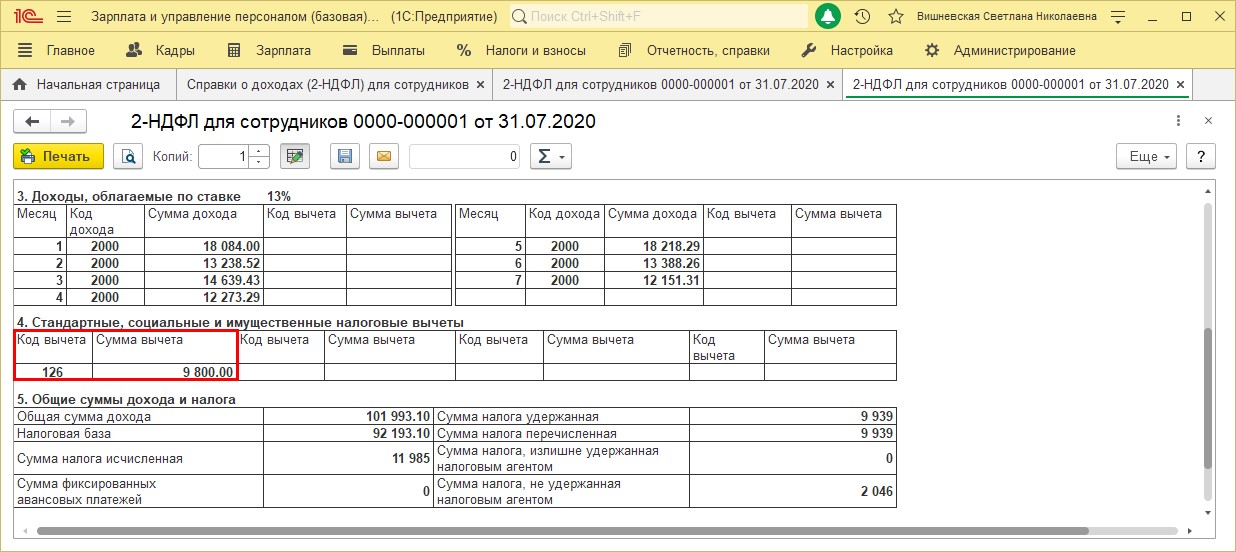

Шаг 3. Сформируем печатную форму справки – «Справка о доходах (2-НДФЛ)».

В печатной форме видно, что сумма вычетов предоставлена за весь указанный нами период.

Сформируем отчет 6-НДФЛ и посмотрим, как отразились в нем данные сотрудника.

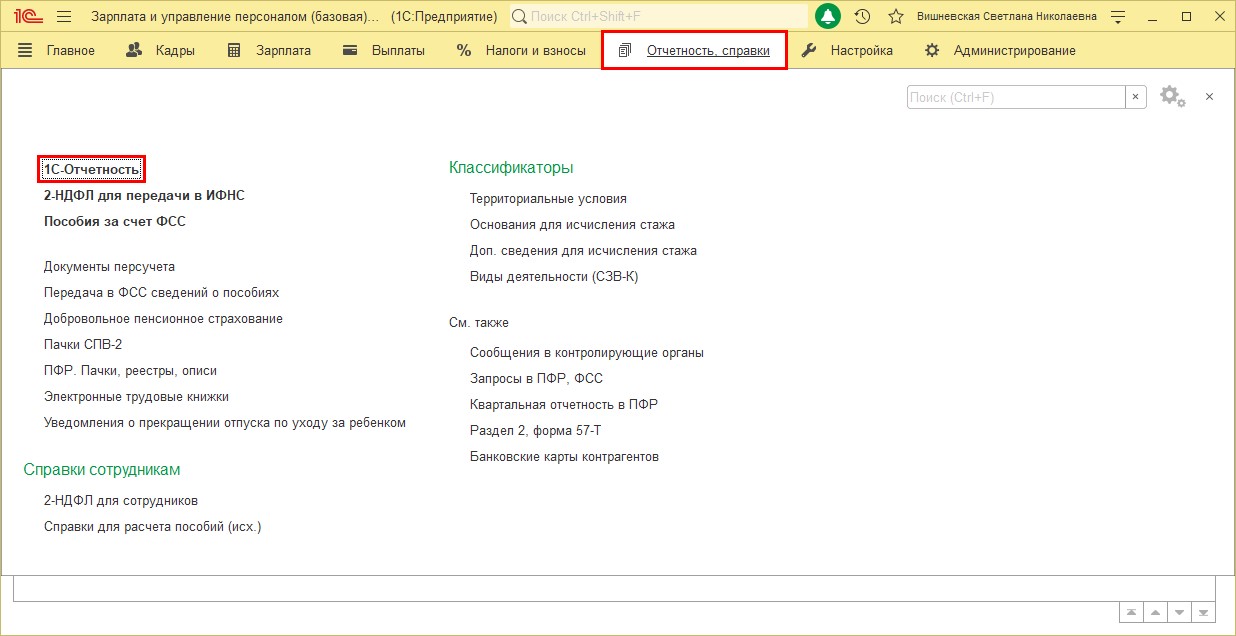

Шаг 1. Переходим в раздел «Отчетность, справки» – «1С-Отчетность».

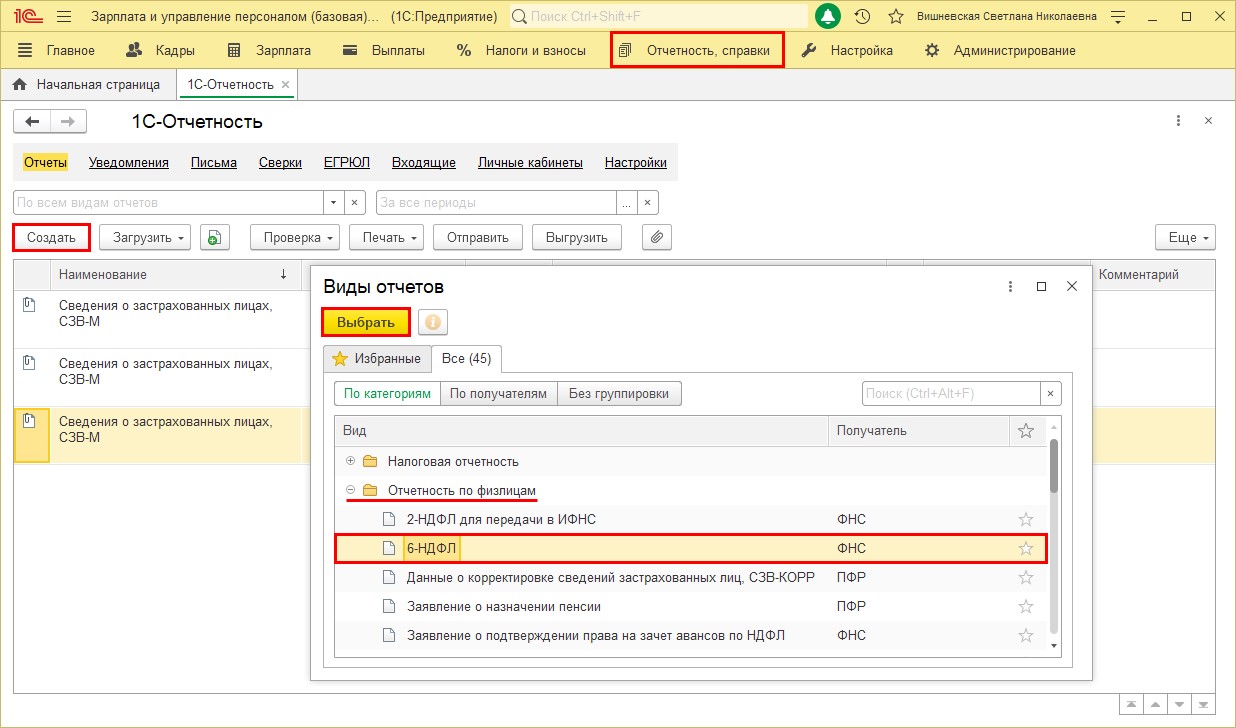

Шаг 2. Нажимаем «Создать» и в категории «Отчетность по физлицам» выбираем «6-НДФЛ».

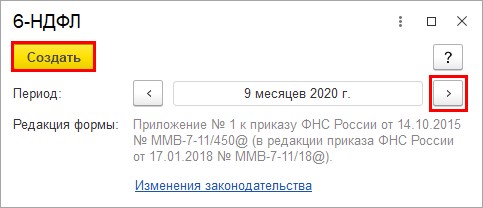

Шаг 3. С помощью кнопок выбора периода установим период отчета. В нашем примере июль входит в период 9 месяцев. Нажимаем «Создать».

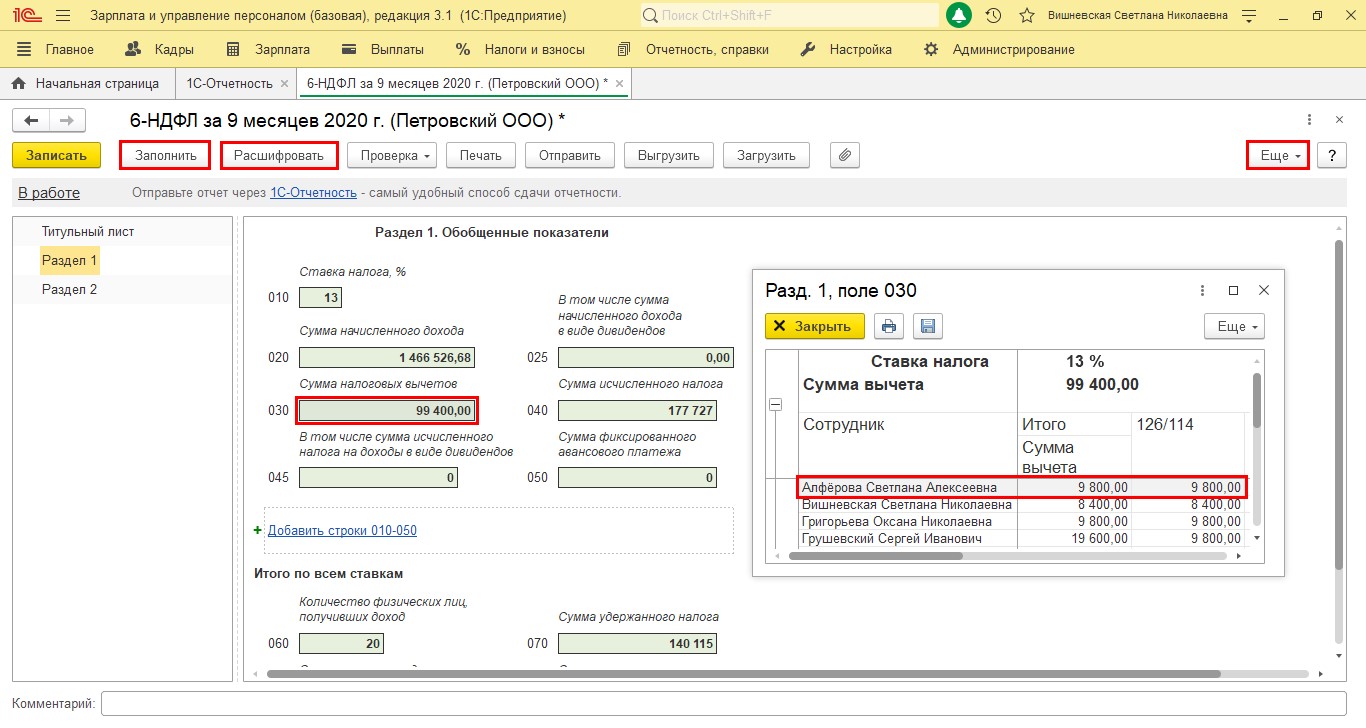

Шаг 4. Сформируем отчет – кнопка «Заполнить».

В первом разделе отчета отражены суммы дохода, исчисленного налога и примененных вычетов в целом по организации.

Выделив ячейку в отчете, ее можно расшифровать разными способами:

1. Нажав кнопку «Расшифровать»;

2. Щелкнув правой кнопкой мышки на ячейке и выбрав команду «Расшифровать»;

3. Выбрав «Расшифровать» в подменю по кнопке «Еще»;

В детализации ячейки отчета «Сумма налоговых вычетов» видны предоставленные вычеты по всем сотрудникам. У сотрудницы Алферовой С.А. вычеты в полной сумме учтены в отчете 6-НДФЛ.

Ситуация № 2: предоставленный вычет больше исчисленного НДФЛ

Рассмотрим нередкий случай, когда в результате применения накопленного вычета его сумма больше, чем налог, исчисленный за текущий месяц. Ведь ничто не пугает бухгалтера больше, чем красный минус в документе или отчете.

Предположим, сотруднице Алферовой С.А. предоставлен вычет на ребенка инвалида (код 129/117) в размере 12000 руб. ежемесячно. Этот код отражается в карточке сотрудника в заявлении на вычеты.

Пересчитаем начисления сотрудника и проанализируем ситуацию.

Из начисления видно, что Алферовой С.А. предоставлен вычет в текущем месяце в размере 84000 руб., из расчета 12000 руб. за период с января по июль. В результате сумма НДФЛ отразилась к возврату с минусом. Детально это видно в расшифровке строки. Откроем детализацию двойным щелчком мышки в документе начисления на строке сотрудника и в появившемся окне нажмём на ячейку «Вычеты».

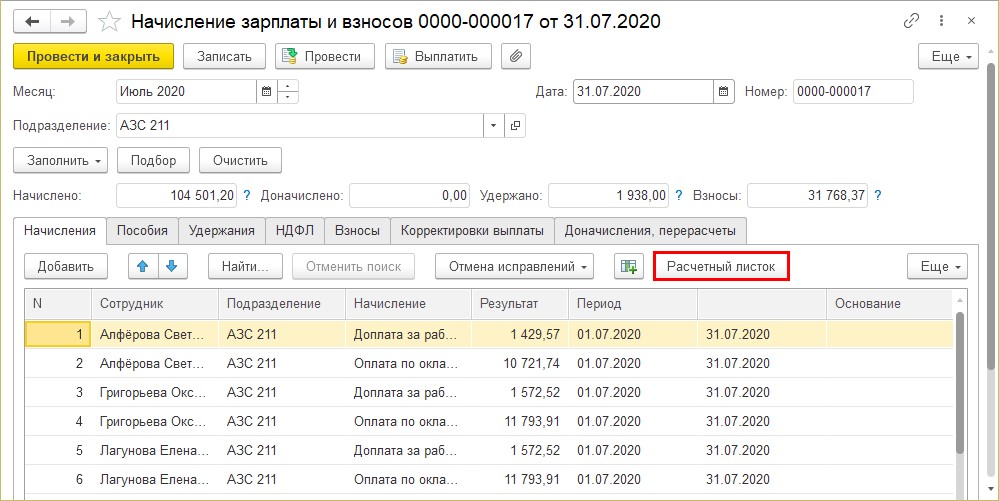

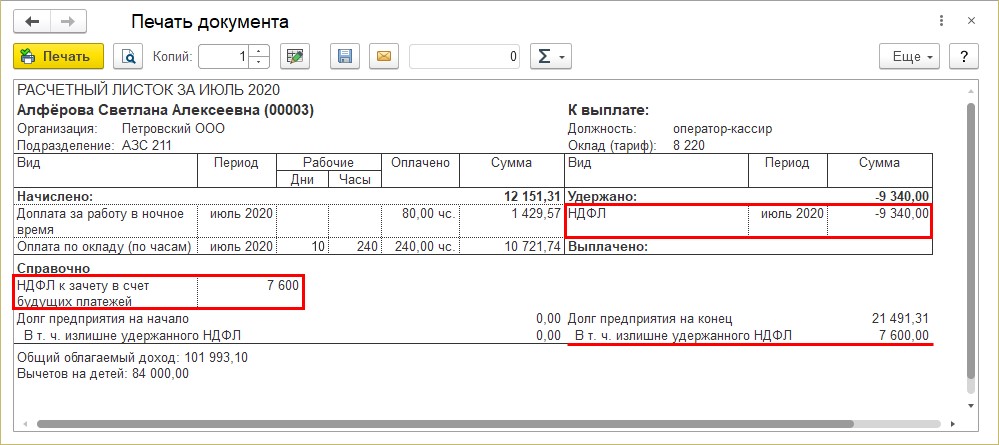

На вкладке «Начисления» сформируем расчетный листок по сотруднику.

В расчетном листке отражена сумма перерасчета НДФЛ и сумма излишне удержанного НДФЛ.

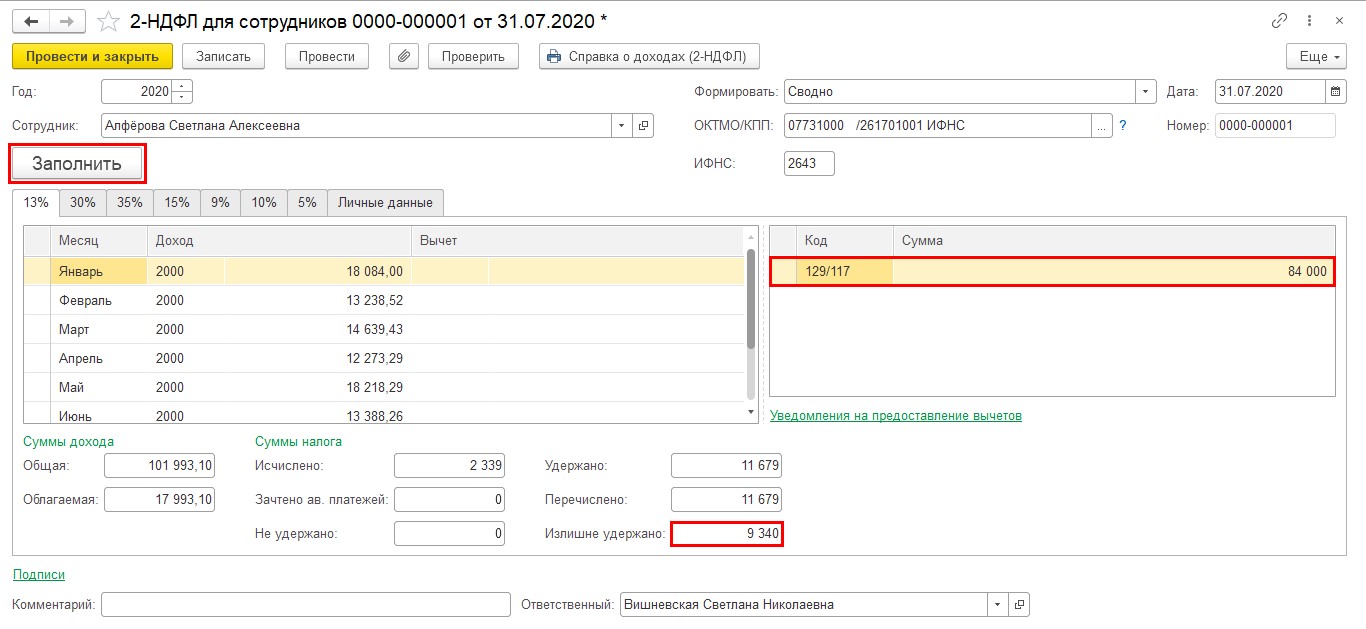

Посмотрим, как отразится данное исправление в справке 2-НДФЛ.

Вернемся к нашей справке в разделе «Отчетность, справки» – «2-НДФЛ для сотрудников». Нажимаем «Заполнить», чтобы обновить данные.

В справке отражена сумма предоставленного вычета и сумма излишне удержанного налога.

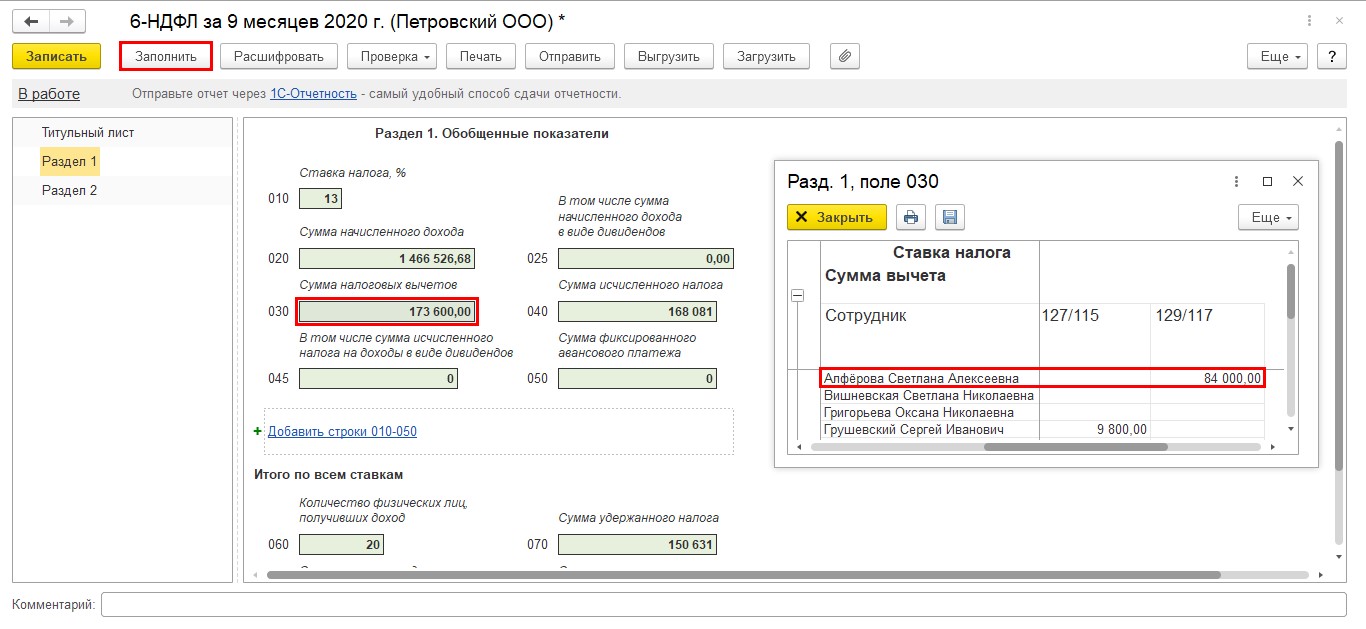

Сформируем отчет 6-НДФЛ после исправления данных («Отчетность, справки» – «1С-Отчетность»).

Откроем ранее сохраненный отчет и нажимаем «Заполнить».

Сведения изменились. В расшифровке ячейки «Сумма налоговых вычетов» видно измененную сумму вычетов по сотруднице Алферовой С.А.

Таким образом мы исправили недочеты в предоставлении вычетов сотруднику.

Для правильного расчета налога при начислении зарплаты важно контролировать корректность применения вычетов и при обнаружении ошибки своевременно ее исправлять. Так как применение вычетов и расчет НДФЛ происходят нарастающим итогом с начала года, то такое исправление допустимо.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии

Подскажите пожалуйста как быть в такой ситуации.

У нас с августа 2022 работает сотрудник иностранец на основании патента.

Мы не правильно указали статус данного сотрудника на вкладке НДФЛ (указали нерезидент) и налог удерживался по ставке 30% вместо 13%.

Мы исправили статус в карточке сотрудника.

Вопрос нужно ли пересчитывать каждый месяц в отдельности (т.е. заходить в каждый месяц в документ начисление зарплаты и нажимать пересчитать сотрудника или можно воспользоваться каким то одним документом и пересчитать прошлые месяцы?

Есть такой документ пересчет ндфл подскажите как он работает?

Ирина, добрый день. Все данные по применению вычетов считаются в пределах календарного года. На следующий год никакие задолженности не переносятся и вычет начинает считаться заново нарастающим итогом.

Лариса, здравствуйте.

В Вашем случае налоговый агент неправомерно предоставил вычет физлицу. Соответственно, он перечислил в бюджет НДФЛ в меньшем размере, чем необходимо. Образовалась недоимка по налогу в виде разницы между суммой НДФЛ, которую требовалось удержать, и величиной НДФЛ, который был фактически удержан.

Эту задолженность следует удержать из очередной выплаты в пользу сотрудника (например, из заработной платы за следующий месяц). Однако пересчитывать зарплату придется во всех месяцах, где допущена ошибка.

При этом необходимо помнить об ограничении: общая сумма удержания за текущий месяц не должна превышать 50 процентов от суммы выплаты (п. 4 ст. 226 НК РФ). Вместе с доплатой суммы, которая не была удержана ранее, налоговый агент обязан уплатить пени за несвоевременное перечисление НДФЛ (ст. 75 НК РФ). Пени рассчитываются с момента, когда работодатель должен был удержать и уплатить НДФЛ в бюджет, до фактического срока исполнения этой обязанности (п. 2 постановления Пленума ВАС РФ от 30.07.2013 № 57).

Кроме того, придется сдать корректирующие расчеты по форме 6-НДФЛ за соответствующие периоды (полугодие и 9 месяцев)

Татьяна, добрый день. Если программа сторнирует вычеты красным, значит они были использованы в каком-то документе. Возможно, вычет был использован в документах августа (отпуск, премия, больничный и т.д.), потом было принято решение о применении вычета в июльском начислении зарплаты. Тем самым использованы 2 документа, где фигурирует вычет. Программа видит этот недочёт и сторнирует вычет. Рекомендую распровести все документы за июль и август по сотруднику и провести всё в хронологической последовательно сти. При распроведении документов используйте расчетный листок, чтобы не упустить ни одного документа начисления и выплаты.