ИП в декрете: на какие пособия можно рассчитывать?

- Опубликовано 06.08.2020 10:10

- Автор: Administrator

- Просмотров: 6926

В связи с большим откликом на «детские» темы продолжим о них разговор. Сегодня речь пойдет об одном очень интересном вопросе: можно ли получить все полагающиеся от государства декретные выплаты, находясь в статусе индивидуального предпринимателя? Как это сделать и на какую сумму можно рассчитывать? Эти и другие вопросы интересуют будущих мам-предпринимательниц не меньше, чем поиск хорошей коляски или пелёнок. Давайте разбираться вместе.

1. Кому положены пособия и что необходимо сделать, чтобы их получить?

Итак, пособия положены только тем лицам, которые уплачивают за себя взносы на обязательное социальное страхование на случай временной нетрудоспособности и материнства, либо за которых такие платежи вносят работодатели.

Однако все ИП (независимо от применяемой системы налогообложения) освобождены от обязательной уплаты взносов на обязательное социальное страхование.

Согласно п. 1 ст. 430 НК РФ предприниматели платят за себя взносы на обязательное пенсионное и медицинское страхование. Пенсионное страхование отвечает за состав страховой части пенсии самого предпринимателя. Деньги переходят в баллы, а период – в трудовой стаж. Обязательное медицинское страхование дает возможность предпринимателю проходить курс лечения по полису ОМС, находиться на стационарном лечении, а также приглашать домой врачей и получать от государства квоты.

Всё. Иных обязательных платежей по страхованию у индивидуальных предпринимателей нет.

Поэтому, чтобы получить декретные выплаты, будущей маме-ИП необходимо:

1) самостоятельно зарегистрироваться в фонде соцстрахования (в соответствии с ч. 1, 2 ст. 4.5 Закона № 255-ФЗ);

2) заплатить страховой взнос на ОСС за предыдущий год.

Территориальный орган ФСС зарегистрирует ИП в качестве страхователя в течение трех дней с момента подачи заявления, выдав при этом соответствующее уведомление.

2. Какую сумму взносов на ОСС надо заплатить?

Эта величина напрямую зависит от МРОТ и рассчитывается по формуле:

МРОТ (на 01 число рассчитываемого года) * 12 (полных месяцев года) * 2,9% (ставка взносов).

На 01.01.2020 г. такая сумма равна 4221 руб. 24 коп. (12130*12*2,9%)

Обращаем внимание, что право на декретные выплаты у ИП возникает при условии, что взносы в полном объеме (в размере стоимости страхового года) уплачены не позднее 31 декабря года, предшествующего году наступления страхового случая (ч. 6 ст. 4.5 Закона № 255-ФЗ).

Приведем простой, но понятный пример: получить пособие по беременности и родам в 2020 г. женщина-ИП вправе, если больничный лист в связи с беременностью и родами будет оформлен в 2020 году, а взносы за 2019 год в размере 3925 руб. 44 коп. будут уплачены не позднее 31 декабря 2019 года.

В случае если ИП начал добровольно платить взносы на ОСС в 2020 году и в этом же году получил листок нетрудоспособности – претендовать на получение пособия по беременности и родам не стоит.

3. Расчет декретных пособий, полагающихся ИП.

Наступлением страхового случая в виде отпуска по беременности и родам считается выдача листка нетрудоспособности врачом женской консультации на 30-й неделе беременности.

С этим листком нетрудоспособности будущая мама идет в ФСС и подает соответствующее заявление для начисления и выплаты пособия по беременности и родам. Заявление утверждается фондом, и сумма пособия перечисляется на расчетный счет матери в течение десяти дней.

Если женщина-предпринимательница не оплатила страховые взносы, речь о которых шла в п. 1 данной статьи, то она может рассчитывать только на минимальные выплаты, полагающиеся всем роженицам:

• единовременное пособие при рождении ребенка – 18004,12 руб.

• минимальное пособие по уходу за первым ребенком до достижения им 1,5 лет:

до 01.06.2020 г. – 3375,77 руб.

после 01.06.2020 г. – 6752 руб. (в связи с COVID-19)

• минимальное пособие по уходу за последующим ребенком до достижения им 1,5 лет:

до 01.06.2020 г. – 6751,54 руб.

после 01.06.2020 г. – 6752 руб. (в связи с COVID-19)

Если же женщина-ИП оплатила страховые взносы, то помимо вышеперечисленных пособий она получит дополнительно:

• пособие за постановку на учет до 12-й недели беременности — 675,15 руб.

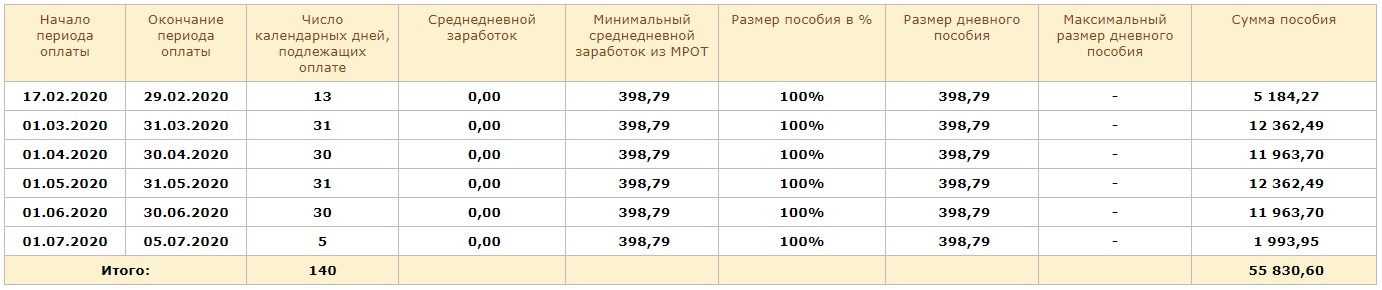

• пособие по беременности и родам — 55830 руб.

• сумма пособия по уходу за первым ребенком до достижения им 1,5 лет будет другая:

до 01.06.2020 г. – 4852 руб. (40% от МРОТ)

после 01.06.2020 г. – 6752 руб. (в связи с COVID-19)

Суммы всех вышеуказанных пособий приведены на 01.06.2020 г.

Пособие по беременности и родам выплачивается в размере 100 % среднего заработка. Женщинам-ИП средний заработок, исходя из которого исчисляется пособие по беременности и родам, принимается равным МРОТ, установленному федеральным законом на день наступления страхового случая (п. 2.1 ст. 14 Федерального закона № 255 ФЗ).

Например, девушка ИП идёт в декрет 17.02.2020 года; предположим, что она уплатила добровольно всю сумму страхования в ФСС за 2019 год.

Произведем расчет пособия по беременности и родам:

1) Определим Минимальный среднедневной заработок, исчисленный из МРОТ:

12 130,00 *1,00 * 24 месяца / 730 дней = 398,79 руб.

2) Рассчитаем сумму пособия:

До 01.06.2020 г. если в расчетном периоде у сотрудника не было заработка, облагаемого страховыми взносами на ОСС, то ежемесячное пособие по уходу за ребенком до 1,5 лет (за полный календарный месяц) составляло 40 процентов МРОТ, действующего на дату начала отпуска по уходу за ребенком (п.11 (1), п. 23 постановления Правительства РФ от 15.06.2007 № 375, ст. 11.2 Федерального закона от 29.12.2006 № 255-ФЗ).

Пособие по уходу за ребенком до 1,5 лет составляло 4852 руб. (12130 руб.*40%) до 01.06.2020 г.

После 01.06.2020 г. минимальная сумма такого пособия стала равной 6752 руб.

В районах и местностях, где применяются районные коэффициенты к заработной плате, исчисленные застрахованному лицу на основе МРОТ размеры пособий определяются с учетом этих коэффициентов.

4. Можно ли уменьшить налоги по ИП на сумму уплаченных взносов на ОСС?

Нет. Налог по ИП на эти взносы уменьшить нельзя. Добровольные отчисления не носят обязательного характера, соответственно уменьшение налогового бремени не допускается.

5. Нужно ли платить фиксированные страховые взносы «за себя» во время декрета ИП?

В соответствии с п. 7 ст. 430 НК РФ индивидуальные предприниматели вправе не исчислять и не уплачивать страховые взносы в фиксированных размерах за периоды, перечисленные в пп. 1, 3, 6 - 8 ч. 1 ст. 12 Федерального закона от 28.12.2013 №400-ФЗ «О страховых пенсиях». Одним из таких периодов как раз и является отпуск по уходу за ребенком до достижения им возраста полутора лет.

Но это правило распространяется только на тех ИП, кто в течение этого периода не вел предпринимательскую деятельность и предоставил подтверждающие это документы: свидетельство о рождении, паспорт, банковские документы, подтверждающие, что в этот период не было движений по счетам и т.д.

Если же это условие нарушено, то придется заплатить страховые взносы на обязательное пенсионное страхование и обязательное медицинское страхование в соответствующих размерах пропорционально количеству календарных месяцев, в течение которых женщиной-ИП осуществлялась деятельность. Более подробную информацию об этом можно получить из Письма Департамента налоговой и таможенной политики Минфина России от 20 ноября 2019 г. N 03-15-05/89714.

6. Нужно ли сдавать отчетность ИП, если в декрете нет деятельности?

Женщина-ИП, находясь в декретном отпуске, не освобождается от обязанности представлять отчетность в контролирующие органы. При этом представляемая отчетность будет нулевой из-за отсутствия деятельности.

Авторы статьи:

Ирина Плотникова

Оксана Кузнецова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии