НДС при возврате аванса покупателю при применении УСН с 2025 года 1С: Бухгалтерия предприятия ред. 3.0

- Опубликовано 26.12.2024 13:37

- Автор: Administrator

- Просмотров: 6464

Совсем недолго осталось до наступления нового года, который принесет нам масштабные изменения в налогообложении в том числе и для фирм, применяющих упрощенную систему. Как мы знаем, начиная, с 1 января 2025 года организации (ИП) на УСН становятся плательщиками НДС. И для тех, кто никогда не сталкивался с темой учета операций по НДС, такие новшества могут вызвать немало вопросов. Именно поэтому по мере добавления нового функционала в программу 1С: Бухгалтерия предприятия ред. 3.0 мы знакомим наших читателей с особенностями отражения операций по учету НДС при УСН. Напомним, что у нас уже опубликовано целых 5 статей по новому функционалу программы. А сегодня мы поговорим о том, что нужно учесть организациям (ИП) на УСН в 2025 году при возврате аванса, внесенного покупателем в счет будущих поставок при расторжении договора или изменении его условий. Ведь организации часто сталкиваются с такой ситуацией, когда аванс от покупателя получен, но из-за разных обстоятельств товар (услуги, работы) не могут быть поставлены. Как провести в учете возврат аванса организации (ИП) в 2025 году?

Перейдем к рассмотрению практического примера в программе 1С: Бухгалтерия предприятия ред. 3.0.

ООО «Росток» применяет упрощенную систему налогообложения с объектом «доходы минус расходы». Доходы организации за 2024 год превысили 60 млн. руб. Было принято решение о применении пониженной ставки НДС в размере 5%.

Пример №1. Аванс от покупателя поступил в 2025 году

Операции, которые следует отразить в программе:

15.01.2025 на расчетный счет ООО «Росток» поступила предварительная оплата от покупателя ООО «ШНУРОК» в размере 105 000 (в т.ч. НДС 5% – 5 000 руб.);

30.01.2025 организация ООО «Росток» произвела возврат предварительной оплаты в связи с расторжением договора с ООО «ШНУРОК» в размере 105 000 руб. (в т.ч. НДС 5% - 5 000 руб.).

Шаг 1. Поступление предварительной оплаты в 2025 году

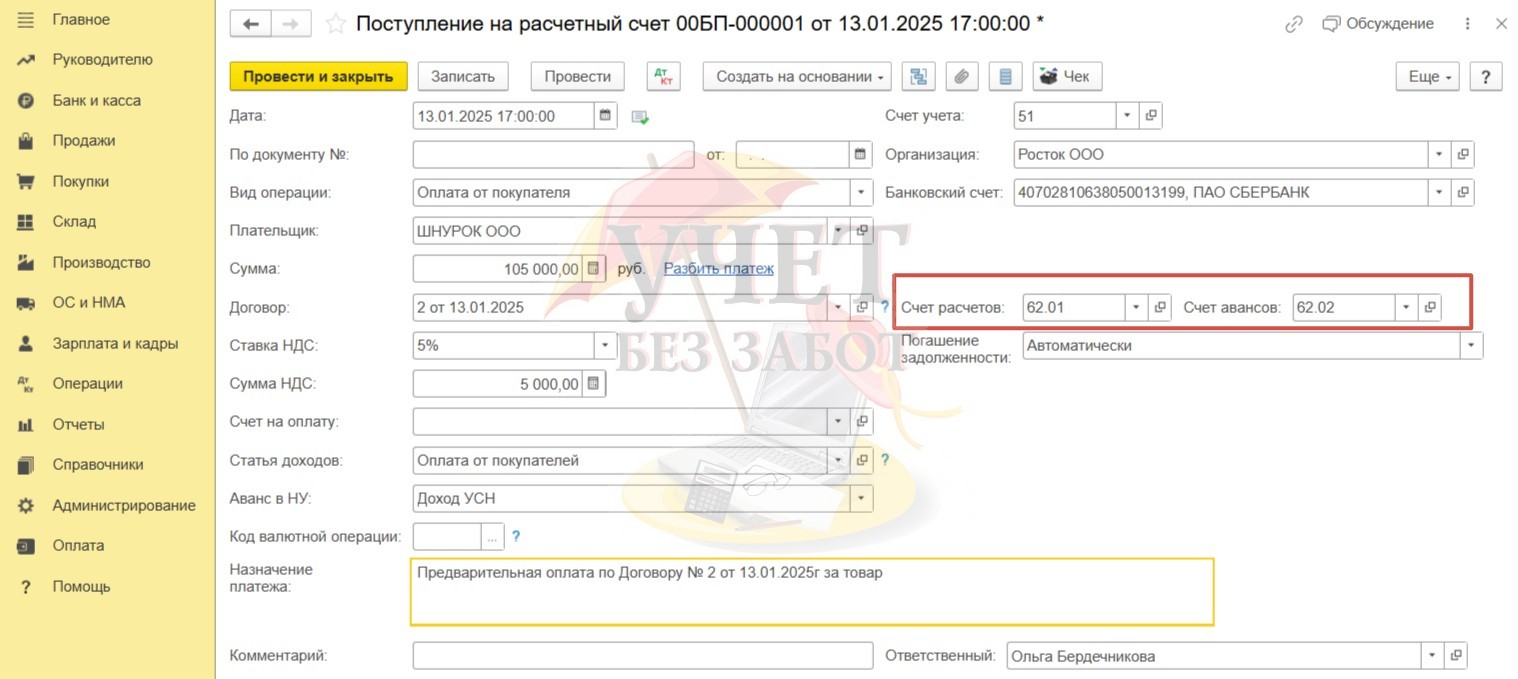

Для отражения поступления предварительной оплаты в разделе «Банк и касса» зарегистрируем документ «Поступление на расчетный счет».

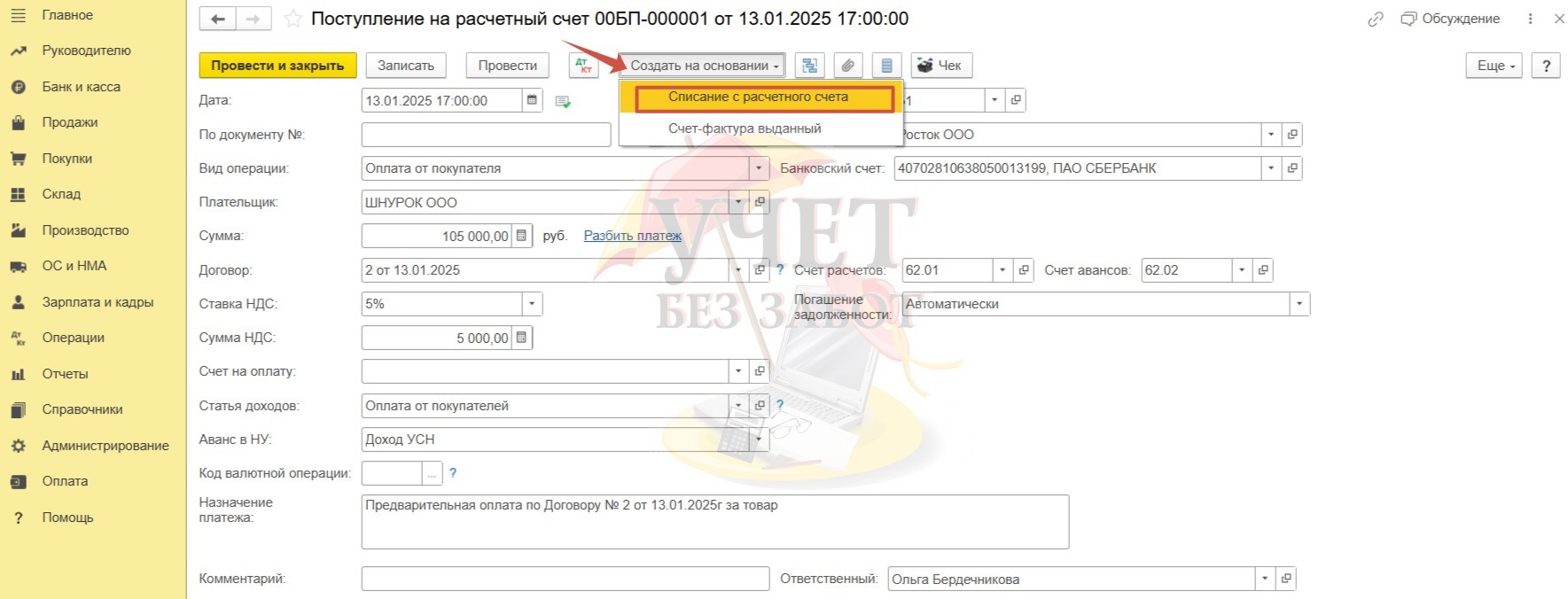

В поле «Сумма» укажем полную сумму, полученную от покупателя, в поле «Ставка НДС» выберем действующую ставку в организации. Сумма в поле «Сумма НДС» будет рассчитана автоматически.

Обратите внимание на заполнение поля «Счет расчетов», «Счет авансов». Программа автоматически выставляет счета 62.01, 62.02 соответственно для указанных полей. Не меняйте счета учета. В противном случае в дальнейшем это может привести к ошибкам в программе в учете НДС.

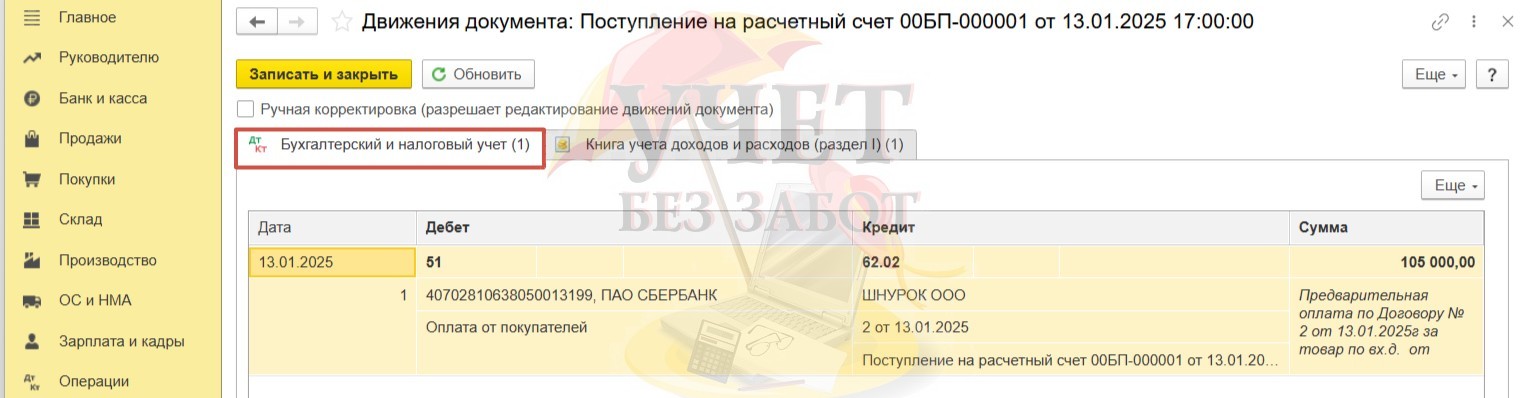

После проведения документа проверим сформированные проводки. Видим, что поступление денежных средств отразилось корректно: Дт 51 Кт 62.02.

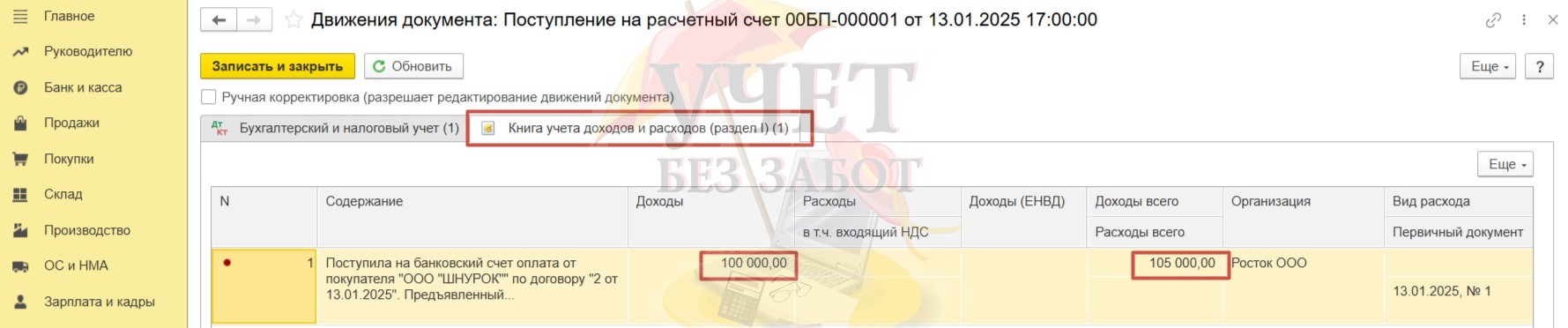

И обратите внимание на регистр «Книга учета доходов и расходов (раздел I)». В доходы для целей налогообложения по колонке «Доходы» попадает сумма только в размере 100 000 руб. Это сумма поступившей оплаты без учета НДС. Полная сумма, уплаченная поставщиком с учетом НДС, попадает только в колонку «Доходы всего». Это корректно.

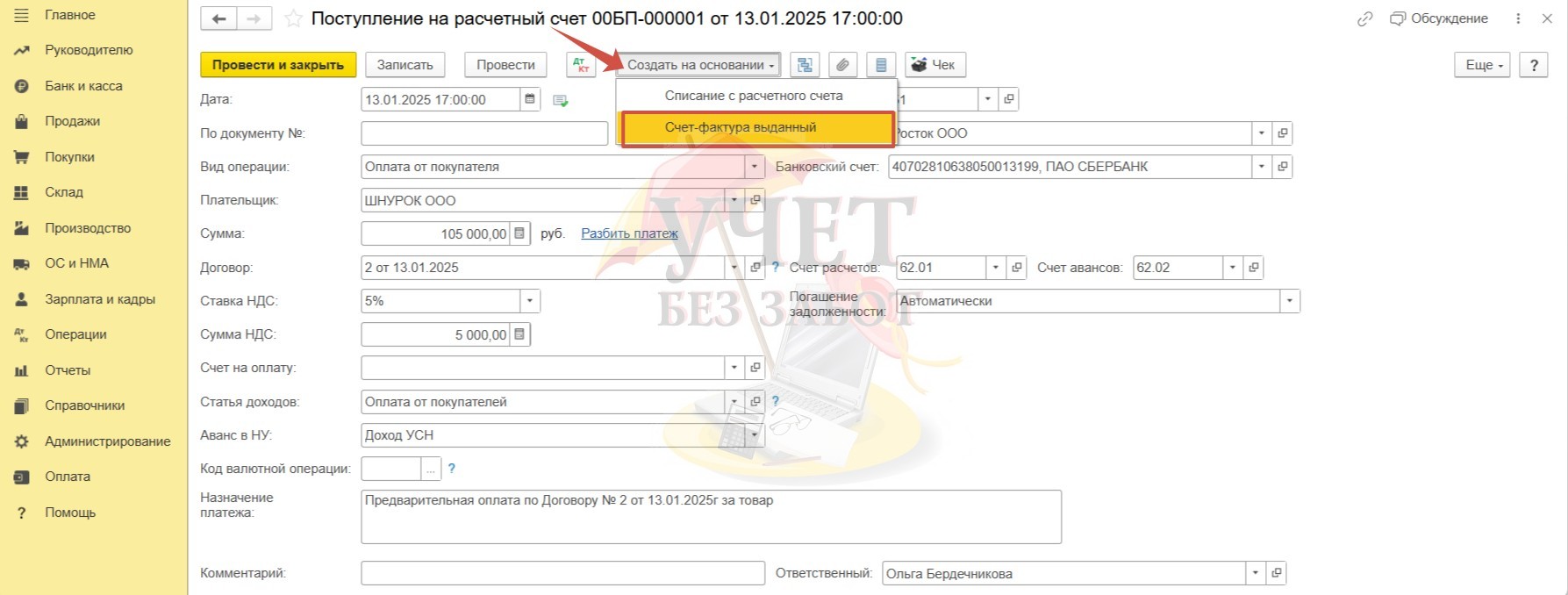

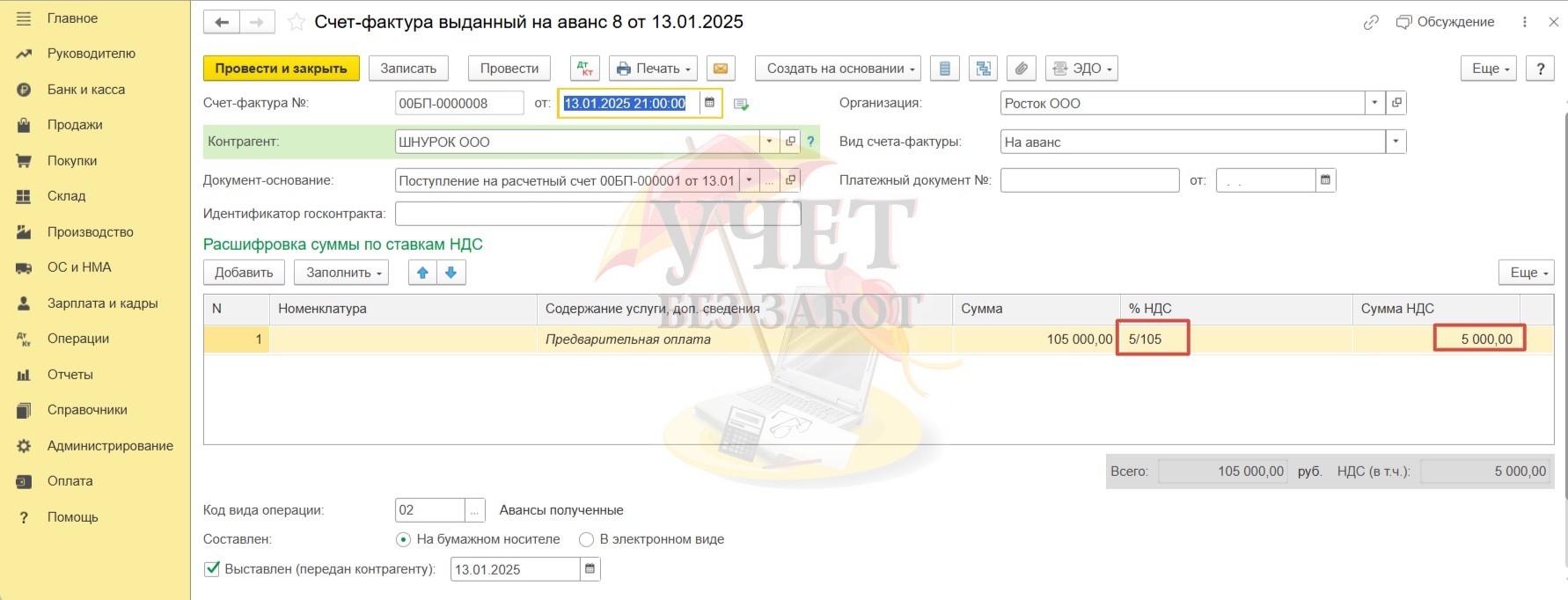

В день получения предварительной оплаты у продавца-плательщика НДС появляется обязанность исчислить сумму НДС (п. 1 ст. 167 НК РФ). Для этого создадим счет-фактуру на основании документа поступления.

Программа автоматически заполняет документ. Ставка НДС для авансового счет-фактуры составляет 5/105. Сумма исчисленного НДС составляет 5 000 руб.

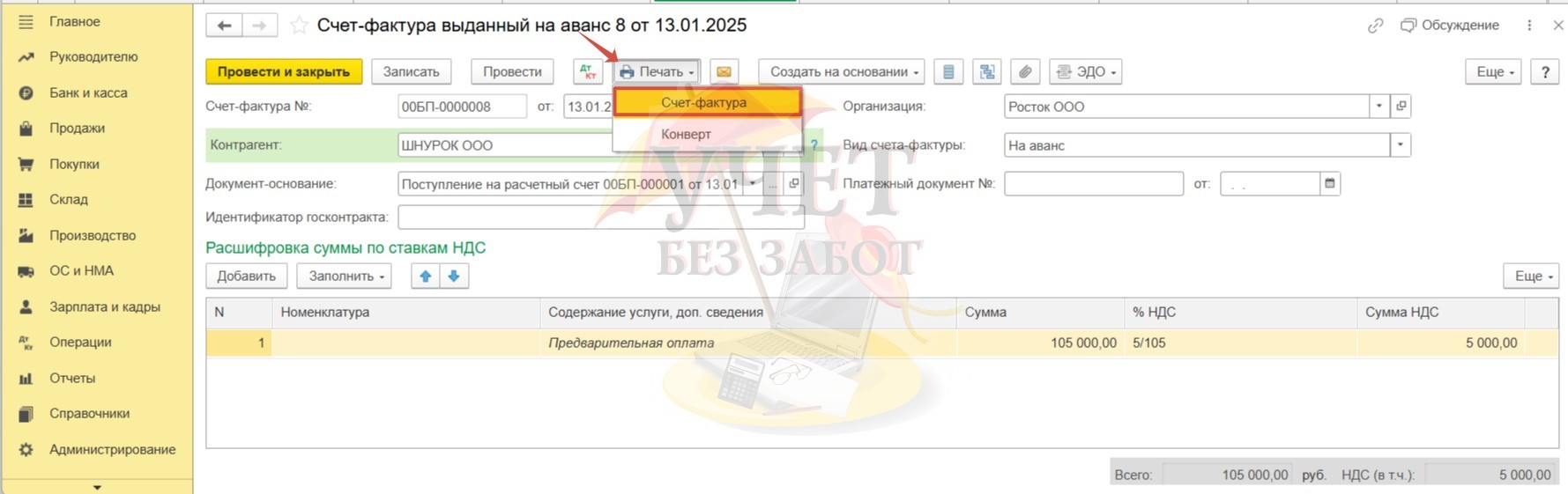

Если требуется передать покупателю бумажный вариант документа, можно воспользоваться кнопкой «Печать» и выбрать «Счет-фактура».

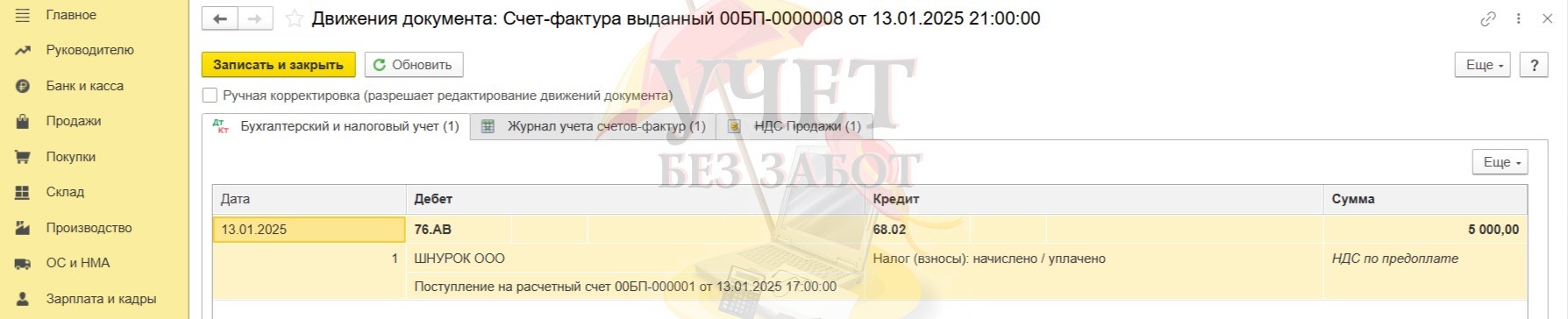

Проанализируем проводки после проведения документа.

Составлена проводка Дт 76. АВ Кт 68.02. НДС по предоплате исчислен.

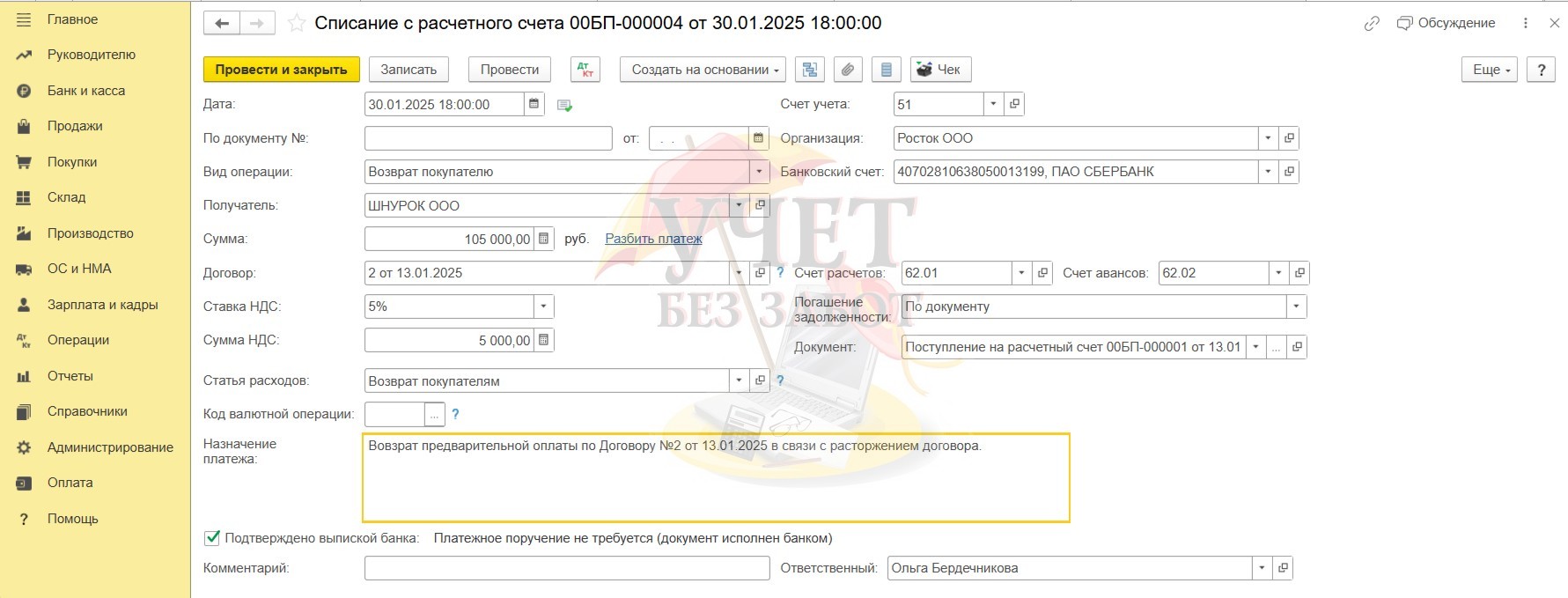

Шаг 2. Возврат аванса покупателю в 2025 году

Для отражения возврата предварительной оплаты покупателю на основании поступления создадим документ «Списание с расчетного счета».

Документ будет заполнен автоматически.

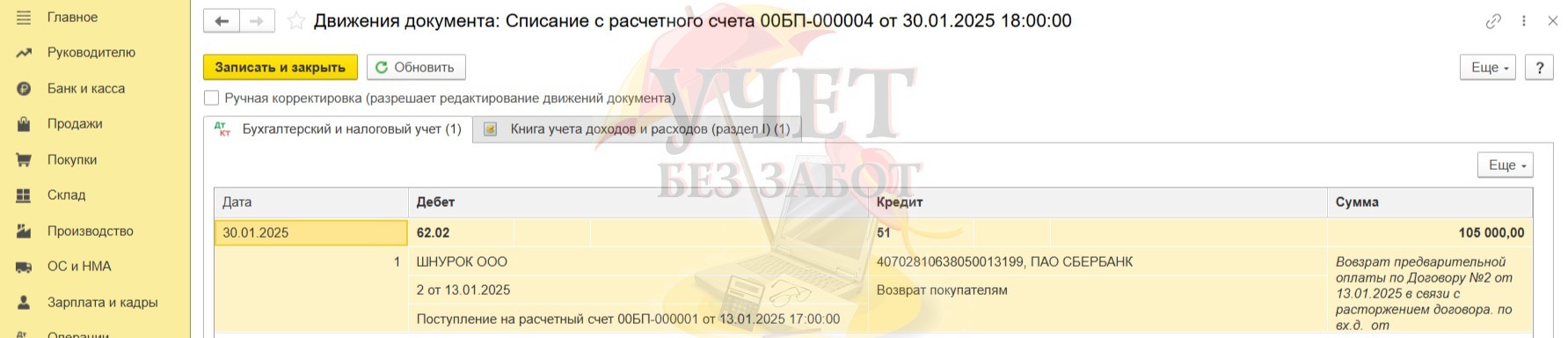

Проверим проводки после проведения. Видим, что задолженность перед покупателем погашена, денежные средства списаны с расчетного счета.

На вкладке «Книга учета доходов и расходов (раздел I)» видим, что суммы, которые ранее проходили по колонкам «Доходы», «Доходы всего» теперь зарегистрированы в регистре со знаком «минус». Это корректное поведение программы.

Обращаем ваше внимание на то, что в соответствии с п. 5 ст. 171 НК РФ у продавца появляется право на вычет по ранее исчисленному НДС с аванса при соблюдении двух условий:

• произведен возврат сумм авансовых платежей;

• произошло расторжение договора либо в договор внесены изменения (например, заключено дополнительное соглашение).

В нашем примере оба условия выполнены – произошел возврат предварительной оплаты и договор с покупателем расторгнут.

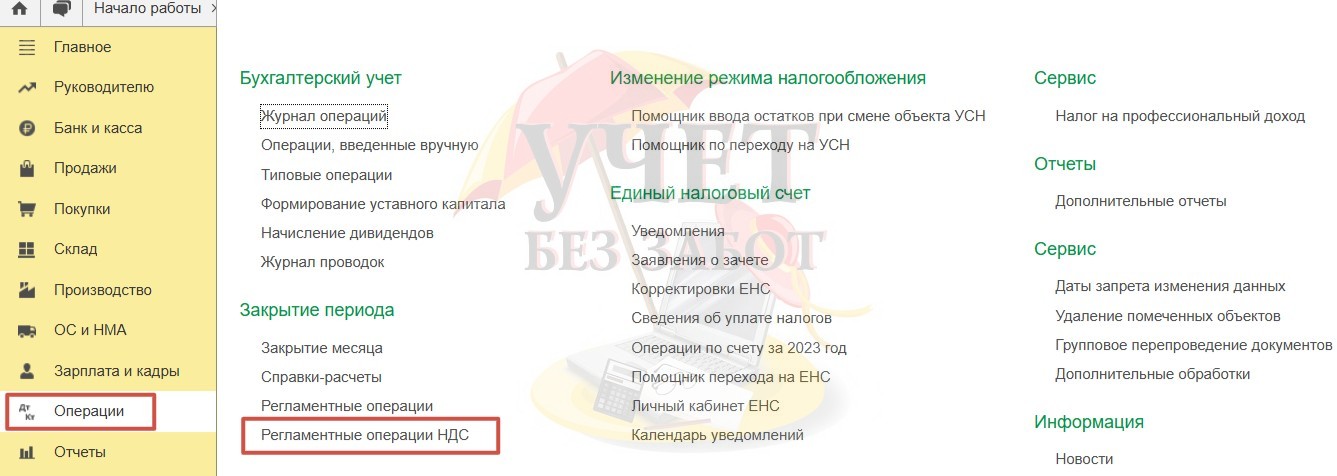

Шаг 3. Применение вычета НДС на сумму возвращенного аванса

Для применения вычета перейдем в раздел «Операции» - «Регламентные операции НДС».

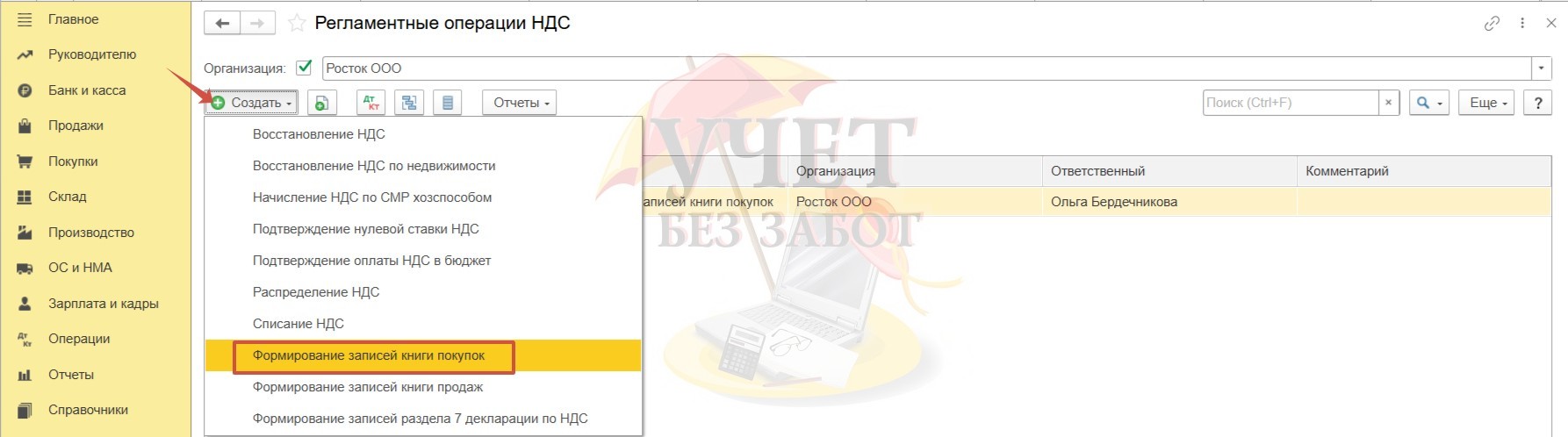

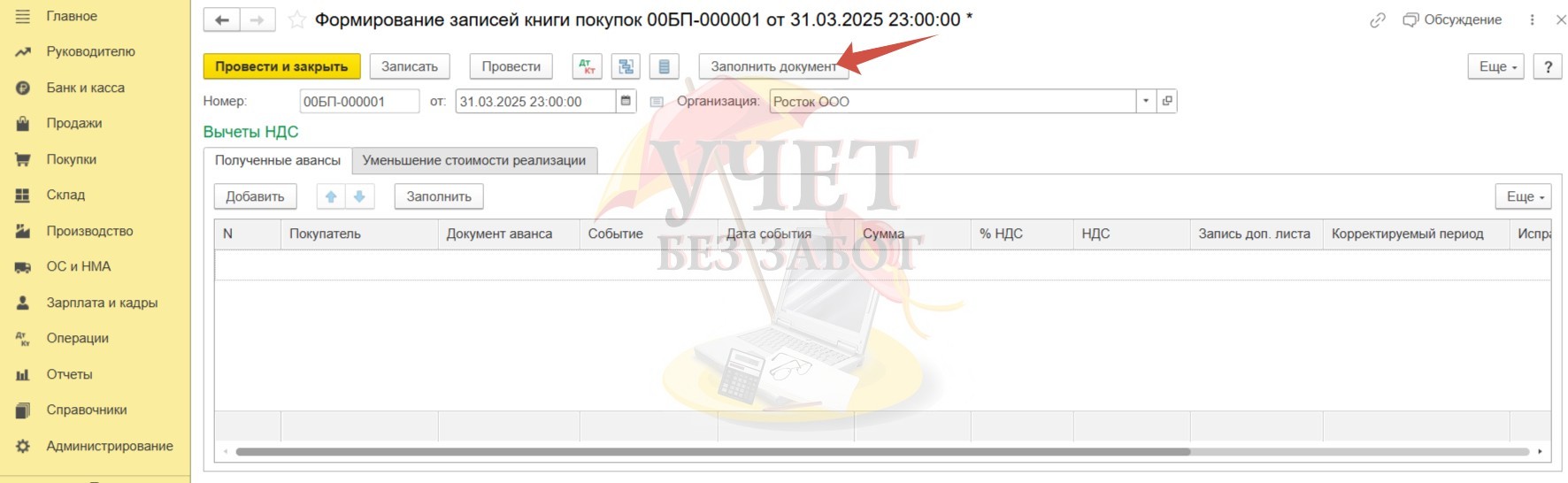

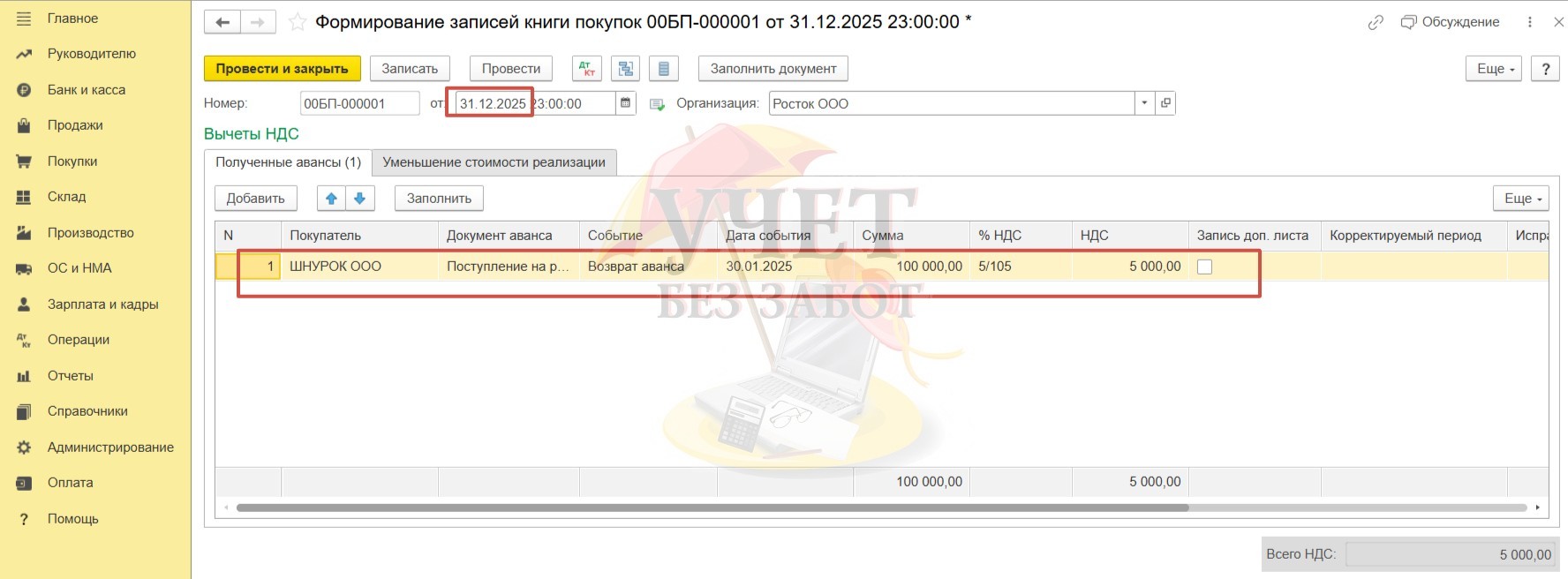

Используя команду «Создать», зарегистрируем документ «Формирование записей книги покупок».

Установим дату 31 марта – это последний день квартала и нажмем «Заполнить документ» вверху формы.

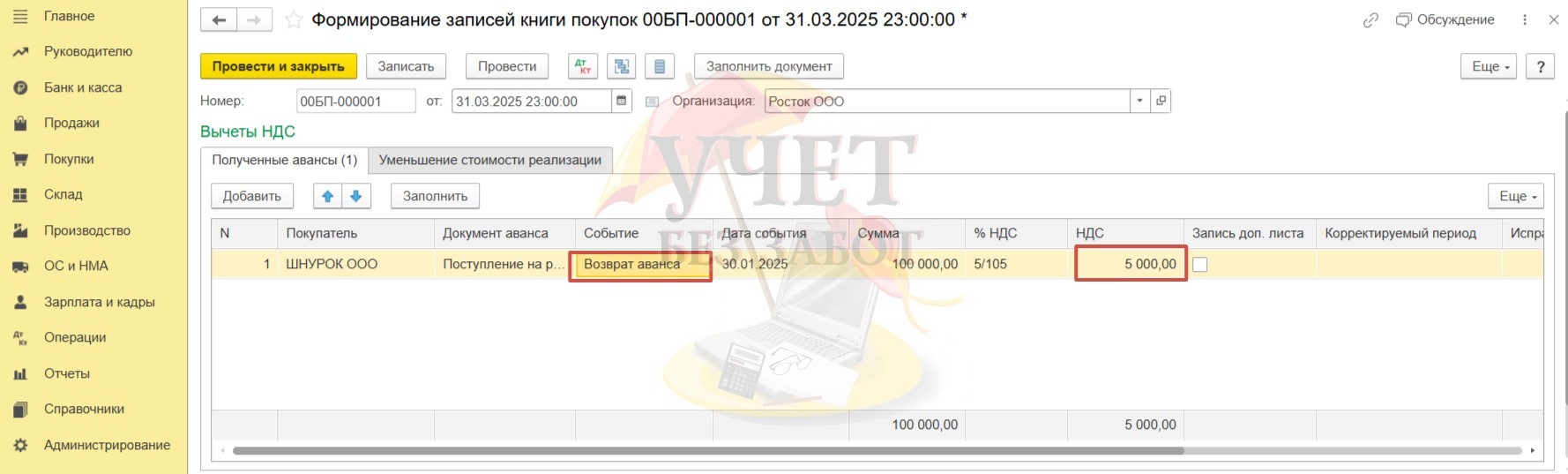

Нужный документ будет добавлен автоматически на вкладку «Полученные авансы». Проведем документ.

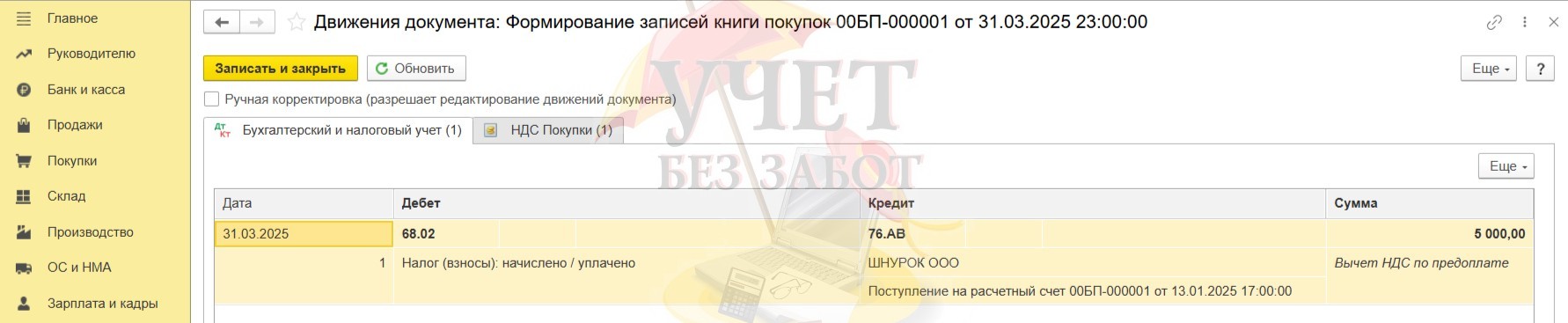

Видим, что сумма НДС в размере 5 000 руб. перенесена со счета 76. АВ в Дт счета 68.02. Вычет применен успешно.

И здесь есть важный нюанс, о котором знают не все налогоплательщики. Дело в том, что право на вычет при возврате аванса возникает, как мы уже сказали, в момент возврата предварительной оплаты покупателю. Но также это право сохраняется за налогоплательщиком в течение одного года с момента возврата оплаты. То есть применить вычет можно не сразу, его можно перенести на следующие кварталы (п. 4. ст. 172 НК РФ).

Если вы хотите воспользоваться правом переноса вычета, используйте Шаг 4.

Шаг 4. Перенос вычета НДС

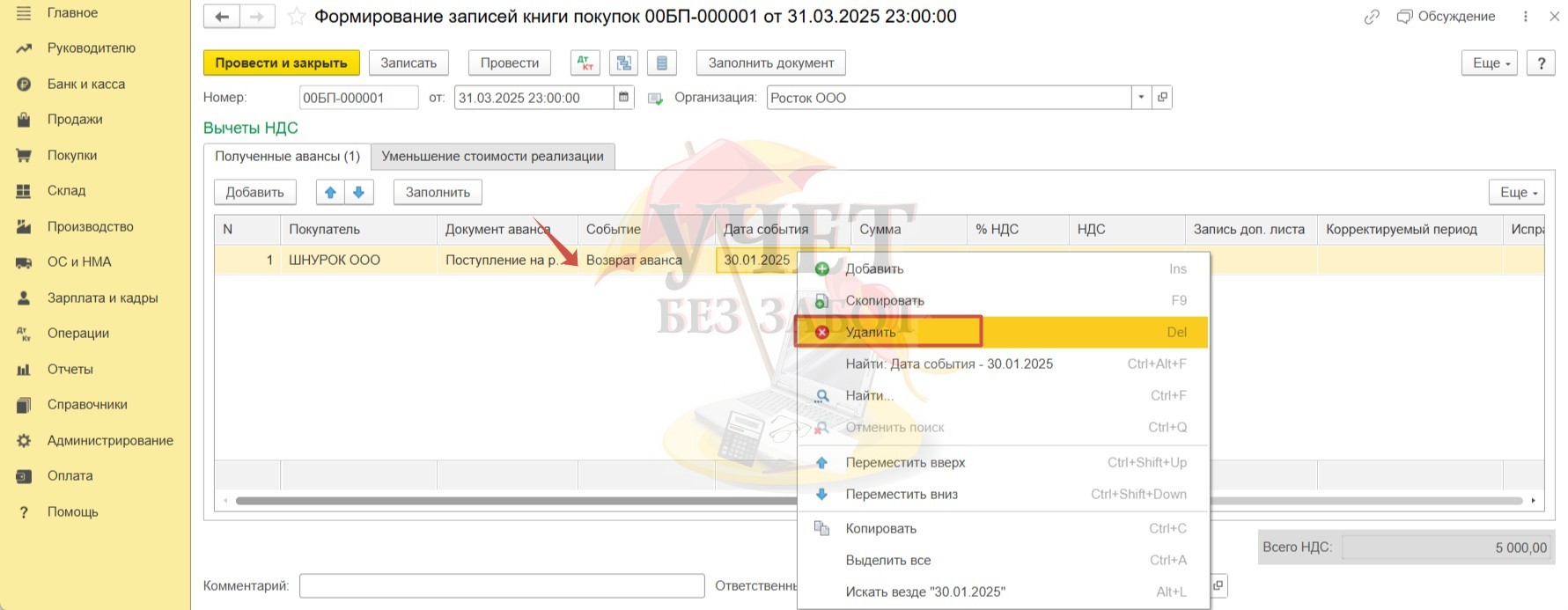

Представим, что мы желаем воспользоваться правом переноса вычета. Для того чтобы вычет не был применен в 1 квартале, мы должны в документе «Формирование записей книги покупок» от 31.03.2025, который мы зарегистрировали ранее, удалить строку по нужной счет-фактуре.

При следующем создании документа «Формирование записей книги покупок» во втором квартале удаленная счет-фактура снова подтянется в документ. Таким образом, если вы хотите и дальше переносить вычет – удаляйте строку при каждом заполнении. В квартале, в котором вы решите воспользоваться вычетом, строку сохраните и проведите документ.

И тут главное - не опоздать с применением вычета! Организация должна представить декларацию с заявленным вычетом до того, как истечет квартал, в котором заканчивается годовой срок. 25 дней, которые есть в распоряжении у организации для подачи декларации, не продлевают этот срок.

Вернемся к условиям нашего примера. Право на вычет у нас возникло в 1 квартале 2025 года, а пропадает это право в 1 квартале 2026 года. Значит, чтобы не опоздать и законно воспользоваться вычетом, о нем нужно заявить, подав декларацию за 4 квартал 2025 года. Это предельный срок для заявления вычета по этой операции по условиям нашего примера.

Установим дату 31 декабря 2025 года. Строку по авансовой счет-фактуре покупателю ООО «ШНУРОК» теперь удалять не будем. Проведем документ.

При проведении сформированы корректные проводки. Все действия проведены.

Пример №2. Аванс от покупателя поступил в 2024 году

Операции, которые следует отразить в программе:

20.12.2024 на расчетный счет ООО «Росток» поступила предварительная оплата от покупателя ООО «Континент» в размере 100 000 (без НДС);

15.01.2025 организация ООО «Росток» произвела возврат предварительной оплаты в связи с расторжением договора с ООО «Континент» в размере 100 000 руб. (без НДС).

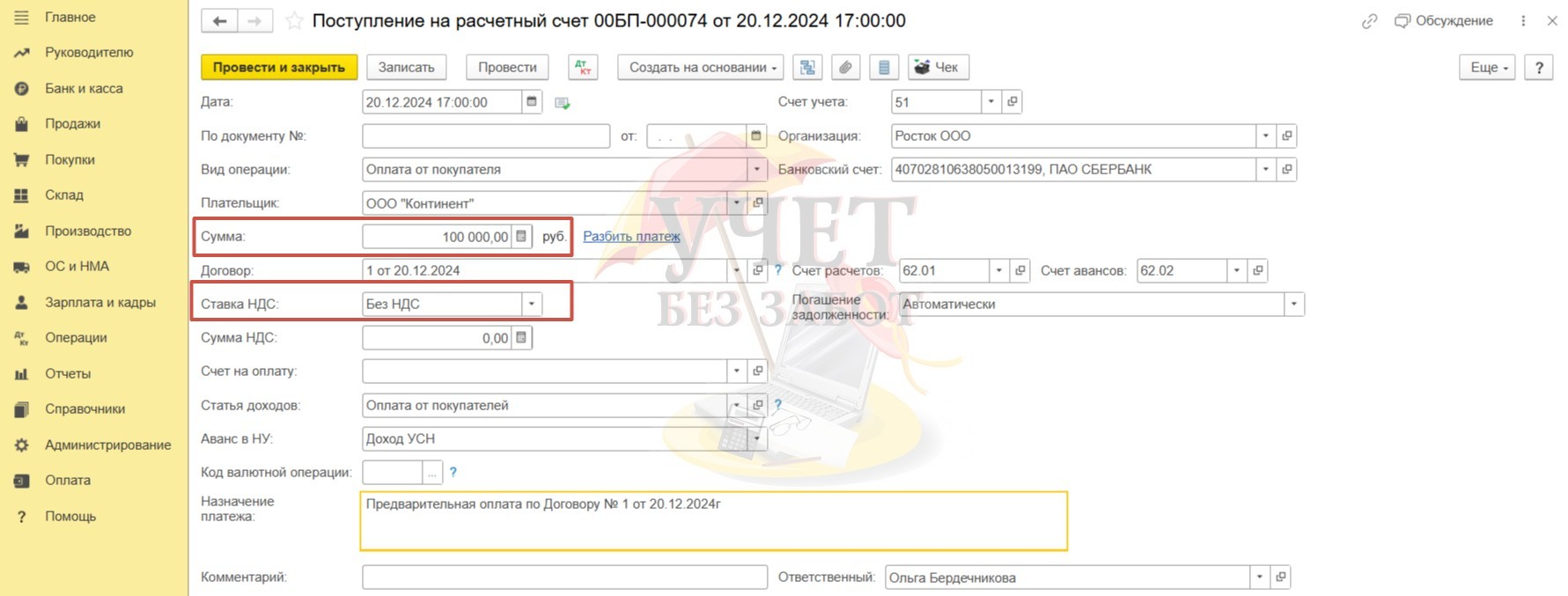

Шаг 1. Поступление предварительной оплаты в 2024 году

В разделе «Банк и касса» - «Банковские выписки» создадим документ «Поступление на расчетный счет». На момент поступления аванса (2024 год) организация ООО «Росток» не является плательщиком НДС, поэтому при получении аванса, НДС исчислять не нужно.

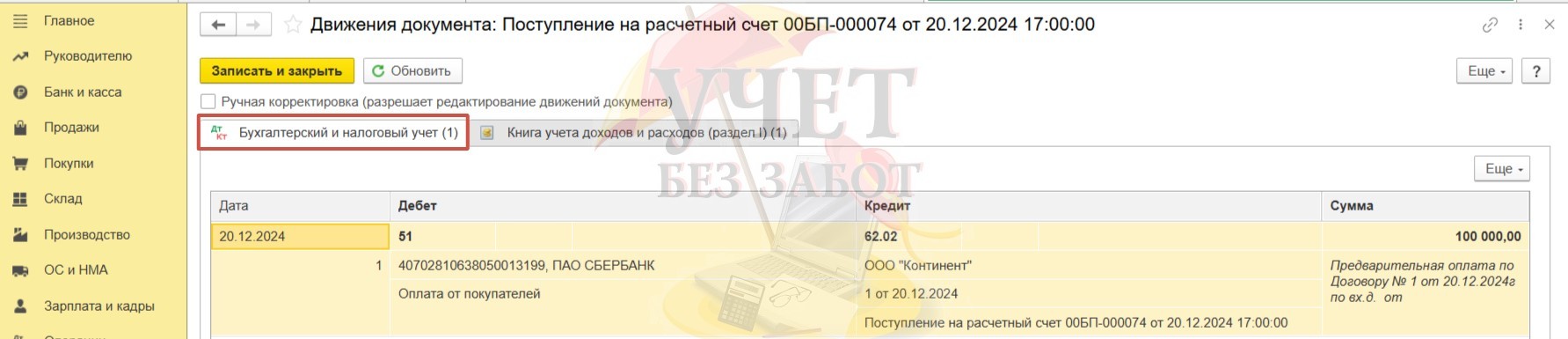

После проведения документа перейдем к сформированным проводкам. На вкладке «Бухгалтерский и налоговый учет» видим, что средства поступили на расчетный счет, предоплата покупателя отнесена на счет 62.02.

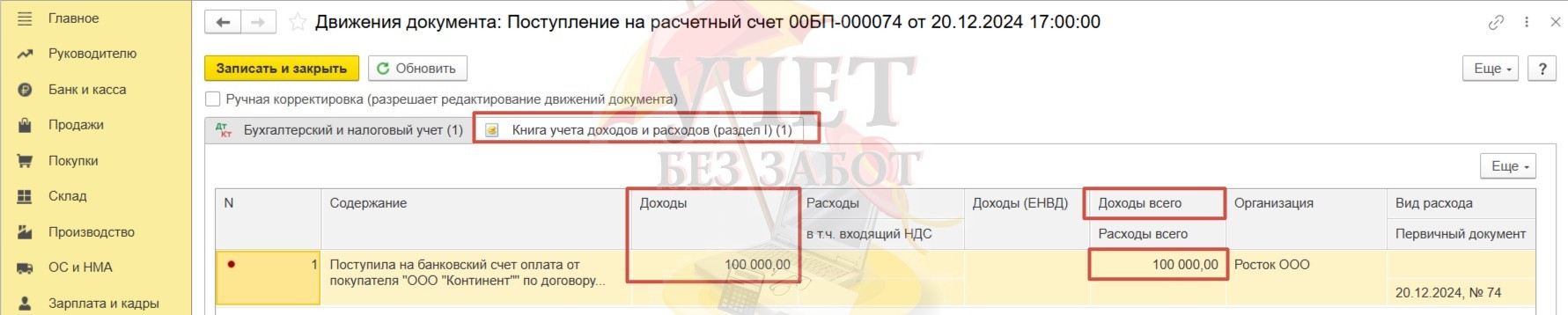

На вкладке «Книга учета доходов и расходов (раздел I)» по колонке «Доходы» и «Доходы всего» сумма совпадает и равна сумме предварительной оплаты, поступившей от покупателя.

Шаг 2. Возврат аванса покупателю в 2025 году

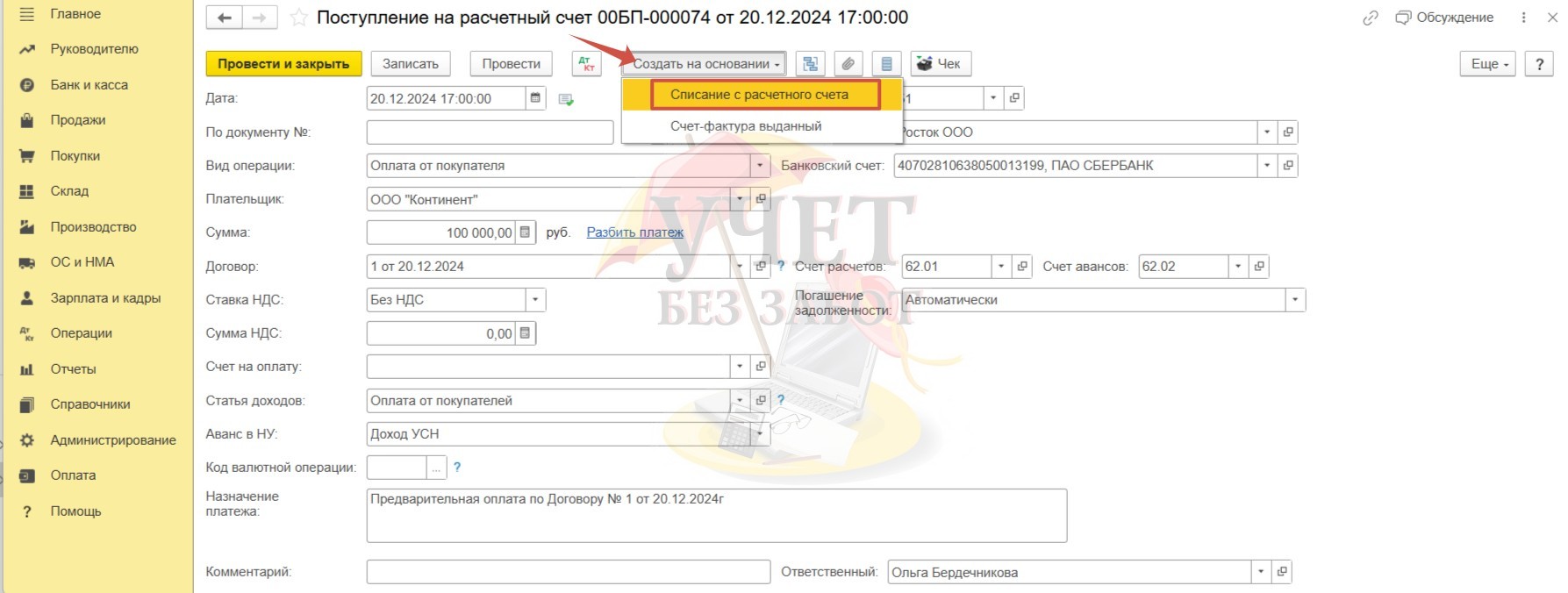

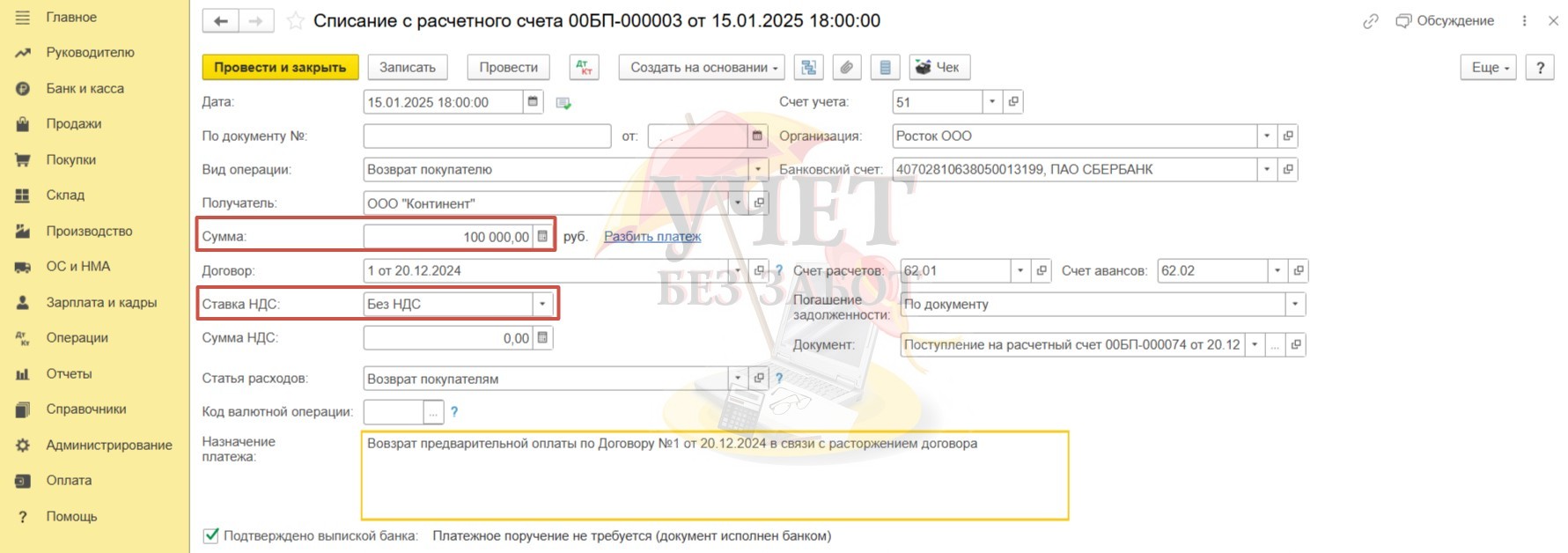

На основании поступления на расчетный счет создадим документ «Списание с расчетного счета».

Несмотря на то, что возврат предоплаты происходит в 2025 году, когда организация уже является плательщиком НДС, на возврат аванса это никак не повлияет. При возврате не нужно выделять сумму НДС.

А также напомним, что при получении аванса в 2024 году НДС не был исчислен, счет-фактура составлена не была, поэтому права на восстановление НДС в этом случае у налогоплательщика не будет!

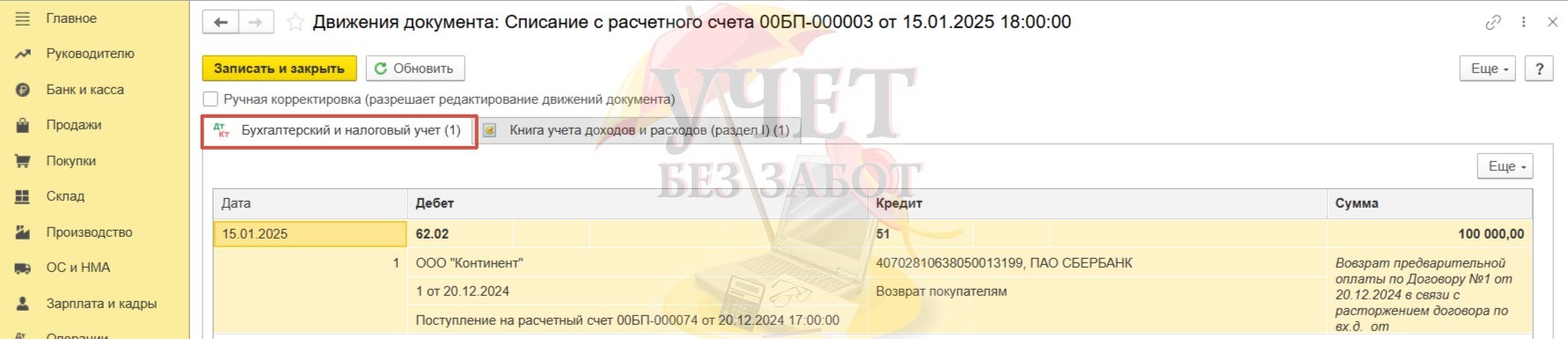

При проведении документа сформирована проводка: Дт 62.02 Кт 51. Задолженность перед покупателем погашена.

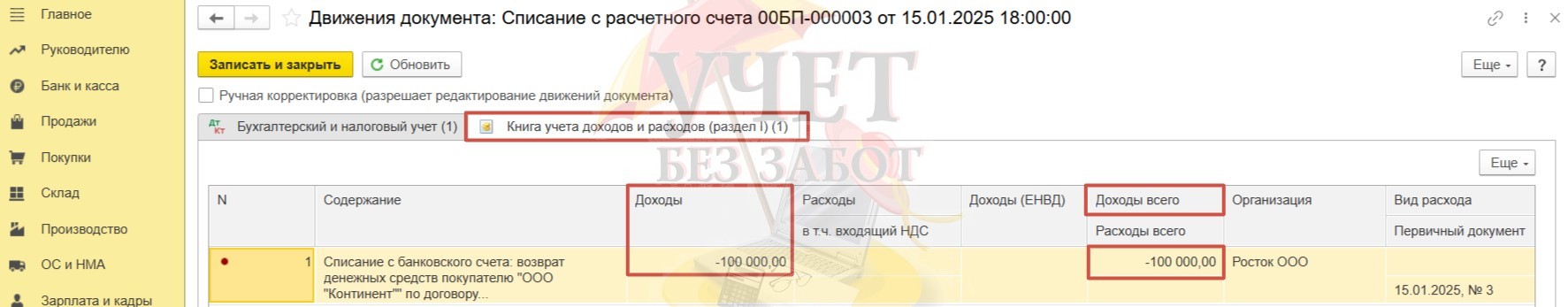

В регистр «Книга учета доходов и расходов (разделI)» по колонкам «Доходы» и «Доходы всего» внесена сумма 100 000 со знаком «минус». Таким образом, доходная часть в КУДиР уменьшена на сумму предоплаты, возвращенной покупателю.

На нашем сайте уже опубликованы статьи по новому функционалу НДС при УСН, обязательно прочтите:

Какие настройки сделать в программе 1С: Бухгалтерия предприятия ред. 3.0 нужно в первую очередь?

НДС с авансов при УСН с 2025 года в 1С: Бухгалтерии предприятия ред. 3.0

Как отразить возврат от покупателя в программе 1С: Бухгалтерия предприятия ред. 3.0?

Автор статьи: Ольга Бердечникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Комментарии